- 2024-2-12

- トピックス

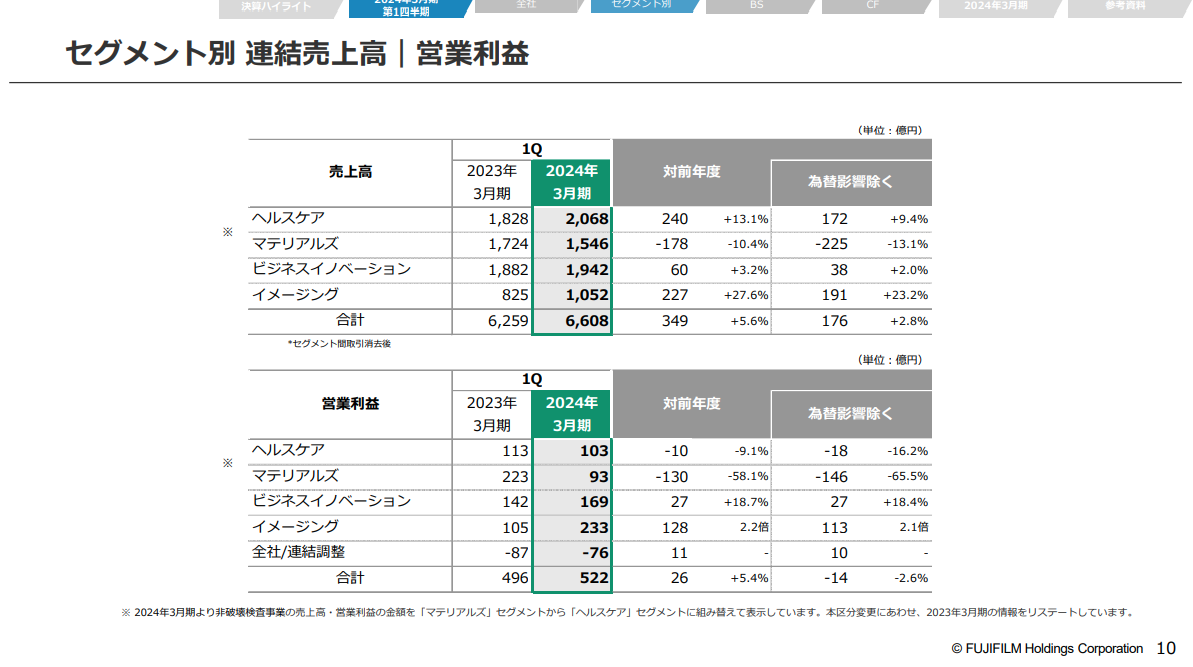

業界各社の 2023年度決算発表をした企業を順に取り上げています。今回は 5月 9日(木)に発表した富士フイルムです。注目のブラザーも同日の発表だったので分析は手抜きかも(笑)Q3のほうが充実していたのでよろしければそちらも開いてみて下さい。富士フイルム BIはこちらです。ここ重要なので必ずお読みください。

富士フイルム

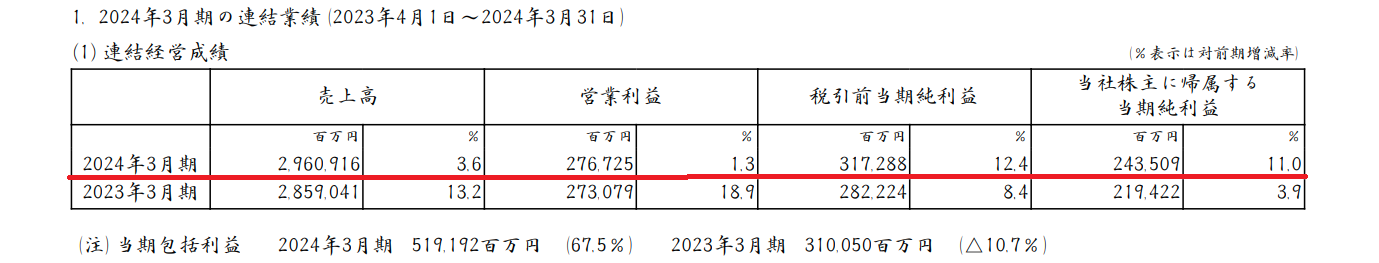

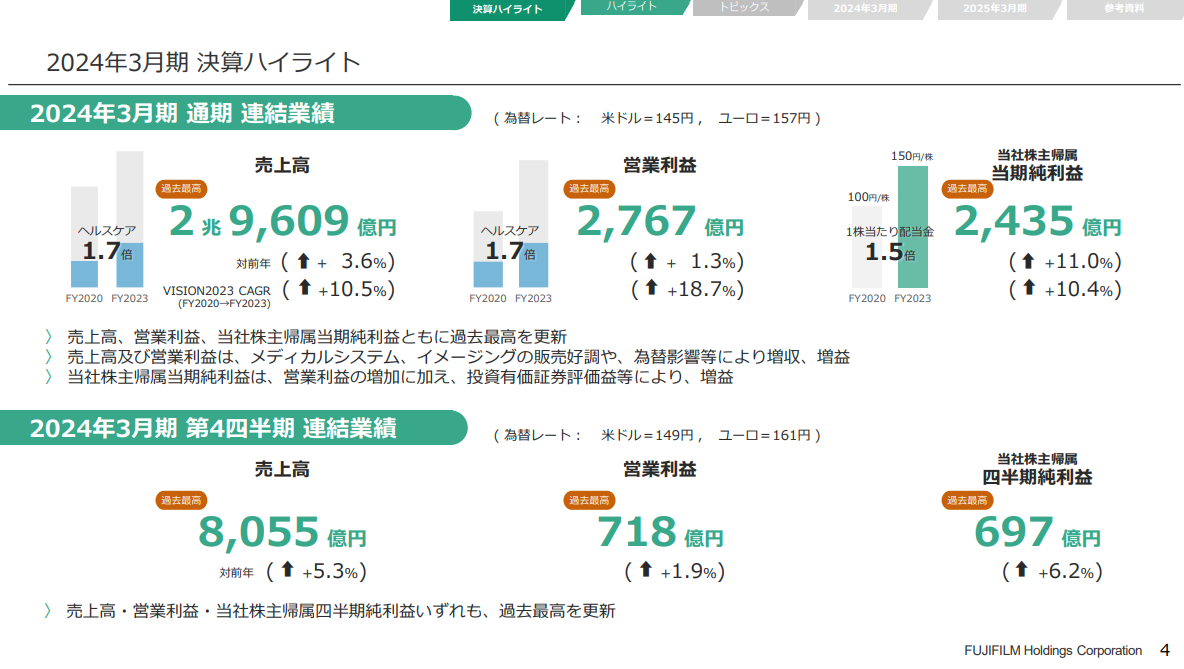

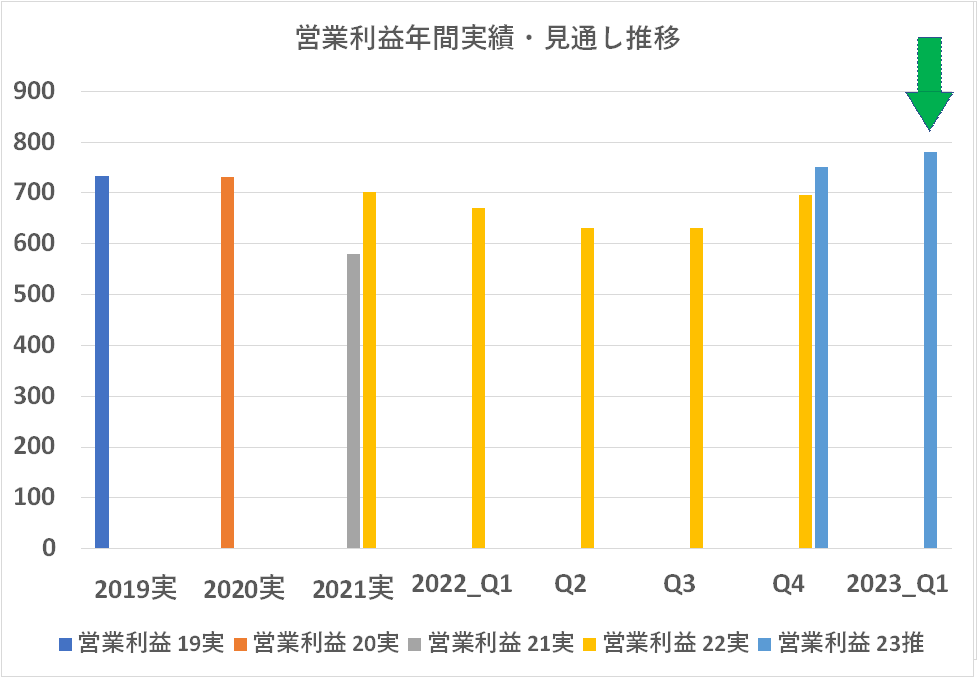

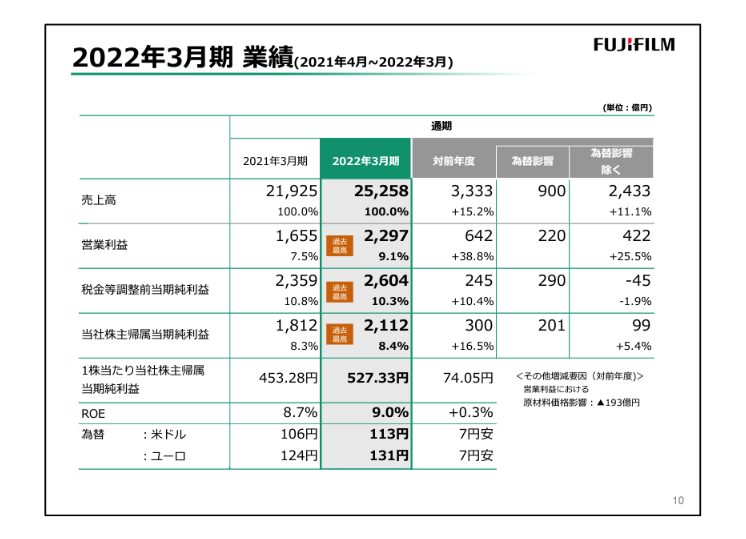

着地点としては特段問題なく、好決算と呼んでいい部類かと思います。

ただ「成長してんの?」という疑問はありますね。ヘルスケアの会社になるという方向付けは間違ってはいないし、その説明も十分されているようですが、その結果としての数字はちょっと物足りないように思います。先般、中計を発表した翌日に株価が下がったもの、市場がそう受け止めたのでしょう。

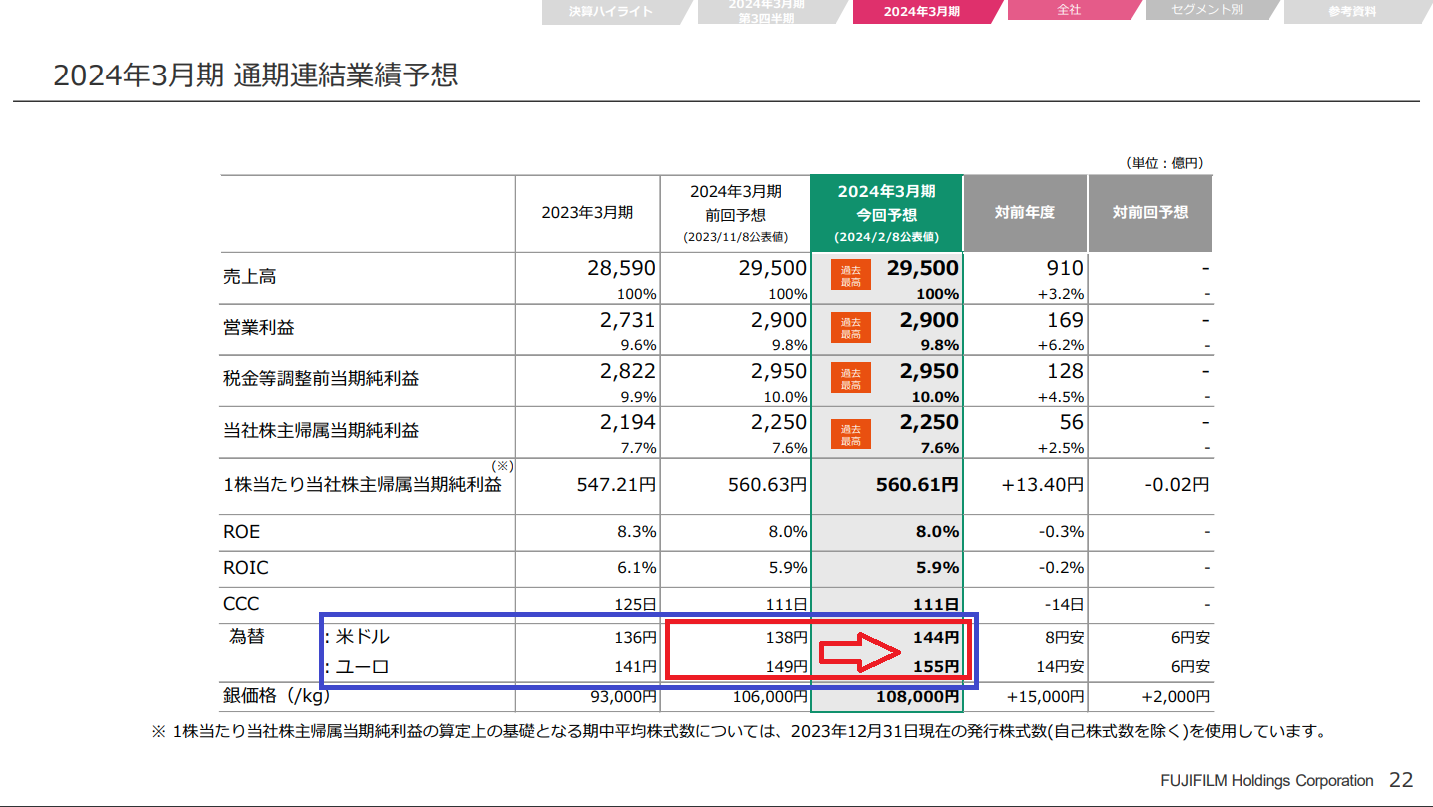

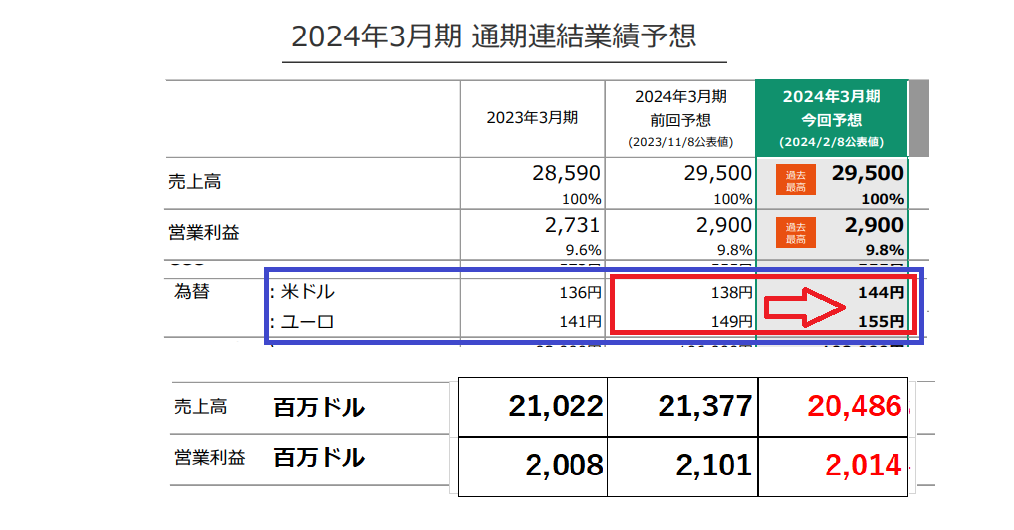

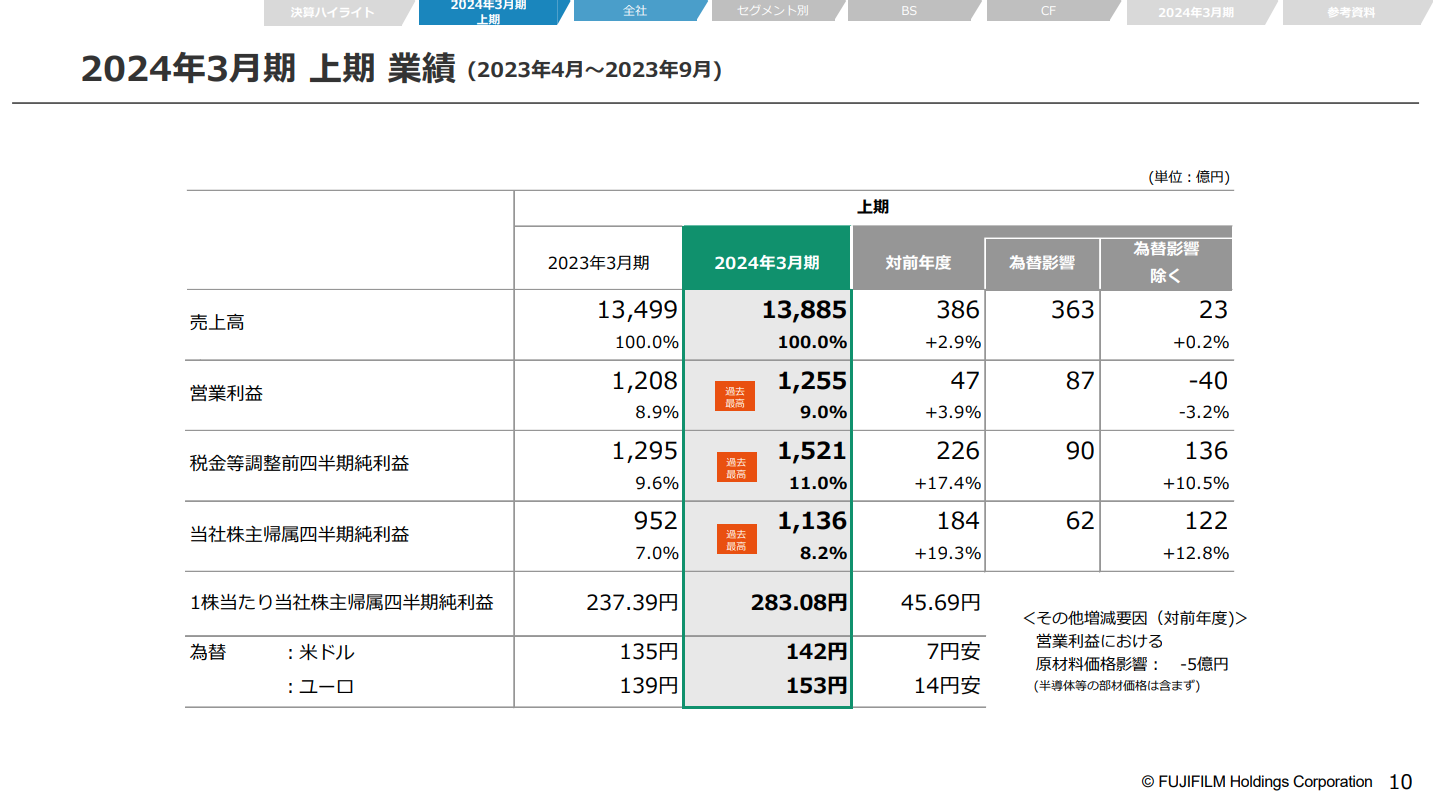

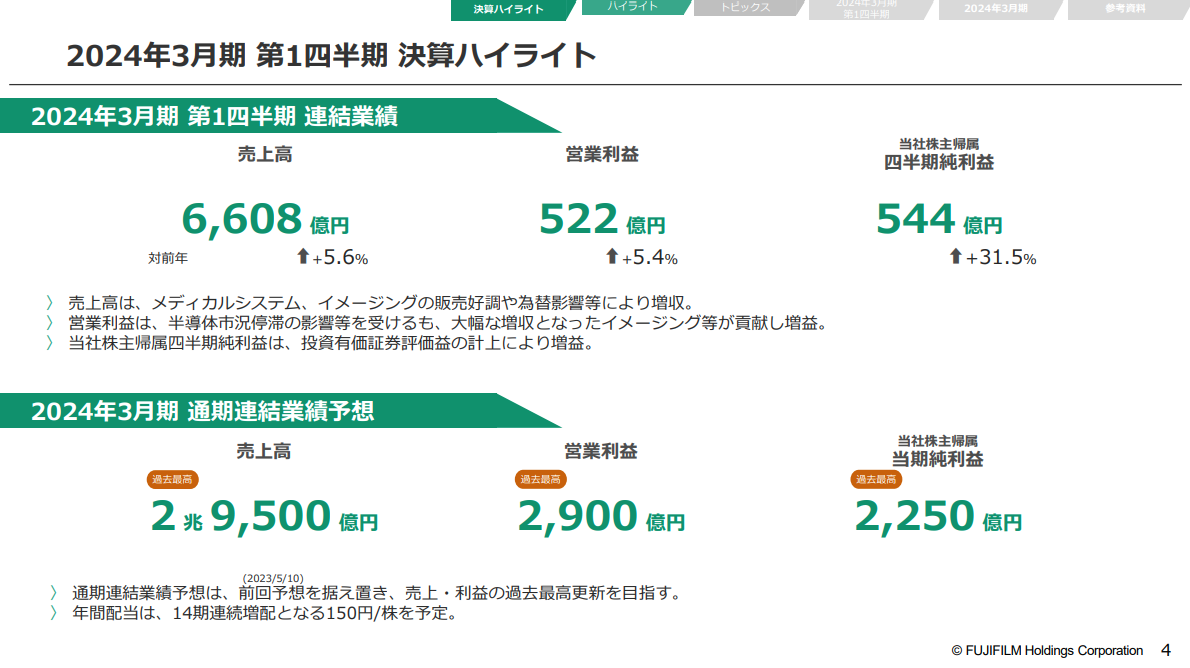

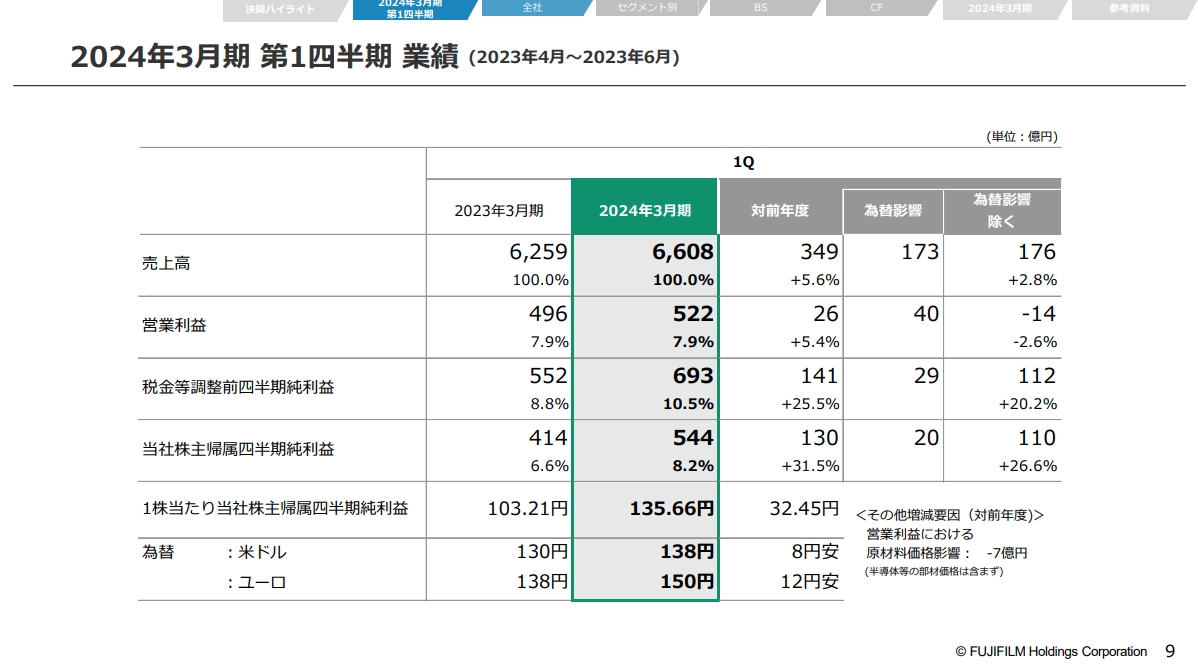

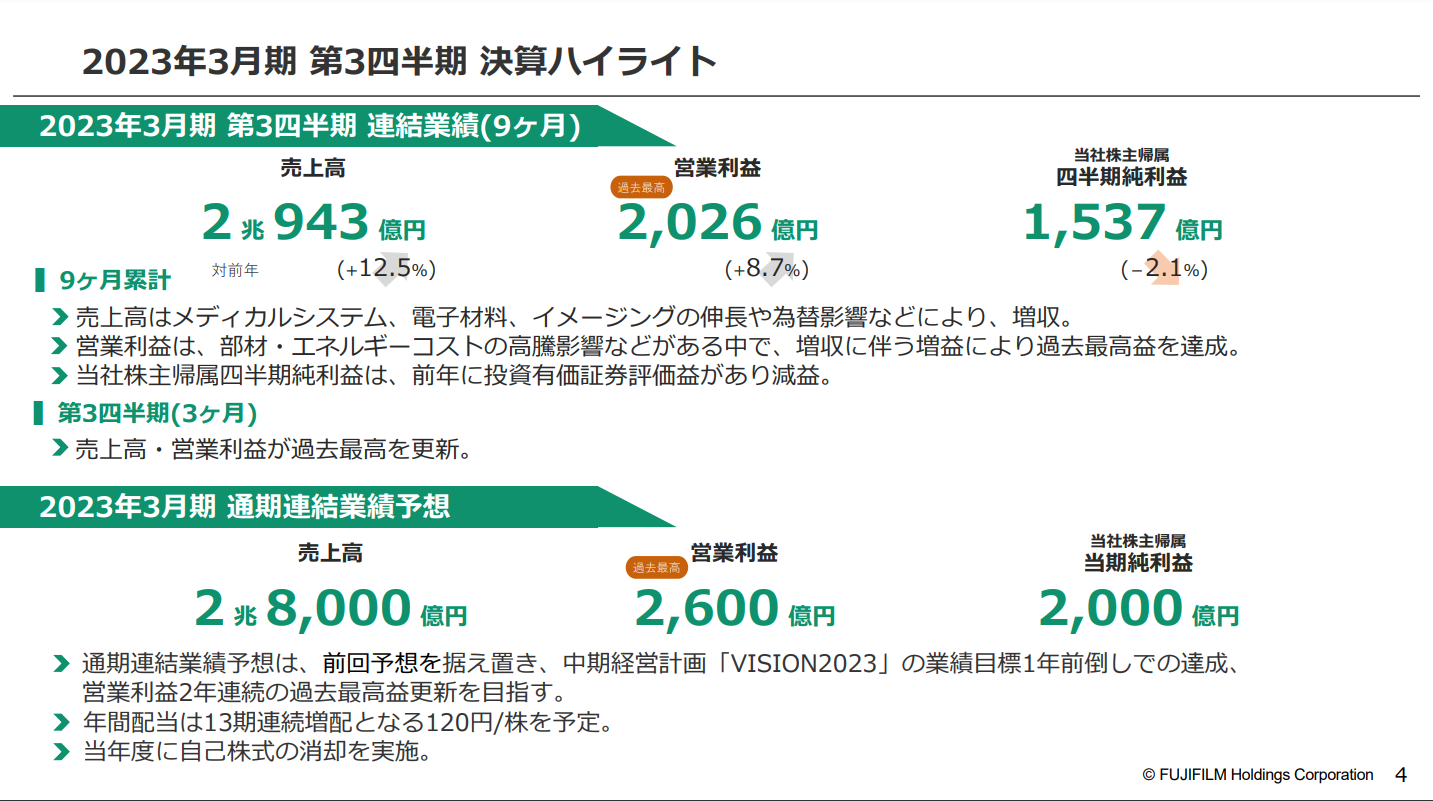

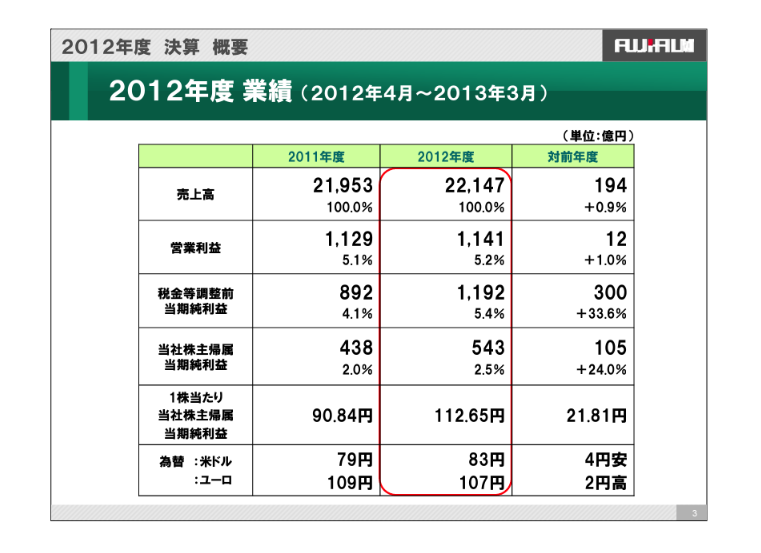

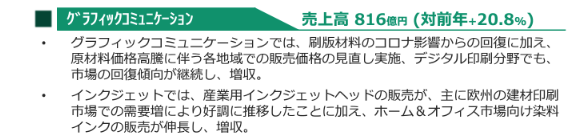

過去最高という景気のいい言葉が並んでいます。でも・・・「円安状況での増収増益ってなんだよ、オイ!(笑)-3-」という記事でも書きましたが、ドル表示ではどうなのさ?って問題はどうなんですかねえ?この件は大方の企業の決算発表が出そろった時点で改めて採り上げます。

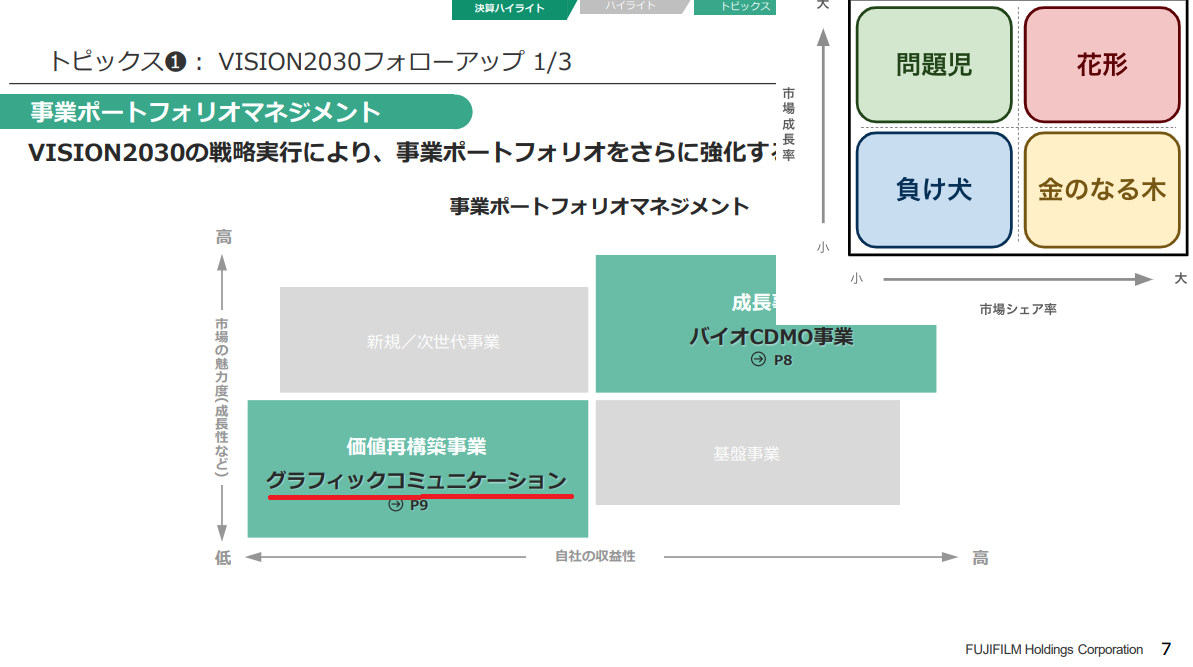

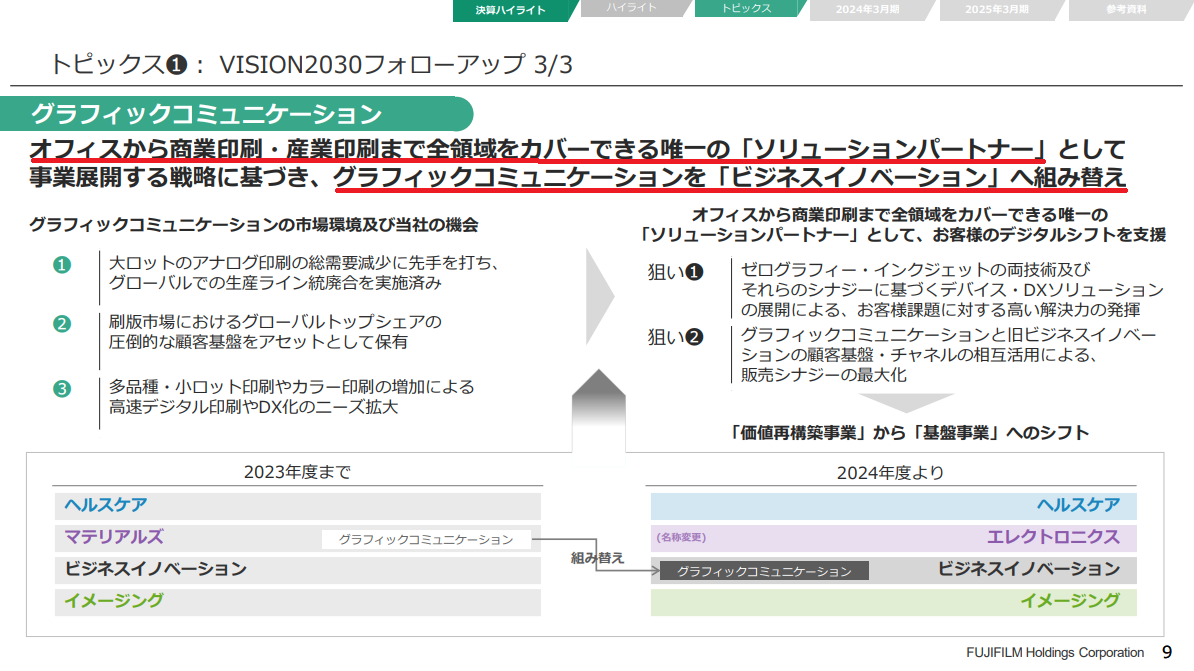

やっと出てきましたね、これ!「グラフィックをどうすんのさ?問題」に対する答えらしきもの・・・グラフィック部門をご本体から切り出して子会社のビジネスイノベーションにくっつけるということですね。これって、実際には公式にアナウンスすることなく以前からやってたことですよね。名刺交換する人が皆 BIの名刺になっていくので、そういうことかと・・・なんで、明るく「こうします!」ってアナウンスしなかったのか謎です。

グラフィック部門をまるで「負け犬」のようにポジショニングしていますが、よくあるポートフォリオでは横軸は市場占有率をとるのが一般的であり、そうすれば同社のグラフィック部門は「金のなる木」という位置づけのハズです。オフィスから商業印刷・産業印刷までをカバーできる唯一の「ソリューションパートナー」というのも、顧客視点に立ってみれば「それを欲する顧客っているの?」と不思議な感じがします。なんか言葉に酔ってしまいそうで実態を感じませんね。

まあ、こうするしかなかったというのは分かります。私のいたコニカミノルタでも、プリプレスの部隊が事務機事業に取り込まれた歴史があります。ただ、同社のプリプレス部門は事務機事業と比べても小さく、富士のグラフィック部門と比べても小さな存在なので特段の問題は生じませんでした。それどころか、印刷業独特の「プリントを見る目」を持っていた尖った集団だったので、貴重な存在として活躍し、そこのリーダーは今もプロフェッショナルプリント部門の長のポジションに就いています。

富士フイルムの場合、それぞれプライドのある元富士ゼロの母体と、栄光のグラフィック部門の融合・統合がどう進むのか・・・まあ、野次馬的な視点で恐縮ですがウォッチしたいと思います。富士フイルム BIもお読みください

この日は朝から株式市場は景気のいい話が満載で「34年ぶりに 37,000円を上回る」となどポジティブな情報が支配的でした。米国の金利政策とか、日銀がなにか言ったとか、中国マネーが中国株から逃避して日本株に流れ込んでいるとか・・・いろいろ言われていますが・・・株式市場奇々怪々(笑)よくわかりません!まあ、いずれにしても全体が底上げしてくれるのは悪い話ではない。

ということでちょっとワクワクしながら富士フイルムをチェックしてみたら・・・あれれ?数百円下がってる!何故?掲示板を見ても好意的な書込みが支配的で、まあ後場は持ち直すだろうと高を括っていたら、結局「前日比 660円も下げた!」・・・え~っ!なんで?富士フイルムさん、教えてください(笑)

日本の株価を代表してもよさそうな優良企業・優良株の富士フイルムの株価がこんな動き・・・なにか悪い材料が事前に漏れたんですかね?と、思いながら決算短信・説明資料を眺めてみましたが、特段妙な点は見当たりません。なんなんだろう・・・

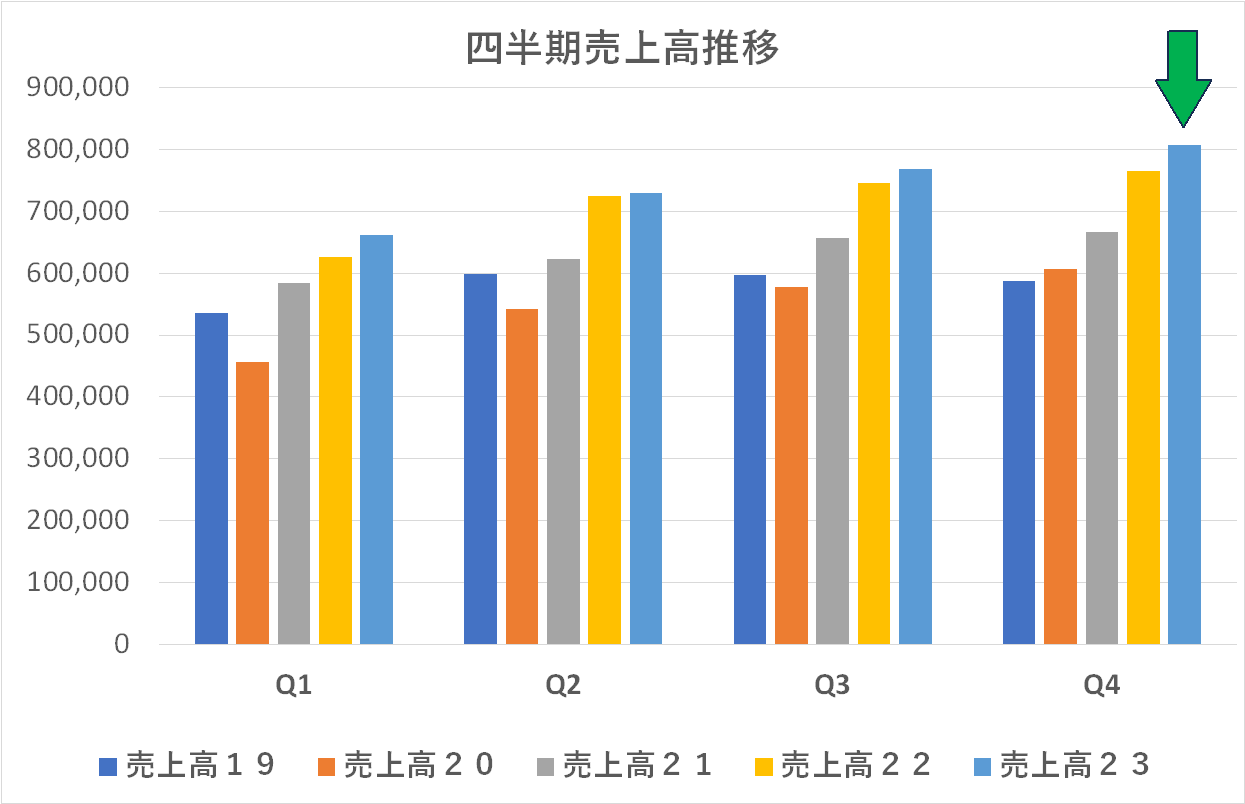

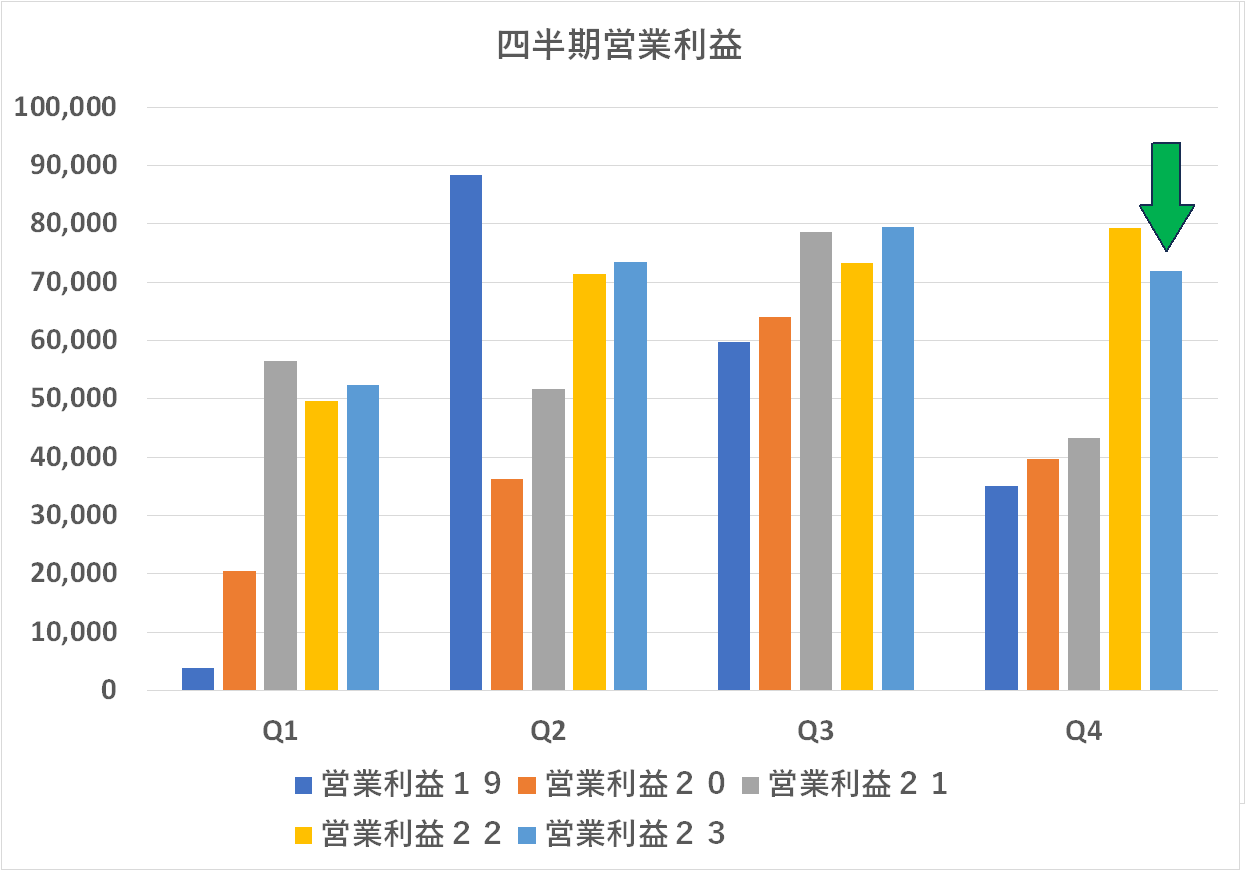

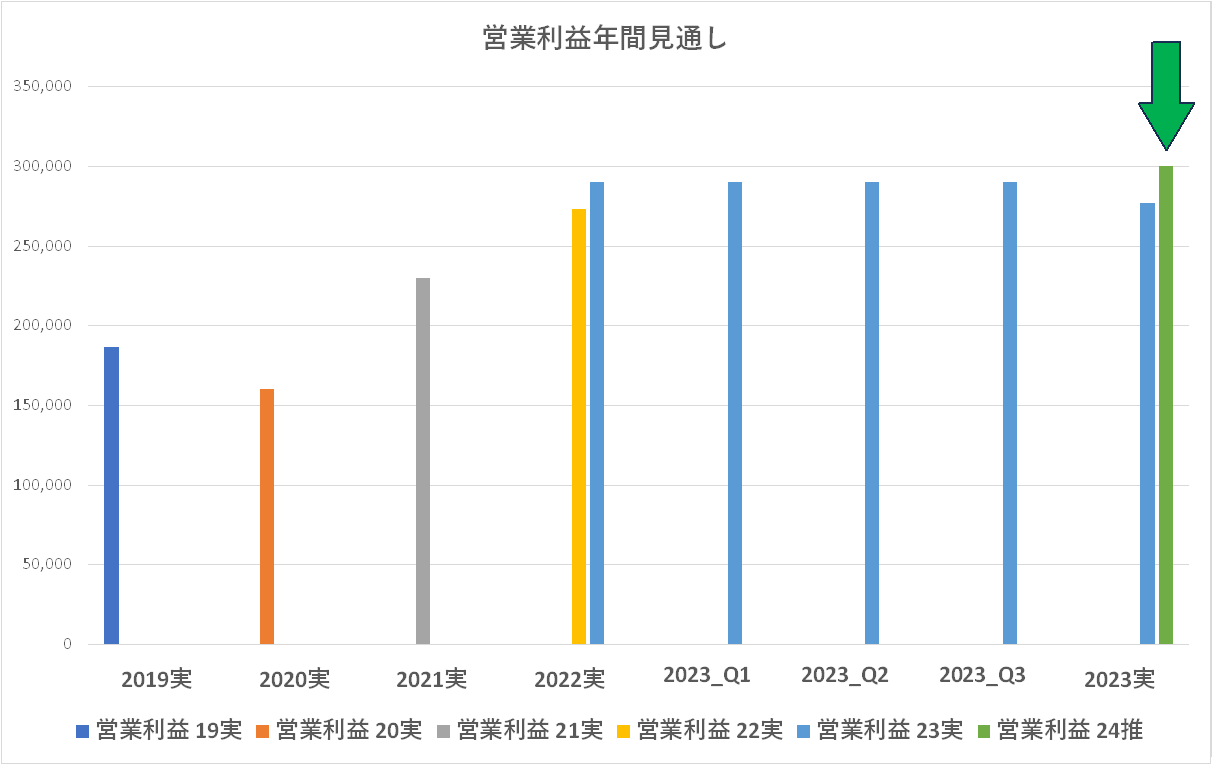

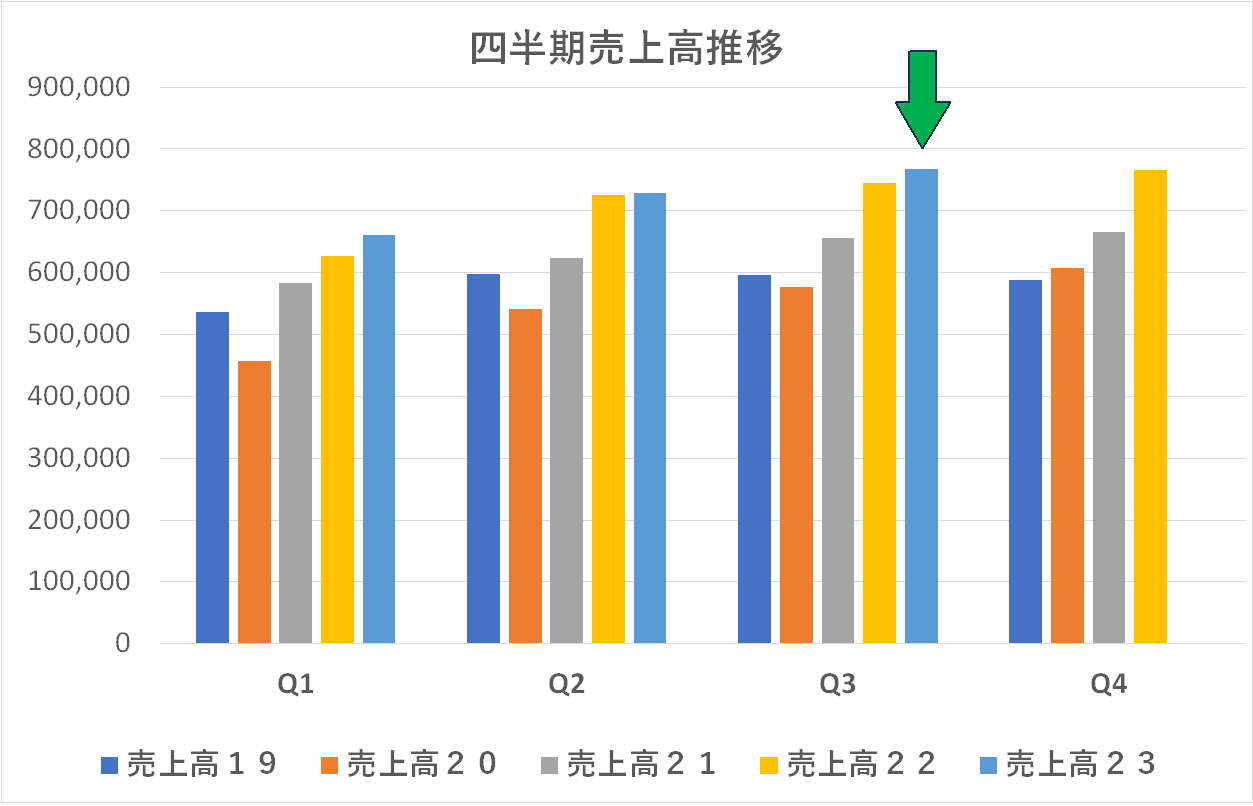

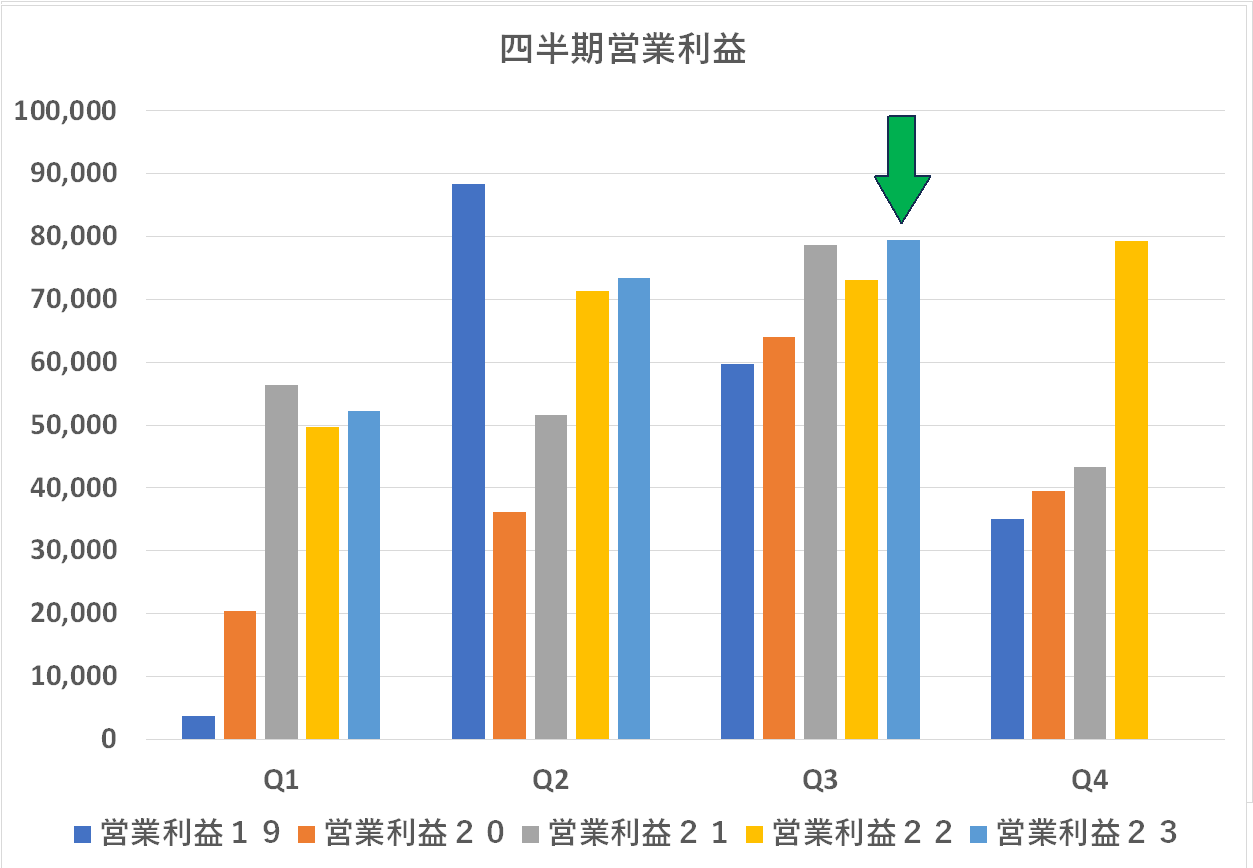

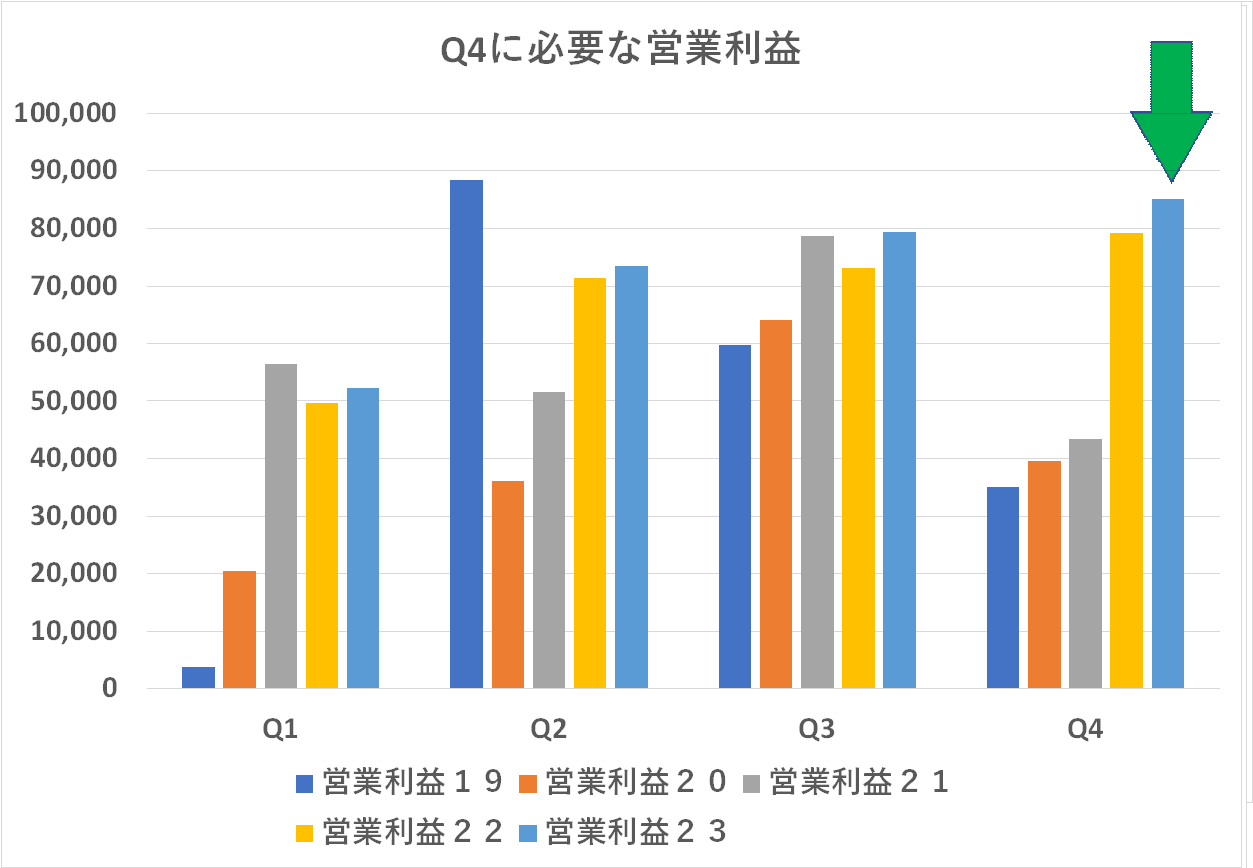

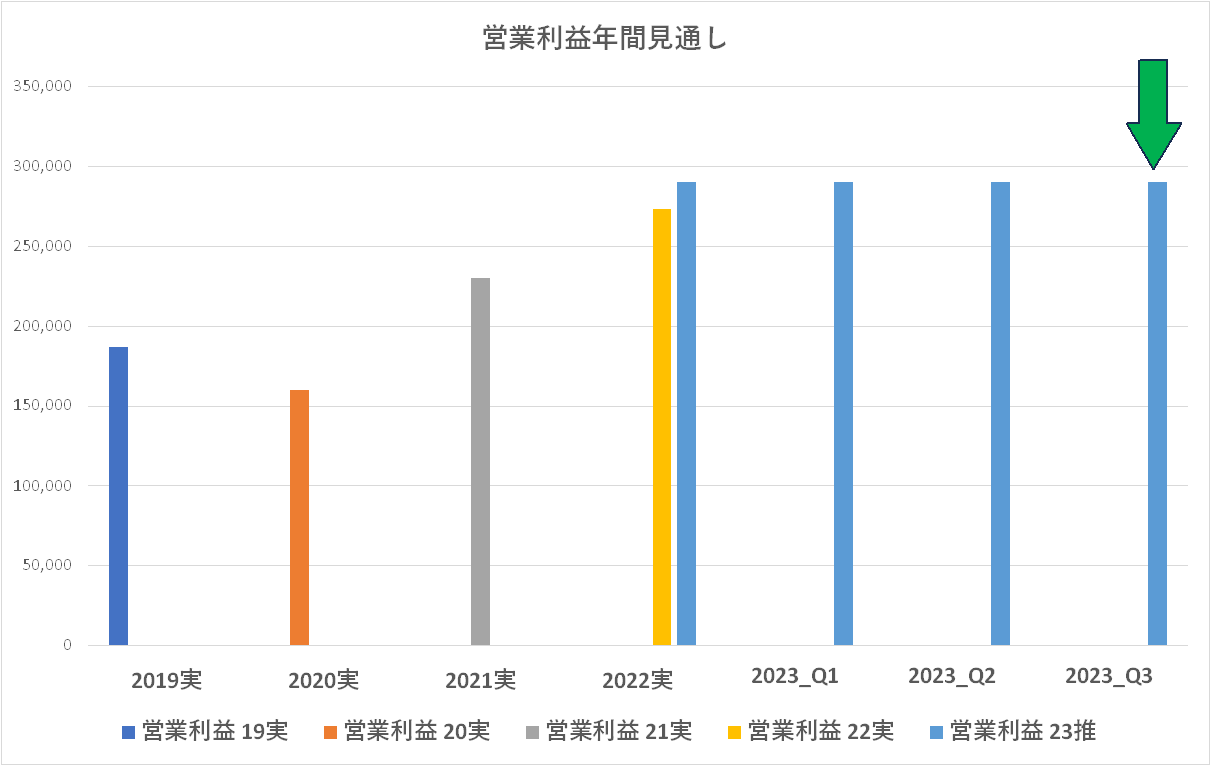

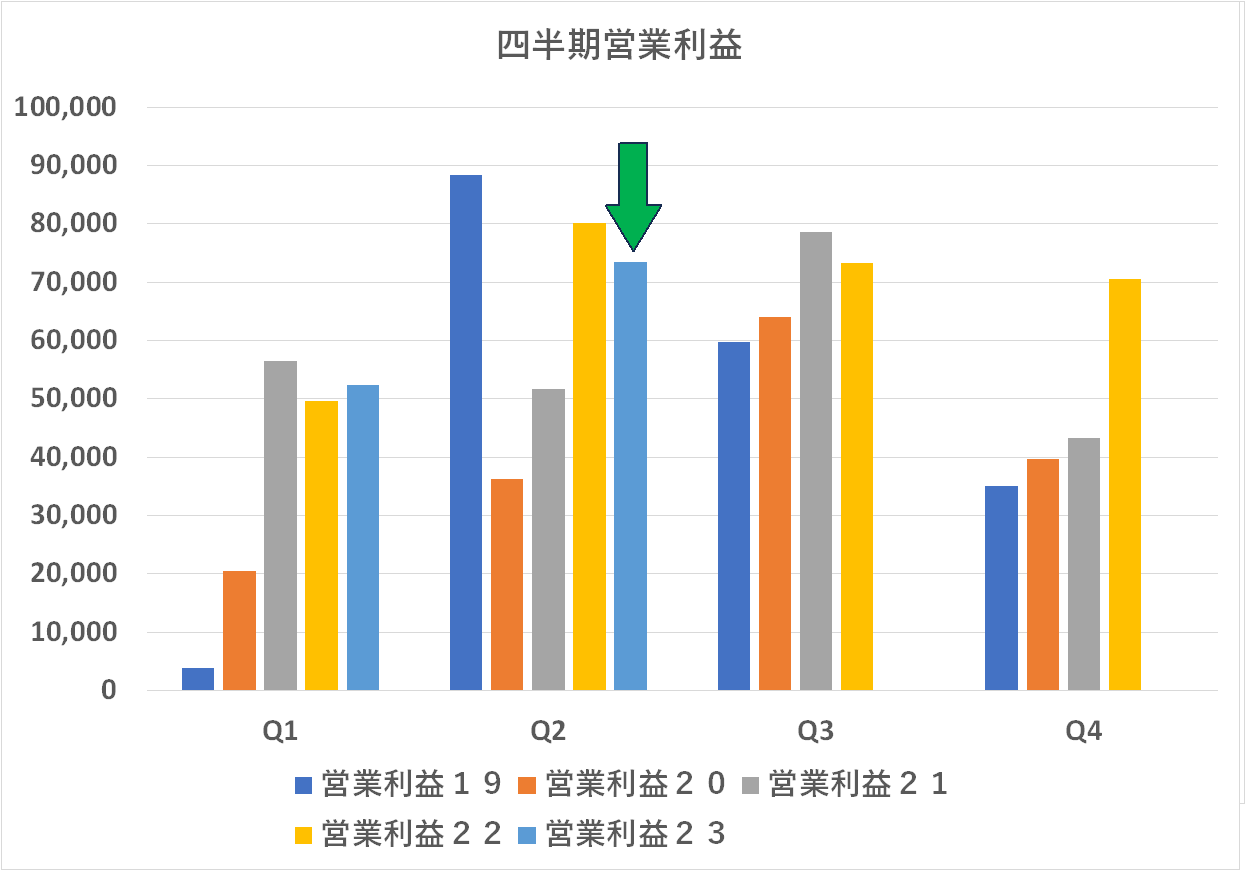

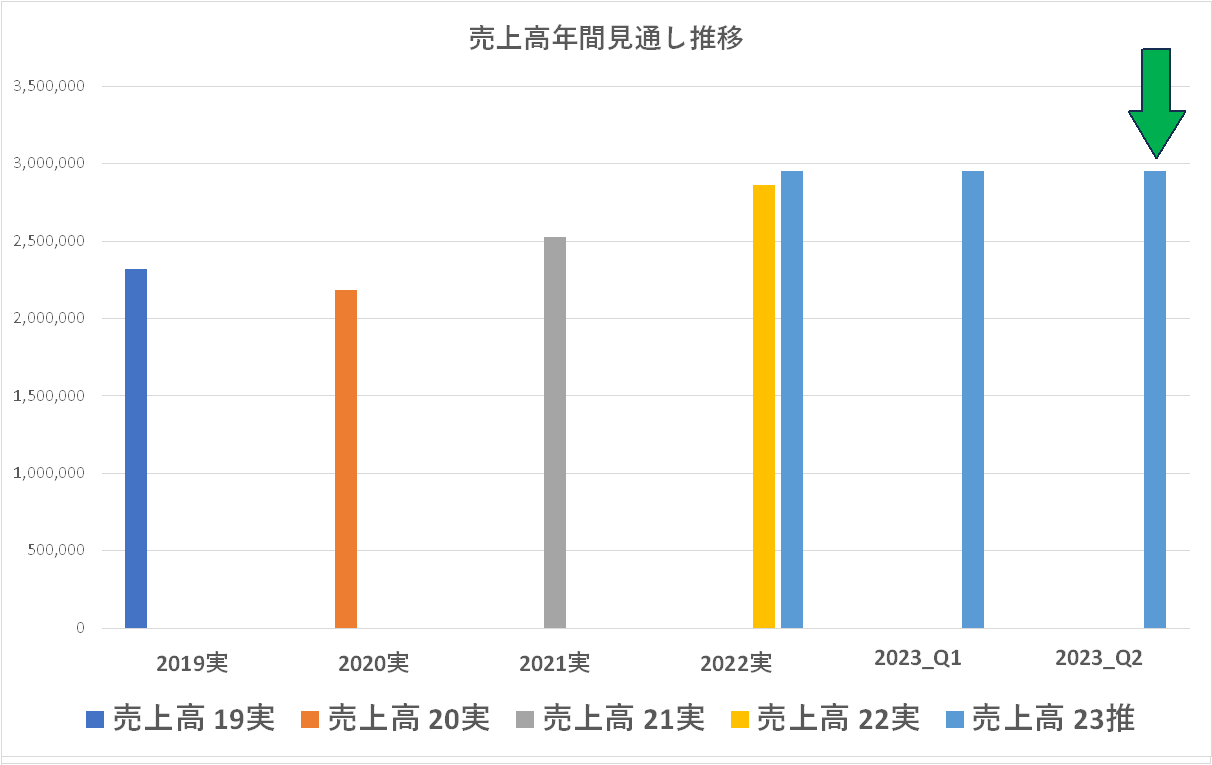

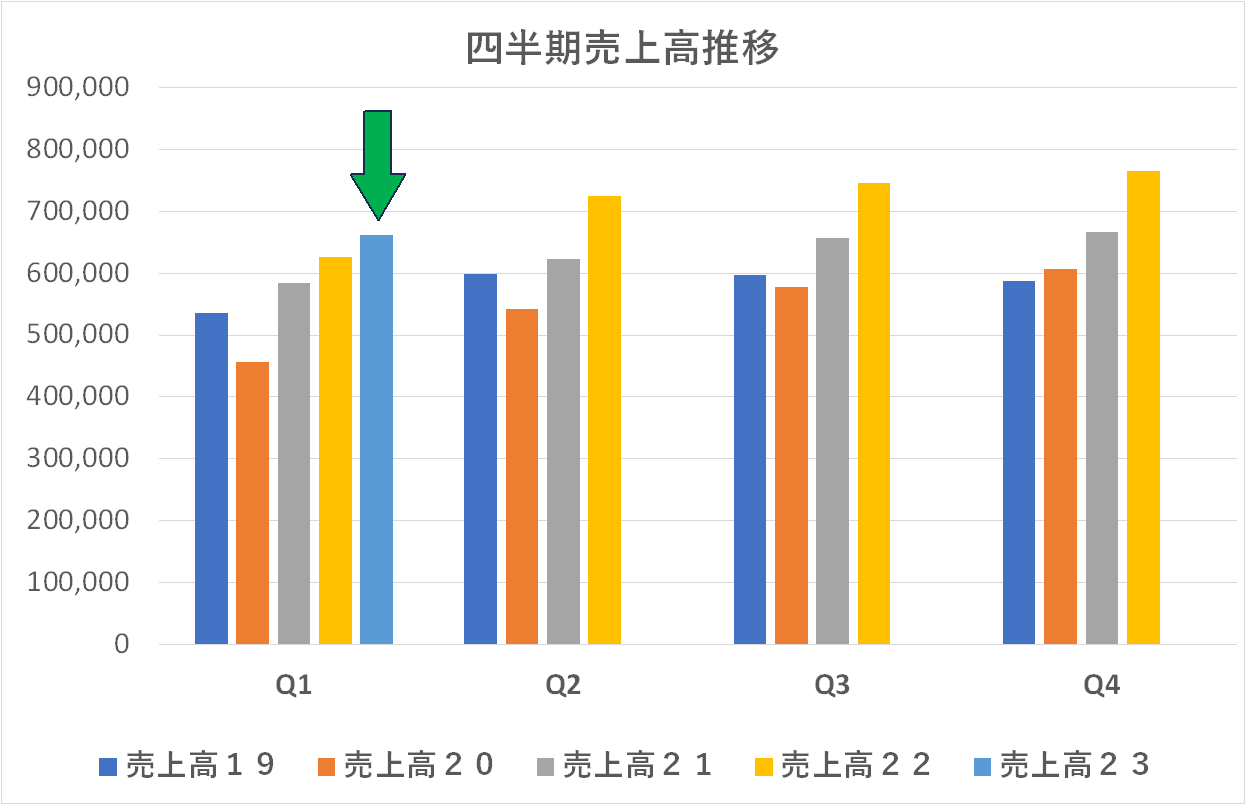

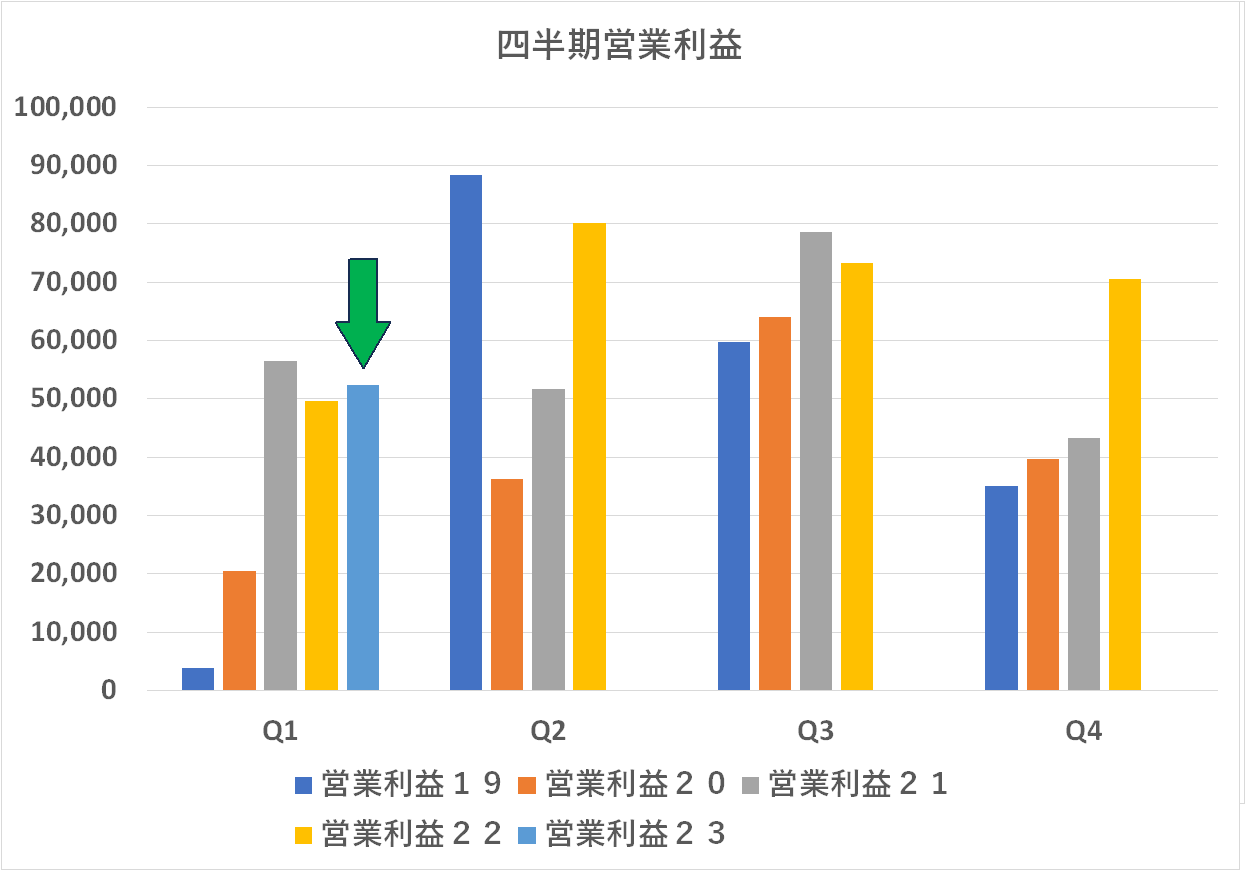

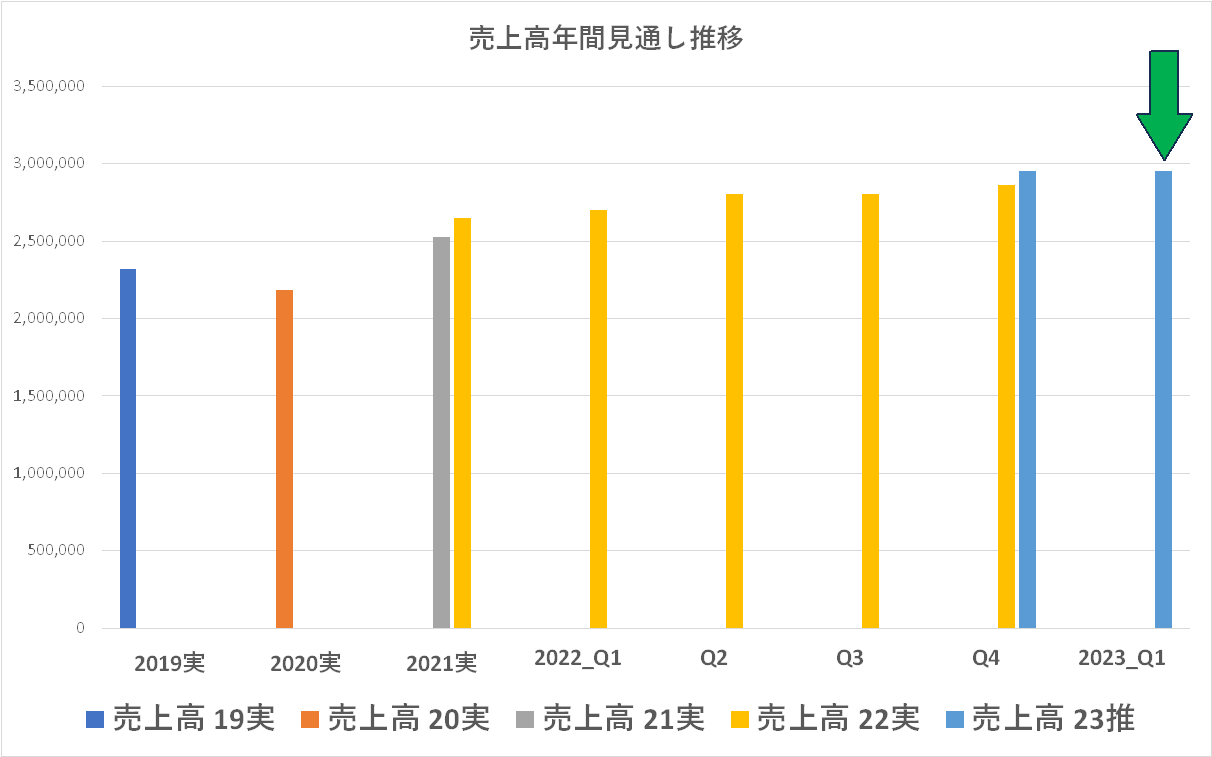

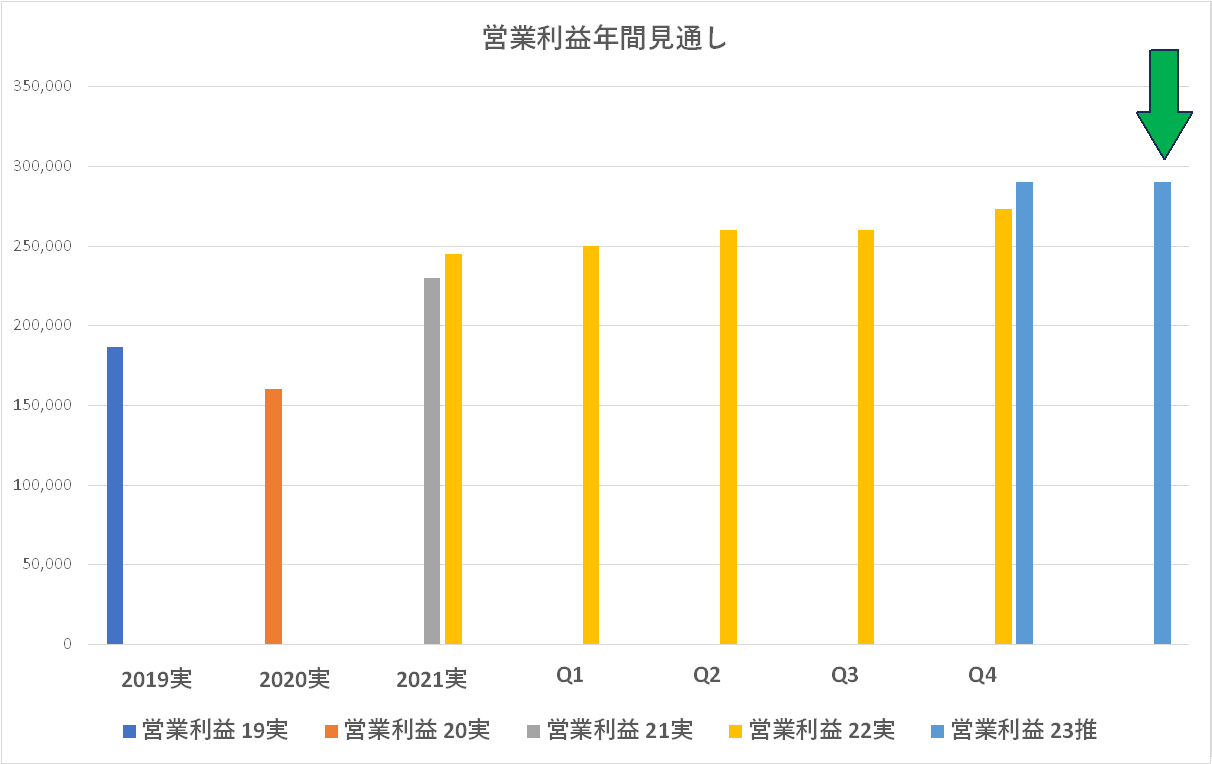

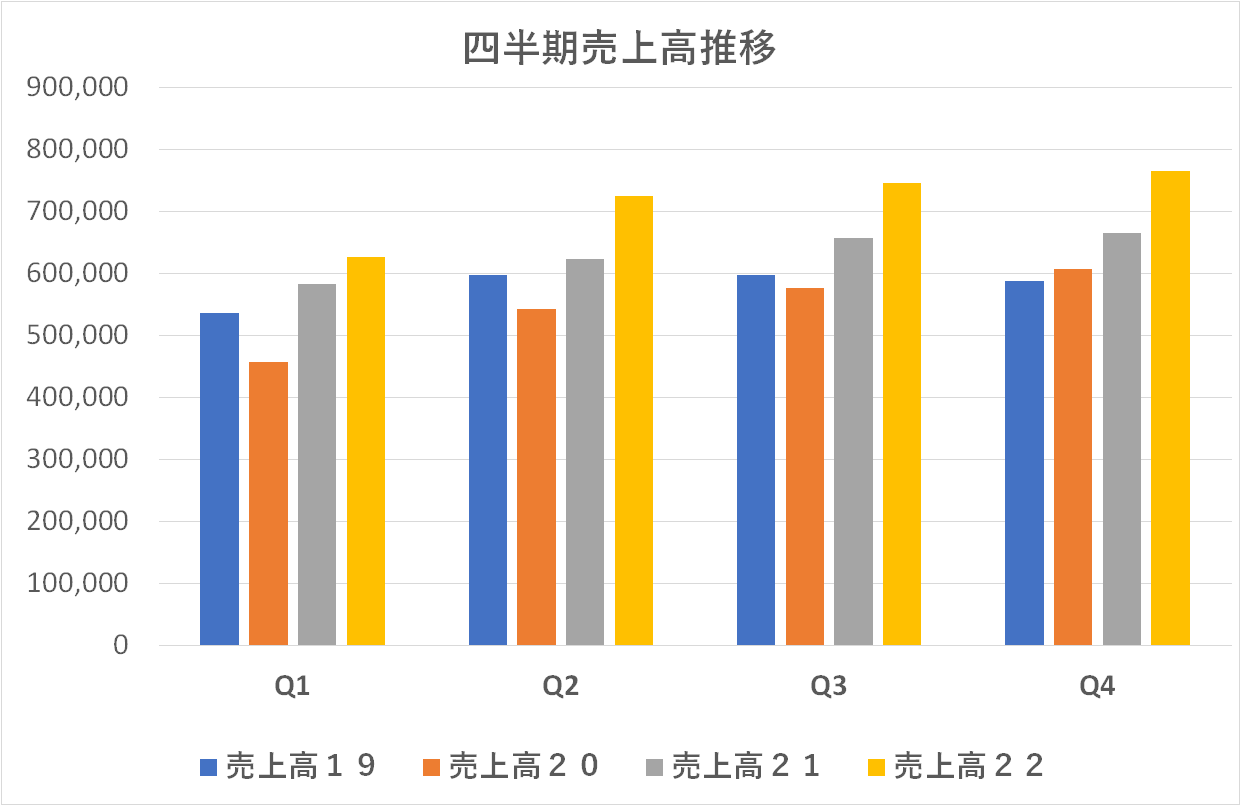

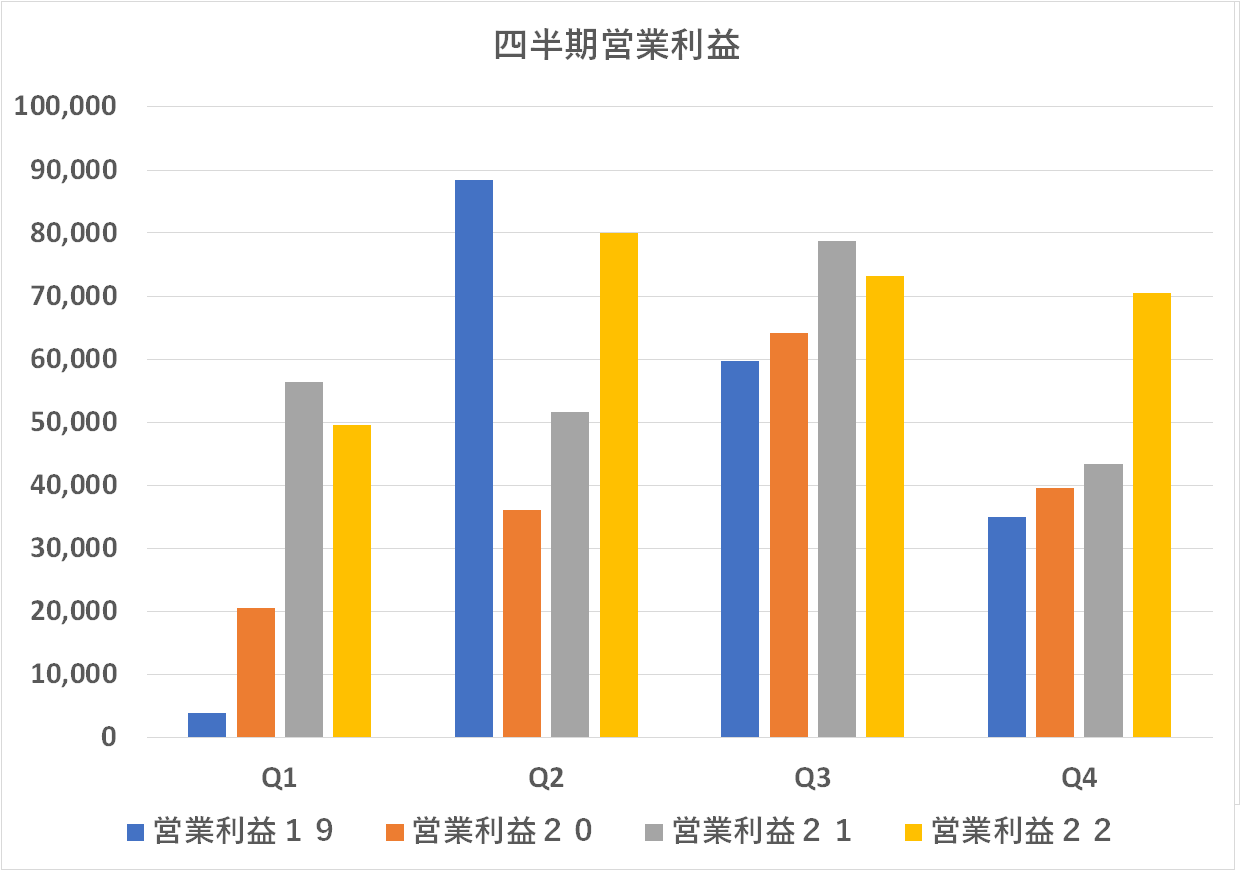

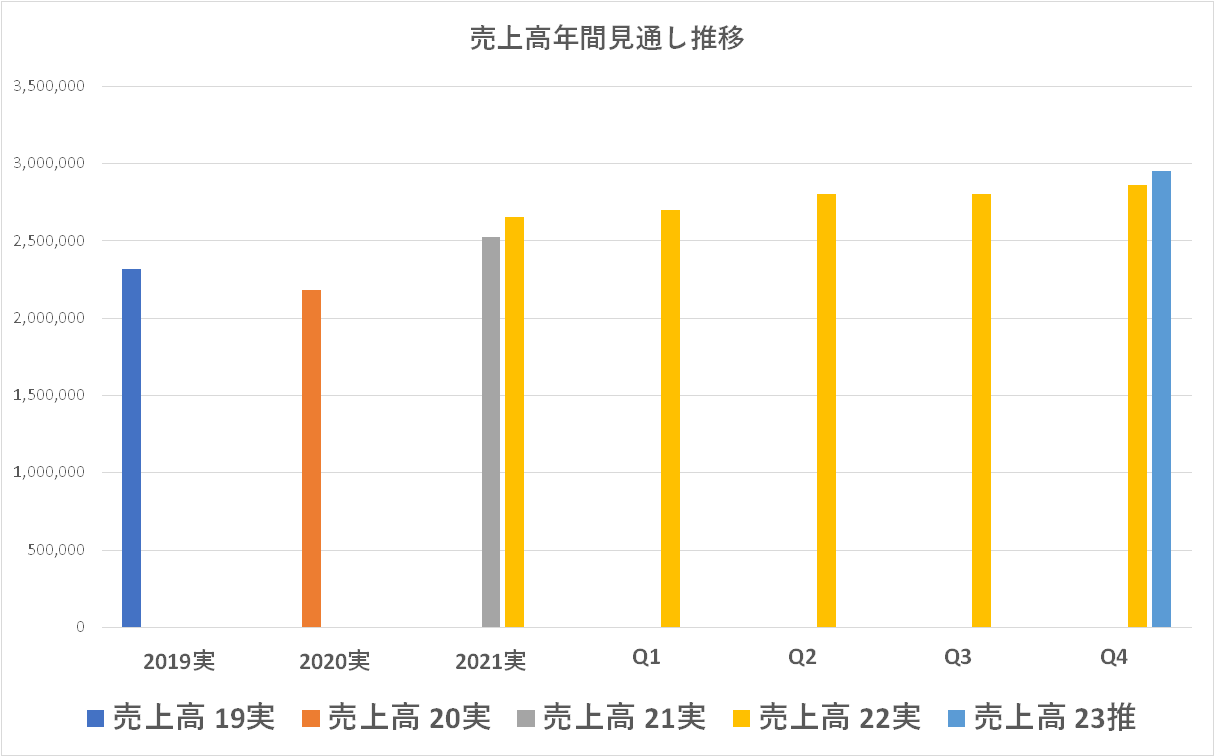

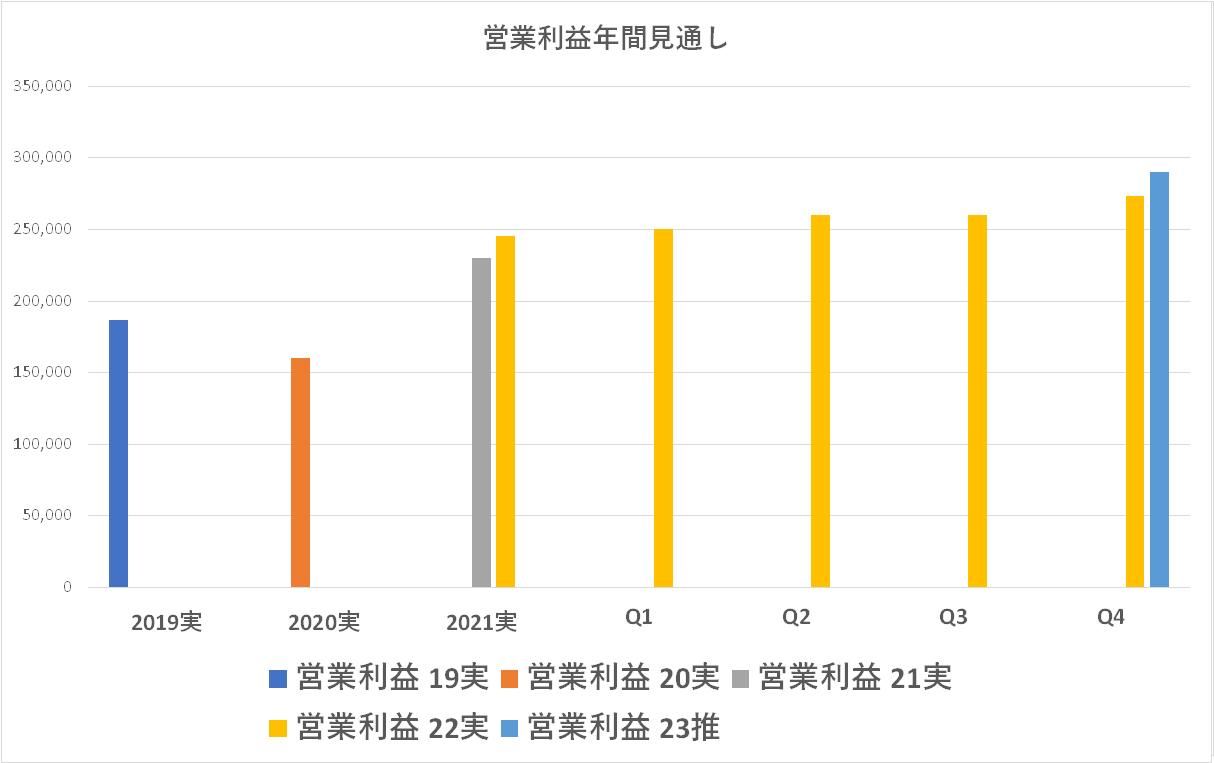

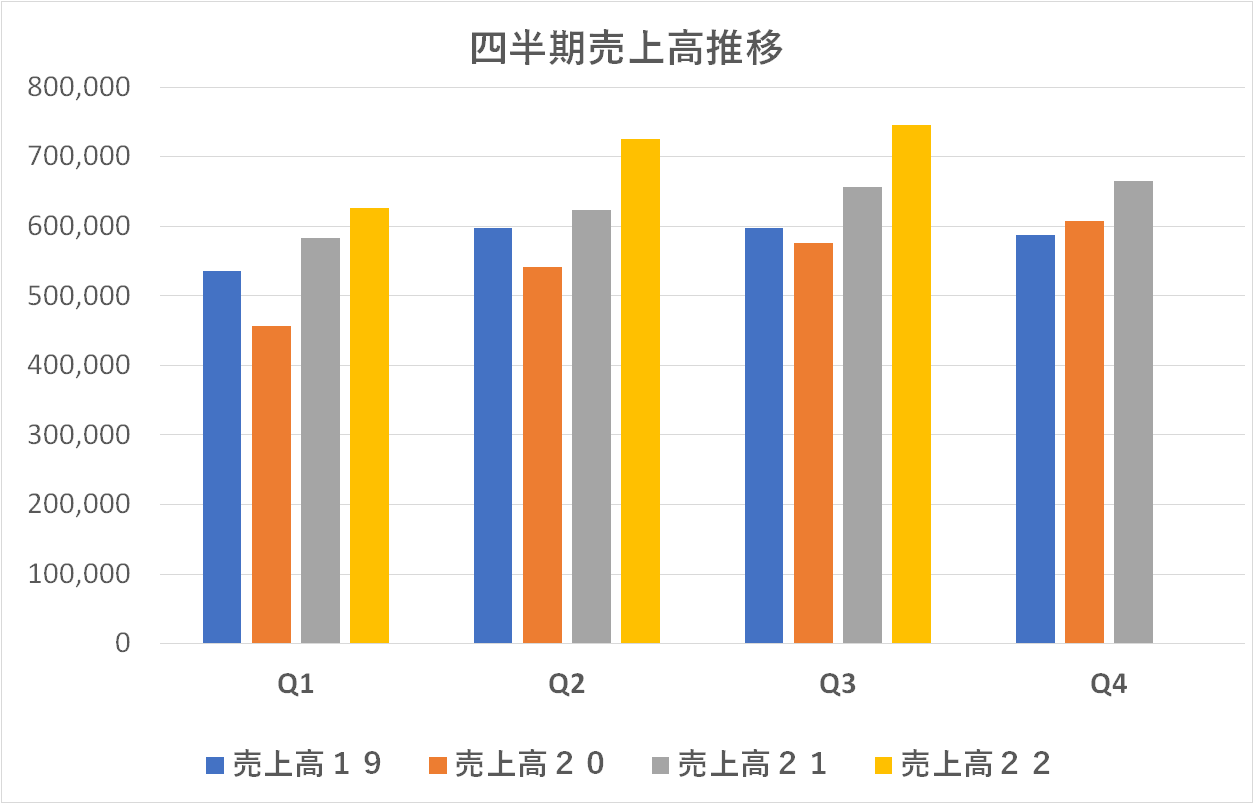

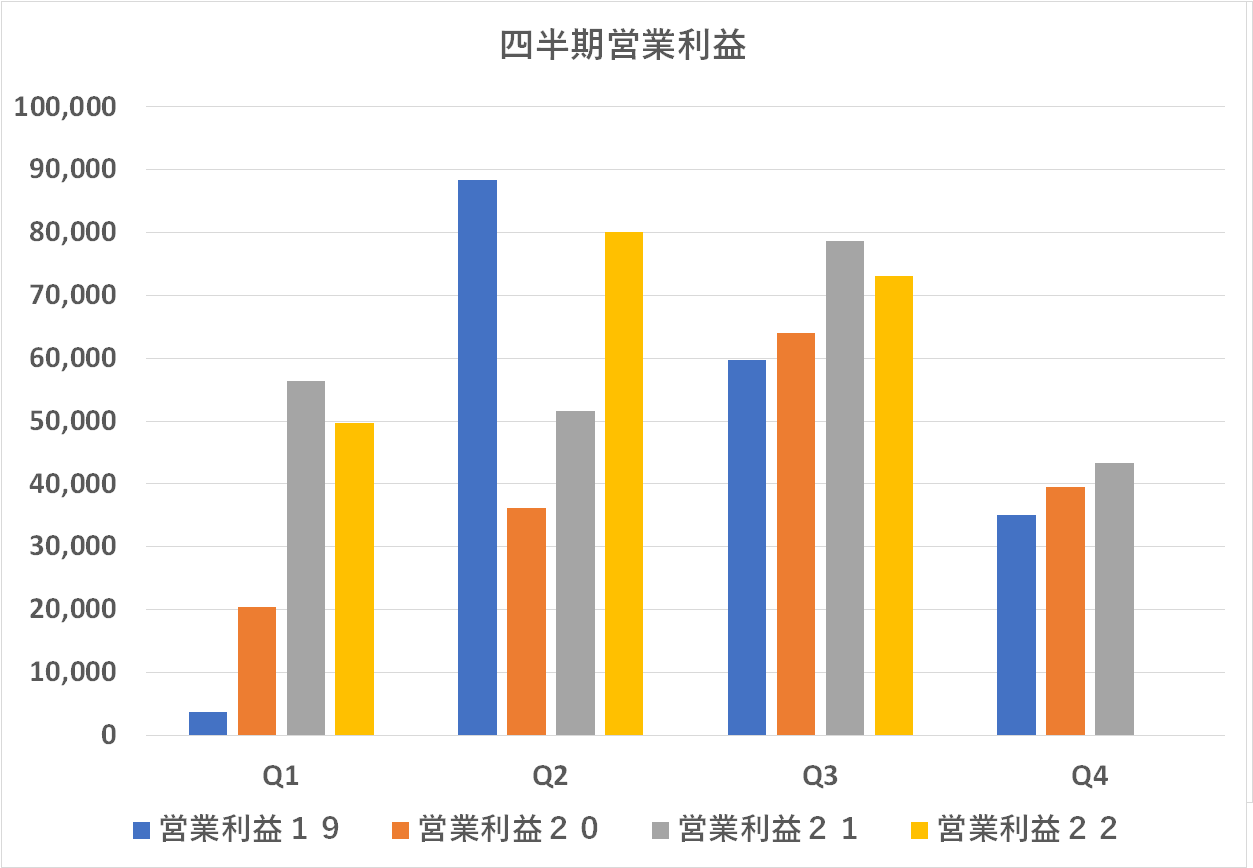

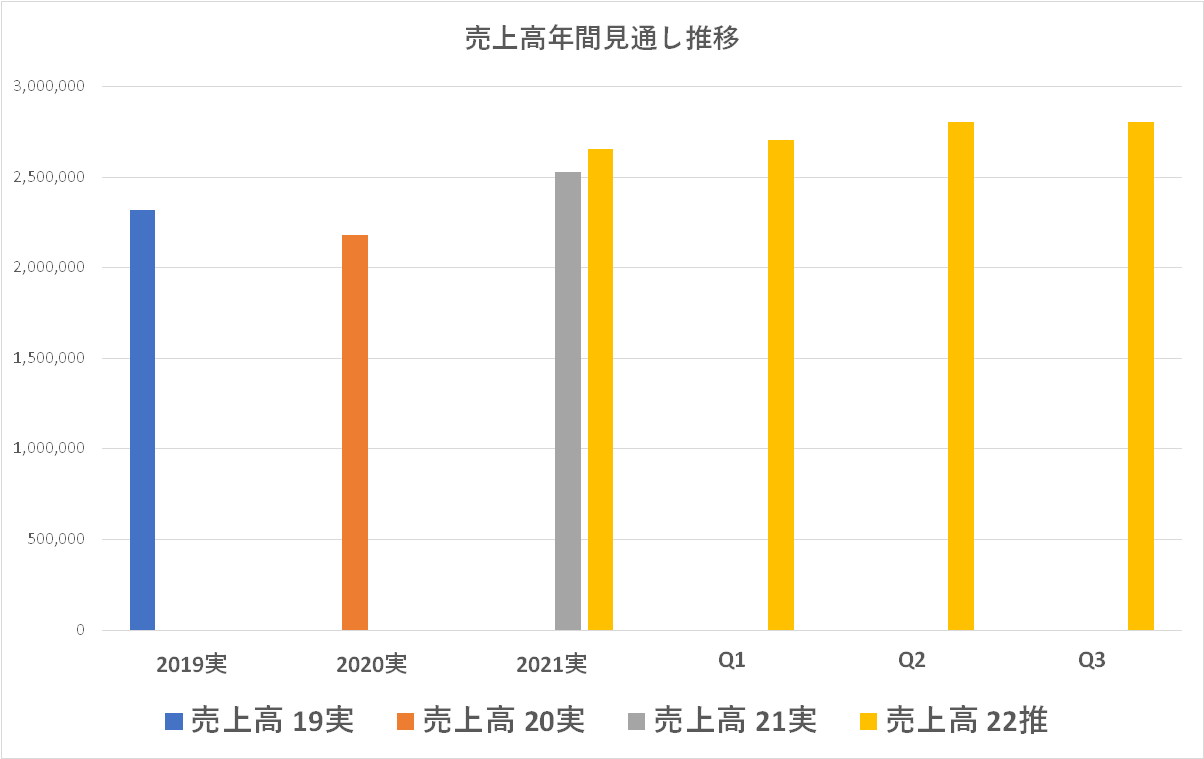

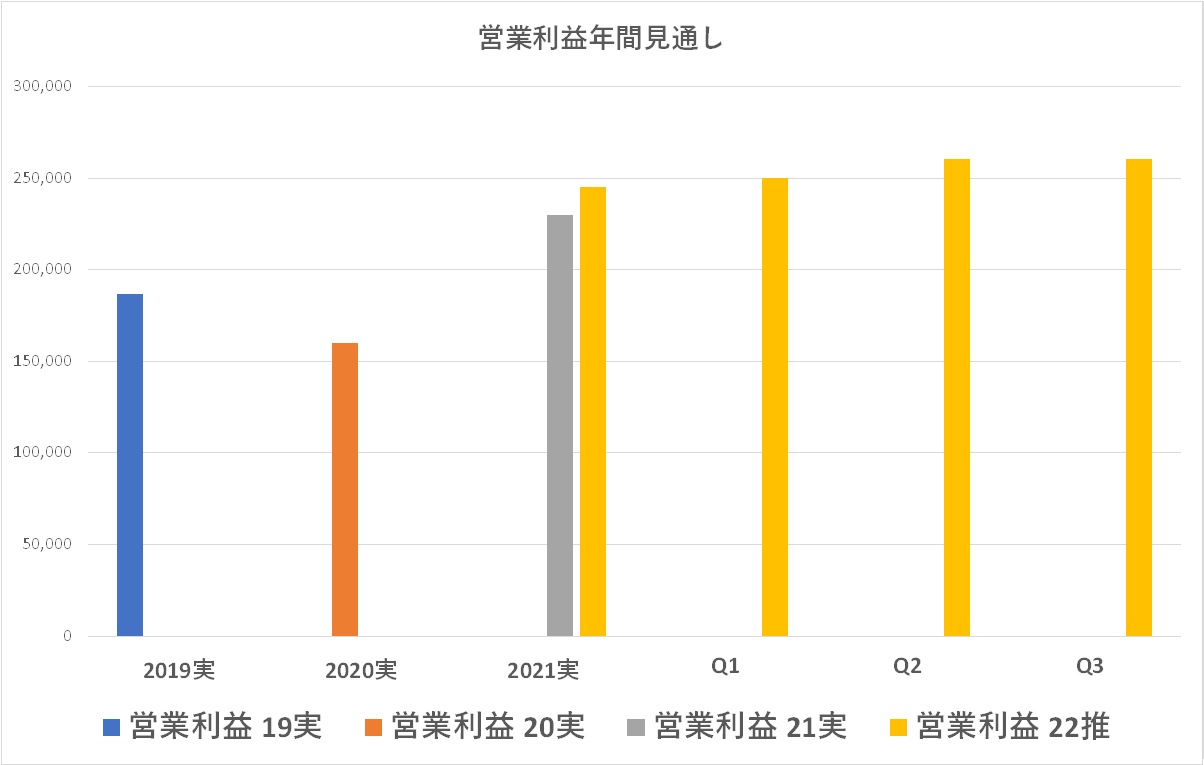

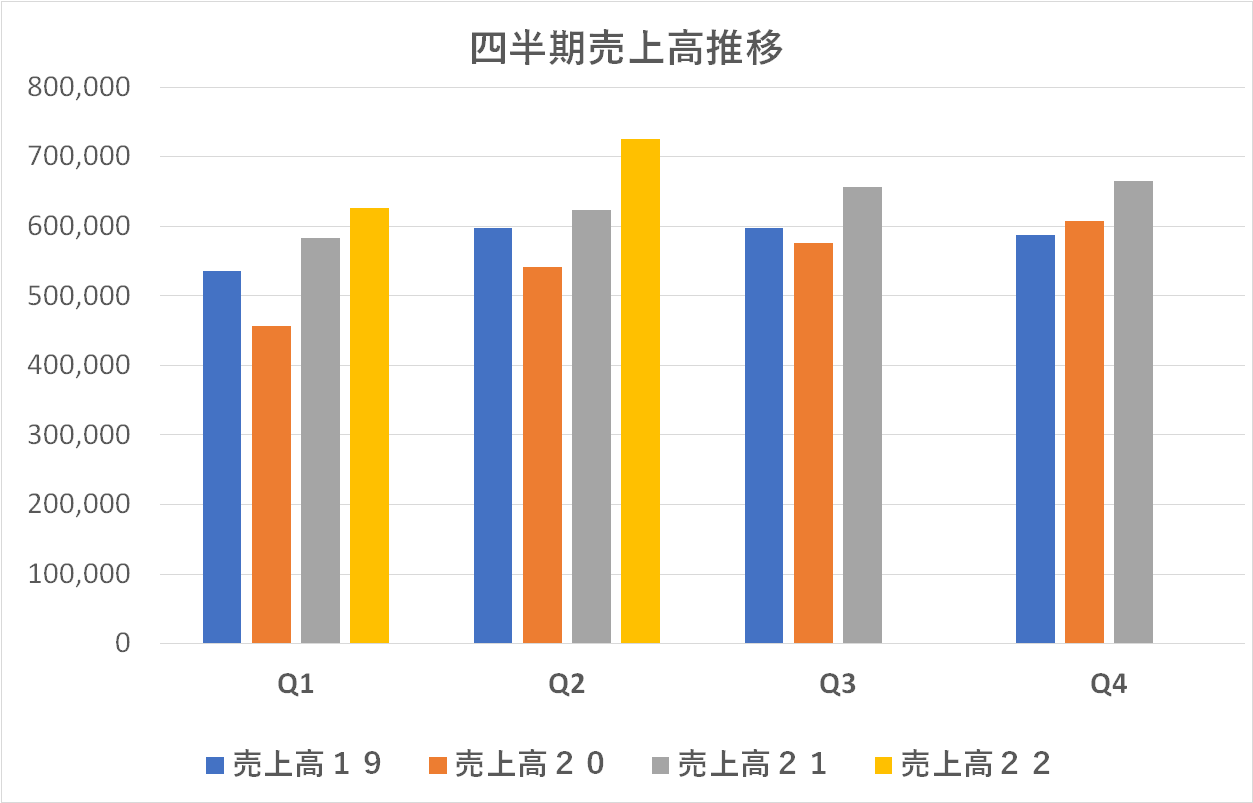

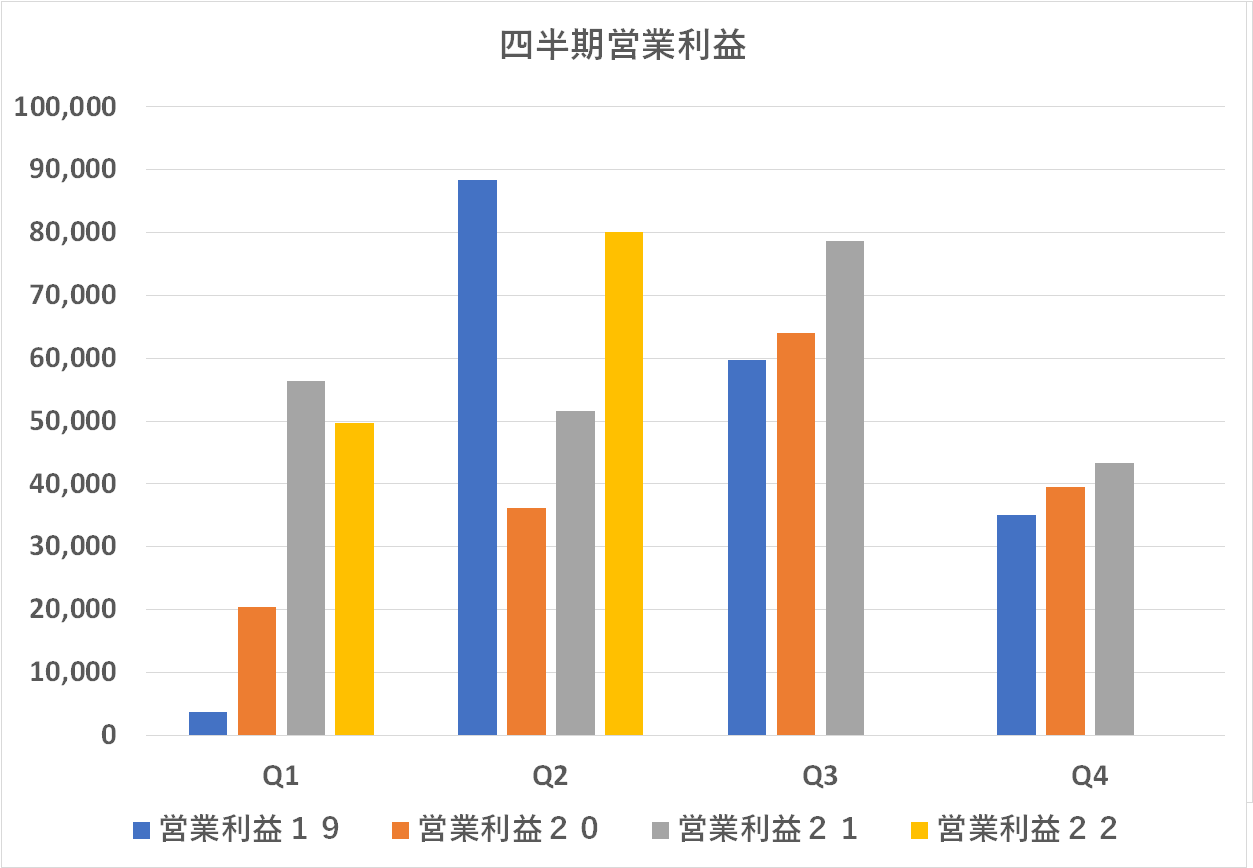

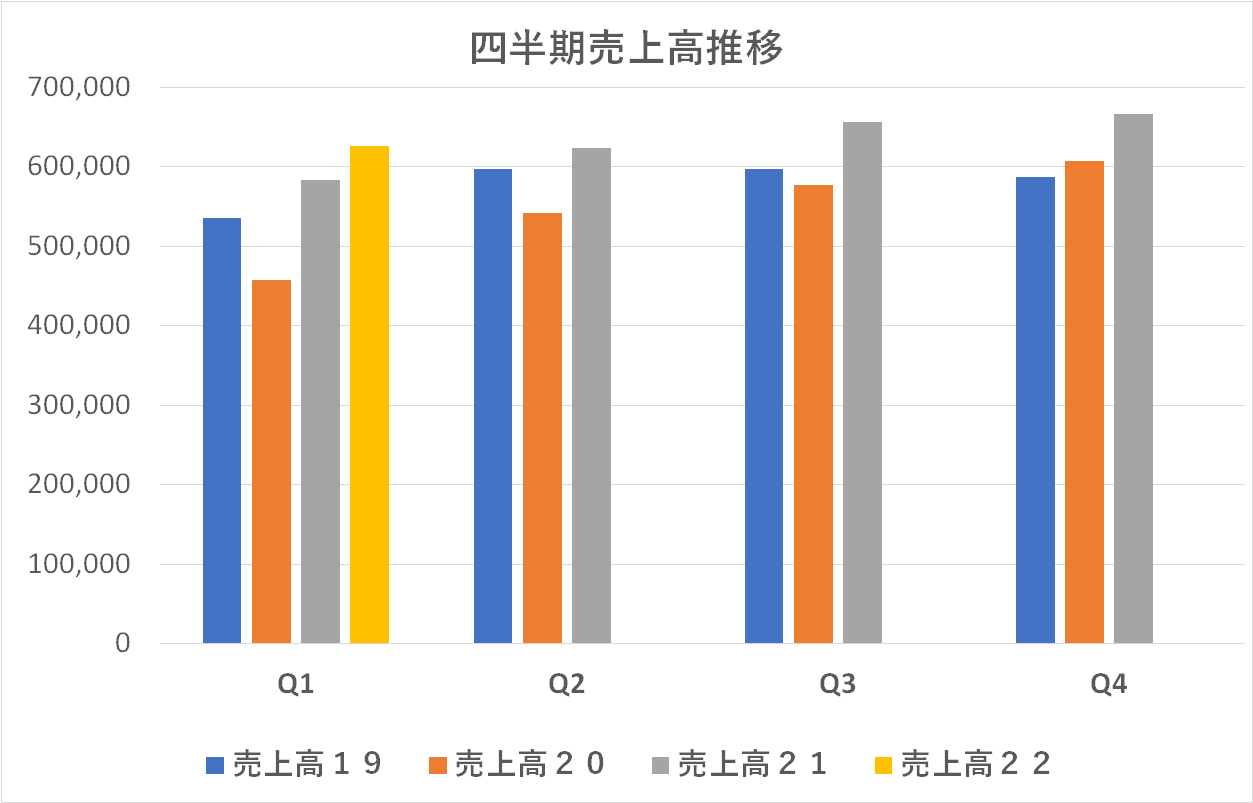

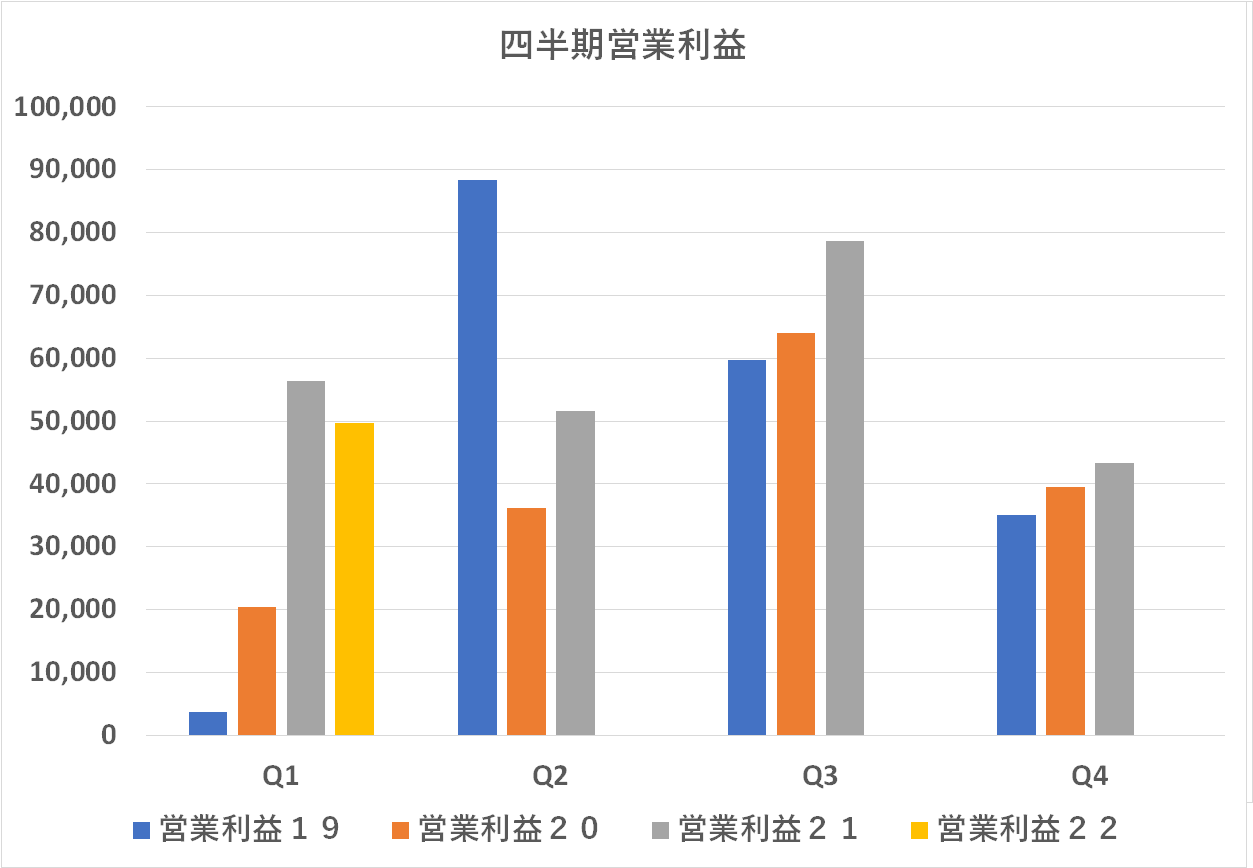

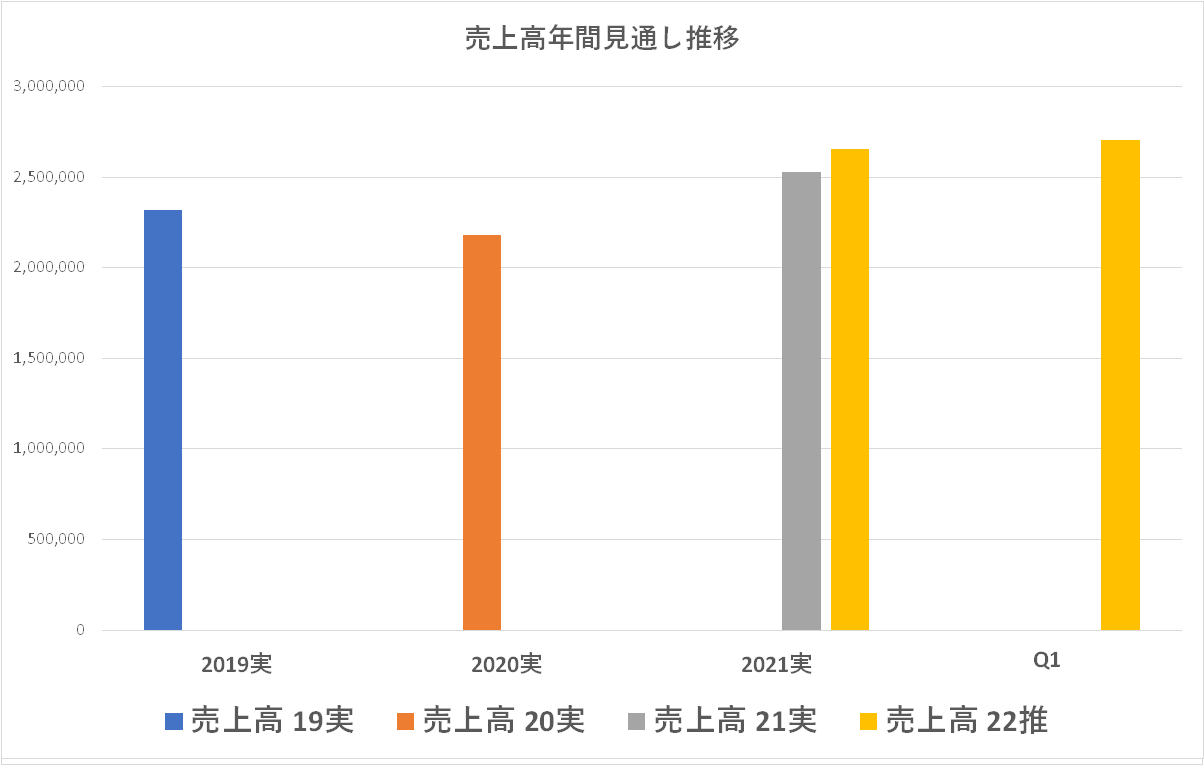

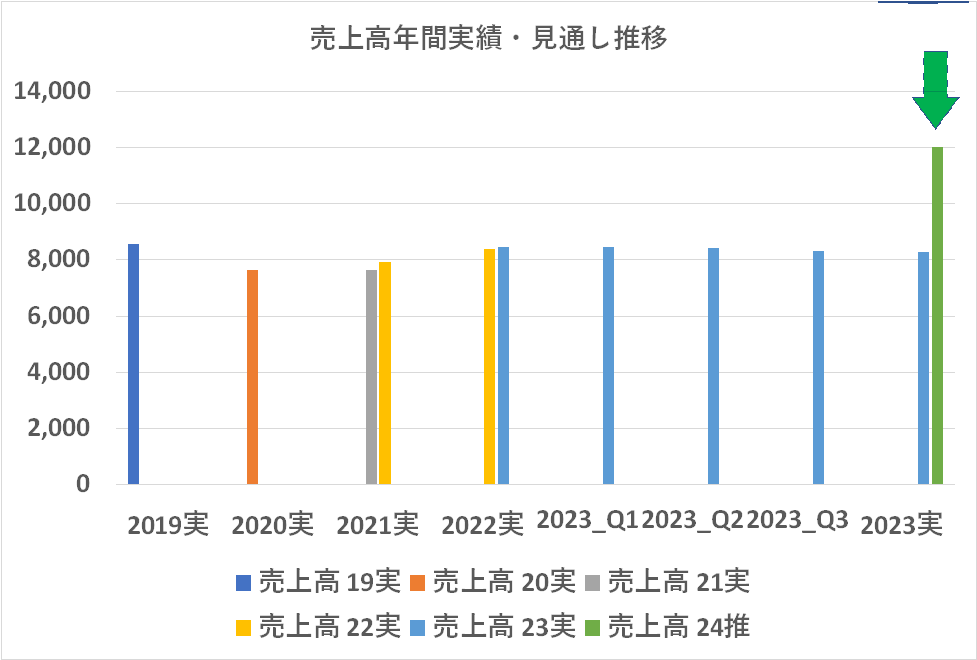

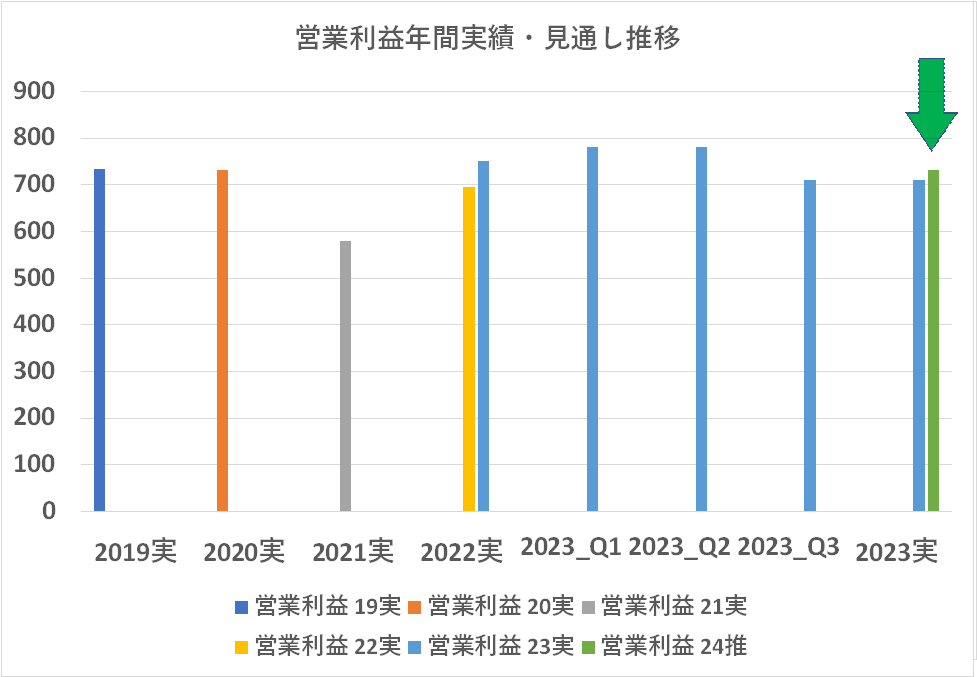

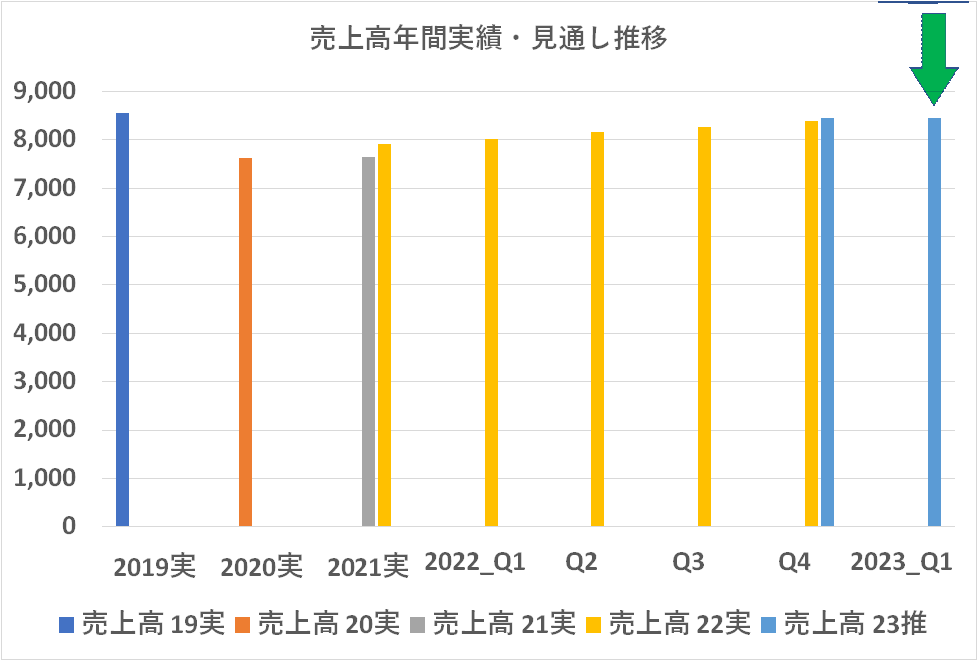

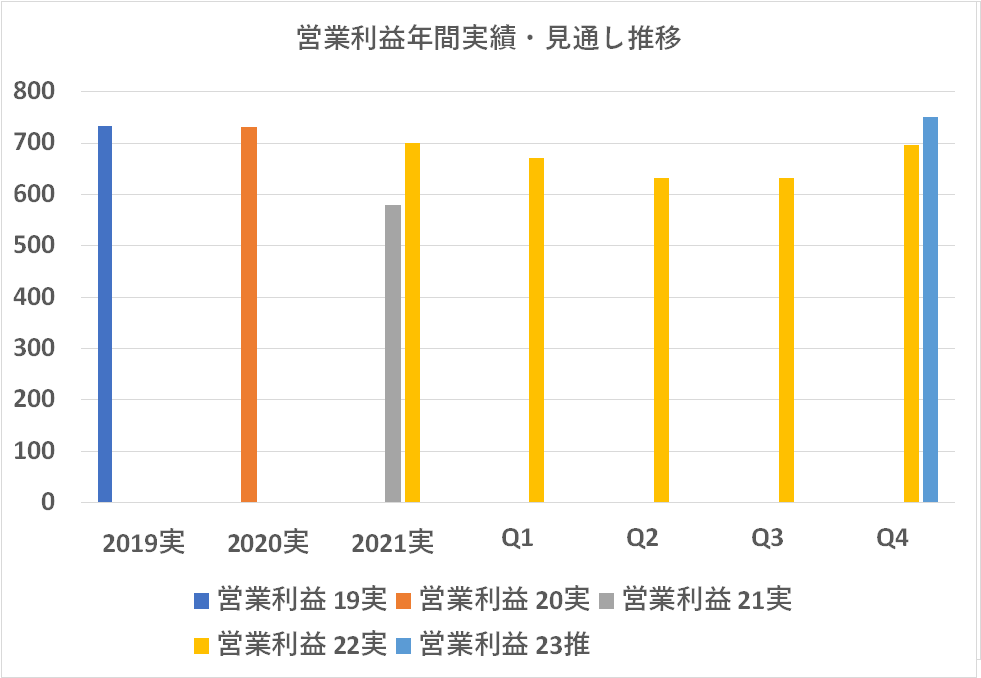

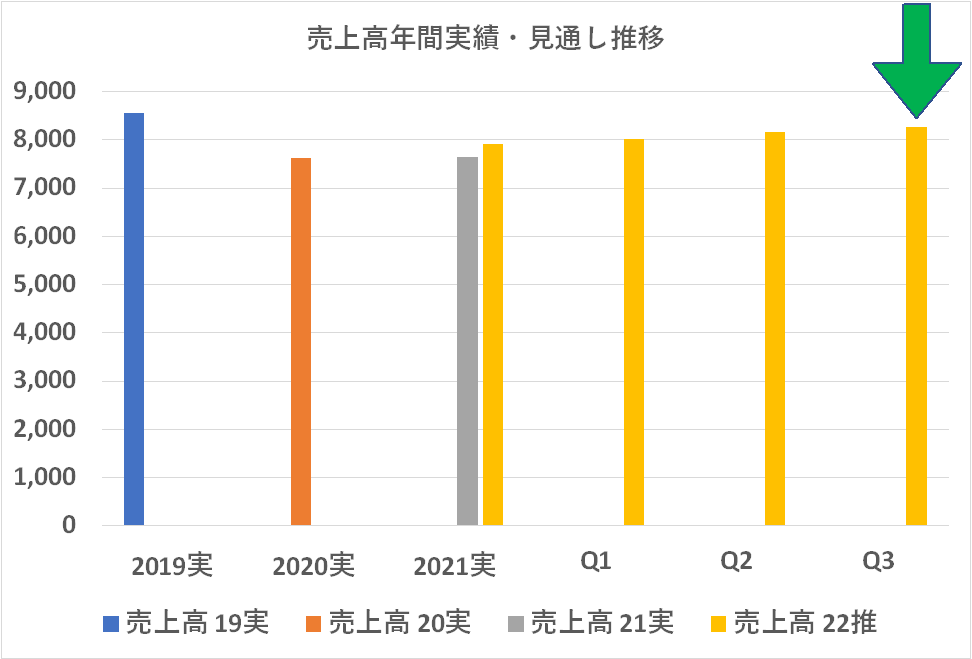

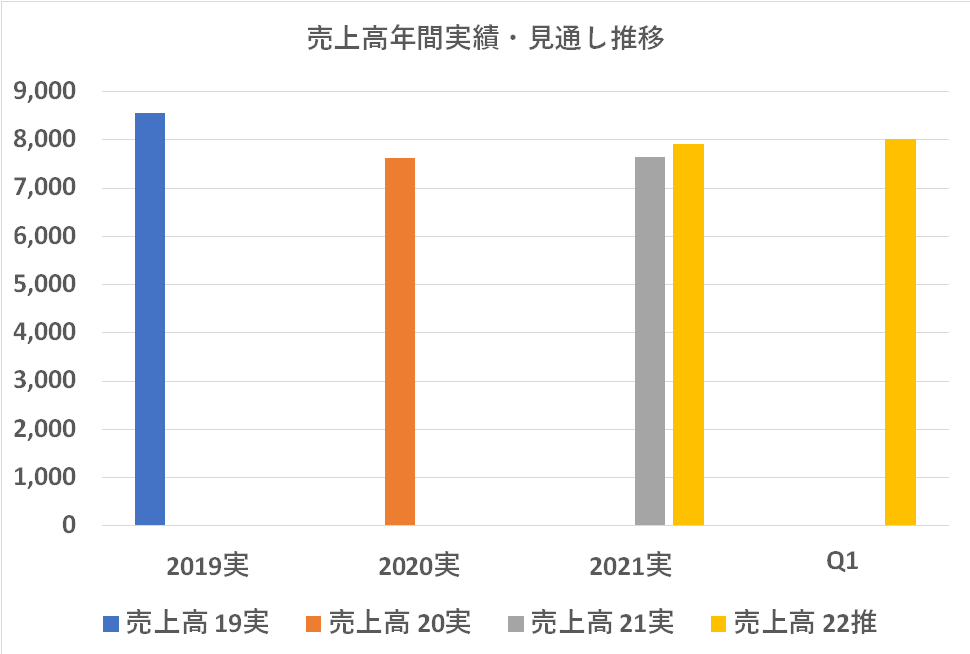

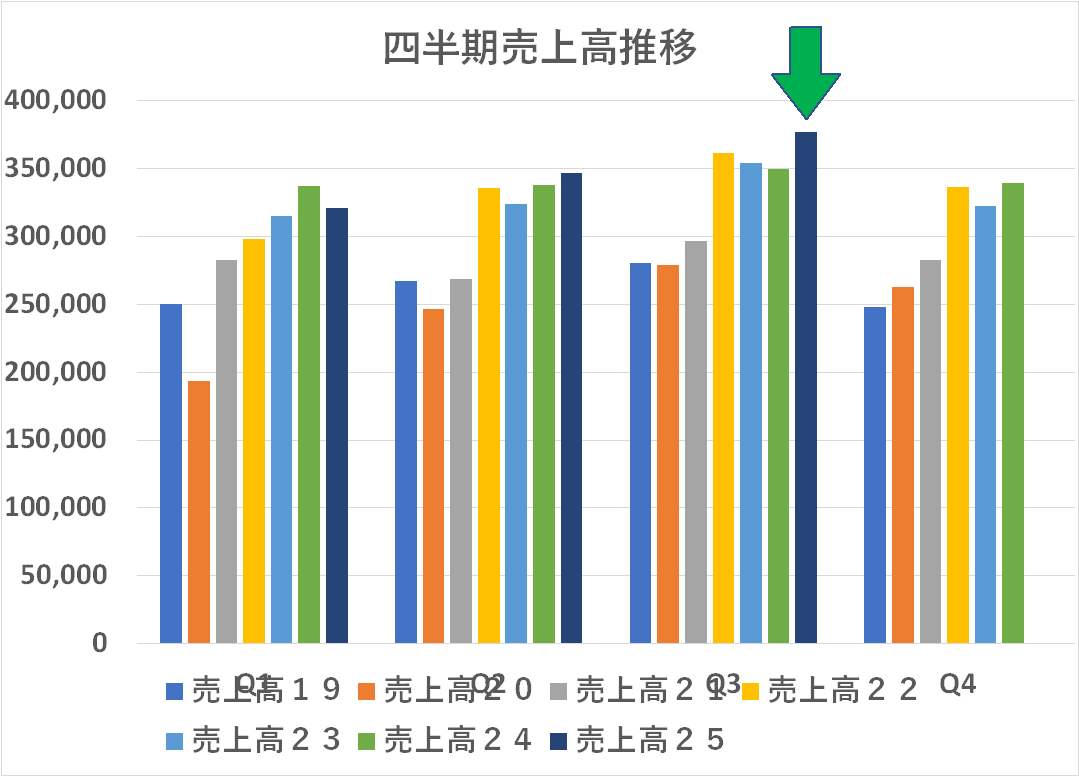

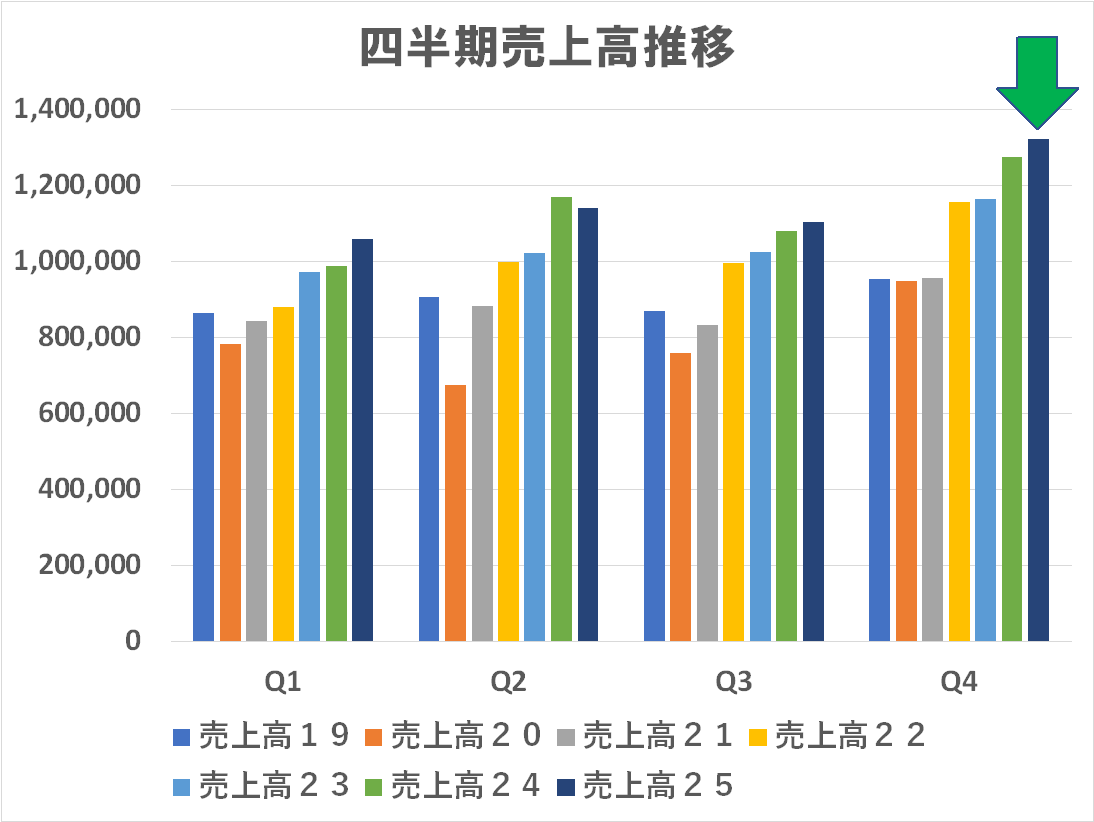

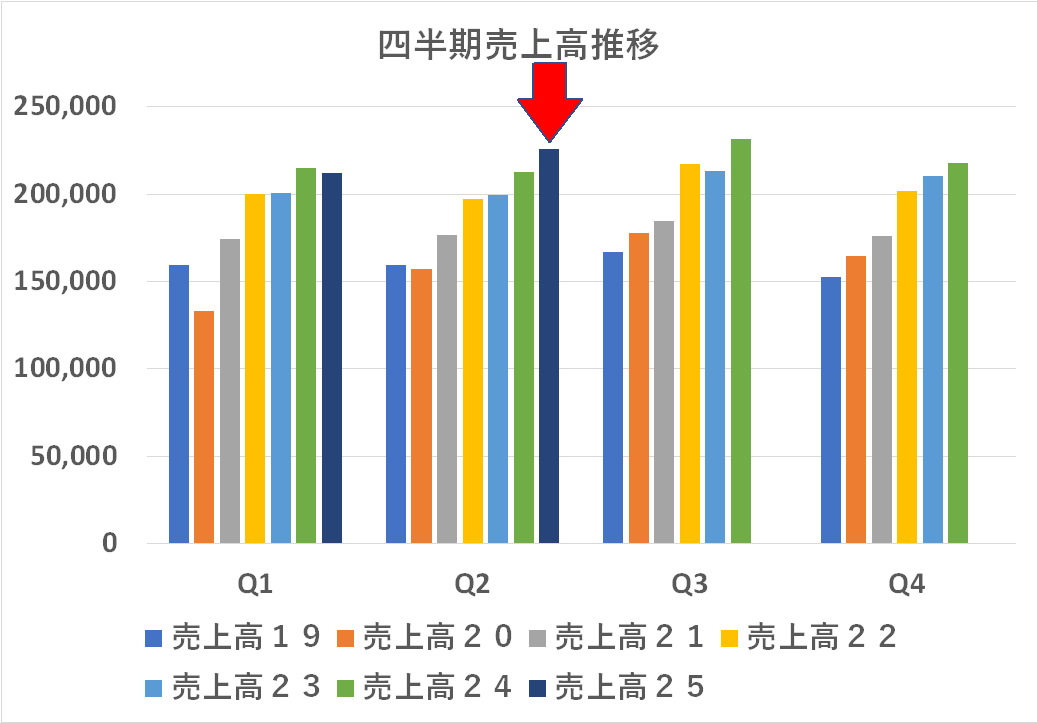

売上高・営業利益ともQ3の数字は特段異常には見えないし、年間見通しを達成するのに必要なQ4の数字も無理をしている数字には見えません。

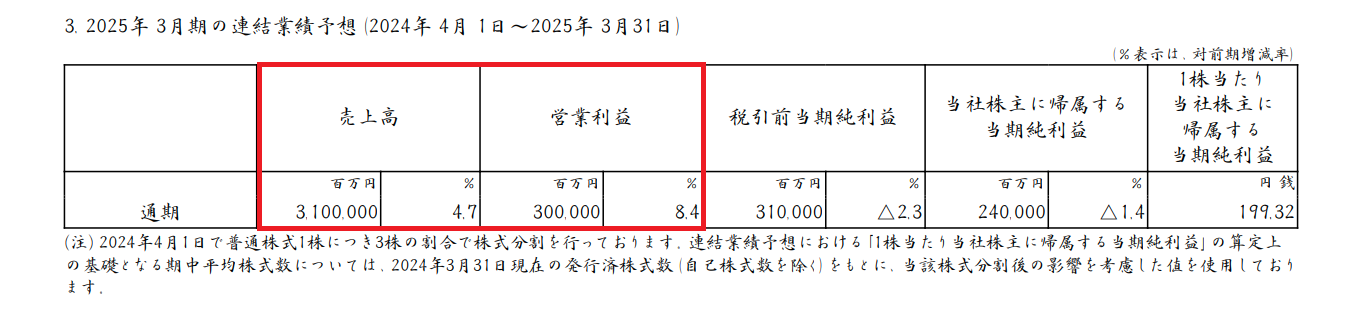

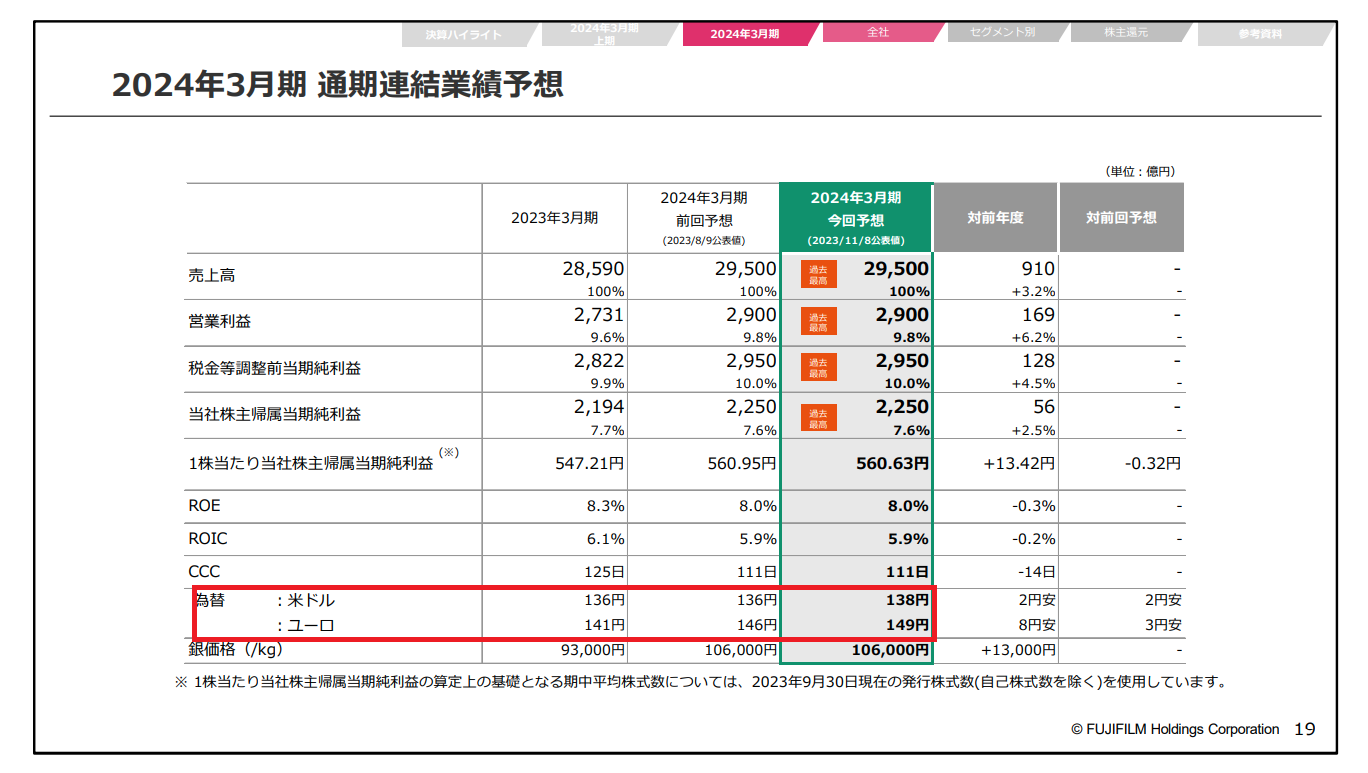

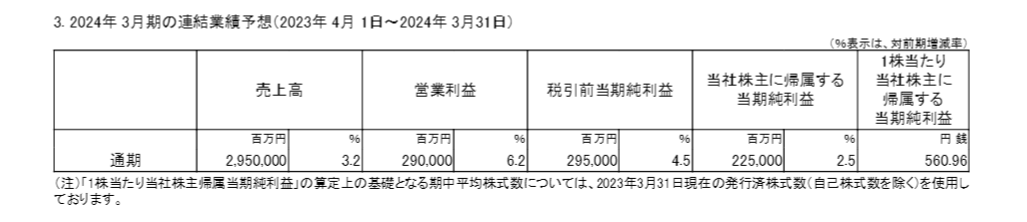

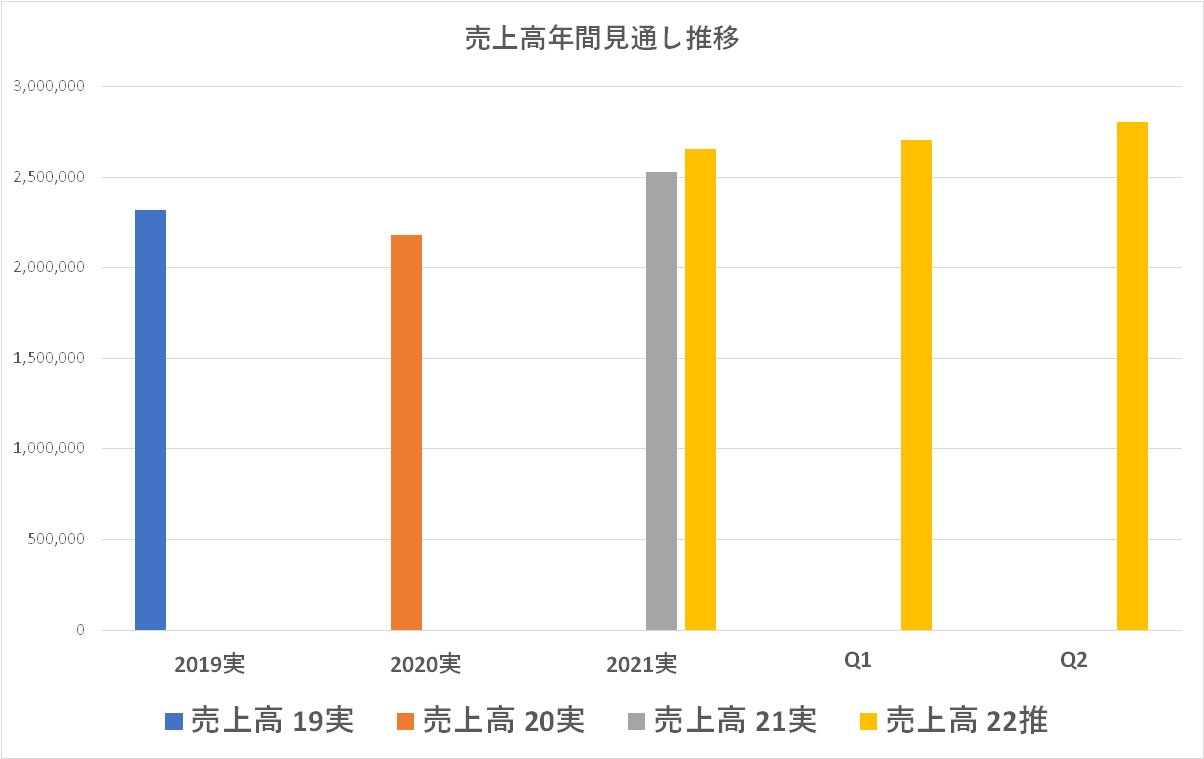

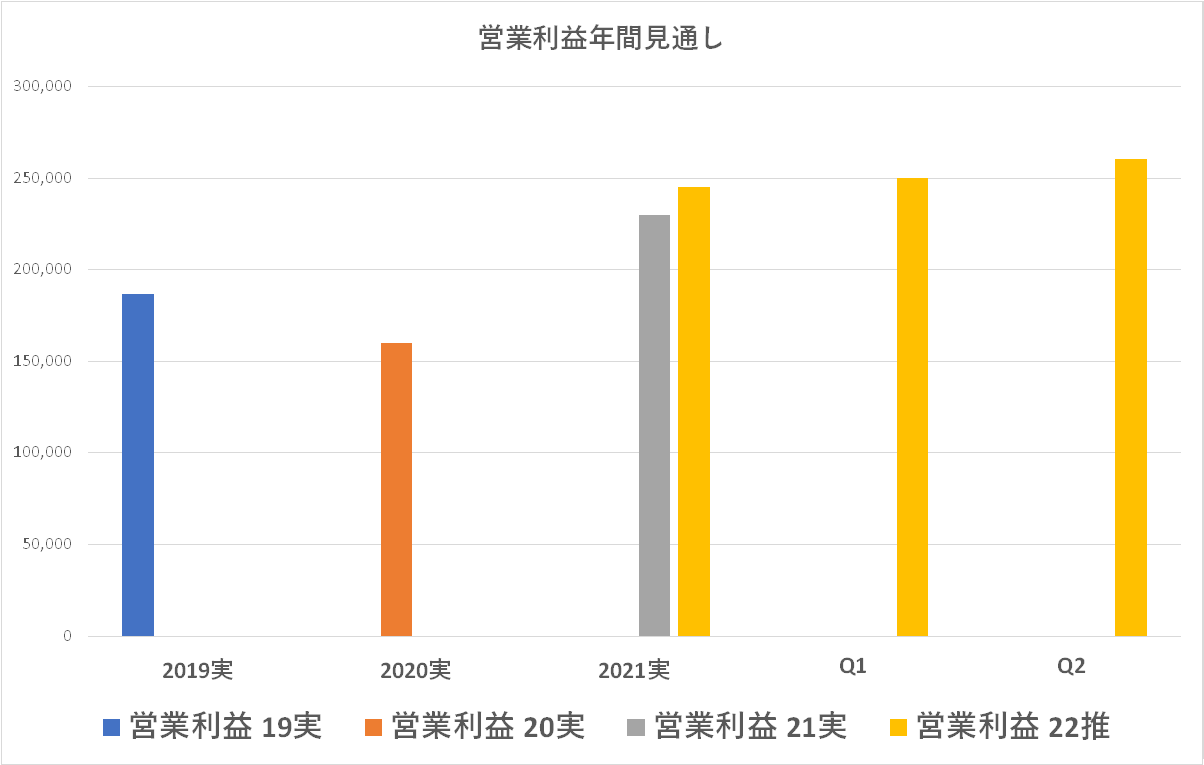

売上高や段階利益の見通しも期初の見通しを据え置いており、またそれらがいずれも「過去最高」とドヤ顔で資料に書いてあります(笑)しかし・・・

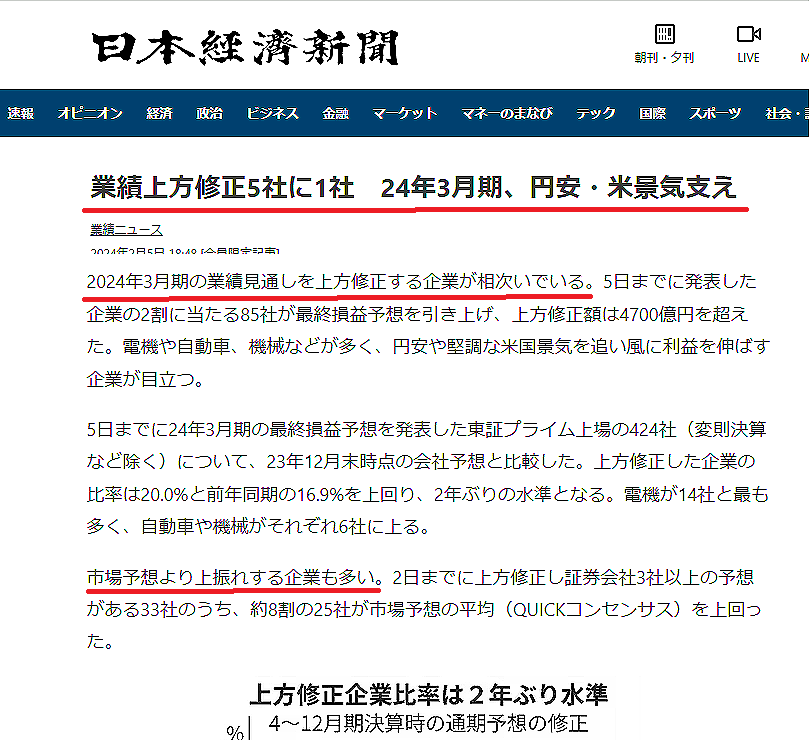

日本企業全般がこういう状況の中にあって「なんだ!据え置きかよ!ダメじゃん!」(サマーズ三村マサカズ的な口調で(笑))と、ガッカリ感の表明だったのかもしれませんね。なんだ、上方修正を期待してたのにぃ、据え置きかよ、どうしちゃったんだよ!・・・的な(笑)

もう少しだけ突っ込んでみましょう。今回は第3四半期の発表(=あと残すは1四半期のみ)なので各社とも為替を現実的なレベルに見直しています(・・・なかにはいまだにかなり現状から乖離したレートを墨守している企業もありますが・・・それはそれで意図不明です)。富士フイルムも上の表のように、前回からドルで 6円、ユーロでも 6円見直しています。ということは「なんだ、為替の余裕分も吐き出してるじゃん!それなのに年間見通しは前回と同じなの?ということは、どこかが傷んでるということ?なんだよ、それ!」・・・というコトなんでしょうか?

昨年「円安状況での増収増益ってなんだよ、オイ!(笑)」という記事を3回連続して書きましたが、今回の富士フイルムの数字をドル換算してみると上のような数字になります。ドル表示では「対前年減収・利益横ばい」「対前回下方修正」に見えるわけです。海外の投資家からすれば「過去最高?え、どこが?」みたいな感じは無いでしょうか?知らんけど(笑)

前回予想と差分はちゃんと開示されていますが「期初にどういう数字を見通していたか?」の対比が無いので、表を合成してみました。こうみると、期初公表値をクリアしたのはイメージングだけなんですね・・・う~ん・・・ま、いずれにしても富士フイルムにコケてもらっては困るので、ポジティブな最終決算を期待しています。

ちなみにセグメントの括りの見直しはしないのでしょうか?マテリアルズの中にいるグラフィックコミュニケーションは切り出して、ビジネスイノベーションと合体・・・と理解していますが、どうされるんでしょう?

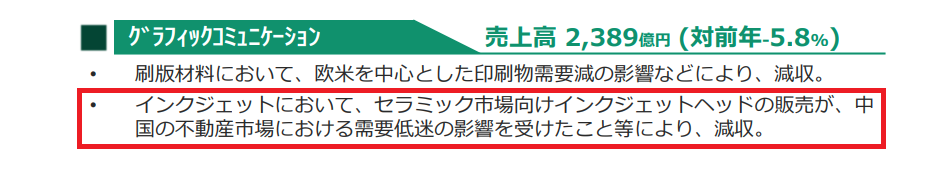

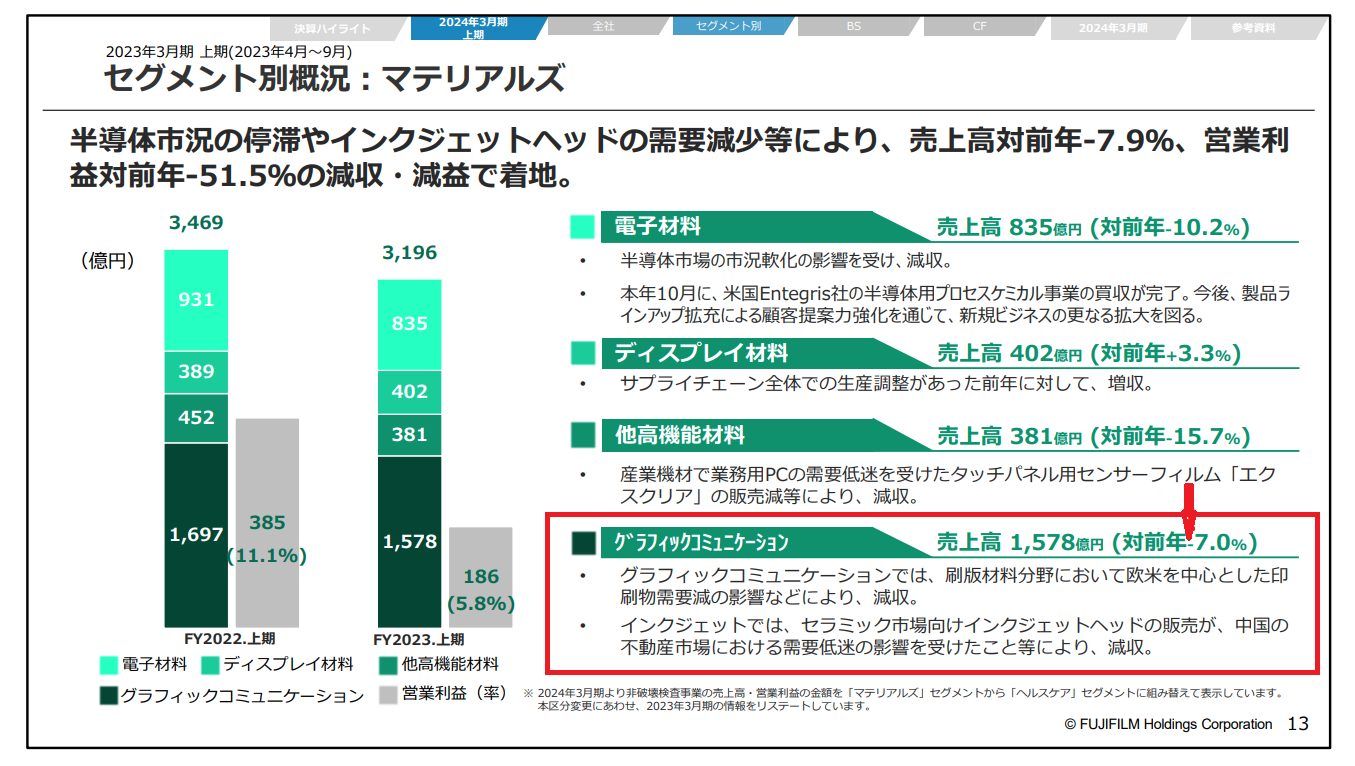

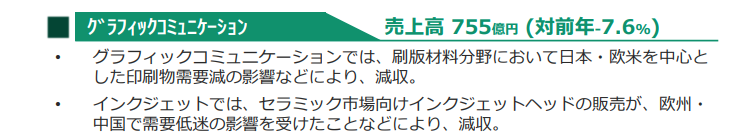

インクジェットに関しては上記の記述があるだけです。最近「恒大集団」に対する清算命令が出されたことで投機用マンションの不調に注目が集まっていますが、これは何年か前に習近平が「理財商品の過熱・投機用マンションの無意味な建設ラッシュ」に警鐘を鳴らしたところから急速にシュリンクしてきたので、今に始まったことではないように思いますが・・・。ちなみに、同社の第1四半期の決算説明資料にも同じような文言がありますね。

さて・・・三連休明けの今日の株価はどうなるでしょうか?(走れコータローの心境(笑)・・・ワカる世代の人だけ笑って下さい(笑))

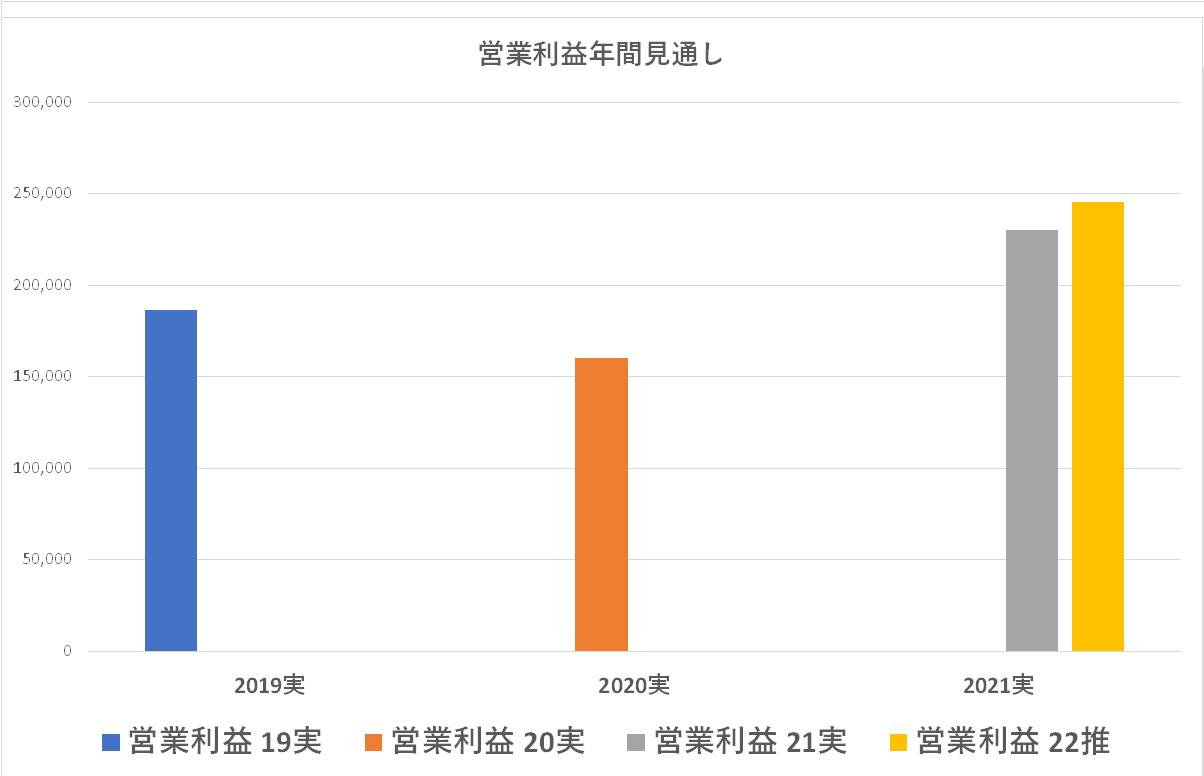

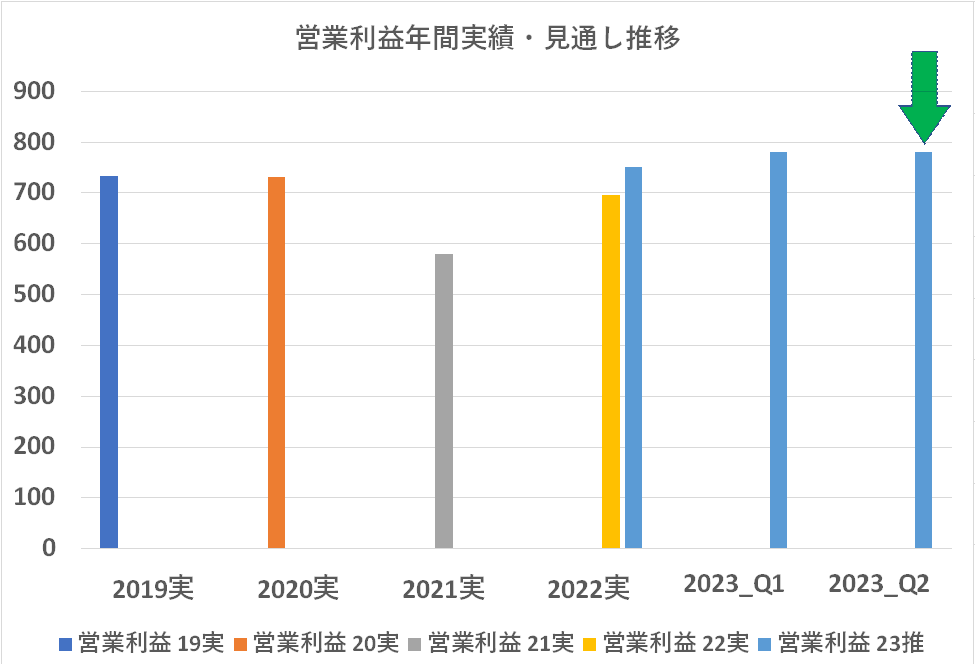

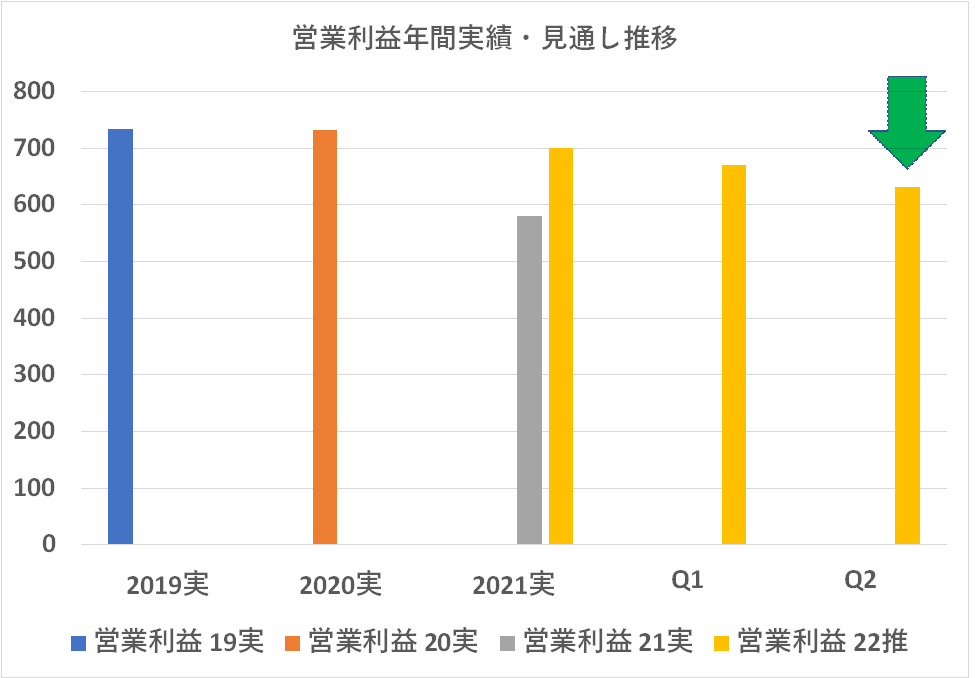

Q2あるいは上半期(Q1+Q2)の全社数値のグラフで見る限り特に何の問題も見当たりません。利益面では「過去最高」というドヤ顔的な数字が並んでいます(笑)

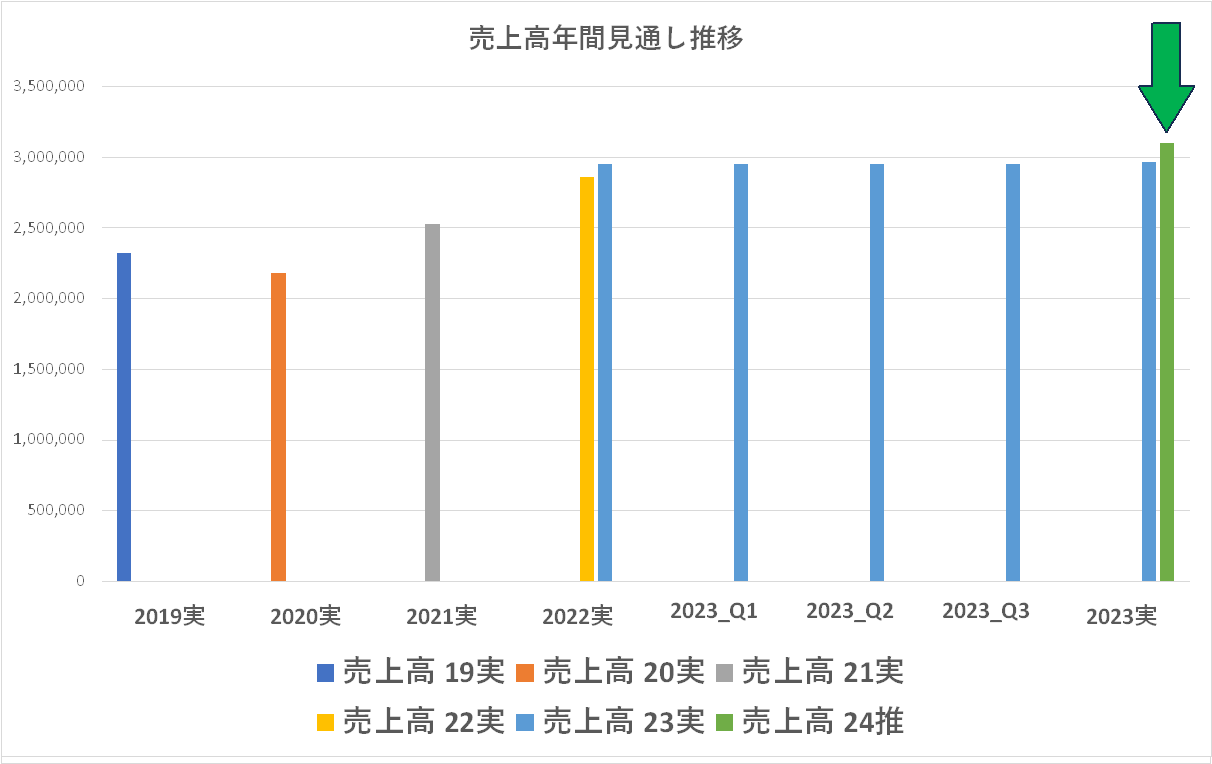

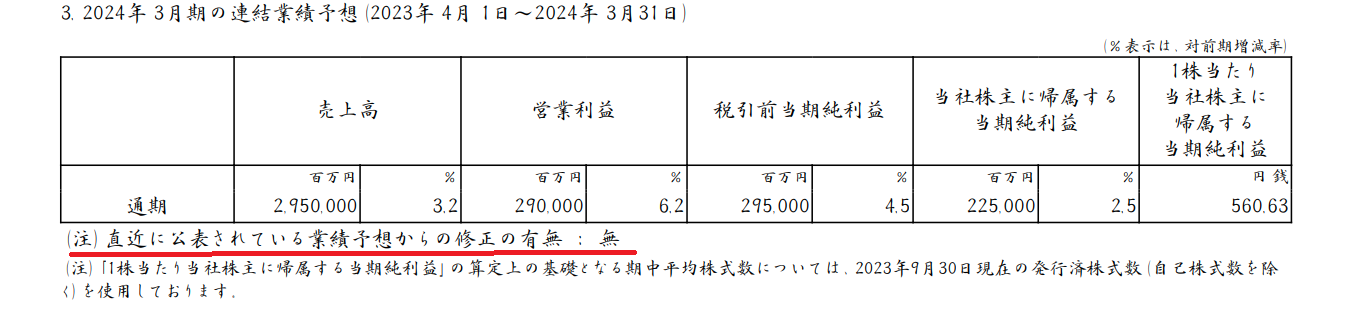

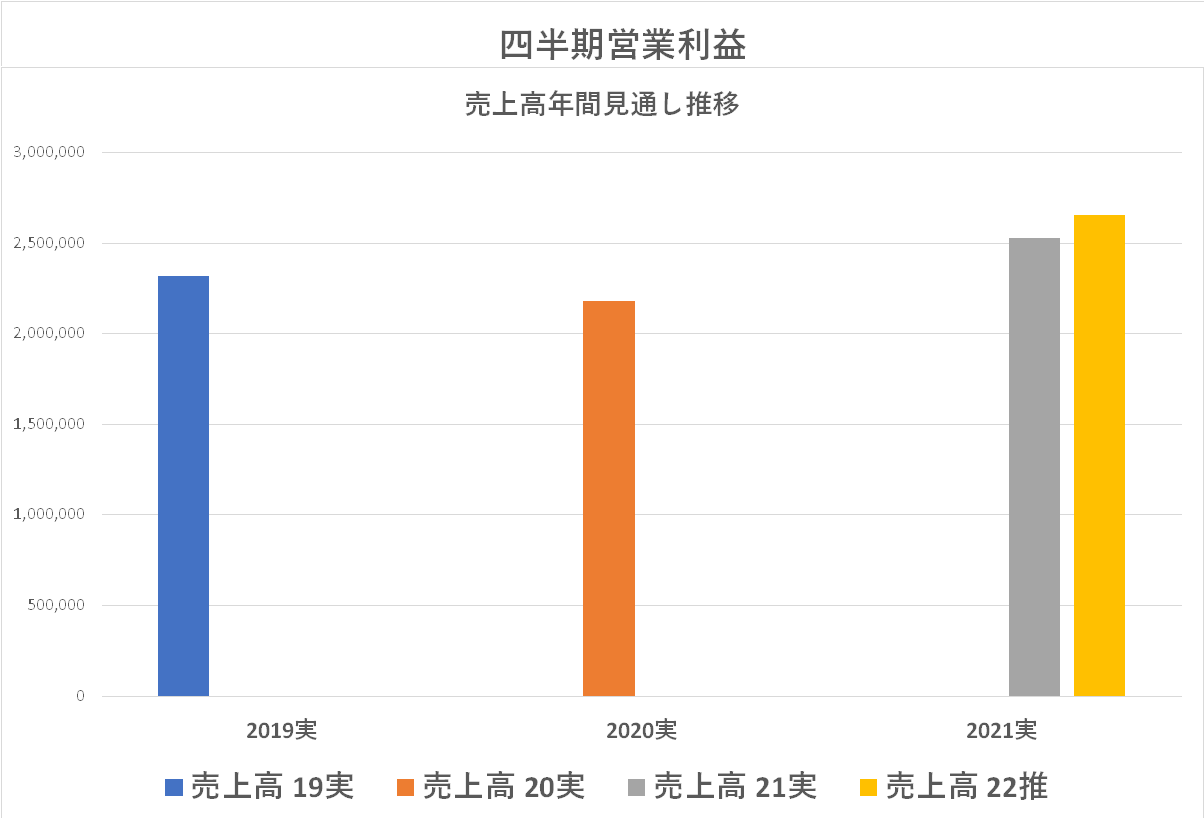

年間見通しは売上高・営業利益とも期初の見通しを見直していません。なんかツッコミどころが無くて残念だなあ(笑)

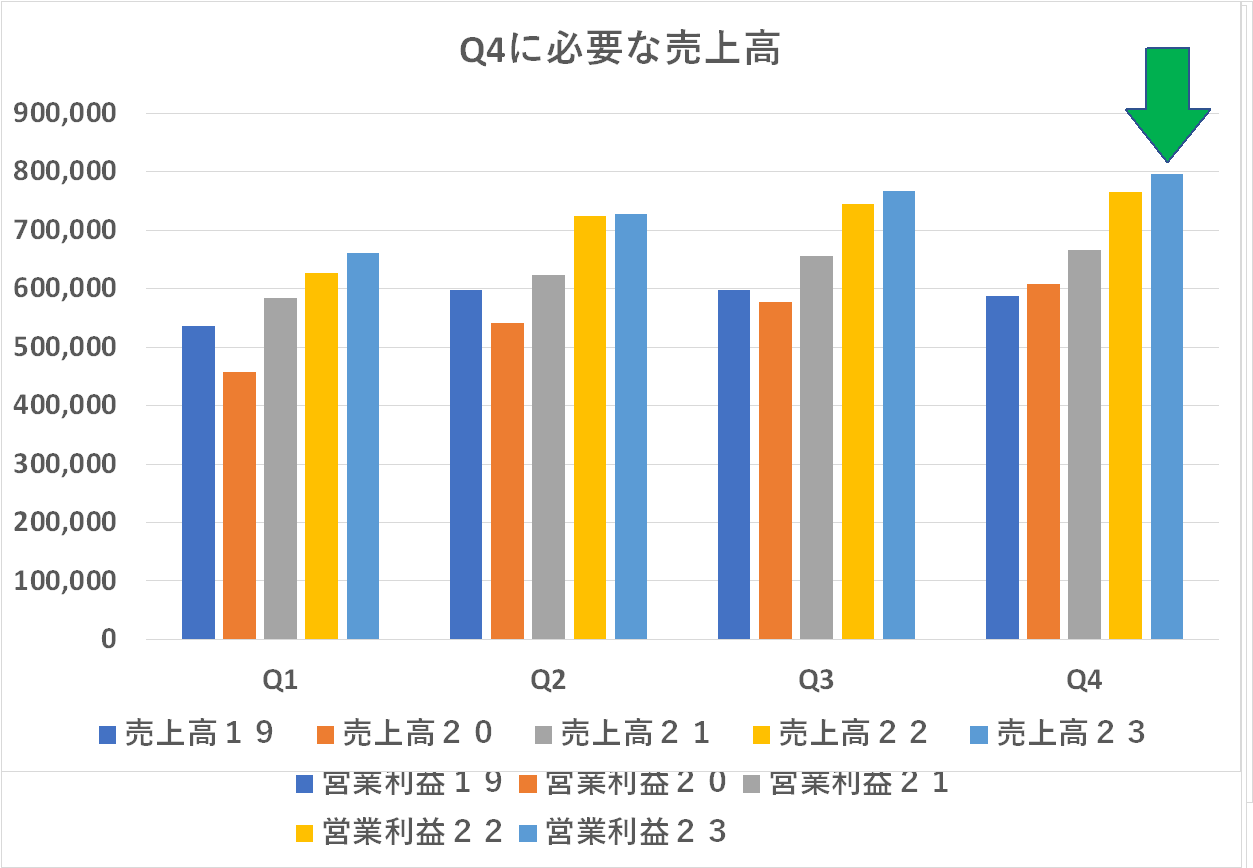

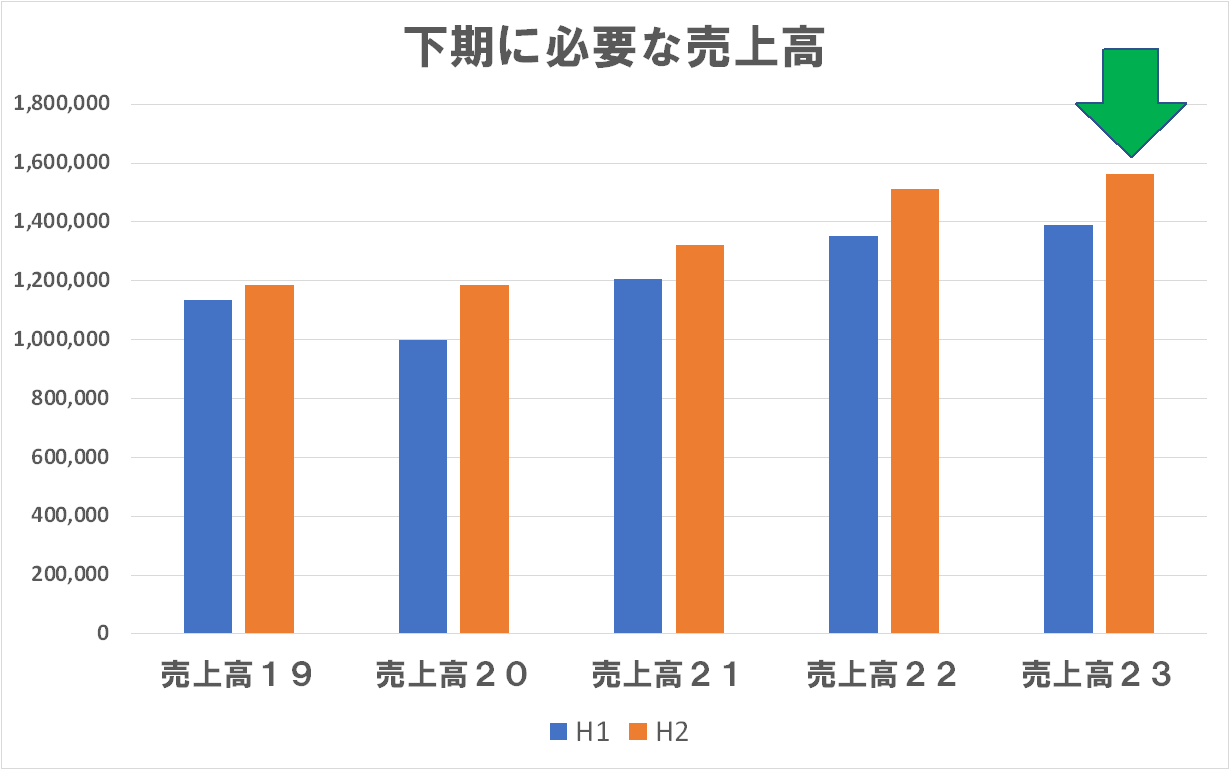

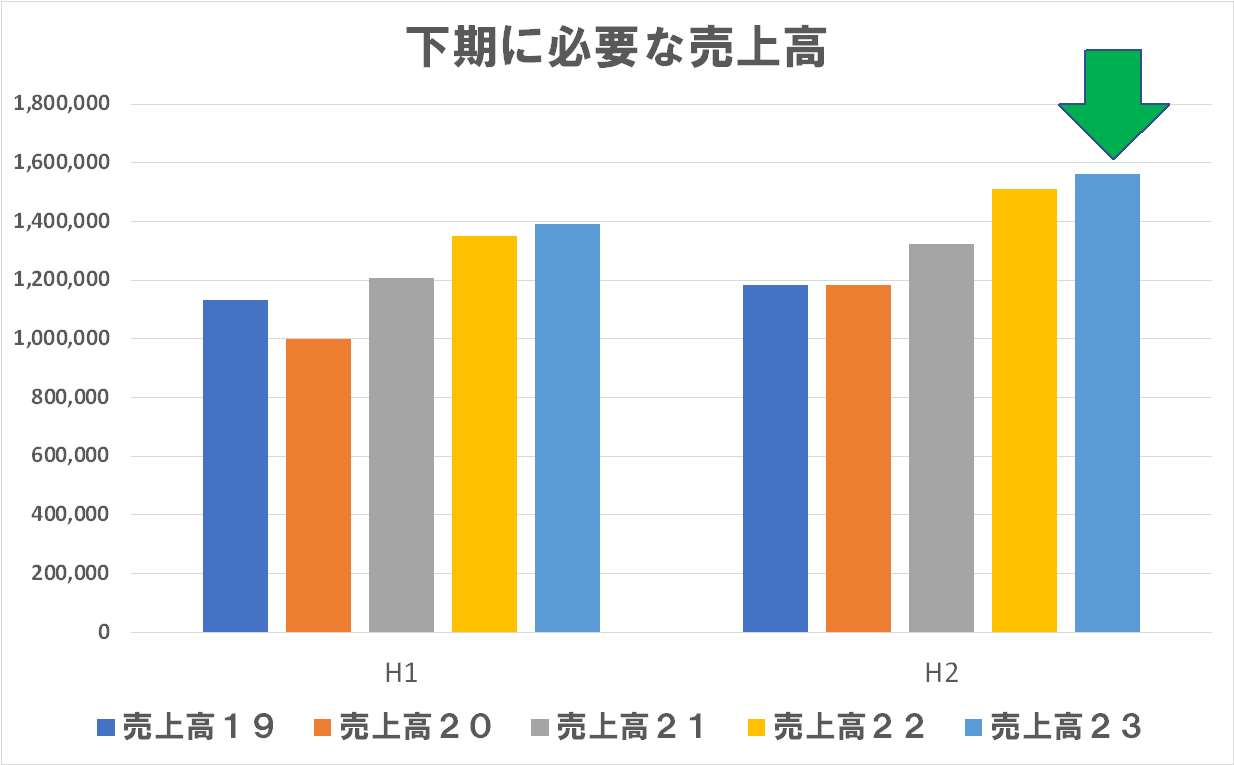

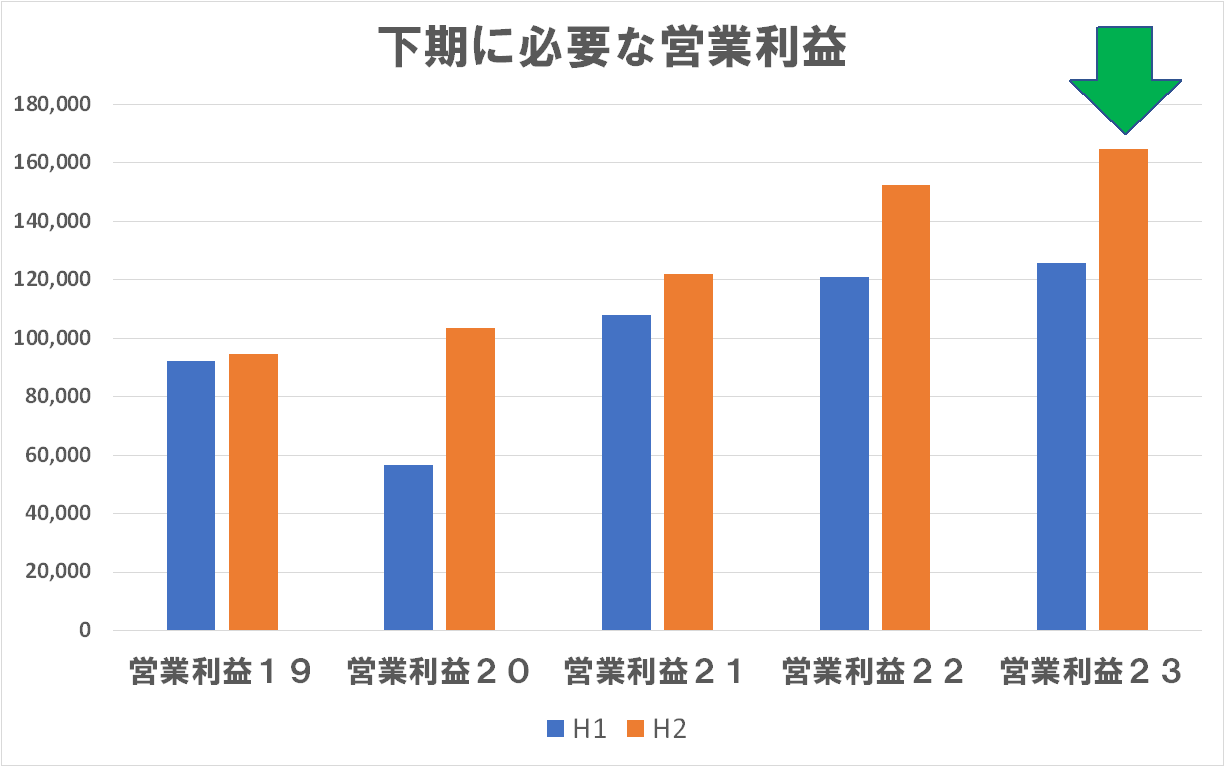

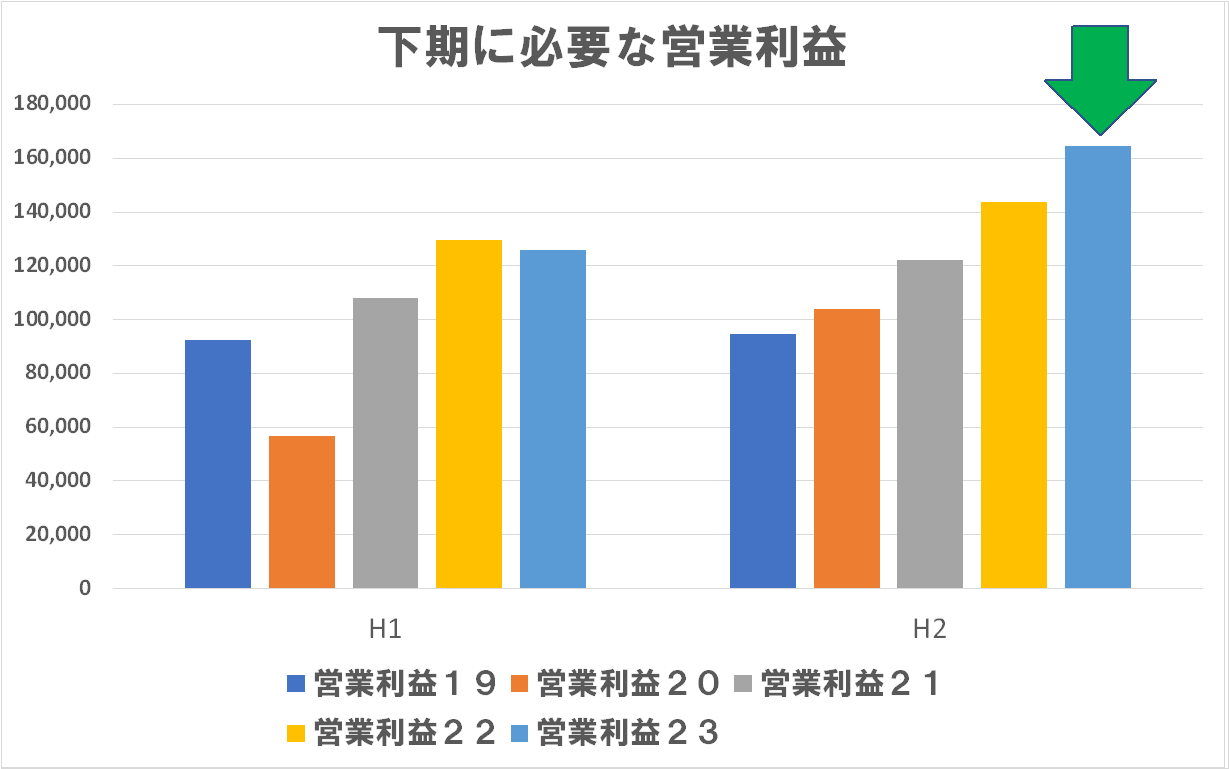

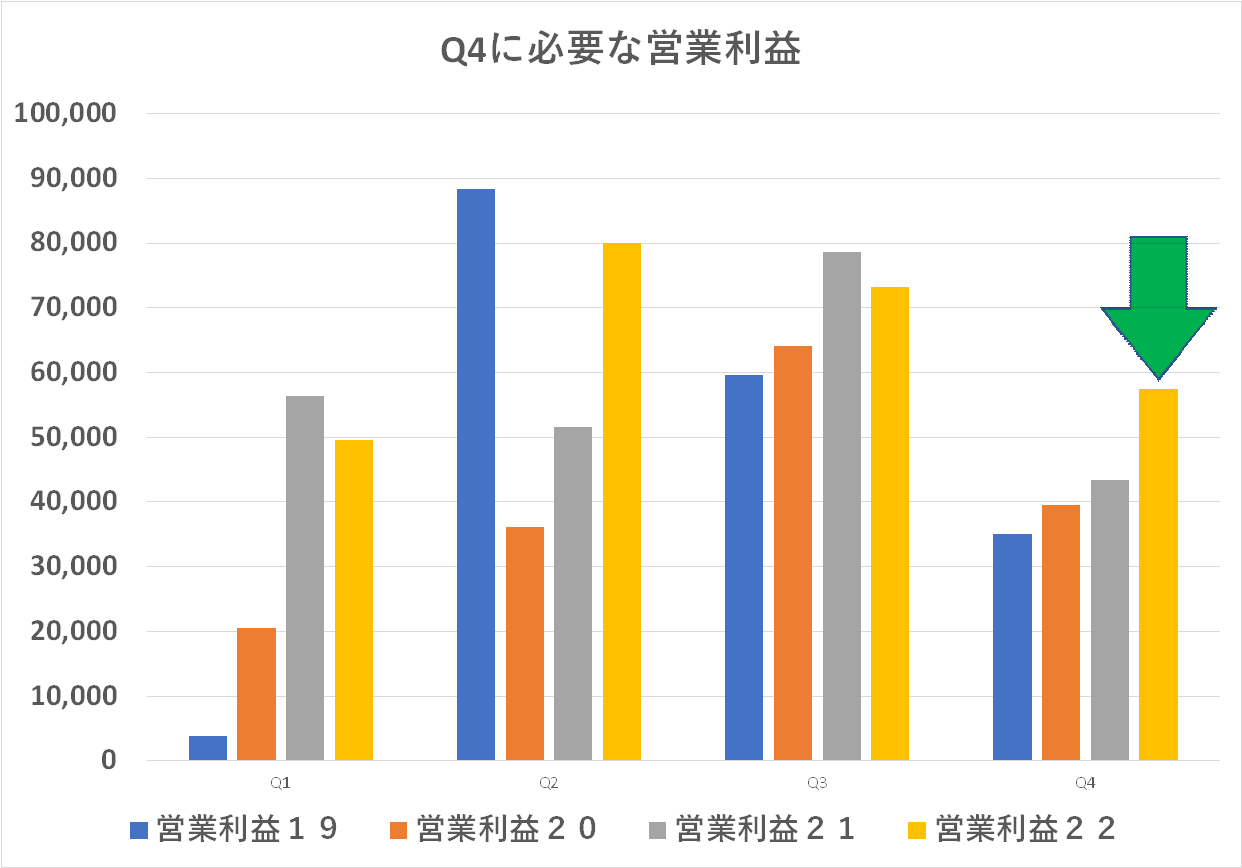

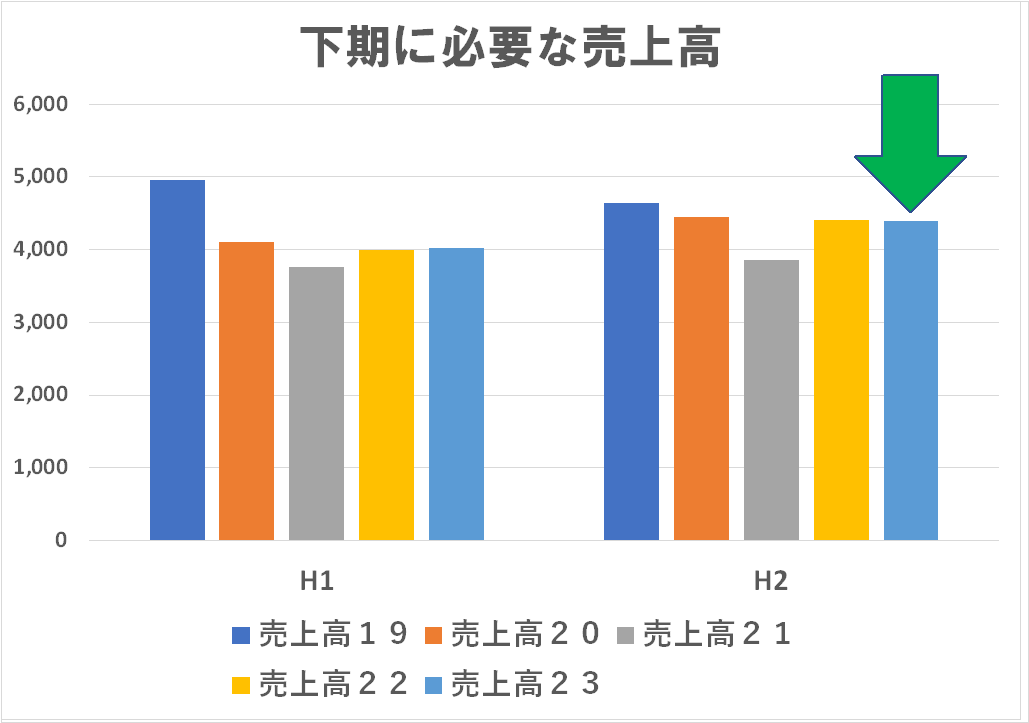

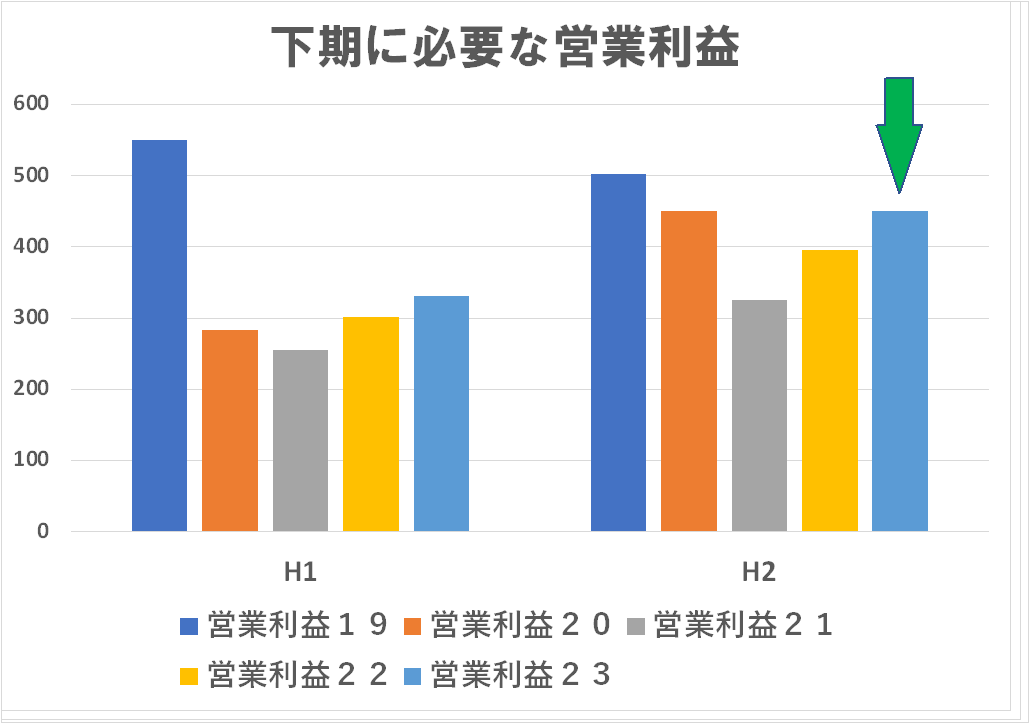

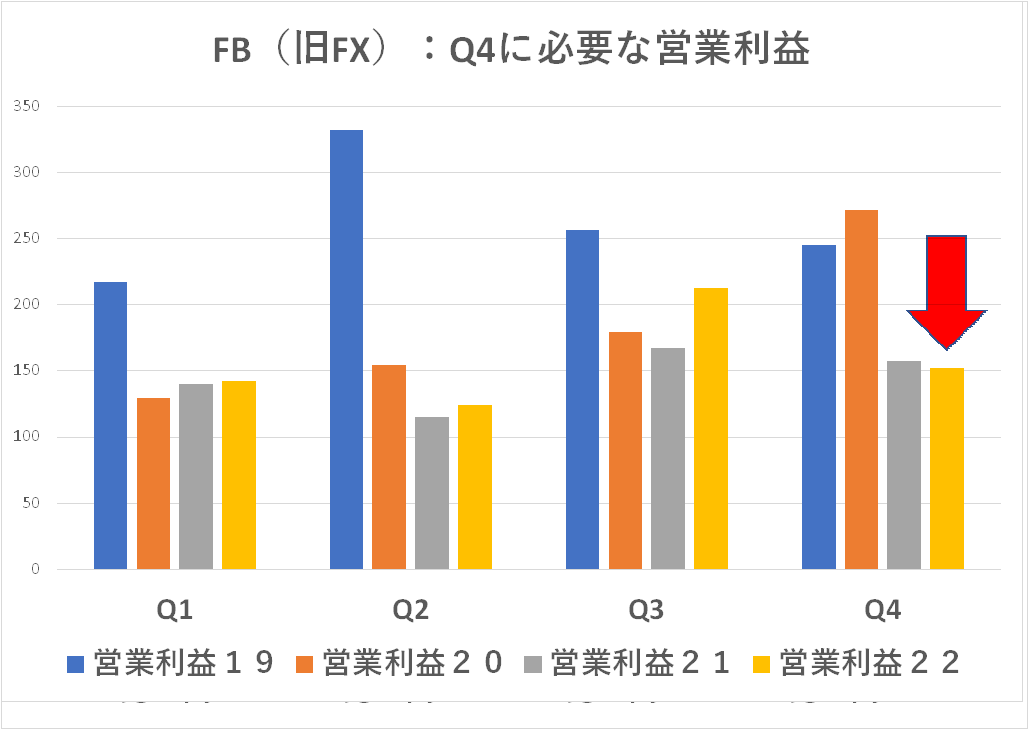

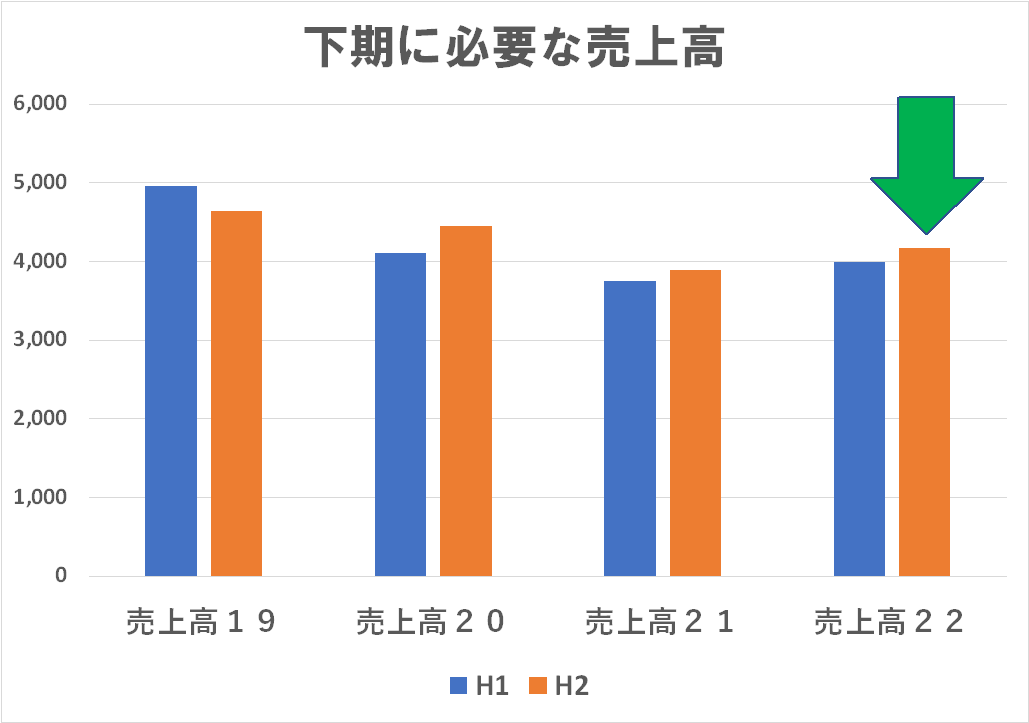

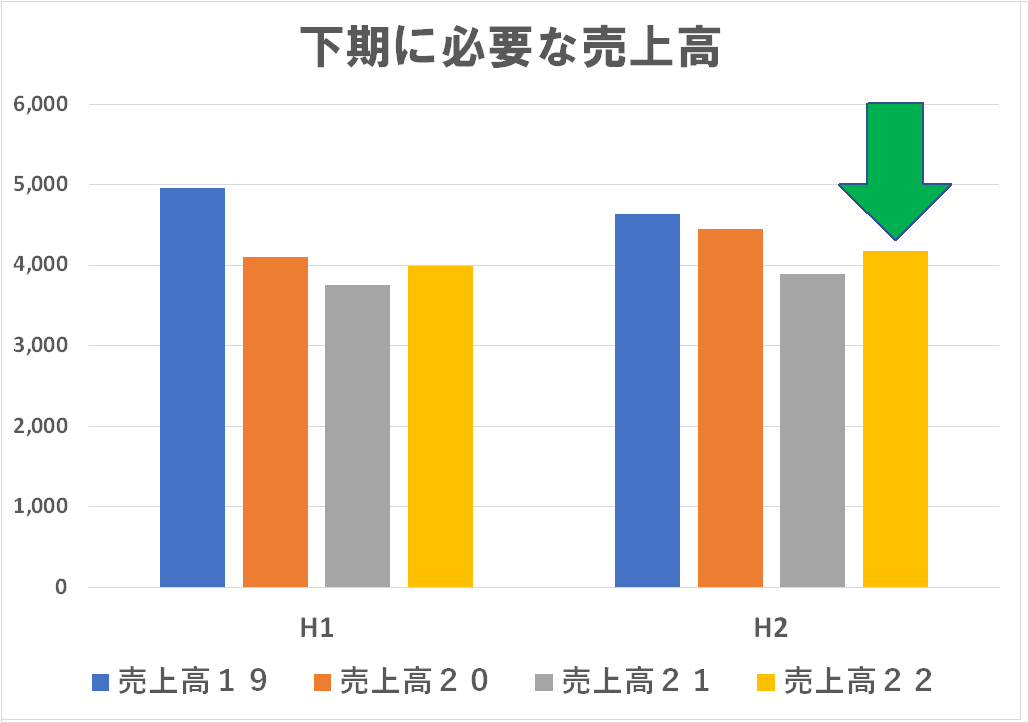

あまりドラマチックな発見は無いとは思いますが、例の計算式「年間見通し-上期実績=下期に必要な数字」を視覚化しておきましょう。

まあ、いいんですけど・・・ちょっとコンサバに過ぎませんか?皆さん、どう思われますか?下の通期連結業績予想で、前提としている為替レートを「昨年実績(平均)で米$が 136円/$・ユーロが 141円/€」のところ「米$を 138円/$・ユーロが 149円/€」と置いています。通年平均で見ているのか、上期は実績で下期の適用レートだけを見ているのかなど計算式によって違うとは思いますが・・・このあとQ3の決算時に上方修正するか、あるいは年間決算時に超過達成して3兆円の大台に乗せた!とポジティブな印象を与える作戦と見ました・・・知らんけど(笑)まあ、いいんです、そうやって株価上げてください。私もいまや株主なので嬉しいです(笑)

まあ、見通しを据え置いている現状でも、売上高・各段階利益とも過去最高ということです。これは同社に限らず、他社も同じなのですが「海外比率の高い企業は『ドル建ての損益計算書』も参考までに開示して欲しい」ものです。現状のような円安状況では、円表示で増収・増益と言っても、ドル表示では減収・減益かもしれません。まあ、超優良企業の富士フイルムはいいですが、他の微妙な状況にある企業はそういう開示もして株主にとってより分かり易い情報開示をお願いしたいものです。

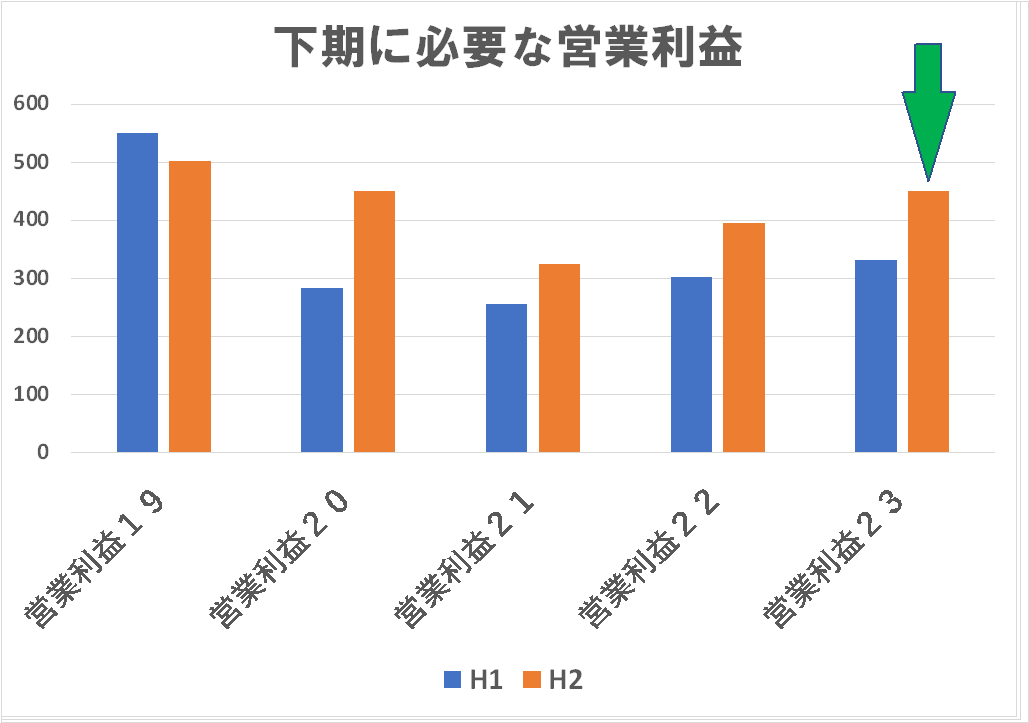

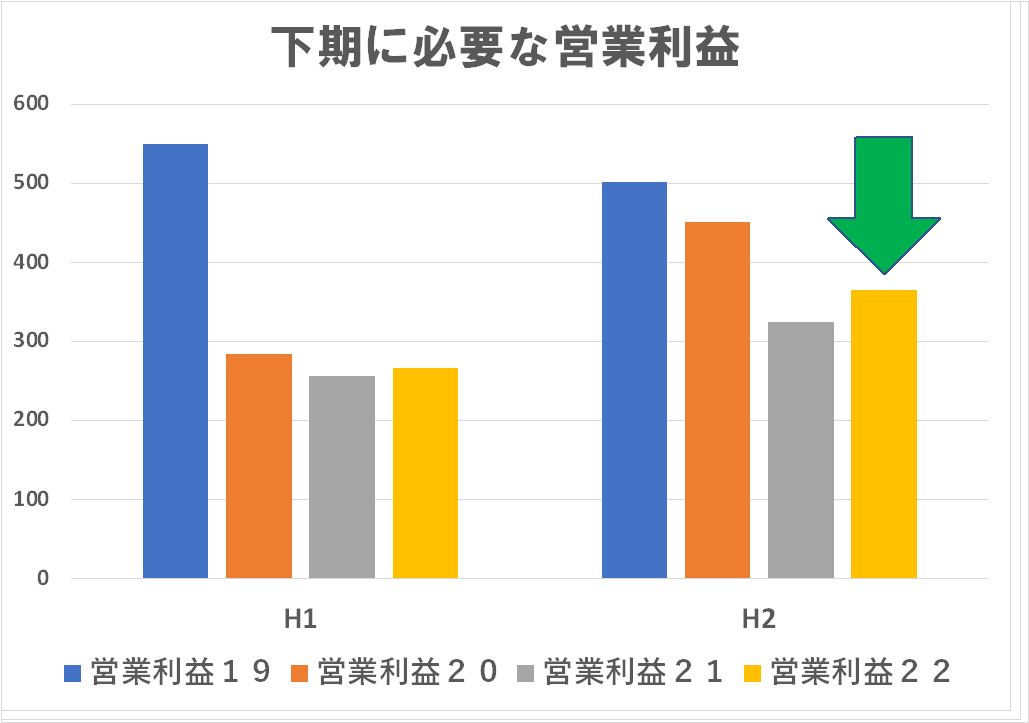

下期に必要な営業利益に関しては様々な要因が絡むので、まだ細かくは見ていませんが、まあ富士フイルムにとっては無理している数字には見えません。

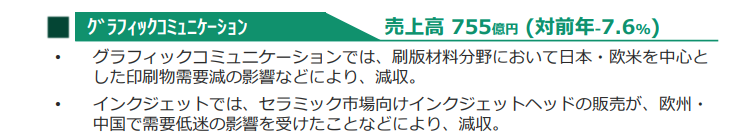

あまりにツッコミどころが無くてつまらないので(笑)無理やりにでもアラ探ししてやろう(笑)グラフィック事業はこの円安状況で対昨年上期(同期)比で円換算でマイナス7.0%とのことです。そもそもこの表現のマイナスの表記「-」が小さいですよね・・・もう難癖レベル(笑)ドル換算ではどうだったのでしょう?原因は欧米中心の印刷物減少+中国不動産需要低迷からセラミック向けインクジェットヘッド減・・・それって、かなり根幹の課題ですね?上昇機運に転じる見通しとか対策はあるのでしょうか?

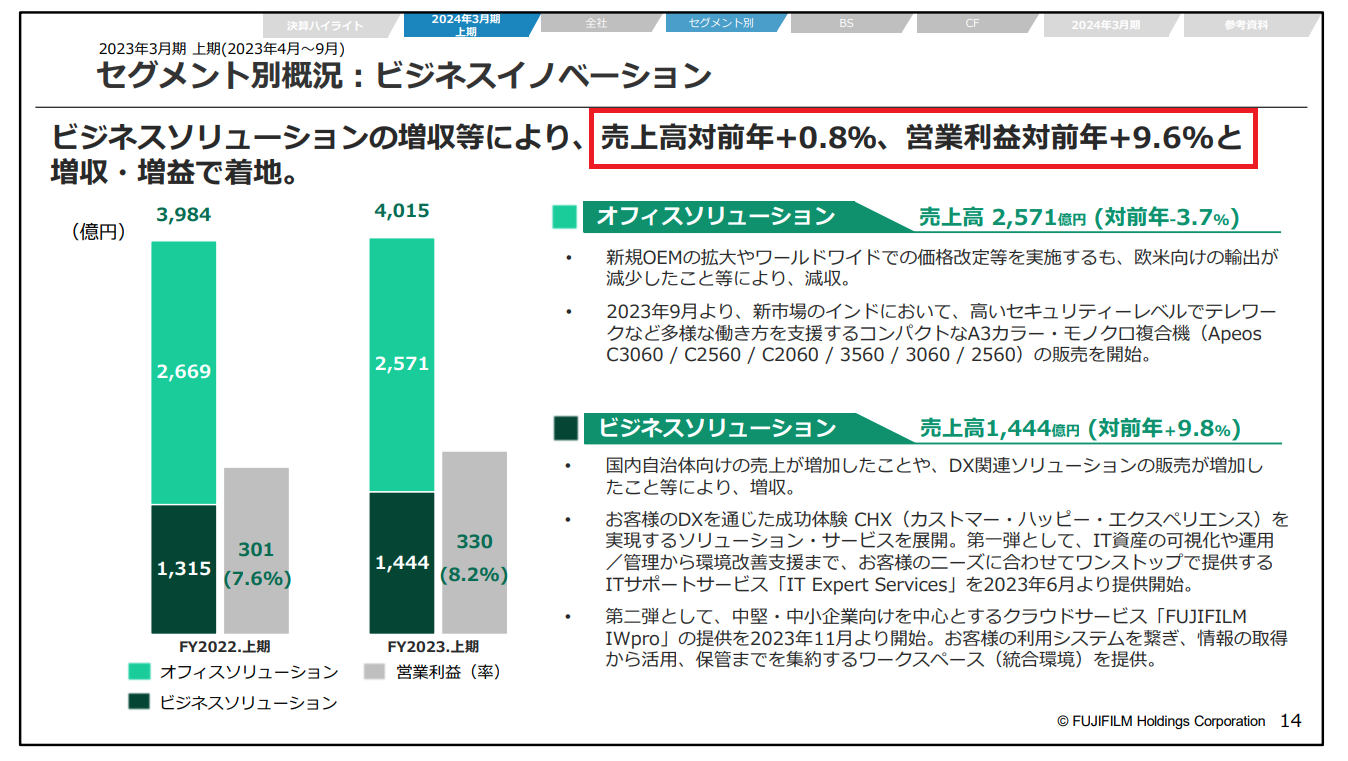

ビジネスイノベーションは増収増益、売上高は横ばいレベルですが営業利益は 10%近い伸びになっています。あれ?以前「円安は減益要因」って説明していましたよね?なにか構造が変わったんですか?

さて、この子会社のビジネスイノベーション(旧富士ゼロ)と、本体にあったグラフィック事業を切り出して一体化するということですよね?これはポジティブな意味でもそうではない意味でも画期的なことだろうと思います。かつては富士「写真」フイルムだったところ、印刷や TACフイルムが主役となって富士フイルムとなり、ここで長期戦略でヘルスケア主体の企業に脱皮した・・・一般論としては戦艦大和的に方向転換の動きが遅いとされる巨大企業で、時代に合わせた重点事業の用意周到なシフトは見事というしかありません。

あえて言えば脱皮して成長していく方はいいですが、残った「皮」はどうするんですか?これ、同じことをずっと書いていますが、同社の決算説明会資料にはこの「皮」をどうするのか・どうしたいのかというシナリオや説明が見当たりません。これは、年間決算説明会や、別の機会でもいいので是非お聞きしたいものです。みんな、これで悩んでるんですよ!(笑)

よろしくお願いいたしま~す!(笑)

はい、当たり前のように「増収増益」です。もはや特段の感動はないけれど・・・(笑)

年間見通しも、売上高・営業利益とも変えていません。まだQ1で情報も少ないので、年間目標を4分割した単純進捗率期待値を 25%とすると「売上高:22.4% 営業利益:18%」と少しビハインドですが・・・まあ、これも締めてみればちゃんとクリアしてるんだろうなあ(笑)

同社の決算説明資料の冒頭に「決算トピックス」というスライドが3枚ありますが、全てヘルスケア関係の話題で・・・なんだかもう私の知らない世界に行ってしまったなあ、寂しいなあ・・・という感じですね(笑)

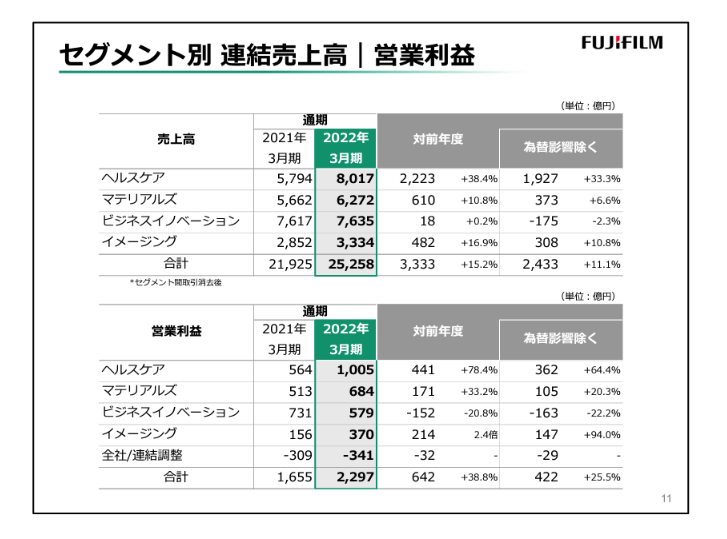

ただ、もうヘルスケアの会社になっちゃったんだなあ・・・という印象ではありますが、数字だけを見てみると、ヘルスケアとビジネスイノベーションの売上高はほぼ同等、営業利益はビジネスイノベーションの方が大きいんですね!なんか印象操作に幻惑されていたかな(笑)それに、「マテリアル」というちょっと不思議なネーミングのセグメントに括られていますが、グラフィック部門とビジネスイノベーションを足し合わせとヘルスケアより「まだ」規模が大きいんですね。

また同社の「お知らせ」には掲載されているフシがないので(・・・探し方が悪いのか?)公式情報が無い中であまりテキトーなことを書きたくはありませんが、どうも同社本体のグラフィック部門と子会社のビジネスイノベーションを統合しようという動きがあるように思われます。違っていたら富士フイルムの方に是非訂正あるいはちゃんと教えて頂きたいのですが、グラフィック部門を本体から切り出してビジネスイノベーションに統合する・・・そんな「画期的な」動きに見えます。

ヘルスケアに関する情報発信は多く活発な中で、この分野をどういう方向付けするのかは是非伺いたいものでですね。電子写真ビジネスを展開してきた各社は、コピー・プリント量がピークを越えた中で今後の展開に悩んでいる状況ですが、下記のような局面にあるグラフィック事業とビジネスイノベーションに統合することが同社の答えなのでしょうか?

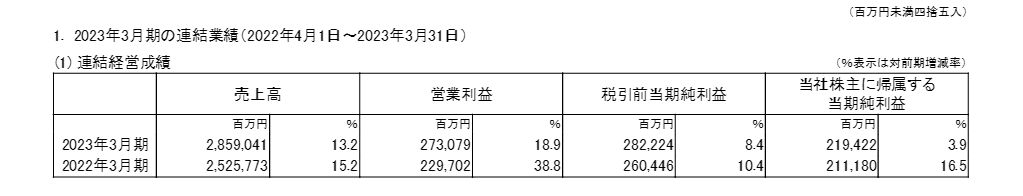

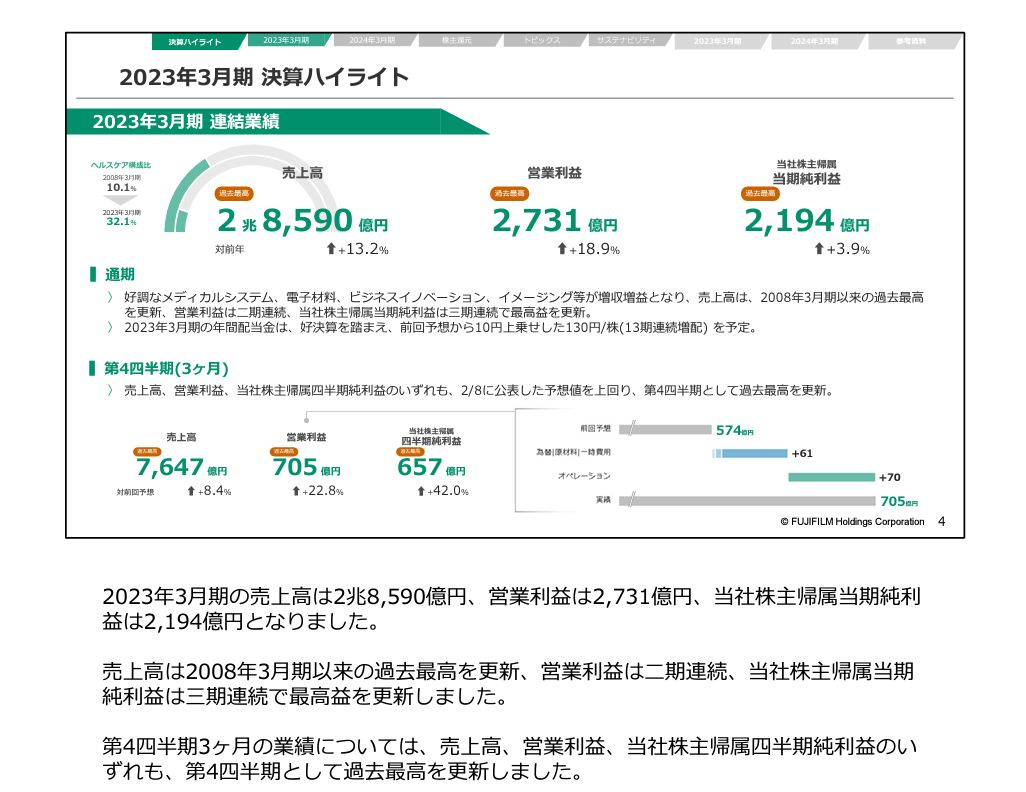

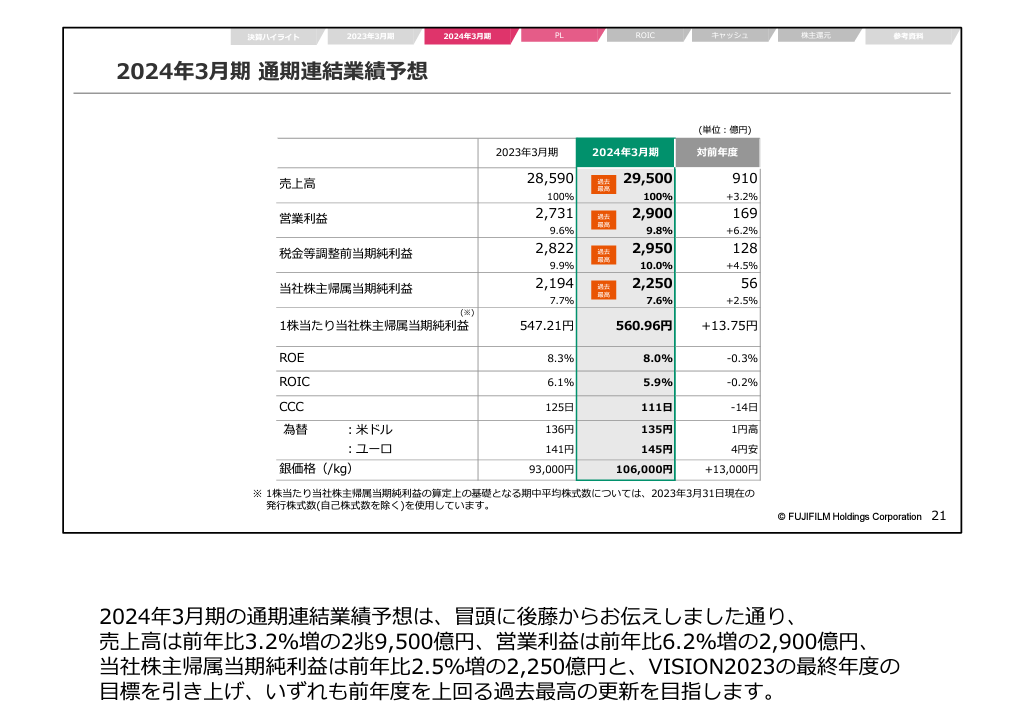

売上高は 13.2%増、営業利益は 18.9%増、営業利益率も 9.6%という好決算でした。恐れ入りましたでござる(笑)アナリストの予想・コンセンサスを超えた・・・とかのことですが、例の計算式で第4四半期に期待されている売上高・営業利益を逆計算すると「このくらいは余裕で達成するだろ~」という控えめな数字が入っていました。超過達成するのはもうミエミエ(笑)アナリストって、そういう分析はしないんですかね?(笑)

はいはい、わかりました(笑)アラ探しする戦意も喪失しました・・・可愛くないよなあ(笑)

決算説明会の質疑応答もこちらに公開されていますが、正直申してシャープな質問はしていませんね。電子写真事業を抱える大手は大変な状況にあるのに「旧富士ゼロ(FB)の将来はどう考えているのですか?」って、誰も訊かないんですかね?

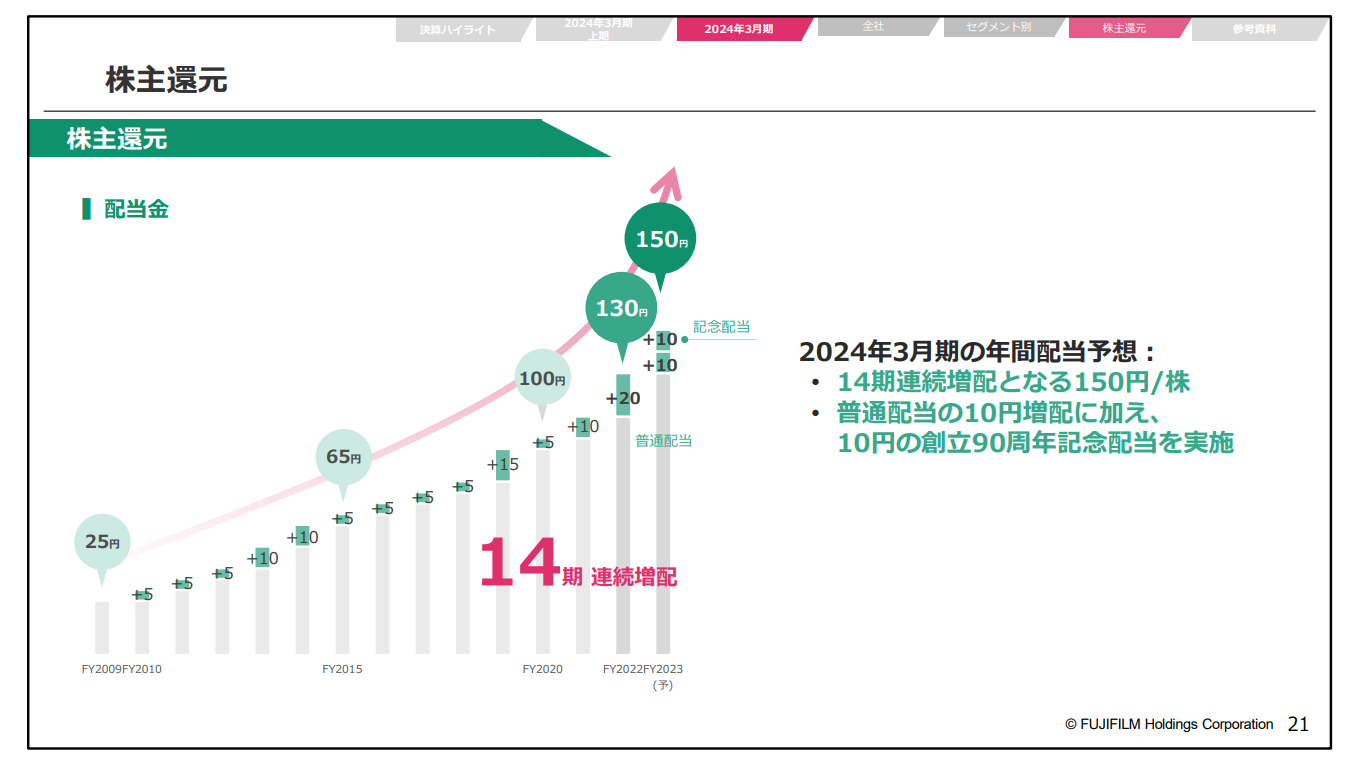

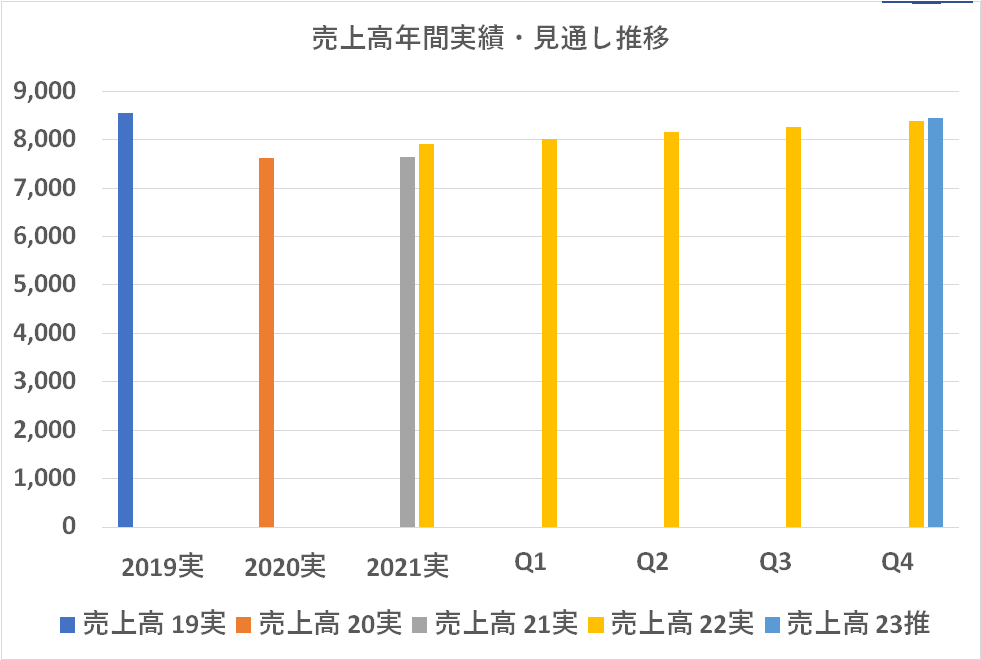

2023年度も増収増益を計画しています。また、四半期決算ごとに上方修正して、どこかの時点で「年間売上高 3兆円・営業利益 3,000億円」を発表して更に株価を上げる作戦と見ました・・・知らんけど(笑)

全社全体の様子は全く問題なさそうに見えます。同社の決算説明会資料の冒頭にも下のようなサマリーがあります。まるで藤原道長が詠んだ「この世をばわが世とぞ思ふ望月(もちづき)の欠けたることもなしと思へば」・・・みたいな資料です(笑)思わず平家物語の冒頭で茶々を入れたくなるような・・・いや、立派な成績だと思います。

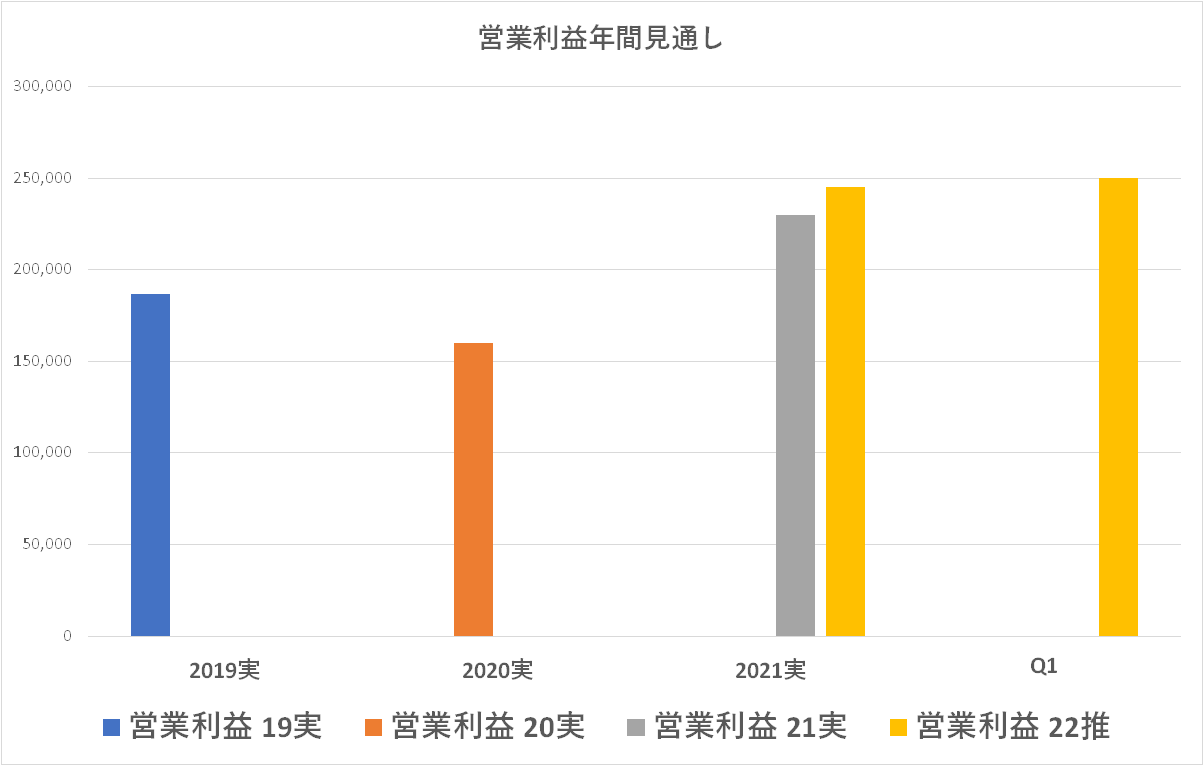

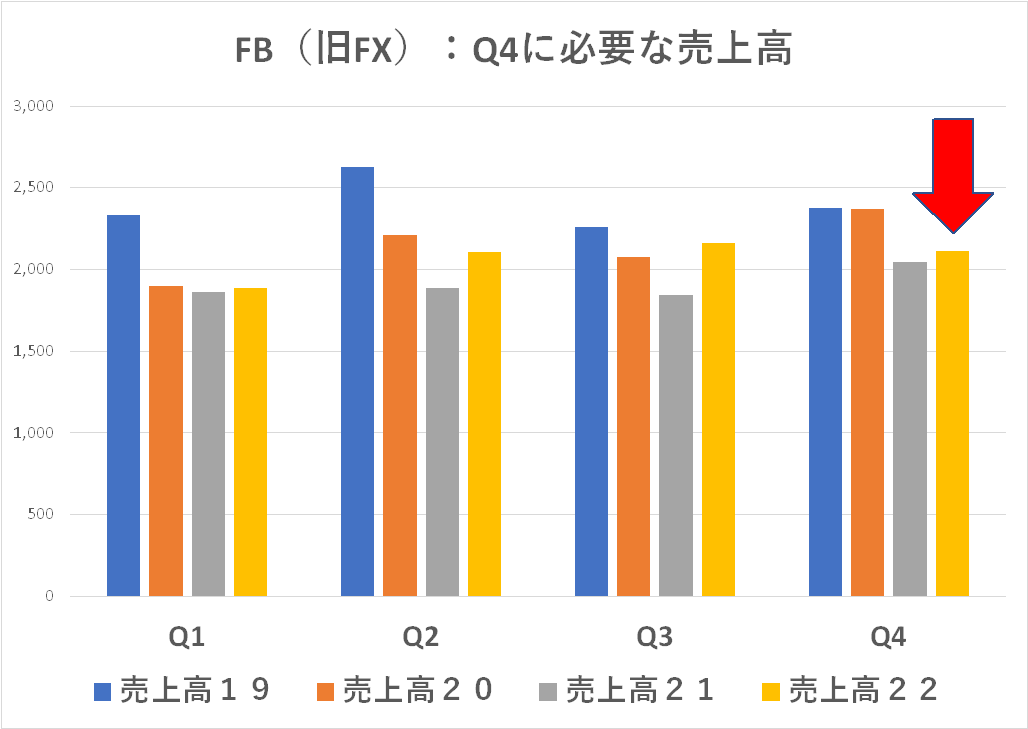

年間の売上高と営業利益の予想は前回と変化ありません。ということで、引き算でQ4に必要な売上高と営業利益を求めてグラフ化したものが下にあります。

これも全く問題を感じません。無理をしているようなグラフではなく、このくらいは余裕で達成するんだろうな~と見えます。株価に反映させて下さいよね~(笑)あ、まあ、これはプーチンの所為ですからね・・・戦争止めたら戻ってくるでしょう。

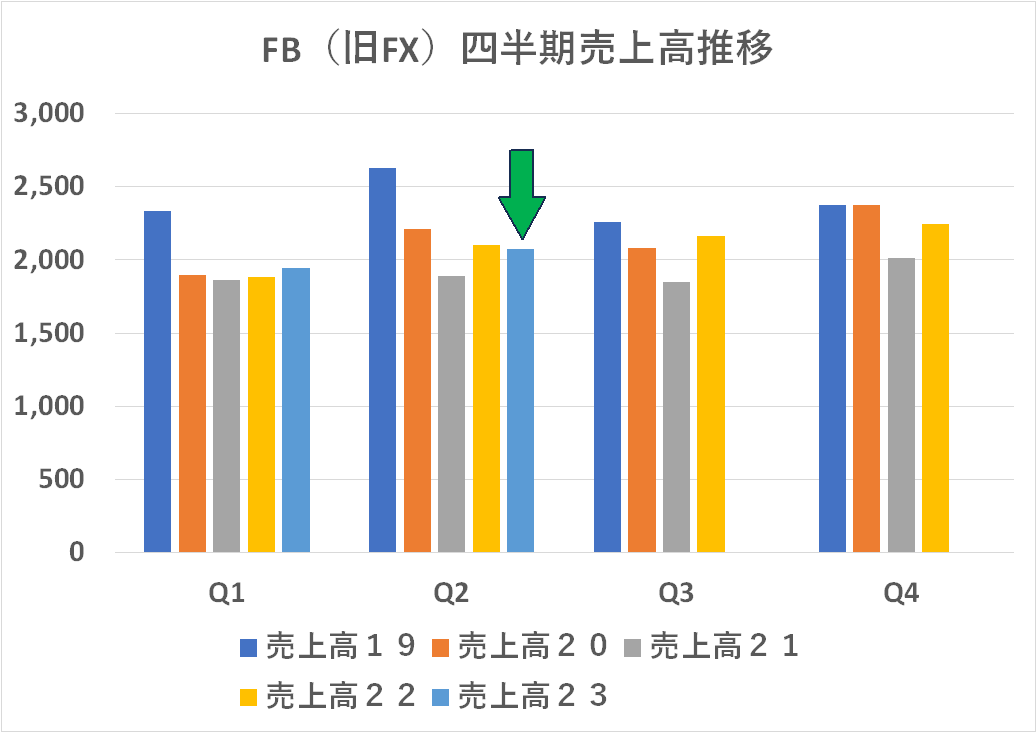

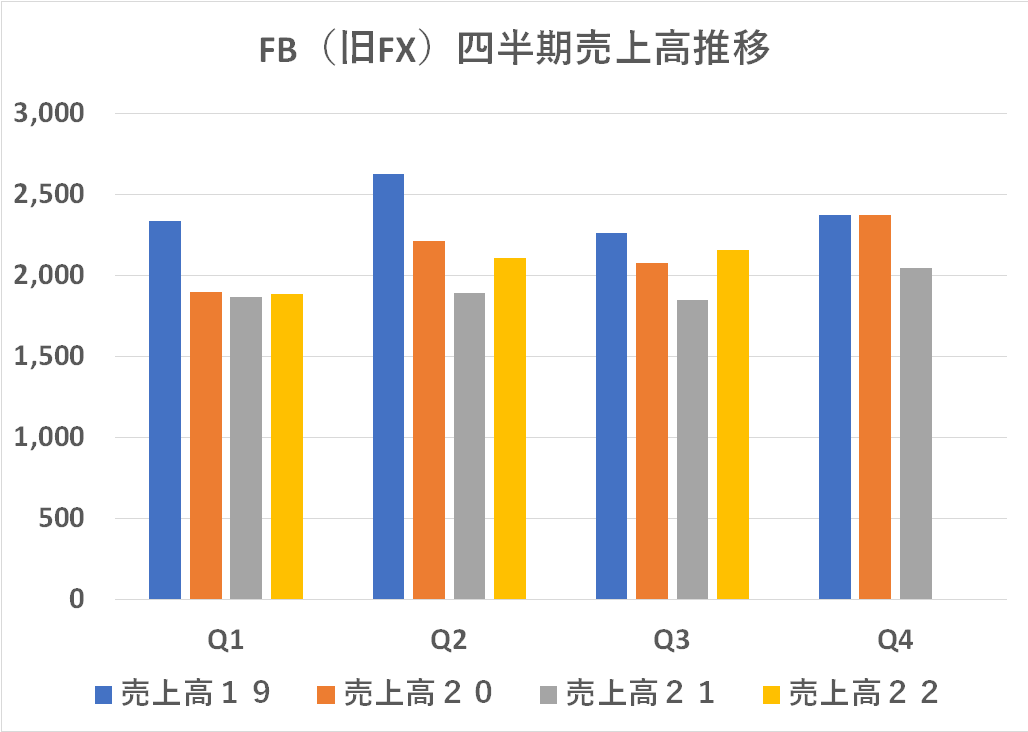

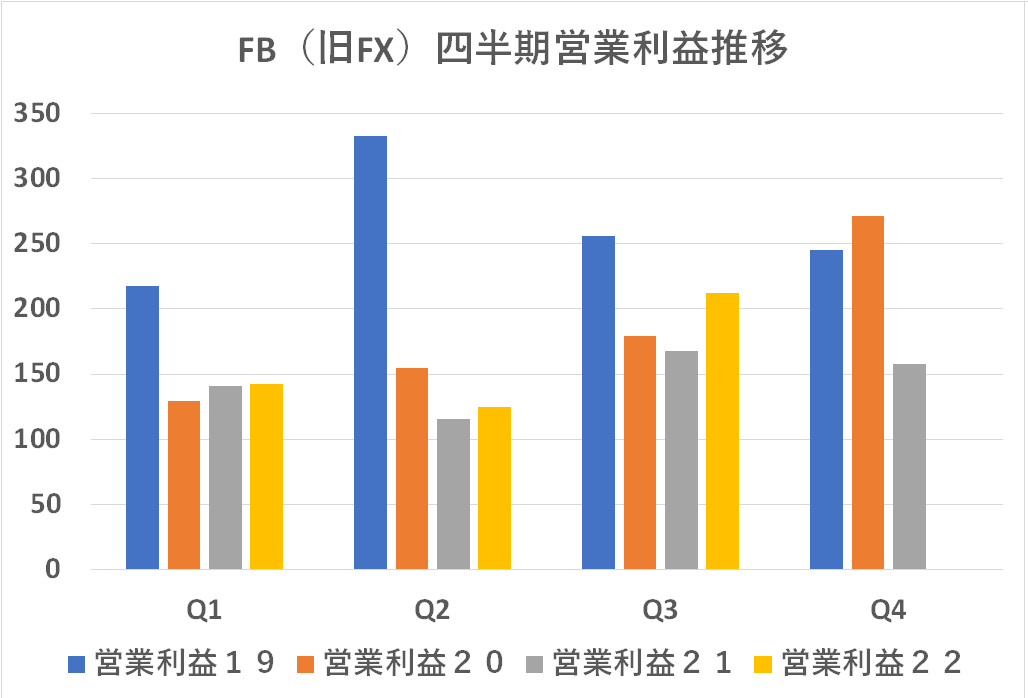

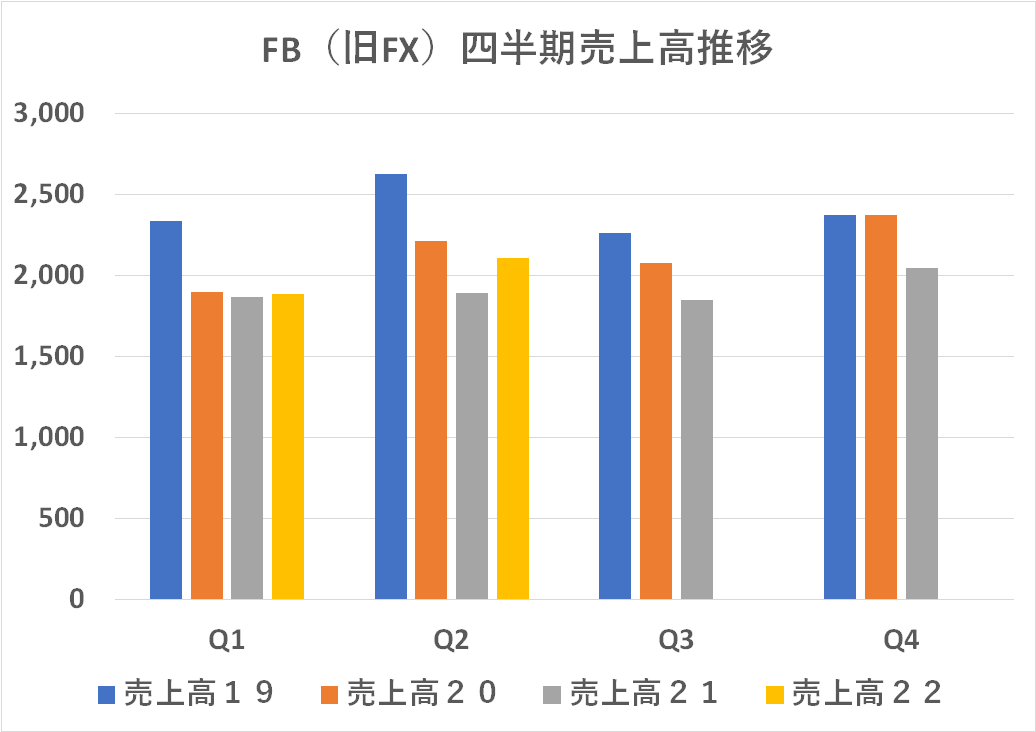

売上高は四半期の新記録です。同社の為替前提は「$US:120円・€:132円」だったからですからね。まあ、このくらいは出るでしょう。営業利益はコロナ前の 2019年度に届いていないように見えますが、逆に 2019年は Q1と Q2のバランスが異常で、実質的には四半期過去最高と言っていいでしょう。

年間見通しは売上高・営業利益ともに「また」上方修正しています。ハイハイ、恐れ入りましたでござる(笑)

今年度も出足は好調の様です。四半期売上高はまた過去最高、営業利益は前年に届いてはいませんが、前年にコロナ関連の特需があったような記述があり、年間見通しではまた上方修正しているので特段の問題は無いでしょう。

インクジェットに関する記述は下記の部分です。ヘッド・インク材料(染料)・産業用インクジェットプリンター(JetPress・Acuityなど)がいずれも好調の様です。

【2022年度の業績見通し】

3か月前、今年度の業績見通しが発表された問いに下記のコメントを書きました。

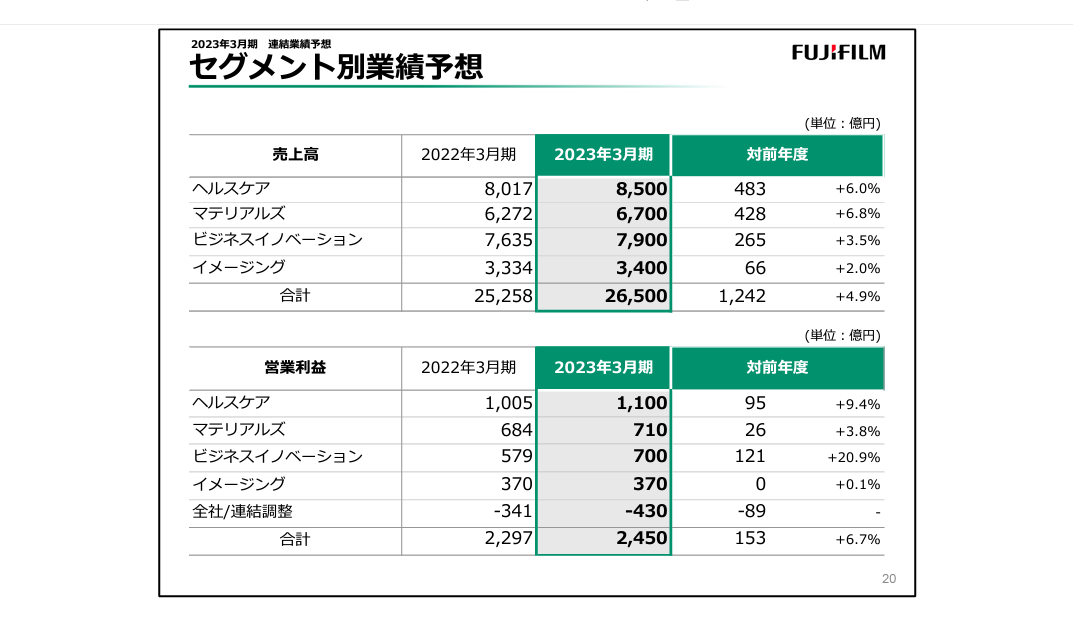

ほらほら、また~(笑)随分控えめな見通しを(笑)まあ、無理して大風呂敷を広げて、下方修正や未達となるより、控えめな予想を提示して上方修正・超過達成する方がいいというのは分かりますが・・・う~ん(笑)下の表の様に「すべてのセグメントで売上高も営業利益も前年度を上回る」と控えめに豪語しています(笑)うん、できますよ、きっと!第1四半期から上方修正する方に賭けてもいいです(笑)

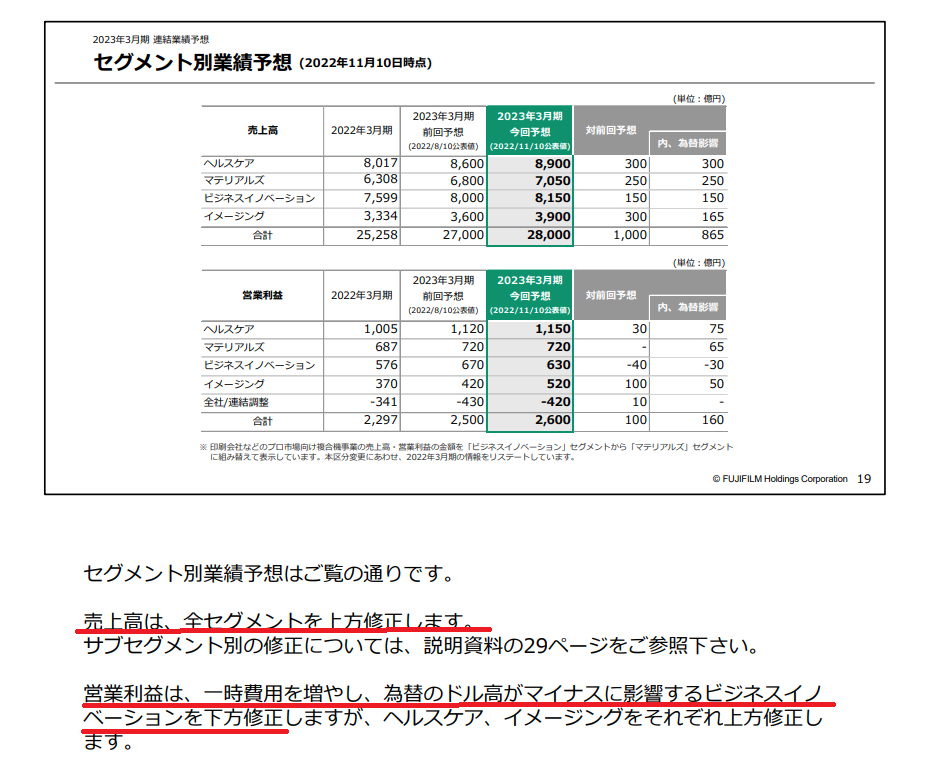

で、結果は予想通り、売上高も営業利益もちゃんと上方修正してきました。下手な予想屋でもこれは当たりますな(笑)

売上高は全セグメントで上方修正ですってさ(笑)まあ、為替の差でそのくらいは行くでしょう。営業利益に関しては、ビジネスイノベーションはドル高がネガティブに作用するそうで、ここだけは下方修正、その他は上方修正しています・・・あざとい(笑)

株式市場も、富士フイルムのこういうパターンは既に読み筋・織り込み済みとみえて、株価は全く反応していません。むしろ少し下がり気味・・・。まあ、とはいえ 10年間で眺めてみれば 2,000円が 7,500円になっているのですから立派なものです。持ち株会の方、御馳走してください(笑)

ま、特段コメントすることもない決算に見えます。

敢えて申せば年間の着地点の見通しをQ2・Q3から見通しを僅かずつ下げ、最終決算でもそれを微妙に下回ったという構図です。まあ、最後はハッパが掛かったんだろうなあ・・・。それより、改めて驚くのは移管されてきた「グラフィック部門の収益性の悪さ」です。2024年度の見通しですが、売上高は 4,000億円増えて 12.000億円となっています。しかし営業利益は殆ど増えていません。要は「売上高 4,000億円、営業利益 0」の事業を背負わされたという構図ですね!

改めて「グラフィック部門をどうすんのさ?」という答えらしきもののページを見てみます。大丈夫かなあ・・・切り出してくっつければ自動的にシナジーが生まれるというモノじゃないです。12,000億円といえばほぼコニカミノルタに匹敵する規模です。まあ、同社の場合はちっと特殊な事情があるので比較はできませんが、売上高 4,000億円、営業利益ゼロの事業を背負わされては「リストラ」が必至ではないのでしょうか?あ、構造改革っていうのかな?(笑)

売上高・営業利益とも特段のドラマチックな印象は有りません。上期(Q1+Q2)で括ると微妙な増収増益となっています。上にも書きましたが「外国人投資家がドル換算してみたら減収減益」に見えるはずです。

年間の業績予想は、前回Q1時から売上高はグラフでは読み取れない程度の下方修正、営業利益は据え置いています。

「年間見通し-上期実績=下期に必要な数字」を視覚化しても特段の無理をしているようには見受けられず、このまま寄り切って達成すると推測されます。

現在、富士フイルムの本体からグラフィックコミュニケーション事業を切り出して、ビジネスイノベーション(旧富士ゼロ)と統合させるというアクションが進行中と理解しています。

富士フイルムの項で書いたことの繰り返しになりますが「刷版材料分野において欧米を中心とした印刷物需要減の影響等により、売上が減少(決算短信)」や「インクジェット事業では、セラミック市場向けインクジェットヘッドの販売が、中国の不動産市場における需要低迷の影響を受けて減少」という根本的課題を抱えるグラフィック部門を、ドラマチックな伸びしろが期待しづらいビジネスイノベーションとくっつける・・・5年後はどういう事業体になっているのでしょうか?

素直に考えれば、これまで米国ゼロックスが独占的にカバーしていた地域(欧米など)に、富士フイルムのグラフィック部門のチャネルやリソースを以って攻め入ることが可能となる・・・と想像しているのではないかと思われますが、そこはコニカミノルタ・リコー・キヤノンなどが長年に亘って苦労の末に築き上げてきたデジタル印刷事業の先行者達の牙城・・・無人の荒野ではありません。

3社とも、オフィスが主戦場だった電子写真を、デジタル化比率が低かった印刷業界に浸透させるにあたっては、オフィス業界と印刷業界の文化の違いを乗り越え、試行錯誤をを繰り返し、回り道もしながらも築き上げた今日のポジションがあります。

そのあたりをどう考えているのか・・・いまや富士フイルムの株主(零細ですが(笑))で、この先も大いに期待しているので、シナリオを訊いてみたいと思う次第です。

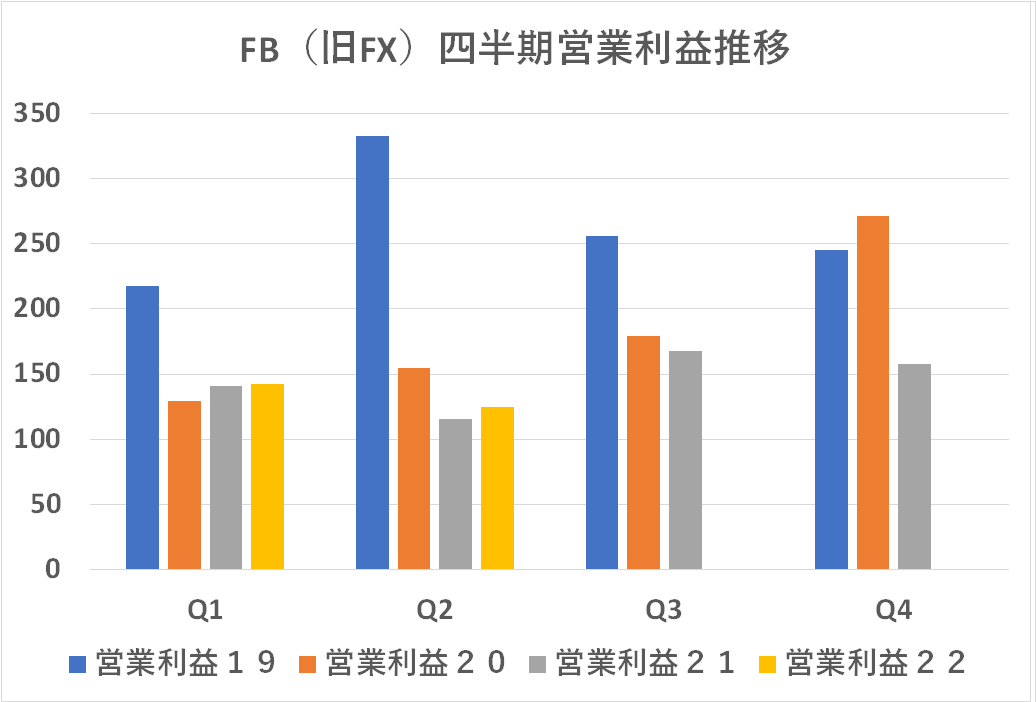

数字の上では「増収増益」です。まあ、グラフで見れば 2019年(コロナ前)には届いてはおらず、頑張って対前年同期でかろうじて増収増益の形を作った・・・ように見えます。事務機器を取り巻く長期的な環境変化を考えれば、四半期レベルの増収増益などは大きな話ではないでしょう。

年間見通しは、売上高は据え置き、営業利益は僅か上方修正しています。マクロで見れば小さな話ではありますが、それでもこういうところに拘る執念はそれとして評価しましょう。それより立派なのは、なんだかんだでマクロでは苦境にある事務機事業において、まだ 9%以上の営業利益率をキープしていることでしょう。原価や経費構成が同業他社とは異なるのでしょうが・・・この安定高収益体質を維持できている間が勝負時かと思います・・・なんて思っていたら、日経電子版にこんな記事がありました。↓↓

著作権の問題もあり全文引用は致しません。こちらをご覧ください。(日経の有料記事です。ログインしないとアクセスできないかもしれません)。正直申してちょっと竜頭蛇尾的な内容ではありますが(笑)簡単にポイントを要約しておくと:

1.リコーと東芝テックが事務機の生産・開発を統合して JVを組み、そこに他社も合流を呼び掛けているが、富士 BIはそこには乗らないと(浜社長は)断言

2.独自に OEMを獲得することを狙い、リコー・東芝テックとは別のアプローチで事務機再編の主導権を握るという

3.米国ゼロックスとの契約は 24年 11月に更新日を迎えるが、浜社長は「ゼロックスの厳しい要求に応えられるのはうちしかいない」と自信を見せる。だがゼロックスは好条件の OEM先が見つかれば切り替える可能性もある。

4.その場合、富士フイルム BIの工場稼働率は低下するとみられる。同社はリスク回避のため、すでに国内外で供給先を十数社確保したようだ。過去にはゼロックス以外へのOEM供給は契約上の制限があったが、現在は自由に交渉できる。

5.事務機部門は 20年間、黒字を維持したうえ、営業利益率の平均も約 7.1%と高い優等生

6.事務機がキャッシュカウとして収益基盤であり続けていることが、ヘルスケアや半導体材料への投資など「冒険」への原資となった。事務機に異変が起これば、富士フイルムの経営のリスク許容度をも引き下げかねない。

・・・まあ、ツッコミどころは多々ある記事ではありますが・・・上にも書いたように「富士フイルムはヘルスケアの会社になった」という一般の印象とは違って、富士フイルム BI+ブラフィック部門(今後は富士フイルム BIに移管・統合)の方が事業規模も利益額も大きい」という現実を考えると、日経ではなく富士フイルム自身が決算説明の中で明確な戦略の説明があってもいいのではと期待したいところです。

第3四半期で見たように第4四半期には無理な数字を入れておらず、それを余裕で達成した・・・と見えます。

FBも増収増益を見込んでいるということで特に突っ込みどころはありません。可愛くないなあ(笑)

あえて突っ込みどころと言えば・・・公式な発表がどこにも無いので何とも言えませんが、子会社としてのビジネスイノベーションと、本体のグラフィック事業部をひとつに纏めようとしているような気がします。憶測で書いてはいけないと思いますが・・・基本的には「悪くない動き」と思えます。従来は FBが担当する顧客と、本体のグラフィック事業部が担当する顧客を分けていたようですが、それはすなわち FBの事業拡大に枷をはめるようなものと見ていました。一緒になってしまえば、どっちがどの顧客をなんていう内輪の線引きは無くなり、スッキリするはずです・・・理屈の上ではね(笑)

私の関心は、そこに開発(AM研っていうんでしたっけ?)が入るのかどうかです。事業の将来を決めるのは開発です。そこが本体に残ったままで・・・なんてありえないでしょう。いずれにしても公式発表が無い(何故無いの?)中で、あまり断定的なコメントは控えておきます。基本的には大変いい方向だと思いますので期待しています。

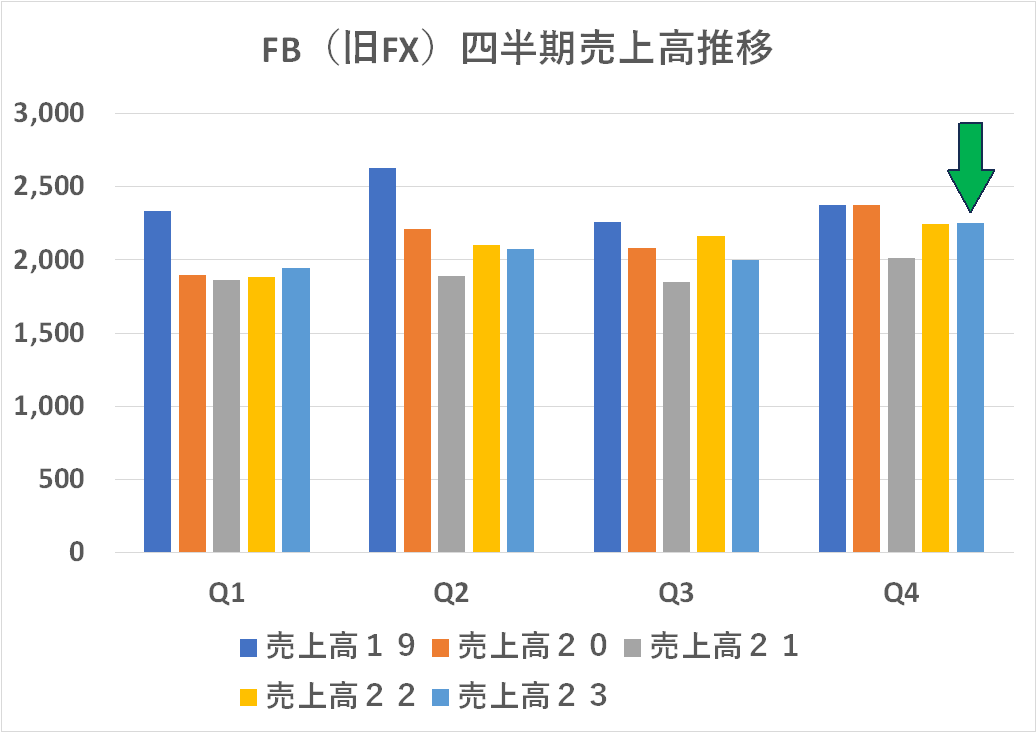

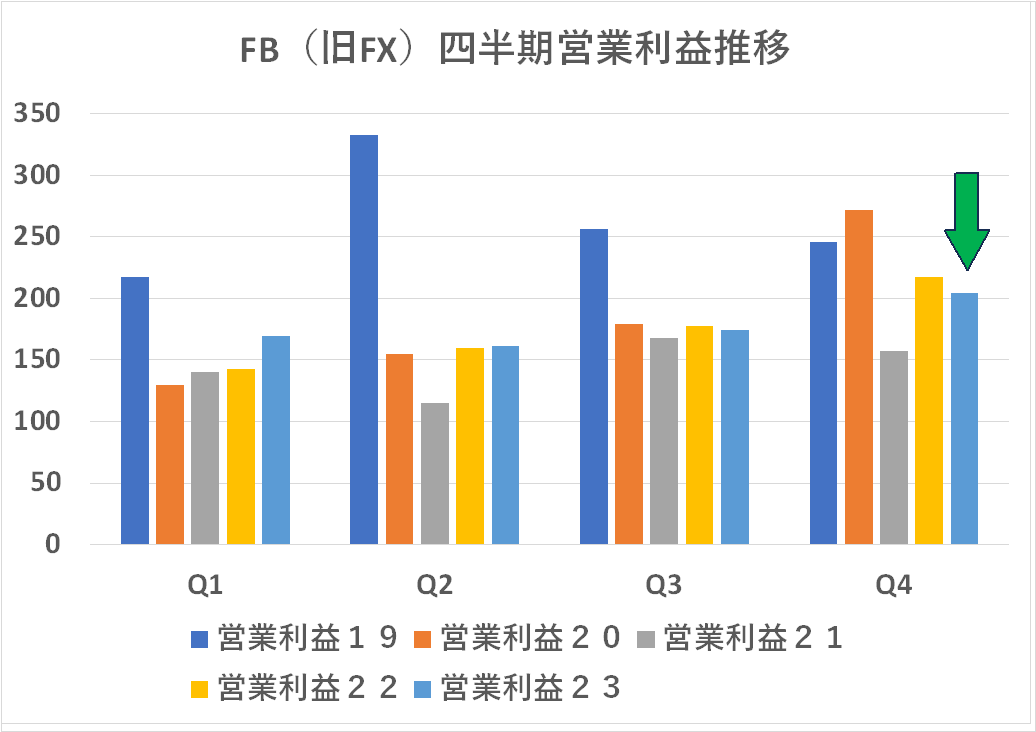

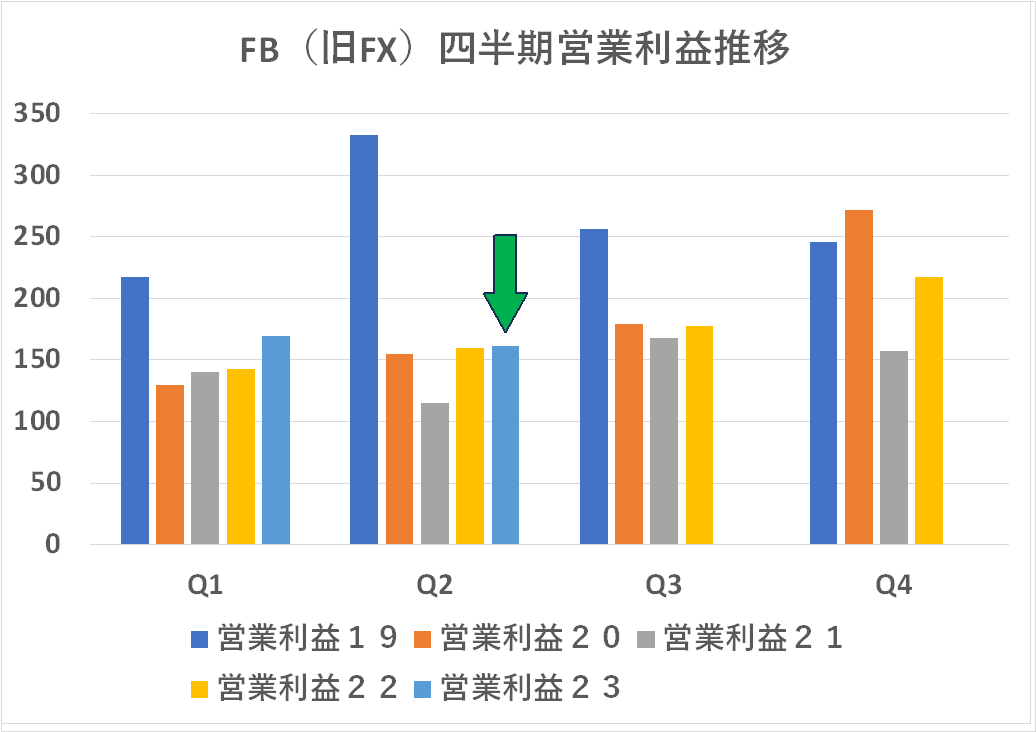

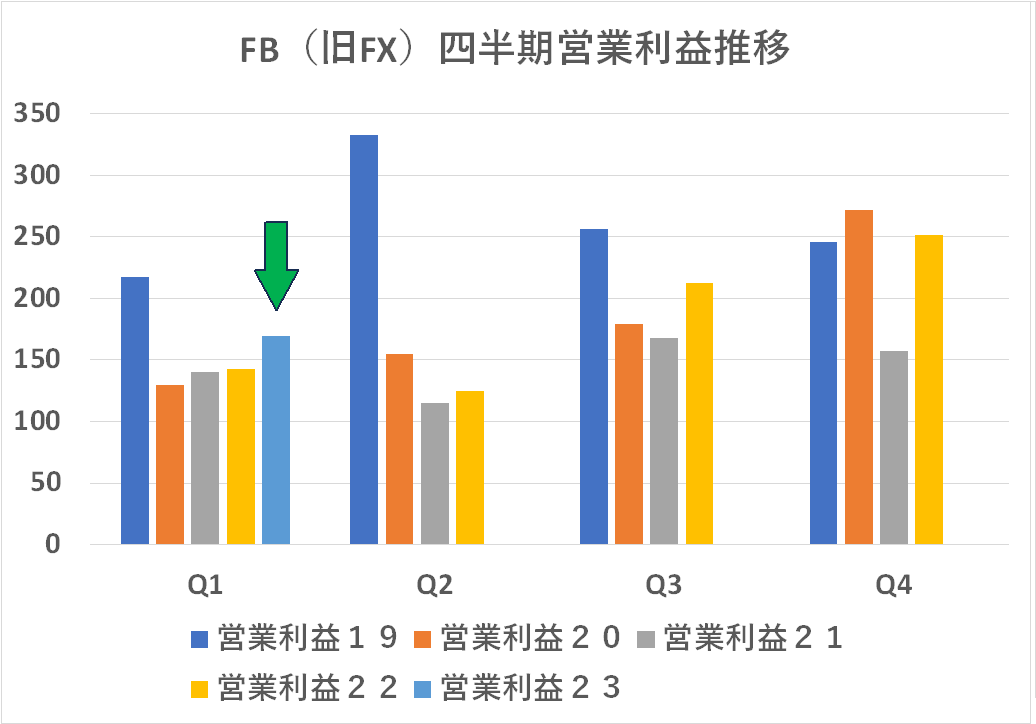

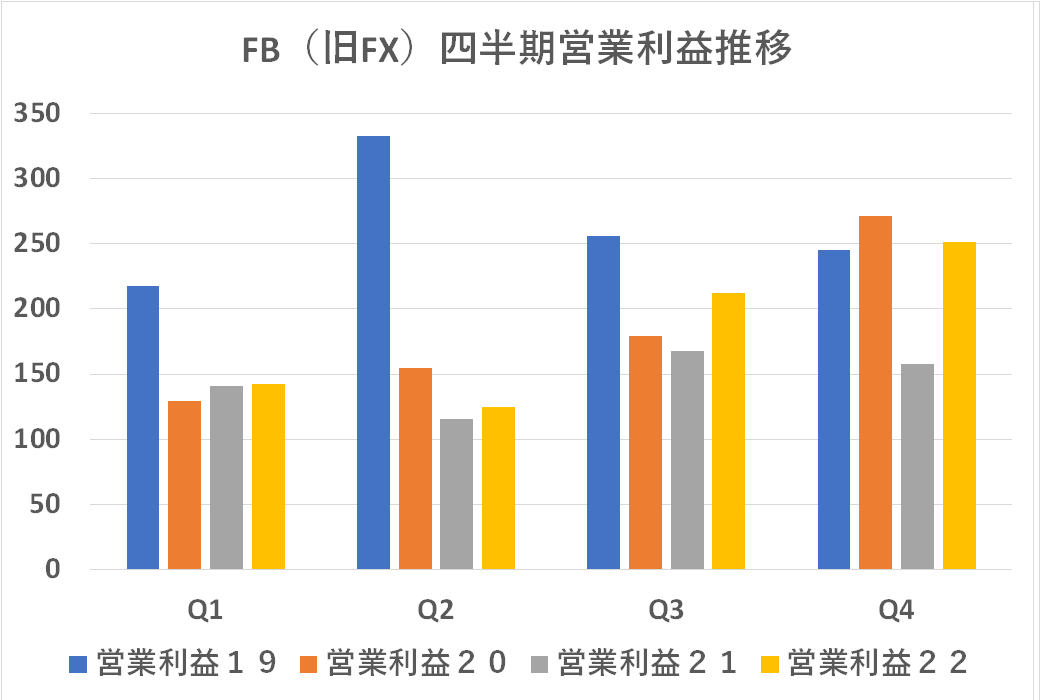

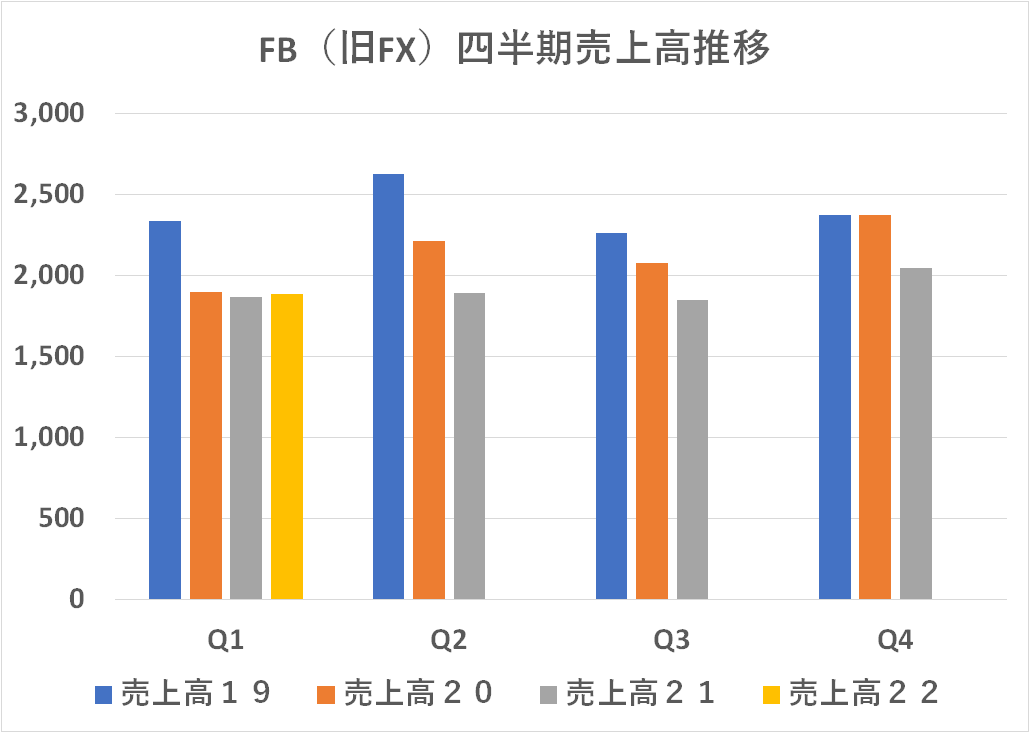

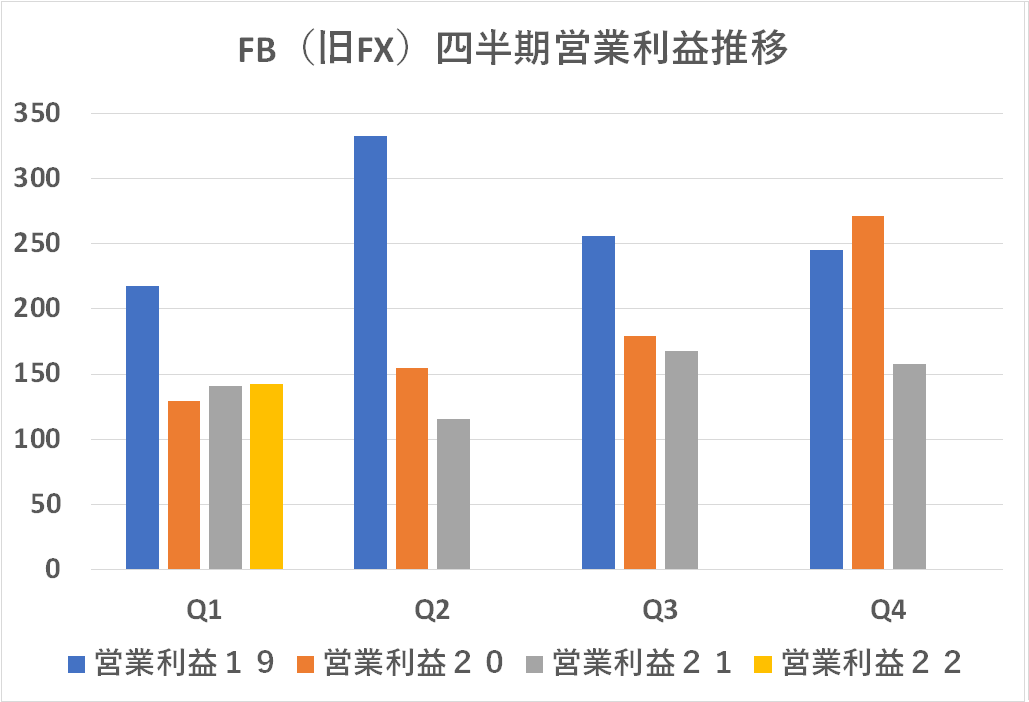

全体像で文句の付け所が無いので、なんとか FB(旧FX)でアラ探しをしてやろう・・・なんて邪悪なことは考えていません(笑)この分野が業界全体で曲がり角にあることは周知の事実なので、FBだけの課題ではあありません。第3四半期の売上高・営業利益とも、良くも悪しくも目立ったところは無いようです。

年間見通しは、売上高は前回少し上方修正した値を据え置き、営業利益は期中に2度下方修正した値を据え置いています。

Q4に必要な売上高・営業利益を引き算で求めてみましたが、特段の無理をしている様子は見えません。まあ、電子写真の事業を抱えている他社と比べて、全社に対する重みが小さいので、ここで無理な期待をして数字を乗せる意味も少ないと考えられます。また、ホールディングスに連結する際に「いろいろな調整」も可能と考えられ、結果としては年間決算で今回の見通しを達成するのだろうと思います。

それはそれで結構なのですが、米国ゼロックスとあれだけのバトルを繰り広げて経営権を獲得したのですから、もう少し明確な方向付けが示されたらいいなと思います。決算説明会資料では、ヘルスケアや材料分野などには着々と次の手を打っている様子がポジティブに書き込まれています。年間決算と来年の見通しの発表時には FBに関してもそこらへんを期待したいところです。あ、FBに対するホールディングスとしての考え方を・・・

インクジェットに関して

インクジェットに関しては殆ど記述はありません。まあ、もはやヘルスケアの会社ですからね・・・仕方ないかも。

全社の状況とは逆に、富士フイルム・ビジネスイノベーション(旧富士ゼロックス)は、少なくとも数字上はあまり元気が無いように見えます。対前年では売上高・営業利益とも僅かに上回ってはいますが(・・・社長が代わられて、そこには拘ったか?)コロナ前の 2019年度には遠く及んでいません。まあ、これは電子写真でオフィス機器ビジネスに参入している各社とも概ね同じような状況で、旧富士ゼロに固有の問題ではありません。

敢えて固有の課題を挙げるとすれば、例えば私の前職のコニカミノルタでは、電子写真の事業部門が印刷(プリプレス)事業部門を吸収する形で、オフィス機器から印刷業界に比較的シームレスに展開する下地を作りましたが、富士の場合は本体に強力な印刷事業部門があり、そこがカバーしている市場は旧富士ゼロから事業組み換えで事業を取り込むという形をとっています。旧富士ゼロ視点に立てば「印刷業界への独自展開は封じられている」ことになり、将来ビジョンが描き辛いように思えます。

第1四半期時点のコメントで「年間見通しで、売上高はそれでも微妙に上方修正しましたが(・・・無理しなくていいのに)営業利益は少し下方修正しました。これば旧富士ゼロの主戦場は日本であり、海外生産された製品が円安の影響で原価アップになった分を吸収できなかったのだろうと推察します。」と書きました。

今回も同じで、年間見通しでは、売上高は僅かに上方修正しましたが、営業利益は再び下方修正しました。決算説明資料には下記のように書いてあります。「売上高は全セグメントで上方修正」・・・ホールディングスがここには拘ったということでしょうか?・・・しかし・・・

ビジネスイノベーションは「一時費用を増やし、為替のドル高がマイナスに営業するため下方修正」と説明にはありますが、これはターゲットを緩めたことになっているのでしょうか?例によって{年間見通し-(Q1+Q2実績}=下期に必要な数値・・・を計算して、二通りのパターンでグラフ化してみます。

売上高はさほど無理があるようには見えません。が、問題は営業利益です。ここで少し円高に戻ったとはいえ、基本的には円安の影響をモロに受ける下期に、上期に対して 40%の増益を達成しろ!と言っていることになります。またまだこんな円安ではなかった前年下期を上回れ!とも言っていることになります。しかも「一時費用を増やした(「構造改革」の引当金とか?)」とありますから、それを引き当てる前のナマ数値では更に高い数値を求められていることになります。

誰が求めているかって?ホールディングスがですよ(笑)私がFBなら「OKY」って言っちゃいますね・・・「Omae Kokode Yattemiro」(笑)

第1四半期時点でのコメントを再掲しておきます。「旧富士ゼロは売上高も営業利益もこの3年間目立った変化はありません。社長が交代されて3か月なので新機軸を打ち出したとしても成果が業績に表れるのはまだまだ先のことでしょう。この分野は同業他社も含めて厳しい局面に差し掛かっている事業領域であり、この先5年のスパンで現時点でのプレーヤー達が皆仲良く生き残っているようには(個人的は)思えません。グラフィック部門との事業再編や、いっそもっと大きく業界再編を考える時・・・タイムリミットではないでしょうか?」

また、3ヵ月が経ってしまいました・・・

年間見通しで、売上高はそれでも微妙に上方修正しましたが(・・・無理しなくていいのに)営業利益は少し下方修正しました。これば旧富士ゼロの主戦場は日本であり、海外生産された製品が円安の影響で原価アップになった分を吸収できなかったのだろうと推察します。

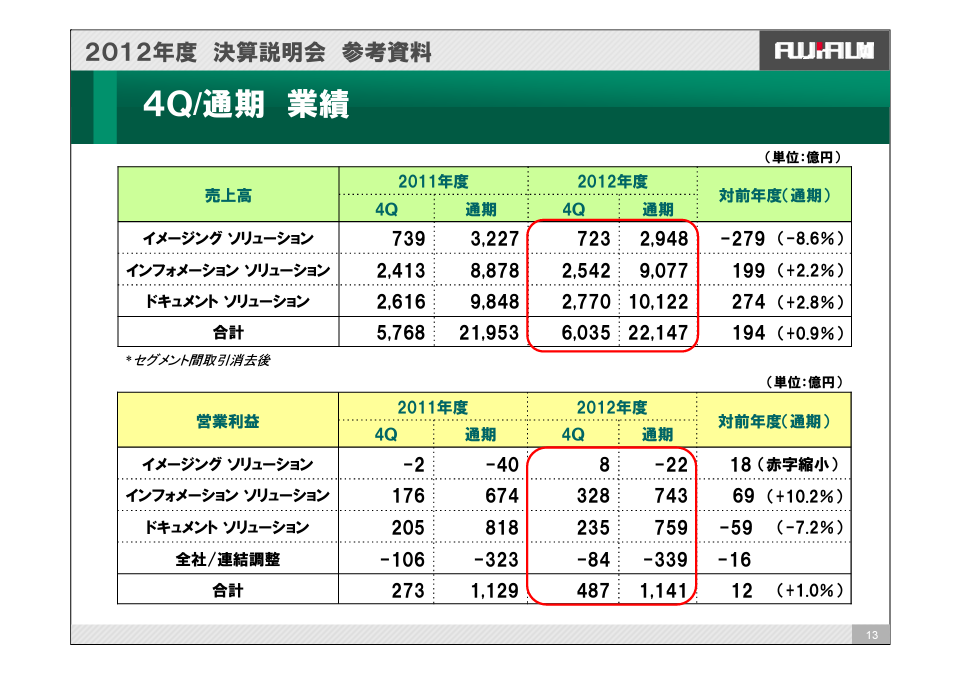

富士フイルムのセグメント分類は、祖業としてのイメージングと、合弁会社だった事務機器事業はずっと独立したセグメントとし、その他は「インフォメーション」とか「マテリアルズ」といったちょっと実態不明のネーミングがなされてきました。その中身は「医用関係」「印刷関係」「光学フィルム他の材料関係」といった「互いに素」な分野が含まれています。

同社は前トップの古森さんの長期ビジョンに基づき「ヘルスケア関連を将来の事業の柱とする」ということで、大胆な M&Aを含め当該分野を大きく拡大し、現在は独立したセグメントとなっています。一方、その小森さんの出身母体の印刷関連分野は「マテリアルズ」というネーミングのセグメントに残ったままでなっています。

イメージング分野の10年前と言えば、アナログからデジタルへの遷移で業界各社とも苦労している時期で、富士フイルムといえでも例外ではなかったのですが、他社が写真フイルム事業から撤退するなかでそれも維持し、デジタルイメージング分野の強化にも成功し、セグメントとしても売上高は伸長し利益も出る体質転換に成功しています。

ディスプレイ向けフイルム分野は、液晶から有機ELに本格的なシフトが進むと見直しを余儀なくされるのは自明ですが、元々は材料化学に強い企業で他分野の事業化も進んでいるようです。その有機ELにもかなりの研究開発投資を行っていましたが、事業化となると簡単な話ではなく、それに拘って泥沼にハマる前にスッキリと売却・撤退したのは地味ながら大英断だったと思います。

ドキュメントソリューション(旧富士ゼロ)は、これも業界同業各社がその方向転換に苦労しているのと同様の結果になっています。米国ゼロックスとの「意地をかけたバトル」を、私を含む多くの業界人は冷ややかに見ていました。すべてのセグメントで素晴らしい長期ビジョンを10年かけて実現したなかで、この分野をどう持っていくのか?そこは注目点だろうと思います。

あと・・・株価を 10,000円台に戻してくださいよね(笑)

関連記事

-

- 2025-12-7

- トピックス

心に刺さるブログの紹介

-

- 2023-2-14

- トピックス

WOCCS:常識破りのインクメーカー

-

- 2023-4-21

- トピックス

所属企業名ではなく、個人名で国際的に認知され活躍できるということ

-

- 2023-11-23

- トピックス

中国:ビザなしで合法的に入国・出国する方法

-

- 2023-4-25

- トピックス

FAX・・・ってどうよ!

-

- 2023-3-26

- トピックス

ハイプ・サイクルを先取りするニクスカ…