- 2025-10-28

- トピックス

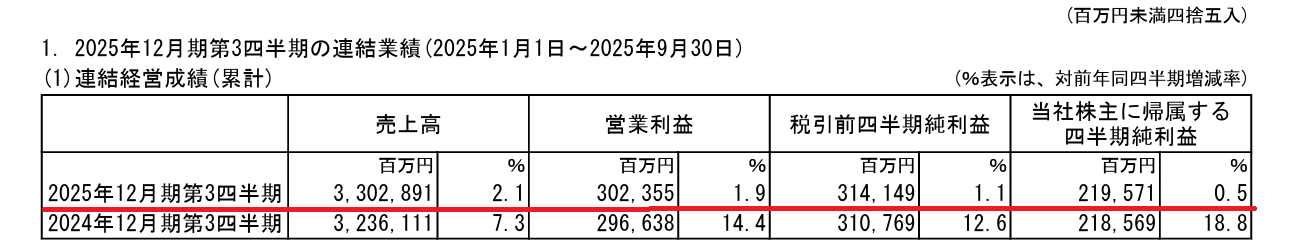

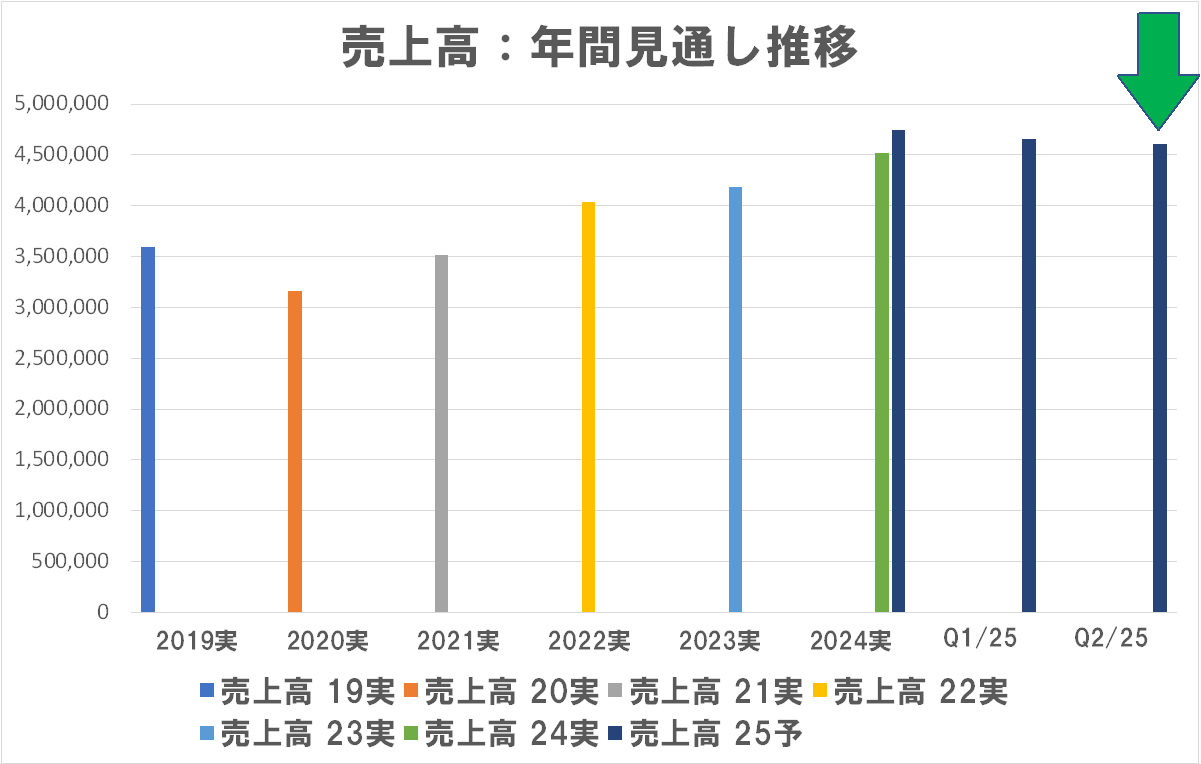

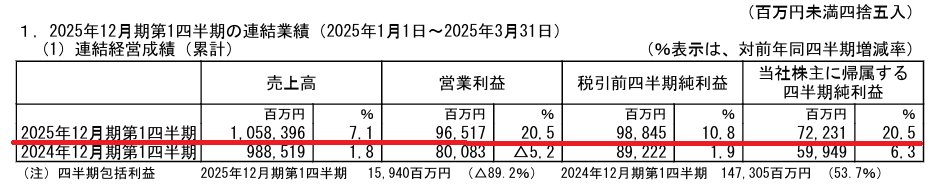

業界各社の決算状況を見ていきます。キヤノンの場合は暦年決算なのでここで開示されたのは 2025年度の第3四半期決算ということになります。

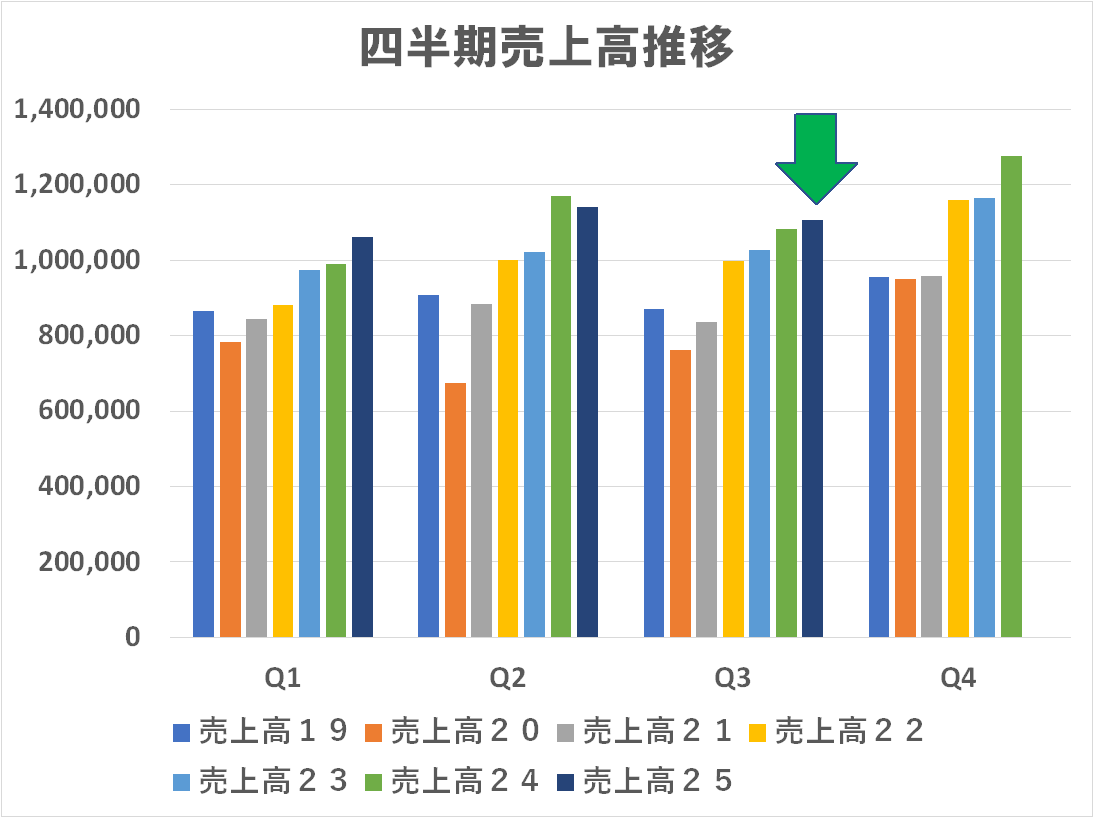

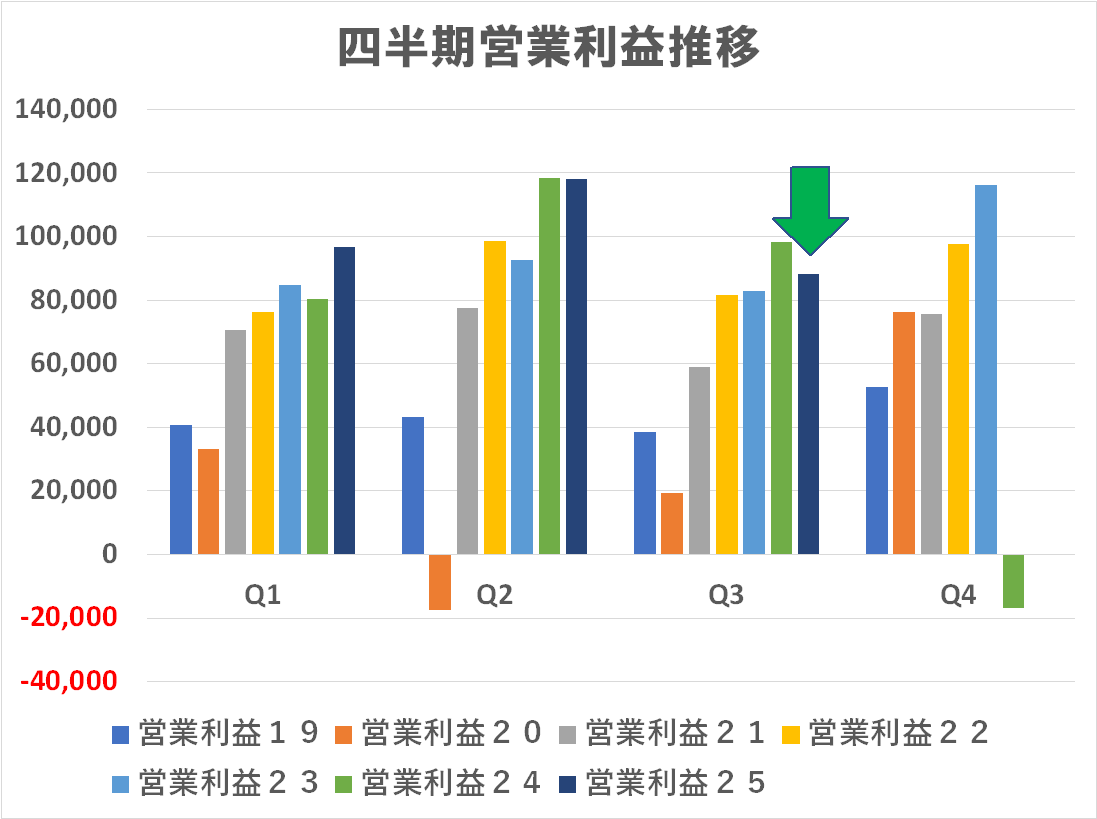

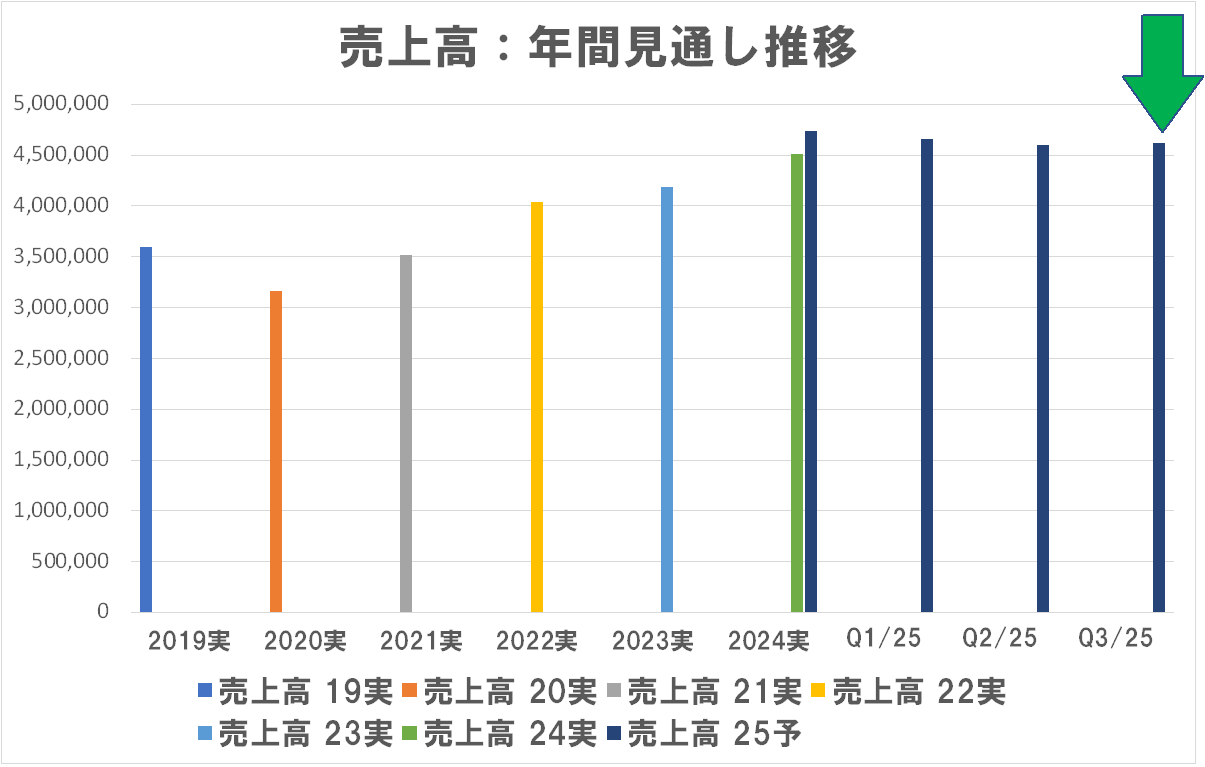

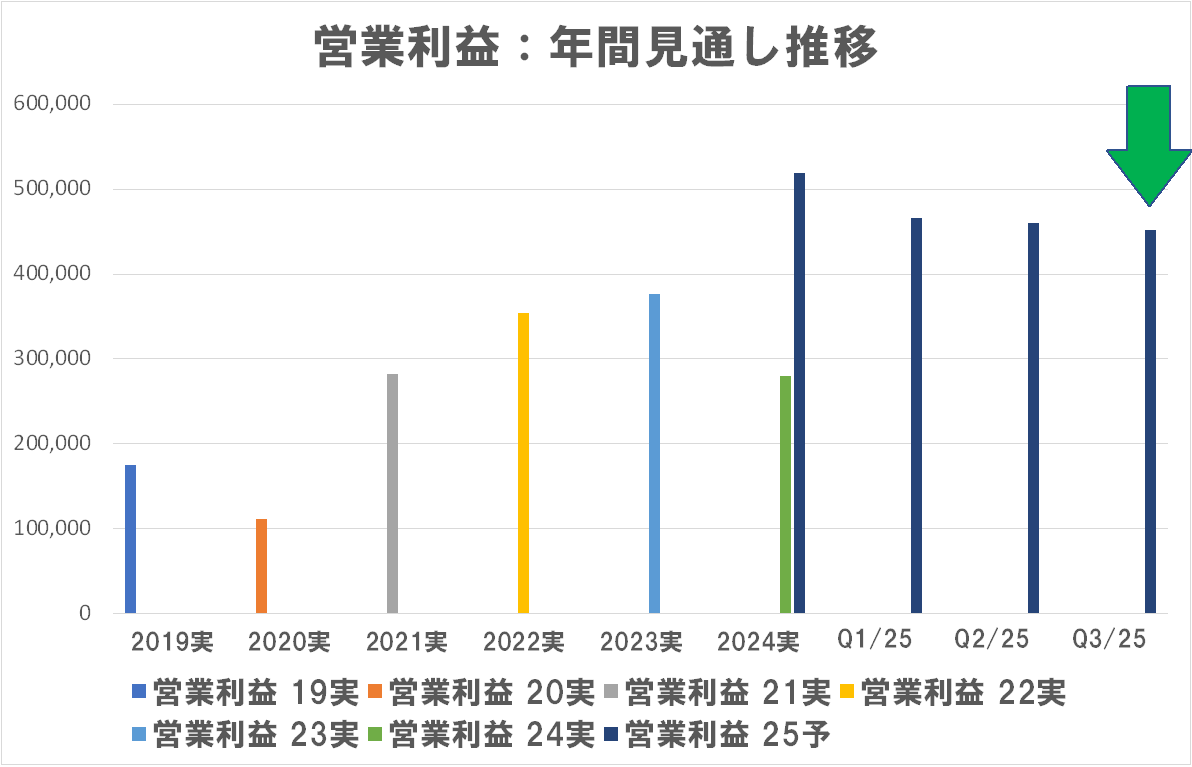

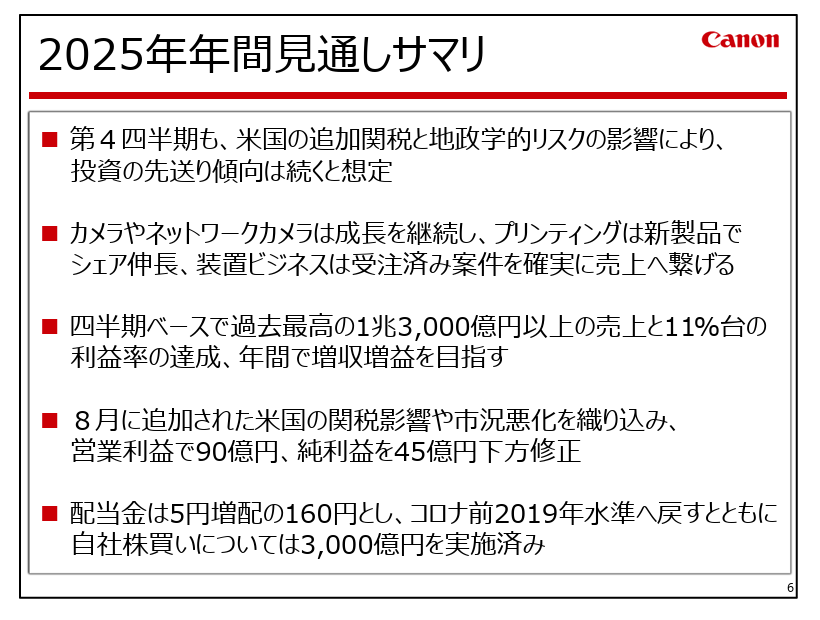

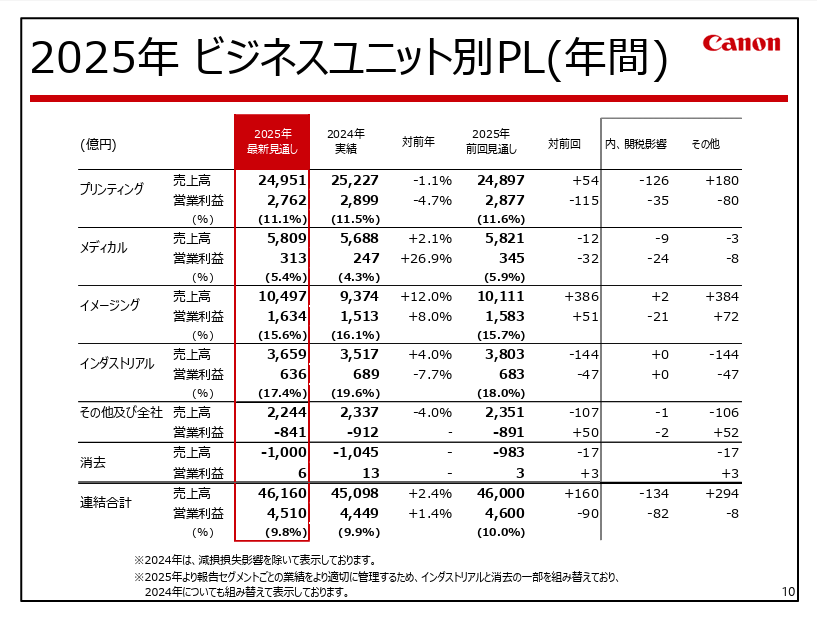

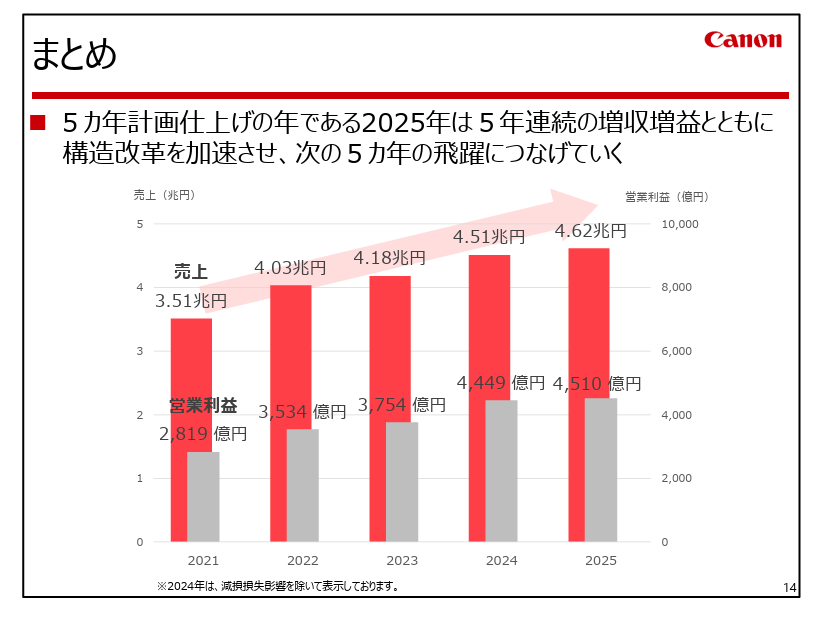

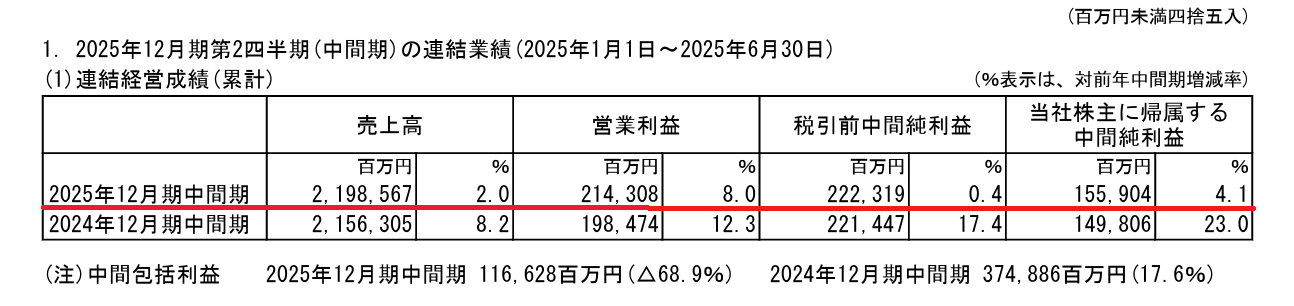

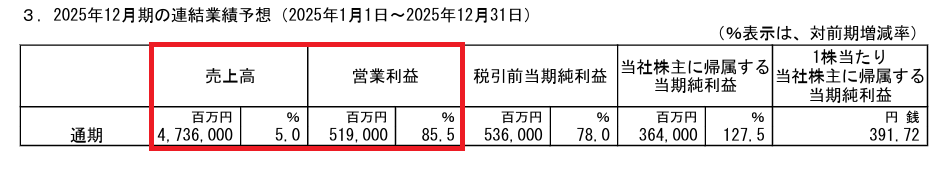

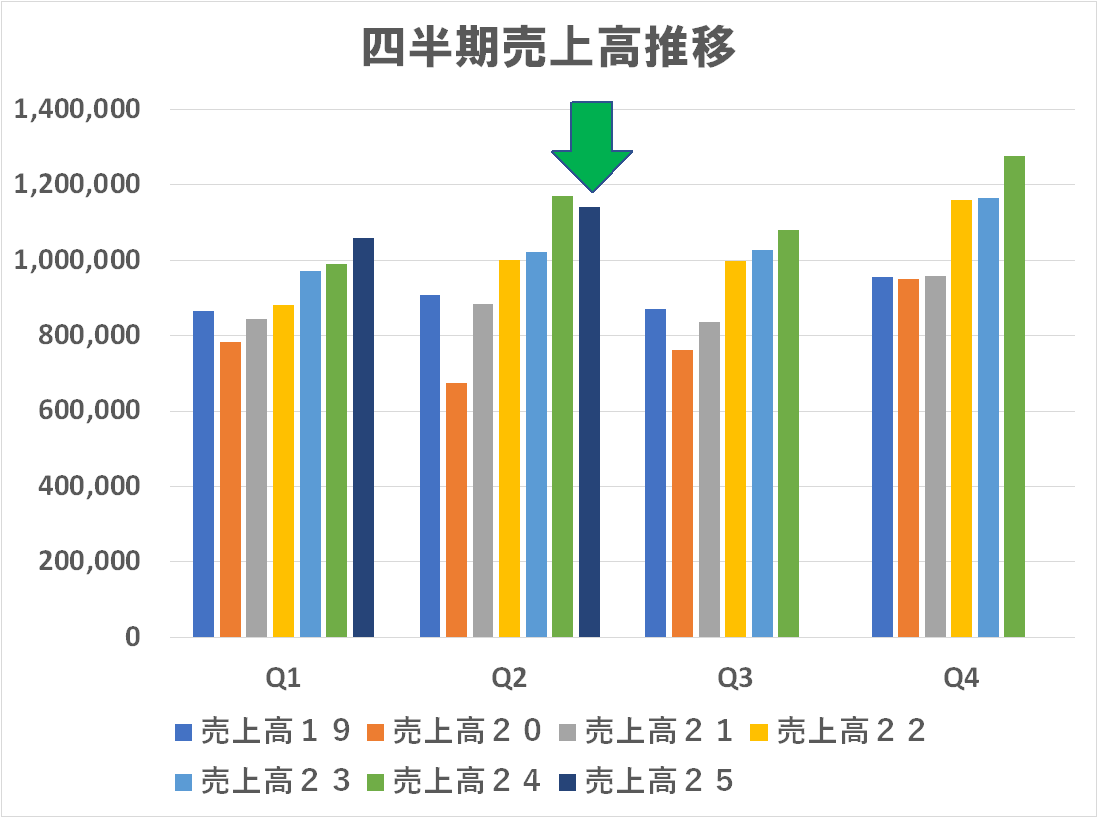

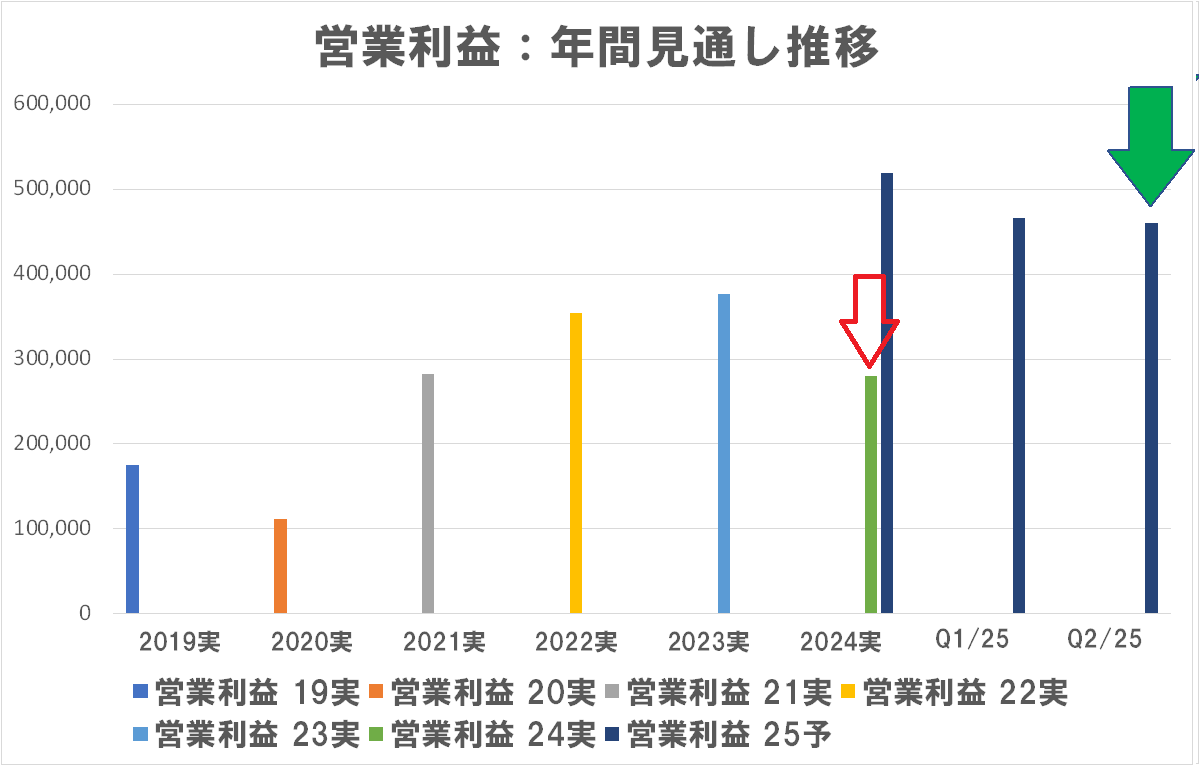

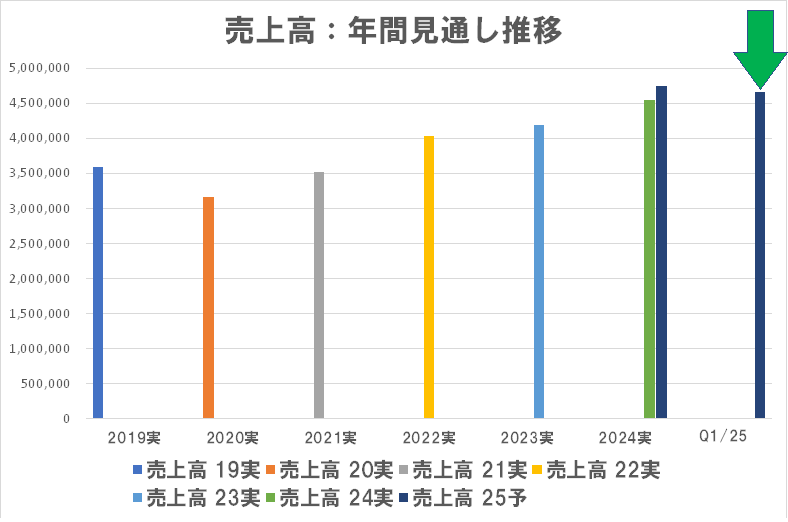

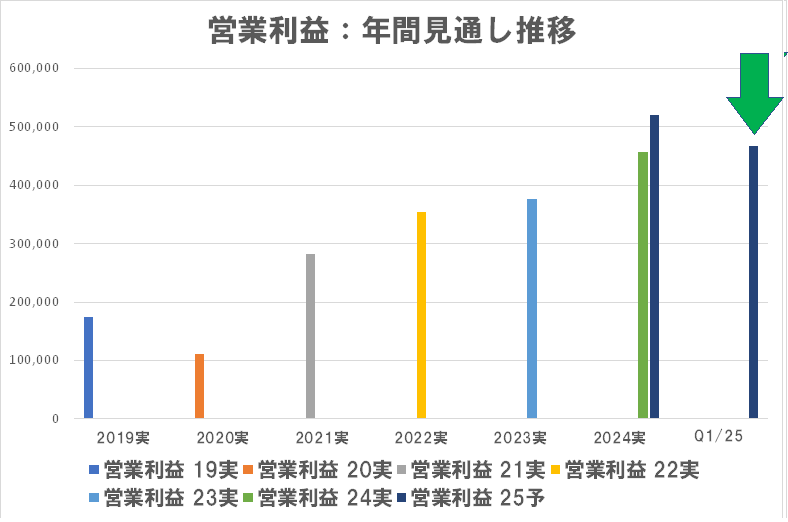

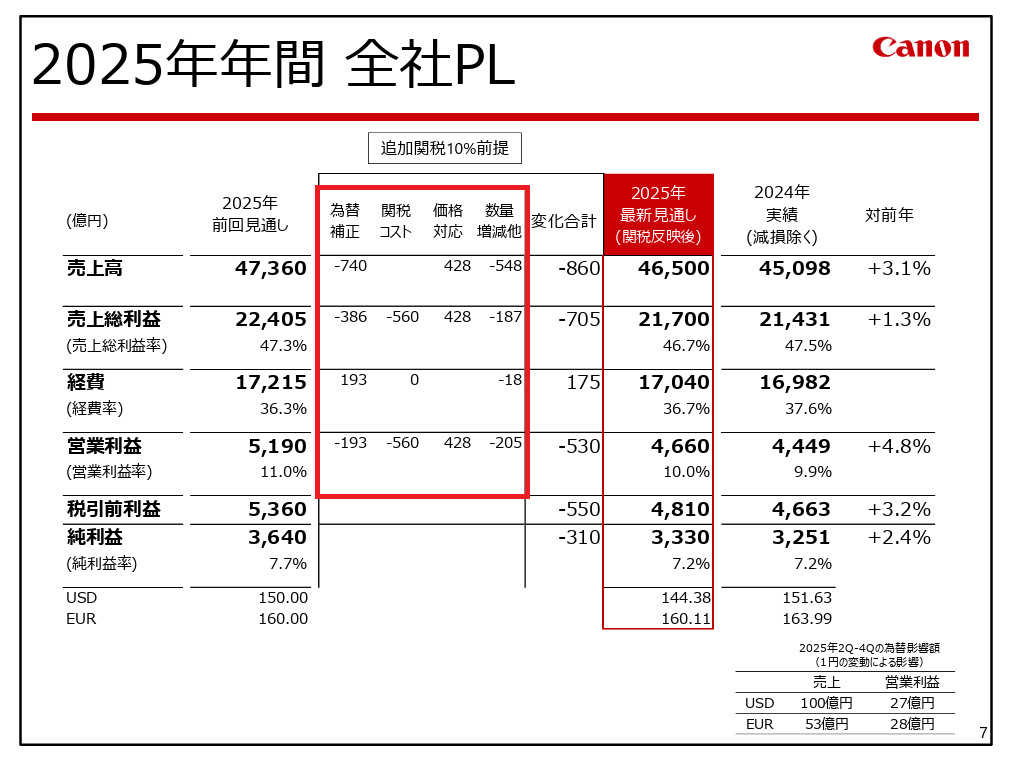

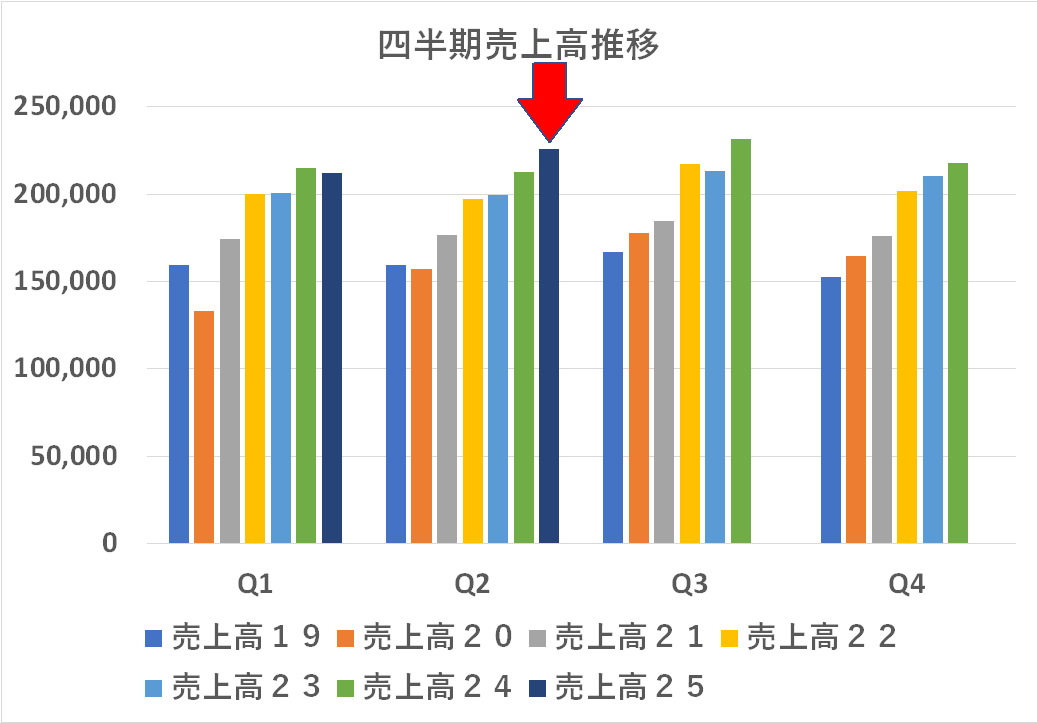

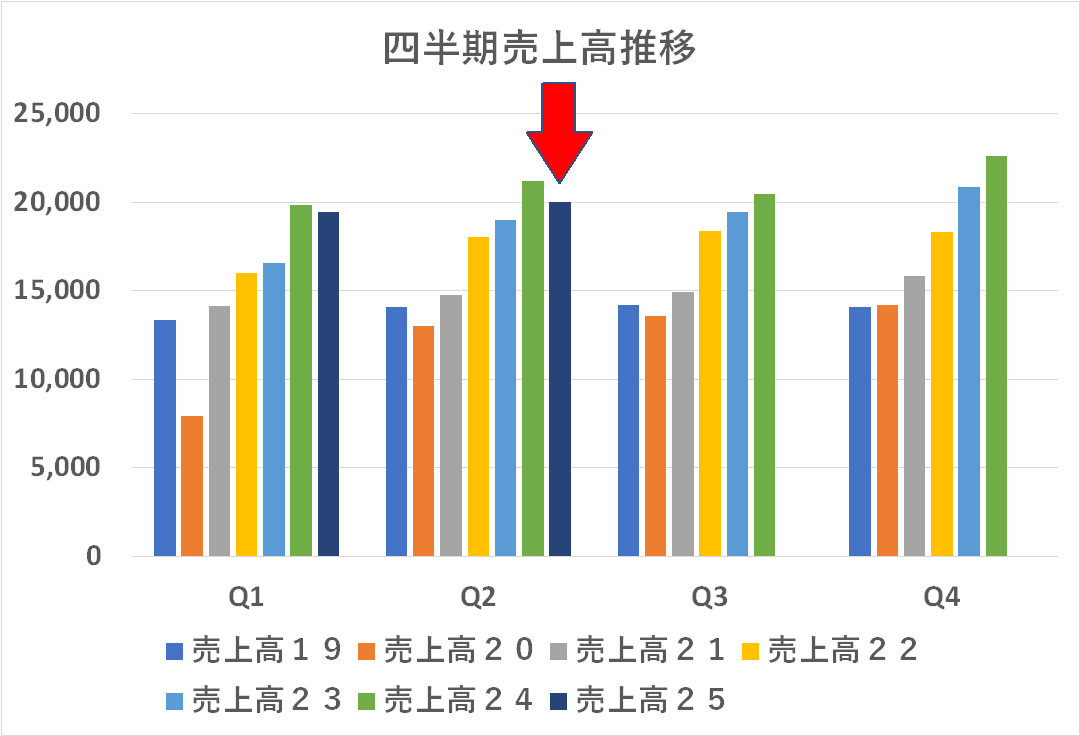

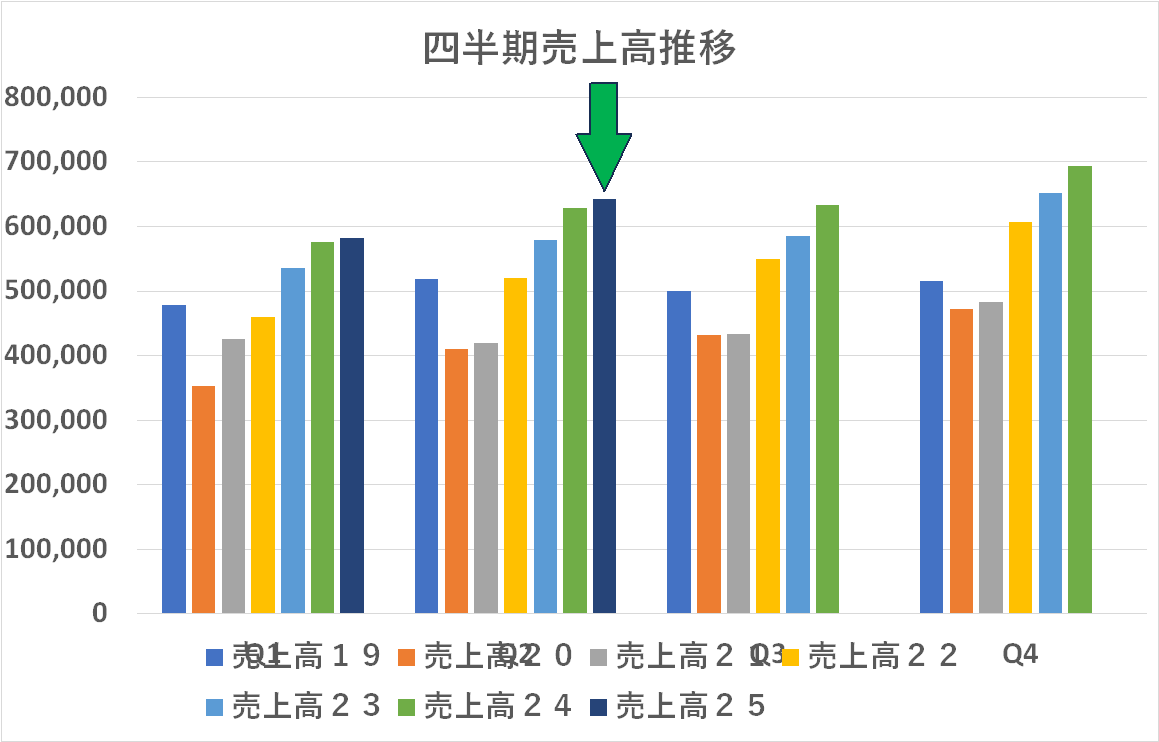

売上高は前年同期比で 2.1%の伸び、営業利益は 1.9%の伸びと、前回(上半期時)はそれぞれ 2.0%、8.0%の伸びだったのに対して特に営業利益が失速気味に見えます。同社の場合、これまでも第3四半期はいつも失速気味に見えるので、特に問題ではないか知れません。

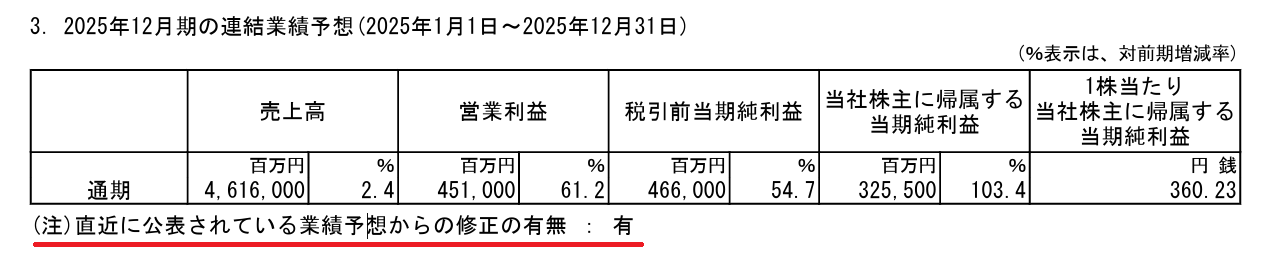

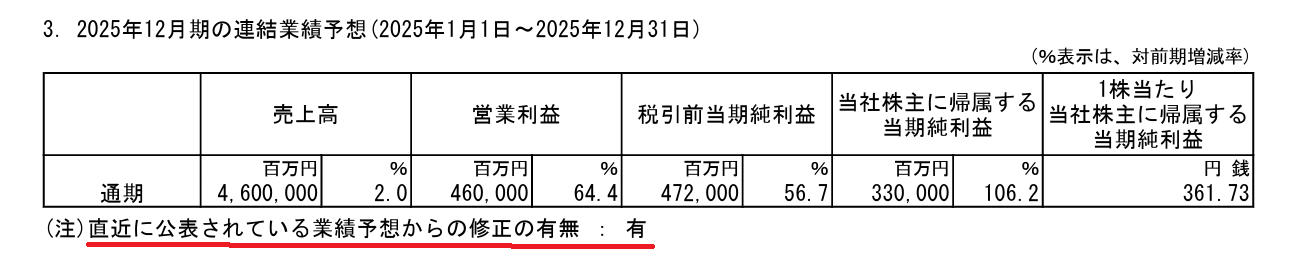

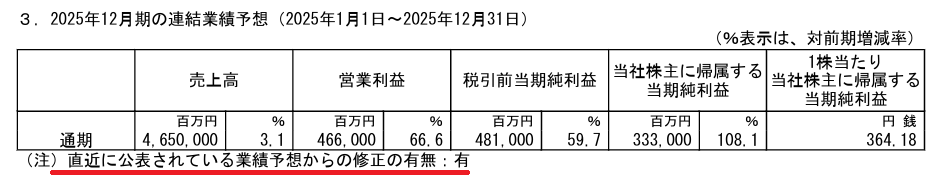

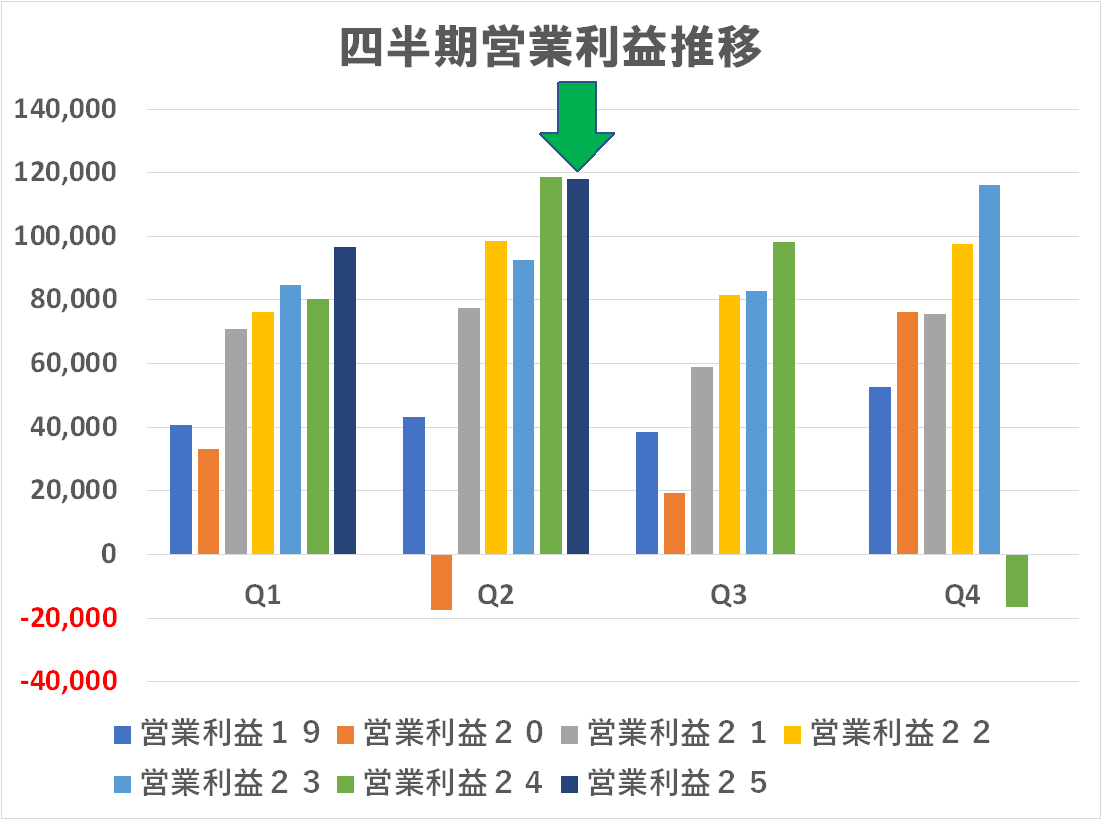

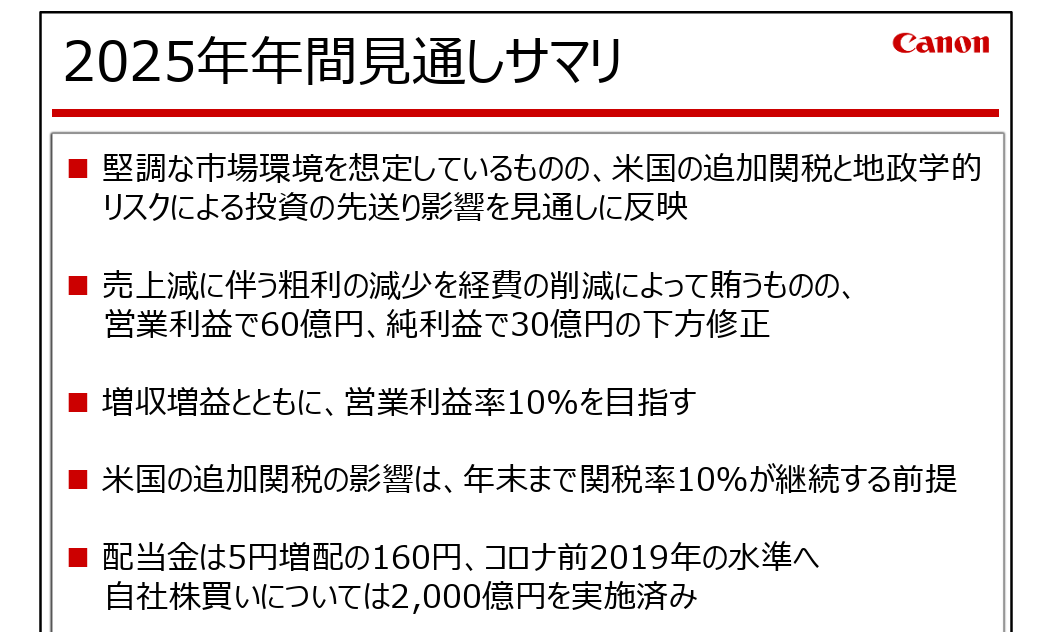

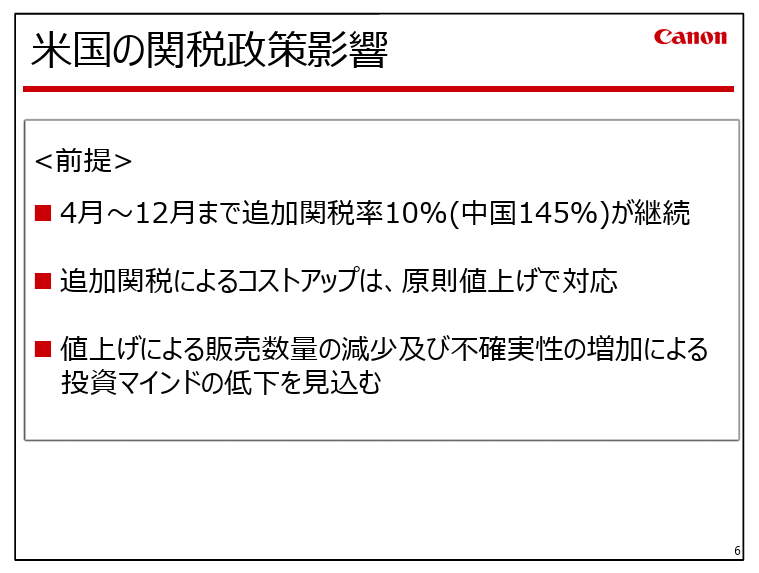

同社は第1四半期にも3か月前に公表したばかりの営業利益の年間見通しを下方修正しましたが、第2四半期もまた更に下方修正し、更に今回大3四半期で三度下方修正です。10.95%から 10%へと、今回は 9.15%です。

まあ、でもまだ 9%あるんですからね、それが何が問題なんだといえば・・・問題にするほどのことも無いかと思いますが、最初に大きくぶち上げて、その後小出しに下方修正していくのはカッコいいか?といえばそうでもないような(笑)

まあ、それでも第3四半期まで何食わぬかをしていて、年間決算を締める際にドンと落とすよりマシです。そういうことを繰り返している企業もありますが、キヤノンも昨年は大減損でやりましたからね!今回の肝は、3か月後の年間決算で、今回から更に下方修正が有るかどうかでしょう。

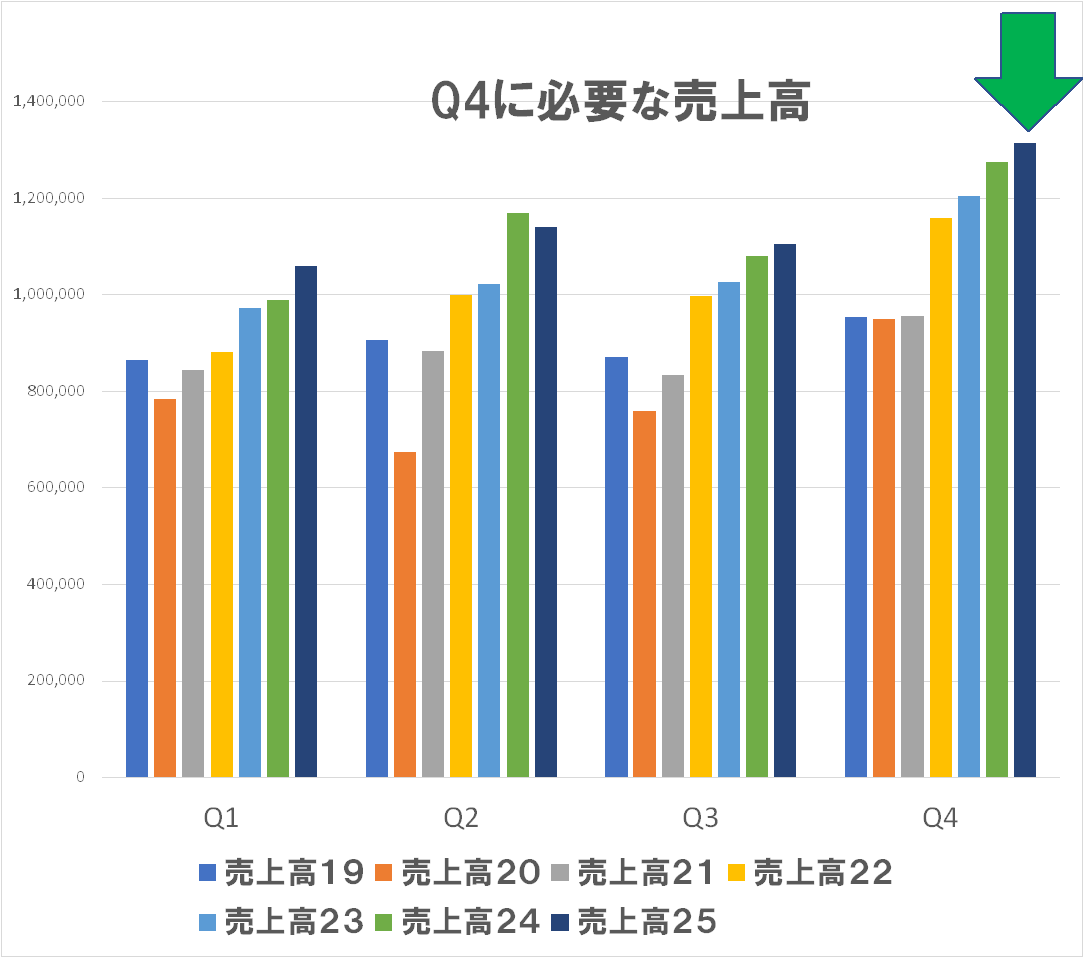

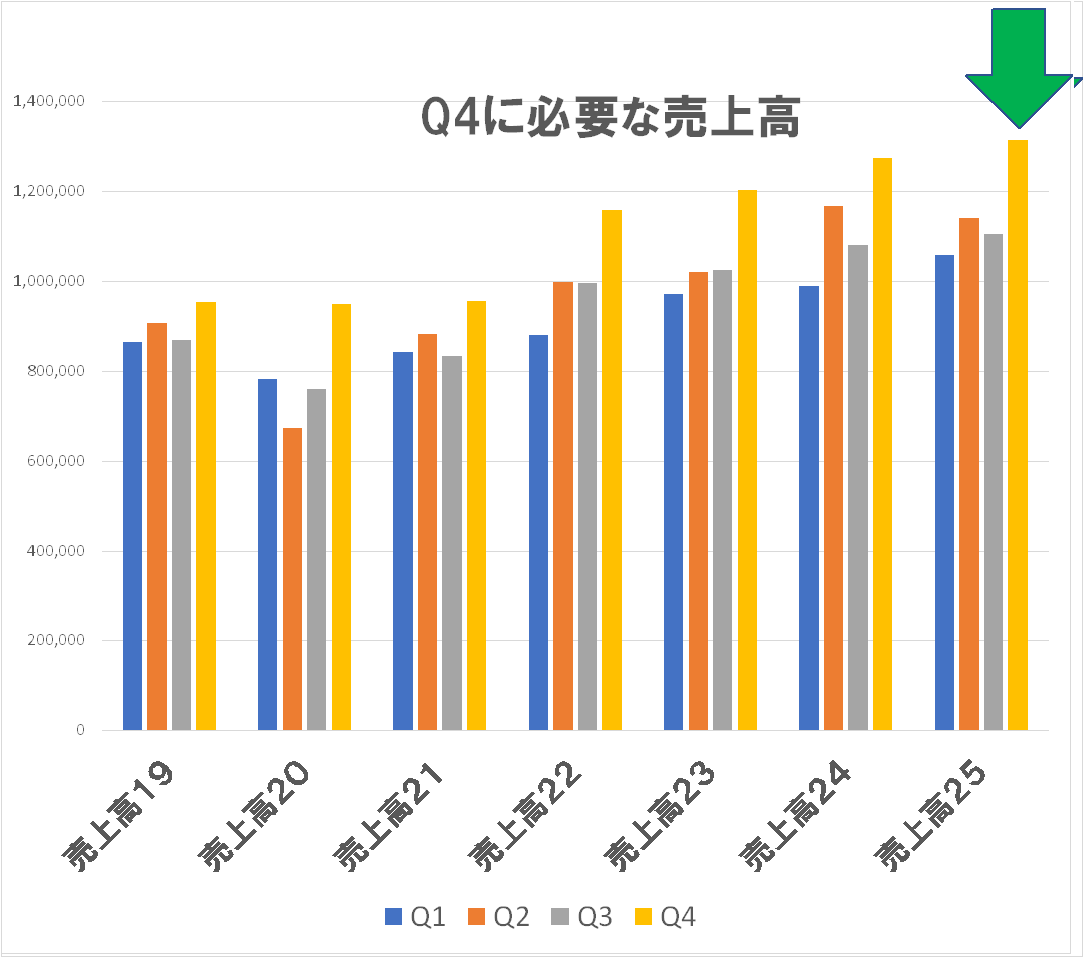

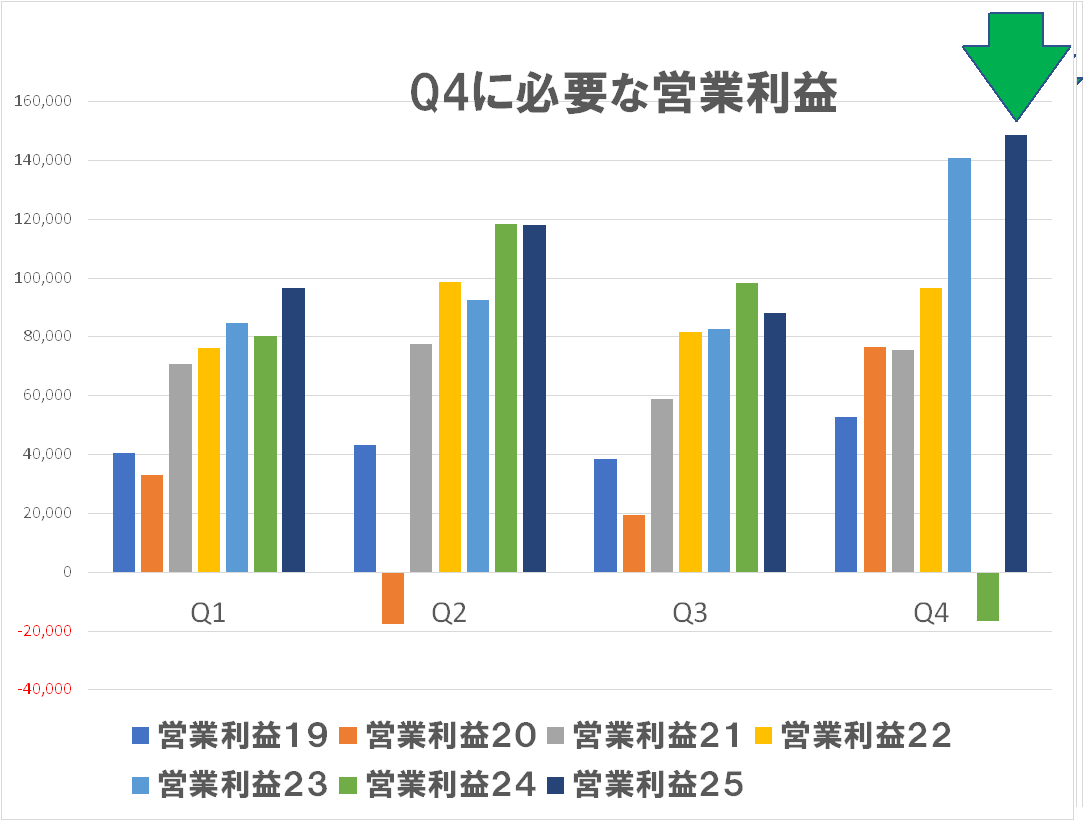

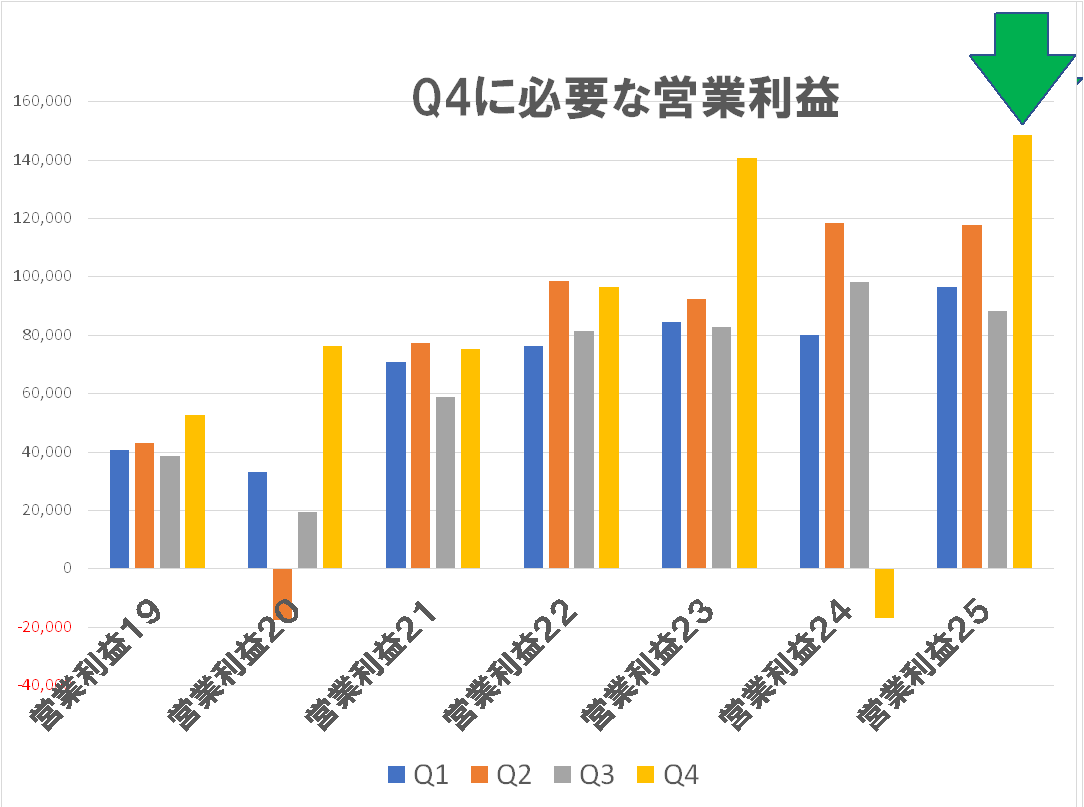

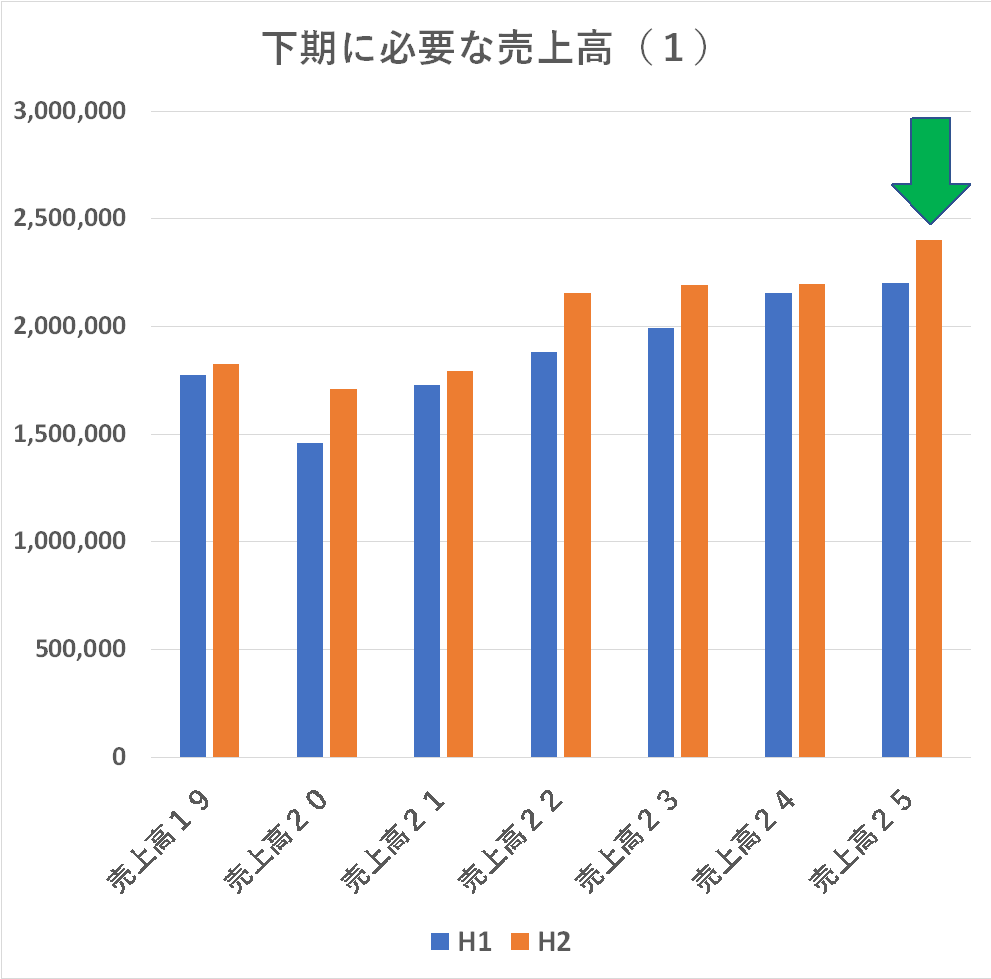

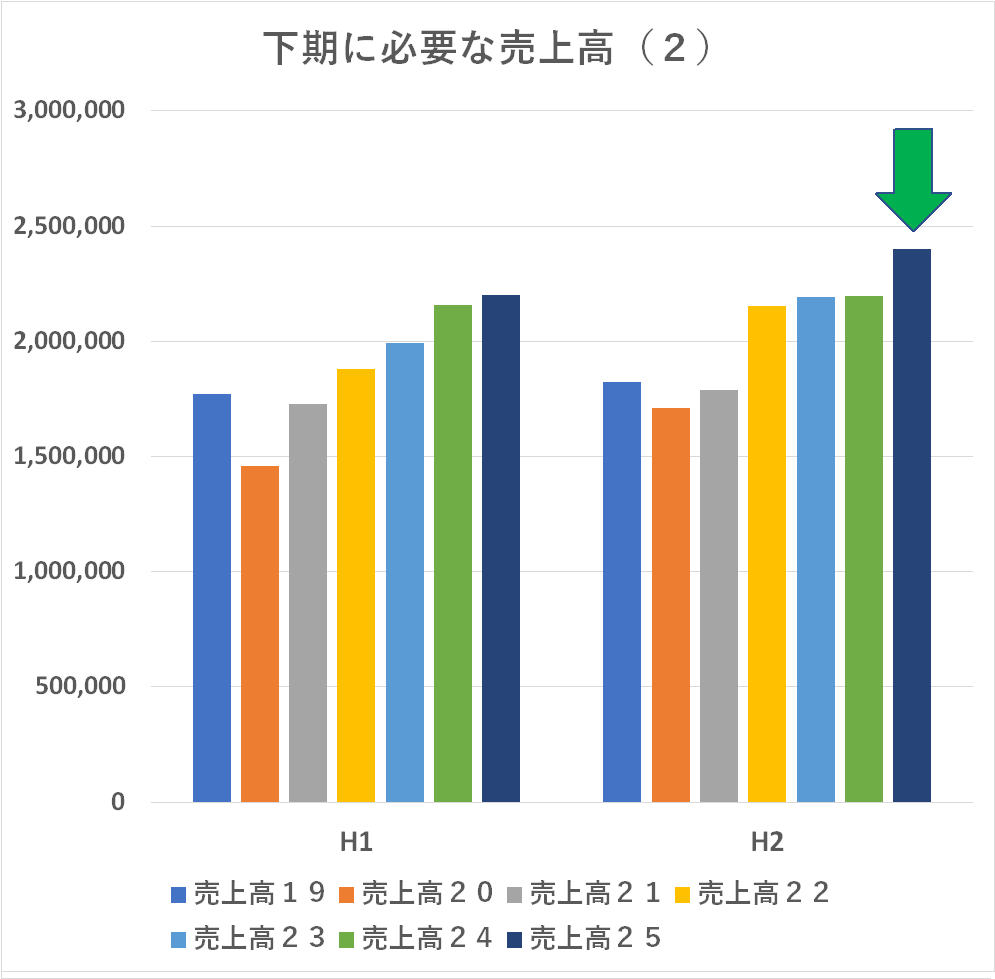

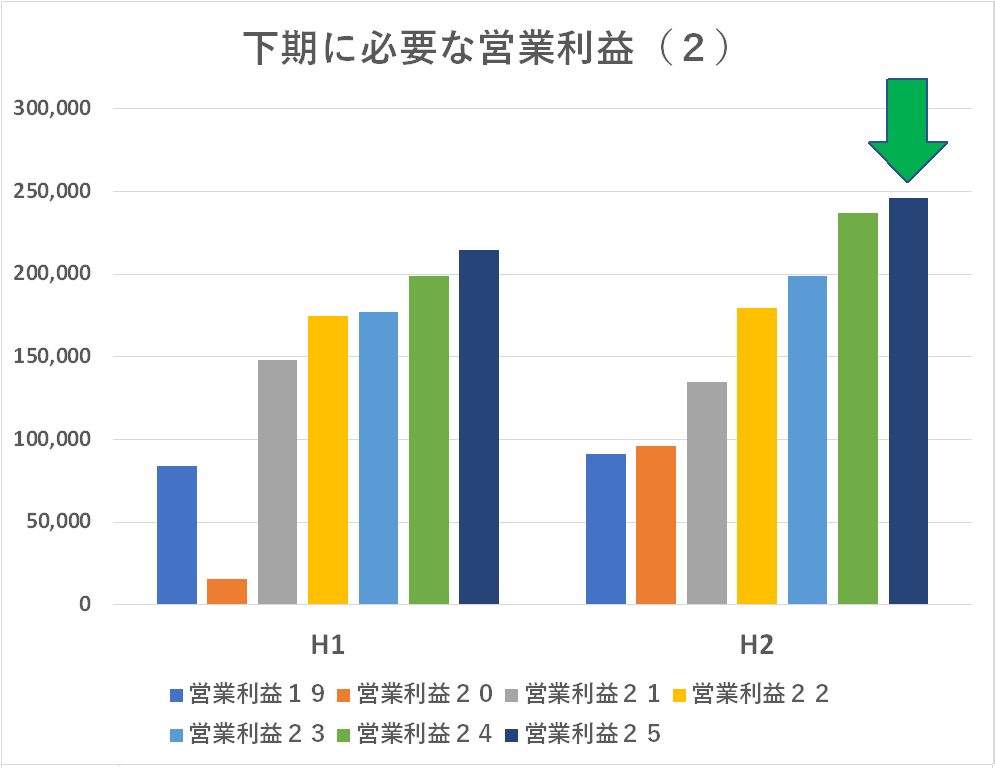

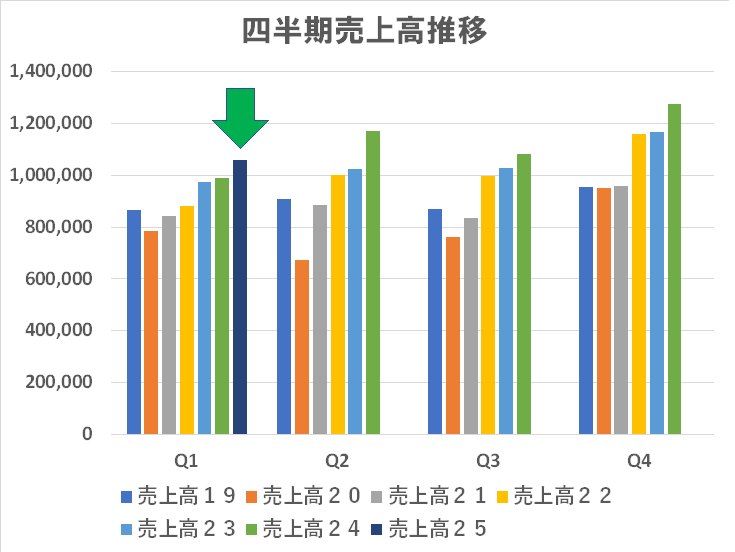

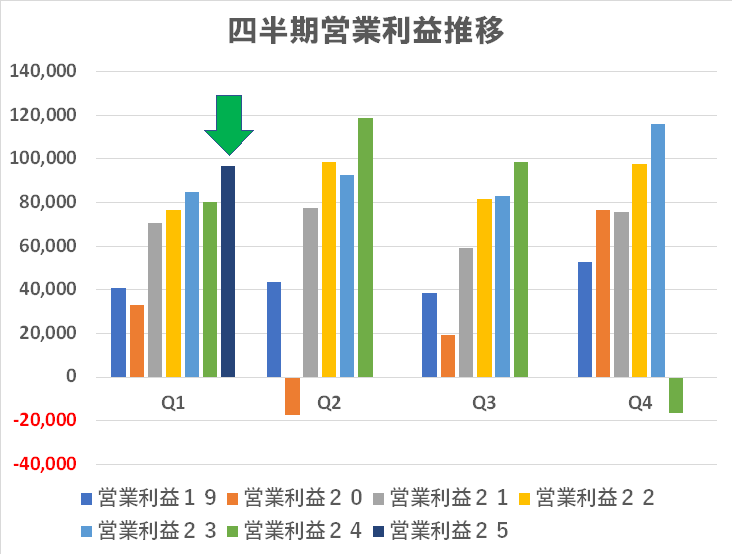

さて引き算でQ4に必要な売上高・営業利益を求めて、二通りの見方をしてみます。どう思われますか?この異常な円安環境下で売上高の方は分かりませんが、営業利益の方はじわじわと下方修正を繰り返してきた流れの中で、ここ数年の中で最高益を上げなければならない訳です。出来ますか?キヤノンの皆さん、いかがでしょう?(笑)

私は独断と偏見で、これは届かない・・・決算でまた下方修正という結果となると見ました。少なくとも余裕でクリアできるようには思えないですね。こういうの、多いですねえ、キヤノンは・・・

決算説明会資料を呼んでも「いったい何が言いたいのか?」いまいち伝わってきません。基本はポジティブに聞こえるように書いてはいますが、行間にはなにやらいろいろ言い訳の伏線が潜んでいるようにも見えます。そこで今回は ChatGPTに決算報告資料を読み込ませ、先ずは分析させた後、更に「何が言いたいのかの『裏読み』」をさせてみました。その内容が下記です。これ、結構面白い!キヤノンの IRご担当は、AIにこういうふうに読まれるってご存知だったでしょうか?(笑)

————

このキヤノンの決算説明資料は、表向きには「安定成長」「構造改革の進展」「株主還元」を強調していますが、投資家向けに読むと、“守りと再構築の年”であり、事業ポートフォリオの転換が急務であることを暗に示している内容です。

以下に、経営陣の「表の主張」と「裏のメッセージ(投資家向け実質サイン)」を対比して解説します。

① 全体トーン:

表の主張:

「外部環境の逆風下でも、構造改革を進めながら5期連続の増収増益を維持」

裏の意味:

-

「数量ベースの成長は止まっているが、為替と価格・構造改革で数字を作っている」。

→ 実質的な成長ドライバーは、カメラと半導体装置のみ。

→ プリンティング(キヤノンの中核)は減速が鮮明。 -

増収増益というが、営業利益の実額は**前年+1.4%**と横ばい。

→ つまり“名目的に増益”を演出した水準。 -

「5期連続の増収増益」を強調するのは、実質的には“踊り場”に入ったサイン。

=次期中期経営計画で新たな成長物語を作らないと株価は伸びない。

② プリンティング事業:

表の主張:

「関税影響で減収も、新製品投入で第4四半期から巻き返し」

裏の意味:

-

米国関税は一過性に見せているが、欧州・アジアでも“投資先送り”が構造化しており、MFP(複合機)市場の成熟が進行。

-

売上は横ばい、利益は▲4.7%。

→ オフィス機器は“縮小産業”化を自覚しているが、公言できない。 -

「varioPRINT」や「ハイデルベルグ経由販売」など商業印刷へのシフトを強調しているが、これは「レーザー/家庭用の穴を埋める苦肉の策」。

-

プリンティング部門の営業利益率が11%台(前年11.5%→11.1%)に低下。

→ 収益の柱である割に収益性がじり下がり傾向。

📉 裏メッセージ:

プリンティングは“過去の本業”。

「商業印刷」や「ITソリューション」で延命しつつ、依存度を減らす方向。

③ イメージング事業(カメラ・ネットワークカメラ):

表の主張:

「カメラ、ネットワークカメラともに好調で二桁成長」

裏の意味:

-

カメラ市場全体は縮小しているが、「エントリー機とVlog層」で新市場を掘り起こした。

→ これは一時的ブームの可能性があり、持続性には懐疑的。 -

ネットワークカメラの「16.8%成長」はAxis・Milestoneなど買収資産の貢献が大きく、有機的成長ではない。

-

「AI解析・社会インフラ活用」と記述しているのは、監視カメラ市場から“ソリューション型ビジネス”へ脱皮を狙う姿勢。

→ ただし、同市場は競合(ダーファ、ハイクビジョン等)との価格競争激化。

📈 裏メッセージ:

ここが「新しいコア事業」に育つ唯一の候補。

成長維持できれば、将来の「非プリンティング中核」になりうる。

④ インダストリアル(半導体・FPD装置):

表の主張:

「AI需要を背景に20%以上の増収」

裏の意味:

-

実際の牽引役は「後工程露光装置」=先端ではない領域。

→ ASMLのような先端EUVとは異なり、中位市場での“ニッチな好調”。 -

「ナノインプリント」を強調しているのは、次世代装置への期待を投資家に見せたいため。

→ ただし「顧客評価中」という記述に留まり、商用量産はまだ先。 -

「AI・GPU関連需要」は現状追い風だが、サイクル依存が強い。

⚙️ 裏メッセージ:

“次世代半導体装置メーカー”を名乗る布石。

だが、実態はまだ研究段階。成長物語として株主に期待をつなぎとめている。

⑤ メディカル:

表の主張:

「事業革新活動で収益性改善。来期に向けて成長加速」

裏の意味:

-

売上は+2.1%、営業利益率5.4%とまだ低水準。

-

「赤字子会社整理」「外部支出削減」とある通り、実態はリストラ段階。

-

「Radiology誌の表紙」などの記述は、投資家への印象操作(技術力訴求)であり、実際の収益貢献はまだ。

💊 裏メッセージ:

メディカルは「夢はあるが稼げていない」。

ただし中期的には“事業ポートフォリオ再編の軸”として残したい。

⑥ 株主還元と財務メッセージ:

-

配当増額(160円)と3,000億円の自社株買いで「株主フレンドリー姿勢」を演出。

→ 実際は、投資家離れを防ぐための防御策。 -

営業キャッシュフローは5,000億円超確保するが、設備投資は2,500億円(高水準)。

→ これは「国内回帰・生産再編」コストでもある。 -

ROE9.8%達成は、純利益ではなく株主資本圧縮による見かけ上の改善。

💰 裏メッセージ:

本業の成長が鈍化しても、「還元」で投資家を引き留める。

新中計発表(2026年春)まで時間を稼ぐ戦略。

⑦ 経営全体の“裏読みまとめ”

| 項目 | 表の説明 | 実質的なメッセージ |

|---|---|---|

| 増収増益継続 | 好調維持 | 実質は横ばい。為替とリストラ効果頼み |

| 構造改革 | 効果発現 | 生産再編・人員削減を伴う“痛み”を先送り |

| 成長分野 | カメラ・AI・メディカル | プリンティング衰退の代替策探し |

| 株主還元 | 強化 | 成長物語が弱いため“配当で支える”防衛姿勢 |

| 次期中計 | 飛躍への準備 | 今期は“助走”であり、来期からの物語作りが焦点 |

🔎 総括(投資家視点)

キヤノンは「量的成長は止まり、質的転換の初期段階」に入った。

関税や地政学リスクを“外的要因”として掲げる一方で、

実質的には 「プリント依存体質から脱却できるか」 が最大の試練。

中期的に注目すべきは:

-

ネットワークカメラ(ソフト統合戦略が本格化するか)

-

ナノインプリント露光装置(量産移行できるか)

-

メディカル(赤字事業整理が完了するか)

これらが軌道に乗れば「再評価局面」になるが、

現時点では “安定・高配当銘柄”としての位置づけ維持が主眼です。