- 2024-5-15

- トピックス

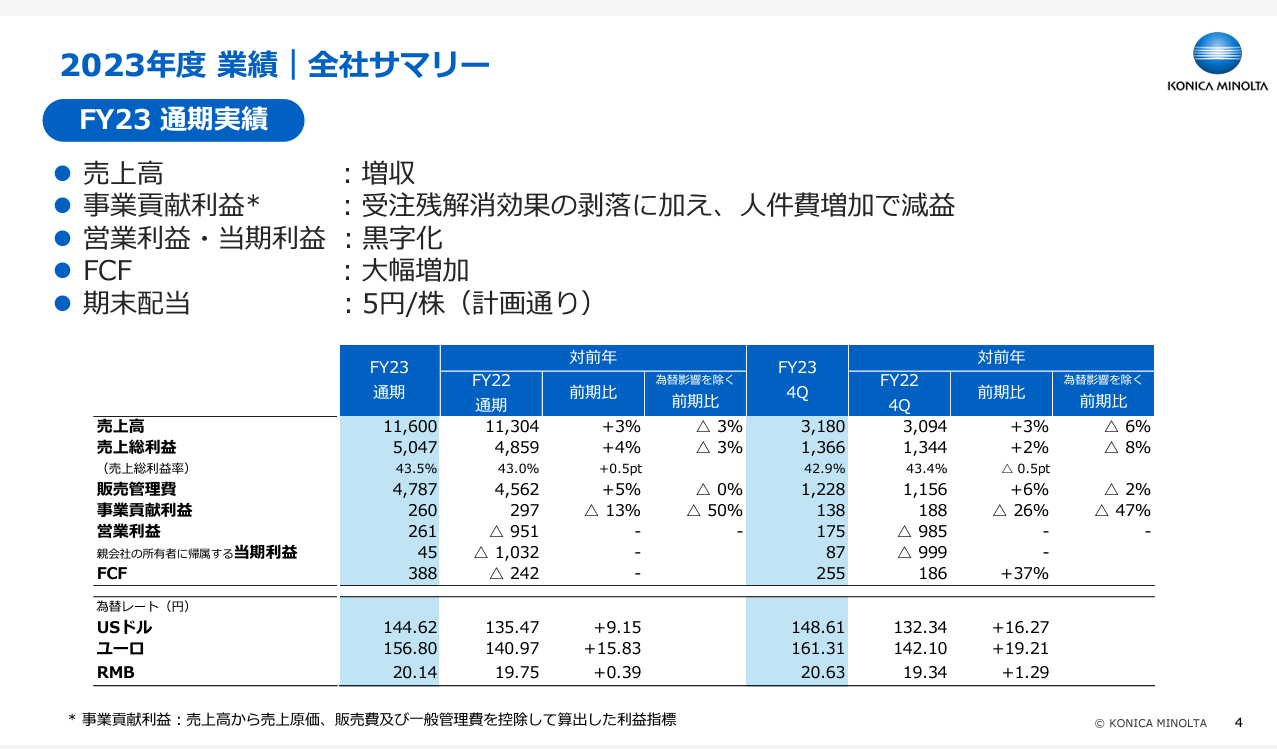

業界各社の 2023年度決算発表をした企業を順に取り上げています。今回は 5月 14日(火曜日)に発表したコニカミノルタです。

コニカミノルタ

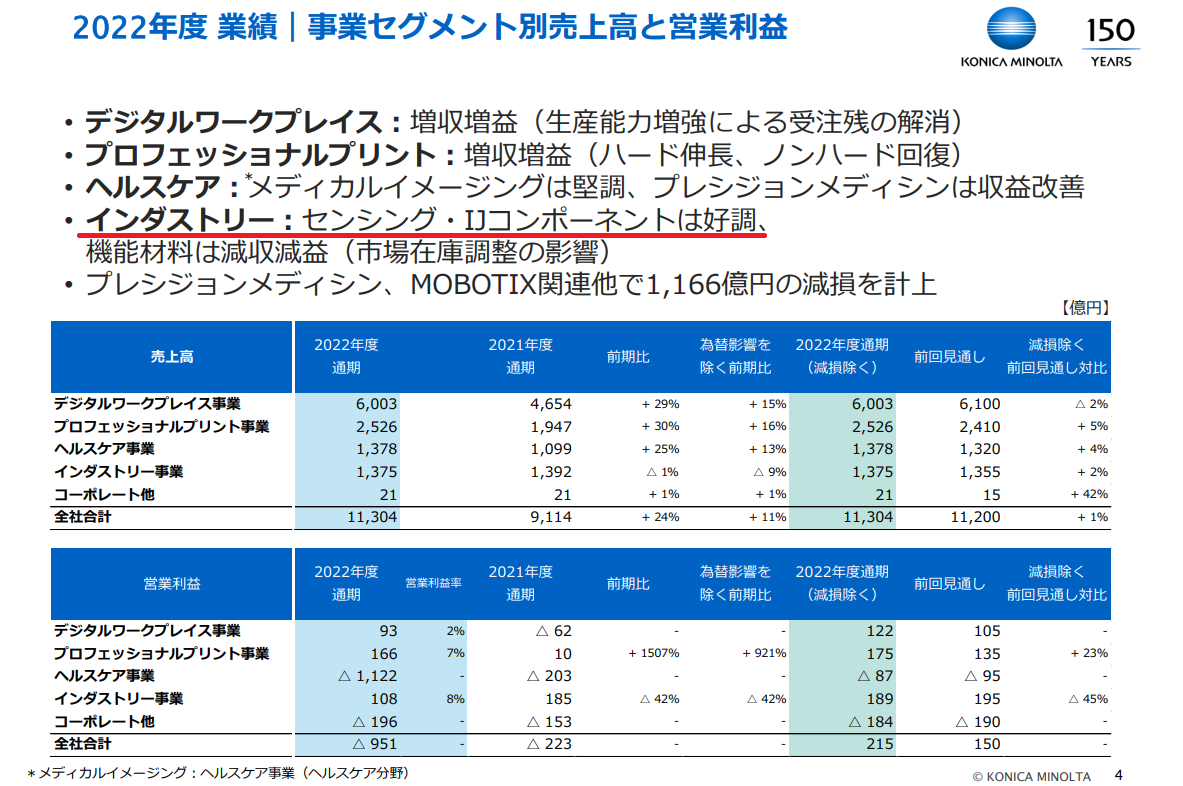

コメント?特にありません(笑)突っ込みどころは満載ではありますが・・・営業利益率が 2.3%程度のことなので、まあ頑張ってくださいとくらいしか言えませんね。

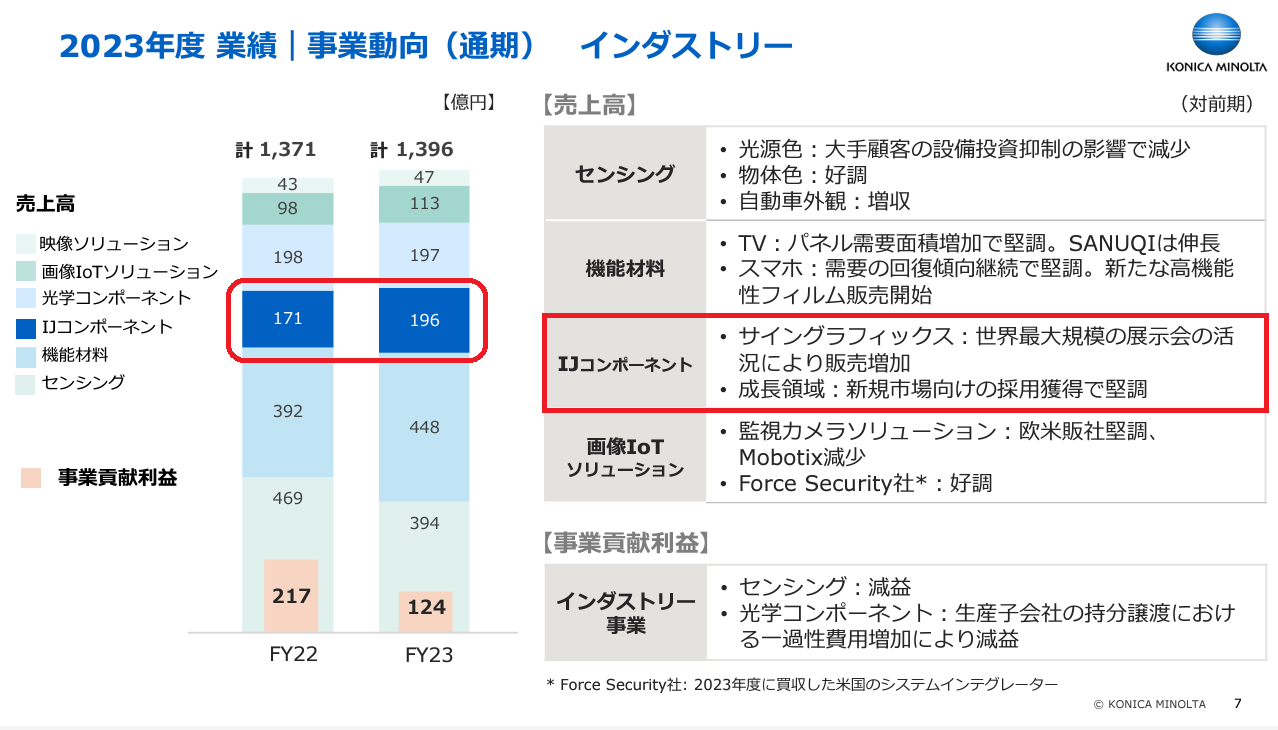

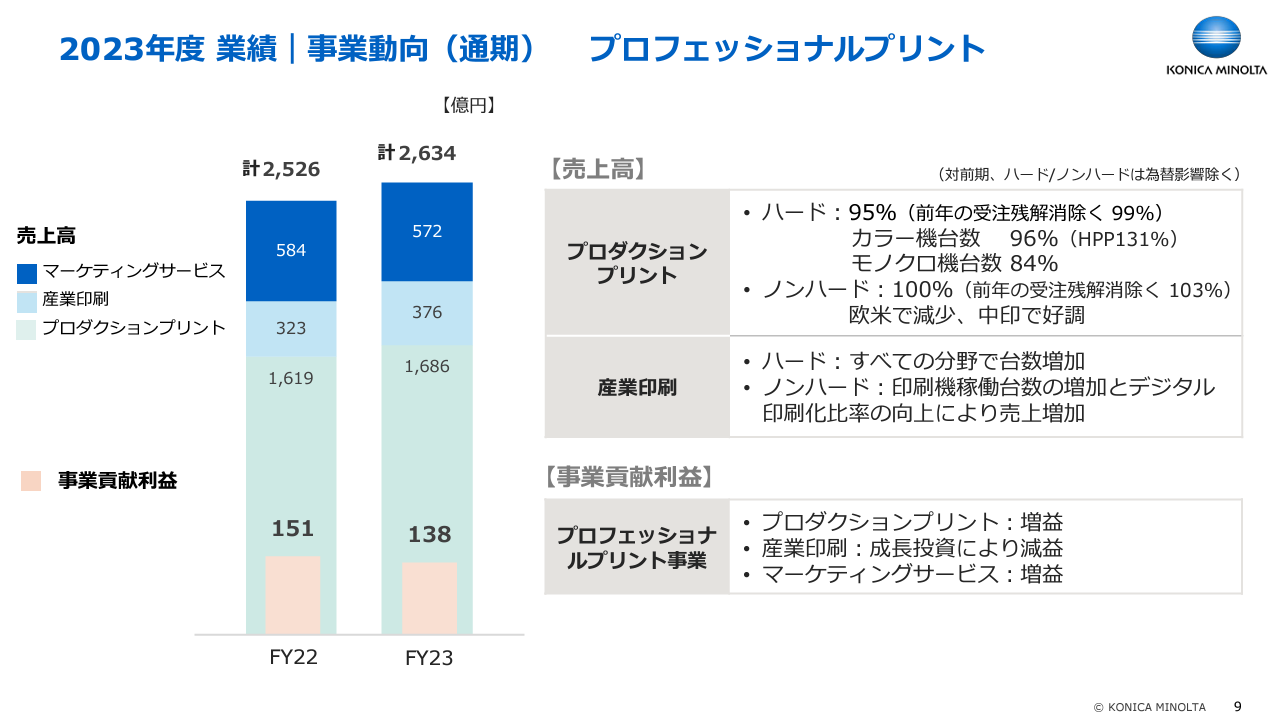

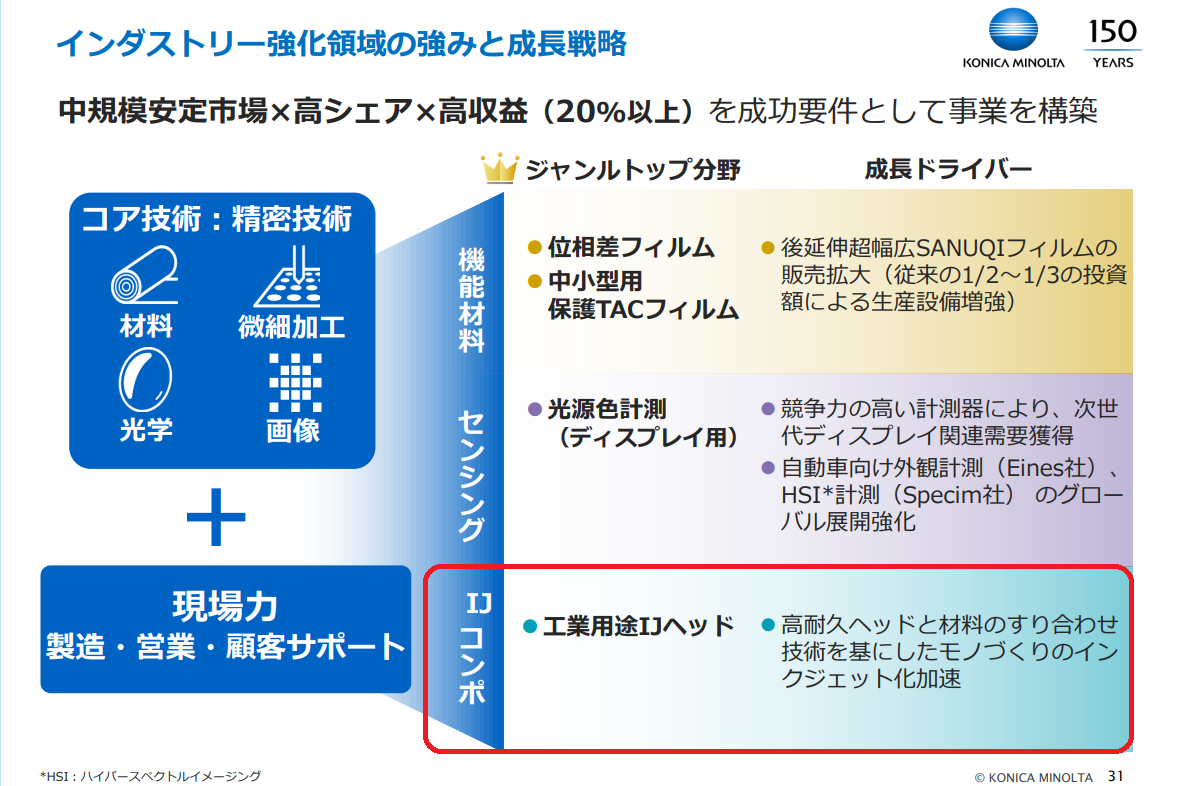

インクジェットに関して申せば、コンポーネントが 200億円規模に成長したんですね!これは頑張ってますね!

産業印刷の中身が書いてありません。テキスタイルはここに入ると思うのですが、他にはなにかありましたかね?ラベルかな?もう少しブレークダウンがあってもいいかと思うのですが・・・担当している人たちのモチベーションって考えたことありますか?

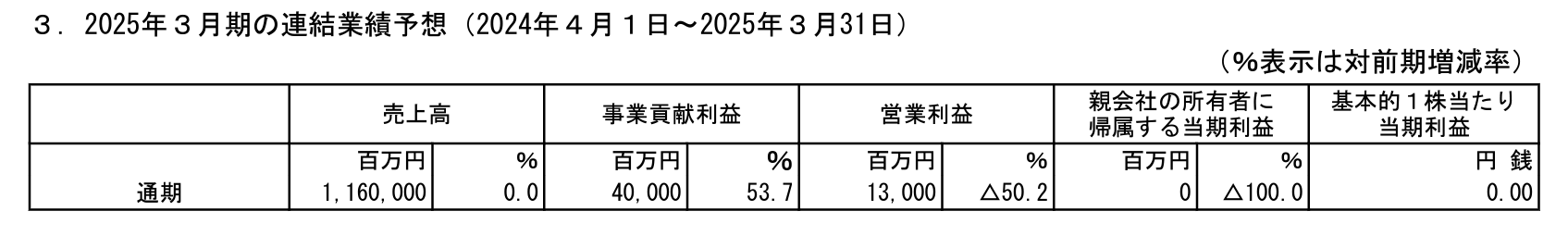

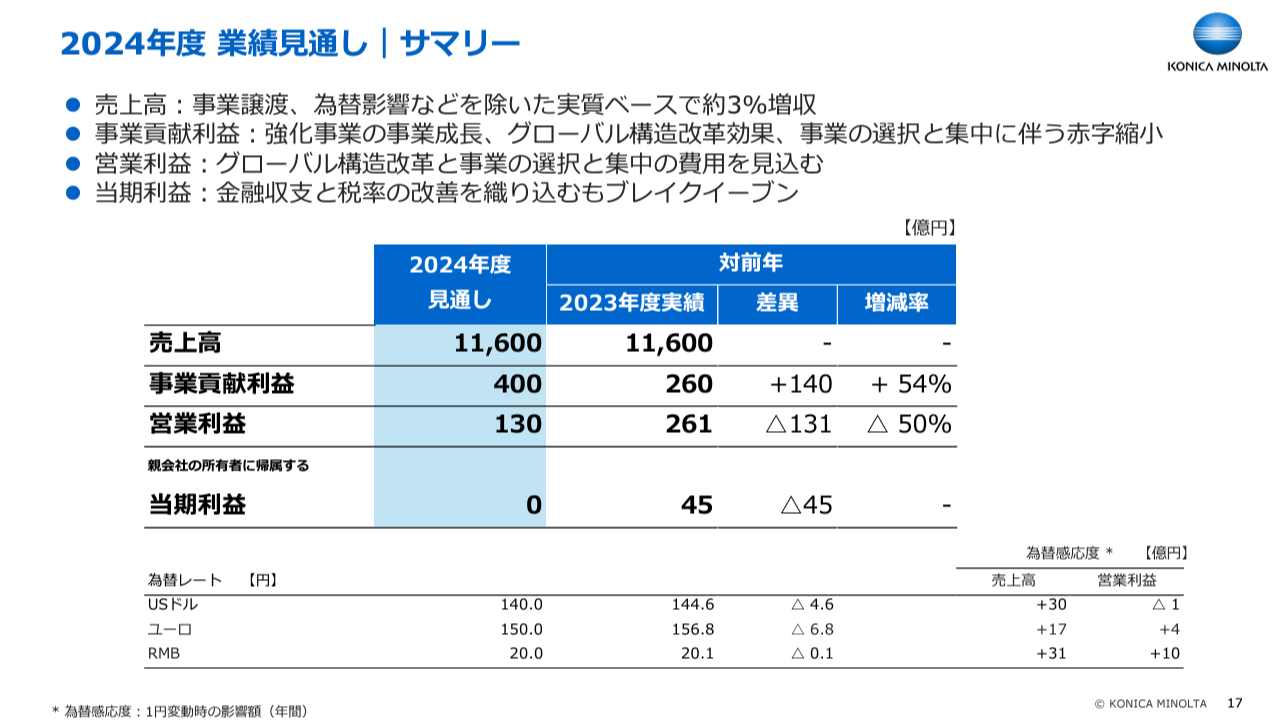

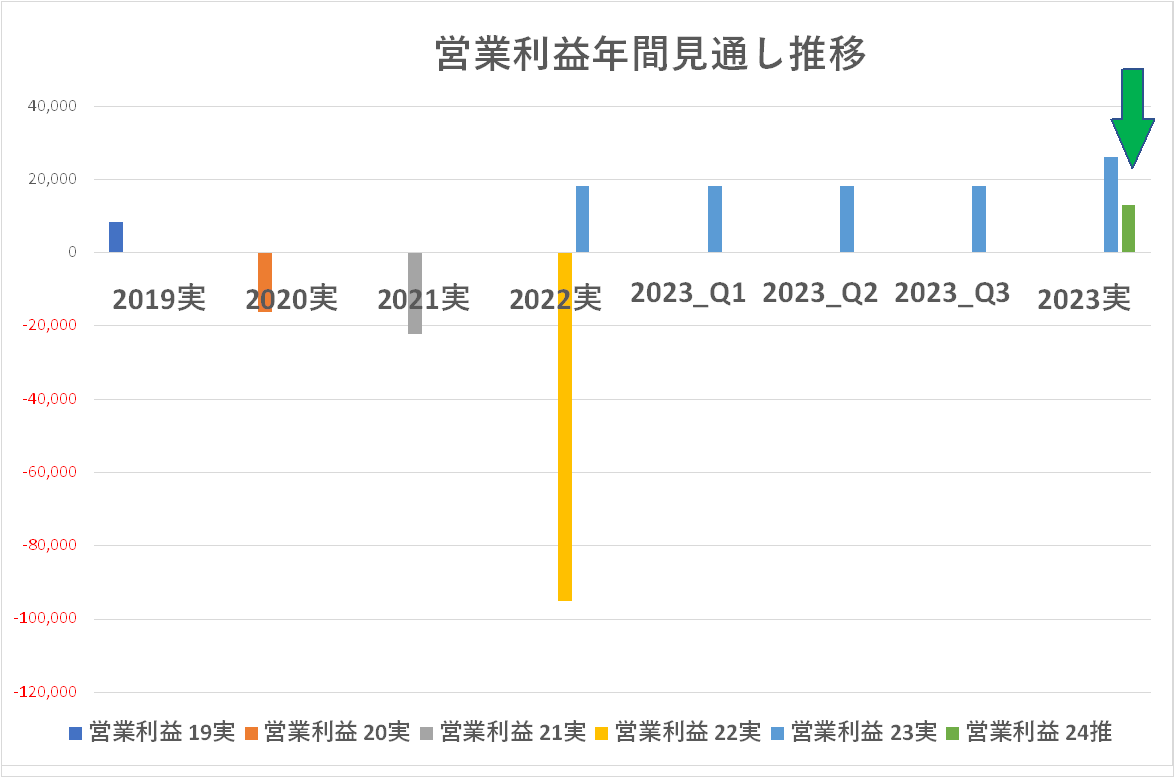

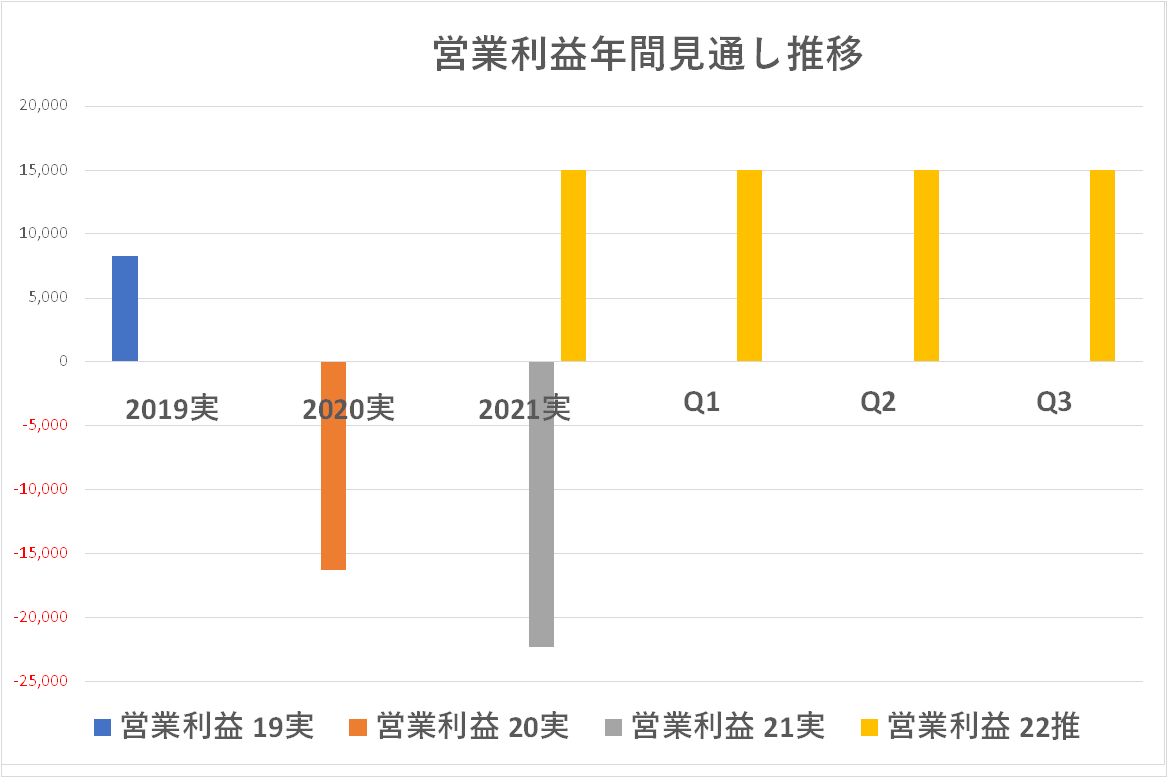

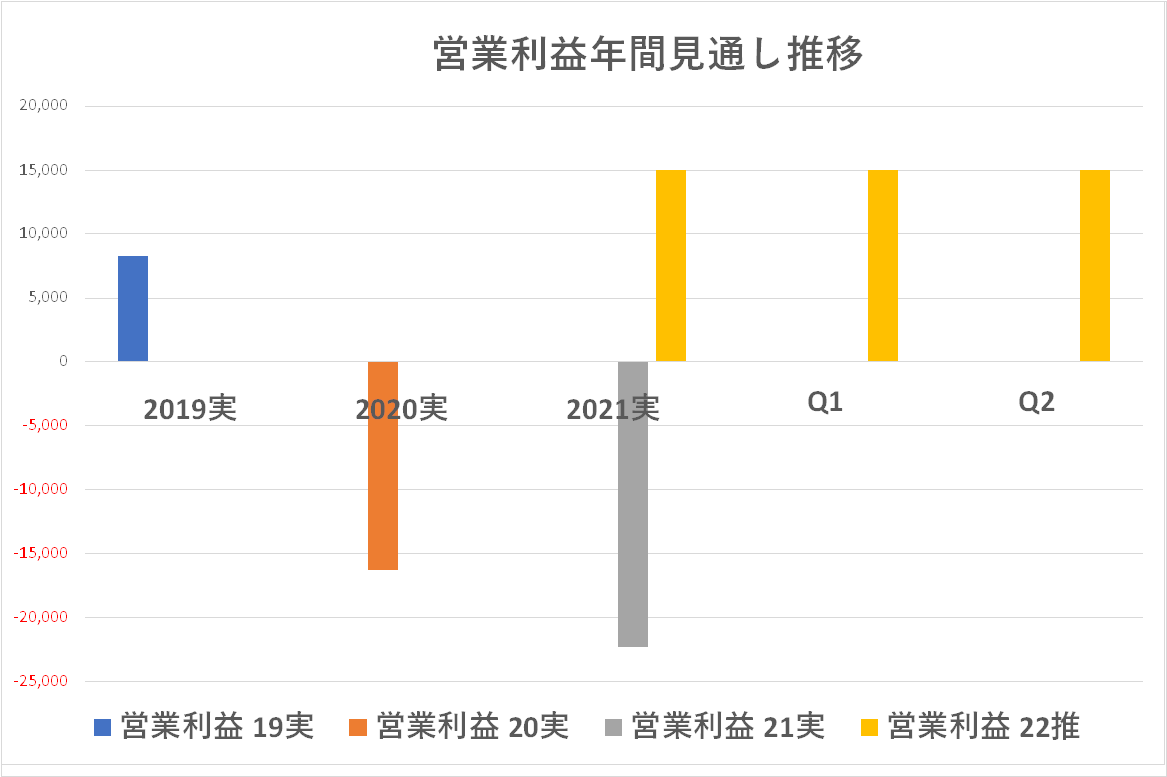

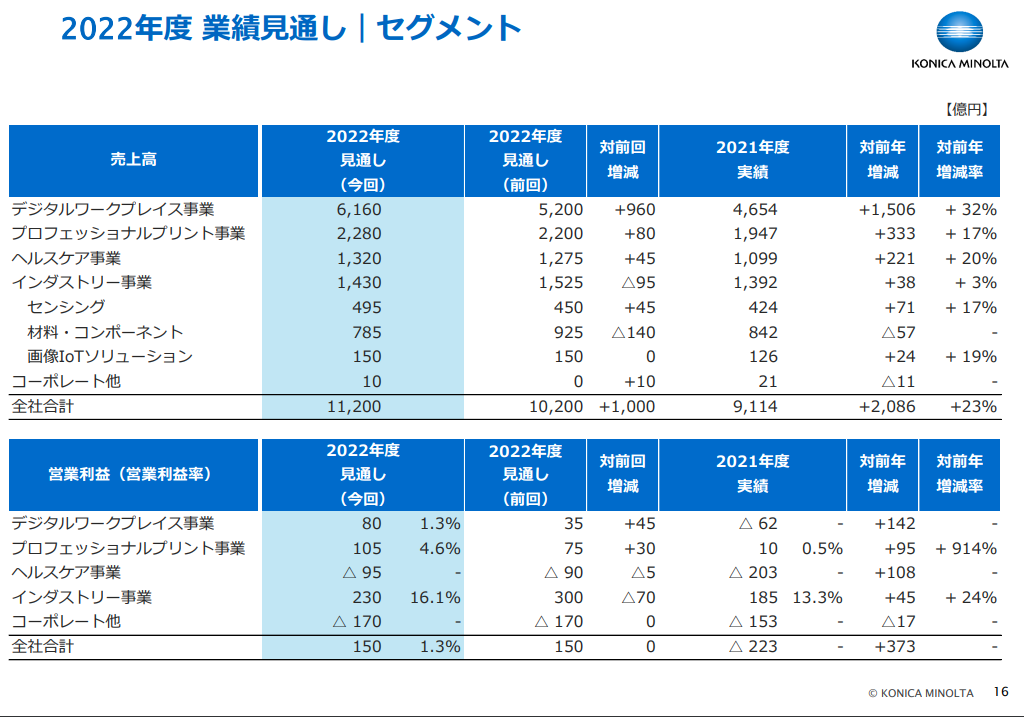

コメント?特にありません。2024年度の営業利益は僅か 130億円、営業利益率にして 1.1%の話・・・200億円の「構造改革費用」とやらを織り込むのでこういうことになるのでしょう。頑張ってください・・・

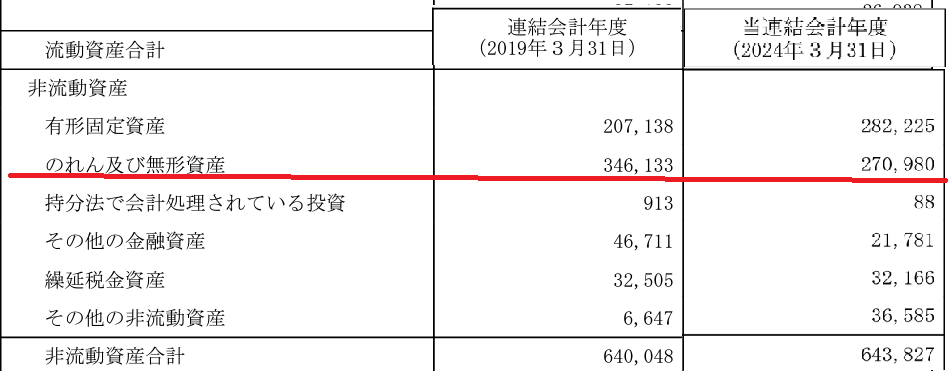

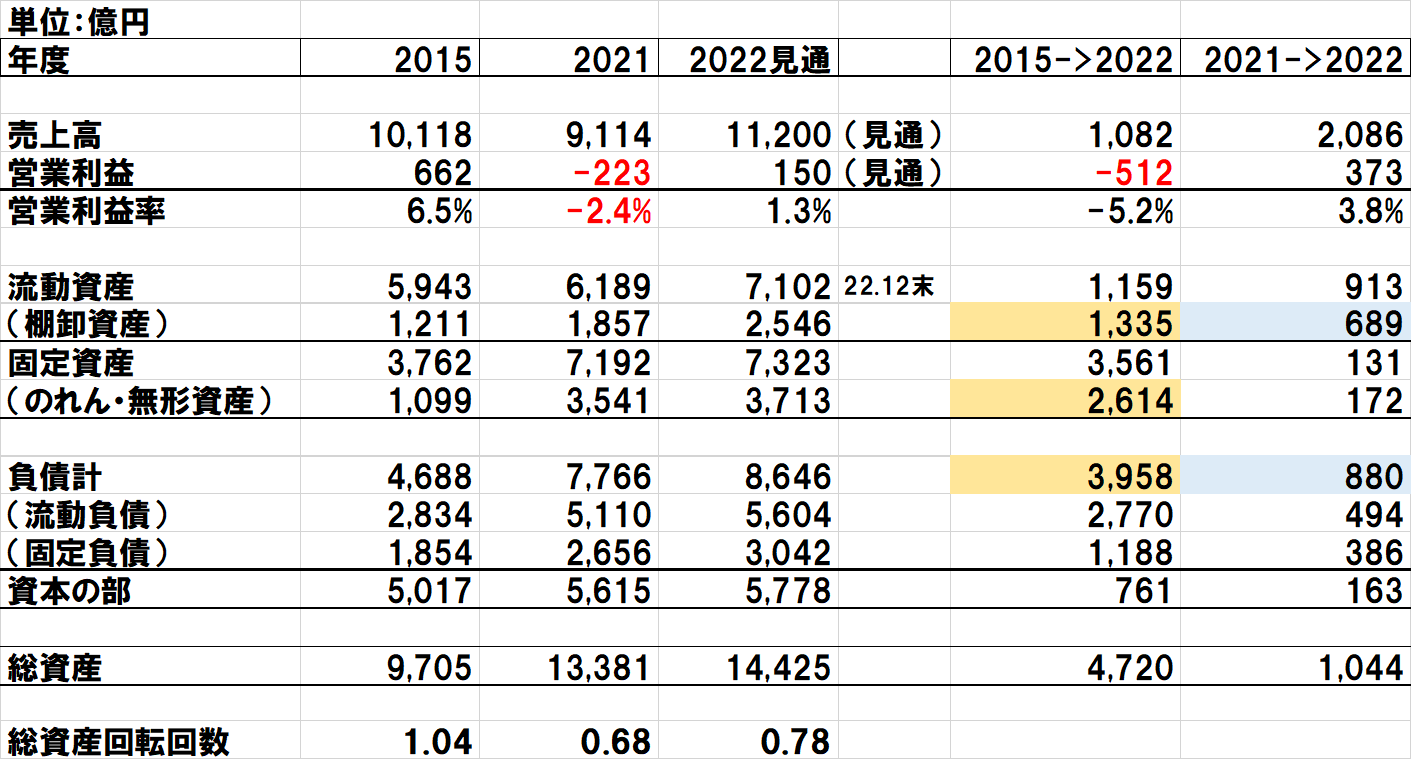

とまあ、何も突っ込みを入れないのもなにやら期待を裏切りそうなので(笑)2つだけ突っ込んでおきます(笑)ひとつは「のれん」の話。2019年度(2020年 3月期)のバランスシートと、今回 2024年 3月期のバランスシートを並べてみます。

この4年間にいろいろ処理をした結果として「のれん及び無形資産」が約 750億円減っています・・・が、それでもまだ 2,700億円もあるんですね!この内訳って何なんですかね?「減損リスクは皆無」なんですかね?あれだけスゴイ減損をしたわけですから、ちょっと心配しています。

他社と比較しても「富士フイルム・エプソンのバランスシートにはそもそも『のれん』という勘定科目が見当たらない」「リコーは 4,125億円ありますが、売上高が 2兆 3500億円ありますからね。コニミノと同じ売上高とすれば、比例計算で約 2,000億円となり、コニミノの 2.700億円より少ないレベル」・・・なんか気になりますねえ・・・

あと、ついでに言えば有形固定資産が 750億円も増えてるんですね・・・何なんだろう?

もうひとつは、先般アナウンスした 2.400人のリストラです。決算説明会資料にはこの話が一切書いてありません。結構衝撃的な話なので、逃げずにちゃんと書いた方がいいのではないでしょうか?いずれにしても 2,400人のリストラが必要な事態に会社を導いたのは一般社員ではなく経営陣のはず!そこのけじめを先ずつけてからという手順を間違えないようにお願いしたいものです。

当時の経営者がなんのお咎めも無くストップオプションを貰ってお辞めになり(・・・いや、今のルールがどうなっているかは知りませんが・・・)2,400人がリストラの憂き目に遭う・・・それではあまりに説得力・納得性が無いというものでしょう。

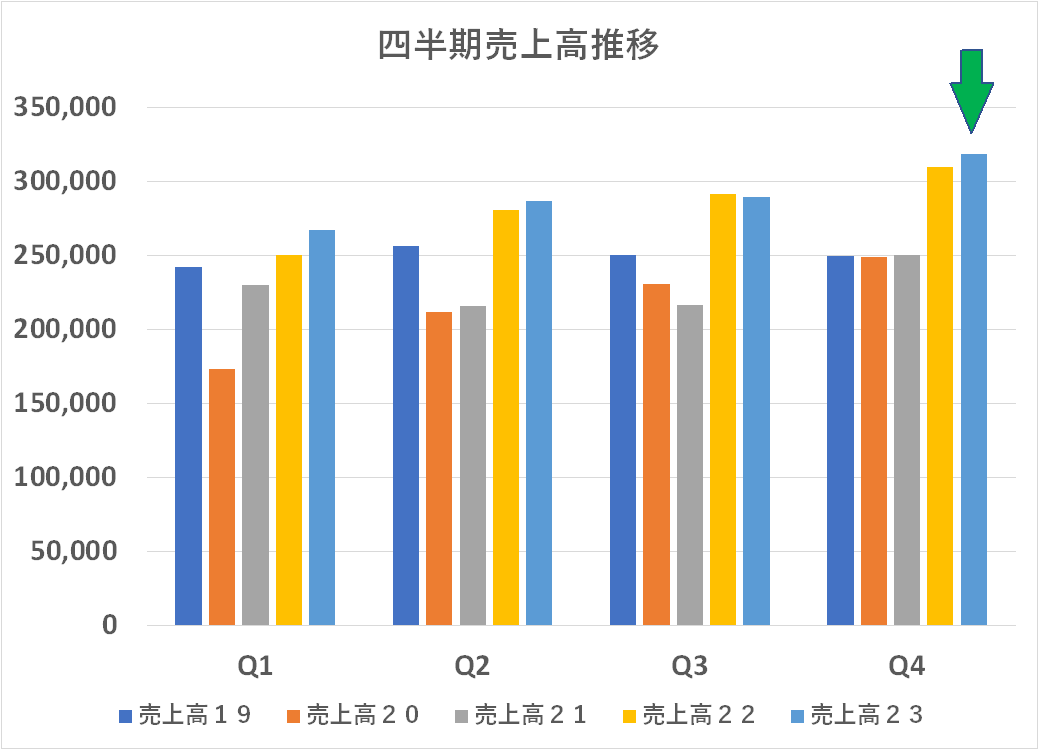

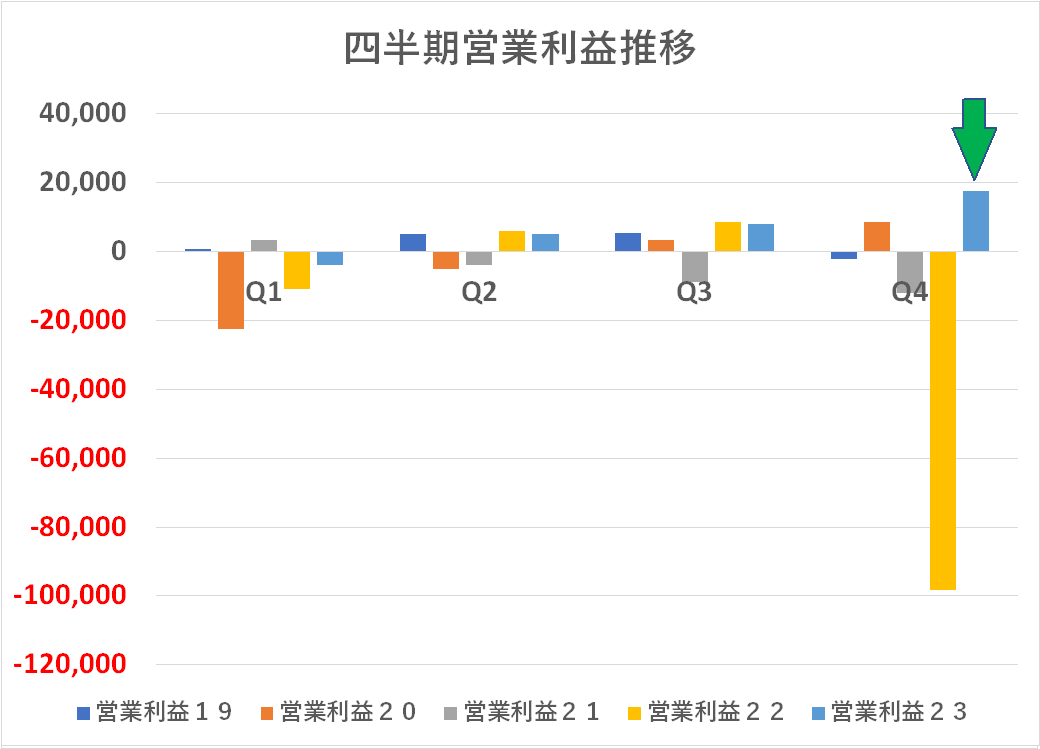

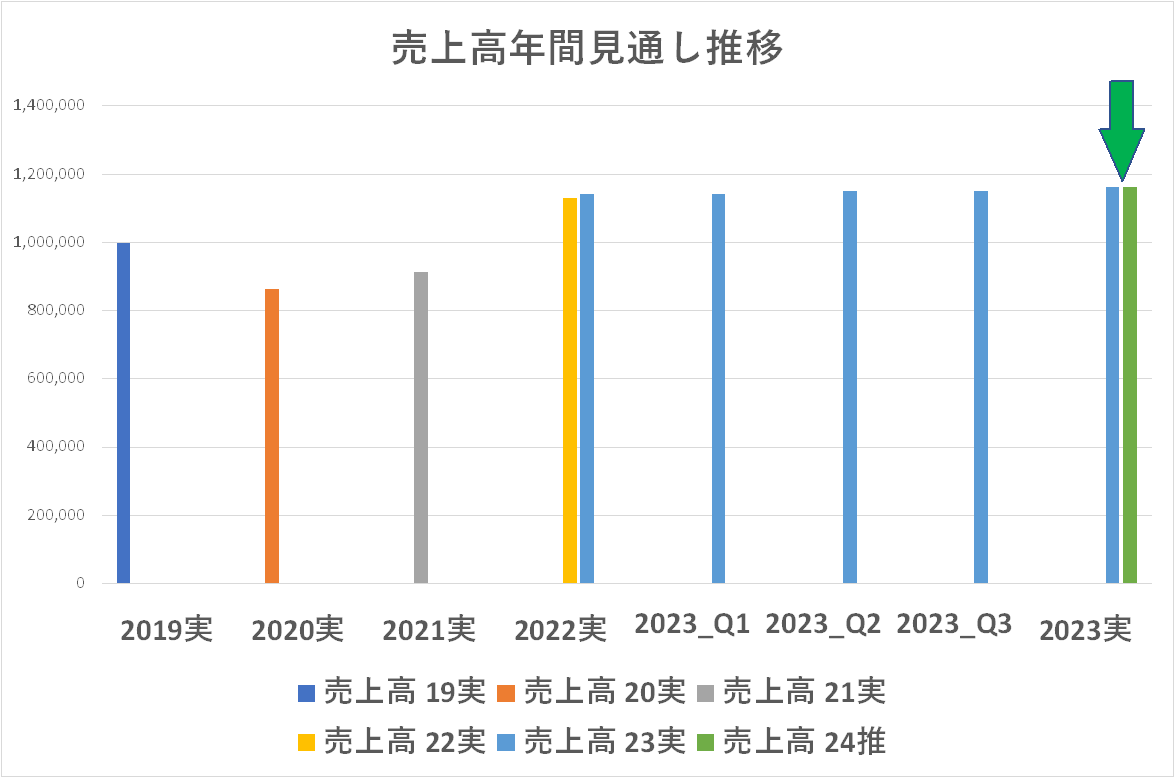

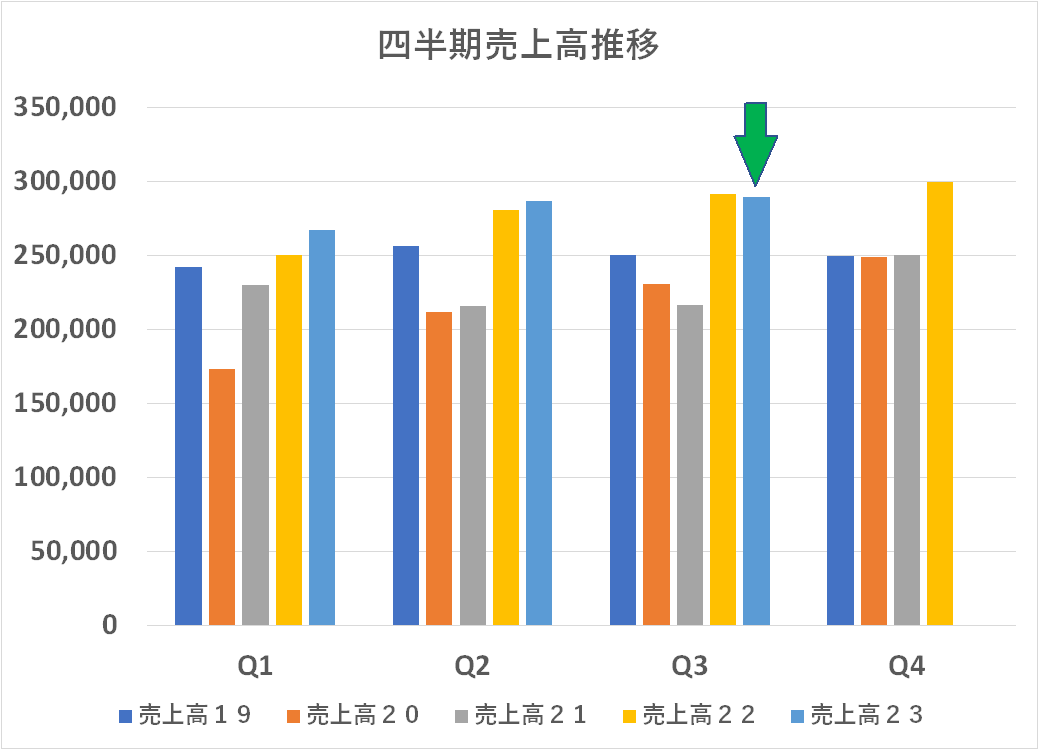

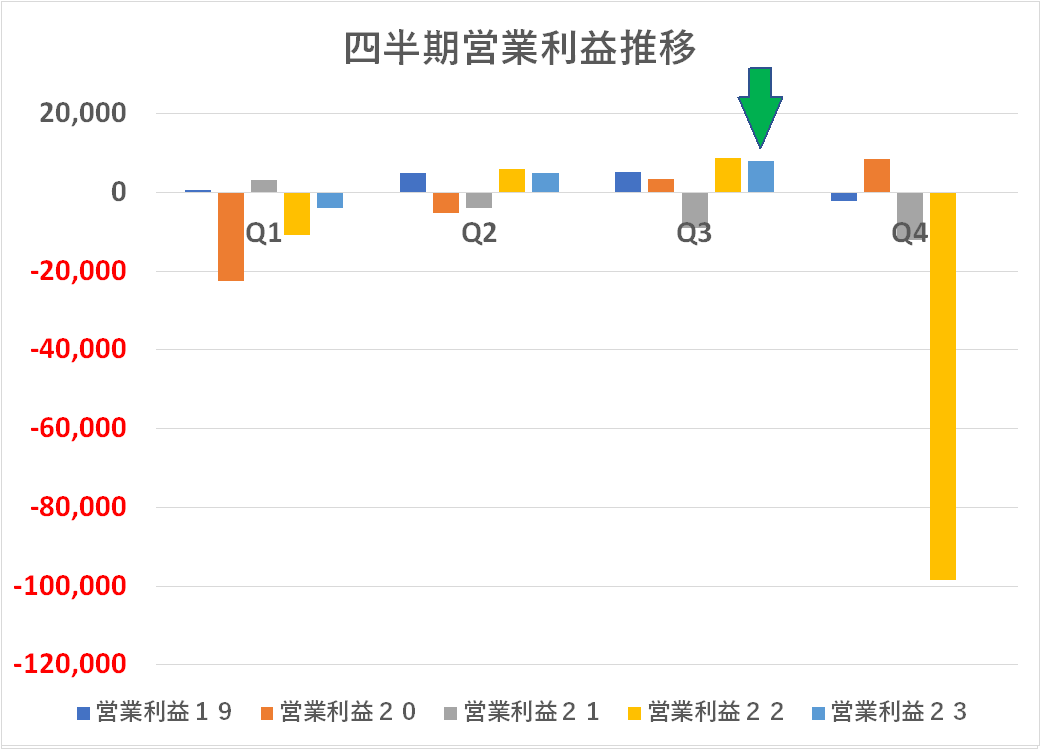

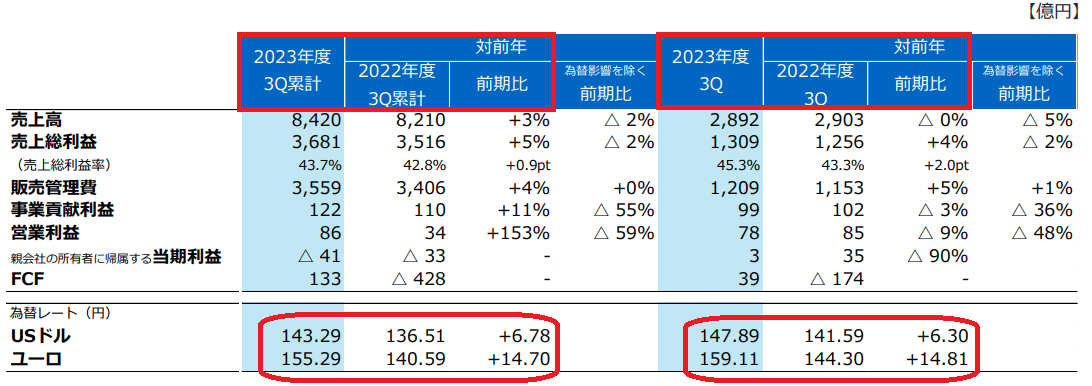

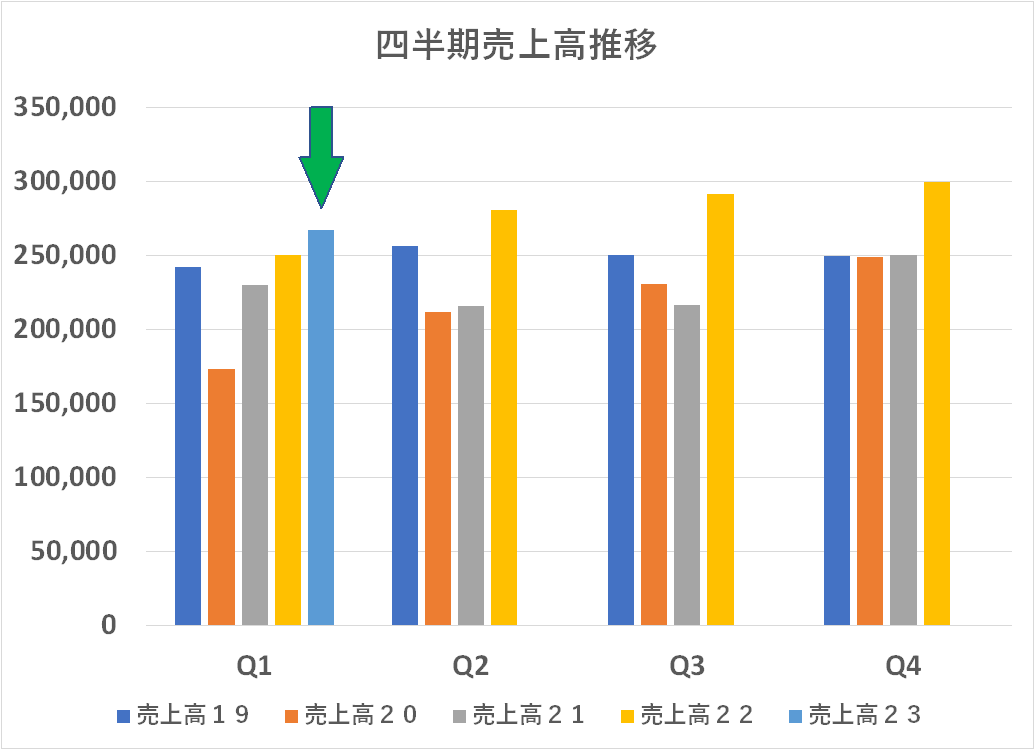

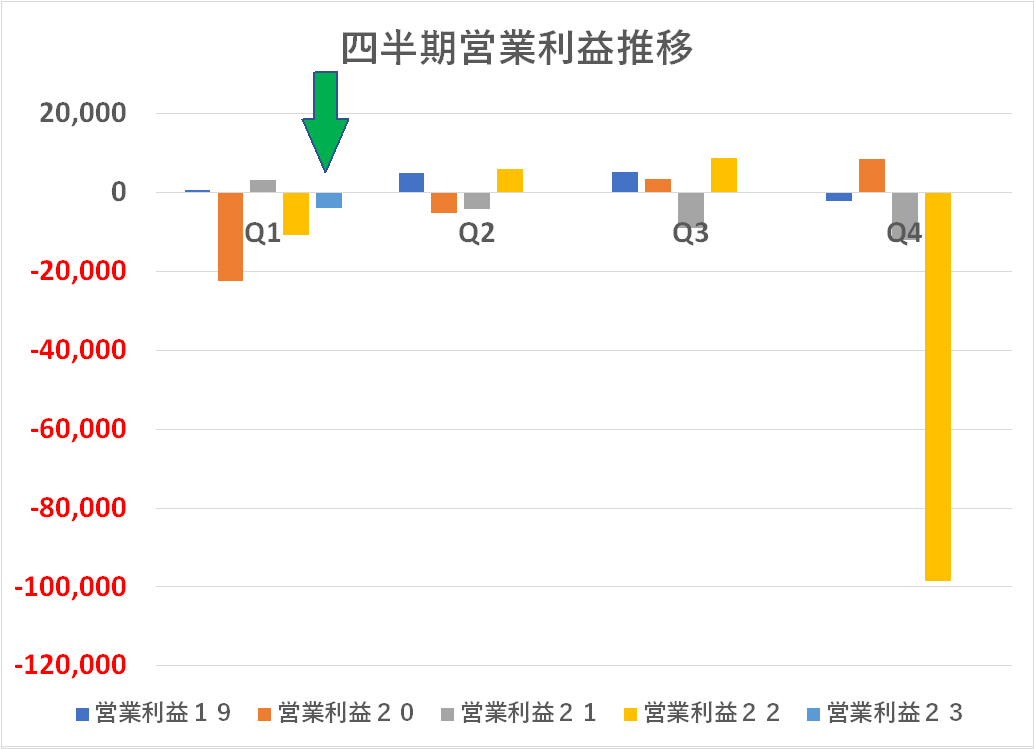

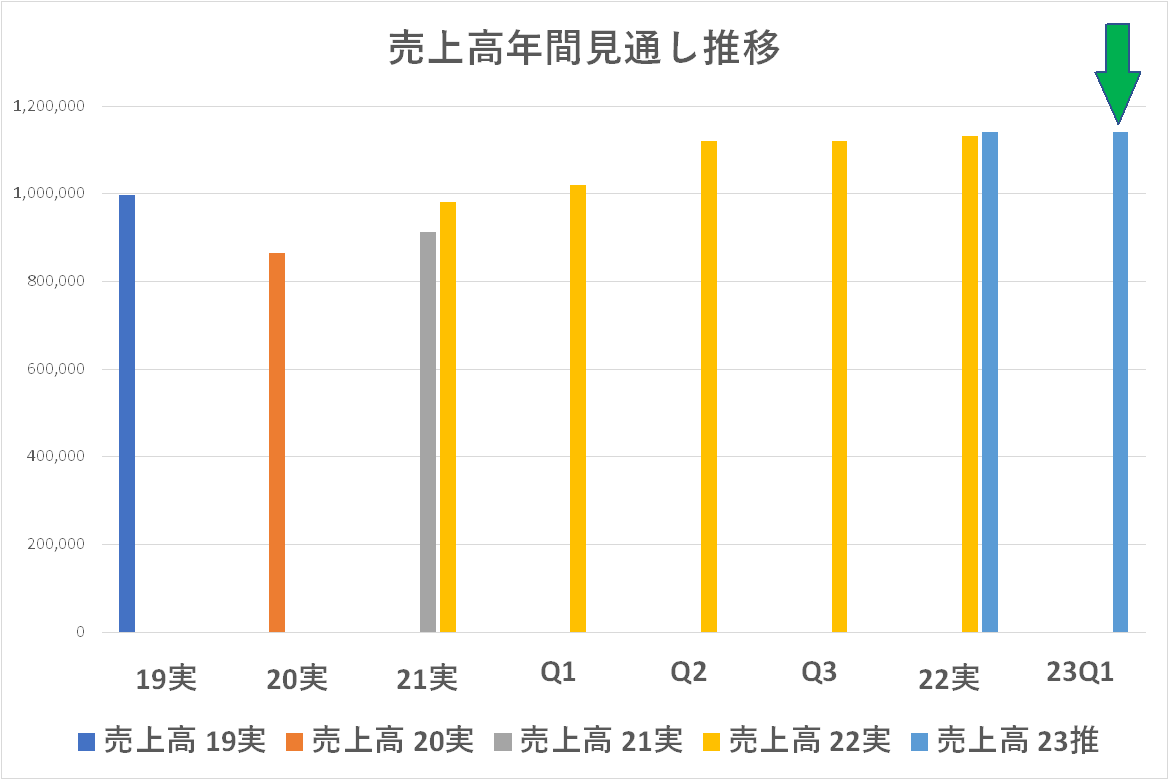

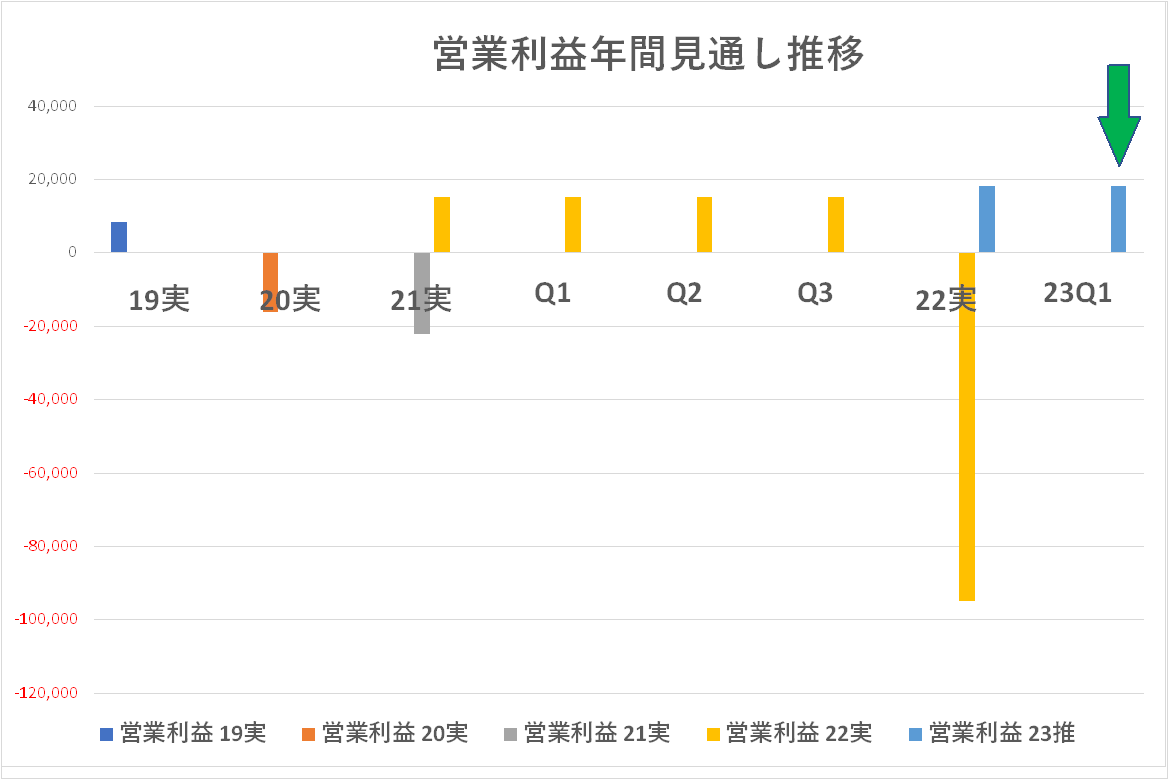

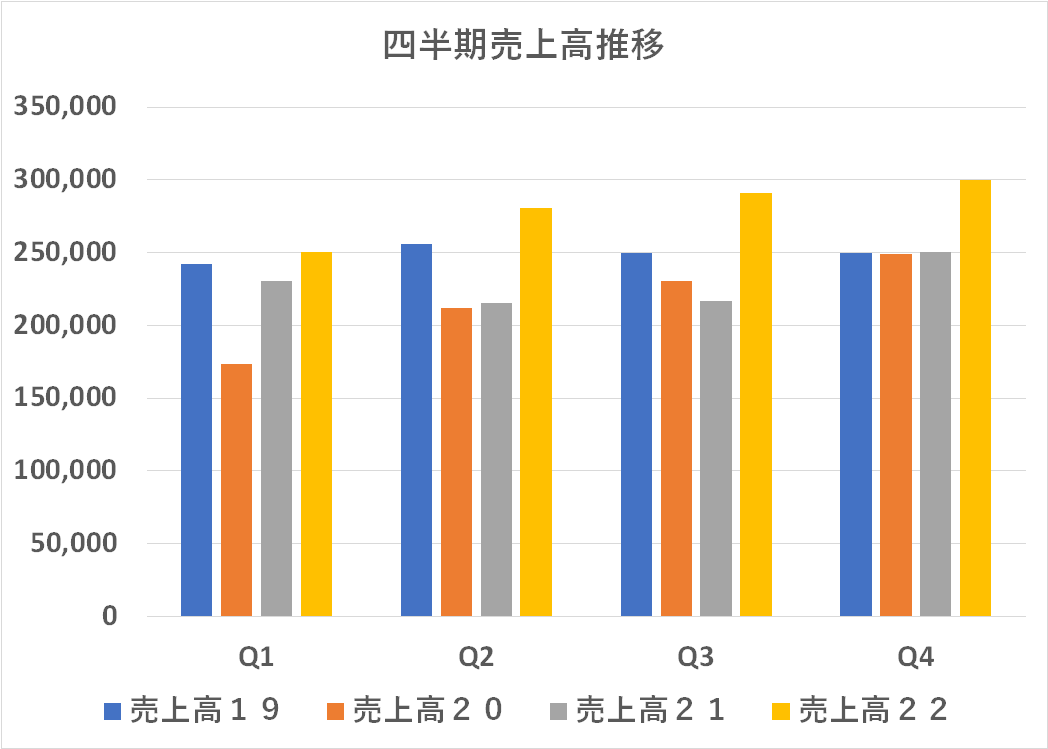

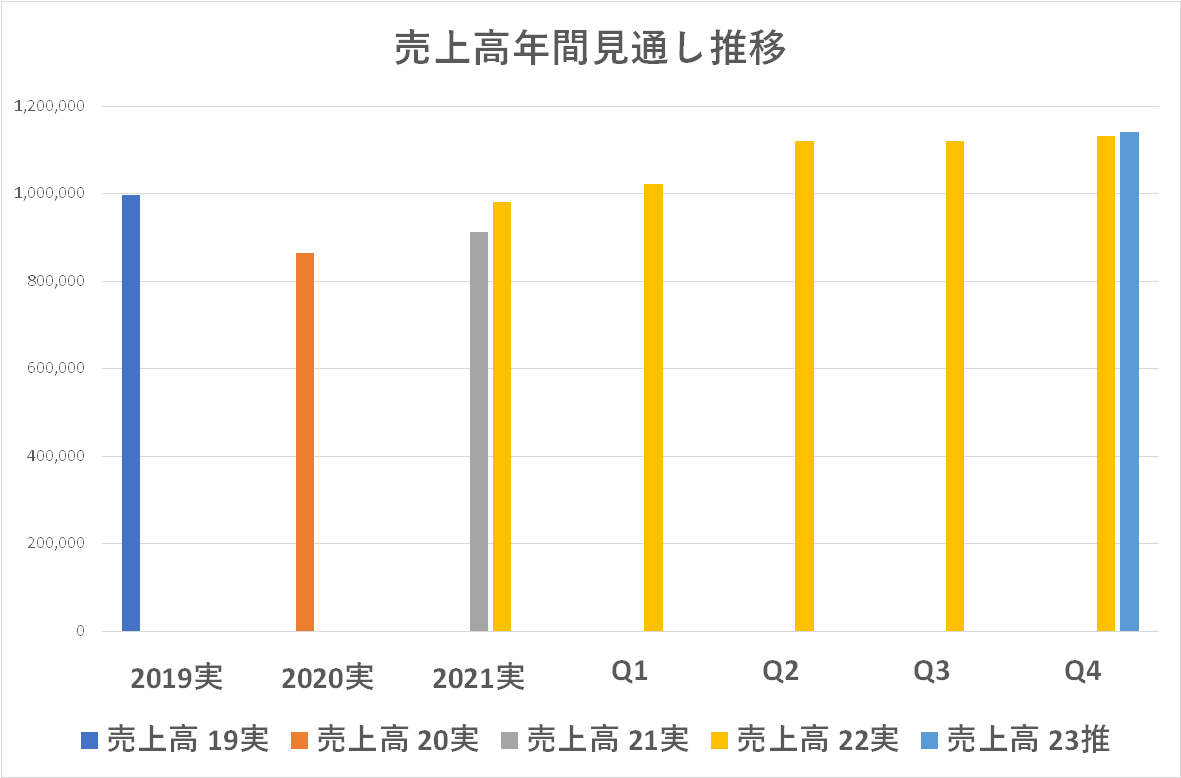

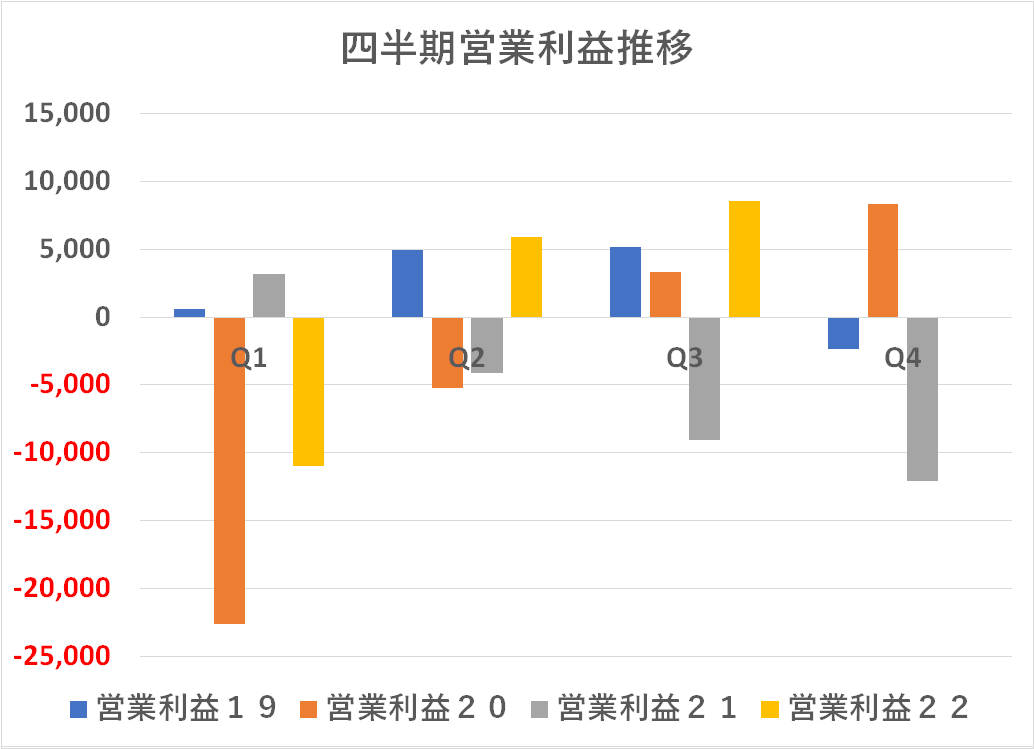

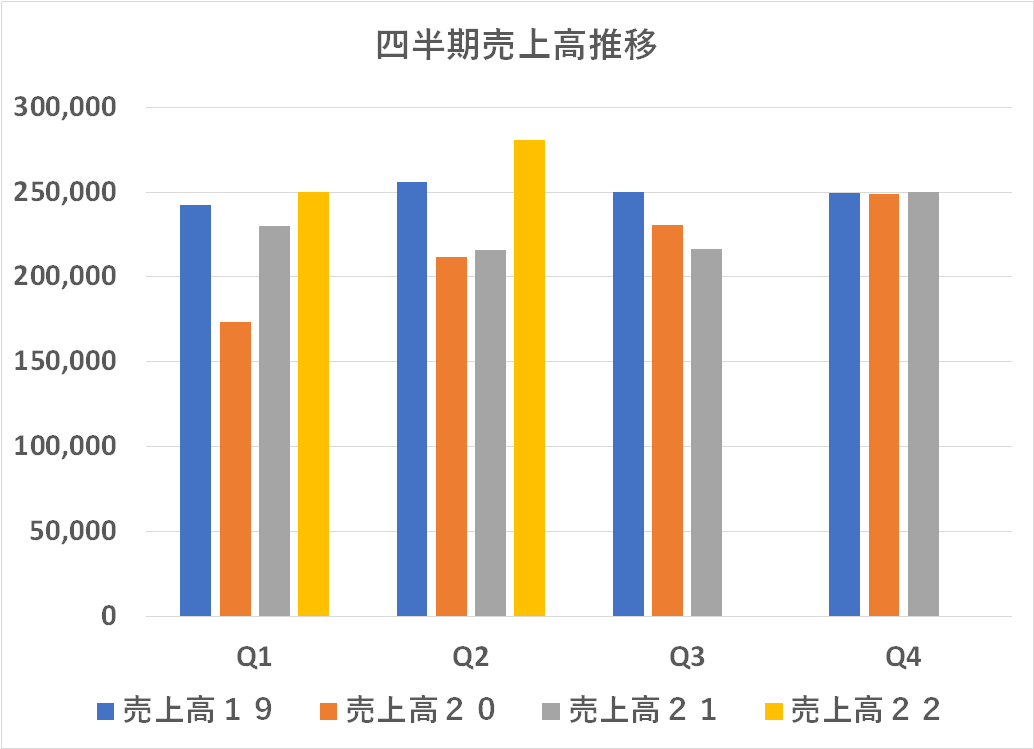

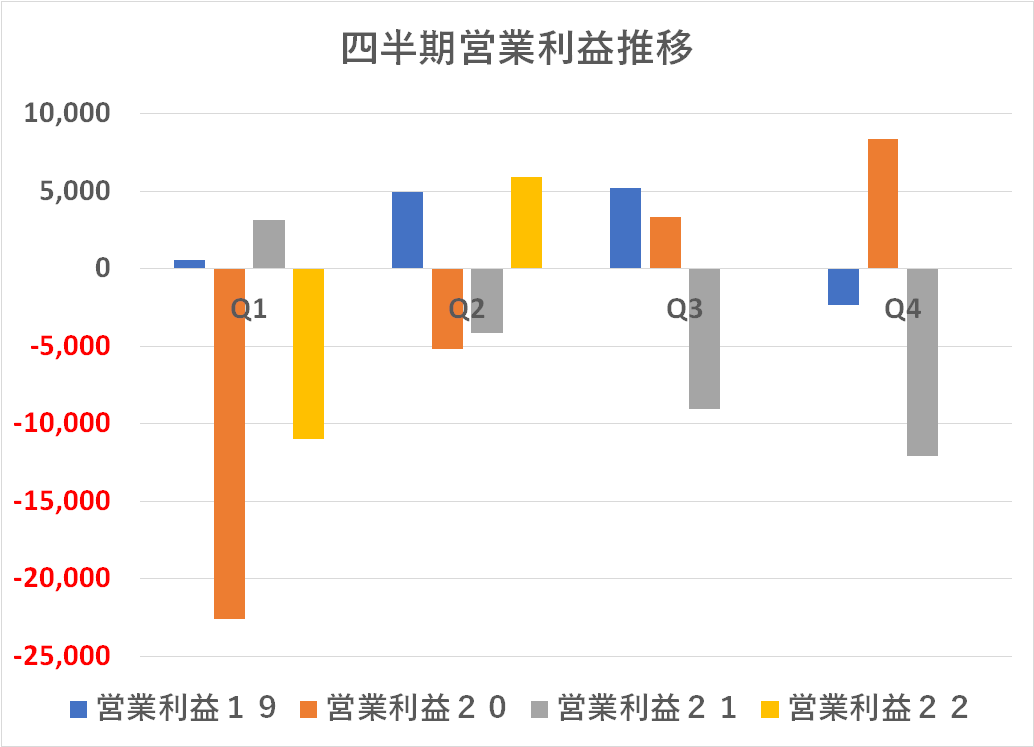

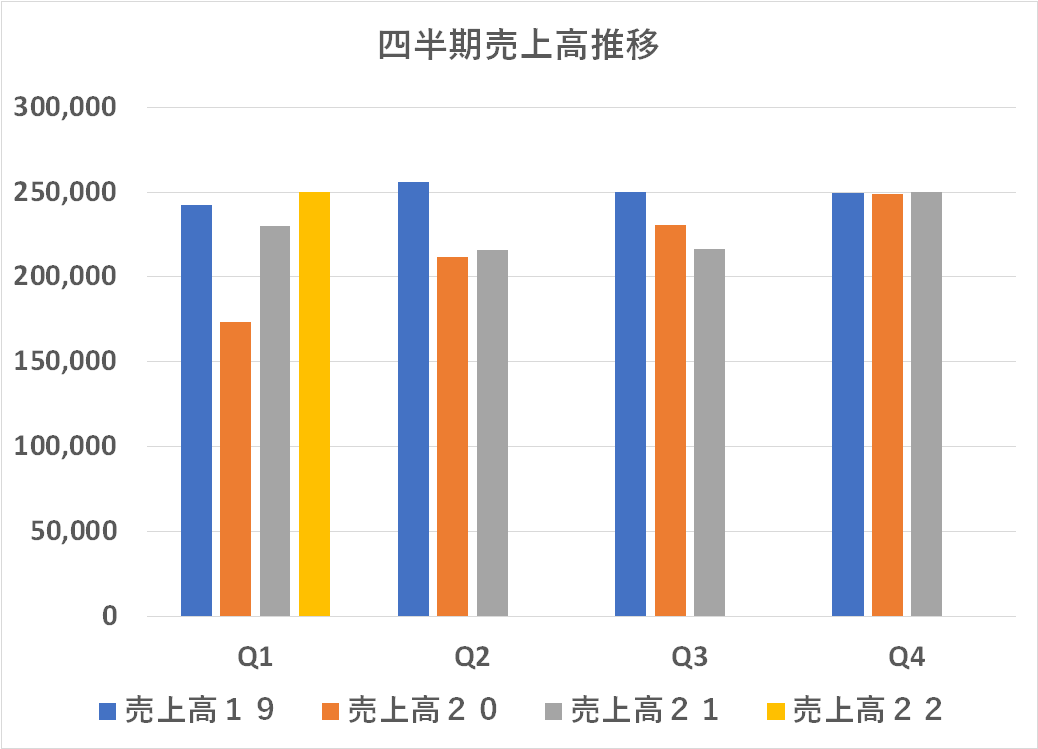

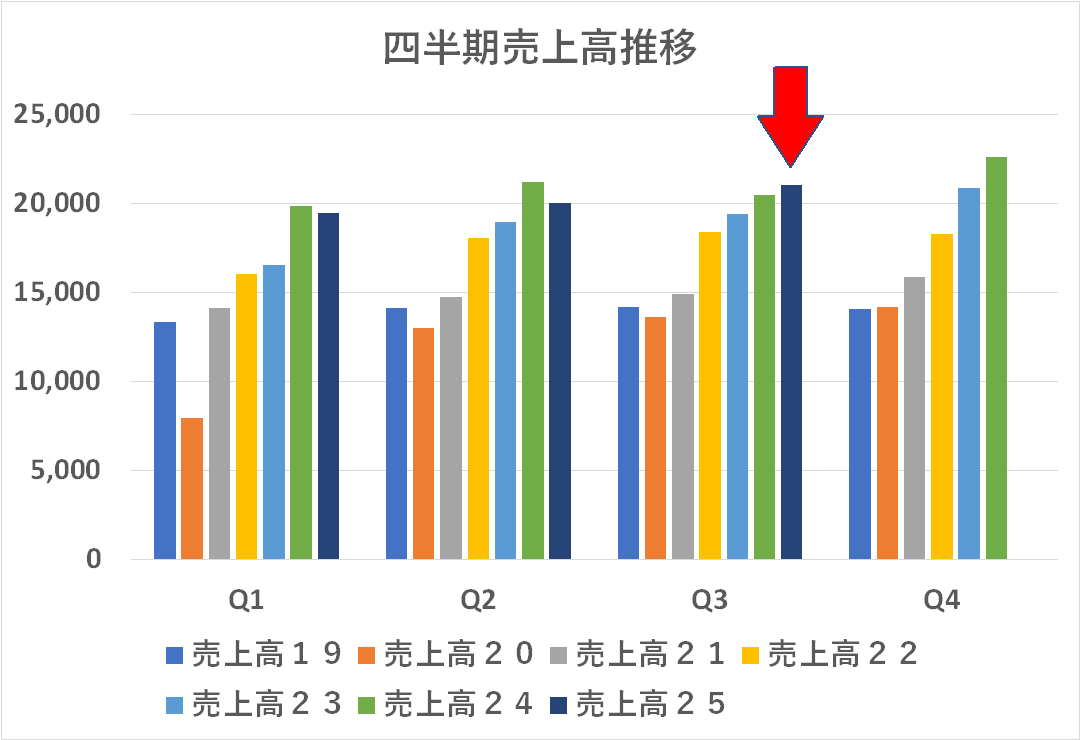

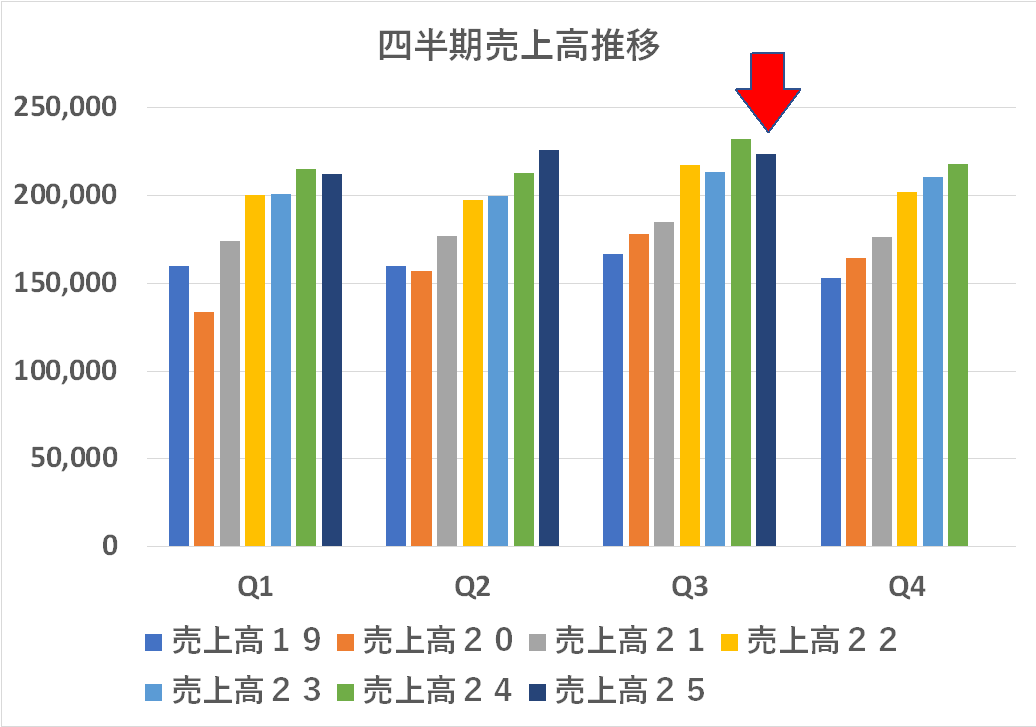

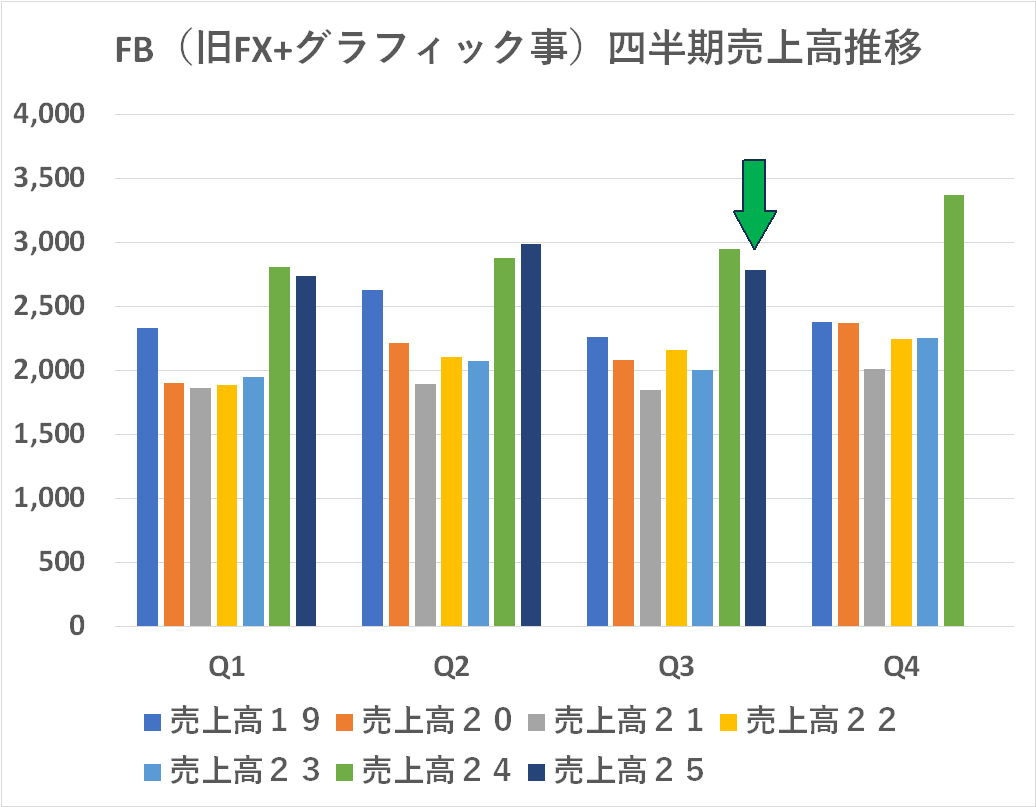

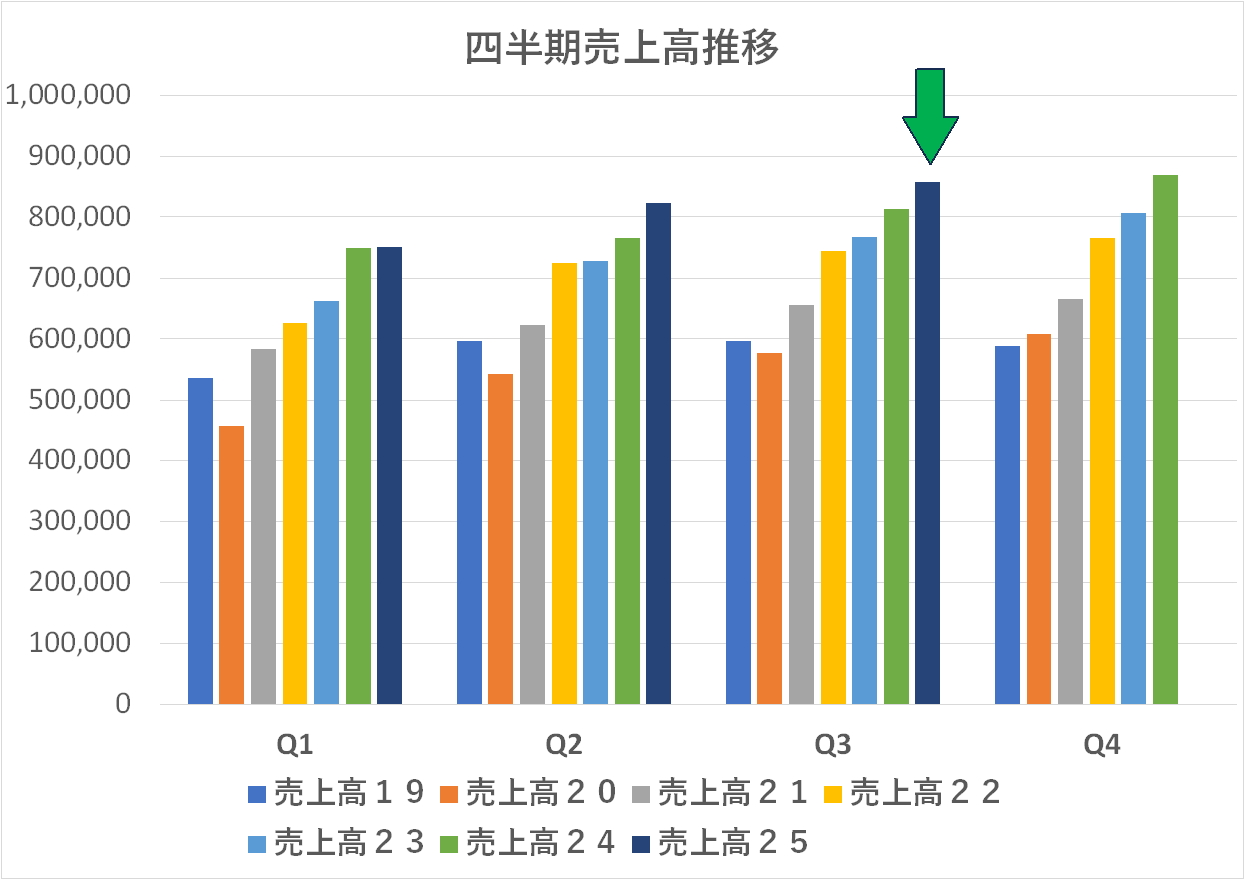

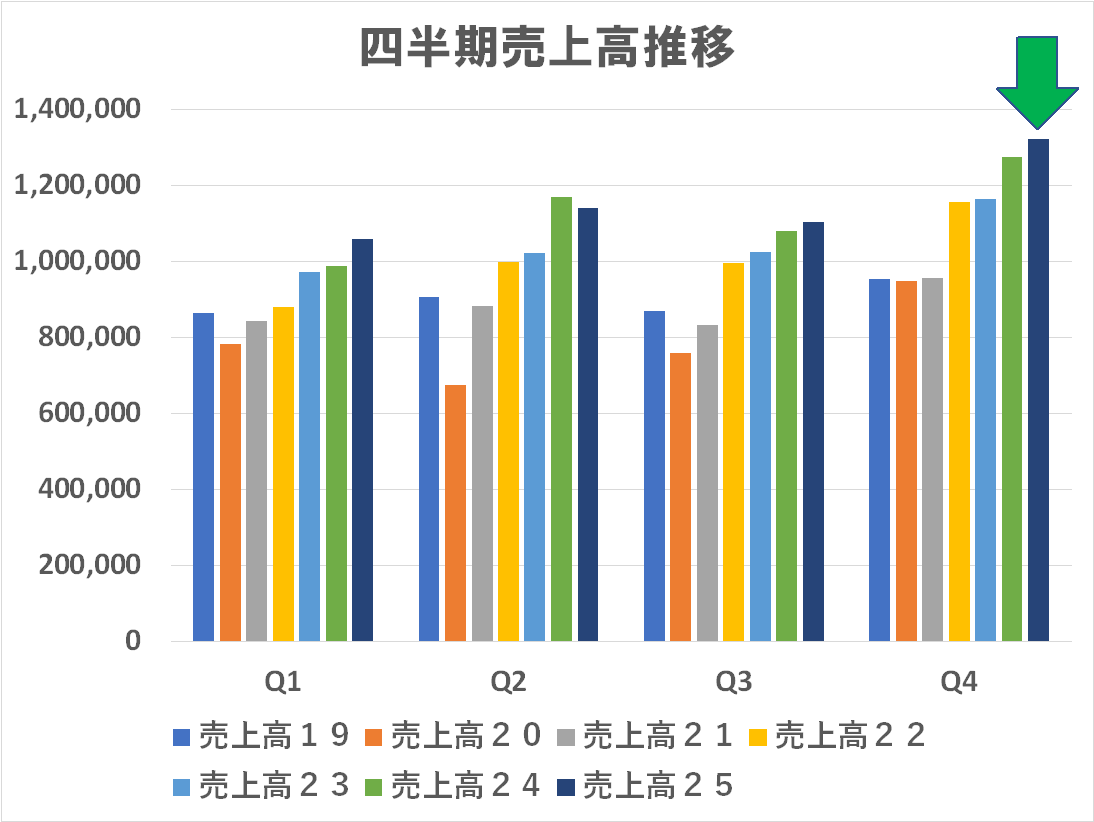

第3四半期実績をグラフで見れば特段どうこういう点は見当たりません。Q3単独では対前年Q3に対して僅かでも減収減益、Q3累計みると対前年で微妙な増収増益ですが、売上高 8,420億円 営業利益 86億円 営業利益率で 1.0%の話です。

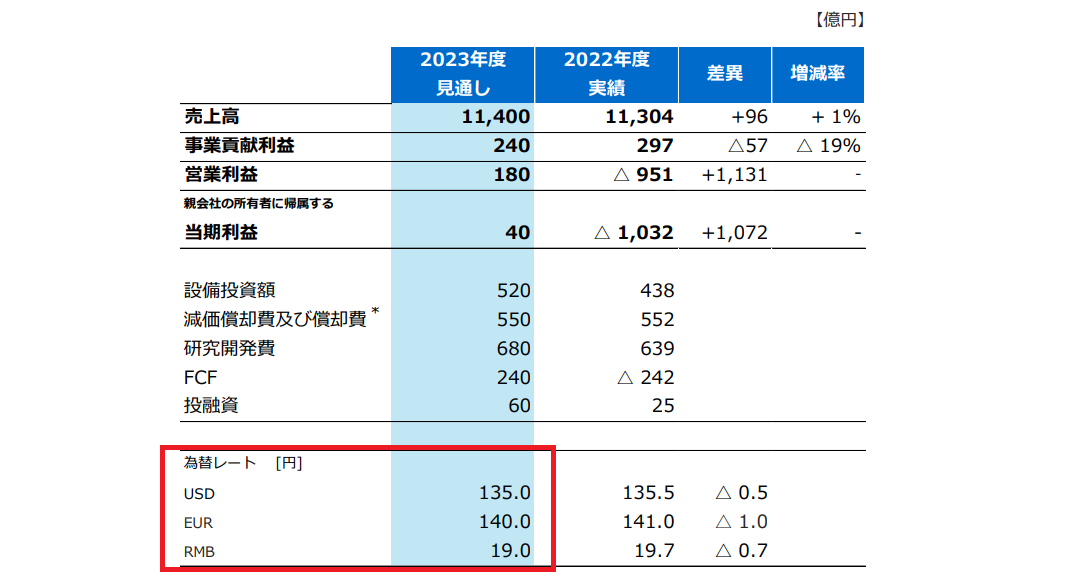

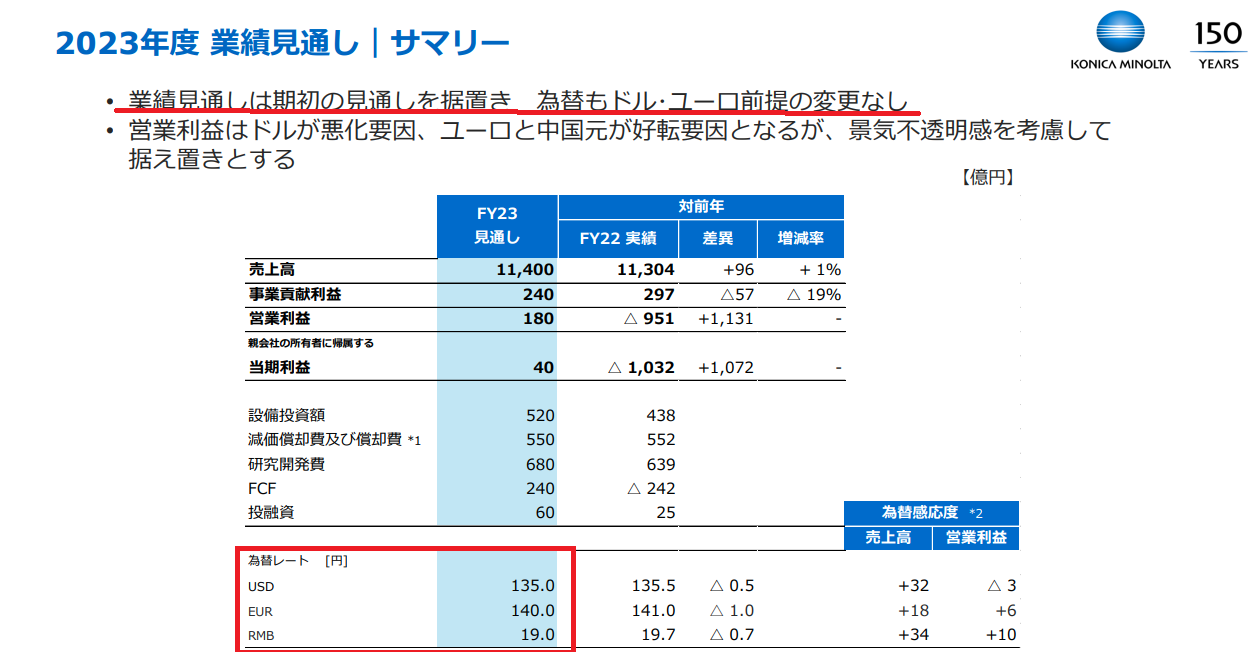

それより、為替が実績ベースでQ3単独でも累計でも US$で 6~7円(4~5%規模)、€で約 15円(10%規模)で円安に振れているのにこれでいいのか?という方が問題のように思います。Q4の(見通しを計算するための)レートはこの状況下でも US$ 140円 € 140円としています(決算説明資料 12ページ目)。US$はまあいいとして、ユーロは現状から 20円も安全側で計算している=Q4は余裕がありますよ・・・と暗示しているワケです。

営業利益は為替の感度といっても、複雑な要素が絡むので簡単ではありませんが、売上高は海外の連結子会社の売上高をそのまま円換算するだけの話で、同社のように情報機器事業で海外に販売会社を多数持ち、かつその情報機器事業がまだまだかなりのウェイトを占めているので円換算売上高は円安分がかなり効くハズです。これがそうなっていないということは販売数量が落ちている and / or 販売単価が落ちているというコトであり、あまり好ましい状況とは言えないように思います。

もうお忘れかと思いますが、期初に開示して今年度の見通しに使ったレートは US$ 135円 € 140円だった訳です。それと比べて大幅に円安に振れている=その差異(余裕分)はどこに行ってしまったのでしょうか?同社の説明資料の為替レートをどのように扱っているのか、数式や表計算シートなどで説明頂ければと思います。

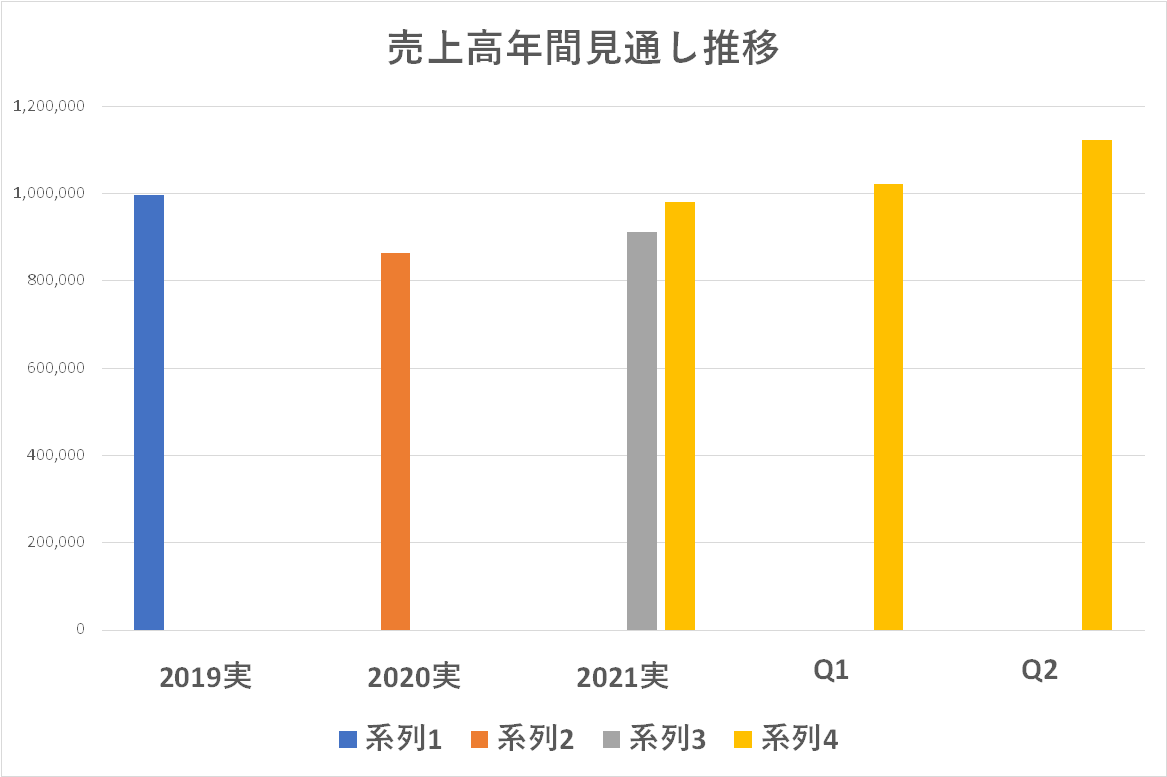

年間見通しは売上高・営業利益とも据え置いています。もう第3四半期なので、上で書いた円安分をちゃんと吐き出せば、少なくとも売上高は上方修正できるハズですが・・・まあ、しても大した話ではないのでスルーします。

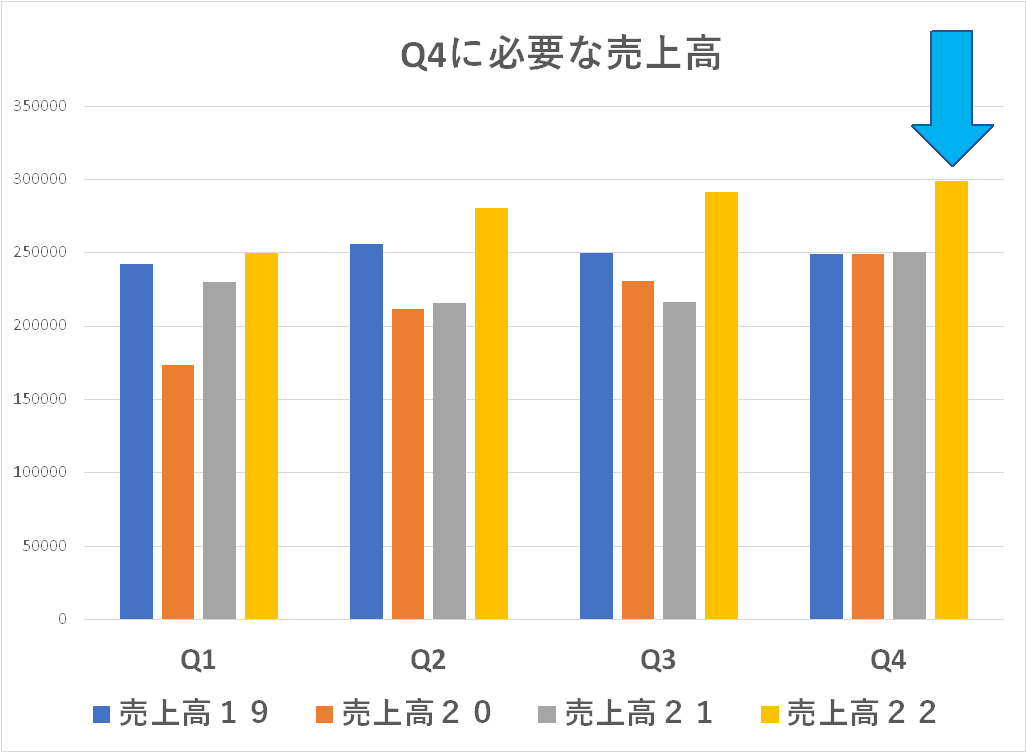

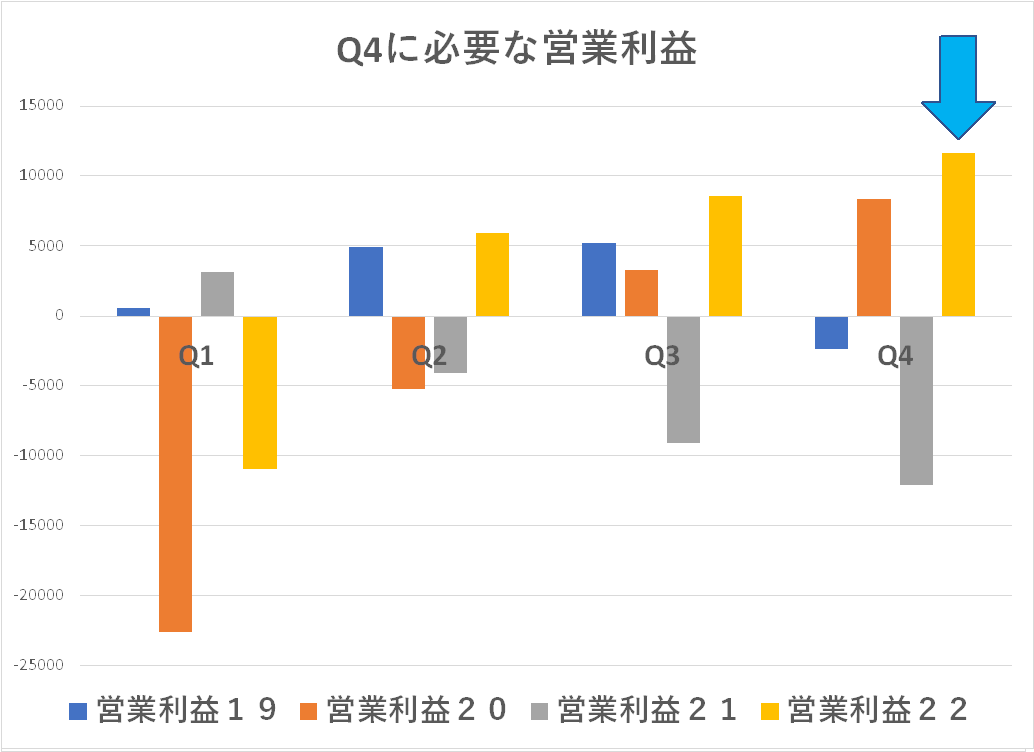

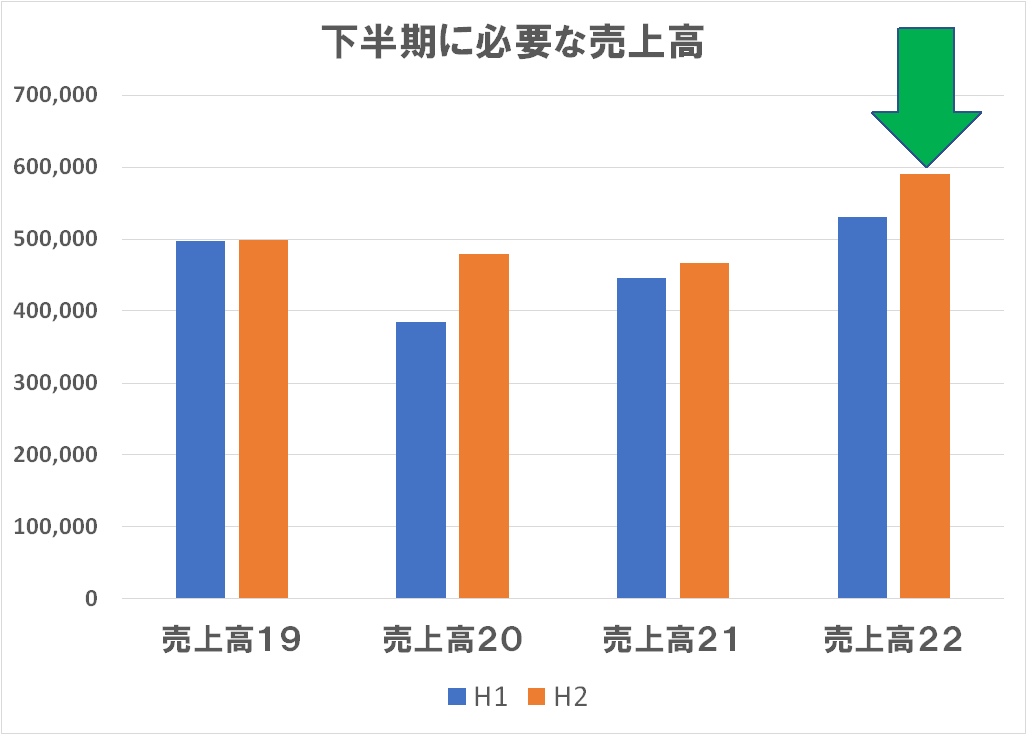

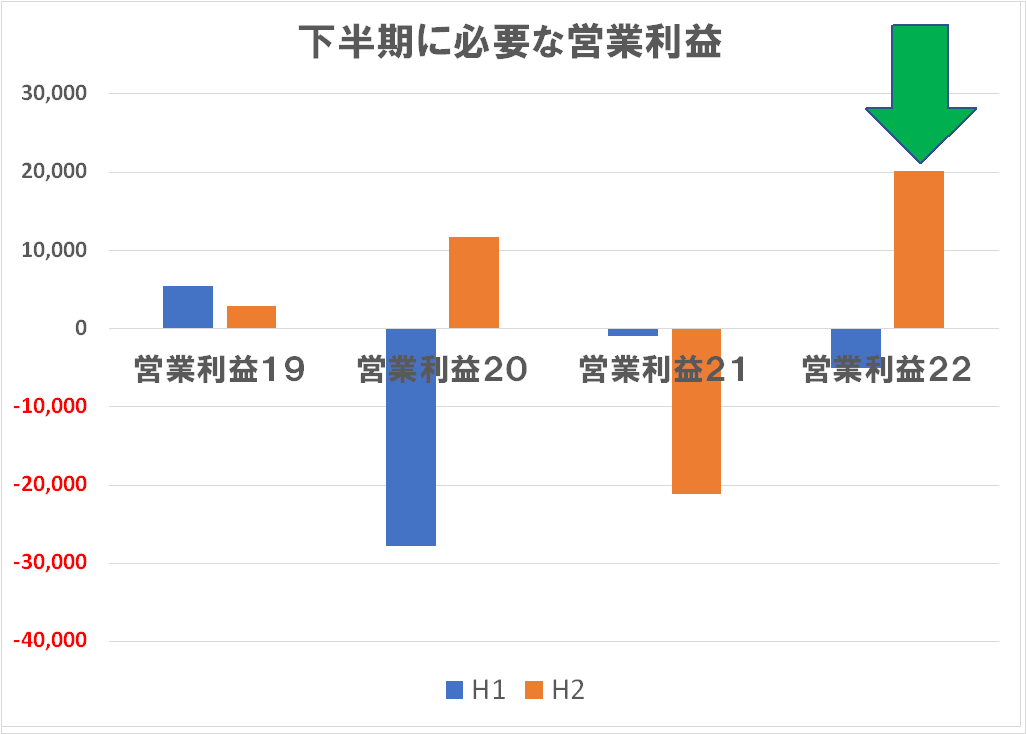

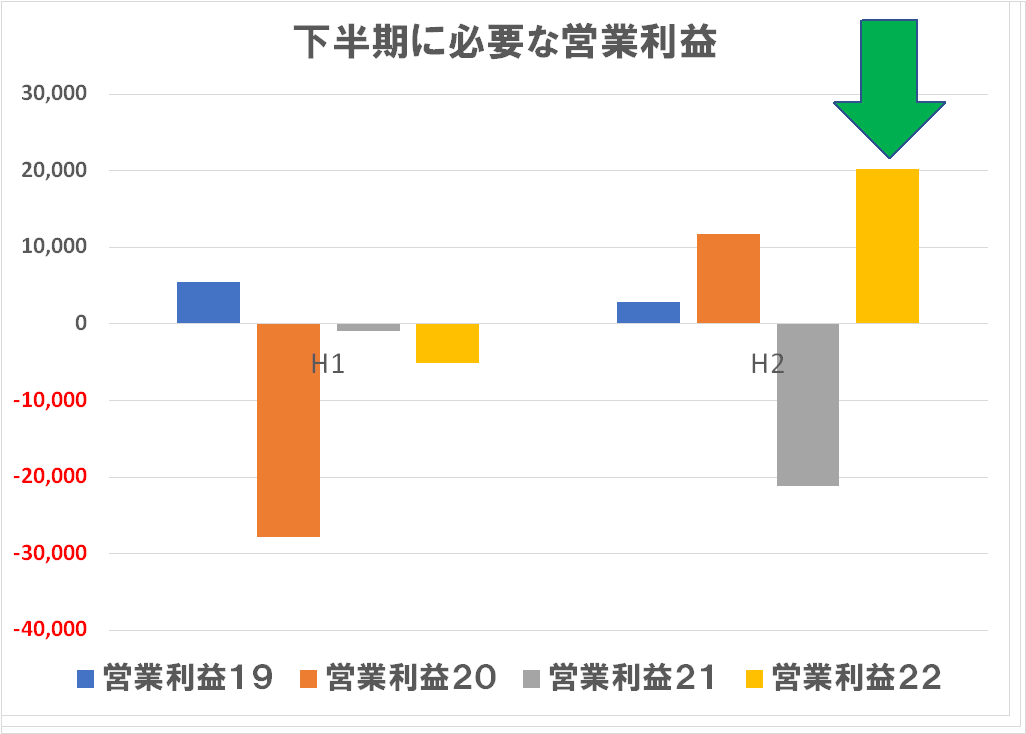

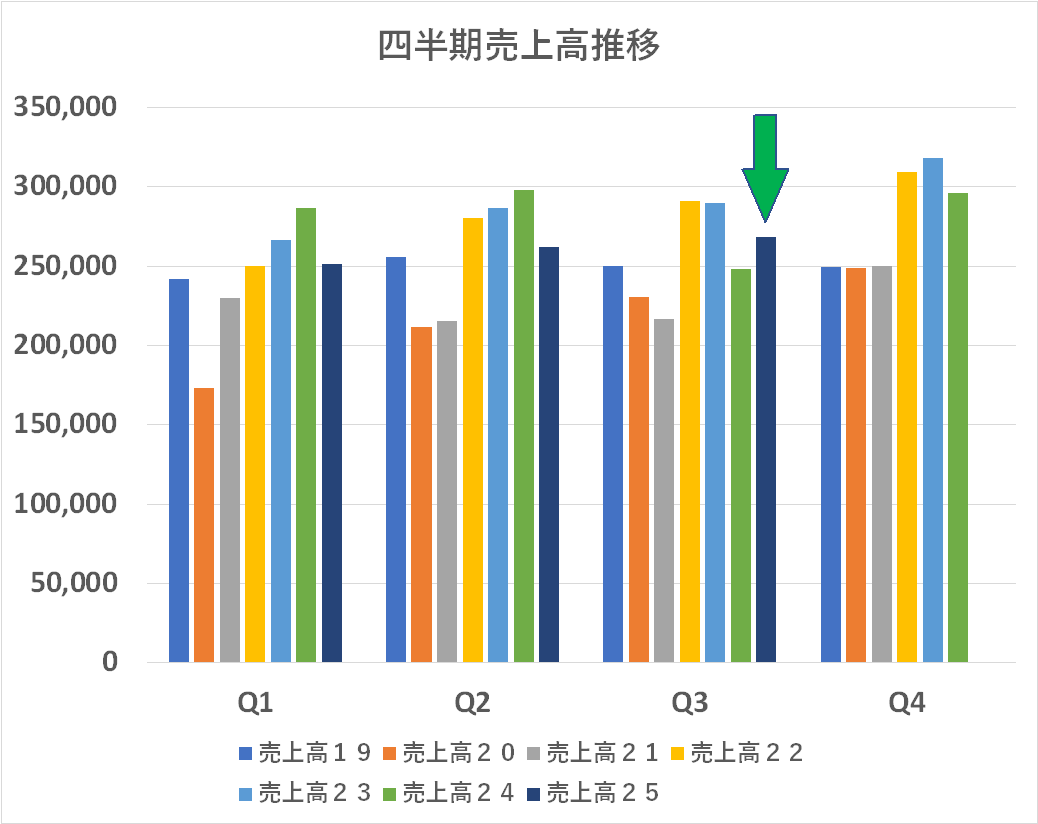

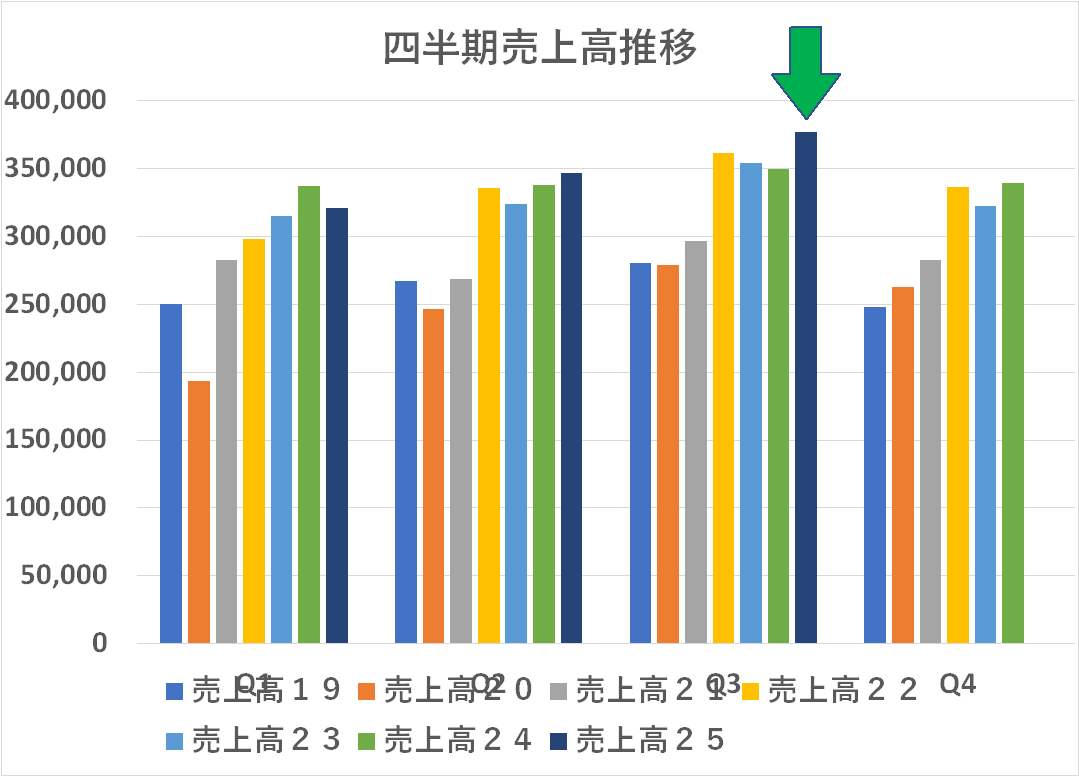

この据え置いた売上高・営業利益を達成するためにQ4で上げなければならない売上高・営業利益はこんな感じです。まあ、(円安余裕分もあるので)無理があるようには見えませんが、逆にこのくらいが達成できなければもう終わっているといわれるでしょう。

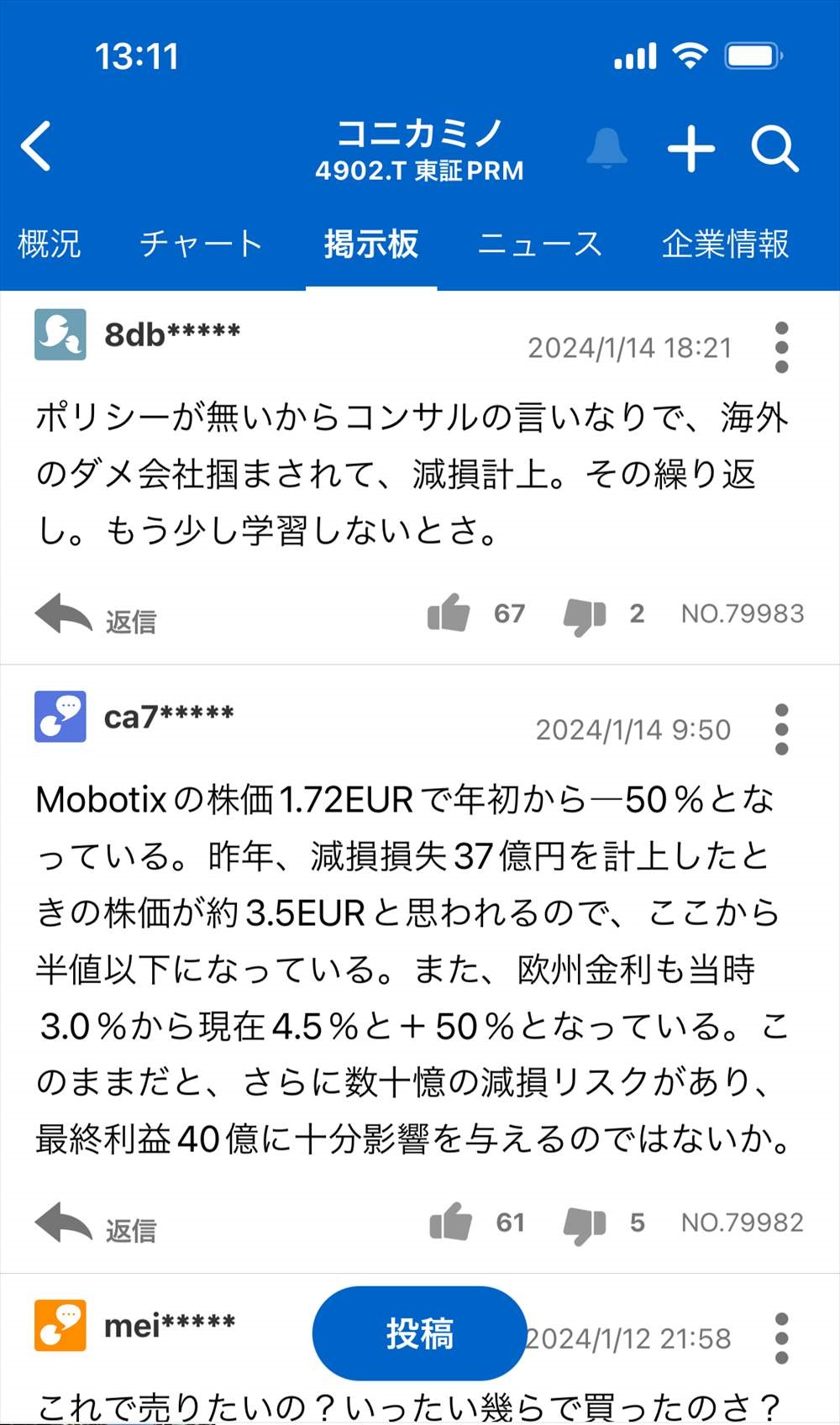

株価は昨日、一瞬ですが 400円を割りました(その後 404円まで回復・・・回復って言っていいのか・・・)。Yahooファイナンスの掲示板・・・まあ、これは匿名で無責任なことを書きたい放題のガス抜きの場なので(たまには「その通り!」と頷きながら(笑))気にはしていませんが、↑↑ ここに書かれたことが本当ならちょっと懸念はあります。第3四半期で低い目標とは言え年間黒字の見通しを据え置いた以上、これが未達になったり、ましてこの減損などが発生して当期赤字(5度目の裏切り)が起こったら役員は総辞職ものでしょう。あ、社外取締役も含めて・・・

さて私がウォッチしている産業用インクジェットは、コンポーネント(ヘッド)はインダストリーの分野に組み込まれ、そこがフォーカスしている「ディスプレイ」「モビリティ」「半導体製造・検査」のディスプレイ製造プロセスIJ化のところに名前があります。まあ、それはそれで一局の将棋・・・という気はします。世界のインクジェット技術の潮流は高粘度・積層造型など、これまでとは違う方向に向かっているので「産業用」という曖昧な定義を、より絞った「工業用」としてそこにフォーカスというのは、少なくとも悪くはないとは思います。

しかし・・・懸念点は3つ!

ひとつは「ではインクジェットはプロダクションプリントには寄与しないのか?その為のヘッドや技術開発はどこが責任と意志をもって進めるのか?Nassengerは説明資料のどこにも記述がないがどう位置付けているのか?次の一手は?

二つ目は「こういう世界はトップセールスが常識!かつて黄金時代を築いた光学コンポーネントや TACフィルムはいずれも小島忠氏や秋山正己氏といった「顔と名前で勝負できる役員」が自ら世界的な大企業のトップ・役員と渡り合ってビジネスを決めてきた・・・ここでインダストリーを担当されている役員にはそのことは十分理解されていると思います。では、インクジェットはどうするの?

そしてもうひとつ気になること・・・業界での存在感の低下・ゼロ化の話です。

これは産業用・工業用インクジェットの世界的イベントである IPI(Industrial Printing Integration)の参加企業・スポンサー企業のロゴリストですが、KM以外のピエゾヘッドメーカーは全てここにいます。KMは出展はおろか、イベントに出張者を送り込んでの参加さえしていません(スナップショット集をご覧ください)。もうひとつ:

これもここで終了したばかりの産業用・工業用インクジェットの最先端技術の学会イベント(バナーをクリック下さい)ですが、ここにも KM以外のピエゾヘッドメーカーは全て参加している中で KMだけはいません。TACフィルムで関係を構築したディスプレイメーカーにまだ繋がりがあるからということだけで「ディスプレイ製造プロセスIJ化」などということになっているのかと思いますが、やはり産業用・工業用インクジェットのコミュニティに「存在感」を発揮しないと長期的には・・・

何億もかけるという話ではないのです。最も将来を託せる誰か一人くらいは出張費をケチらず「存在感の維持・コミュニティでの情報アンテナ」として送り込むくらいのことをしないで大丈夫でしょうか?

✙✙ 2023年度第2四半期決算に関するコメントはこちらをクリック下さい

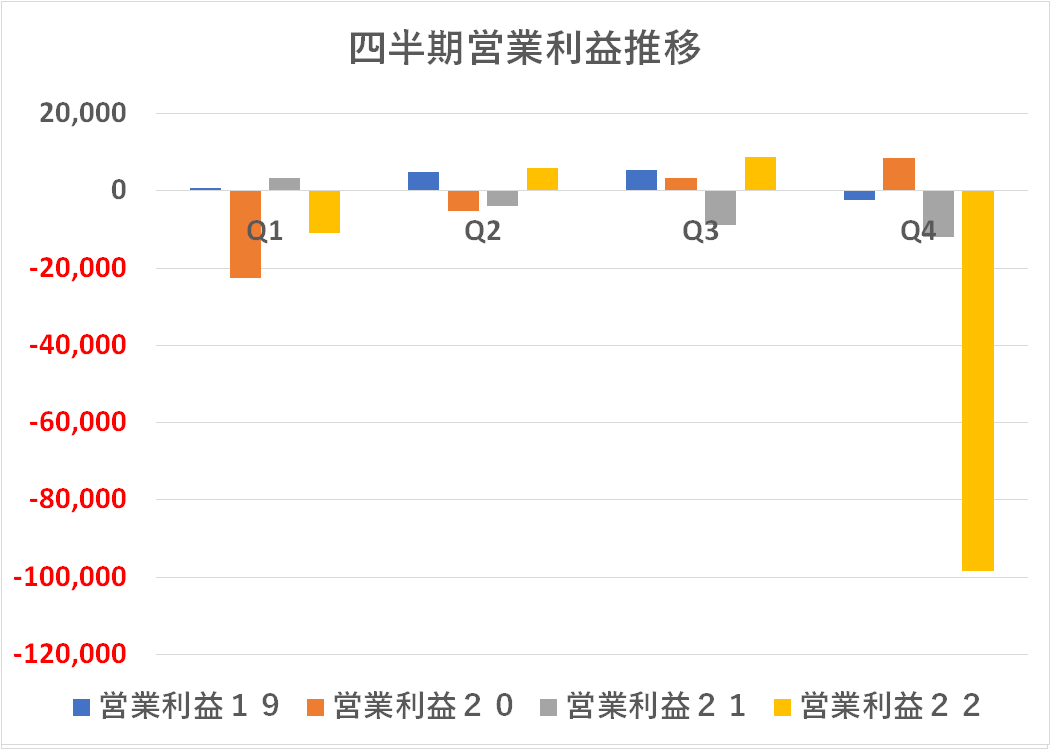

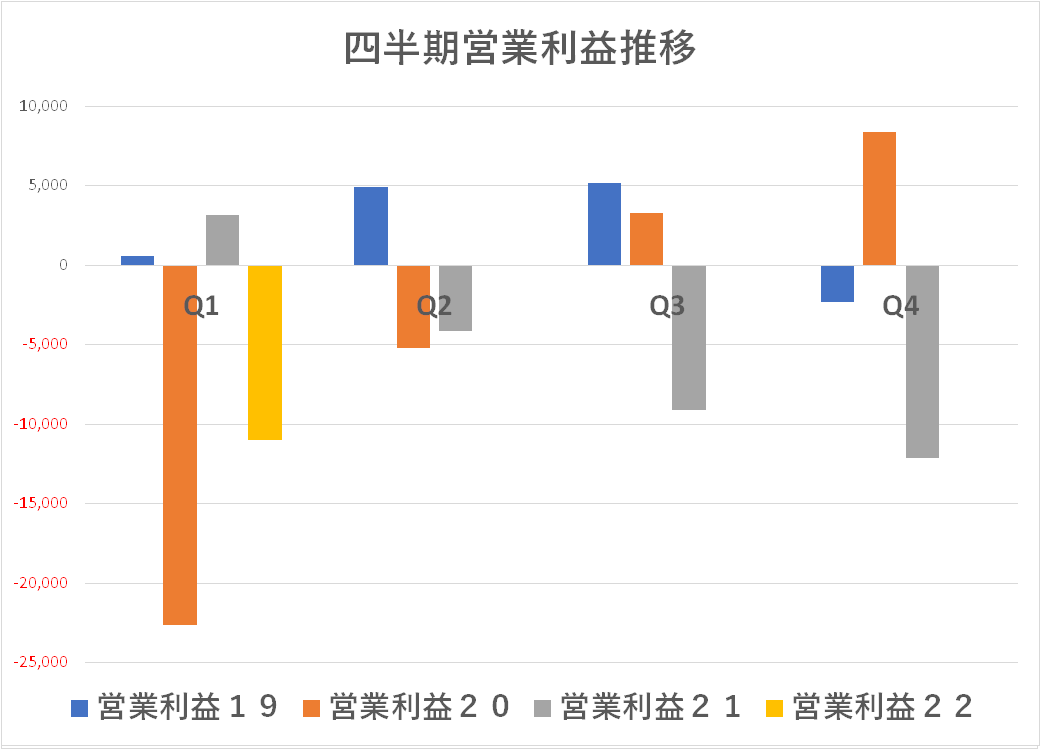

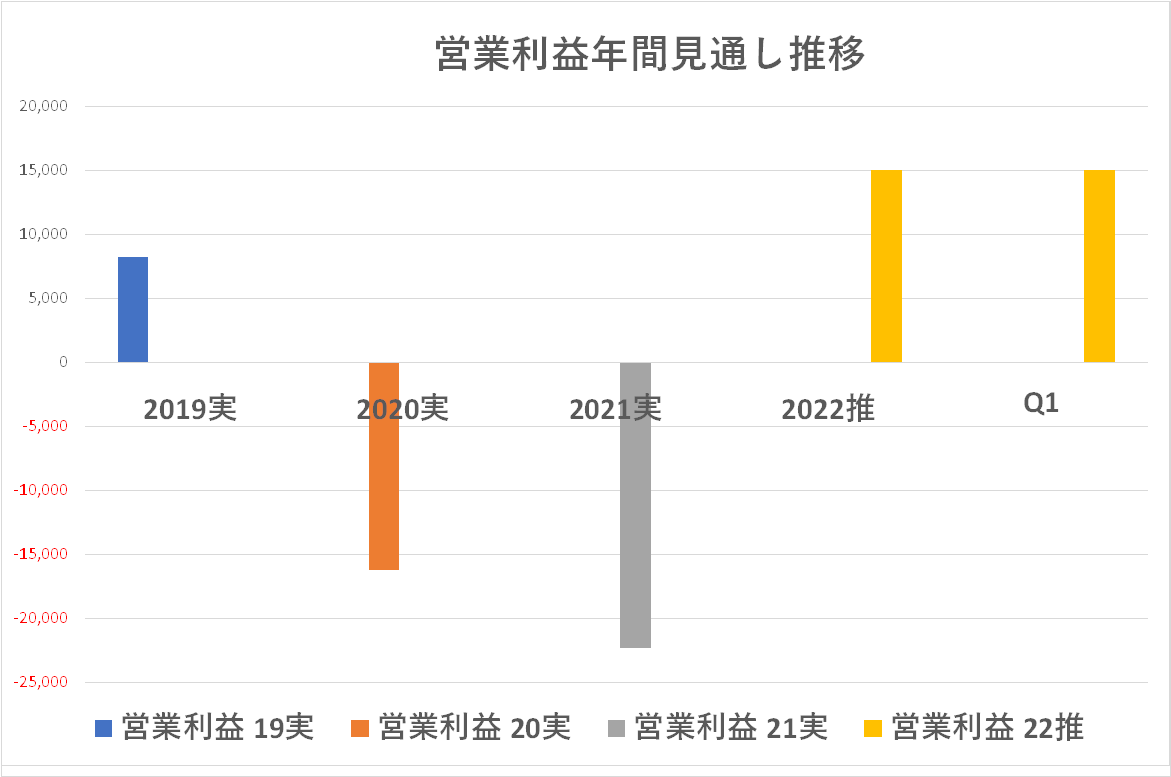

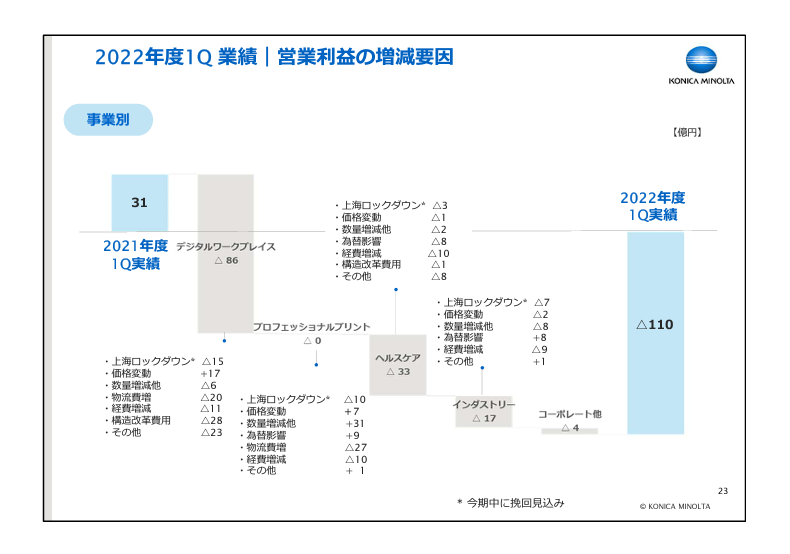

対前年比で言えば増収「増益」です・・・ん?そう表現していいのかな?グラフで見ての通り「営業赤字」ですが昨年に比べてその赤字の数字が縮小しているということです。増益って表現するのは違和感がありますが・・・じゃあ、損が減ったから「減損」って表現すると違う意味になってしまうし(笑)

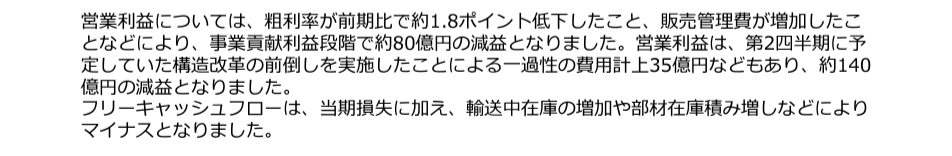

年間の見通しは、前回の 2022年度決算時に発表した数字を変えていません。年間の営業利益は 180億円を据え置いていますが、今回の第1四半期は 40億円の赤字なので、ハンデを背負ったスタートとなっています。まあ、1兆円を超える売上高見通しに対してたったの 0.4%以下の話なので、この先の3四半期でなんとかなる範囲でしょう。

↑↑ 同社は年間の為替見通しを「ドル/円 135円・ユーロ/円 140円」として今年度をスタートしましたが、今回それを見直さず据え置いています。↓↓

キヤノンと(↓↓ 上)エプソン(↓↓ 下)でもそこに着目しましたが:

このあたりの各社の為替レートの見方に関するスタンスの違いは興味深いものがあります。コニカミノルタの 140円/€据え置きというのはいずれにしてもかなり実勢から開きがあるように見えます・・・なんで?まあ余裕を持っている側なのでいいといえばいいんですが・・・

同社は前年度にプレシジョンメディシンなる分野で大きな減損を発表し、また最近「連結子会社株式の追加取得に関するお知らせ」でその関連の事象を公開しました。正直申して私はこの分野に関しては全くの素人で、手に余る案件につきコメントはしません。株主総会で、ある株主さんが「今回ですべての膿を出し切ったんですよね?」という問いに社長は「イエス」と答えられたと記憶している(ノーだったら紛糾していたハズ)なので、それを信じましょう。

それよりも、同社に限らず業界各社のインクジェットの成長・活躍全般を追いかけている私としては着目していることがあります。

↑↑ ひとつはこれ!第1四半期の IJコンポの売上高って 45億円なんですね!いや、素晴らしい!ただ私が事業を担当していた時代には公開していなかった(退任後も口外したことのない)数字なので・・・オープンになったんですね。

もうひとつはもっと仰天情報です!実際、昨日私に沢山の電話・メールを頂きました。知らんがな(笑)

学芸大駅から至近という都内の超一等地にある「日本文化精工」という企業のサイトが「コニカミノルタ日本文化精工」になっているじゃあ~りませんか(笑)

現時点(2023年 8月 2日 01:00時点)ではコニカミノルタのニュースサイトには発表が無いようです。何故?IJコンポは強化事業だったと理解していますが、そこに関係する案件で何故本件の公式発表が無いのでしょうか?

更に不思議なのは・・・昨年(2022年度)の役員体制という公開資料では、強化事業と位置付けられた IJコンポーネントの事業部長には遠藤浩康さんという方がアサインされています(個人的に存じていますが、海外・特に中国市場の顧客には絶大な信頼を勝ち得た素晴らしい人物です)

ここで今年(2023年度)の役員体制という公開資料では、その方の後任が見当たりません。IJコンポは強化事業と位置付けているのに、これはどういうことなのでしょうか?細かく見ると「亀澤さん」という役員が IJコンポーネント「管掌」となっていますが、この事業分野に 20年以上いる私のレーダースクリーンに亀澤さんという方が映った記録はありません(亀澤さんの名誉の為に書いておきますが、センシング事業分野では大変活躍されている方と承知しています)

この会社にとって「強化事業」とはどういう意味なのでしょうか?傘下に収めたように見える会社に関して何の発表もなく、事業部長の後任も明確ではない・・・少々違和感を感じざるを得ません。明るい公表・説明を期待したいものです!

同社は決算発表前に「適時?開示」として大幅な減損・減益予想を公表し、また結果として 951億円の営業赤字を計上しました。正直申して「なにやっとんねん!(怒)」という想いです。一旦その想いの勢いで記事を書きましたが、ちょっとここで公開するには不適切と思い直し非公開としてお蔵入りさせました。

私は同社の役員経験者で、今も株主でもありますが、現在は産業用インクジェットになんらか関係する各社に対してニュートラルな立ち位置でおり、公平に応援するスタンスです。その記事原稿は OB視点・株主視点が強く入り過ぎており、これが富士フイルムやリコーに関することならこうは書かないだろうな・・・と、明らかに中立性を失っていましたのでお蔵入りさせた次第です。ご了解ください。あ、たまたま富士フイルムの株は持っているんですけどね・・・お陰様で助かっています(笑)

決算説明会資料はこちらに公開されています。減損処理・減益予想の公開資料に詳細が書いてあるためか、決算説明会資料にはそのことは殆ど触れられていません。

何が起こったのか?ファクトベースで書くと、バランスシートの「のれん及び無形資産」という項目が対前年で 952億円減っています。「のれん」とは会社を買収する際に、実際に払った金額と、相手の純資産(帳簿上の実際の価値)の差額を指します。これは実体の無いものなので、利益を挙げて何年かで償却していくのですが、その事業の先行きに不安があるとそれを一気に償却(減損)することがあります。大野は、今回対象となった事業には全く知見が無いのでコメントする資格はありません。まあ、会社としてそういう判断をしたということです・・・しかし、まだ のれん及び無形資産が 2,589億円もあるんですね!それが棄損しないことを祈ります。

下はいつものグラフです。

Q3時点の記事で、例の算式でQ4に必要な売上高と営業利益を算出しグラフ化したものがすぐ上の2つですが、見たところ極端に無理をしているようには見えず、まあこのくらいは達成可能なんだろうなという感じでした。結果としてQ4売上高はほぼその線を達成して、年間では 2003年の経営統合以来最高の売上高を達成したそうです。営業利益に関しては 1,166億円の減損処理の結果、異様なグラフになっています。

2023年度の見通しについては無理をせず・・・と見えます。

【インクジェットについて】

IJコンポーネントは好調で、かつ強化事業に分類されています。かつては「大野君、そんなもんチマチマ売ってても、なんぼにもならへんで」と(京都弁で)からかわれた時代からは様変わりです(笑)前年の説明資料あたりから「工業用」という単語が表に出てきています。この領域の案件が来たら絶対門前払いしない!業界がインクジェットで何をしたいのかのアンテナになる!と、手間のかかるカスタマイズ開発を「チマチマと(笑)」続けてきた成果が出始めているということでしょう。

各社のヘッドが既存の有版印刷領域への進出を念頭に 1,200npiなどの高精細ヘッドに重点を置く中で、誤差拡散などで誤魔化しが効かない超高精度や、過激な溶剤耐性などが求められる工業用途は、面倒ではありますがその先には大きな市場が見えているので期待したいところです。

売上高に関しては順調に伸ばしているように見えます。同社に限らず海外に連結対象の販売現地法人を持っている企業は、そこの現地通貨建ての売上高を円換算で連結する訳ですから、売上高の円安の感応度は高いと言えます。数量ベースでは変わらなくても、売上高は膨らんで見えます。

営業利益も、満足すべき水準かどうかは別として 85億円程度の黒字となっています。

今回は年間の見通しを、Q2時点の見通しから変えず据え置いています。ということで、例の算式でQ4に必要な売上高と営業利益を算出しグラフ化したものが下の2つです。

細かい精査はしていませんが、見たところ極端に無理をしているようには見えず、まあこのくらいは達成可能なんだろうなという感じです。ツッコミどころが無いぞ!(笑)敢えて懸念点を上げるとすれば、ここにきて為替レートが円高方向に戻りつつあることでしょうか?あと、他社はこのQ4はかなり厳しいと警戒感を表明しているんですよね・・・

また、仮にこれを達成したとしても、営業利益率は 1.3%(150億円/11,200億円)と低水準であることは懸念されます。コロナ前の 2019年度は 0.8%、2020年度は -1.9%(赤字)、2021年度は -2.4%(赤字)と収益力がここ数年非常に低水準で推移しているのは継続的な課題だろうと思います。

この四半期決算へのコメントは拙速を旨としているので普段はバランスシートの分析にまでは踏み込んでいませんが、今回の決算公表値がツッコミどころが少なくヒマなので(笑)、ちょっとバランスシートをレビューしてみます。何しろ、私は逃げ足が遅く、持ち株の売り時を逃がしたのでそれなりに(いや大いに)気になるんです(笑)

2015年度(2016年 3月期)は私が役員を退任した年度です。その年と 2021年度、2022年の推定値(バランスシートの数値は 2022年 12月末)の主な数字だけを並べてみました。2015年時点では日本基準のハズで、現在の IFRS基準とはベースが異なるかもしれませんが、大外れしているようならご指摘ください。

まず、2015年から 2022年にかけて負債が約 4,000億円も(3,958億円:オレンジのセル)増えています。これで何をファイナンスしたかというと(何に使ったかというと)「のれん・無形資産に 2,613億円」・「棚卸資産増分に 1,335億円」がほぼ見合います。退任後のことなので詳しくは知りませんが、会社を買い、在庫を増やした・・・と見えます。

その間、売上高は 1,082億円しか増加せず、営業利益は 512億円減少しています。売上高を総資産で割った総資産回転回数は、2015年度は 1回転以上していたものが、2022年度は 0.78回転しかしていません。

もっとも、この間コロナ禍があり、ウクライナ戦争に端を発したロジスティックの混乱や諸物価高騰などがあったので、在庫増分に関しては同社固有の問題とは思いません。このあたりは他社も同様な分析をしてみて比較しないとフェアではないことは承知しています。今年度(2021->2022)だけでも 880億円負債を増やし、689億円の棚卸資産の増加があります。これも他社比較する必要があるでしょう。

しかし「のれん・無形資産の増分(買収など)」が、まだ業績に寄与していないというのは同社固有の問題のように思われます。決算説明会資料を読んでも、このあたりを抜本的にどうするのかという大きな施策は読み取れません。年度決算時の説明に期待したいところです。株価上げてよね~、頼むで~(笑)

これによると「最も円高寄り」を前提としているコニカミノルタと、「最も円安寄り」前提としているリコーでは、実にドルで 15円、ユーロで 10円もの開きがあります。

記事にも書きましたが、コニカミノルタののこレートは円安進行前の予算策定レートとしては非常に妥当なもので、恐らく予算策定レートそのものと想像されます。リコーも同様なレートを使って予算策定したのでしょうが、発表時には円安が進行していたので、それを織り込んで(数字を修正して)発表した、コニカミノルタはそうしなかった・・・ということでしょう=今回発表される数字(第1四半期・年間見通し)は、大きな上振れが期待できます・・・期待しておりました!・・・ところが・・・

毎度しつこく書きますが・・・私は同社を離れて既に丸 6年以上が経過しており、産業用インクジェット全般をニュートラルに応援するという現在の立場からは特段のバイアスはかかっていないつもりです、が、逃げ足の遅い私は、現役時代に蓄積した株もまだ少しは保有しているので、思わず「喝っ!」と叫びたいところもあります。そこを押さえて平常心で?公開情報のみに対して淡々とコメントを記述していく所存です。万一行間から「喝っ!」という声が聞こえたら・・・それは抑えきれないホンネです(笑)私の未熟さをご容赦ください(笑)

業界各社の 2022年度第2四半期決算発表をした企業を順に取り上げています。今回は 11月 2日に決算発表をしたコニカミノルタです。同社は、今年度の為替前提を「$US:110円・€:125円」という、今となっては夢のような円高レートとしていたことは前回書きました。それがロシアのウクライナ侵攻が始まった 2月 24日以降急速に円安(ドル高)が進み、その是非はさておき、少なくとも輸出企業には有利な状況が現出したのでした。

そう思って第1四半期の決算を楽しみにしていたところ、まさかの営業赤字・・・。今回、第2四半期では既に見たエプソンやキヤノンは、円安をフルに享受して下期に記録的な売上高や営業利益を見通しています。コニカミノルタの場合は「$US:110円・€:125円」で見ていたものを、最近の実勢($USも€も 145円あたり)に置き換えるだけで記録的な売上高や巨万の営業利益が出てくる理屈です。期待しましょう(笑)

コニカミノルタ

売上高は円高の追い風を受けてか、まずまずの数字と見えます。営業利益は・・・黒字にはなっていますが、Q1の赤字をカバーするには至っていません。そもそも円安の追い風をかなり受けたはずのQ2の営業利益率が 2.1%?エプソンは 8.3%、キヤノンに至っては 9.9%ですよ?

年間売上高の見通しは他社同様に上方修正されています。そりゃそうだよね、今年度の為替前提を「$US:110円・€:125円」としていたんだから(笑)ところが・・・営業利益は期初に公表された値が据え置かれています。え?なんで?

同社の決算説明会資料を斜め読みすると(しっかり読み込む余裕がないのでご容赦)細かい説明がいろいろ書いてあります。が、正直申して細かすぎてよくわかりません。

そんな個々の細かい話の積み上げではなく、どうにも腑に落ちないのが、期初に「$US:110円・€:125円」という前提で年度の推定を計算していたものが、今回「$US:145円・€:140円」(上記資料 14ページ目)で見直して何故営業利益が据え置きなんだ?という点です。

業界各社の中で一番コンサバな為替前提で年度推定値を公表していた=(いわば)隠し財産はかなりあったはず・・・それが「$US:145円・€:140円」で見直しても、営業利益の推定値が変わらない=その隠し財産を食ってしまうようなネガティブな要素がある・・・ということになりますね、ロジカルには?まあ、それがQ1の営業赤字分だったということかもしれませんが・・・

「年間推定-Q1&Q2実績」という単純式で下期をどう見ているのかを計算してみます。売上高に関しては、まあこれだけ円安に振れたんだから、このくらいにはなるよね・・・という感じで、特段の違和感は感じません。

営業利益に関してはこんな感じです。過去3年を遡っての下半期の営業利益としては達成したことがない「200億円」を見込んでいることになります。これが妥当な数字なのかどうかは、細かく見ていないので評価は保留します。何度も書きますが、過去3年間と比べたら為替が圧倒的に円安なんだから、まあこのくらいは達成して欲しいよな・・・とは思います。

しかし、下期見通しだけで見れば「圧倒的に円安」にも関わらず営業利益率は 3.4%(エプソンは、凄くコンサバにみているにも関わらず 6.5%(コンサバ過ぎ(笑))、キヤノンは 9.5%)・・・それでいいのか?という想いと、上期の営業赤字からV字回復って本当にできるのか?という相反する想いが交錯します。

まあ、次回の第3四半期の発表時にはあからさまに結果が出るので、それを「緊張感を持って注視する」ことに致しましょう(笑)

インクジェットに関する記述はこれだけです。コンポーネントは好調のようでポジティブな記述が並んでいます。テキスタイルや KM-1に関する記述は見当たりません。同社の中でテキスタイルや KM-1はどういう位置づけになっているのでしょうか?

ともあれ、記述のあるコンポーネントだけでも「好調」というのは嬉しい限りです。下のセグメントブレークダウンでは、インダストリー事業の内数なので、売上高的には全社に占める割合は数パーセントにしか過ぎません。が、営業利益的には全社で年間 150億円に対し、インダストリー事業だけでそれを上回る 230億円を挙げている=他の事業とコーポレートがそれを 80億円分食っているという構図ということになります。

↓↓ これを見て・・・どこにメスを入れなければならないか?・・・まあ、自明と思われますのでコメントはここまでとします。

↑↑ え?営業赤字なの?なんで?・・・というのが第一印象です。円高前提予算が大幅円安実績に振れてなお営業赤字?はあ?にわかには理解不能です。売上高は、コロナ前の四半期実績をわずかにクリアしていますし、前年同期比では増収ではあります。しかし、同社の決算説明会資料にもあるように実質的には減収です。(喝~っ!)

営業損失については、前年度の第4四半期(年間決算)に下記のような「一過性要因」を含むとの説明がありました。

粗利率の悪化・販管費の増加という通常の管理用語での説明であるだけに気になるところです。ここまで見てきたエプソン・キヤノン・リコーは(様々な悪化要因を)「価格対応」・・・要は値上げで乗り切った旨の説明がありましたが、それが十分機能しなかった(ネガティブ要因を埋め合わせるには至らなかった)ということでしょうか・・・(喝~っ!)

また「構造改革」を予定していたが、それを第2四半期から第1四半期に前倒しした・・・という説明があります。かつて銀塩写真事業から撤退し、生産設備の大規模な廃棄売却・販売網の撤収と代理店への補償・従業員の解雇と配置転換などが行われましたが、これは文字通り「事業構造の改革」であり、デジタル時代への流れとしてある意味必然の施策でした。今回は何の「構造を改革」するのでしょうか?また何故、第2四半期に予定していたものを第1四半期に前倒しする必要が有ったのでしょうか?そこの説明が無いように見えます。

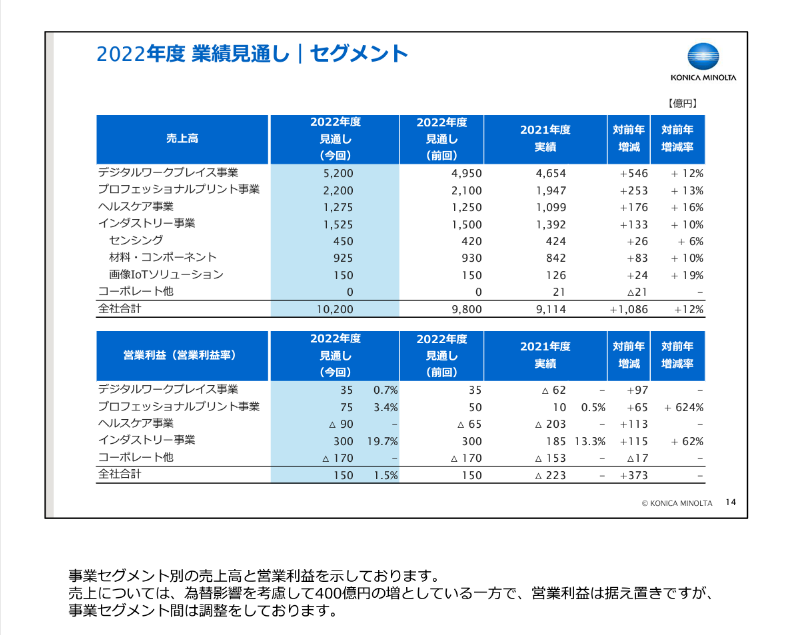

【2022年度の業績見通し】

これだけ為替前提が円安に転んだにも関わらず、売上高見通しの上方修正は小幅に留まり、営業利益見通しは据え置かれています。事業分野別の見通しも開示されていますが「事業セグメント間は調整をしております」という一文が気になります。何故、調整が必要なのでしょうか?「本当は、もっとひどい数字の事業セグメントもあるんだけど、それを見えなくするために(合計値は変えずに)いい数字の事業から数字を削って埋め合わせた」・・・そういう意味に受け止められてしまいますが、違うでしょうか?

いずれにせよ、デジタルワークプレイスとヘルスケア(プレシジョンメディシン)という目玉事業が厳しい状況にあるようなので、体勢の立て直しを期待したいものです。いずれも私の専門外なので詳細コメントは控えます。

ちなみに同社は 4月に社長交代が有ったので立て直しは後任の方に託されているわけですが、今回の四半期実績に関しては、後任の方=現社長には責任はありません。前任の方は 2014年 4月から 2022年 3月までという長期政権だったので、そのツケをたったの 3か月で軌道修正して結果を出す・・・そんなことが出来るほど経営は甘いものじゃないことは自明です。

しか~し、それを踏まえた上で敢えて申せば・・・新任の現社長は前任の方の在任期間に亘って、今問題となっている「デジタルワークプレース」とプロフェッショナルプリンティング部門(併せて全事業の約7割)の執行責任者だったわけで、責任はないどころか「大有り」でしょう。ヘルスケアやプレシジョンメディシンには直接の責任は無いとしても・・・

今回の第1四半期決算の説明資料は、管理屋さんが役員会に説明する資料としてはそこそこ分かり易く、そういう意味ではよくできていると思います。しかし、今求められているのは、そういうことではなく、これまで長年先送りしてきた根本的な課題をどう「構造改革」するのか?待った無しにみえる状況をどう打開するのかという具体的な本音ベースの話ではないでしょうか?逃げ遅れた株主として、次回の上期決算発表ではそれを期待したいと思います(頼むで~(笑))<ー笑うところじゃない

関連記事

-

- 2018-11-4

- トピックス

校條浩さん:シリコンバレーの流儀「花形産業が消滅する時」

-

- 2023-10-28

- トピックス

業界各社 2023年度 第2四半期決算発表状況(2):エプソン

-

-

- 2018-9-9

- トピックス

XAAR:成長プランと実績の差に失望感

-

- 2026-2-7

- トピックス

業界各社 2025年度第3四半期決算発表状況:富士フイルム

-

- 2020-9-27

- トピックス

歴史を語るということ