今回は 10月27日(金)に発表のあったエプソンを採り上げます。

エプソン

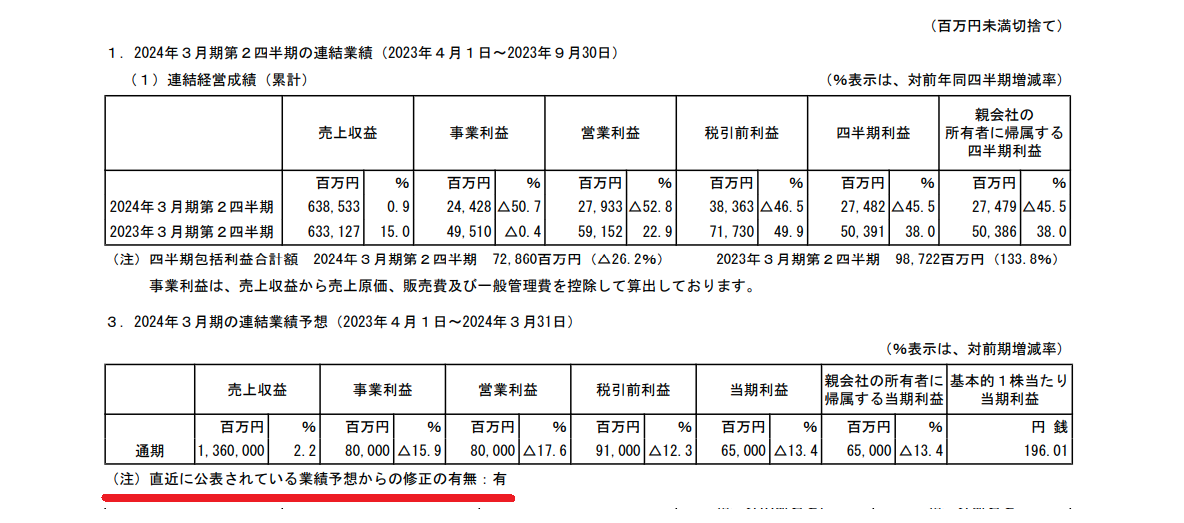

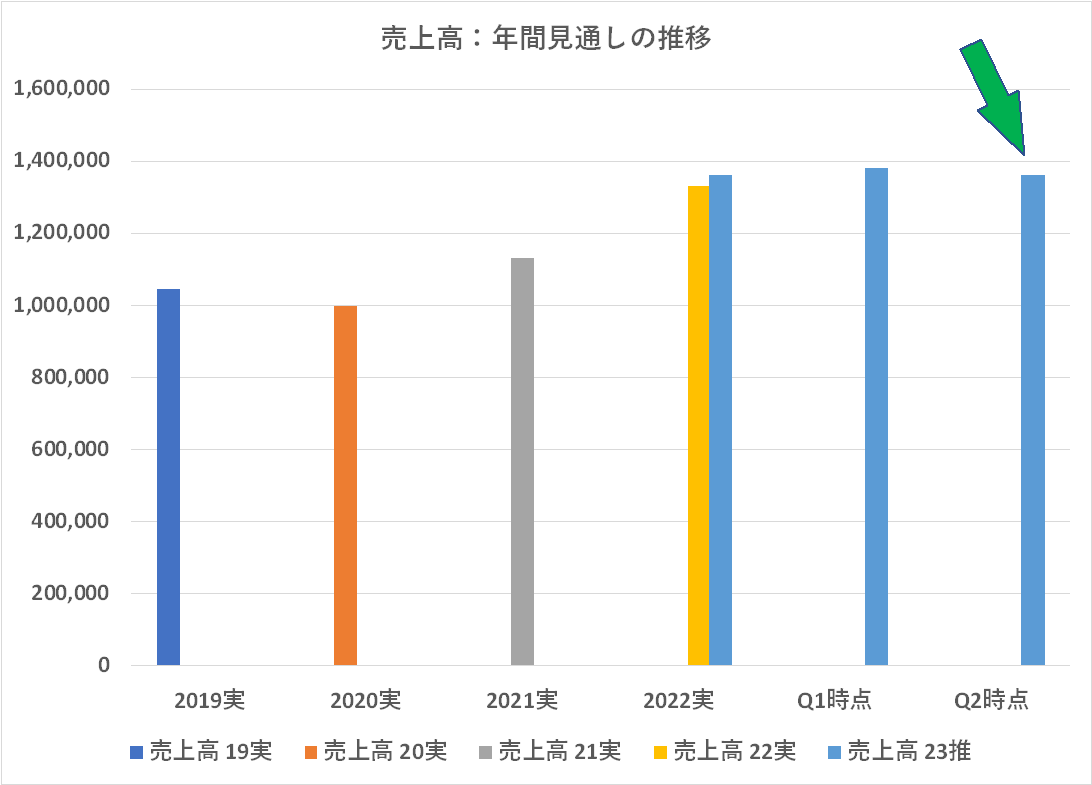

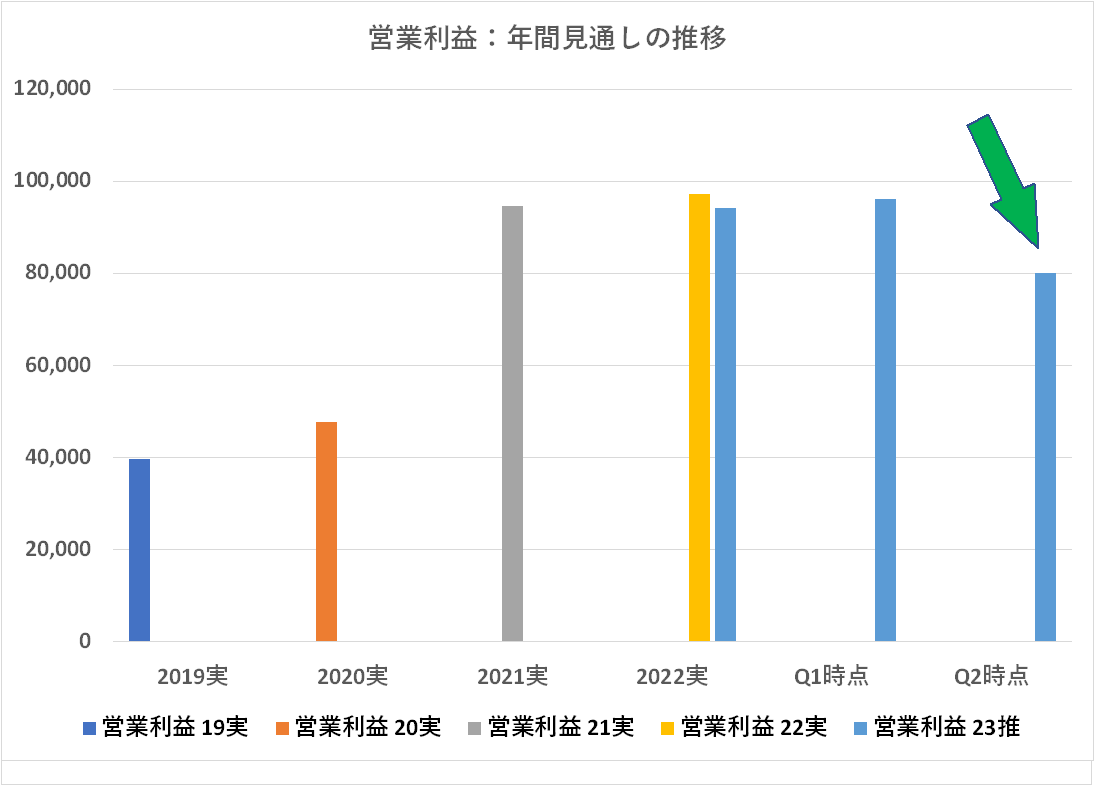

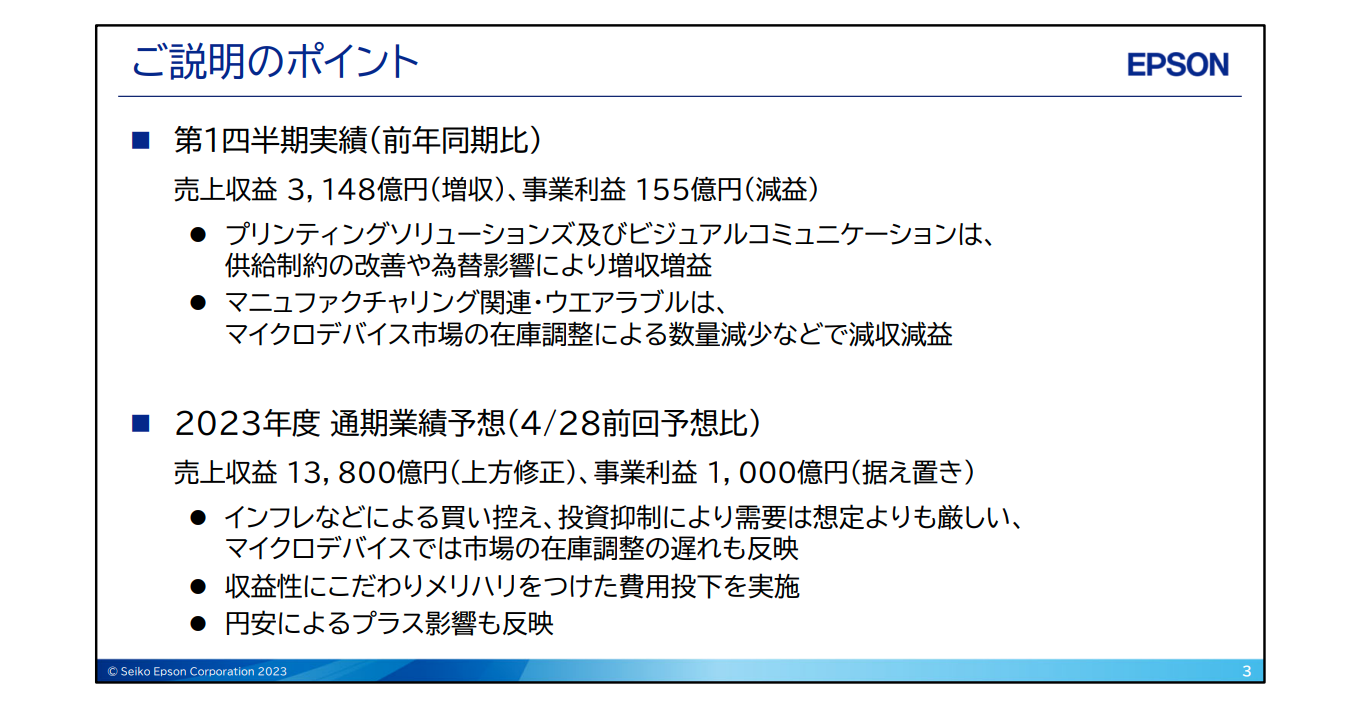

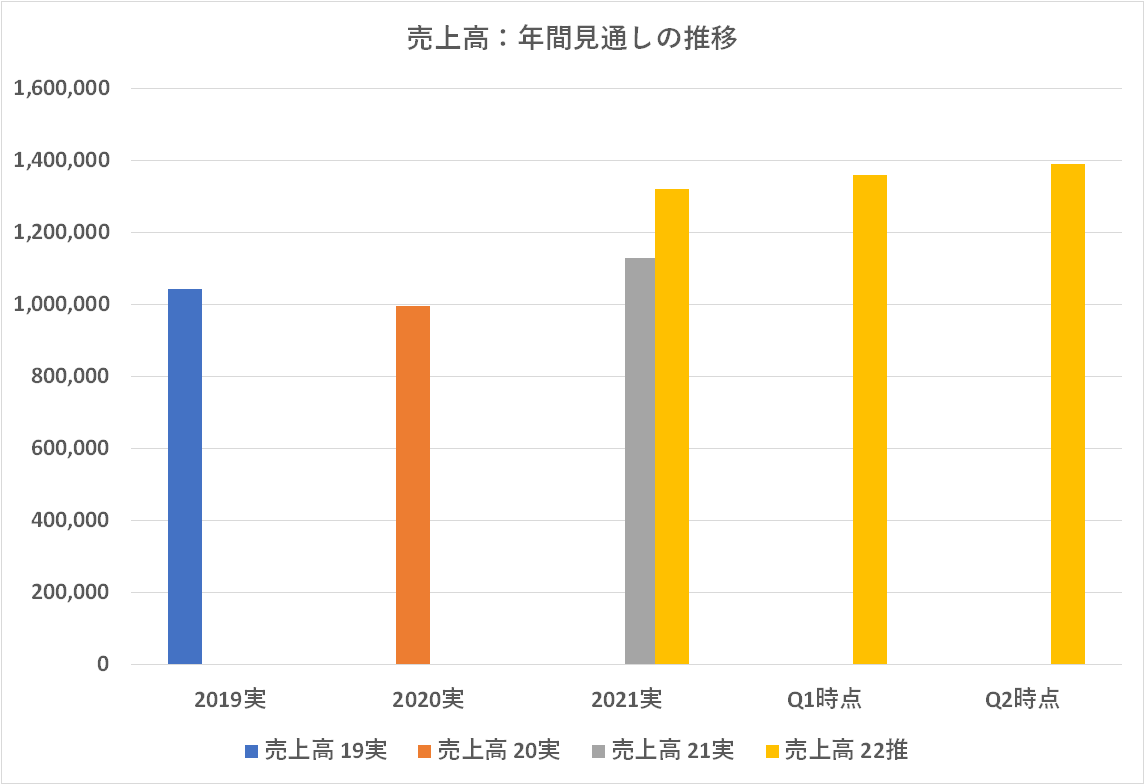

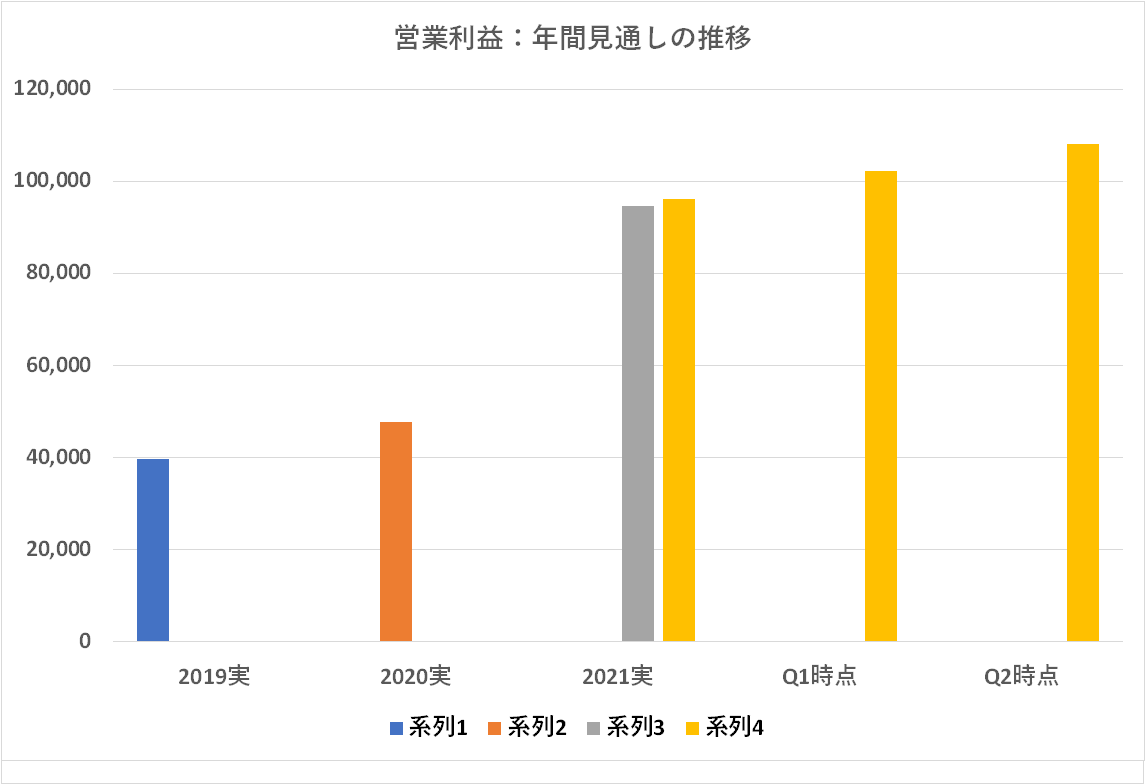

おや?エプソンも年間業績見通しを修正していますね!同社は、期初に公表する年間見通しを四半期を追うごとに僅かでも上方修正してポジティブな印象を与えようとする傾向があります。実際、三か月前のQ1決算で既に期初公表の年間見通しを上方修正していますからね。今回もまたそれかな?(笑)

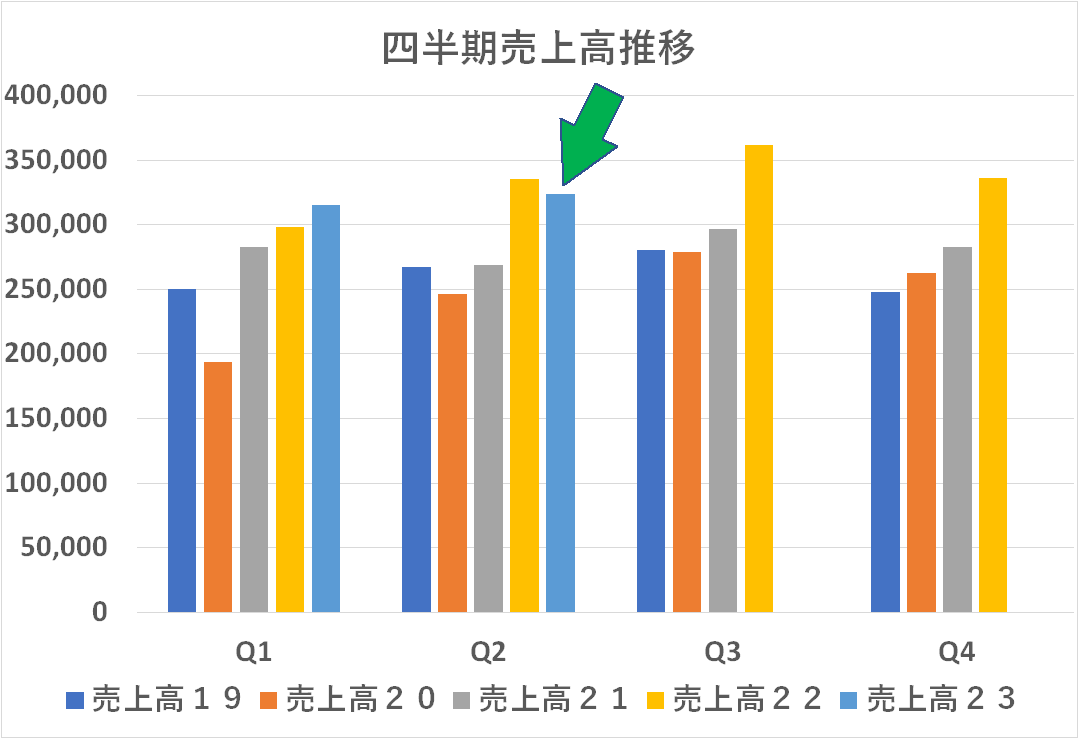

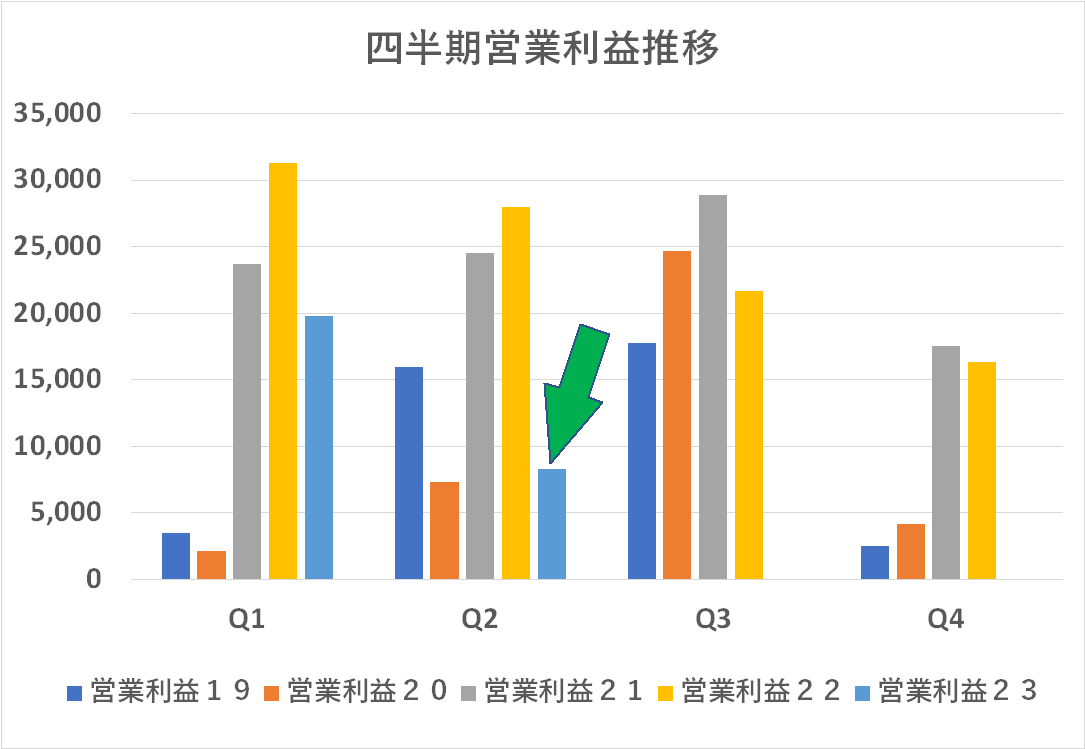

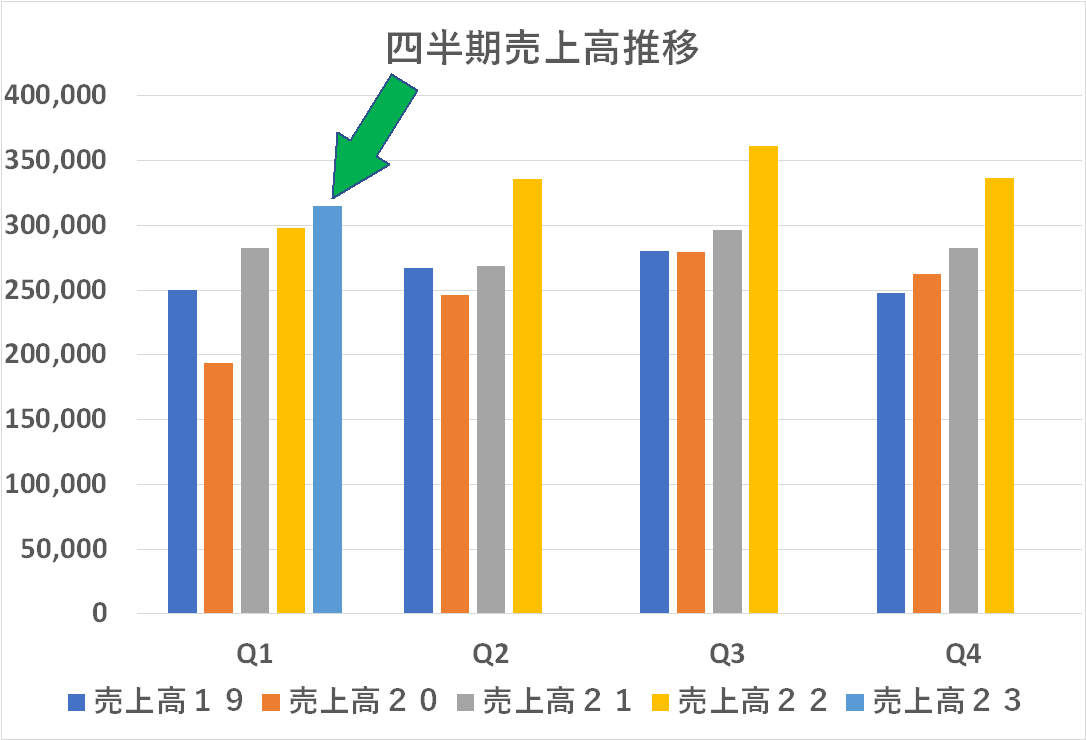

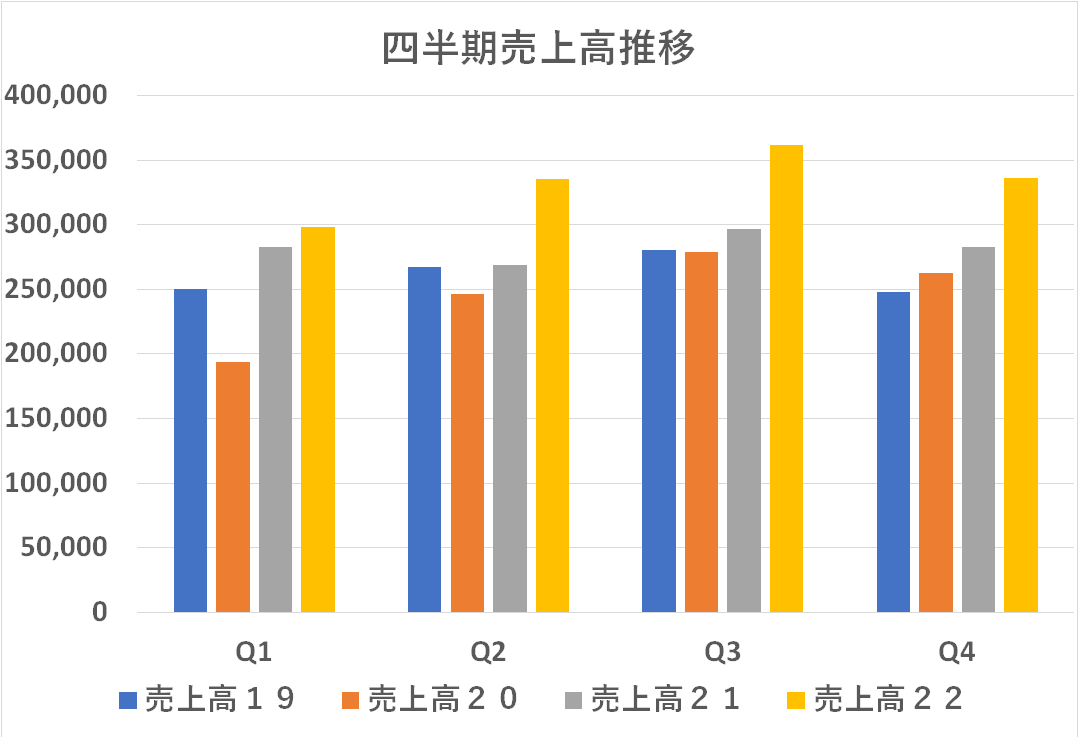

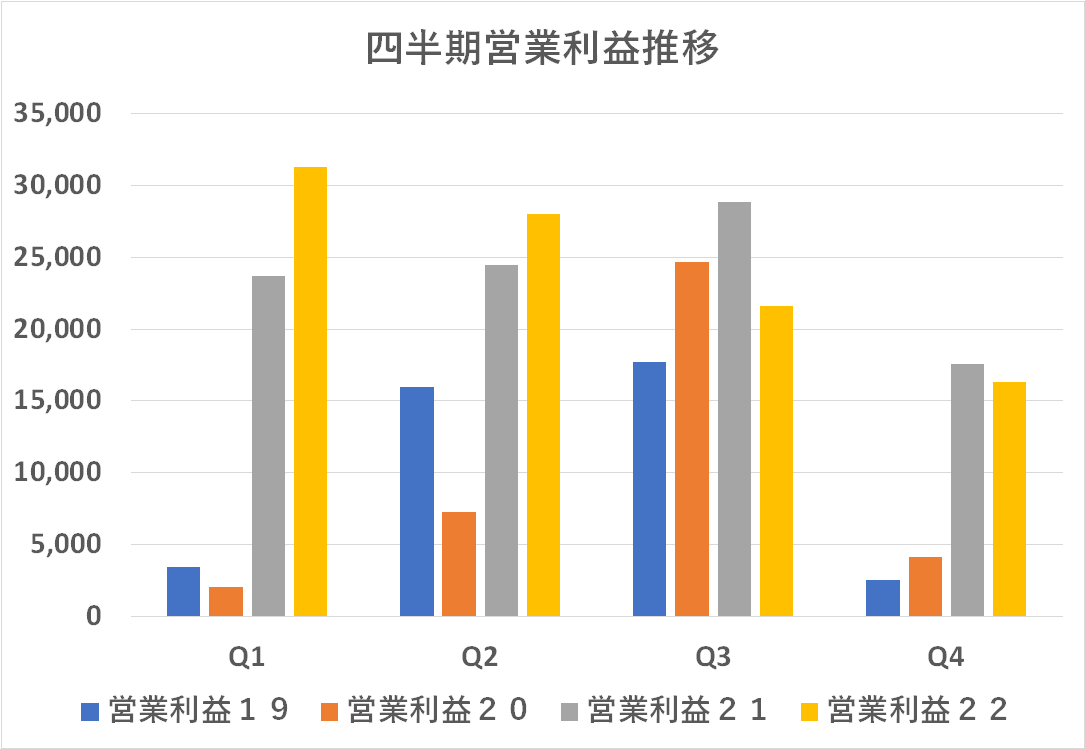

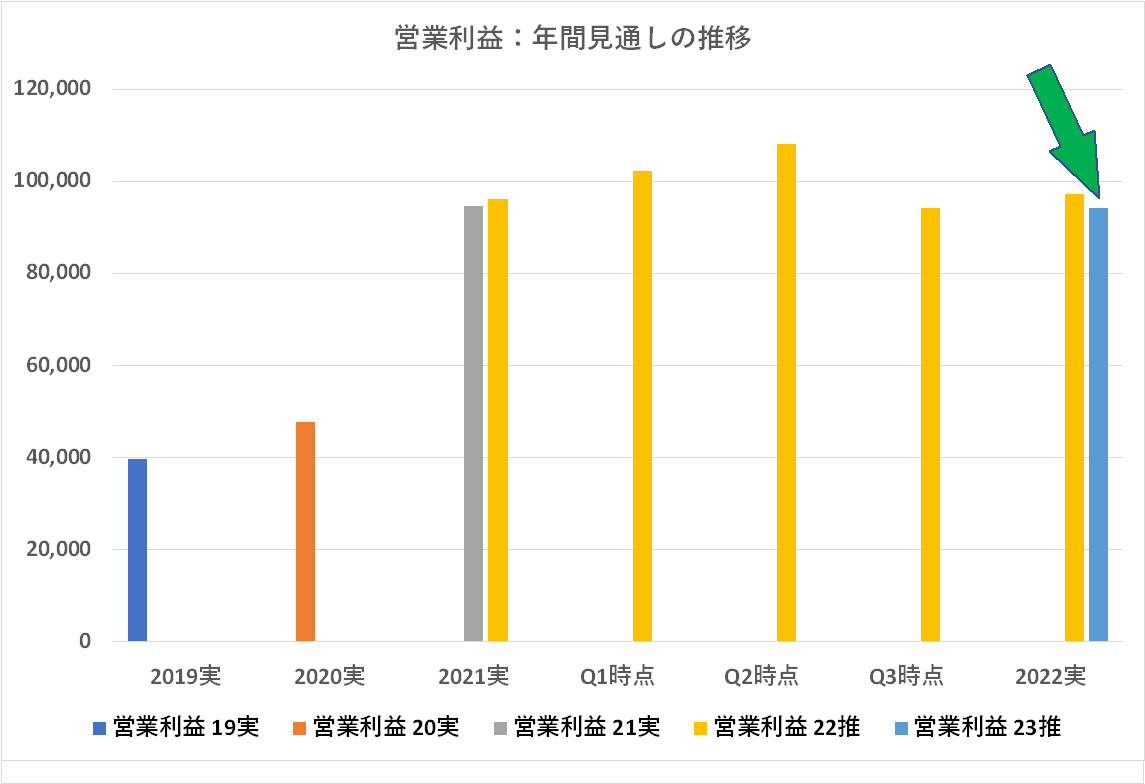

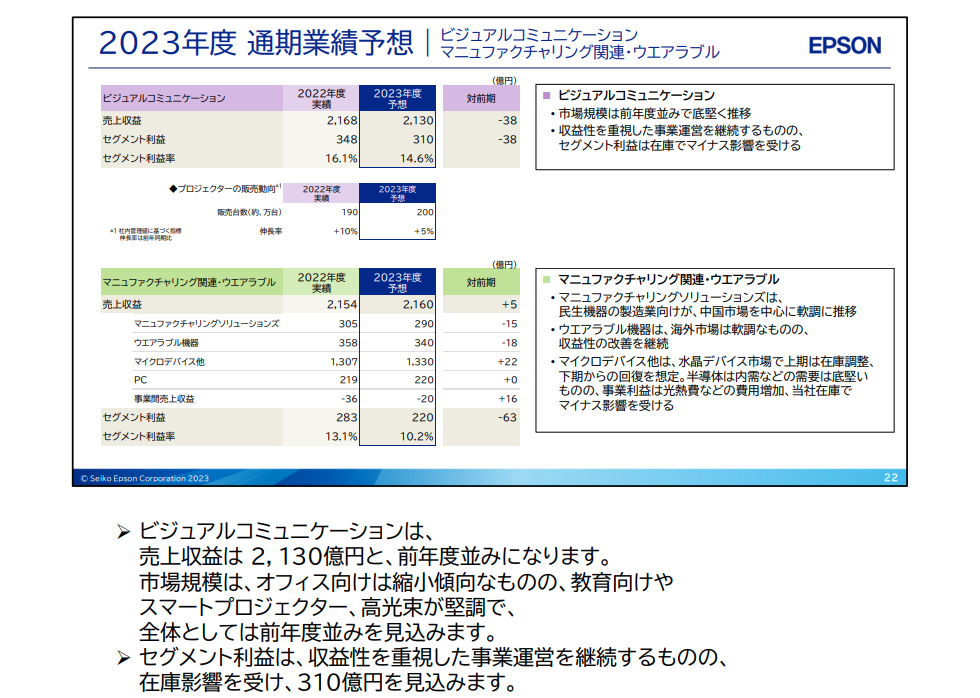

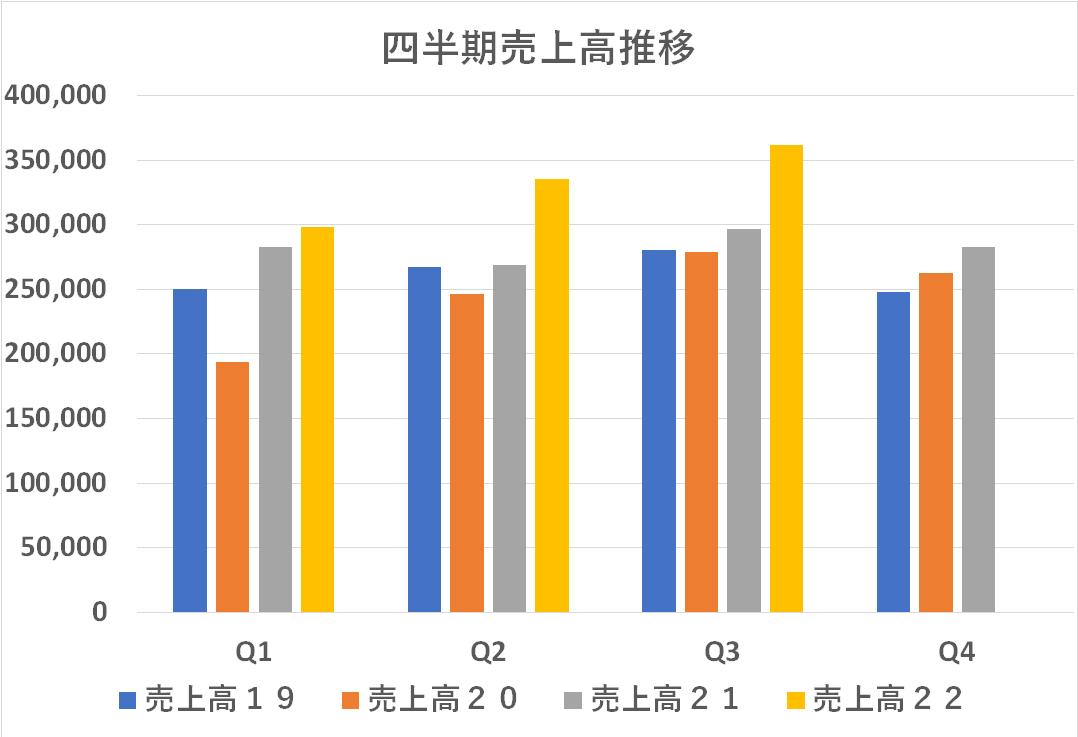

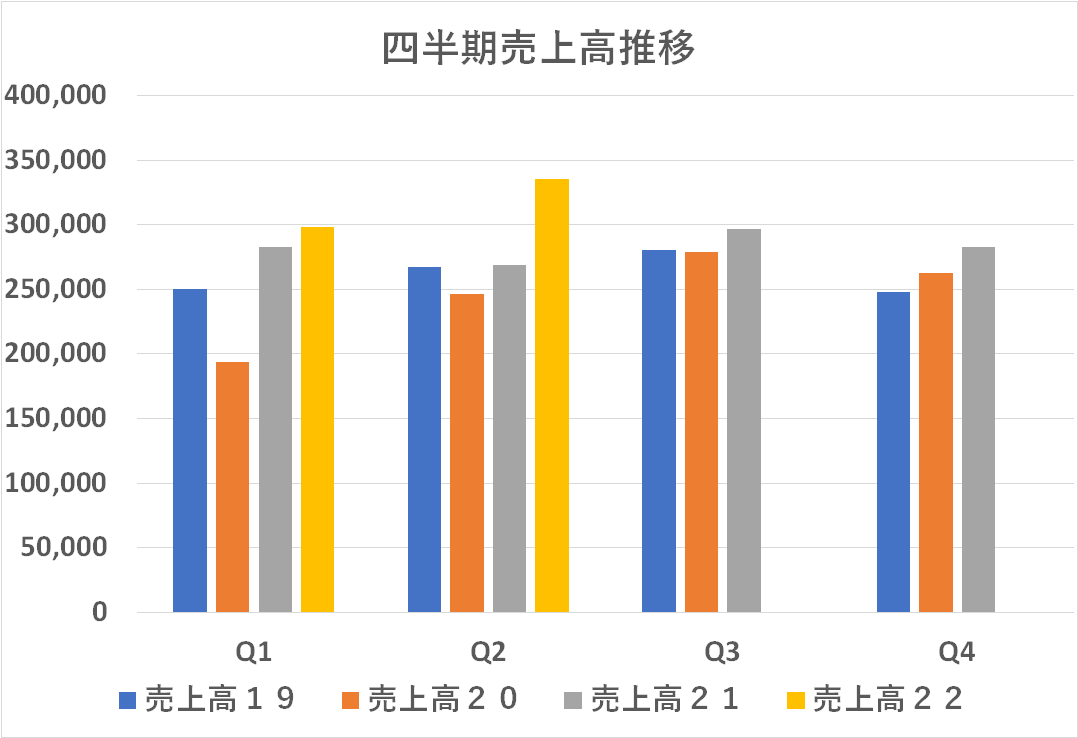

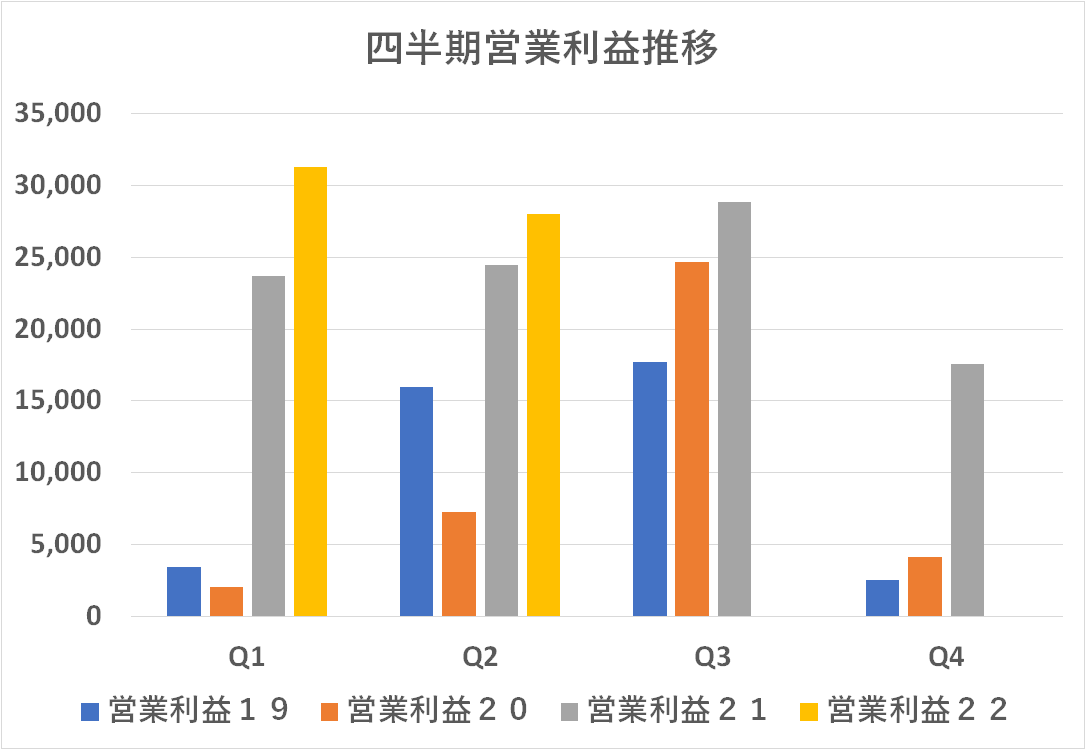

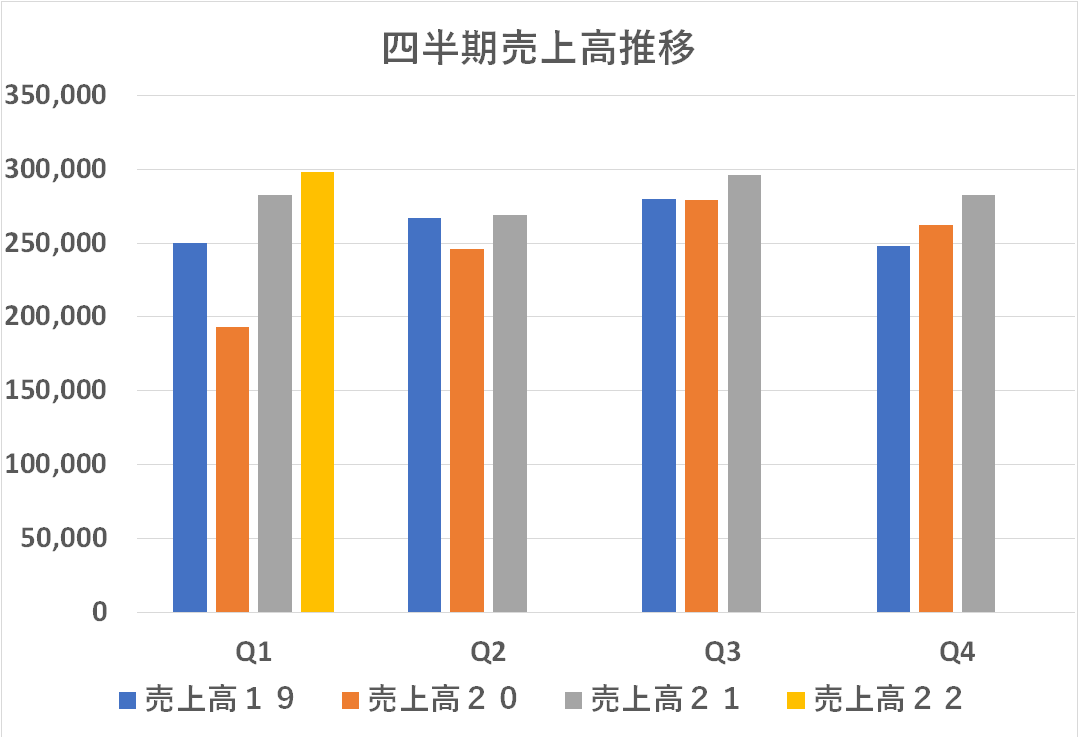

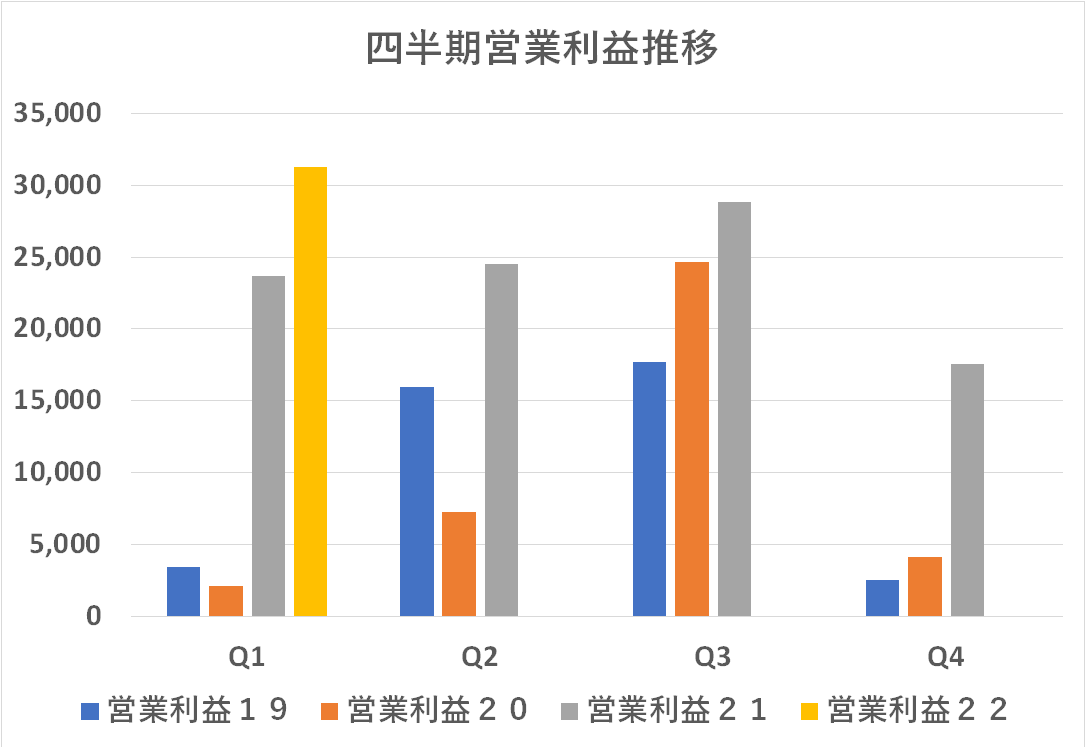

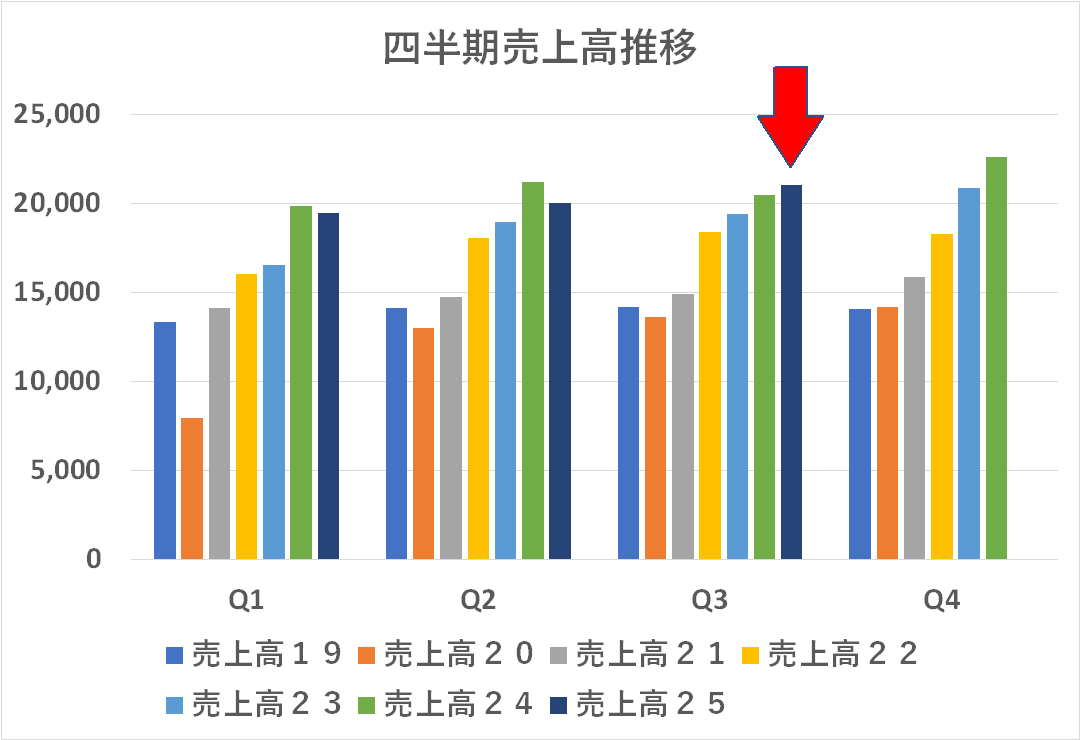

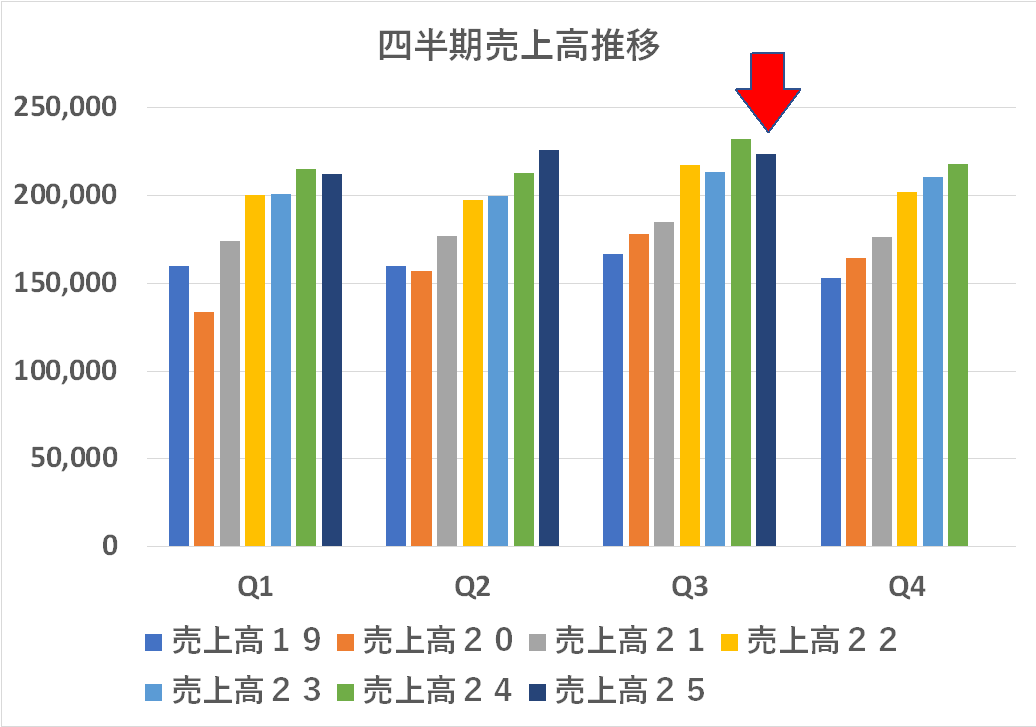

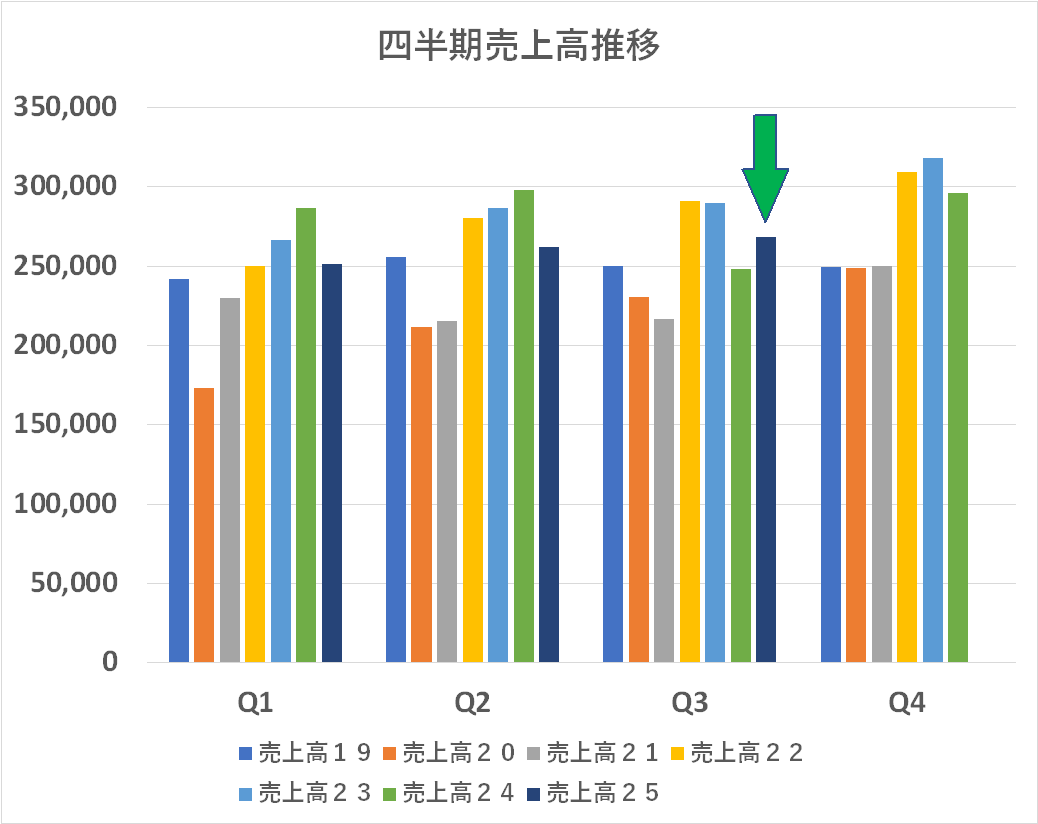

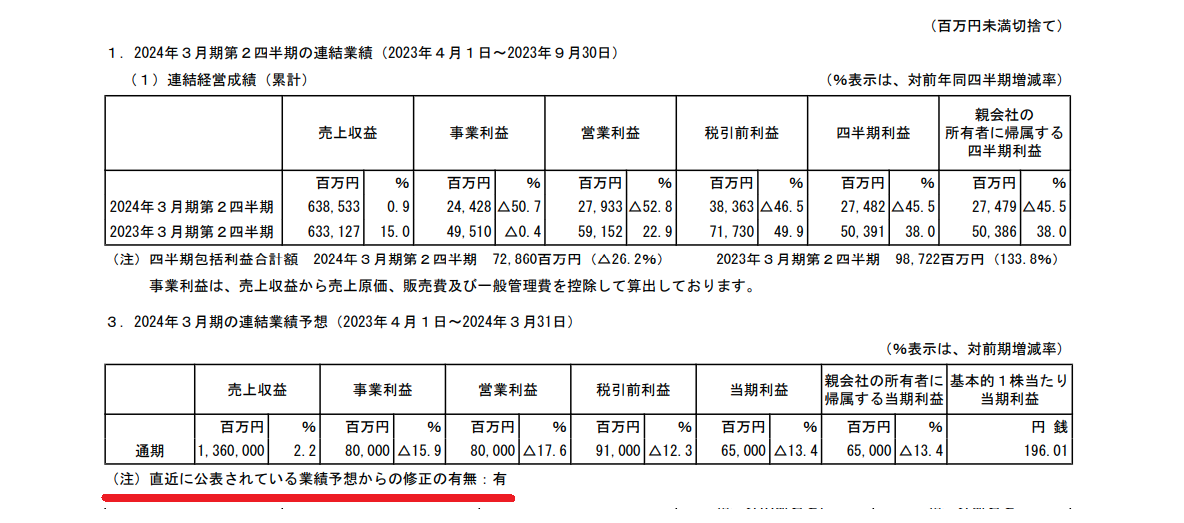

第2四半期売上高は前年を下回っています。営業利益は・・・あれ、かなり低いレベルですね!前年割れどころか、あのコロナの影響が大きくヒットした 2020年度のQ2のレベルにまで落ちています。加えて気になるのは、前年度から四半期営業利益がステディに下降傾向にあることです。ん?なんだ?これで年間見通しを上方修正なんてできるの?

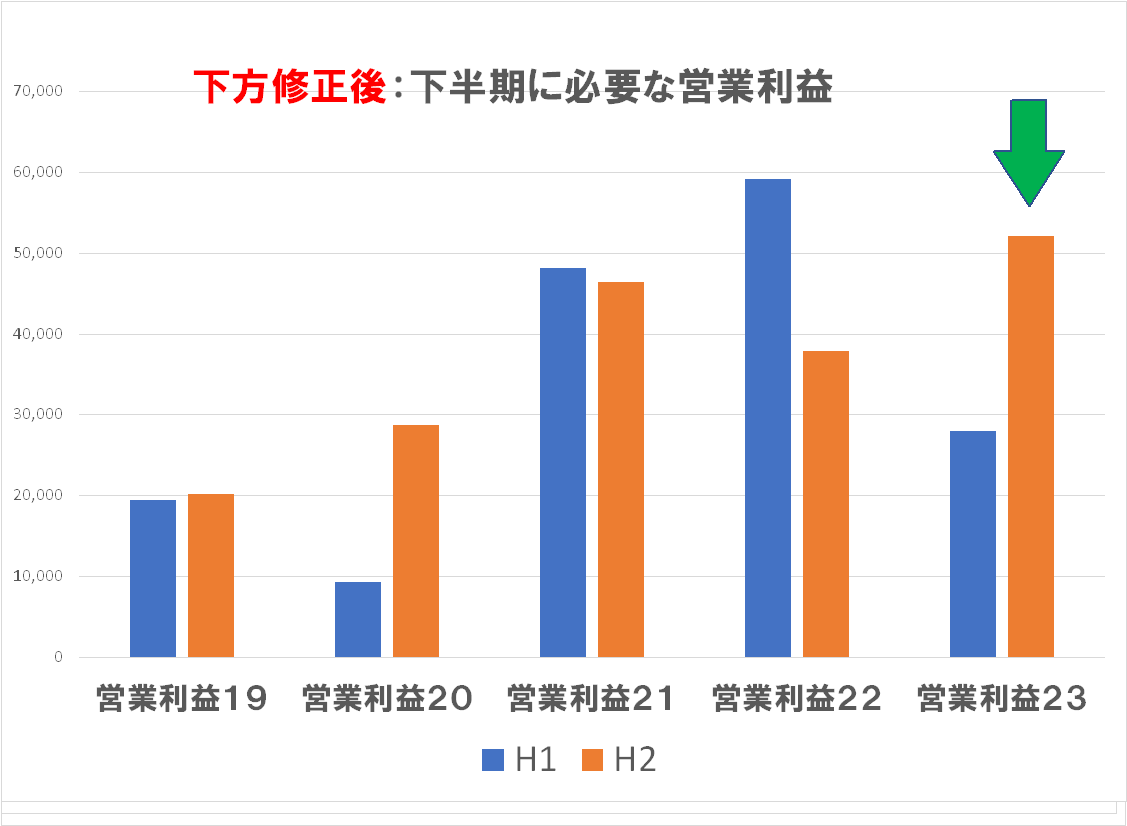

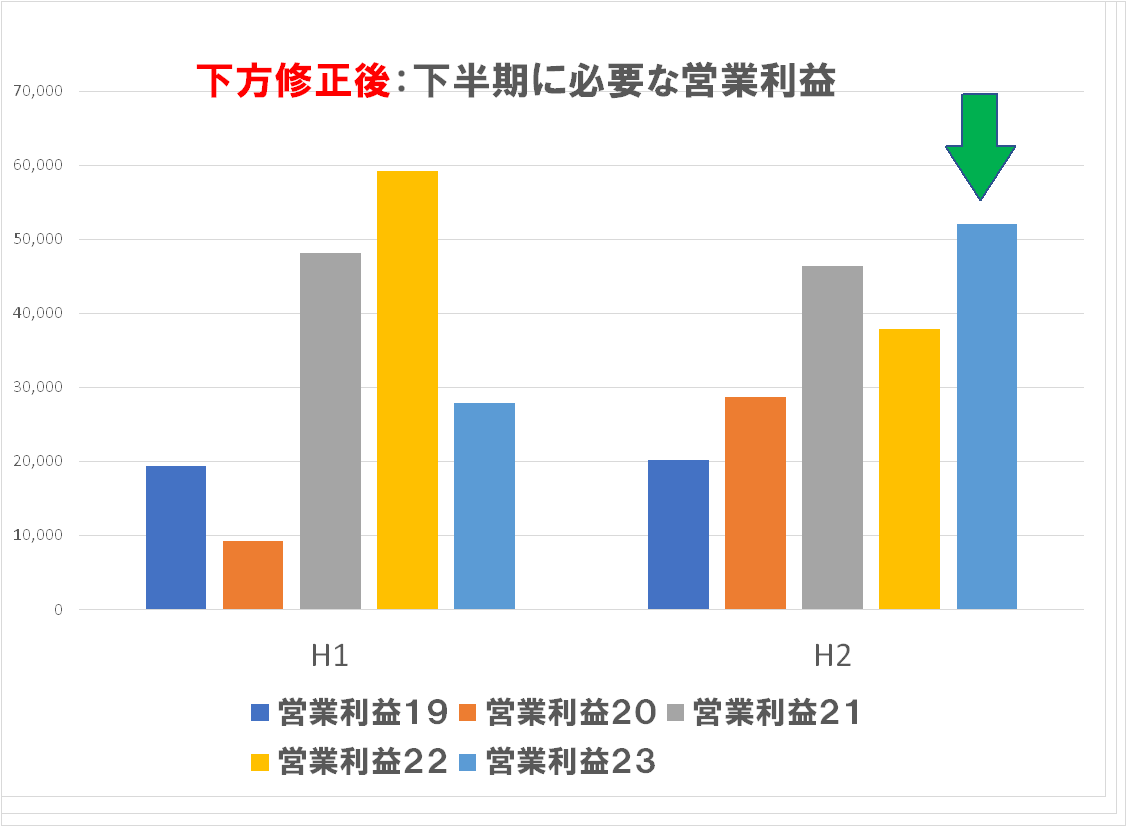

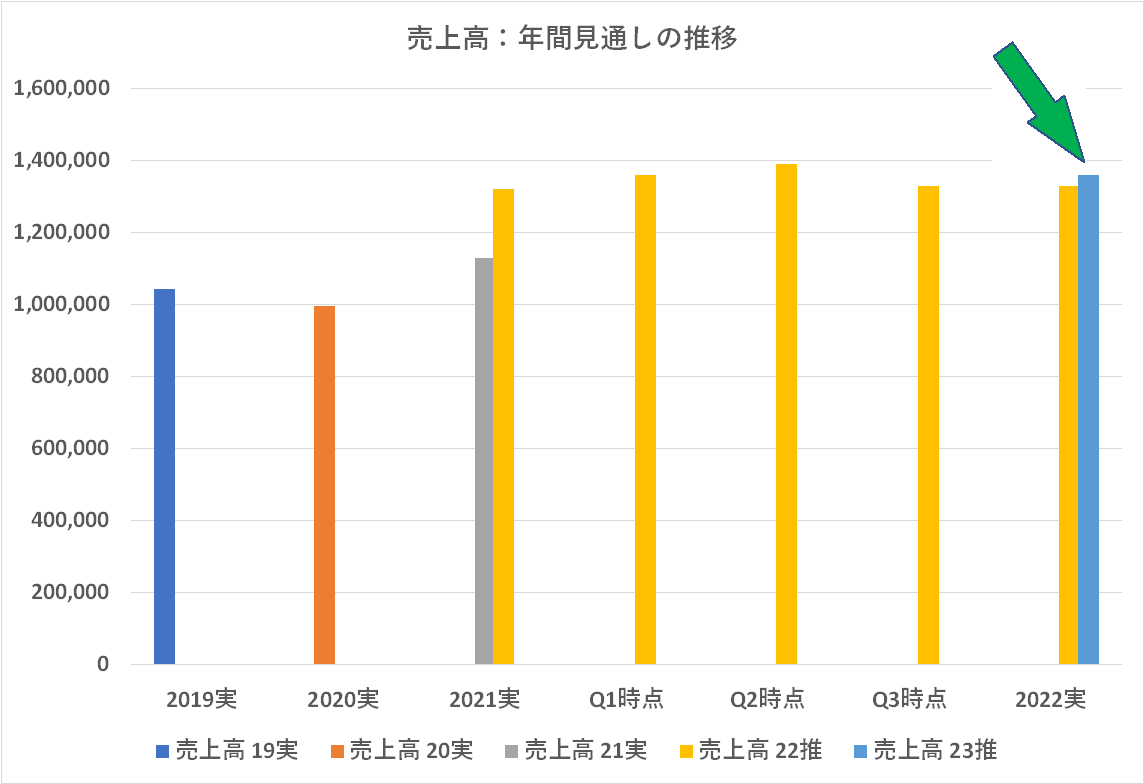

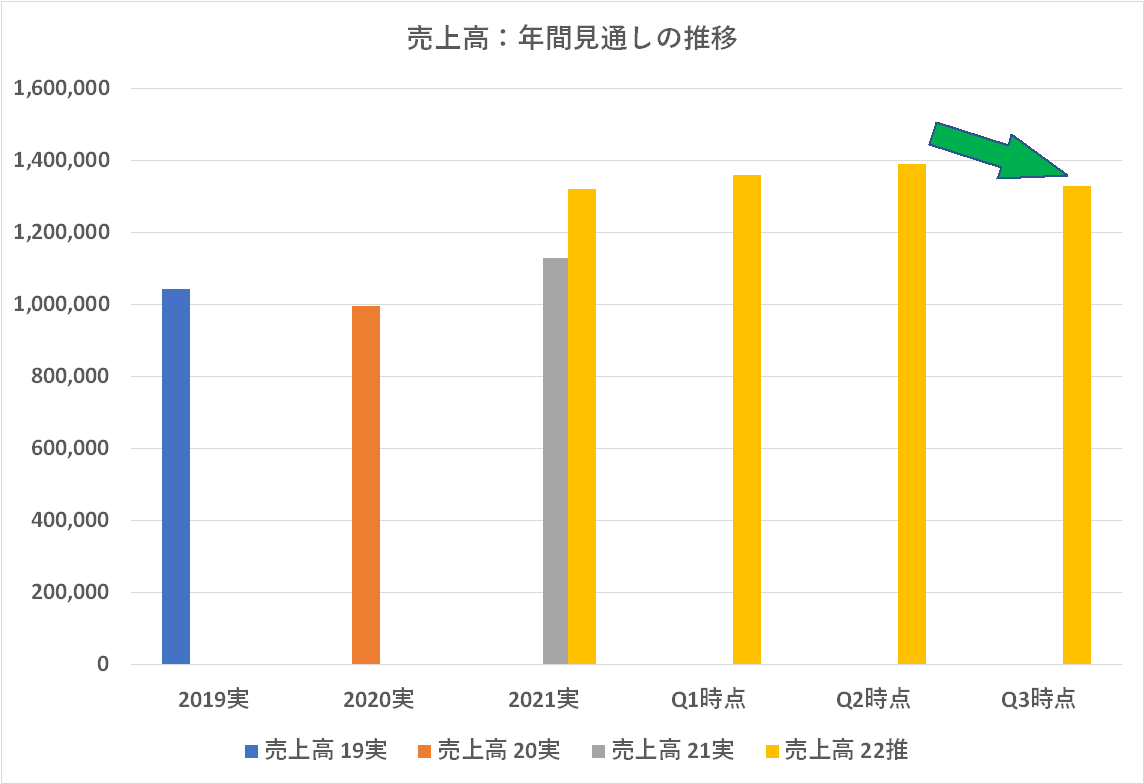

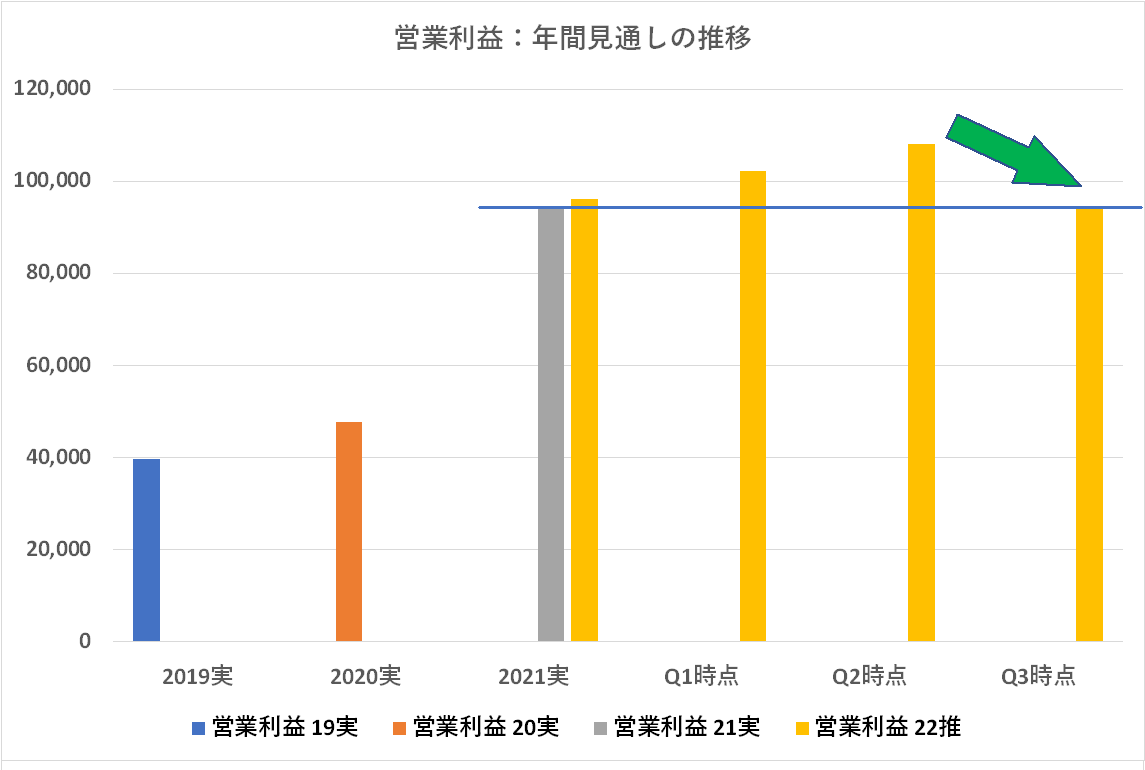

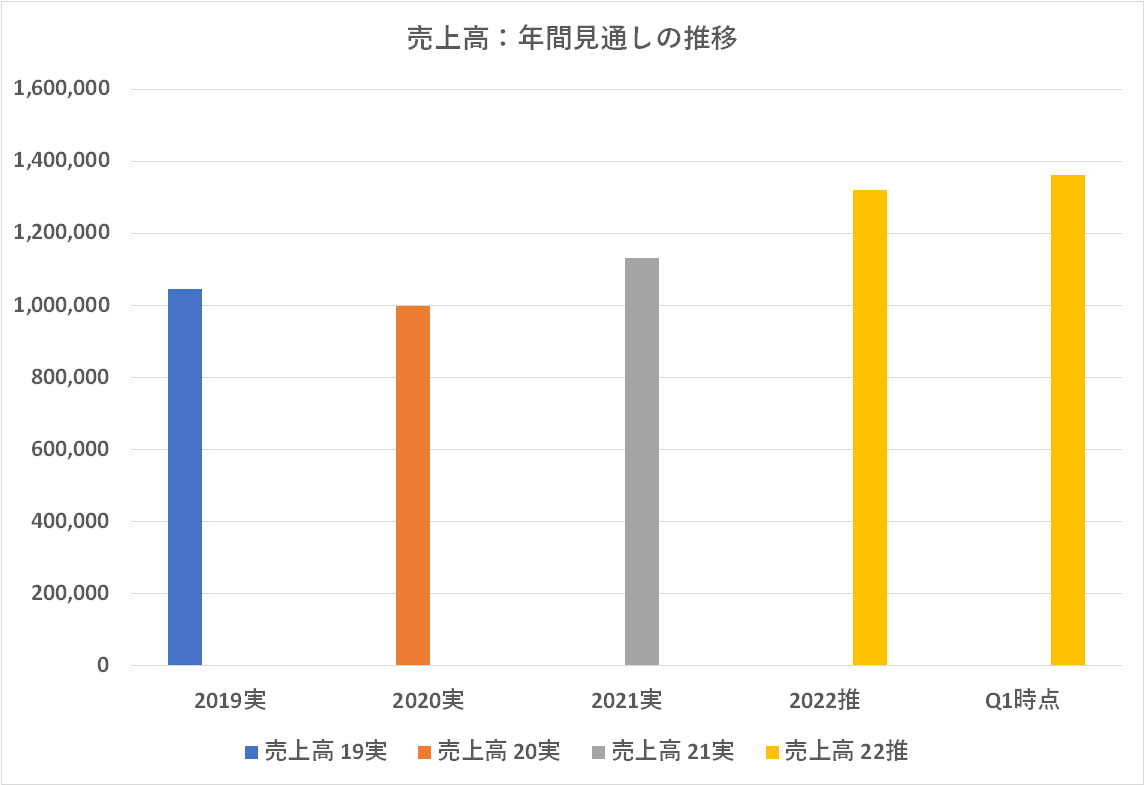

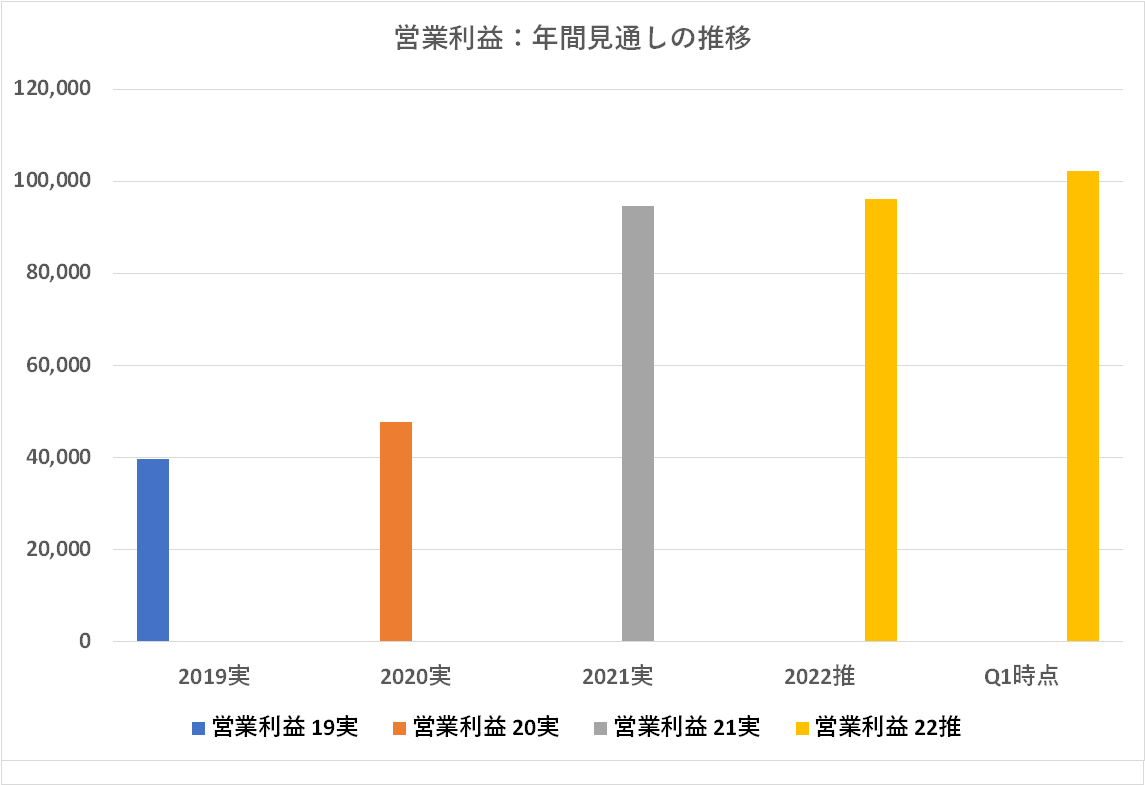

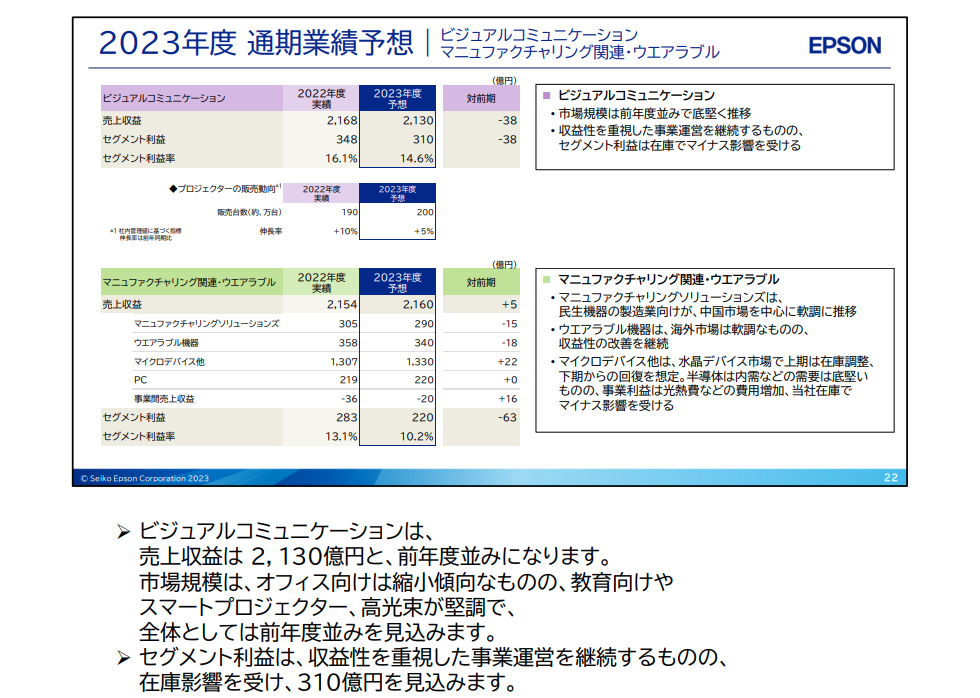

やはり、今回は売上高・営業利益とも年間見通しを下方修正しています。売上高の下方修正はグラフからも読み取れるように「軽微」で、期初に公表した「13,600億円に戻した」程度の話です。が、営業利益は随分派手に見直しましたね!前年どころか、前々年も割り込んでいます。ありゃりゃ・・・

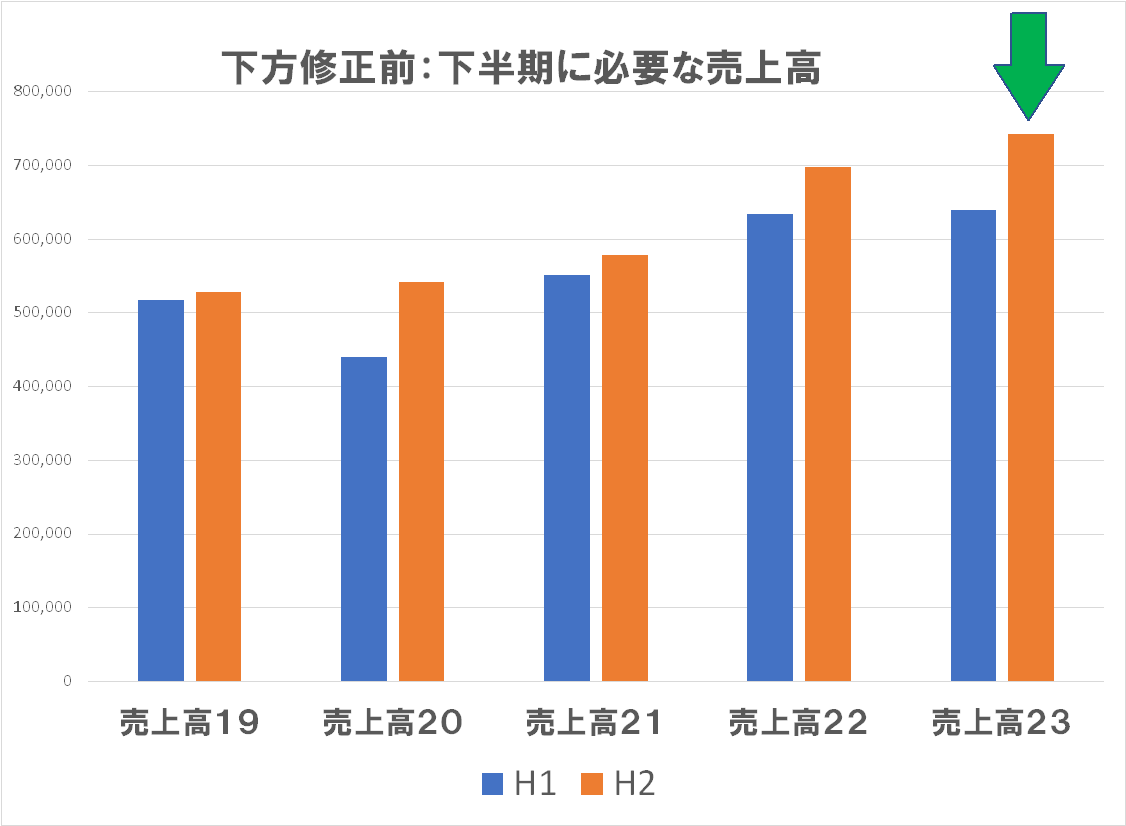

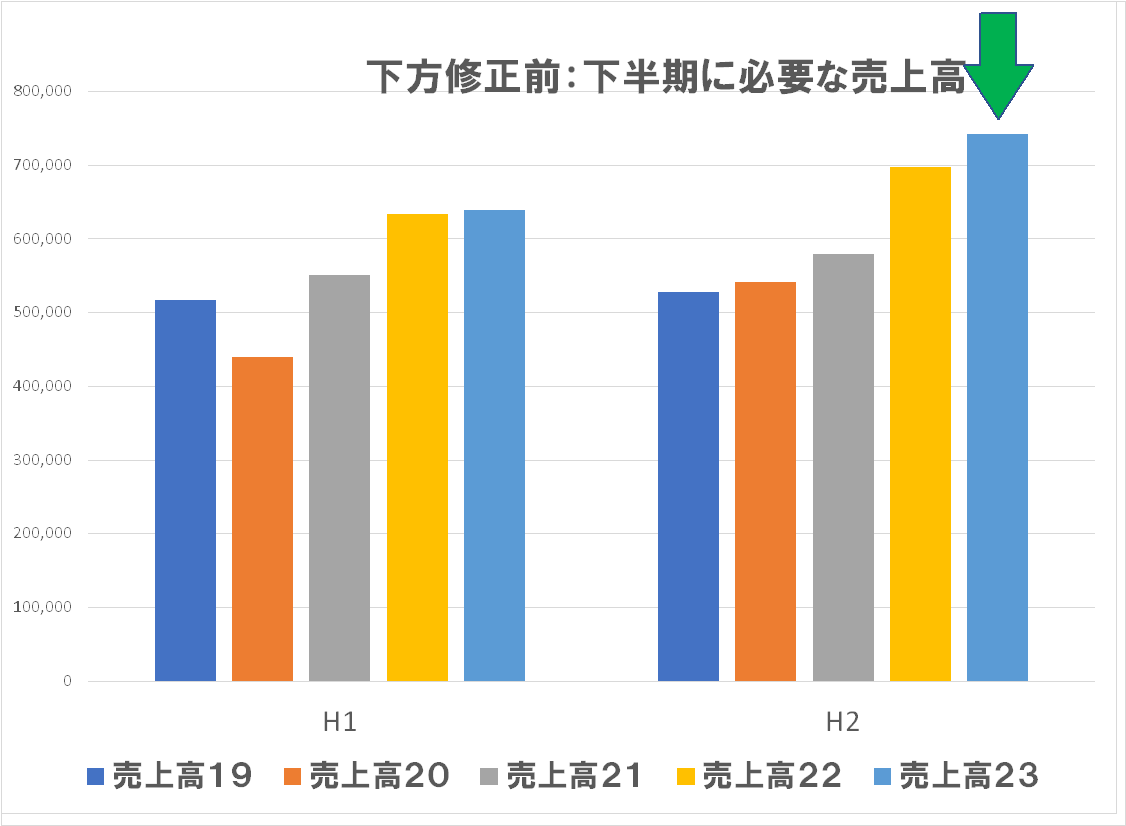

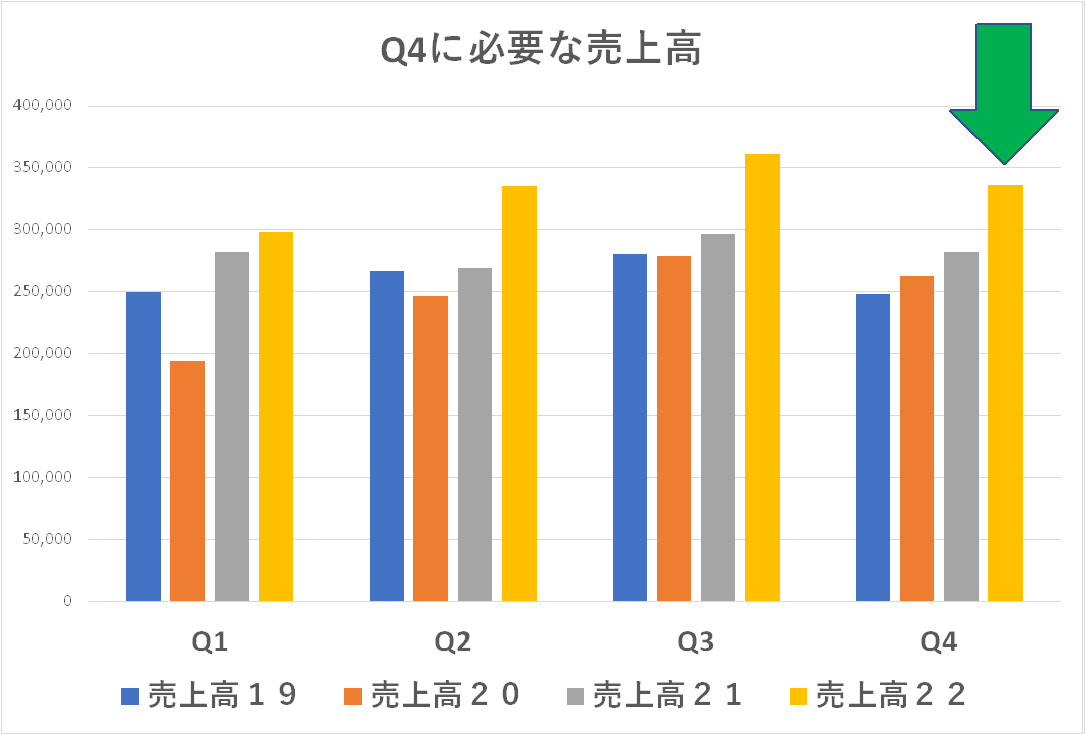

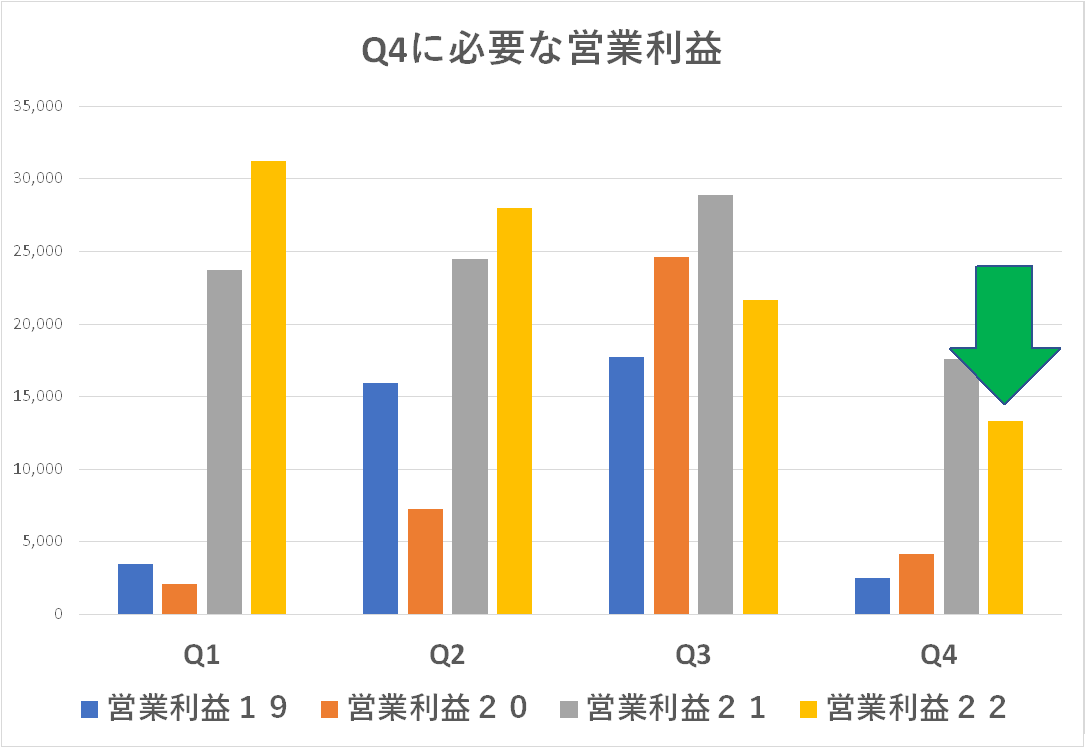

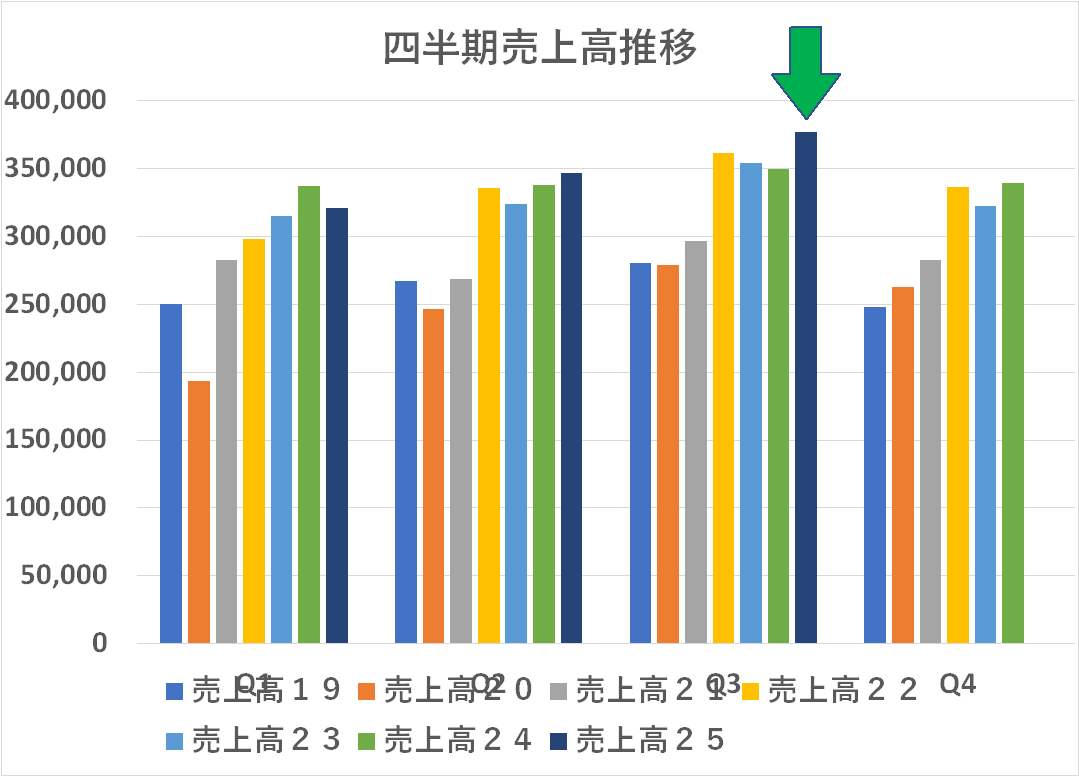

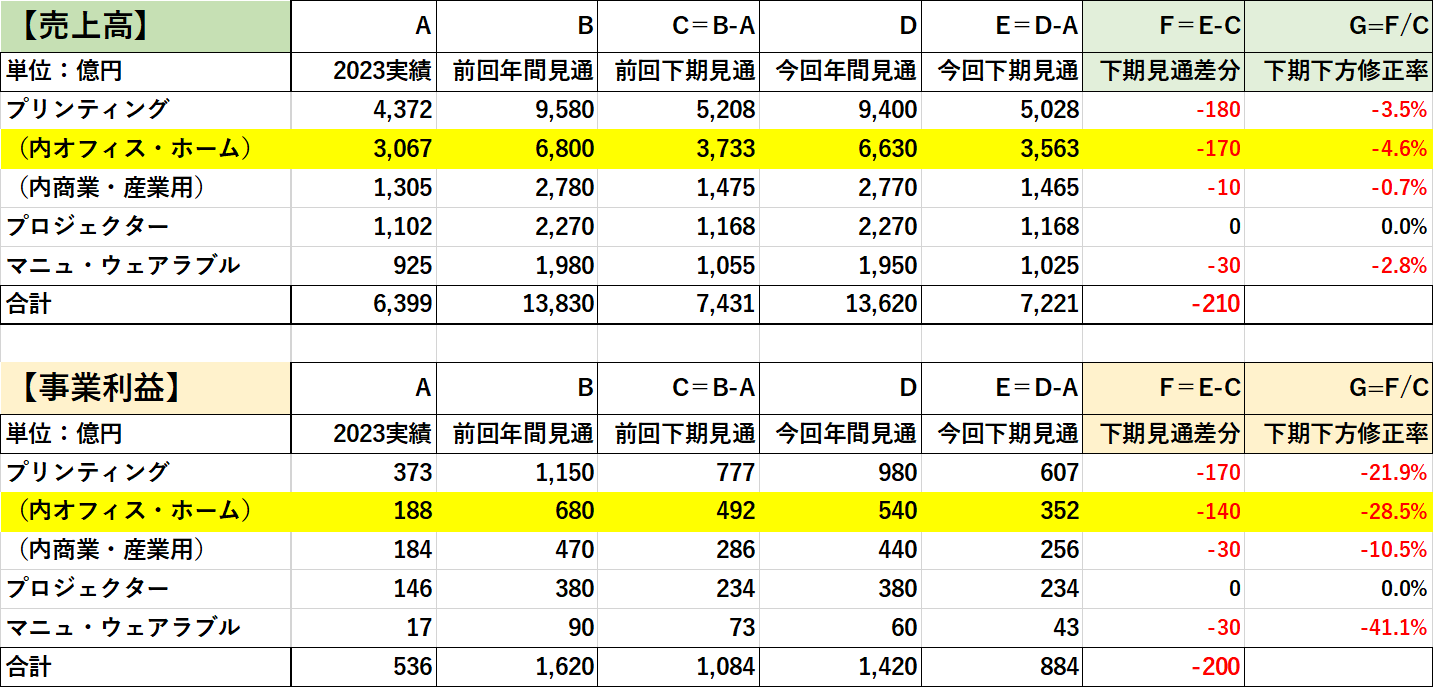

はい、ではここで定番の検査手法(笑)で「年間見通し-上期実績=下期に必要な数字」という小学校の算数レベルの計算で何が見えるのかを検証してみましょう。世にアナリストと呼ばれる方々はもっと難し気な分析やるのでしょうが、こんな単純な計算の方がクリアに見えるものもあります。ホントは時間の余裕があればバランスシートの分析なんかも面白いんですけどね・・・ま、そこは深入りしません。なんせ、10月30・31日の JITF2023を控えてドタバタなんです(笑)

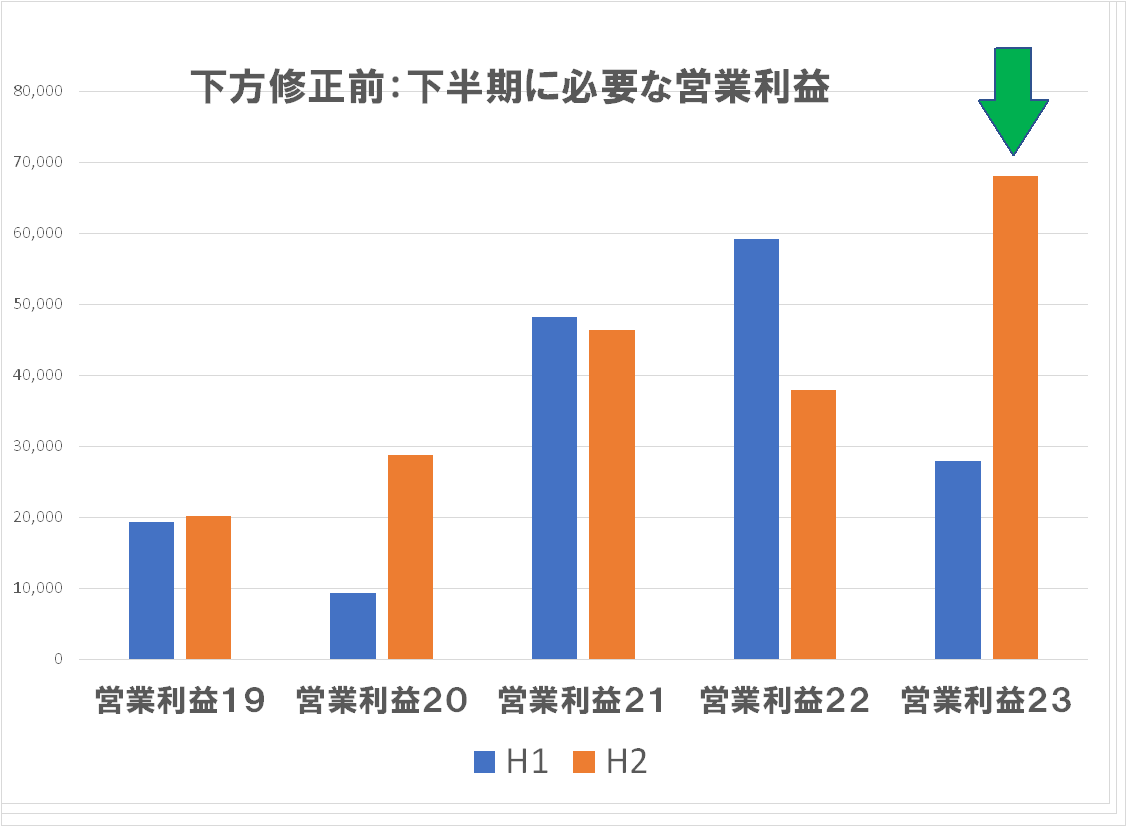

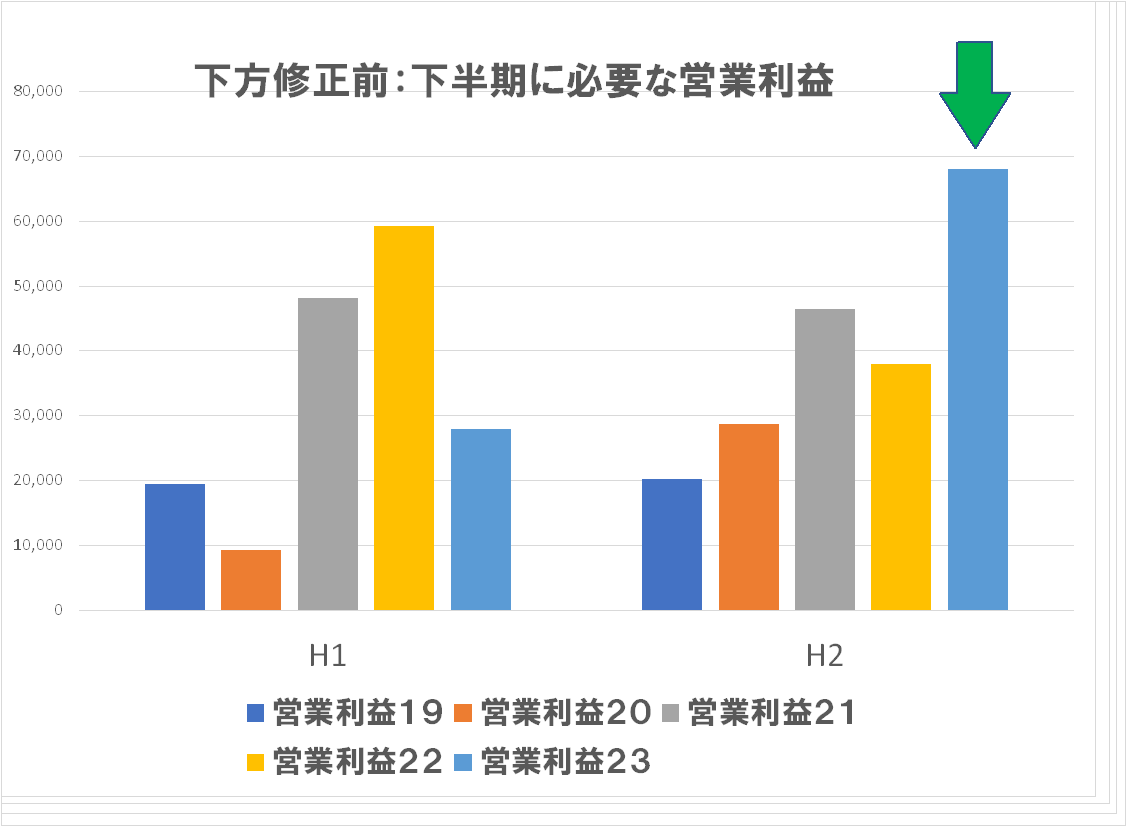

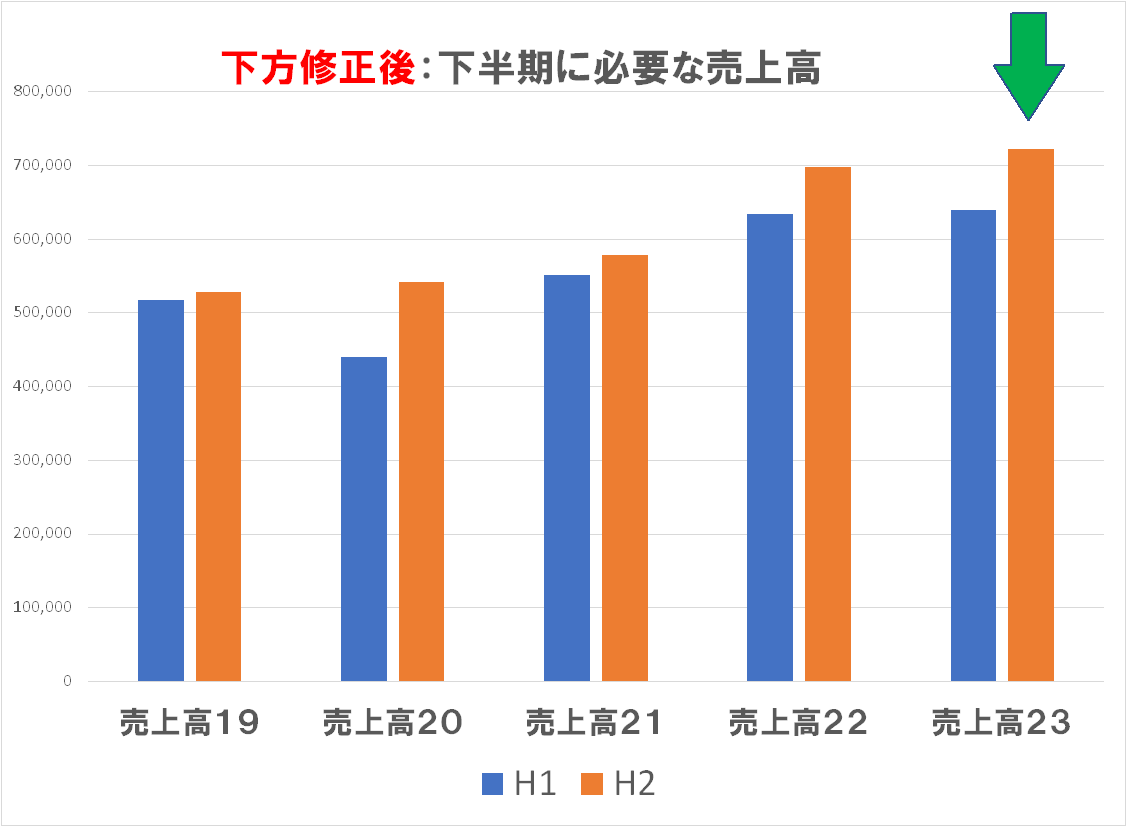

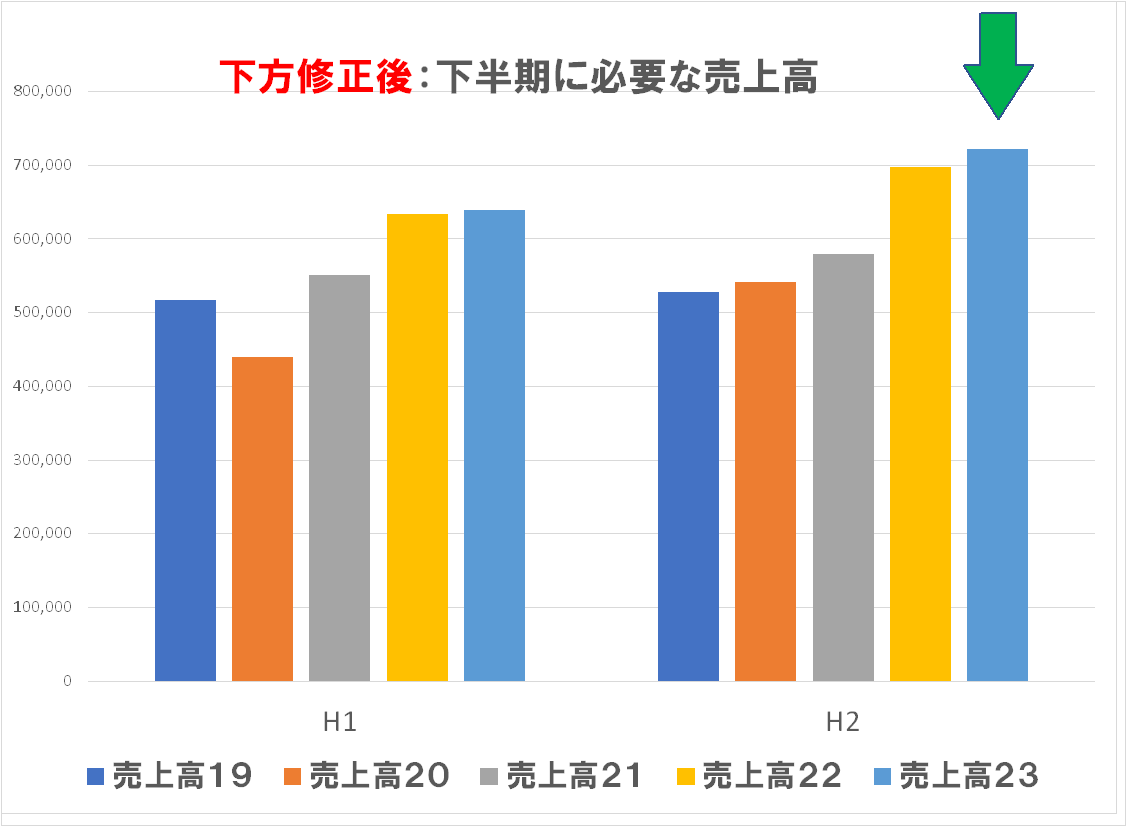

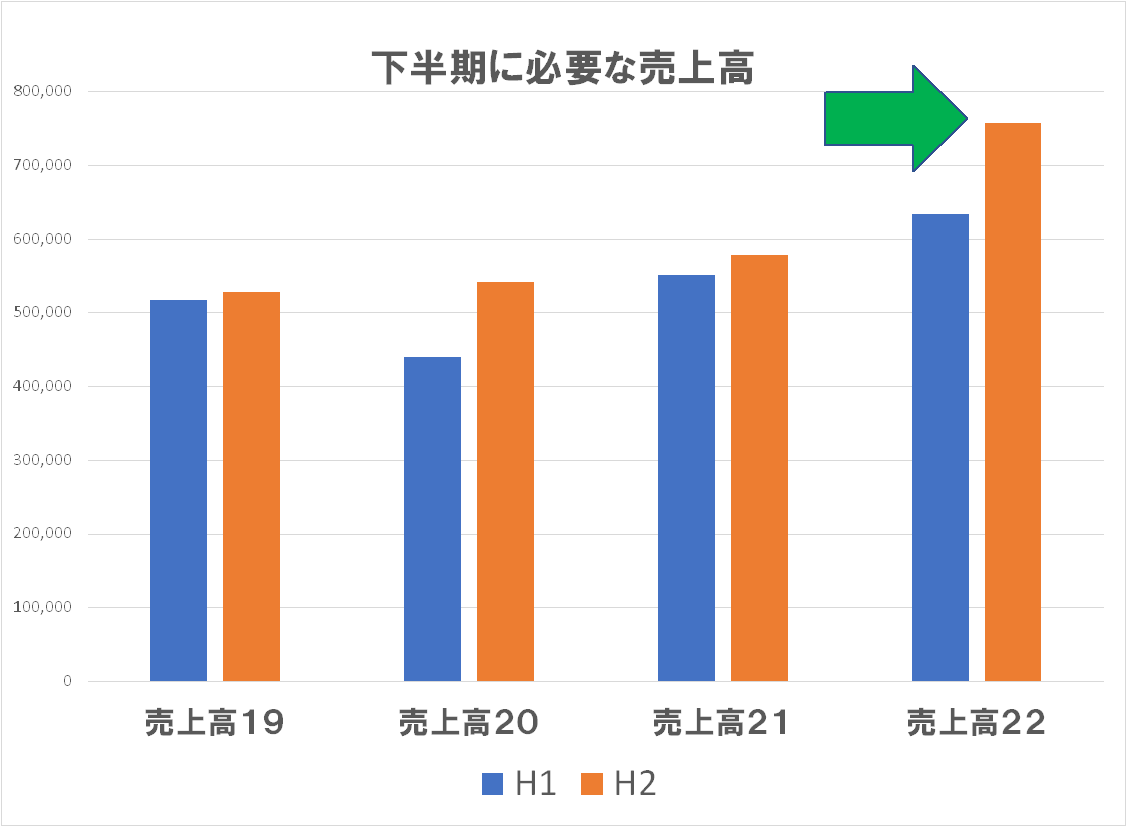

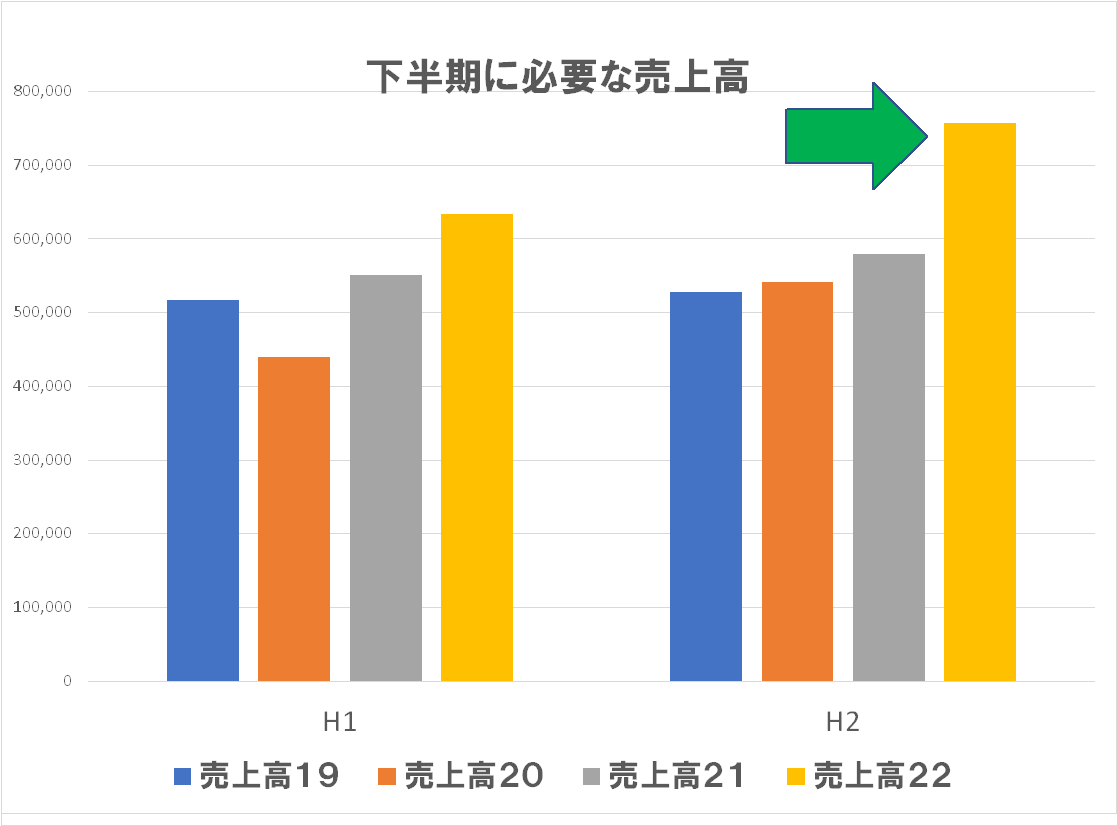

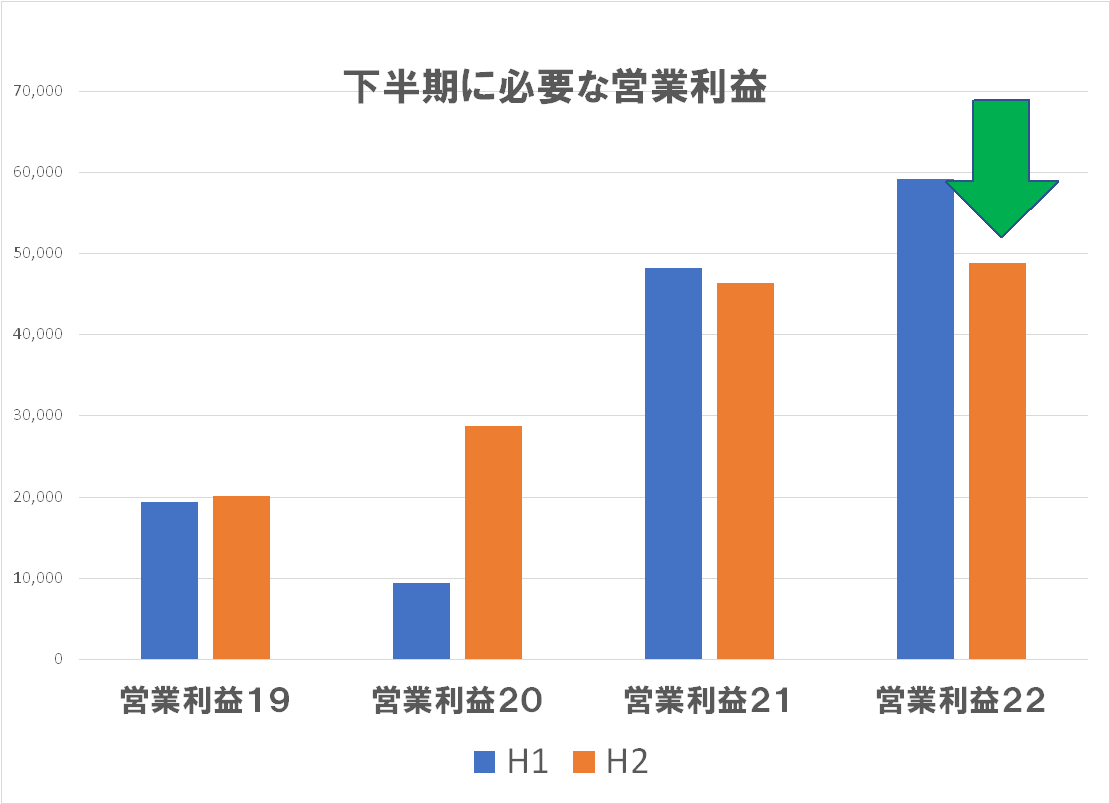

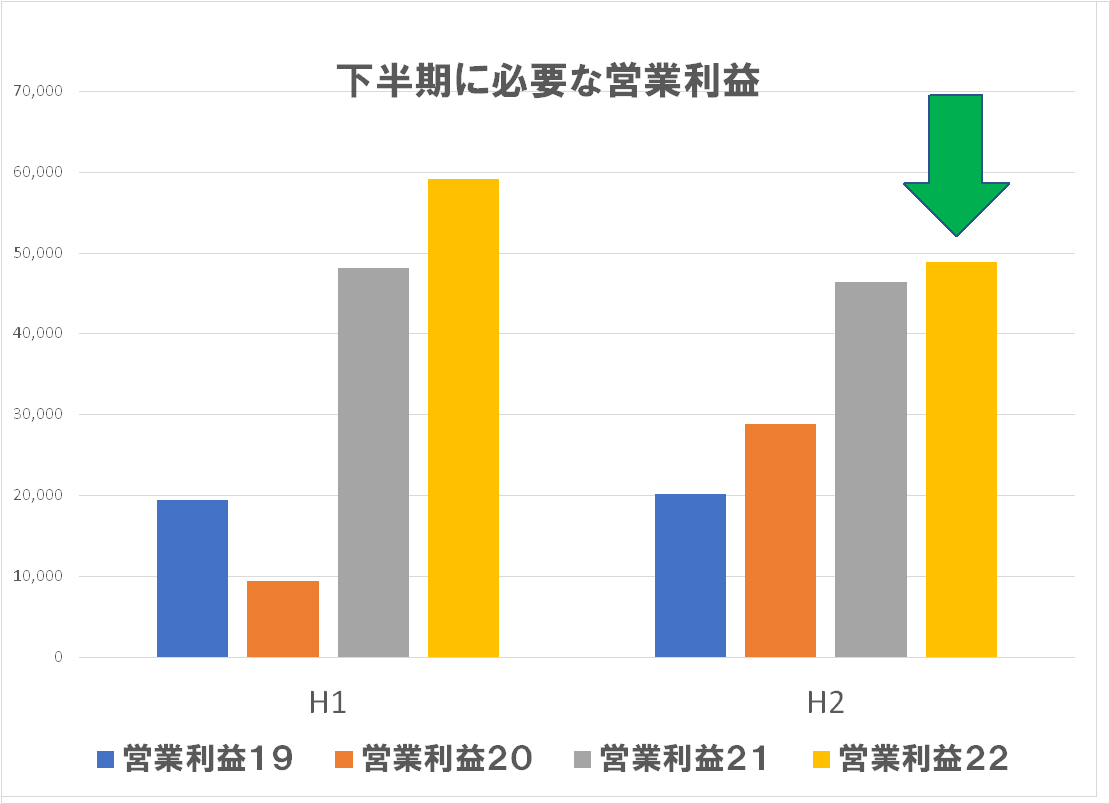

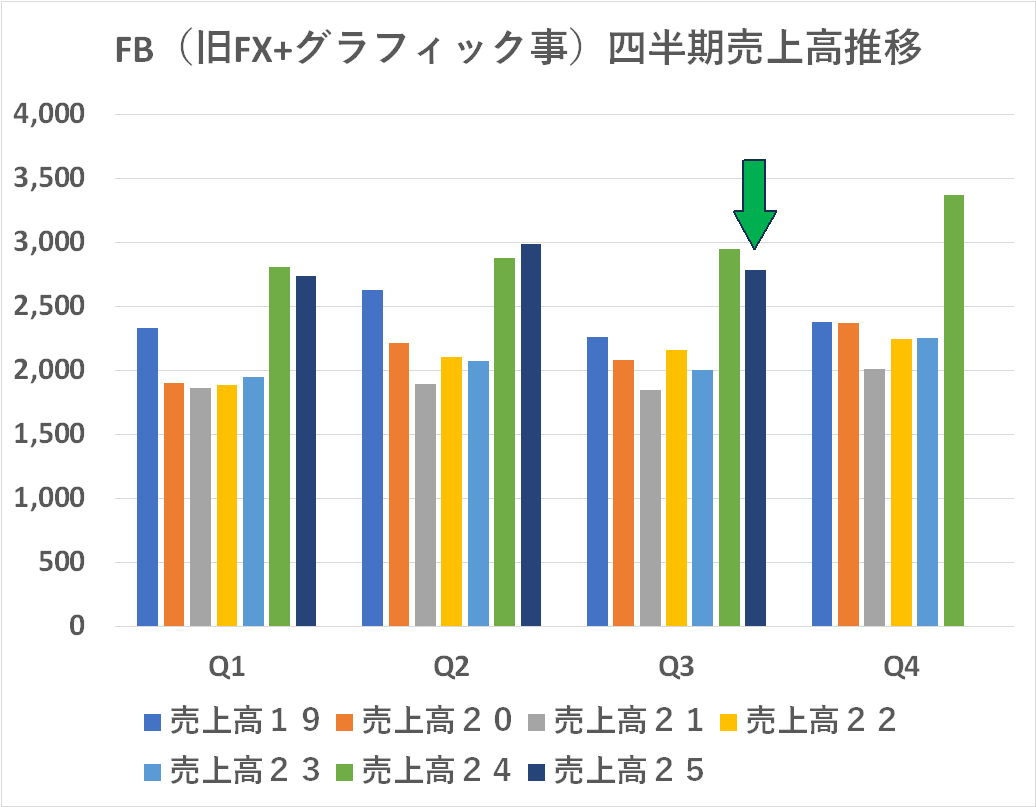

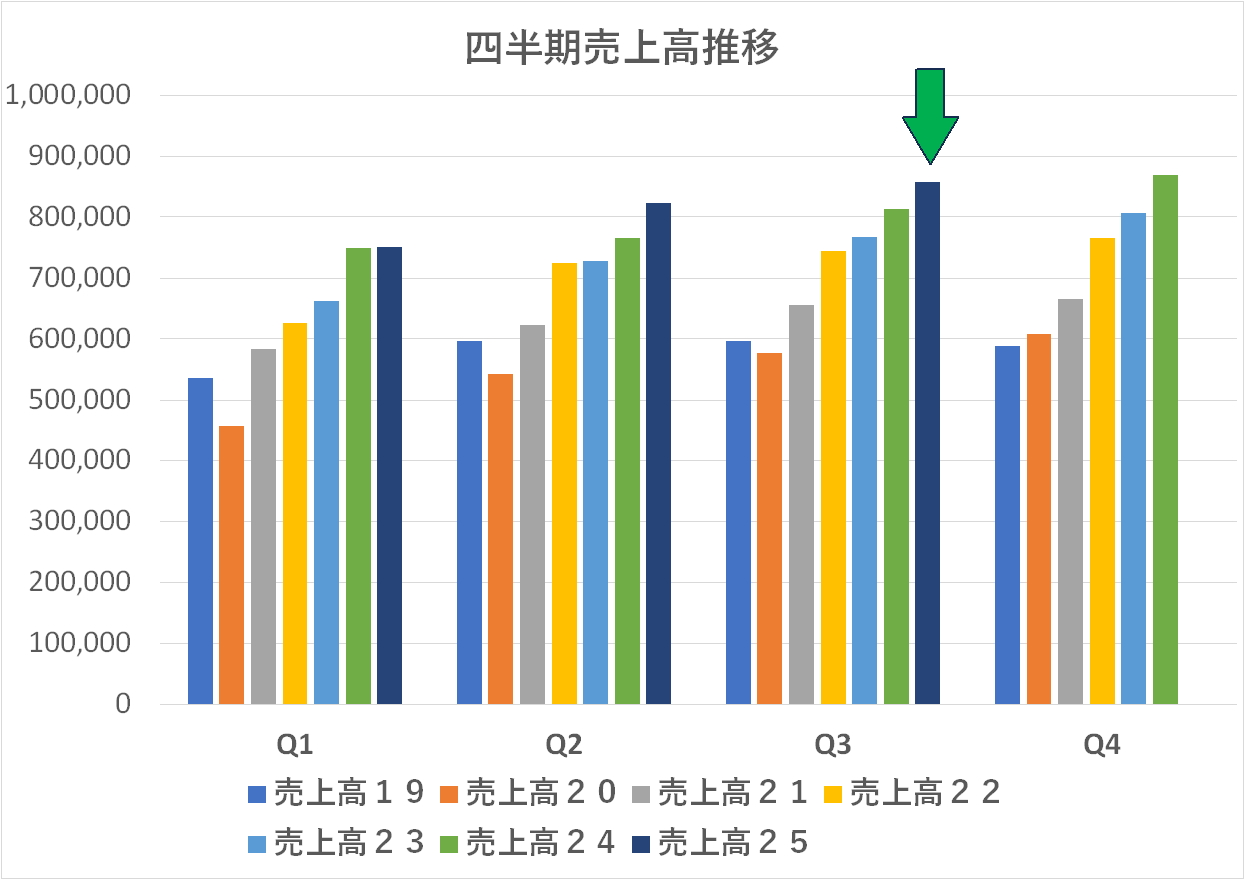

グラフを横に4つ(8つ)も並べたので見辛いかもしれませんが、簡単な話なのでご心配なく。上の段は「もし下方修正せず、前回の年間見通しに固執していたら下期はどんな数字を達成する必要があったのか?」というグラフ。下の段はそれを現実的に下方修正したグラフです。更に、左二つは売上高を二通りの見方をしたもの、右二つは営業利益を二通りの見方をしたものです。

売上高の見通し・下方修正は軽微なのであまり派手ではないですが、上の段の営業利益は「もし前回の年間見通しに固執するなら、下期はかなり高い数字(実質無理筋に見える)を挙げる必要があった・・・ということで、下の段の「妥当と見えるレベル」まで下方修正した・・・と見えます。

どうみても無理筋な数字にしか見えなくなったものを「頑張ります」的に見直さないとか、第3四半期までは何事もないような説明で流しておいて、年度決算を締めて見れば一転して赤字を繰り返す・・・そんな事例と比べると、この先をしっかり見通し直して、下方修正というネガティブなこともちゃんと前ビロに公表するという同社の姿勢には好感が持てます。

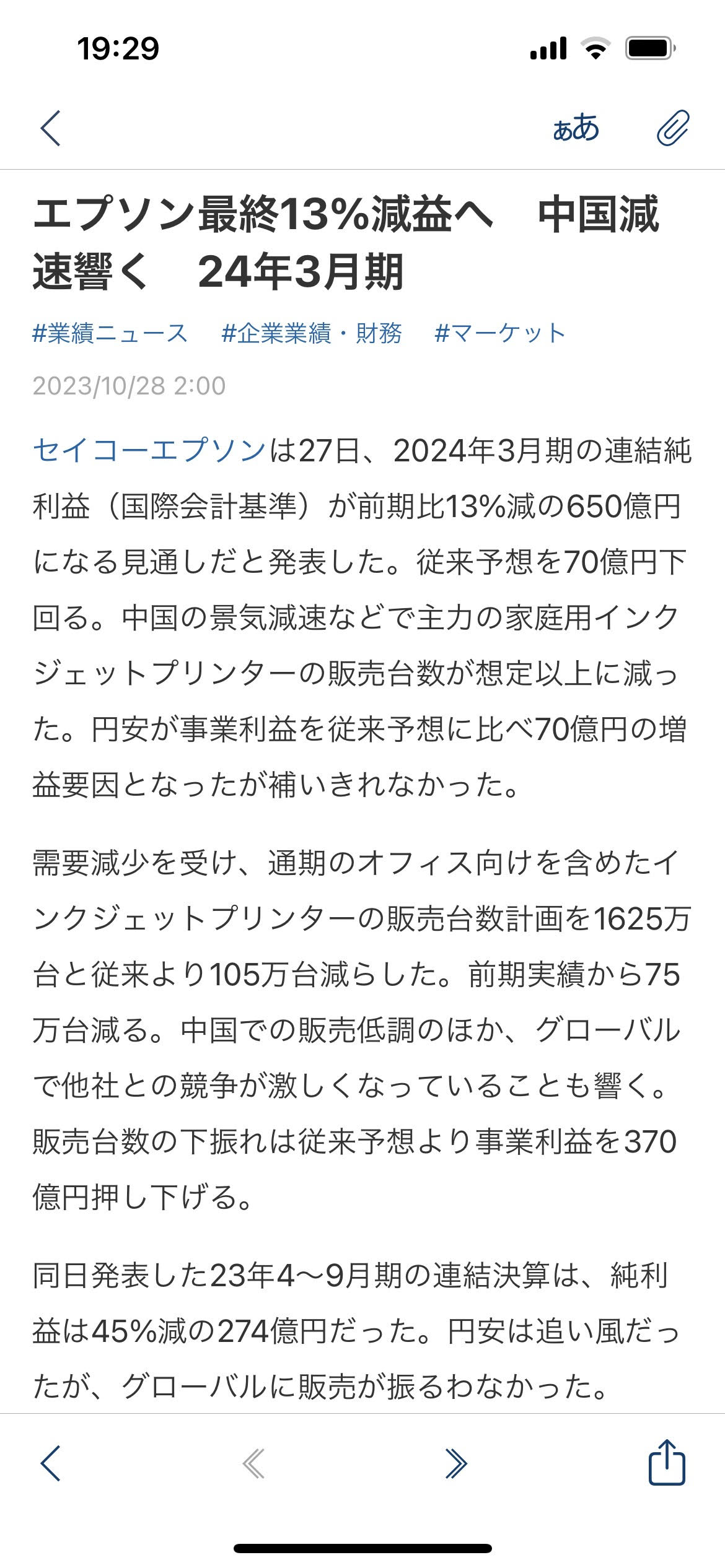

ただ・・・失礼ながら、同社の説明資料はイマイチ「何故?どこが重点?原因と対策は?」という情報が分かりにくい。右は日経電子版の解説記事です。

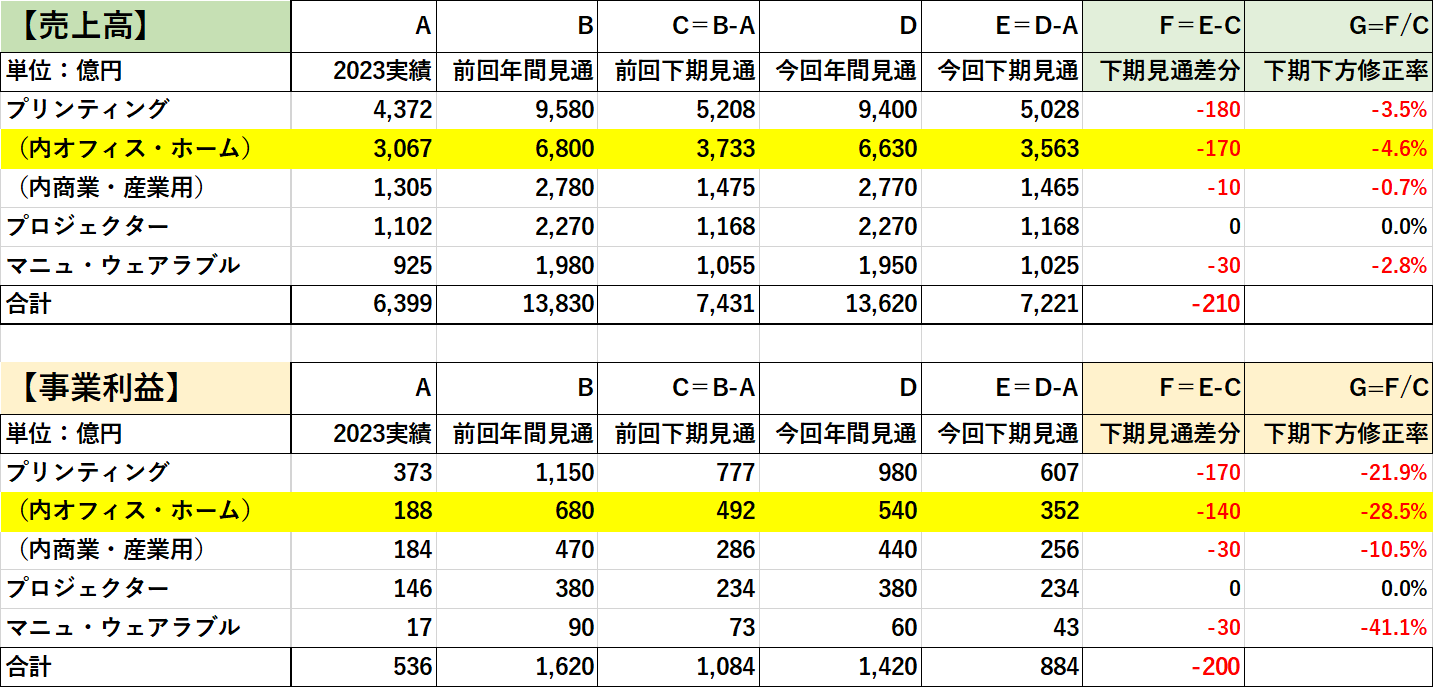

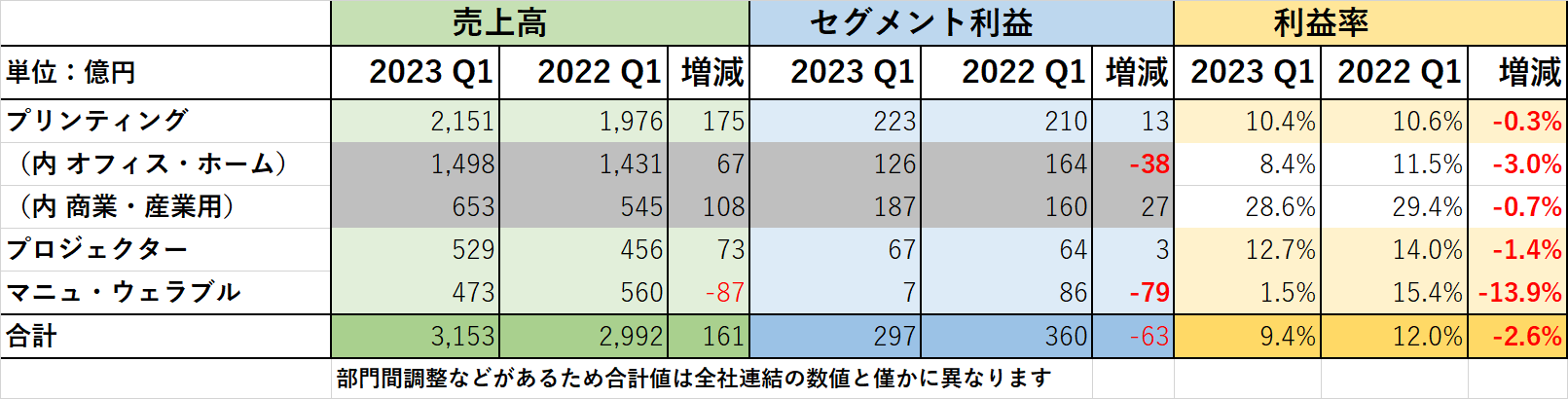

何故分かりにくいかというと「全体像の大掴み」が無い・出来ない・・・Q2の説明もQ2の単独四半期の情報しかなくQ1+Q2累計という上期のデータが無い・・・ということでQ1の資料を引っ張り出しで下のように纏めてみました。これによると下期の下方修正のA級戦犯(これ、じつは意味が違うんですが・・・ま、それはさておき)は「プリンティングの中のオフィス・ホーム」セグメント・・・(キヤノンで言うプロシューマーかな)ということがわかり、そこだけを深掘りしておけばとりあえずはいいかなと思われます。

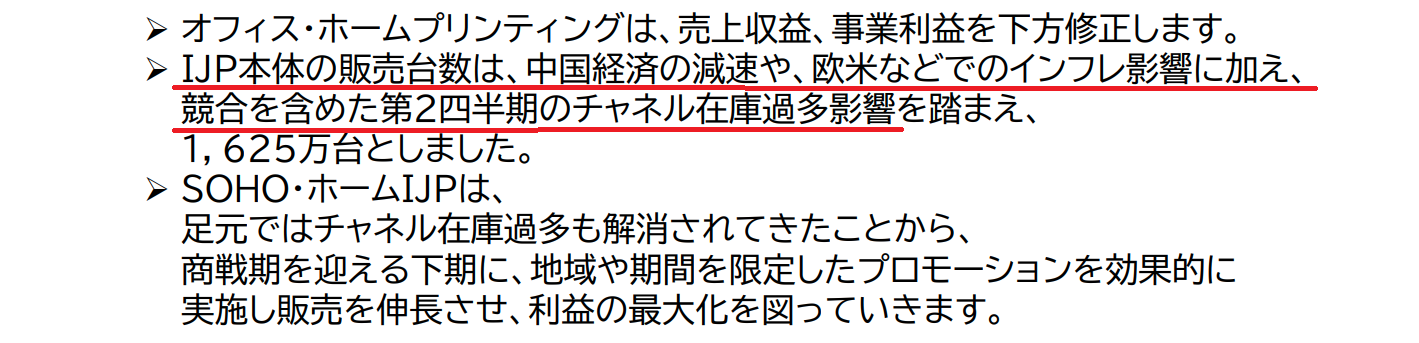

オフィス・ホーム・・・為替を円安方向に見直したのに下期連結売上高を 4.6%も下方修正したということは「物量が動いていない」と見通していることに他なりません。ただ実績ベースでのQ2単独の対前年比較では「増収増益」なんていうことが書いてあるので、アタマを整理するのにちょっと時間がかかります。こういう資料を作る人の習い性で、全体の流れはネガティブな方向に行くときは、なにか小さいことでもポジティブなことを書いてバランスを取ろうとするものなんです。ま、それはわかります・・・と、見透かしておく(笑)

ということだそうです。冒頭に書いたように「この1年半、営業利益が四半期を追うごとに下降していく傾向」・・・これの心配を解消して頂けるような説明が欲しいなと思います。

しかし・・・キヤノンとエプソンが何やらこの先に暗い見通しを持っている・・・今週から本格的に始まる業界各社の見通しはどんなものなんでしょうか?下方修正ドミノにならなければいいのですが・・・

✙✙ 2023年度第1四半期決算へのコメントはこちら。展開するにはこちらをクリック下さい

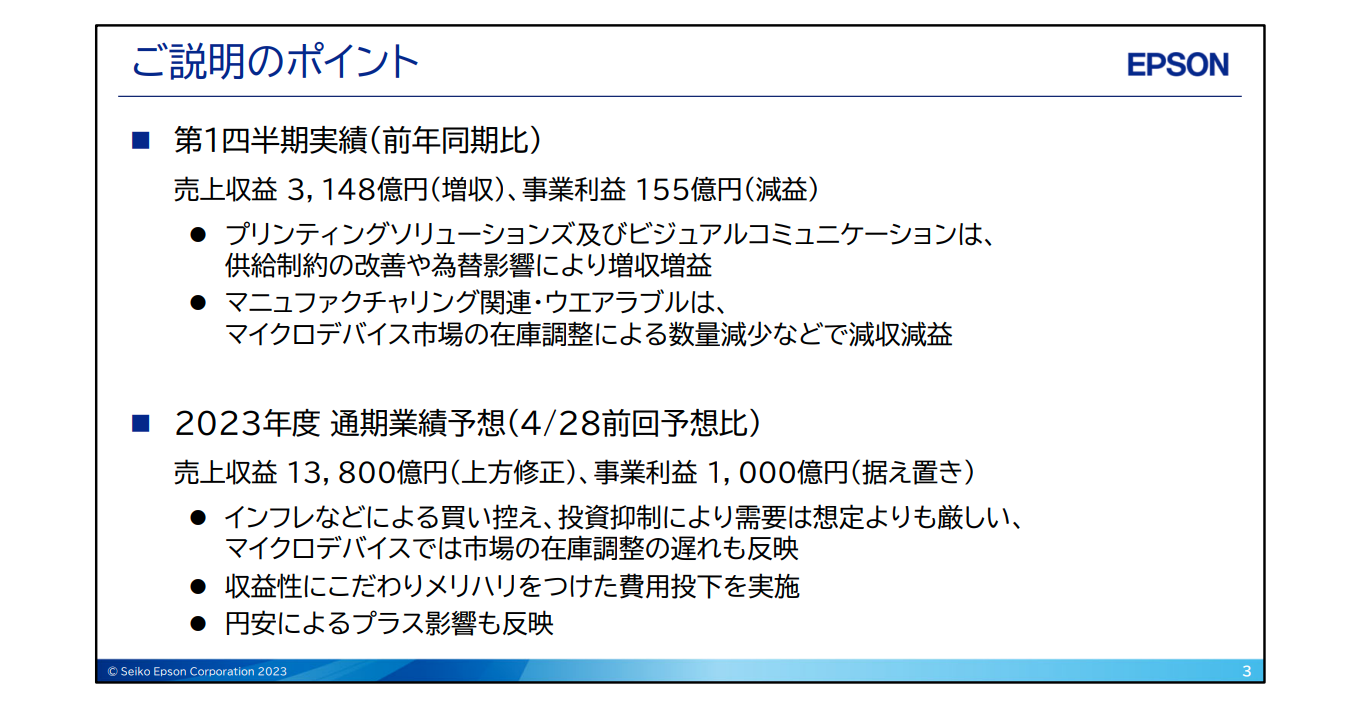

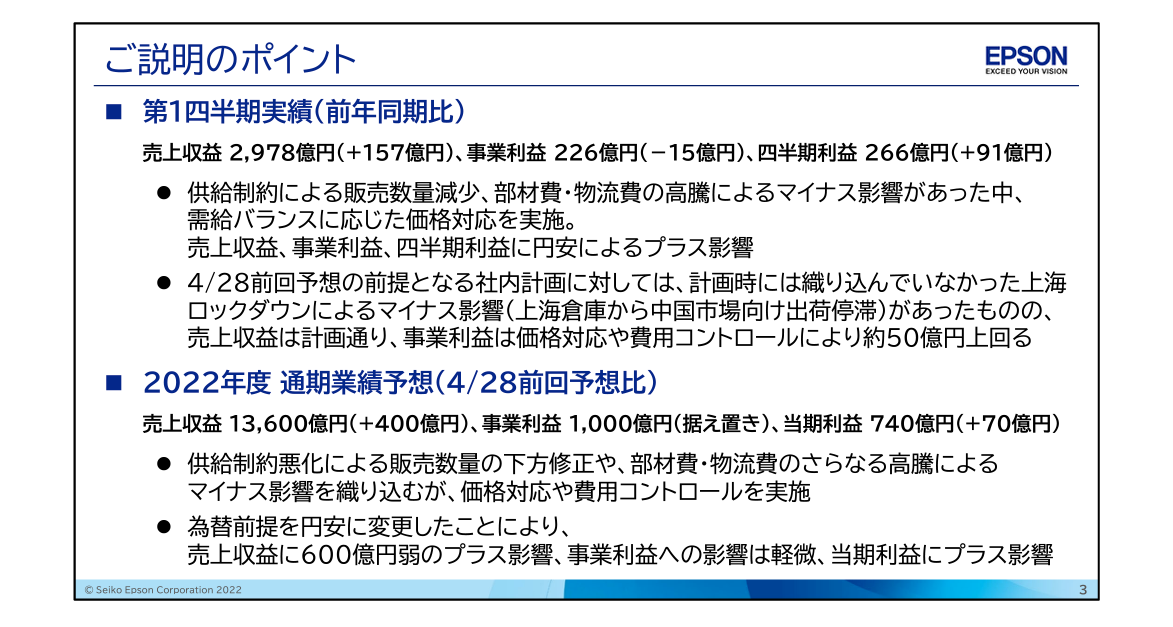

グラフで明らかなように第1四半期は対前年同期で「増収減益」です。同社の場合は事業利益を見ていますが、ここでは他社比較や継続性を重視して営業利益に着目します。売上高に関してはここ数年で一番多いのが見て取れますが、営業利益は減益です。前年も四半期を追うごとに利益が下がってきているのが気になります。

ドルもユーロも前年同期に対してそれぞれ 10円程度円安となっているにも関わらず減益となっているのが少し気になります。

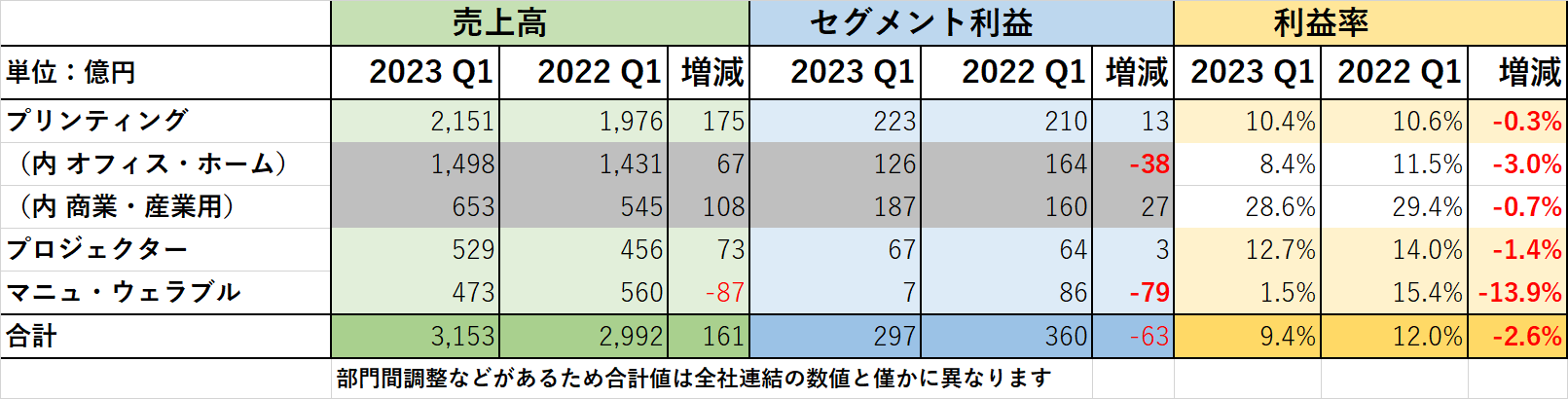

セグメント毎の説明はスライドが分かれ、説明も細かいので、数字だけを纏めておきます。事業分野全般に亘って利益率は下がっていますが、減益の要因は「マニュファクチュアリング関連・ウェアラブル関連」と「プリンティングのうち『オフィス・ホーム分野』のようです。後者に関しては:

という説明があります。ちょっと分かりづらい表現ですが「コロナもほぼ終息したので、本格的に拡販する為の販促費などを投下して経費が増加した分が、粗利益の増分を上回ったため『減益』となった」という意味なのでしょうか?前向きな経費投下なら四半期利益が多少凹むくらいのことは気にすることではないと思います(あまり気にし過ぎて前向きな経費投下が出来ない方がむしろ問題)

従来エプソンは、年間見通しを四半期を追うごとに少しずつ上方修正するというパターン(余裕を持っていて、それを少しずつ小出しにして上方修正するパターン)だったのが、2022年度 Q2(上期)をピークにその流れが変わったように見えます。

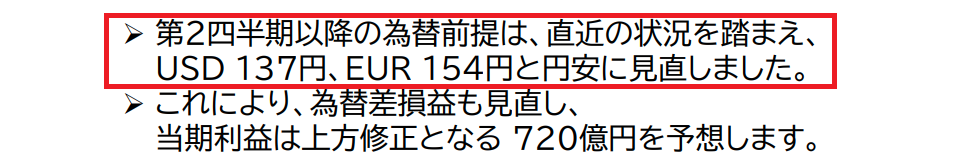

今回、グラフでは読み取り辛いですが、年間売上高見通しは微妙に上方修正しています。また事業利益は据え置きとありますが、営業利益では上方修正しています。ここで為替前提を:

としていますが、現時点の実勢レートに近く、下のキヤノンと比べて随分吐き出してしまったなという印象を受けます。

まあ、まだ第1四半期なのでこれからの成り行きに期待しましょう

✙✙ 2022年度年間決算へのコメントはこちら。展開するにはこちらをクリック下さい

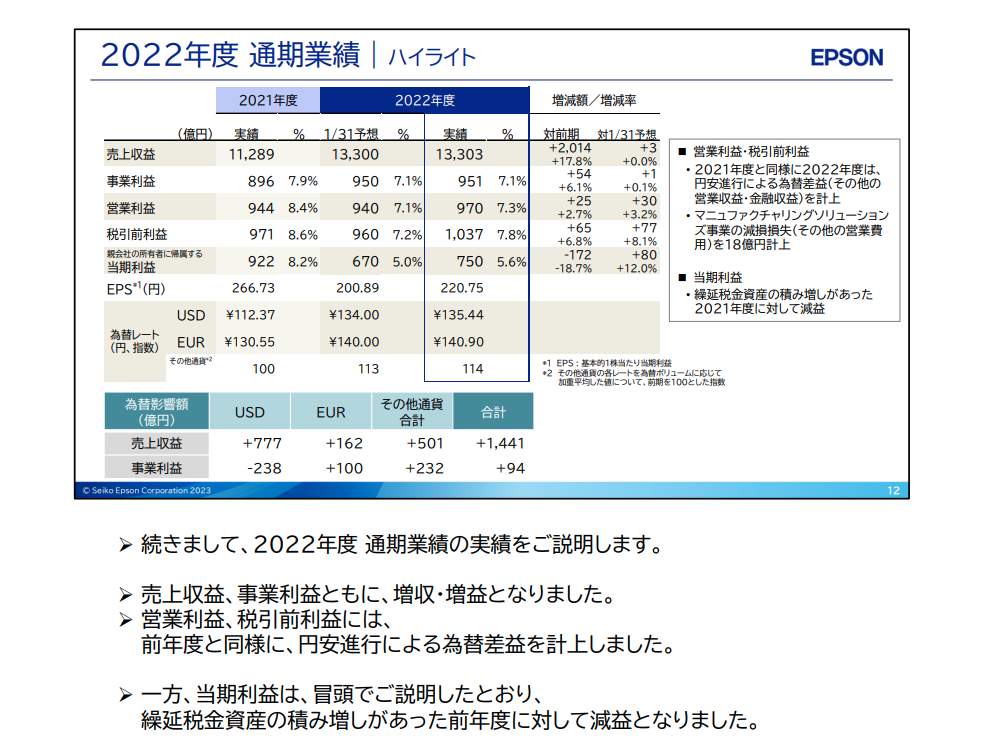

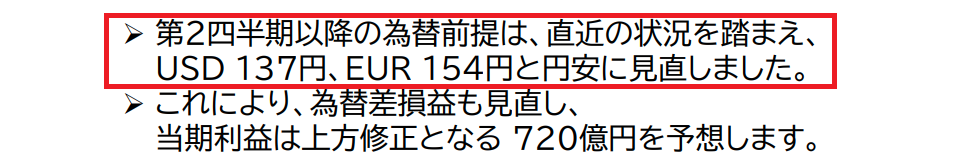

エプソンの年間決算は、概ね前回(第3四半期)にコミットした数字を少し上回る値に着地したようです。これまでの傾向と異なり、営業利益が四半期を追うごとに下り基調に見えるのが気になります。決算説明資料はこちらに公開されています。

第3四半期時点では、増収減益(営業利益)という弱気な見通しを正直に発表していましたが、営業利益・事業利益とも前年をクリアして増益となっています。決算説明会の資料によればエプソンは事業利益を重視しています。私は過去からの継続性をチェックすることもあって、古典的ですが営業利益を見ています。(営業利益との違いについてはこちらなどをご参照)

また「繰延税金資産の積み増しがあった前年度に対して、当期利益は減益となった」という説明があります。繰延税金資産に関してこちらなどに詳しい説明がありますが、正直申してかなり専門的になり解り辛いです。一般論として「積み増しは利益が増える・取り崩しは利益が減る」方向で、取り崩す理由としては、期末に事業セグメント毎の将来性を精査して「何らかの事業が将来、利益が上げられる見込みが無くなった時」というのが多いです。なにか「この事業は将来ダメだな・・・」と判断した事業があるのでしょうか?

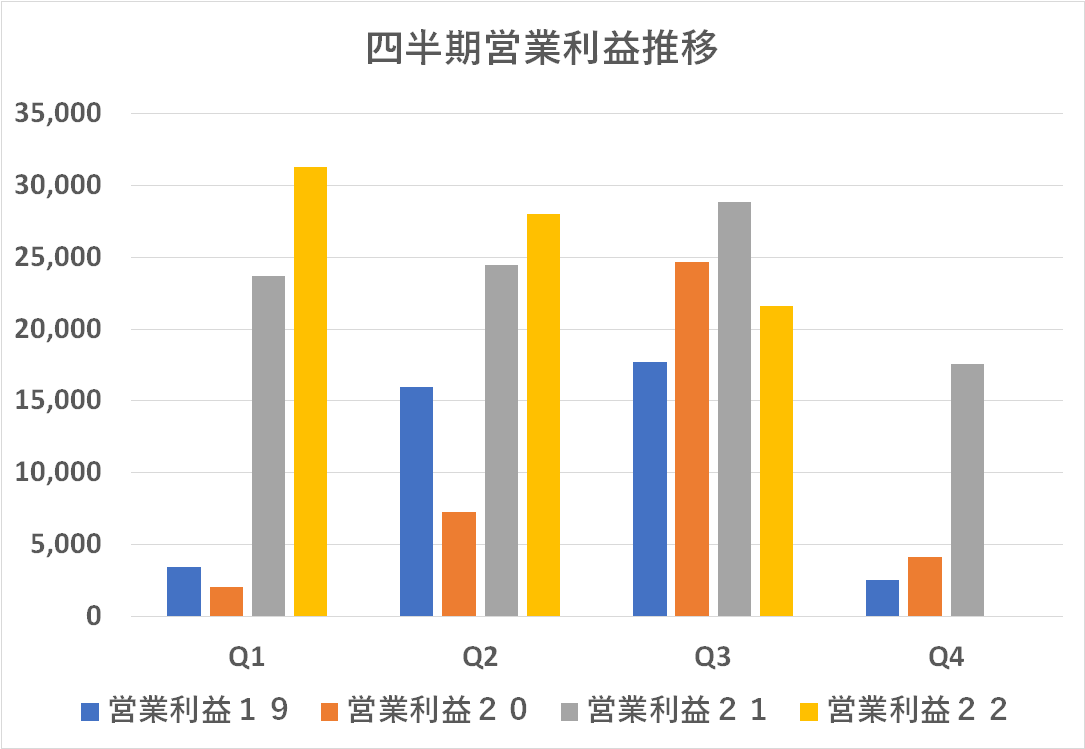

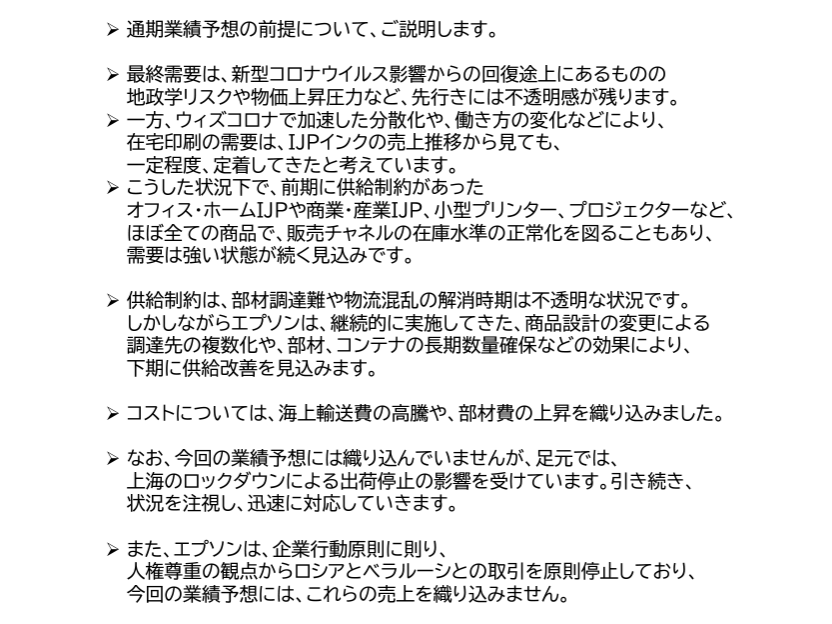

今回発表した 2023年度(2024年 3月期)の見通しは売上高は少し増収、営業利益では減益となっていますが、エプソンはここ数年、一貫して事業利益を表に出しており「事業利益では増益」ということになっています。↓↓ 当期利益は特段の説明は無いようですが、更に減益となっています。なにかあるんですかねえ。このあたりは開示というか説明が欲しいところです。決算説明会で質問は出なかったんでしょうか?まあ為替をちょっと円高目に設定しているので、期を追うごとに少しずつ上方修正していくといういつもの作戦なのでしょうか?

プロジェクター市場については門外漢なのですが、そろそろオフィス市場が飽和してきた・・・ということなのでしょうか?前年並み・・・と表現されていますが、細かく言えば減収減益です。予算や IRの担当者や、最終的にこれを承認する経営陣の性格にもよりますが、この程度の減収減益であれば、数字を作ってでも増収増益にして発表する・・・というタイプも(よく)あります。そのあたりは、最近のエプソンはあまり「カタチ」にはこだわっていないように見えます。説明会資料も全般に淡々と抑制的なトーンです。外国人アナリスト向けのプレゼンだと少し物足りなく感じられるかもしれません。

ChatGPTにエプソンの課題を訊いてみたところ、あまりに常識的な一般論しか返ってこなかったので割愛します。また、私はインクジェット畑のご出身ではない現社長とは面識が無いので「セイコーエプソンの社長はどういう方ですか?」と訊いたところ・・・「2021年9月時点でのセイコーエプソンの社長は、石川 睦男(いしかわ むつお)氏です。石川氏は、セイコーエプソンに入社して以来、主にプリンター事業を担当してきました。また、グループの持続可能な発展に注力するため、環境・社会・ガバナンス(ESG)の推進にも力を入れています」・・・と、出鱈目な答えを返してきました。ダメだな、こりゃ(笑)

✙✙ 第3四半期時点のコメントはこちら

四半期ごとの売上高(左)・営業利益(右)推移です(単位は百万円)。「第2四半期の売上高は 3,300億円を超え、エプソンとして四半期売上高が 3,000億円を超えるのは初めて」・・・と前回書きましたが、第3四半期は更に増えて 3,600億円を超えました。ここまで、売上高は順調な推移に見えます。

一方、営業利益は下り基調となっています。対売上高営業利益率も、Q1・Q2・Q3がそれぞれ 10.5%・8.3&%・6.0%と悪化トレンドです。

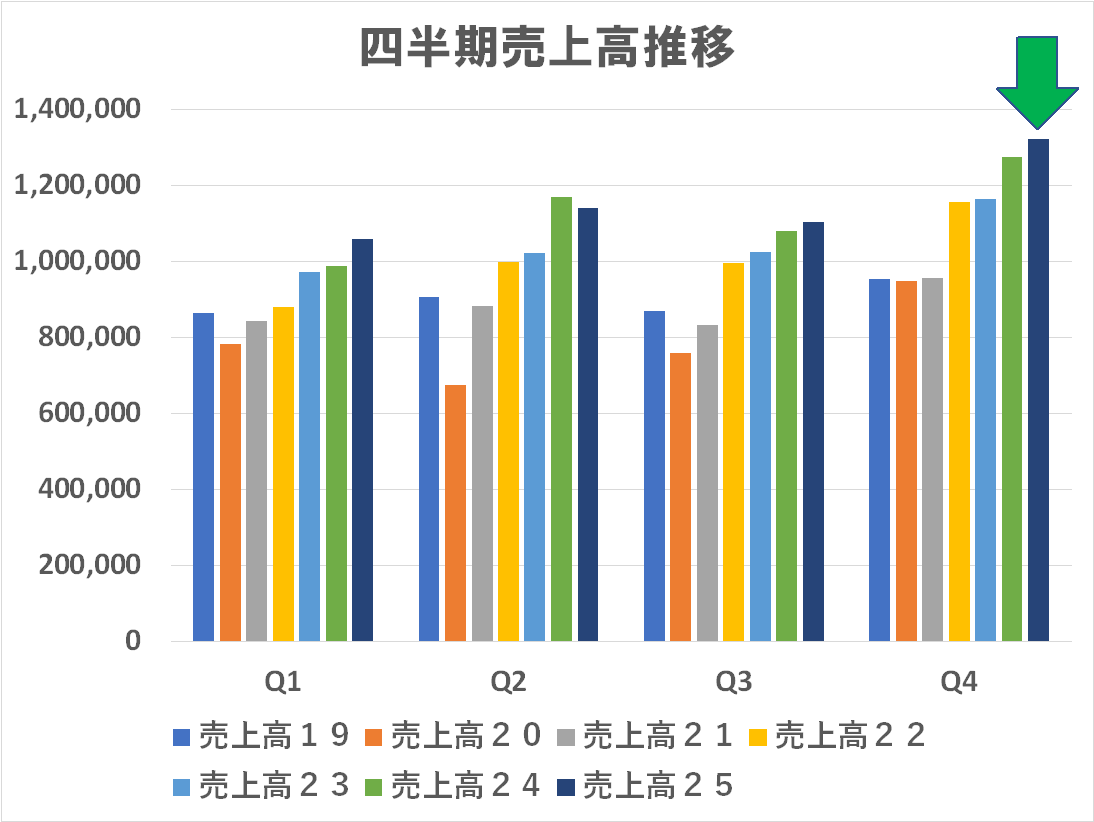

この状況を踏まえて、年間見通しも下方修正しています。売上高は四半期ごとに上方修正してきましたが、今回は年度初めにコミットした 1,32兆円を少し上回る 1.33兆円まで見通しを下げています。

営業利益も四半期ごとに上方修正してきましたが、今回は年初にコミットした 960億円や、昨年の実績 945億円をも下回る 940億円まで見通しを下げました。前年実績を割る「減益」という見通しを発表せざるをえないというのは、経営陣にとっては断腸の想いと拝察しますが、あまり見栄を張らず、バッドニュースは早めに開示するという姿勢は評価したいと思います。

年間見通しを下げた結果、残りの第4四半期に必要な売上高・営業利益はどのくらいなものでしょうか?例の計算手法で求めた数字をグラフ化したものが下にあります。

事業別・製品別の状況を細かく精査したわけではありませんが、見たところ左程無理な目標には見えません。特に営業利益はまったく背伸び感はなく、営業利益率も 3.9%と見ています。今回下方修正した見通しはまず確実に達成できると思われ、少なくとも売上高に関してはそれを達成すると「増収」と言えます。

また、営業利益も下方修正した 940億円を達成できれば、総資産が 1.2兆円もあるエプソンならば、資産評価や引当などの決算調整でプラス方向に調整できる懐は十分あるはず・・・最終的には前年実績を無理ない範囲で超えて「増益」(すなわち「増収増益」)を達成する目論見と見ました!

✙✙ 第2四半期時点のコメントはこちら

四半期ごとの売上高(左)・営業利益(右)推移です(単位は百万円)。今年度も順調な滑り出しで、第2四半期の売上高は 3,300億円を超えました。エプソンとして四半期売上高が 3,000億円を超えるのは初めてです。営業利益は約 280億円と第1四半期の数値を少し下回りはしましたが、同社のQ2の数値としては史上最高を記録しています。

まあ、こういう局面って不良在庫の廃棄とか、過去の遺産の処理をするチャンスなんですよね。なんでも利益を出して、株主や市場に褒めてもらおうなんてのはレベル低いです、こういう時こそ体質強化のために膿み出しをするのが正解です。そういうこともやって今後に備えたのではないでしょうか?・・・知らんけど(笑)まあ、自分が経営者ならそうしますね・・・

売上高と営業利益の年間見通しは、第1四半期に続いて、今回もまた少し上方修正しています。私も現役時代にやったのでわかるのですが、こういう数字は「小さくコミット・大きく超過達成」が基本です(笑)大風呂敷を広げて達成すればカッコいいですが、達成できないとボロカスに叩かれます・・・事業に絡んでいない管理部門なんかに(笑)

ま、エプソンの場合も市場に対して「控えめにコミット、四半期ごとに上方修正」・・・そういう作戦を一概に批判するものではないです、そもそも、余裕がなければこういうことって出来ませんからね!むしろ流石・・・と褒めるべきでしょう。しかし・・・

これまでは四半期で見てきましたが、ここで半期(6ヵ月)で見てみましょう。エプソンの(上方修正した)売上高年間見通しから、既に実績となった上期(Q1+Q2)を引き算すると、下期に必要な売上高が自動的に計算できます。そのグラフを、二つの側面から見てみると・・・いずれにしてもこの下期は記録的な売上高を達成できると読んでいることになります。

「小さくコミット、大きく達成」という体質と見受けられるエプソンにしては「おお!随分大きく出たね~!」と見えます。ま、これが輸出企業の円安効果なんでしょうね!「輸入品が円安で価格高騰する」という話が出ると、必ずセットで「輸出企業には有利に働く」という論がでますが・・・エプソンさん、一杯税金を納めて、それが庶民に回ってくるように頼みますよ(笑)・・・ところが・・・

大野は百人一首の「恋の歌」で好きなのが2つあります。ひとつは「逢いみての 後の心にくらぶれば 昔はものを 思はざりけり」・・・もうひとつは「忍ぶれど 色に出にけり 我が恋は ものや思ふと ひとの問うまで」・・・まあ何故、どんな局面でこの2首が好きになったのかはさておき(笑)・・・エプソンの業績見通しはこんな感じではないでしょうか?・・・「忍ぶれど 数字に出にけり 我が利益 何故に隠すと 大野問ふまで」(爆)

事業活動において「売上高」というのは基本的な実力ですから、あまり誤魔化しは利きません。一方、利益の方は「合法的な範囲で」操作が可能です。上述したように、世間や社内にコミットした以上の利益が出た場合には、不良資産の廃棄など利益を圧縮することも可能ですし、逆に今期で落とすべき費用を資産化して帳簿上の利益を膨らませることも可能です。

今回、エプソンは「素晴らしい売上高」を予測・コミットする一方で、営業利益に関してはそれに見合う数字を出していないように見えます・・・でしょ?次回、第3四半期の決算発表では、営業利益の大幅上方修正をすると大野は読みます。もしそうでなければ、将来に向けての費用をかなり乗せるのでしょう。まさか、秋田の新ヘッド工場の加速度償却なんてのはないと思いますが・・・

✙✙ 第1四半期時点のコメントはこちら

四半期ごとの売上高(左)・営業利益(右)推移です(単位は百万円)。今いうのは内容にはおもいますが・・・年度も順調な滑り出しで、第1四半期の売上高は 3,000億円にもう少しで届くレベル、営業利益も 310億円を超え、いずれも同社の史上最高を記録しています。

↓↓ 下のグラフはそれぞれ売上高と営業利益のここ3年間の実績と、2022年度の見通しです。2021年度の決算短信に 2022年度の業績見通しを公表し、その後四半期決算ごとにそれをアップデートするのがルールです。黄色の棒グラフが今年度ですが、売上高・営業利益とも上方修正されています(事業利益は据え置き)。エプソンはこのパターンが多い・・・余裕のなせる業か(笑)次回の上期決算発表でもまた上方修正しそうだな(笑)

(なお営業利益・事業利益の違いについてはこちらなどを参照ください。詳しいのはここです。事業利益は制度的に定められたものではないので定義はいくつかありますが、一般に企業としての収益をより明確に反映するとされています。ここでは過去からの継続性を重視して営業利益で統一します)

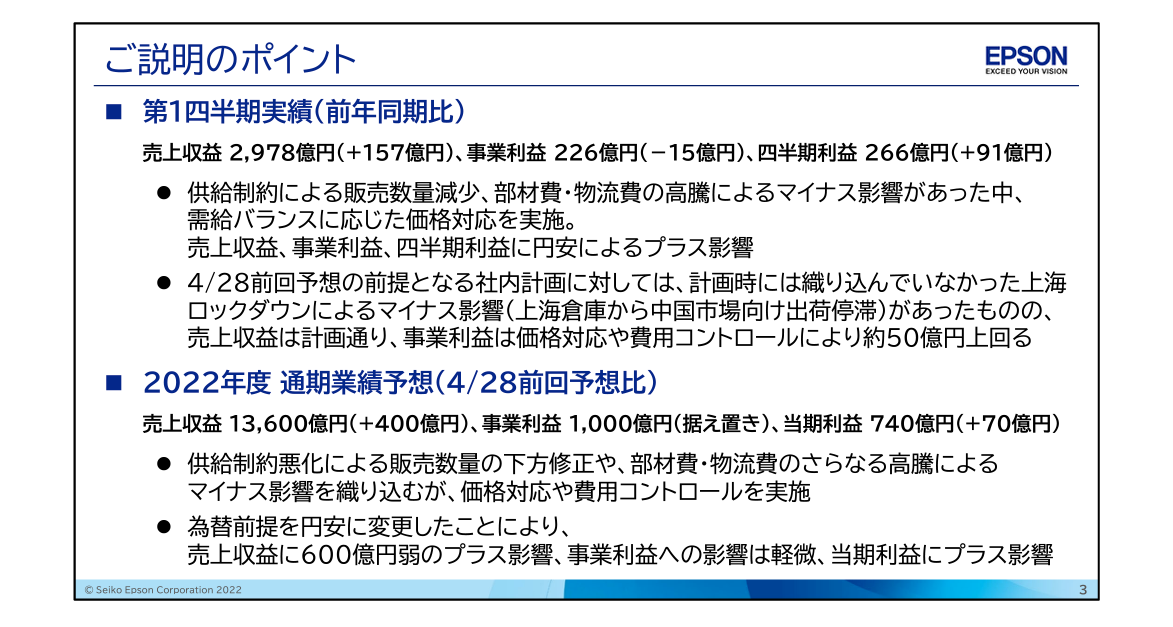

エプソンの第1四半期決算説明資料はこちらにありますが、下記に総括が書かれています。「価格対応」って・・・円安は外貨建てでは「価格が安くなる」効果があるので、その分外貨建ての価格を据え置く(円建てでは値上げ)をした=コストアップ分を価格転嫁したということでしょう。

前回は 121円/$、132円/€でしたが「直近のレートで見直して見通しに反映させた」ということです。事業利益は据え置き・・・為替の分が他の要因で相殺されて影響なしとのことの様です。まあ、ウクライナの戦争も長期化しそうだし、中国のゼロコロナ政策も続きそうだし・・・万事不透明な状況は続きそうなので、据え置いたのは妥当な判断に思えます。でも、多分また上方修正して株価を上げる作戦のような気がするな(笑)