ミマキエンジニアリング

同社はこちらに公表されている事情により、第3四半期決算の公表を約1か月延期していましたが、13日(月)に公表しました。事情については後述しますが、業績に関しては、私は第2四半期時点のコメントで「いずれにしても、次回はまた上方修正すると見ました、池田社長、賭けてもいいです(笑)」と豪語しました(笑)下方の「第2四半期時点のコメント」クリックして頂ければ根拠が書いてありますが、どう見ても控えめな見通しを提示していたように思われたからです。果たしてどうだったのでしょうか?

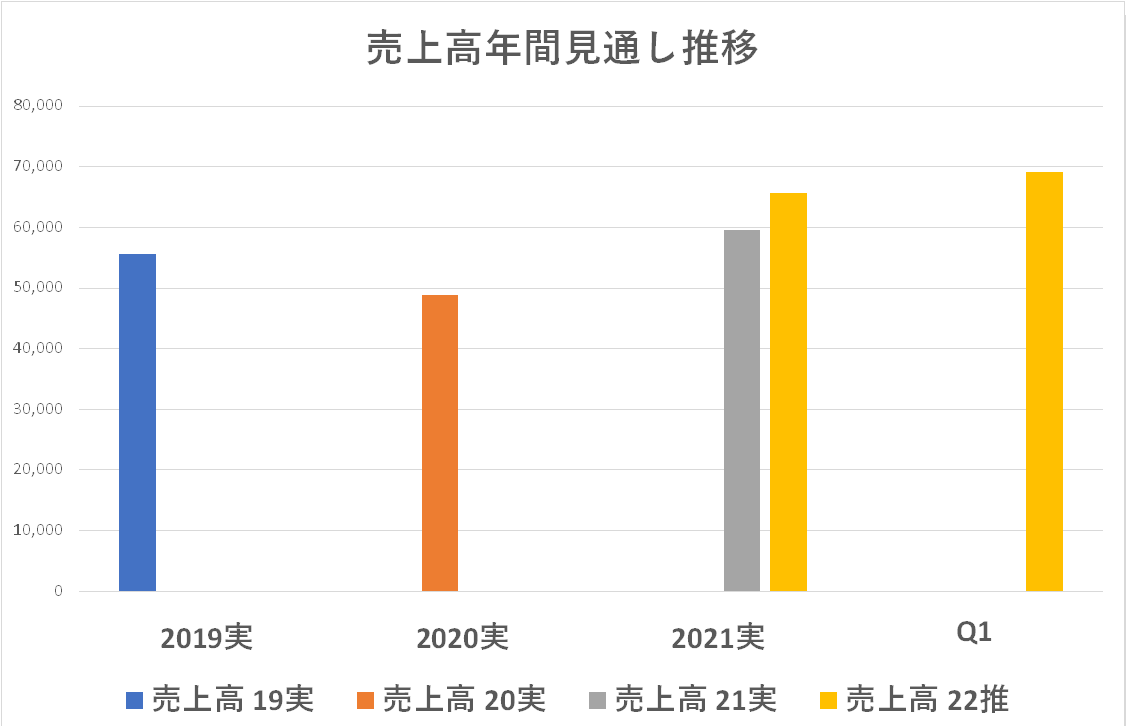

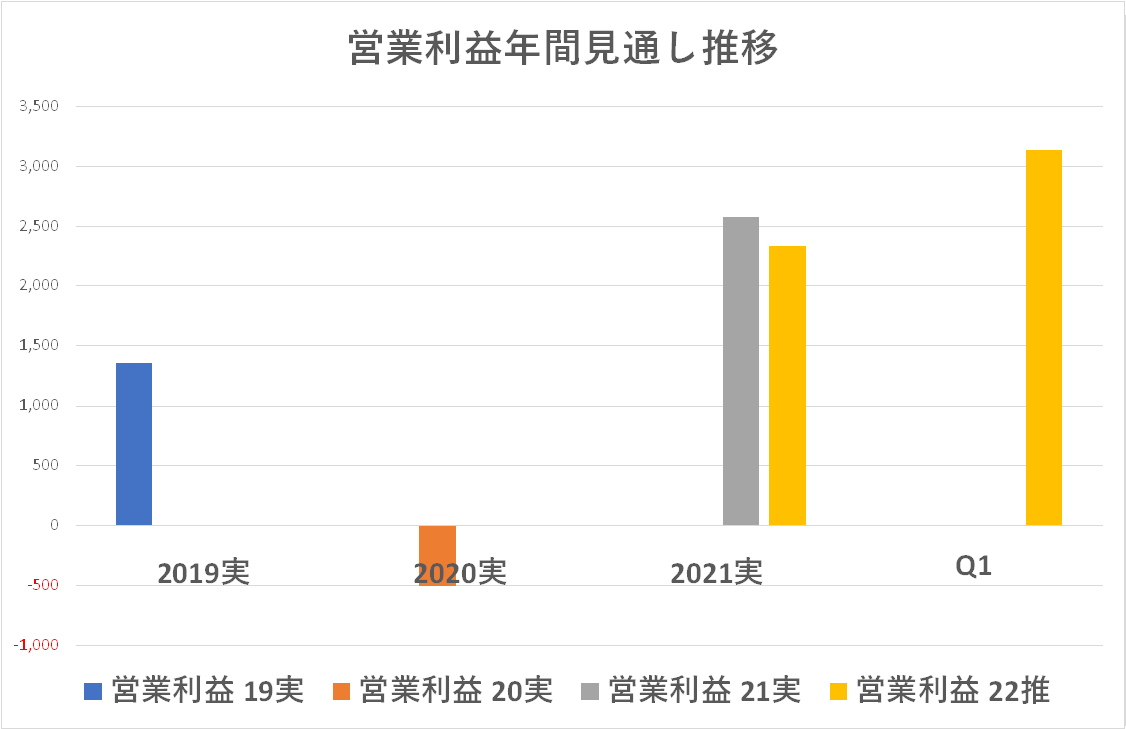

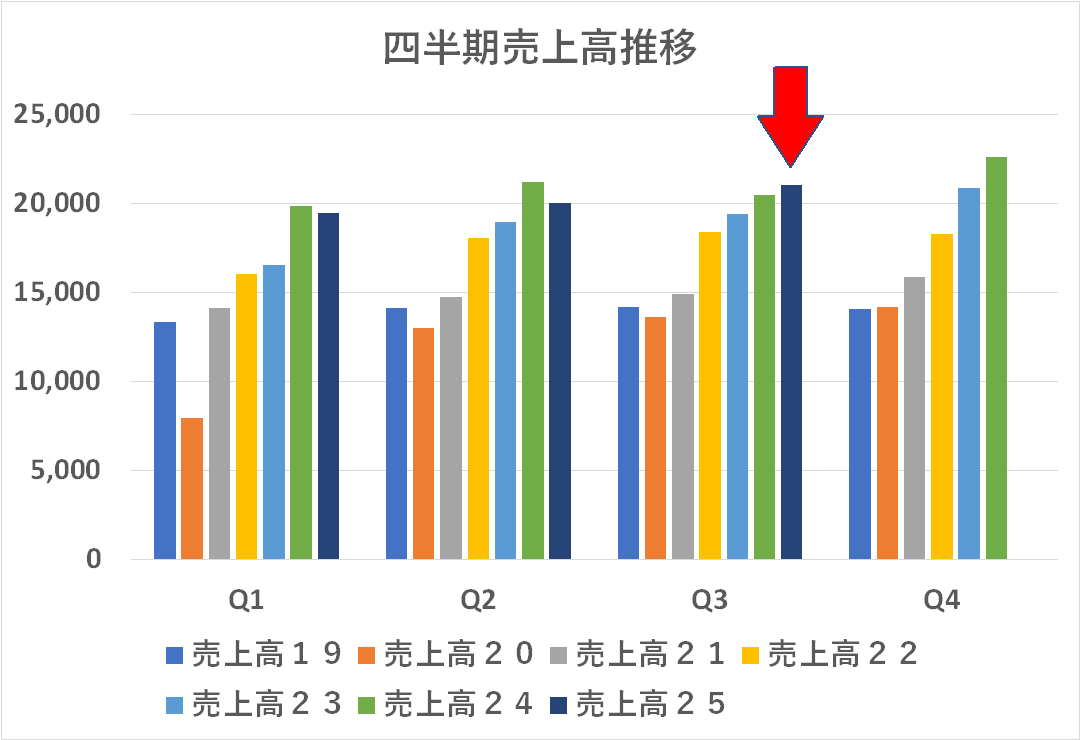

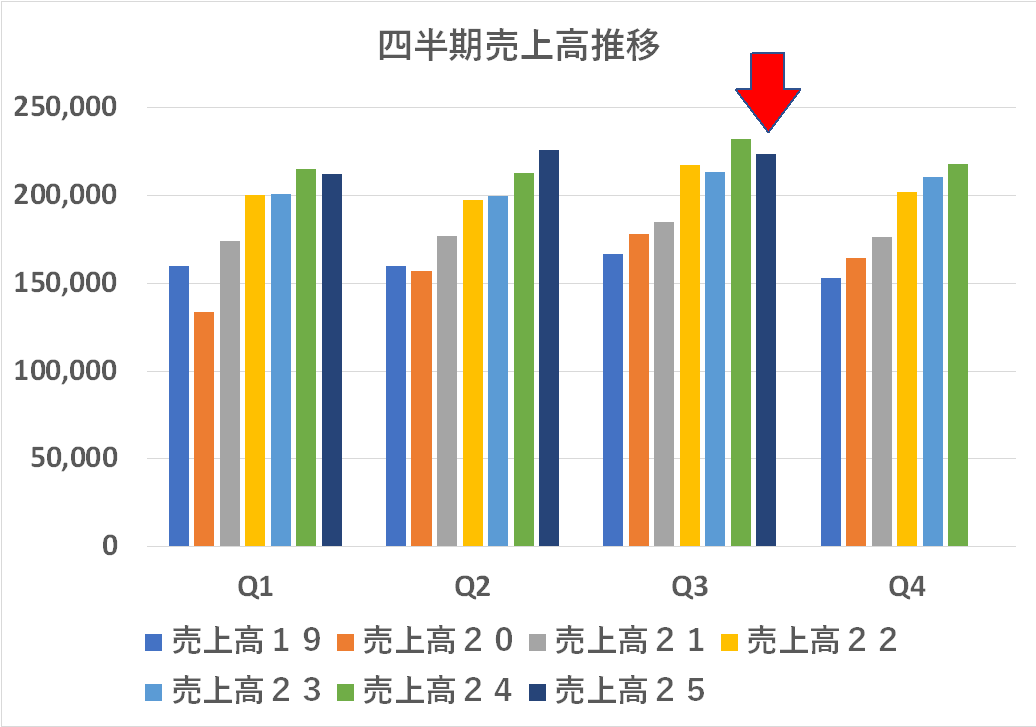

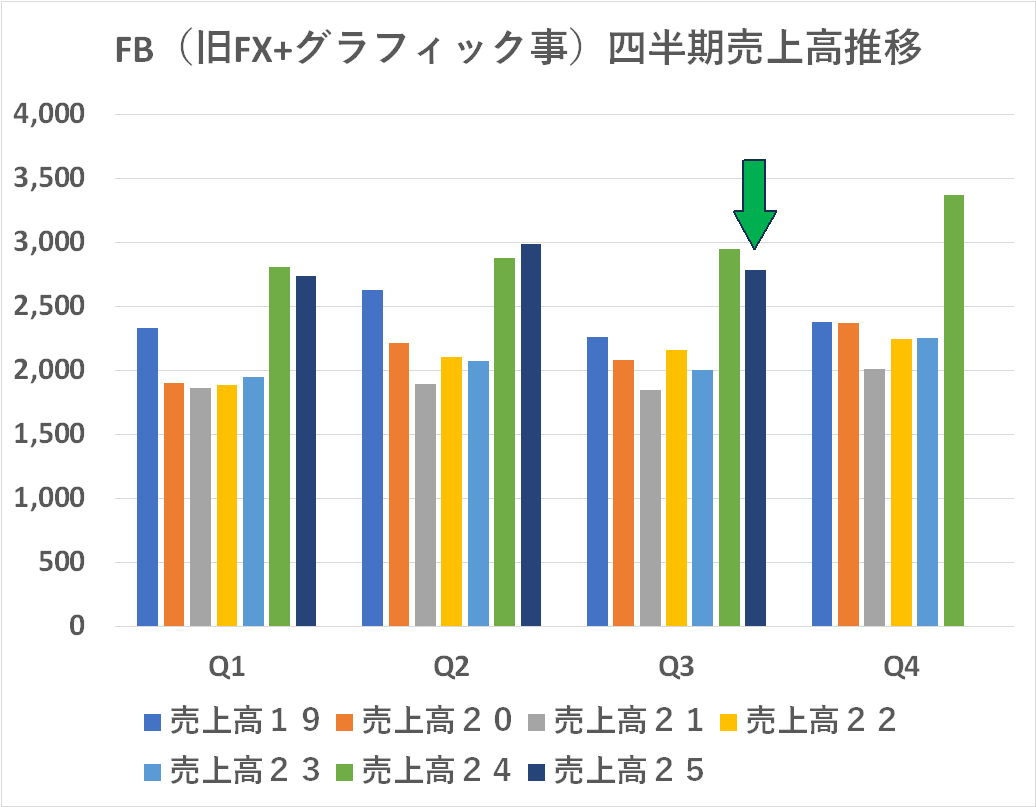

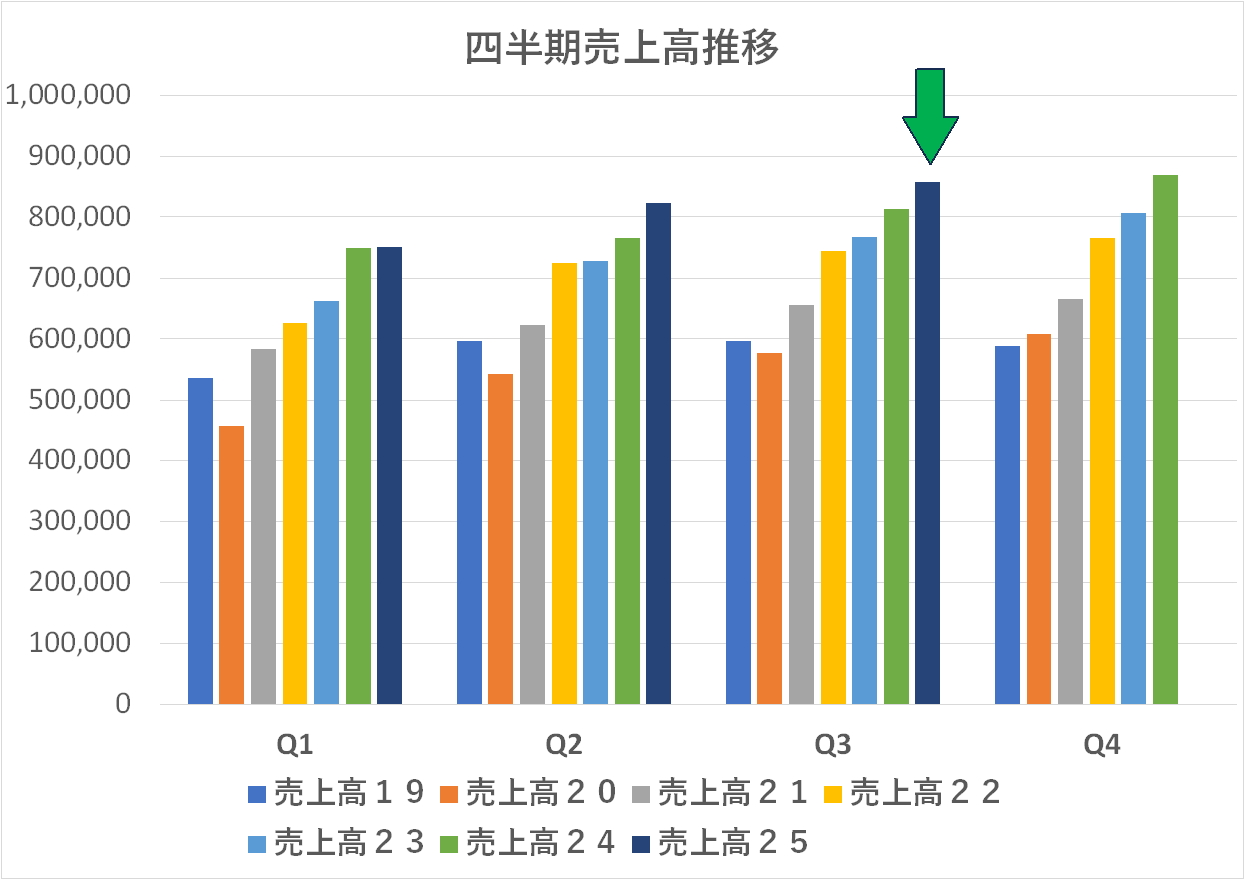

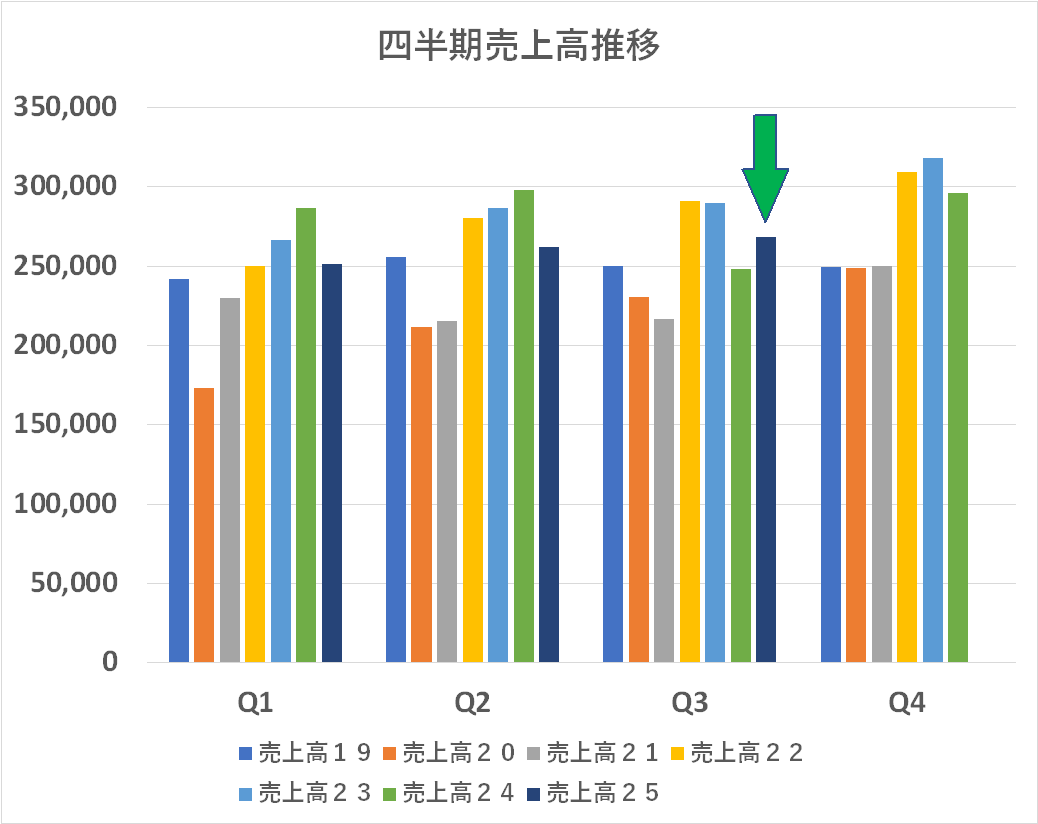

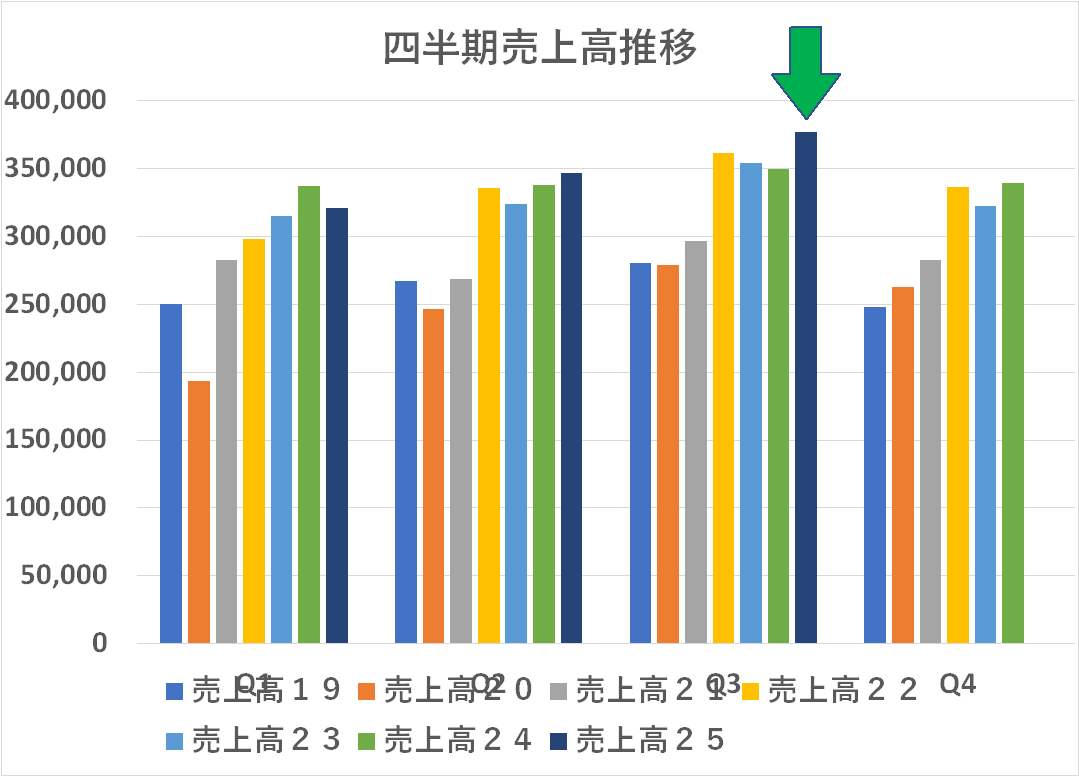

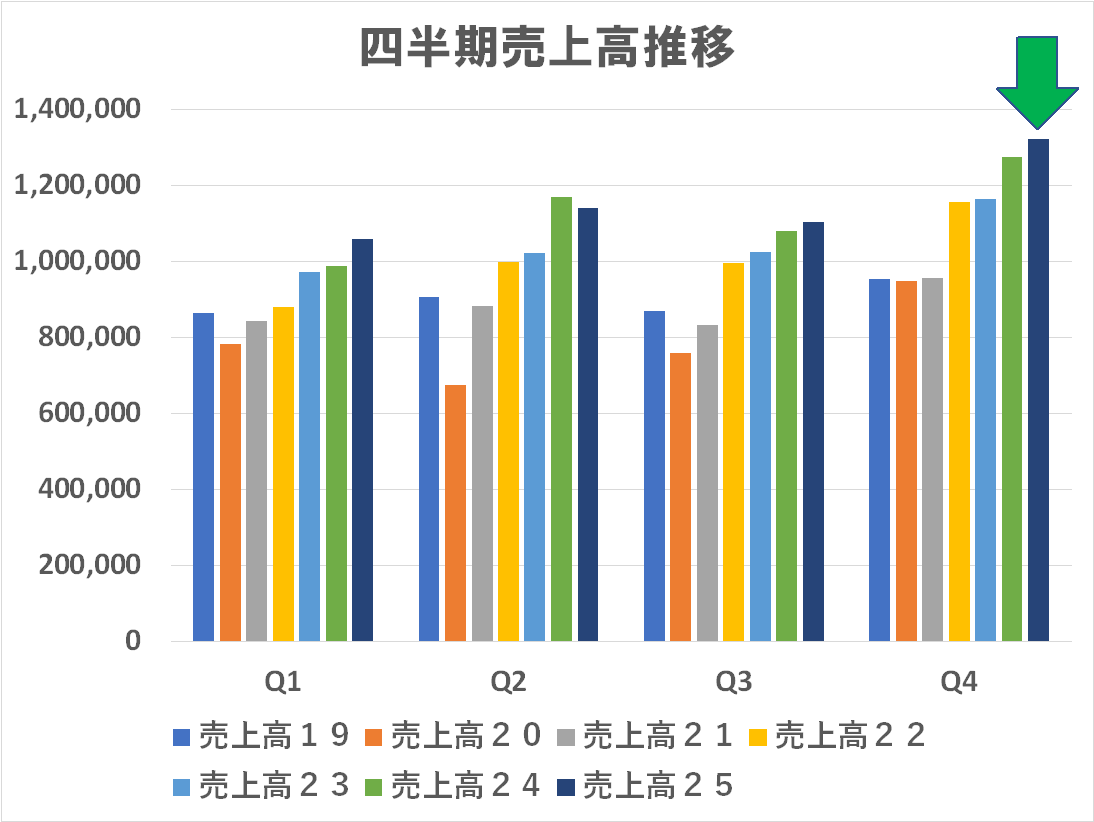

売上高・営業利益とも順調に伸ばしています。結構なことだと思います!

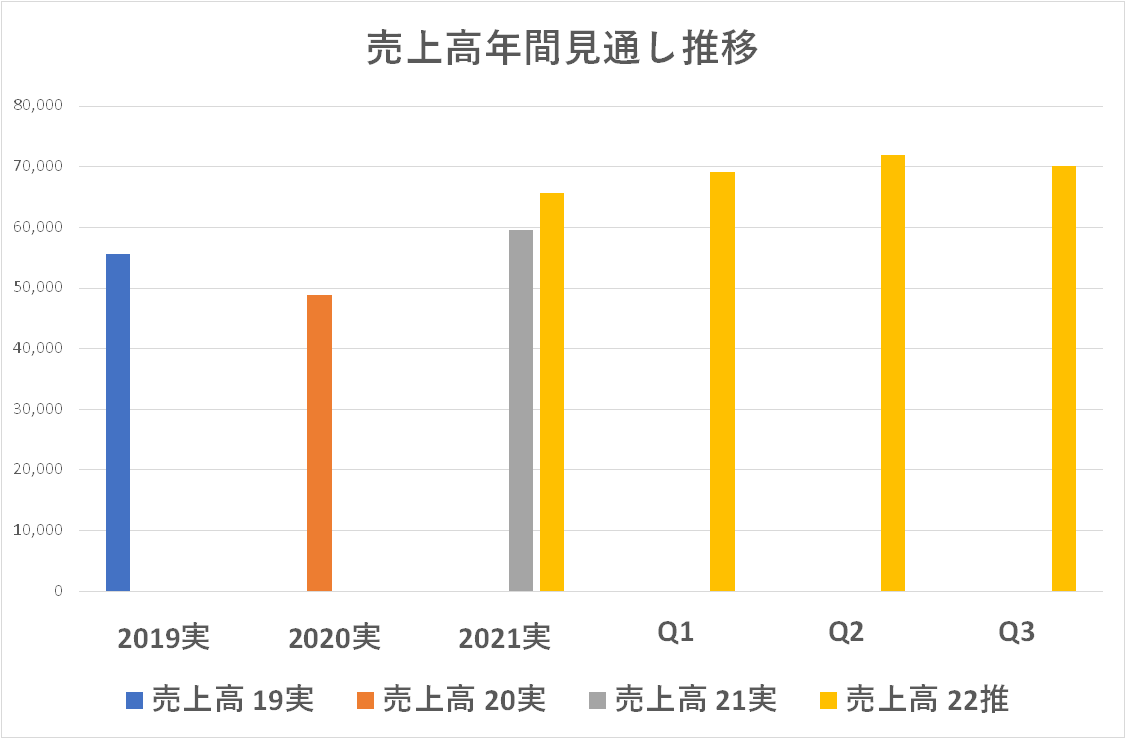

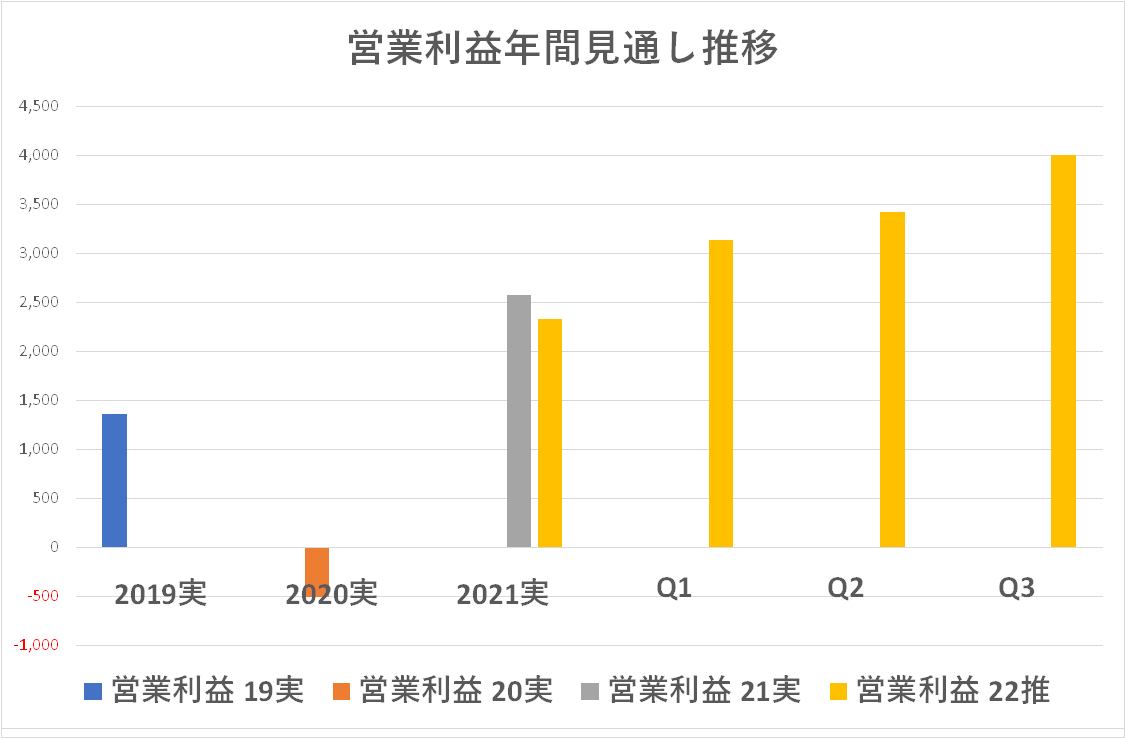

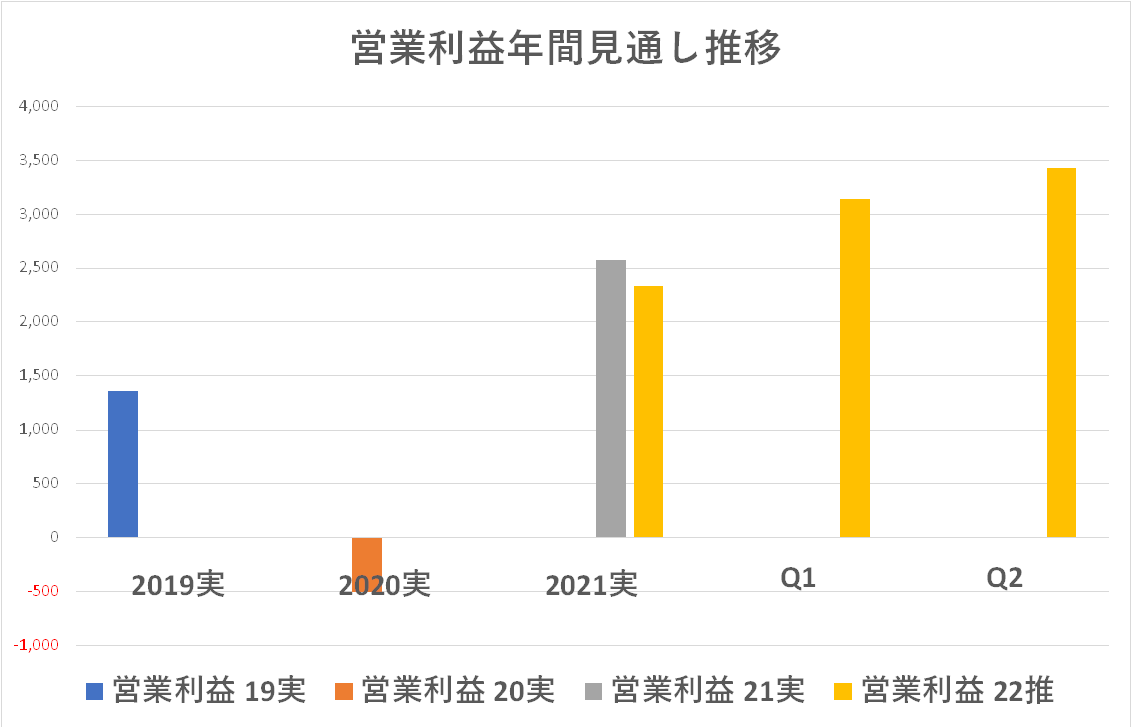

今回ミマキは適時開示で業績見通しを修正しました。今年度もあと2週間というタイミングでの修正なので、まあここからズレることはないでしょう。それによると売上高の年間見通しは、前回の 718億円から 700億円にやや下方修正しましたが、営業利益は 34.2億円から 40億円へと上方修正しました。売上高は欧米の景気減速でプリンタ稼働率減少・インク需要減少、営業利益は機種ミックス・価格改定・コスト抑制がエネルギーコスト上昇などをカバーしてお釣りがくる・・・としています。固めに見ていた為替前提を見直すだけでも利益はかなり上振れするでしょうね。このあたりは大野の読み筋通りです(笑)

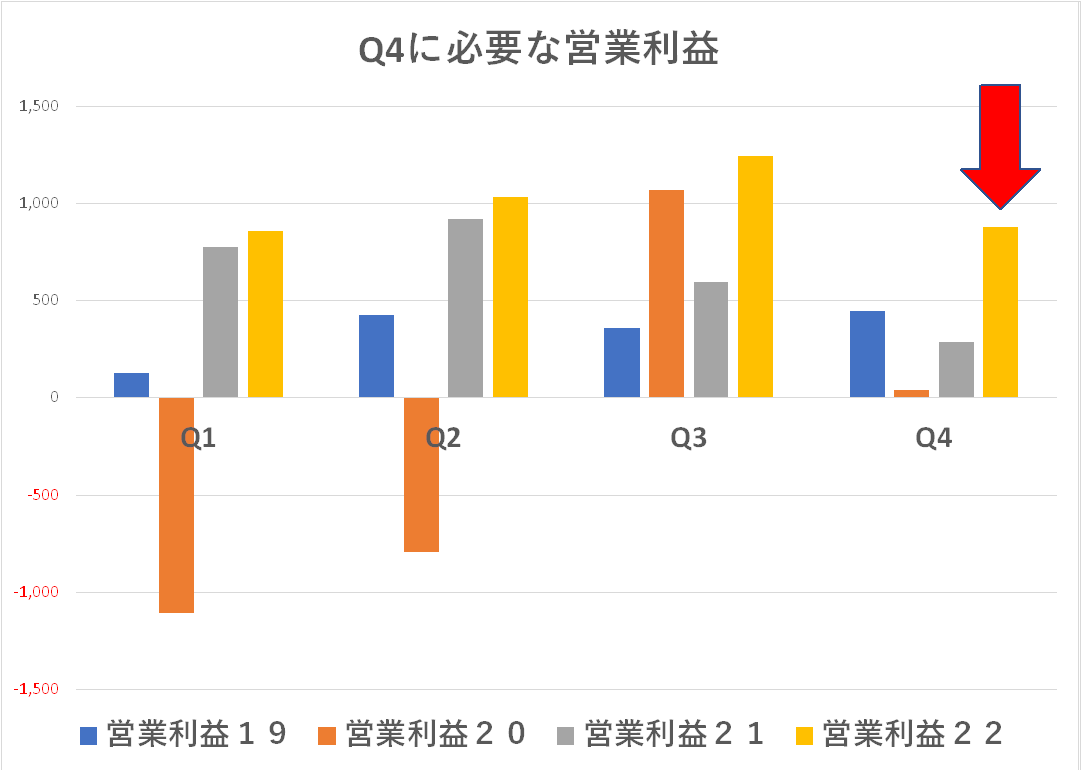

例の単純引き算で、この年間見通しを達成するのに必要なQ4の数字を求めてみます。売上高・営業利益とも特段の無理を感じませんね。十分達成可能でしょう。営業利益は実際にはもう少し出ると推測しますが、こういう余裕のある時にこそ、構造改革費用の引当とか不良資産の廃棄など将来につながることをして、会計士が認める範囲で利益を圧縮するのがマトモなやり方です。株価維持のために無理をして将来の利益を先出しするようなこととは真逆です。いずれにせよ売上高は 700億円・営業利益は 40億円の大台に乗せ、過去最高を達成するものと推測します。

決算発表の遅れの背景とその情報開示に関する大野の見解

事情はこちらに公表されています。まあ、ザックリと申せば「在オランダのミマキヨーロッパから、ロシアの代理店向けのプリンター輸出は停止したが、ウズベキスタンとカザフスタンの代理店からパーツなどがロシアに流れていた。この辺の事情を精査する為の時間として決算発表を1か月延期する」という理解です。

これに対すして「2023 年3月期第3四半期決算短信の公表及び 2023 年3月期第3四半期報告書の提出完了ならびに開示事項の経緯に関するお知らせ」というドキュメントで詳細に経緯と対応を開示しています。

第一印象ではありますが、私の感覚ではミマキとしては極めて真摯に、会計事務所から指摘された状況に向き合って調査を行い、その結果を誠実に情報開示していると感じます。ある意味、日本企業らしい誠実さと思います。欧米企業なら違った対応をしていたでしょう。

詳細は上記のドキュメントをお読みいただければと思いますが、そもそも制裁回避というのはどういう状況なのかというドイツ公共メディアの記事を翻訳しておきますのでご参照ください。

ミマキ本社ー>ミマキヨーロッパ->資本関係の無い代理店(カザフスタン・ウズベキスタン)ー>ロシア・・・という流れの中で、資本関係の無い代理店に対しては指示命令は出来ず、ロシアに出したどうかの調査権もない・・・という状況にあるわけです。ミマキヨーロッパのカザフスタン・ウズベキスタン営業担当者は、なんだか以前より注文が増えたなということくらいは流石に感じていたハズです。英独仏のような大国に対して、前年 1,000や 2,000の規模だった売り上げが 100くらい増えても気が付かないでしょうが、通常 100しか買わない小国からの受注が 200になれば必ず「なんで?」と感じるのが自然です。

ただ、その営業担当に CNコードベースで制裁対象品の意識があったか、ミマキヨーロッパのオランダ本社内で徹底されていたか?という点に関してはパーフェクトではなかったとは思いますが、上記のドイツメディアの記事にもあるように、現実にはそう簡単に規制できるものではなく、だからカザフスタン・ウズベキスタンだけでなく、アルメニアやトルコや数多の国からロシアに規制対象品が流れ込んでいるという状況があるわけです。日本からも(規制対象品かどうか別として)半導体がいっぱい使われている中古車の対露輸出が増えています。

また、記事にあるように中央アジア衛星諸国経由の量は大したものではなく、ロシアはそういったものを大規模に中国からの輸入に切り替えています。よくあるネットの炎上では、顔の見えない正義漢達が「量が少なければやってもいいのか?」などと声高に叫びますが、私としては特段の悪意・故意があったわけではなく、今後の是正策も公表しているという対応でいいと思います。逆に業界他社は全くのシロなんでしょうか?すべての資本関係の無い代理店に「ロシアには転売するんじゃね~ぜ!」って念押しし、本当にやってないかどうか監査までしてるんでしょうか?

今回の事象は、ミマキヨーロッパの監査法人の指摘があり、そこをトリガーに調査・是正を行ったという段階であり、規制当局の監査で見つかったものではありません。欧米企業なら、規制当局の監査で指摘されて、そこで初めて当局と議論を戦わせ、その結果に応じて必要な是正措置を講じるところでしょう。他社の海外現法もそういう対応をしているところもあると思います。また規制当局も(一罰百戒で罰金を科すというリスクも皆無ではないですが)、他のもっと大きな魚がいることが明らかな状況で、プランクトンのようなミマキの案件を採り上げて罰金を科すという確率や動機はかなり低いと思われます。

いずれにせよ、会社としての不備が全く無かったとはいえないにせよ、故意・悪意・作為が無かった状況で、かつ規制当局ではなく会計監査の中で指摘された段階で状況や是正策を公表するという対応は正しい(正し過ぎる)と思いますし、その誠意ある対応をしているミマキだけが妙な指弾をされるべきではないというのが私の考えです。

✙✙ ミマキの第3四半期の決算発表は1か月延期されました。詳細ははこちらをクリック下さい

事情はこちらに公表されています。まあ、ザックリと申せば「在オランダのミマキヨーロッパから、ロシアの代理店向けのプリンター輸出は停止したが、ウズベキスタンとカザフスタンの代理店からロシアに流れていた。この辺の事情を精査する為の時間として決算発表を1か月延期する」という理解です。公表延期の当局への手続きはちゃんとなされているようです。

大変デリケートな問題なので、この時点では予断を持って語るべきではない案件と思います。ポイントは「制裁対象品という認識の有無」「ウズベキスタン・カザフスタンがロシアとズブズブの関係という認識の有無」「そんな小国からの発注量が『妙な増え方』をしているという認識の有無」「それに対してどういうアクションをとっていたか」あたりでしょう。監査で指摘されるまで気が付かなかったというなら、あまりスマートな話ではないように思います。

しかし・・・このあたりになってくると、業界他社はパーフェクトなんでしょうかね?少なくともロシアへの国連総会制裁決議などに棄権したり反対票を投じた国への出荷量が増えていないかどうかくらいはチェックしておくべきだと思いますね。またミマキのプリンターが制裁対象なら、人道的見地からという理由で、ウクライナの病院を無差別に攻撃しているロシアとビジネスを続けている医用機器なんてどうなんですかね?

✙✙ 第2四半期時点のコメントはこちらをクリック下さい

第1四半期のコメントの最後に「え?サラッと書いてありますが・・・下期の見通しは基本のまま据え置いている?為替も 110円/$、130円/€のままで据え置いている?勿論、戦争はまだ終わらず、冬になると欧州のエネルギー事情も逼迫し、物価上昇も・・・不透明極まりない状況なのでこのくらい手堅く見ておくのは正解でしょう・・・でも、結果としてはまた為替影響分や経営努力分を吐き出して上方修正すると見ました!」・・・と書きました。随分手堅い見通しですね~・・・と。さて、どうなったのでしょうか?

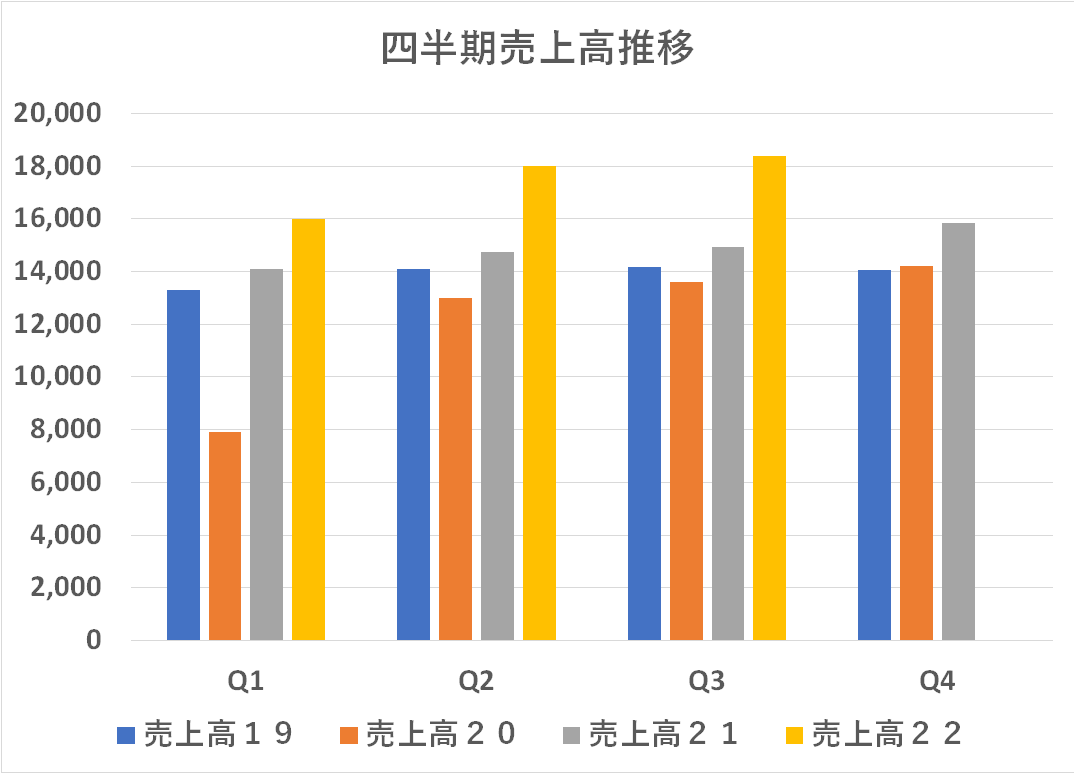

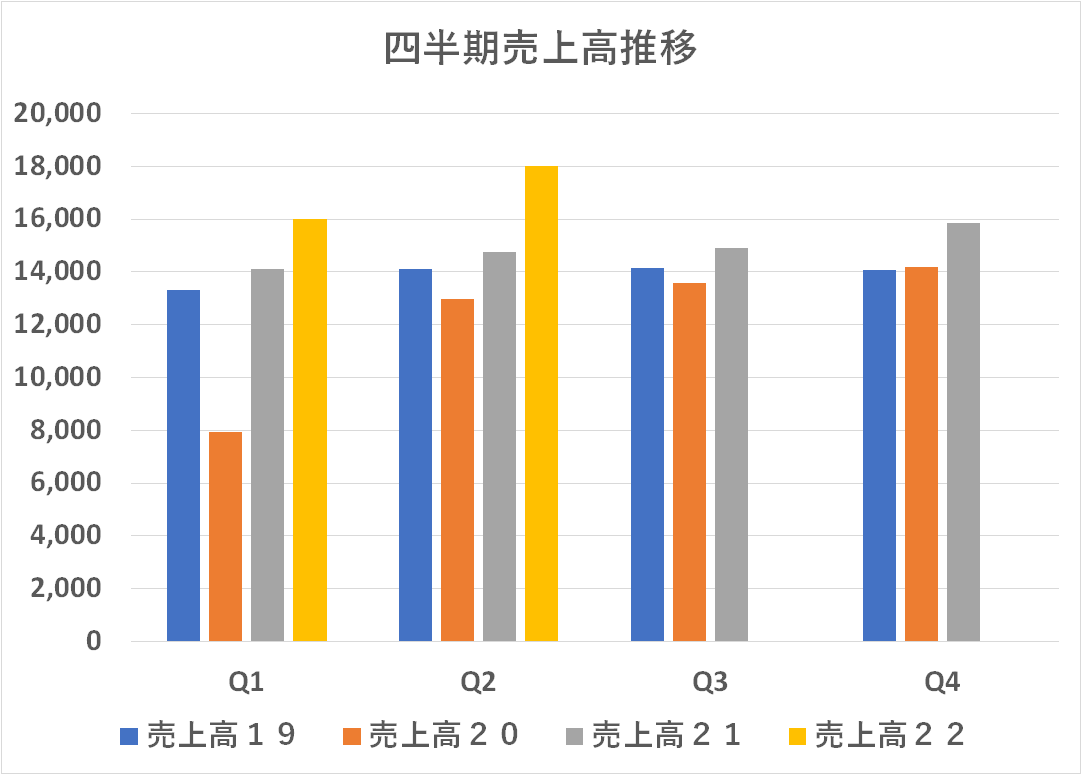

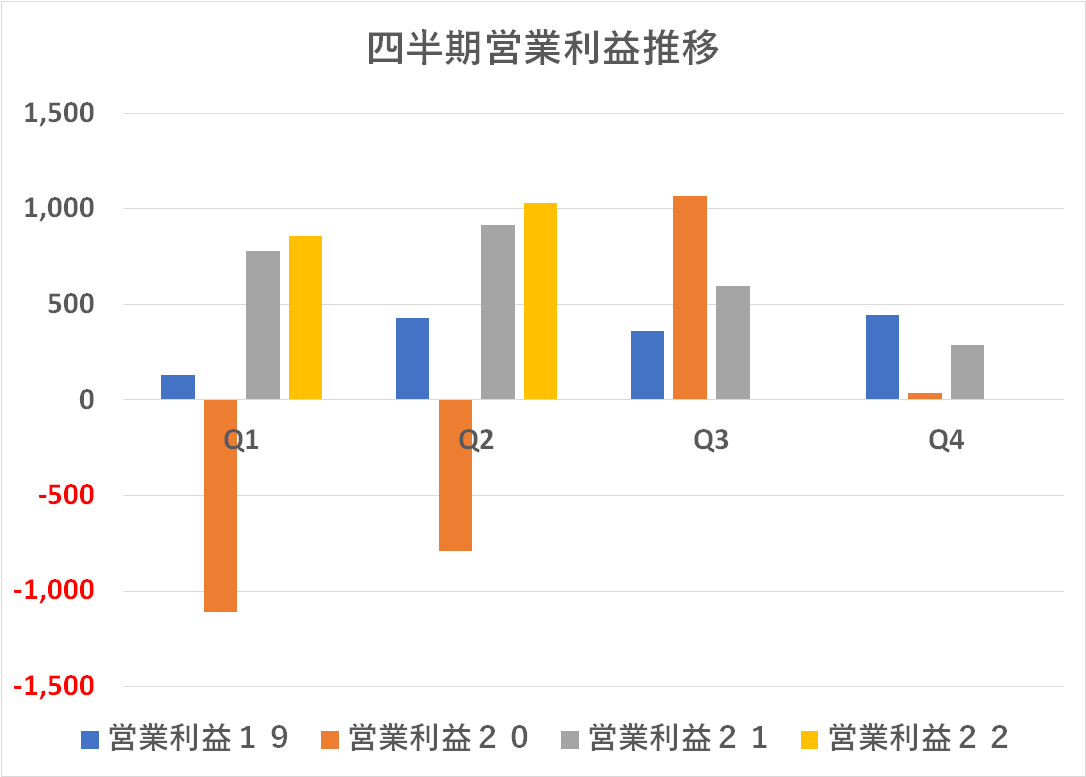

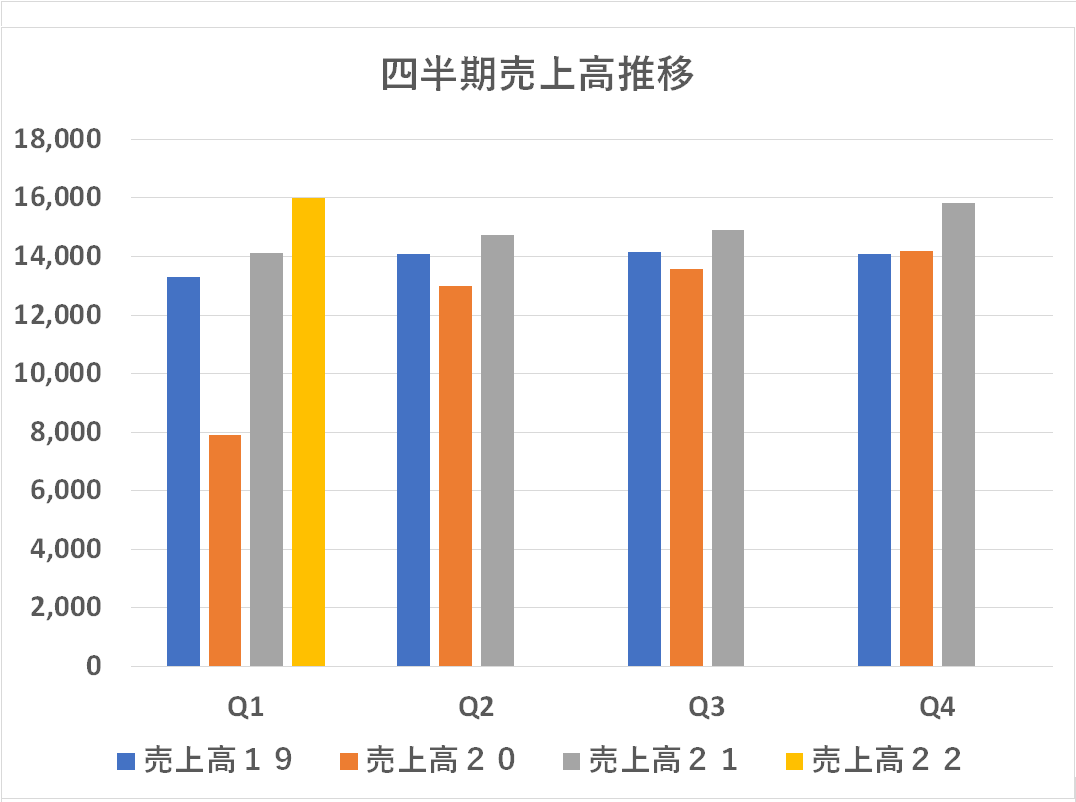

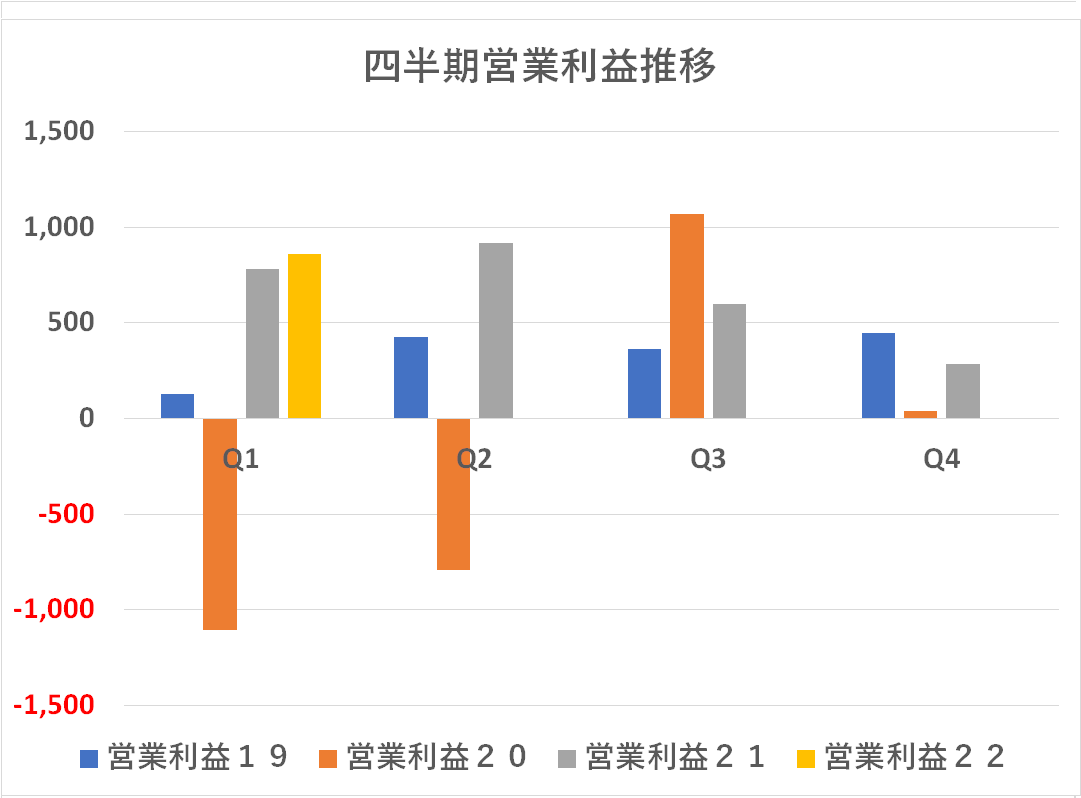

売上高は四半期の記録更新です。営業利益も順調に出ています。ただ、昨年(グレー)の売上高・営業利益と比べれば、目分量ですが営業利益率は低下しているように見えます。昨年と比べるとかなりの円安レートなのに営業利益率が低下している・・・何故?このあたりは詳しく掘り下げないとなんとも言えません。後日、時間を見つけて掘り下げましょう。

ほらね、予想通り、売上高も営業利益も年間見通しを上方修正しています(笑)そういえば、セイコーエプソンもこのパターンでしたね・・・「小さくコミット、大きく達成」(笑)長野県の気風なのか?(笑)・・・でも、余裕があればこそ出来る話です。前向きな経費や投資まで抑えて、とにかく利益を絞り出せ!・・・というような状況では、こういうことは出来ません。結構なことだと思います。多分、昨日発表した富士フイルムもそうなんだろうなあ・・・まだ見ていませんが、賭けてもいいです(笑)・・・あ、長野県だけではないということですね(笑)まあ、これだけ円安なんだから、本来は日本全国で同じようなものでしょう・・・

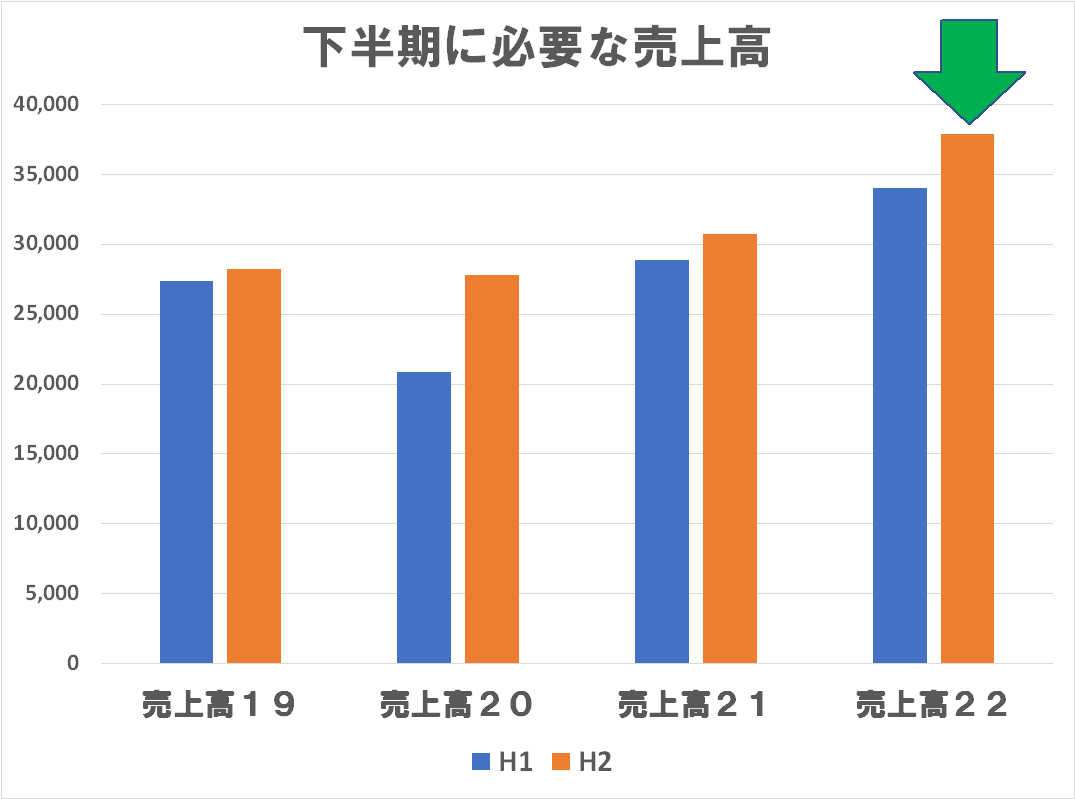

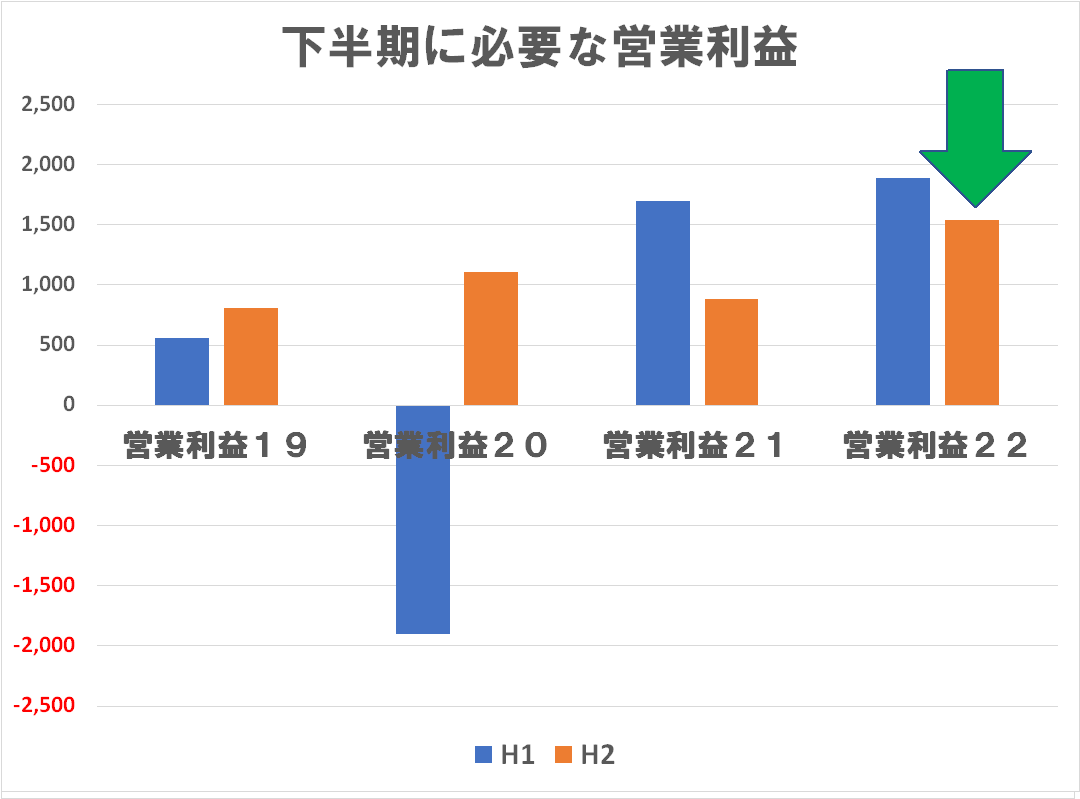

例によって{年間見通しー(Q1+Q2実績)}=下半期に必要な数値・・・という単純な数式で、同社が下期の売上高・営業利益をどう読んでいるかというのを求めグラフ化しておきます。売上高はまあ妥当に伸ばしているように見えます。

が・・・営業利益は上期を下回ると言っています!え、なんで?グラフなので細かい数字は出ていませんが、元データで見ると、上期の営業利益率 5.6%が下期には 4.1%に下がる・・・って言ってるんですよ、このグラフ・・・池田社長、ホンマでっか?(笑)

見通しの前提を見てみると「下期の為替前提は USD:135円 / EUR:135円・・・」とあります。ほらね、ここでもう 10円分違うでしょ?まあ、でも私はこれはいいと思うんです。今、恰好をつけて下期はすごい利益がでますよと言わざるを得ないような苦しい局面ではないわけだし、為替はそもそも水モノだし・・・このくらい手堅く計算しておいて、結果として上方修正する方が、その逆よりは余程いいですし、余裕があっての話です。

その下の項目に「地政学的なリスクへの対応に万全を期す」・・・これは何を言っているんだろう?まさか台湾有事?いやいや、それが真面目に織り込んだらこんなもんじゃないでしょうし、ミマキだけの問題でもないでしょう。よくある政府発表とか NHKニュースみたいに「日米韓の緊密な連携を確認した」・・・みたいな、毎度毎度結局ナニを言ってるのかよくわからん表現がありますが。ここでいう「地政学的リスク」ってナニを想定しているのか?もうちょっと具体的だといいですねえ・・・

いずれにしても、次回はまた上方修正すると見ました、池田社長、賭けてもいいです(笑)

✙✙ 第1四半期時点のコメントはこちらをクリック下さい

↓↓ 今年度も好調な滑り出しのようです。売上高はコロナ前の 2019年度はもちろん、これまでの記録である前四半期(2021年度 Q4)もクリアして過去最高の数字を挙げています。営業利益もしっかり出しています。

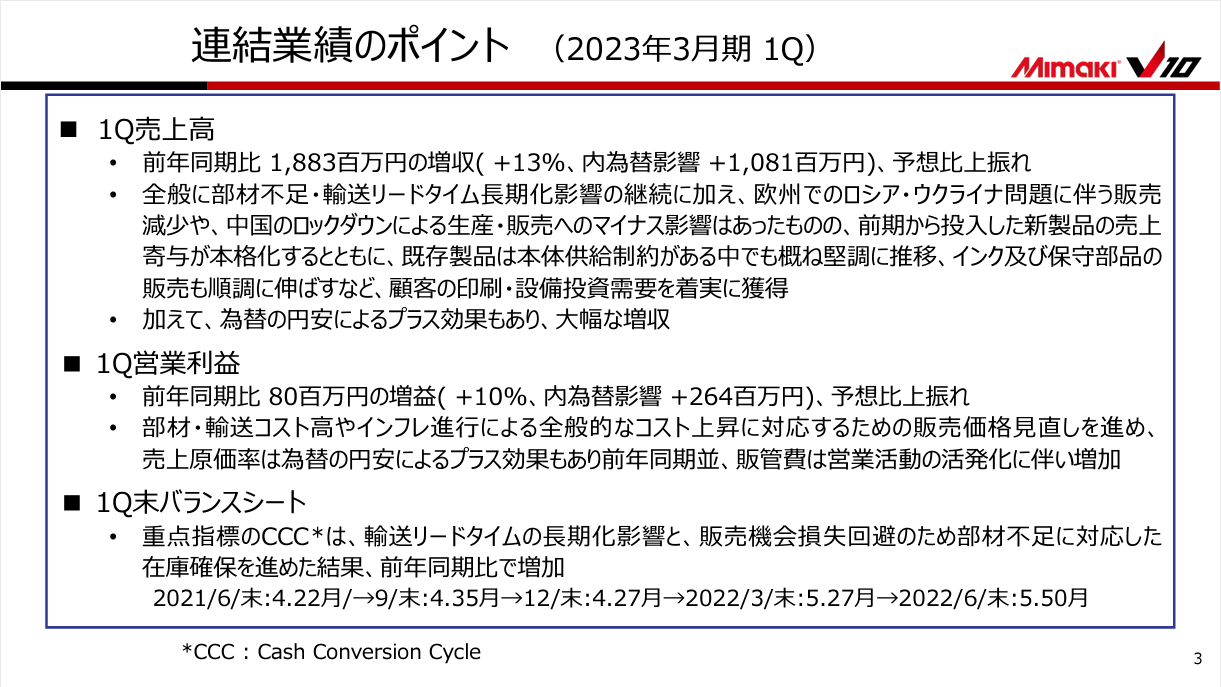

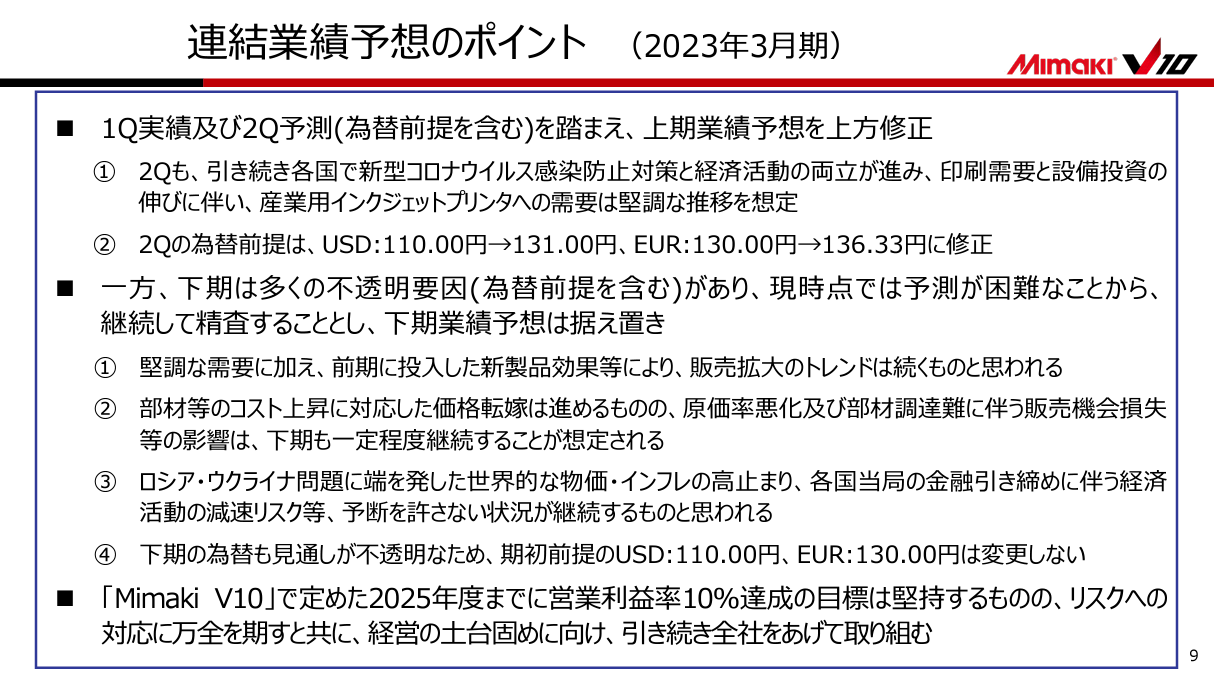

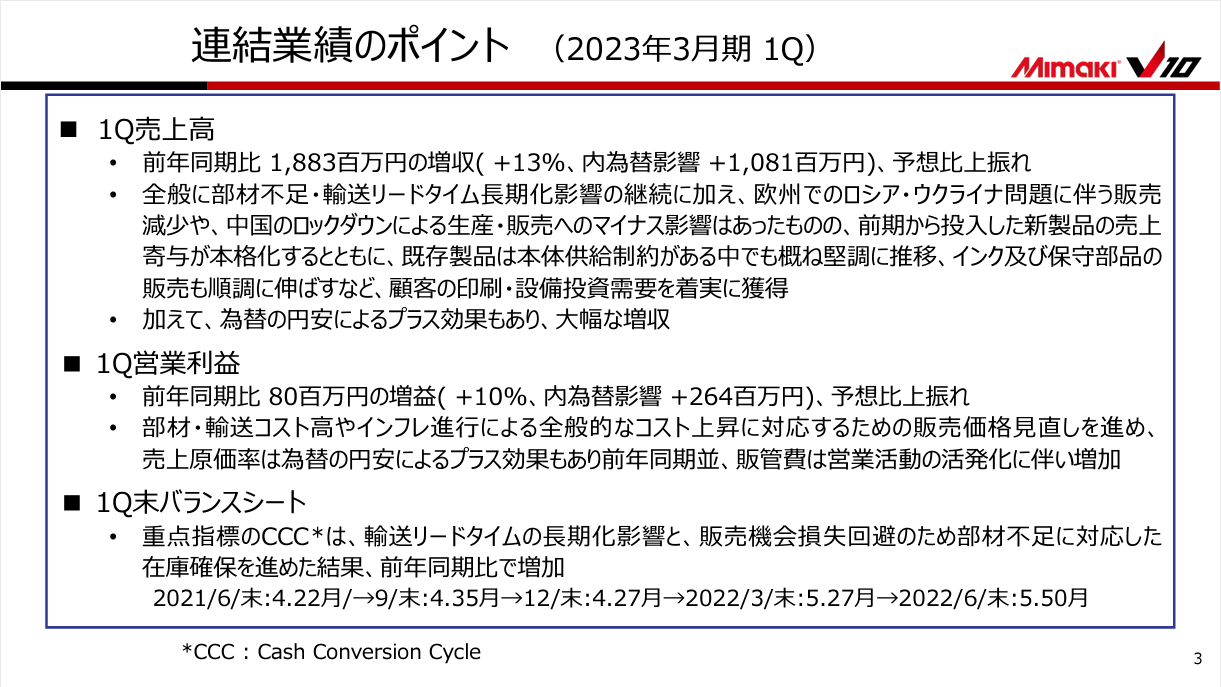

同社の決算説明資料には下記のような説明があります。

↑↑ そうなんですよ!為替前提と実態がポジティブな方向にズレたなら、上振れ分をこういう素直な説明をしてくれるとスッキリしますね~!対前年増収分の 1,883百万円の内 1,081百万円は為替影響(残りは事業実態としての伸び)、営業利益増益分 80百万円の内、為替影響は 264百万円・・・ということは為替影響分を財源に前向きな販管費を投入したと考えられます。

↓↓ ミマキの今年度の為替前提はコニカミノルタとほぼ同じで、業界内では最も円高で設定していた(予算策定時としては極めて妥当なレート)ので、そこからズレるとこういう「素直な上振れ」が期待できるわけですね。

【2022年度の業績見通し】

同じくミマキの決算説明資料に下記の説明があります

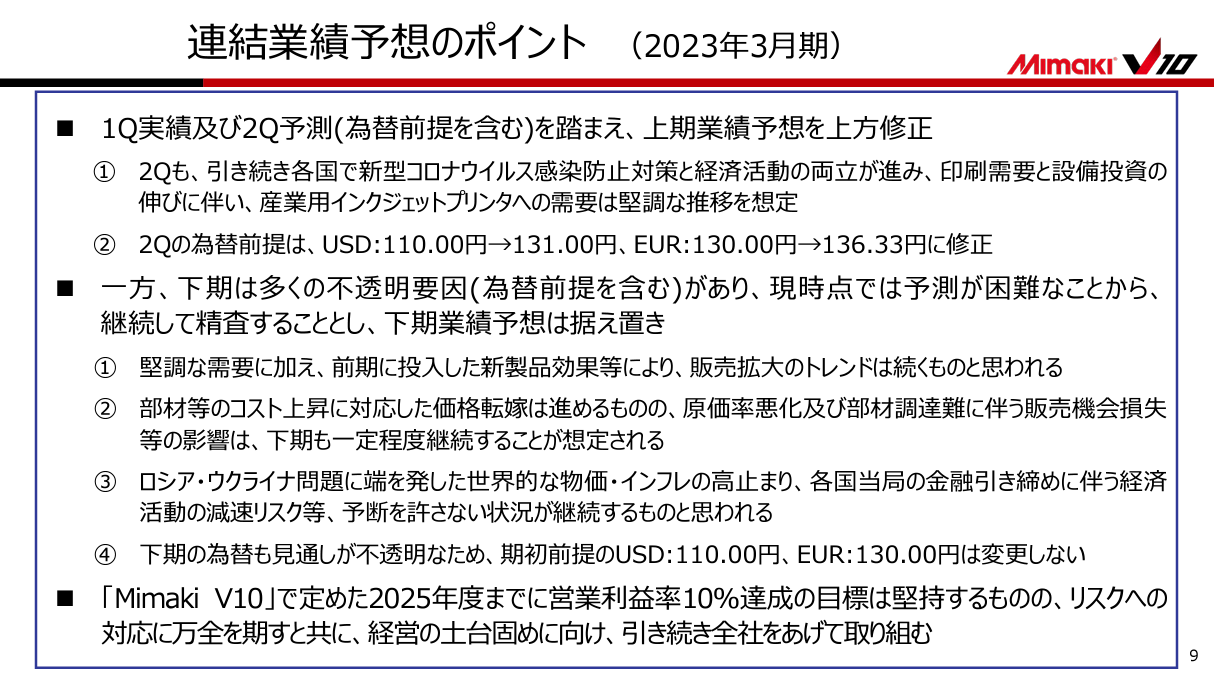

え?サラッと書いてありますが・・・下期の見通しは基本のまま据え置いている?為替も 110円/$、130円/€のままで据え置いている?勿論、戦争はまだ終わらず、冬になると欧州のエネルギー事情も逼迫し、物価上昇も・・・不透明極まりない状況なのでこのくらい手堅く見ておくのは正解でしょう・・・でも、結果としてはまた為替影響分や経営努力分を吐き出しで上方修正すると見ました!