- 2024-9-21

- トピックス

IT Strategies Report

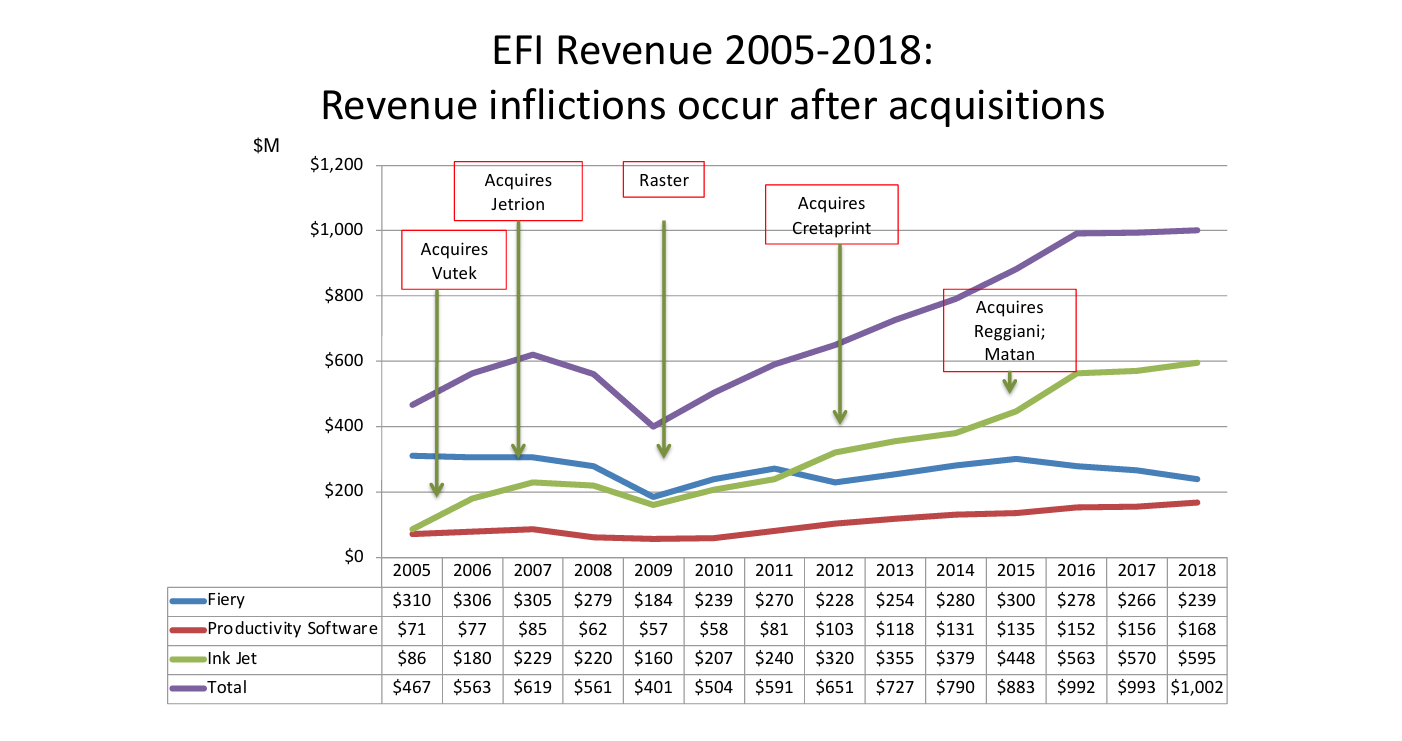

Siris Capital Groupは2019年、当時 EFIの市場価値を上回ると思われた約17億ドルで EFIを買収した。その後、EFIはアプリケーションソフトウェア(eProductivityソフトウェア/EPSに社名変更)、Fiery、インクジェット製品用EFIの 3つの個別の企業に分割された。

シリウスは 2022年に EPSをシンフォニーテクノロジーグループに非公開額で売却した。ITストラテジーズの推定では、2億 8000万ドルから3億 5000万ドルの範囲である。今回のシリスの発表によると、Fiery をエプソンに約 5億 9100万ドルで売却した(IT Strategies 社は、これは Fiery の売上高の 2~3 倍に相当すると推定)ため、シリスの手元には EFI のインクジェット製品のみが残り、元の 17億ドルの投資を回収するには最低でも 8億ドルで売却しなければならない。

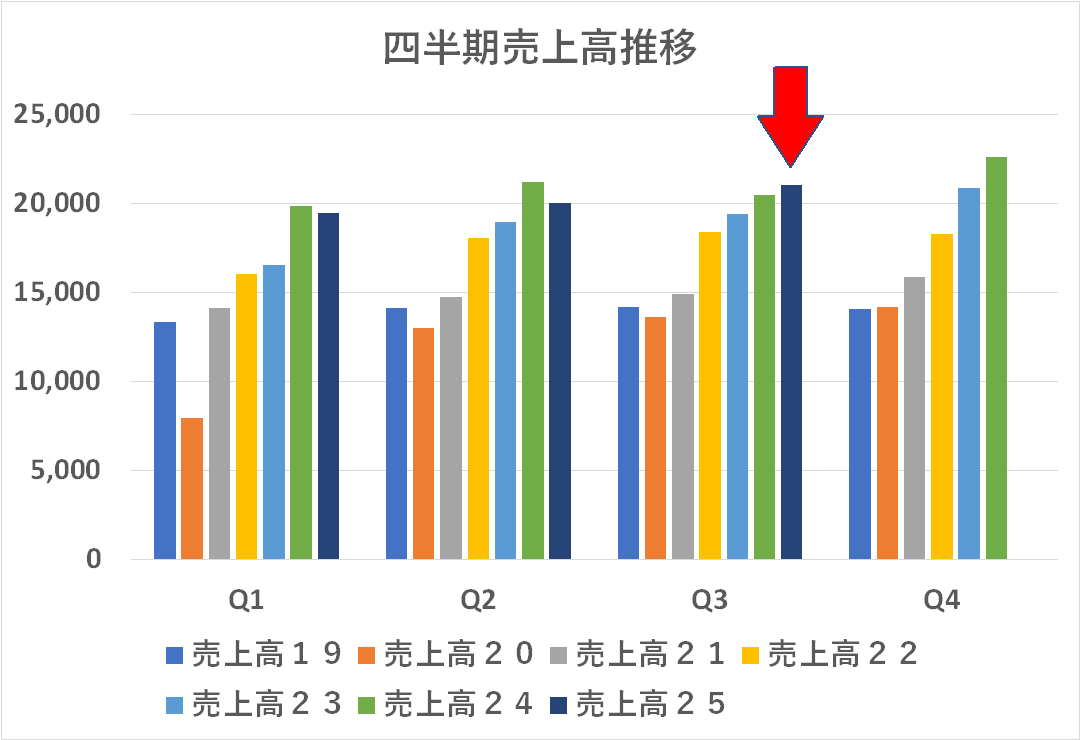

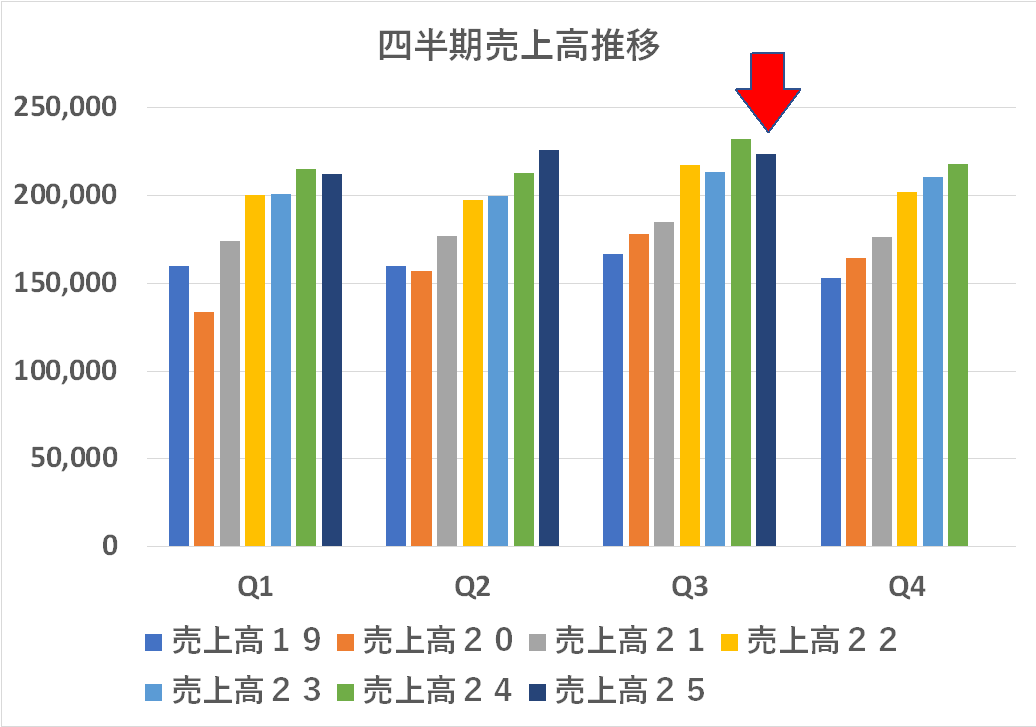

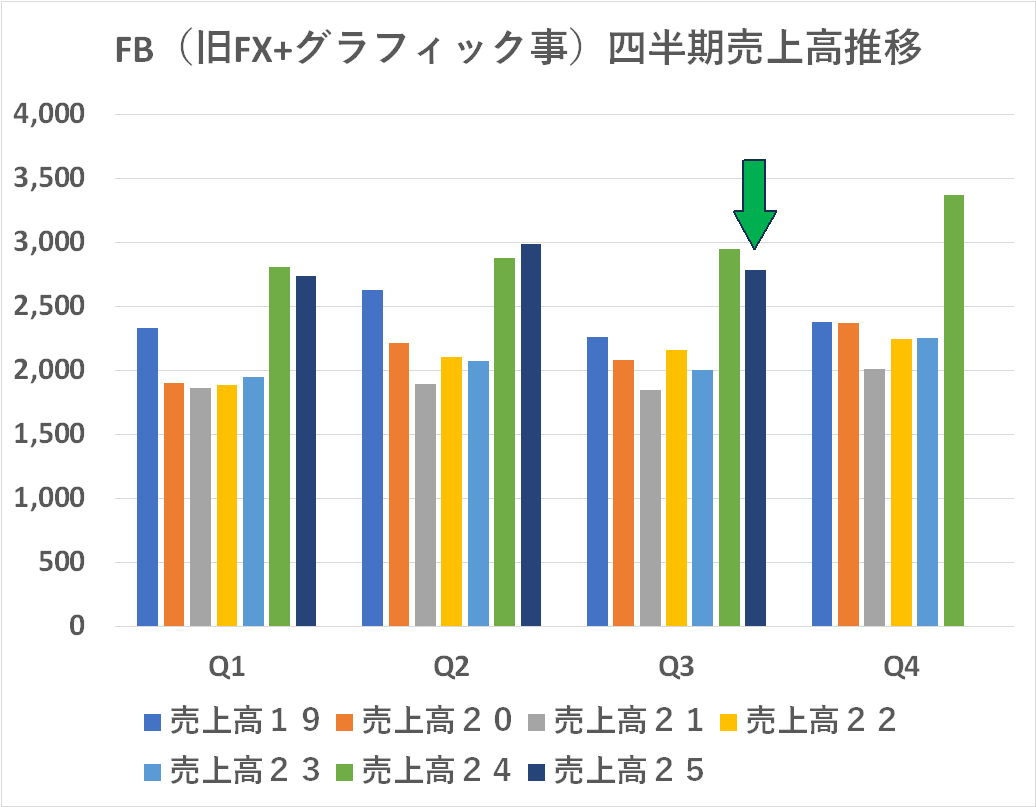

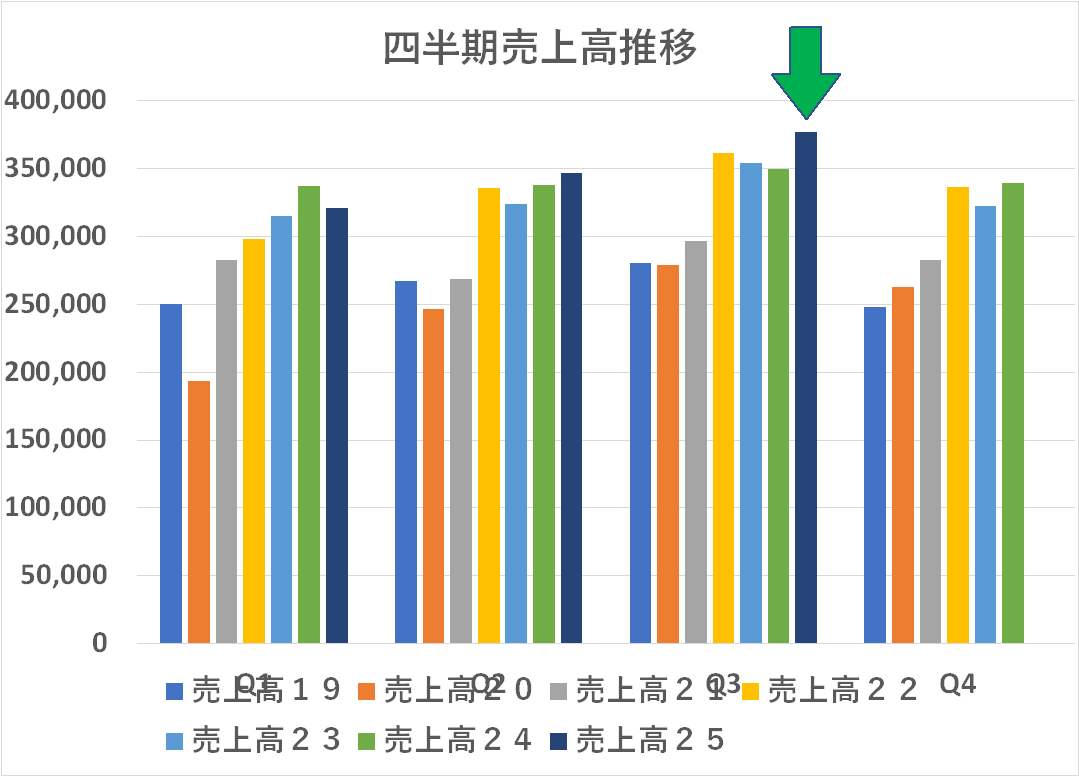

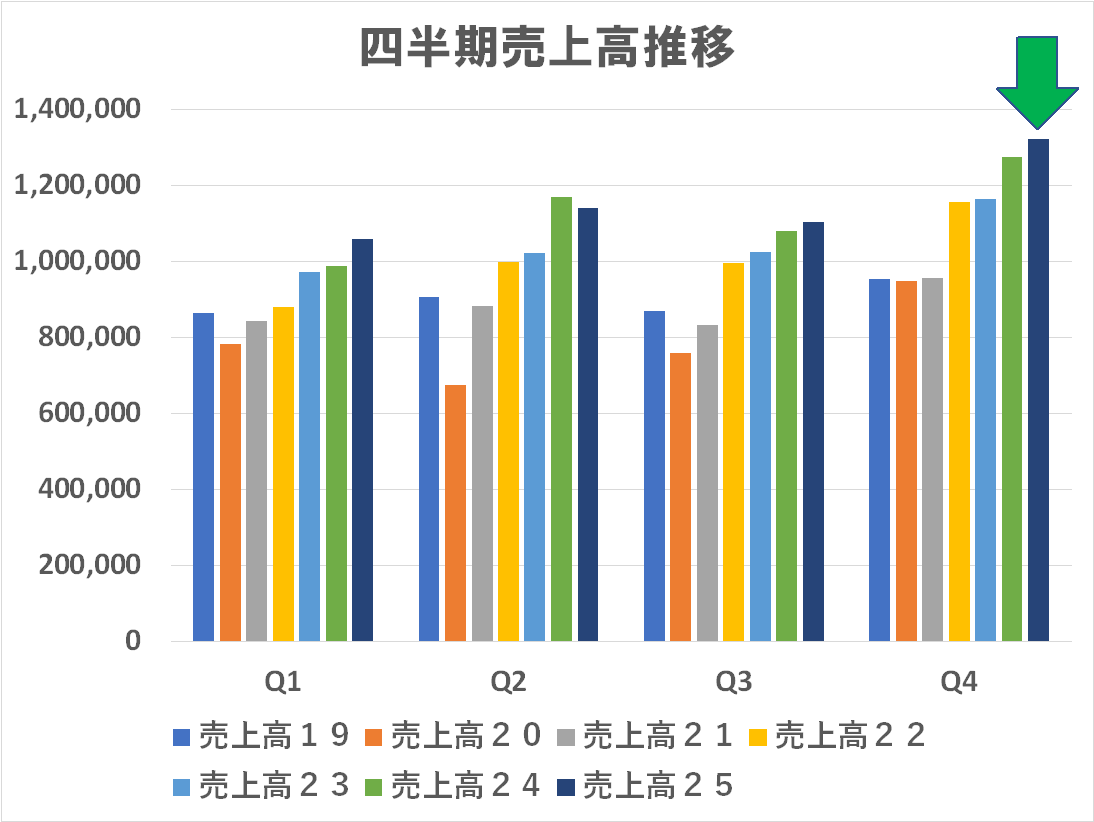

シリスがEFIを非公開化する前の 2018年に公開された直近の投資家向け広報資料を振り返ると、Fieryが成長事業ではなかったことが分かる。コロナウイルスは Fieryの売上には貢献しなかったと思われるため、シリスがEFIを買収して以来、Fieryの収益は横ばいから減少傾向にあると考えるのが妥当だろう。

したがって、Fieryの売却が成功したのは驚きである。Fieryの DFE/RIP事業は主に複写機/MFPと関連しており、複写機/MFP市場は(台数および平均販売価格の両面で)必然的にシステム的に衰退している。また、複写機/MFPの OEMメーカーはコスト削減のために独自のデジタルフロントエンド/ドライバーの製造にシフトしている。

Fieryの顧客は 10社以下(ゼロックス、キヤノン、リコー、富士フイルム、コニカミノルタ、京セラ、ランダなど)であったため、他の顧客からの収益を失うリスクがあることから、戦略的買収先には売却できないと考えられていた。また、コア事業であるコピー機/MFP RIP事業が成長市場ではないこと、またシリウス社がすでに Fieryのコストを大幅に削減していたことから、他のPE企業への売却も難しいと考えられていた。

話は飛ぶが、エプソンは、ほとんどの人が横ばいから衰退傾向にあると考えている事業に投資をした。 エプソンはコピー機/MFP事業に実質的に参入していないため、Fieryの現在の OEM顧客との競合のリスクはほとんどない。おそらくエプソンは、Fieryの維持費を賄うために、OEM企業に対して Fiery DFE/RIPの提供を継続するだろう。

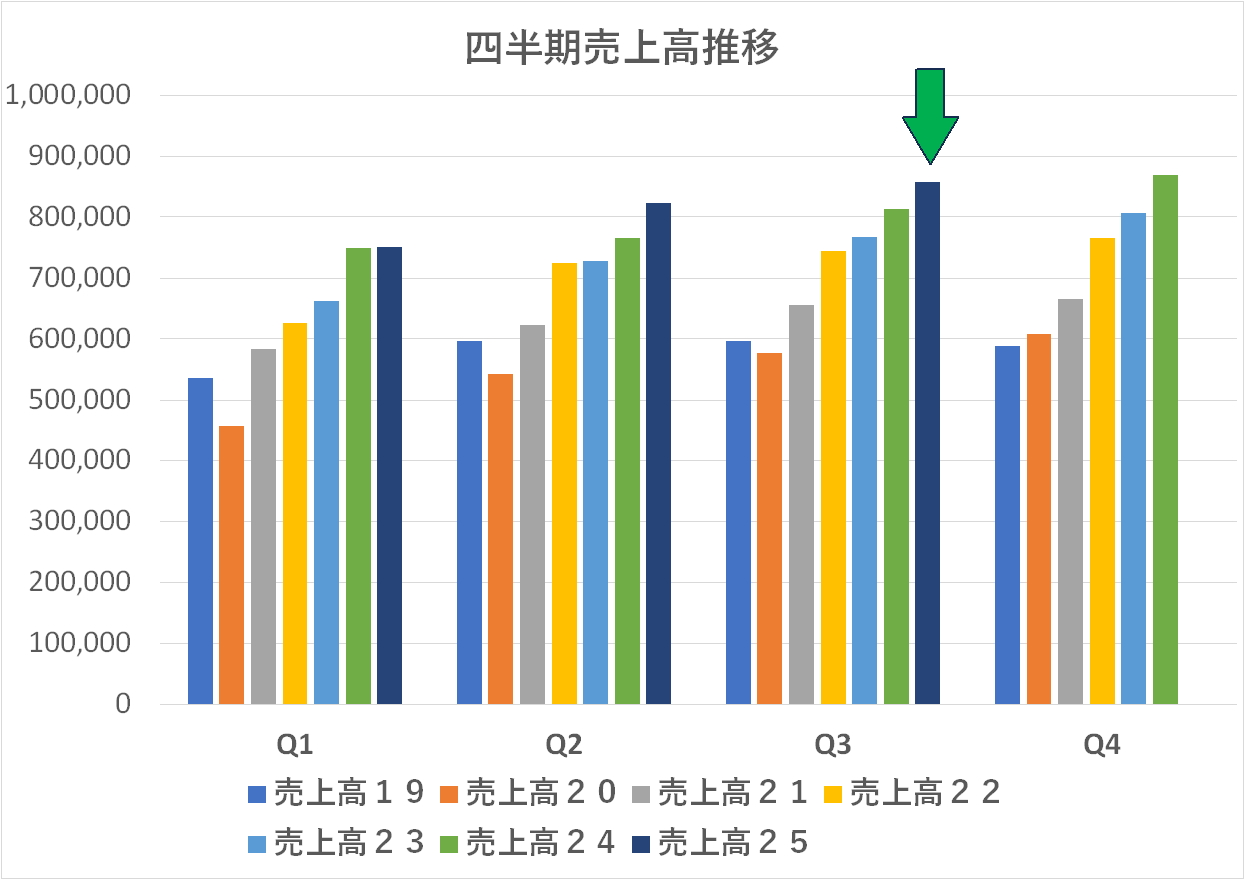

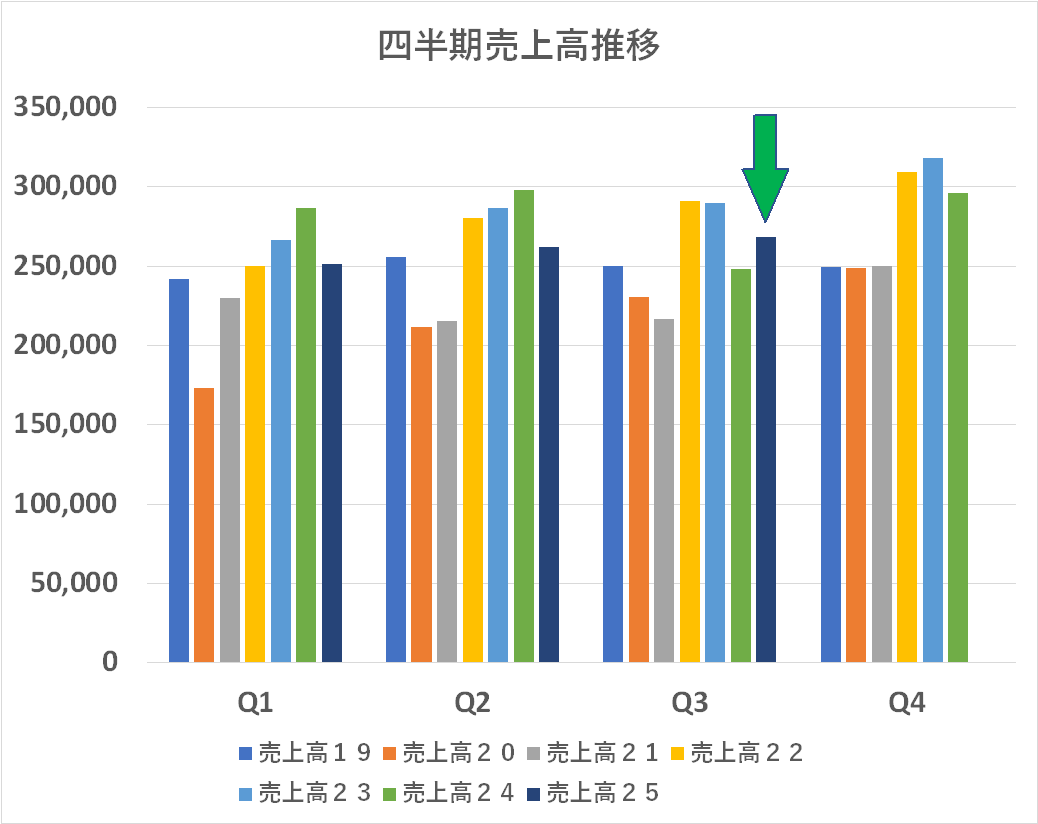

より大きな問題は、産業および生産型市場が今後どうなるかということだ。エプソンの文書以外のインクジェット印刷事業(広幅フォーマットグラフィックス、テキスタイル、ラベル)は、年間約 20億ドルの収入を生み出しており、これは例えば HP/Indigoの収入を大幅に上回る額である。エプソンの非ドキュメント用インクジェット印刷製品のほとんどは低価格帯のものであり、ハードウェアの Fiery RIPの価格を吸収することはできない。しかし、Fieryは、プリントヘッド、ハードウェア、インク、ソフトウェアに至るまで高度に垂直統合化されているため、エプソンが市場を拡大する足がかりとなる可能性はある。この仮説が、エプソンが Fieryを買収するために投資した理由の基礎となっている可能性が高い。

Fieryへの投資は、エプソンの垂直統合市場戦略全体を解決するものではない。垂直統合戦略におけるソフトウェア/DFEの部分を埋めるものではあるが、エプソンの産業用/生産用製品に対する今後の市場参入ニーズを解決するものではない。エプソンは販売代理店の販売チャネル戦略に大きく依存しているが、これは通常、50万ドル以上の産業用/生産用プリンターには通用しない。Fieryは次の成長(Landaなど)を狙うセグメントである。

また、エプソンの最も成長している事業(OEMプリントヘッド販売)が、顧客がエプソン/Fiery DFEソフトウェアも購入するきっかけになる可能性は低い。エプソンのプリントヘッド OEMの 50%以上は中国のメーカーであり、これらの企業は欧米企業からのソフトウェア購入にはあまり積極的ではないからだ。

シリスの場合、Fieryをその価格で販売できたことは大きな成功だった。エプソンが Fieryへの投資から収益を得るには、産業用/生産用製品の市場参入アクセスを獲得するためのさらなる投資を倍増させる以外に方法はないだろう。