- 2022-2-14

- トピックス

業界各社 2021年度第3四半期決算発表状況(4)からの続きです。武藤ホールディングスを追加しました(2月24日)

業界各社 2021年度第3四半期決算発表が始まりました。インクジェットになんらか関係している企業を継続してウォッチしています。今回は、ワイドフォーマット関連各社について速報します。

ローランドDGは今回は年間本決算、武藤工業(武藤ホールディングス)は現時点で公表されていないので、公表があり次第アップデートします。グラフはクリックすると拡大します。数字の単位は百万円です。決算短信・決算説明会など公開情報に基づき、出来るだけ客観的に書こうと思います。

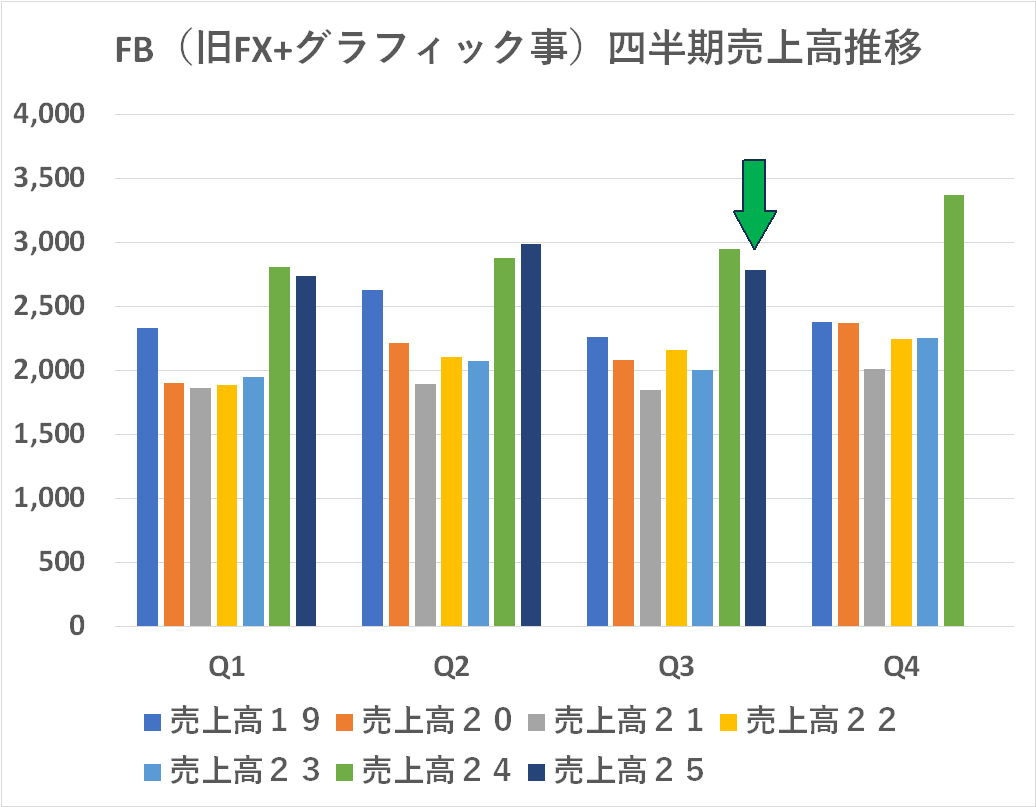

ミマキエンジニアリング

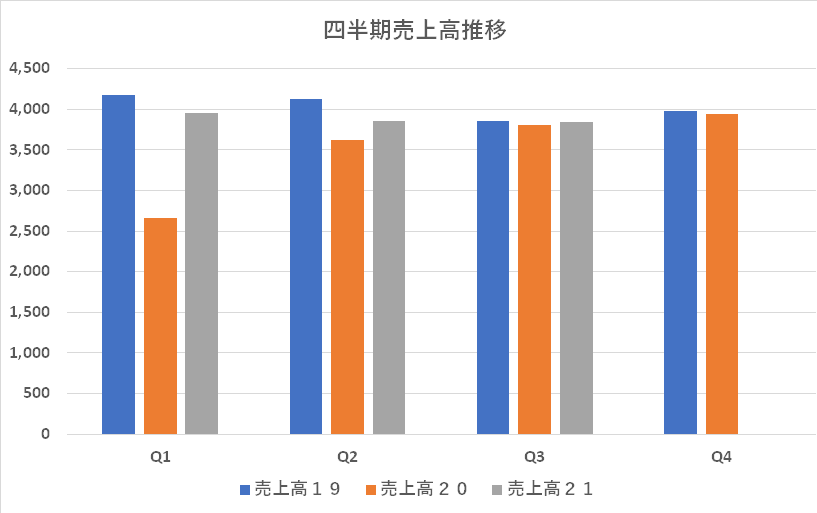

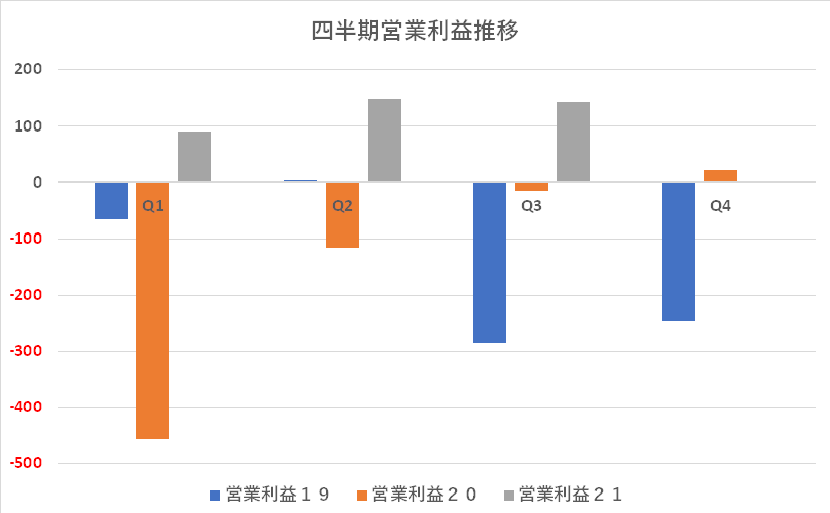

昨年はコロナの異常年なので、今年の業績を対前年比で回復した・しないを論じることは大した意味を持ちません。コロナ前の 2019年水準に戻ったのか否かを同時にチェックすることが肝要です。

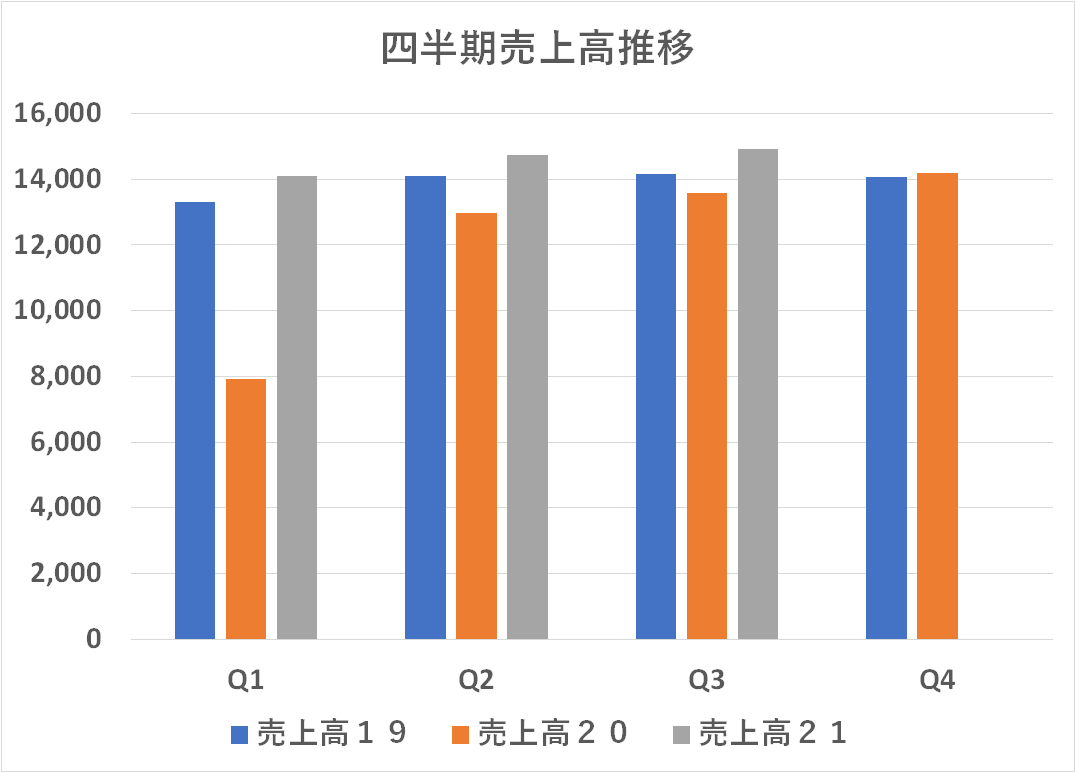

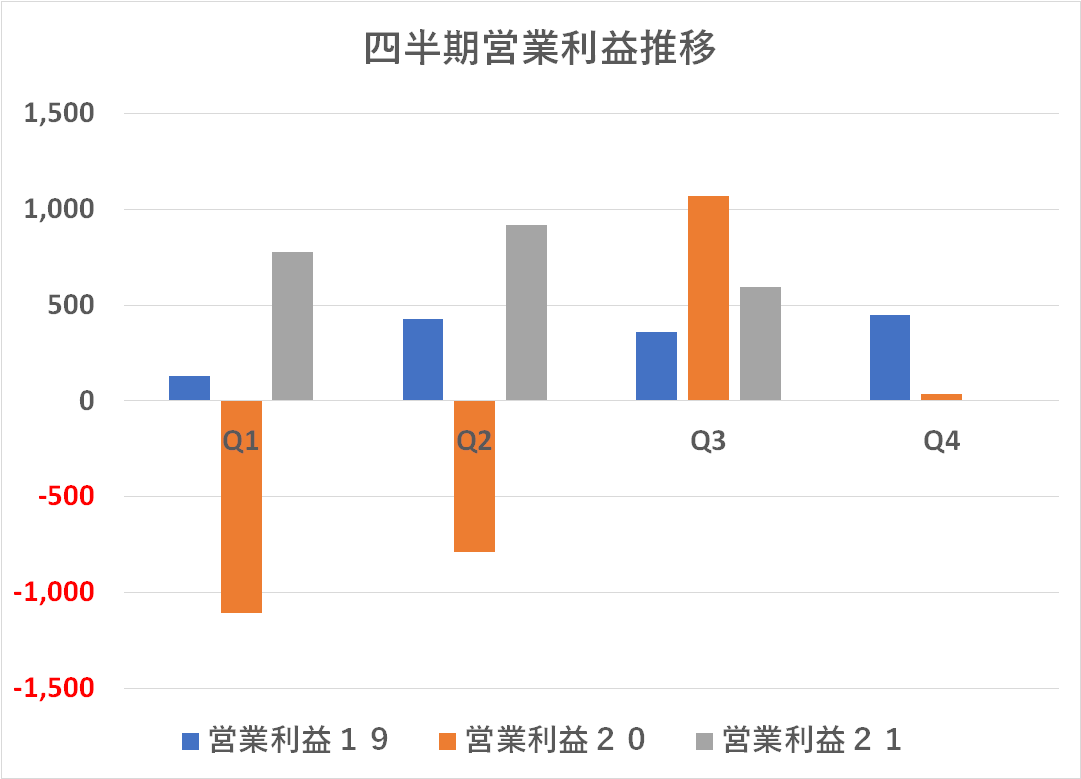

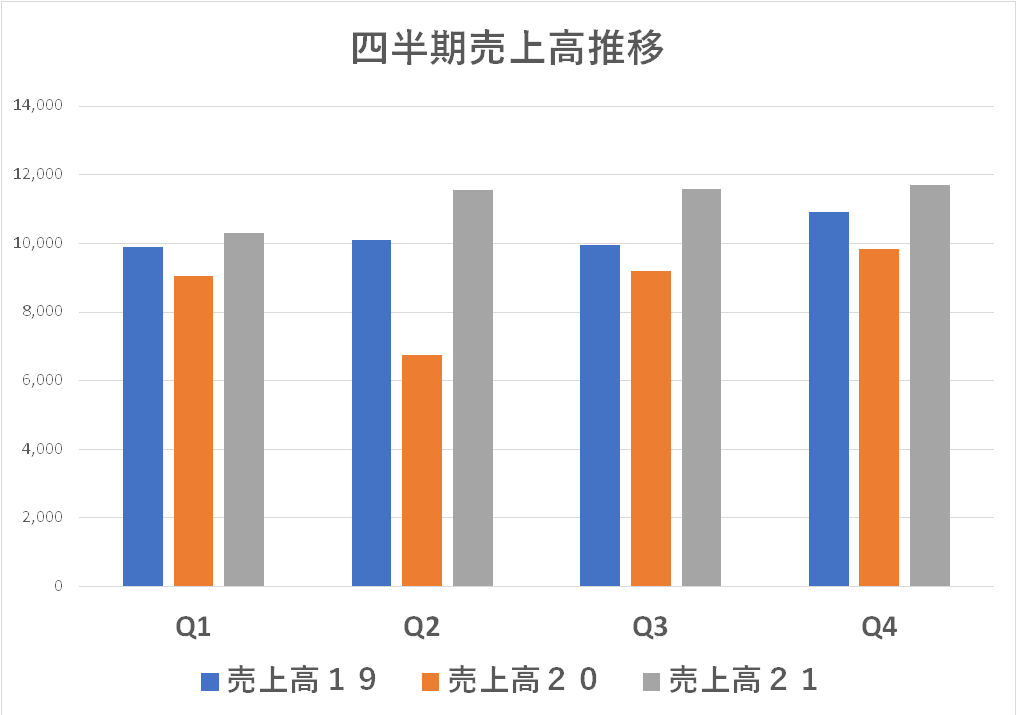

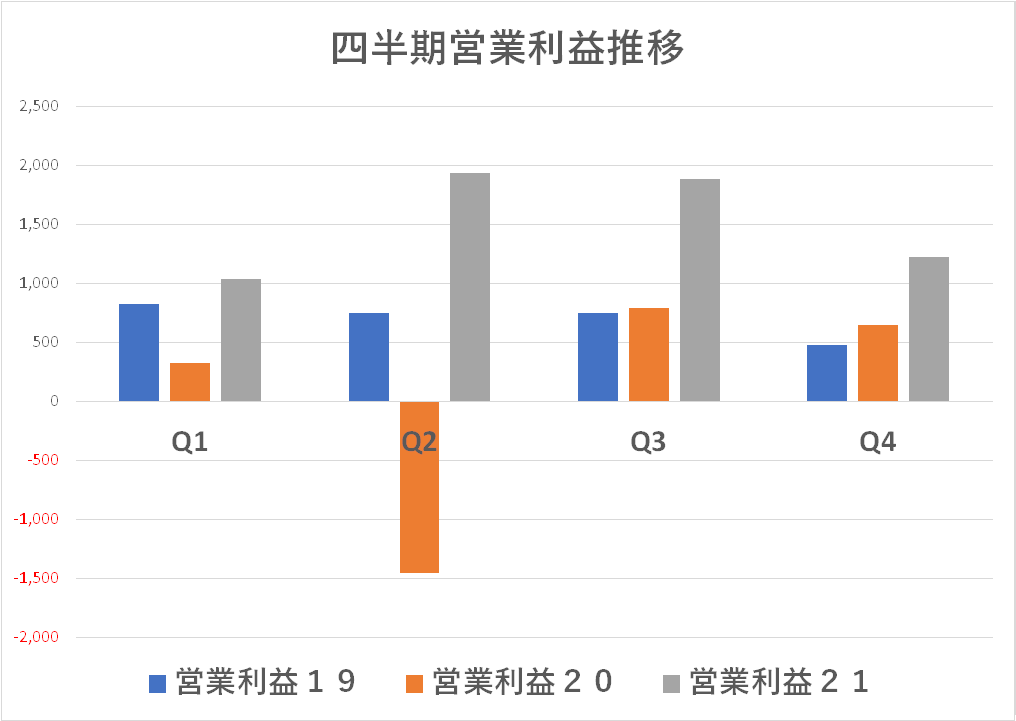

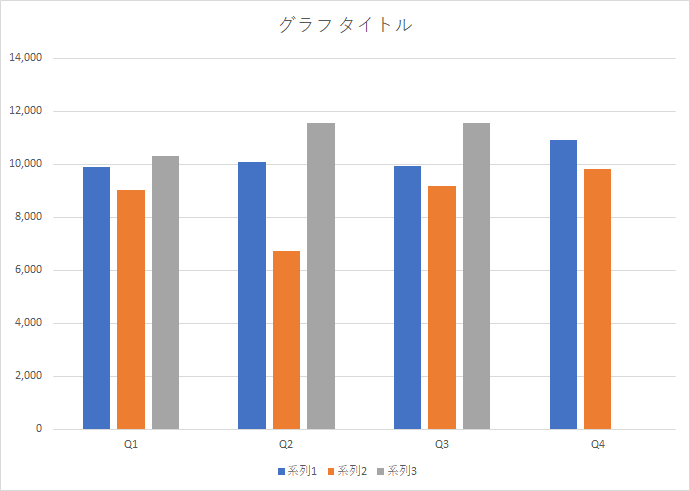

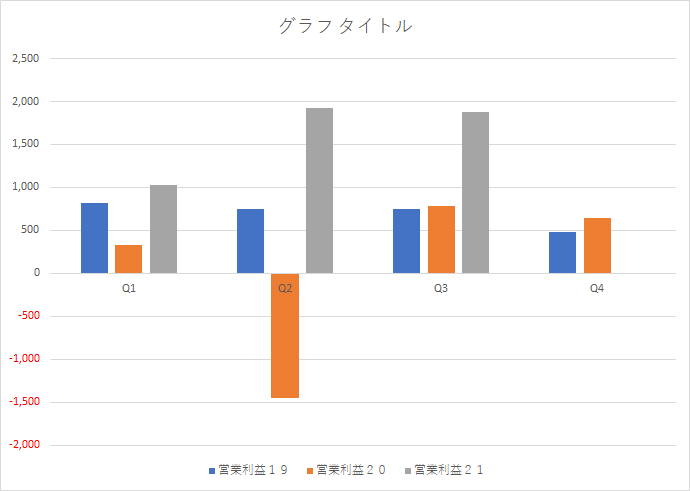

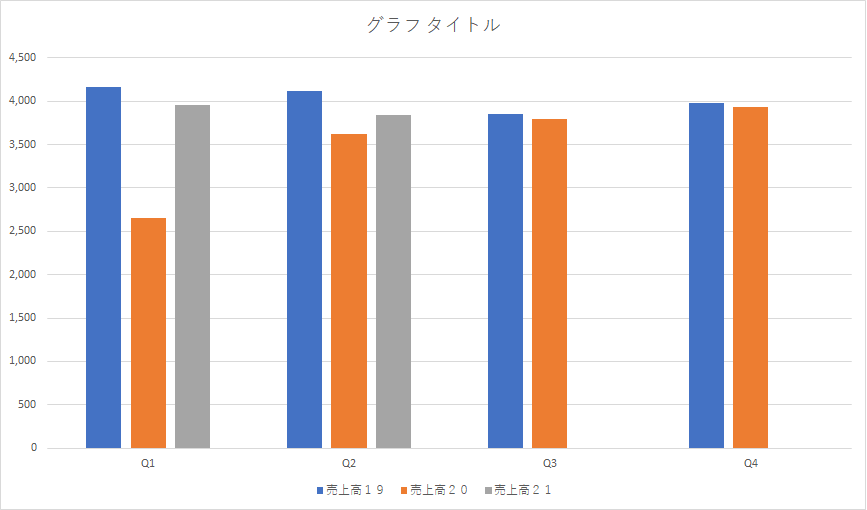

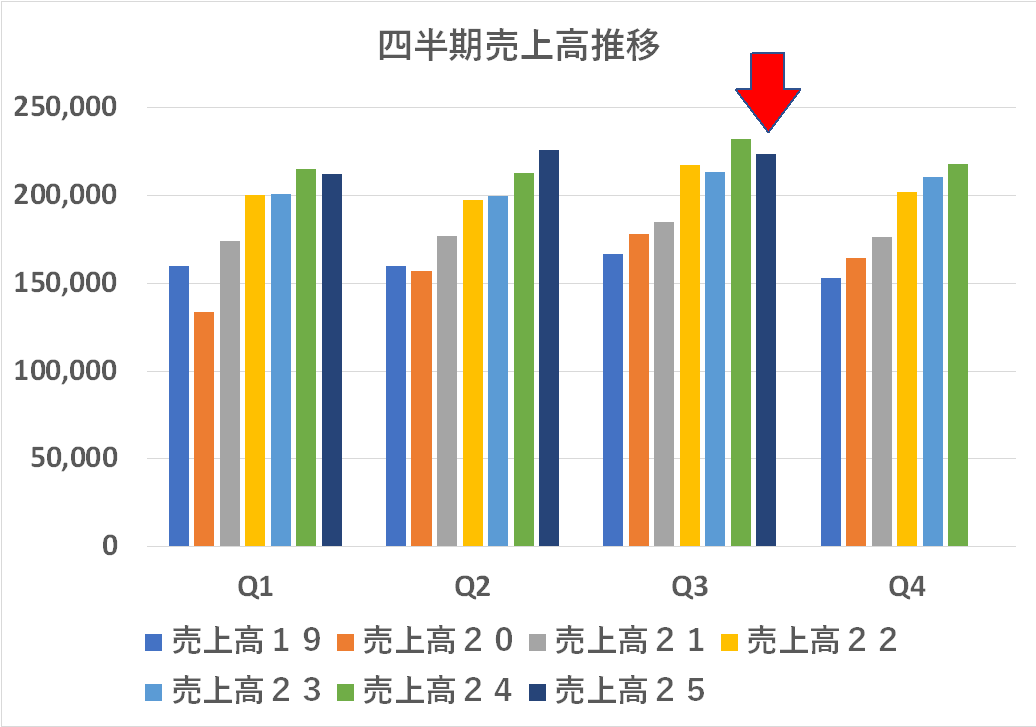

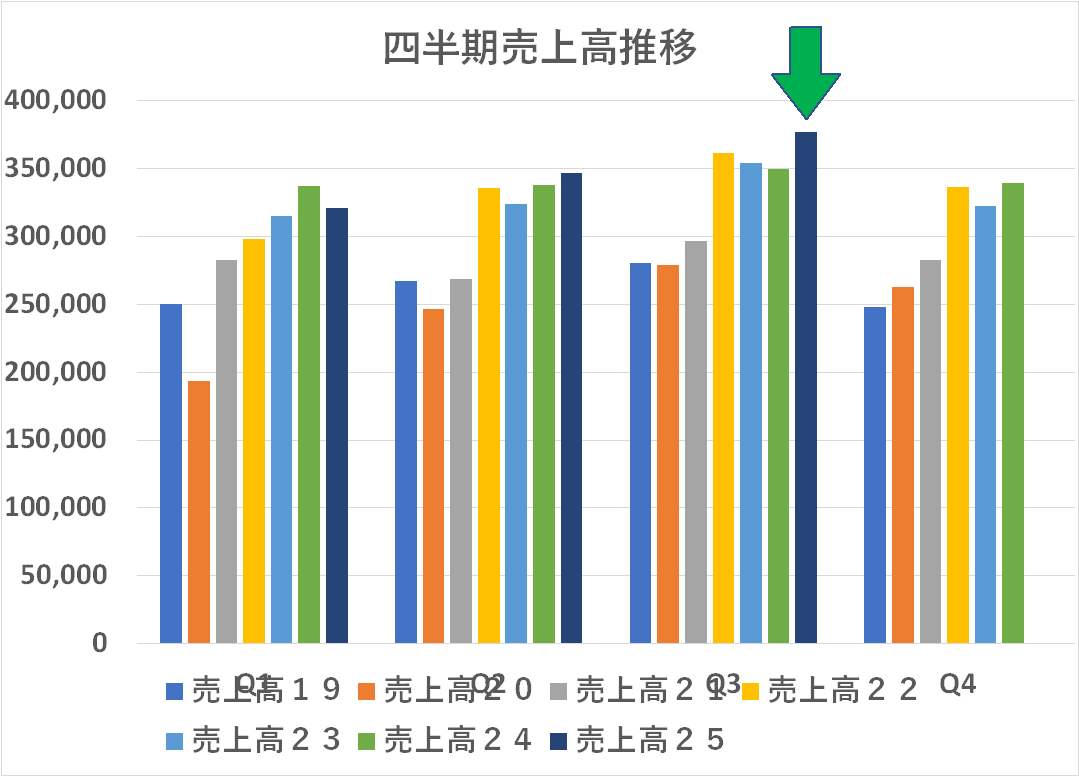

↓↓ 業績は順調に推移しているように見えます。売上高はコロナ前の 2019年度の四半期実績を毎四半期クリアしており、今回も四半期としては過去最高の売上高を達成しています。また営業利益も今年度は黒字基調で推移しています。

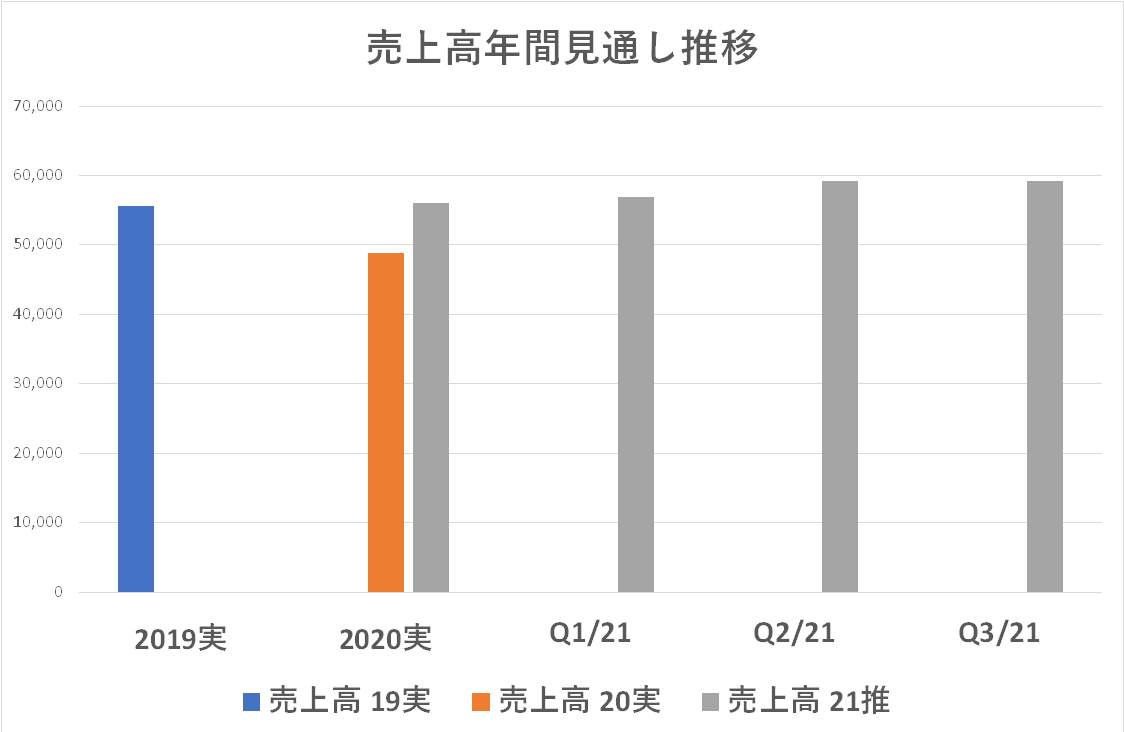

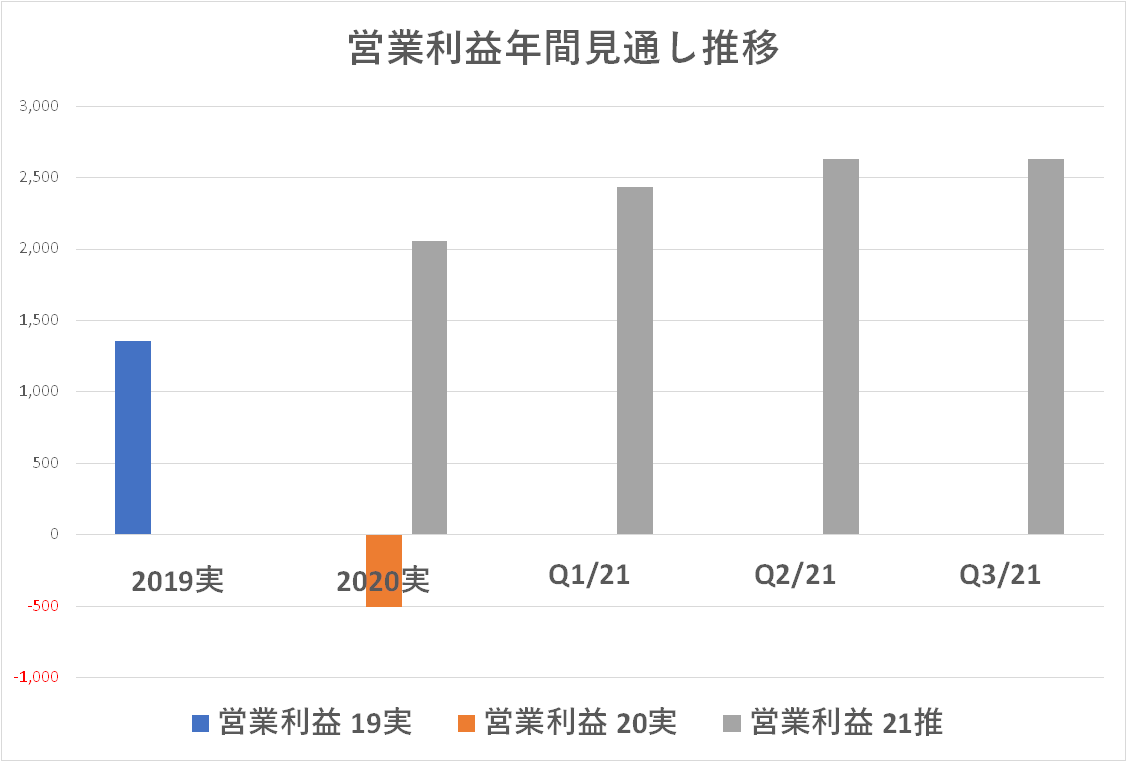

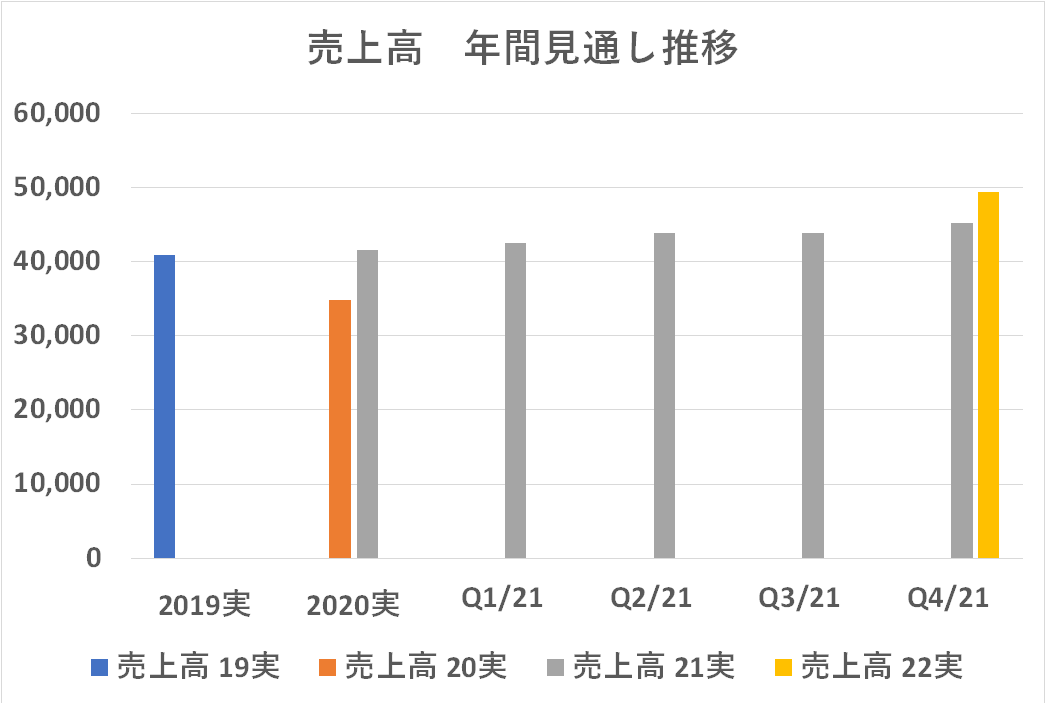

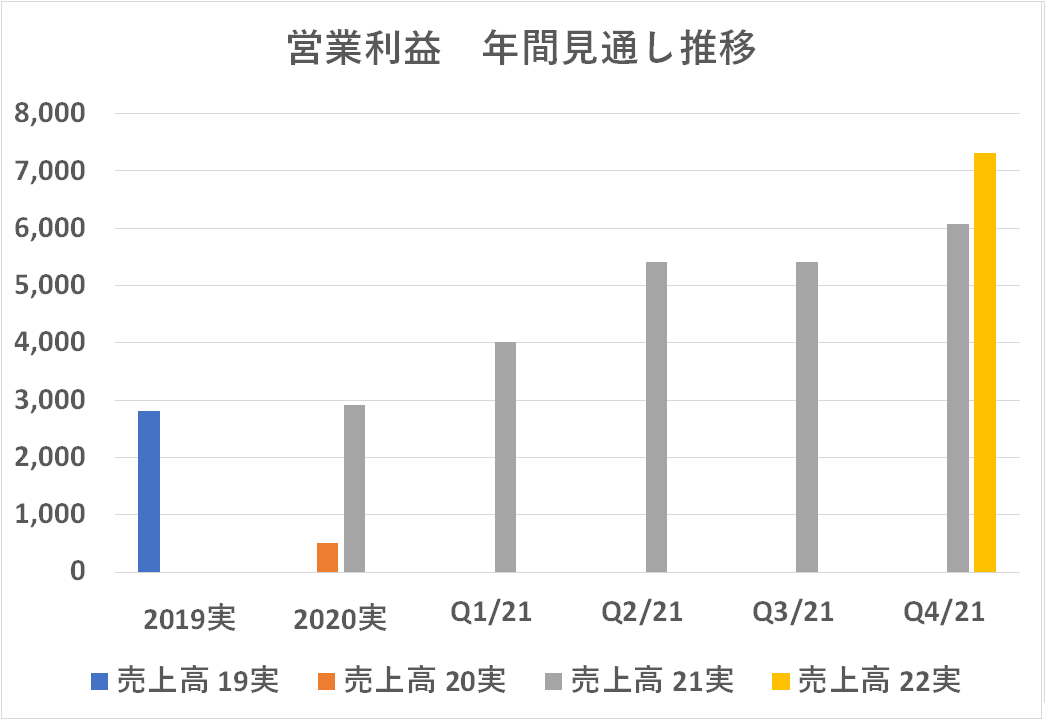

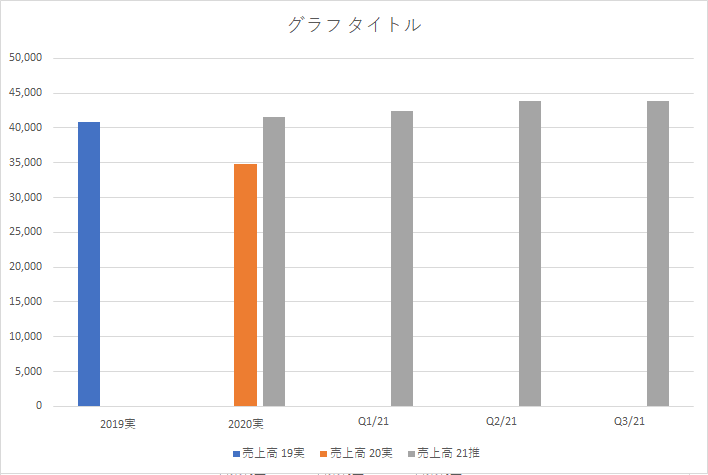

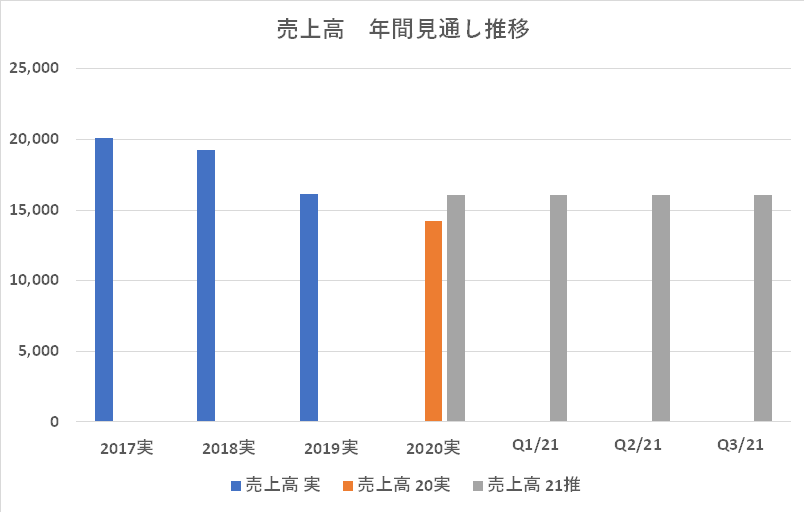

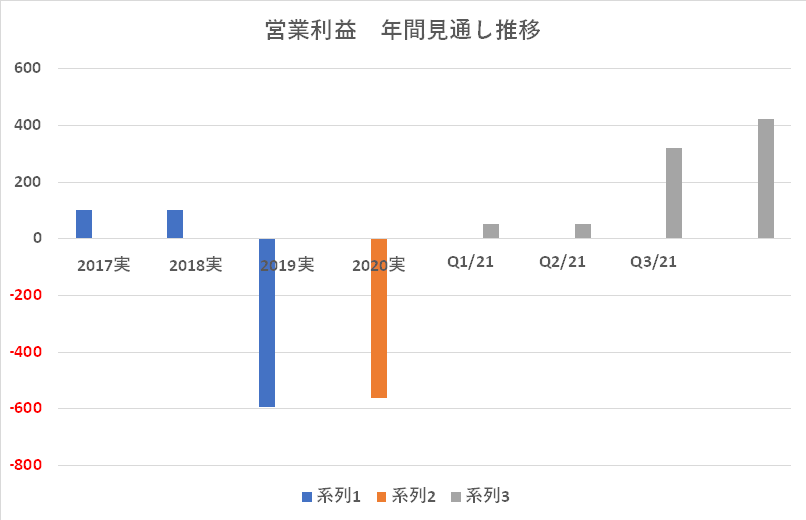

↓↓ 売上高は第2四半期に上方修正、営業利益は第・第2四半期にそれぞれ上方修正し、今回は見通しを据え置いています。

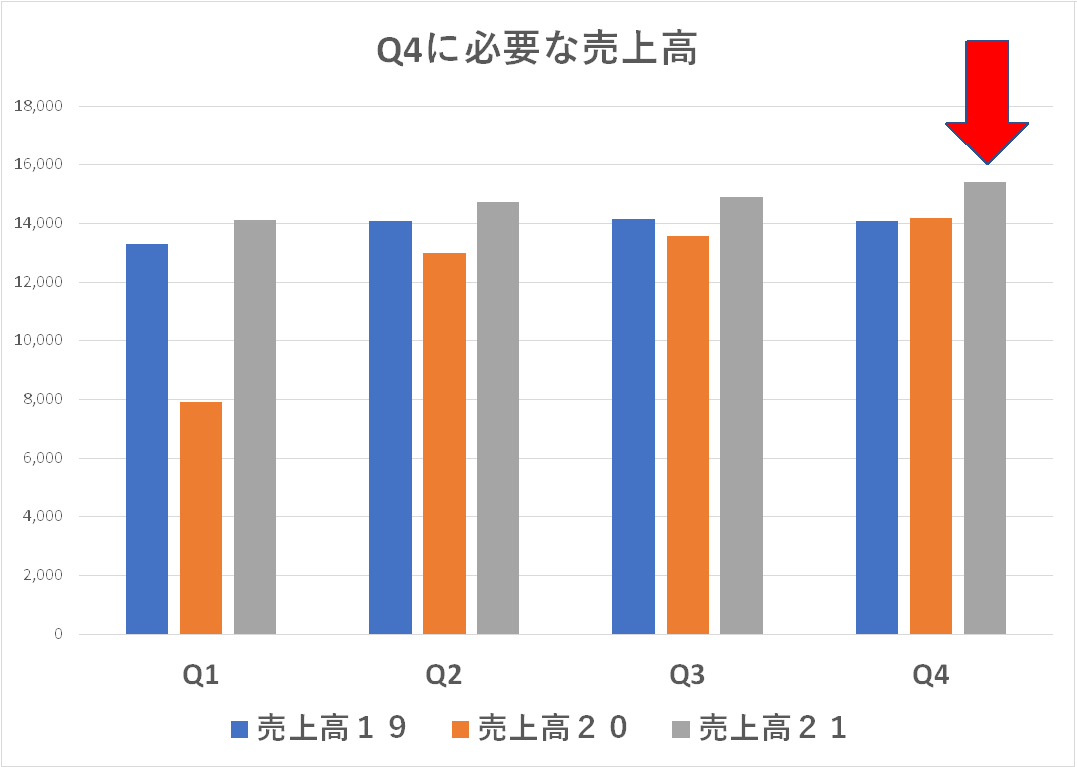

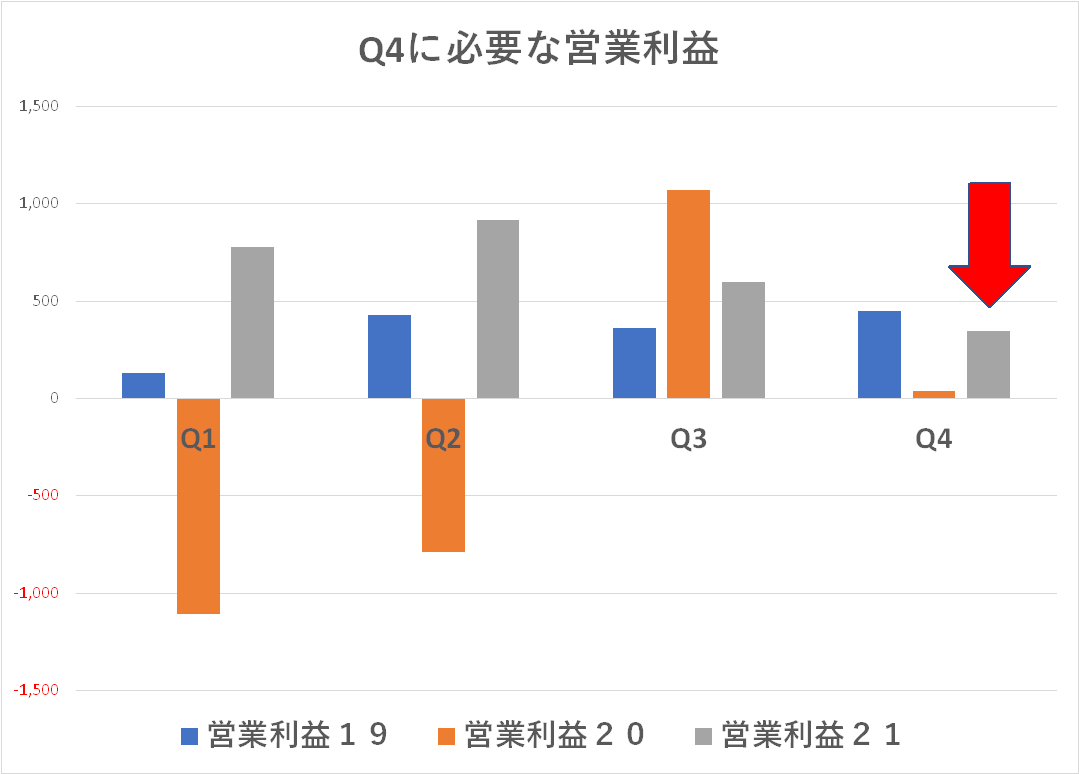

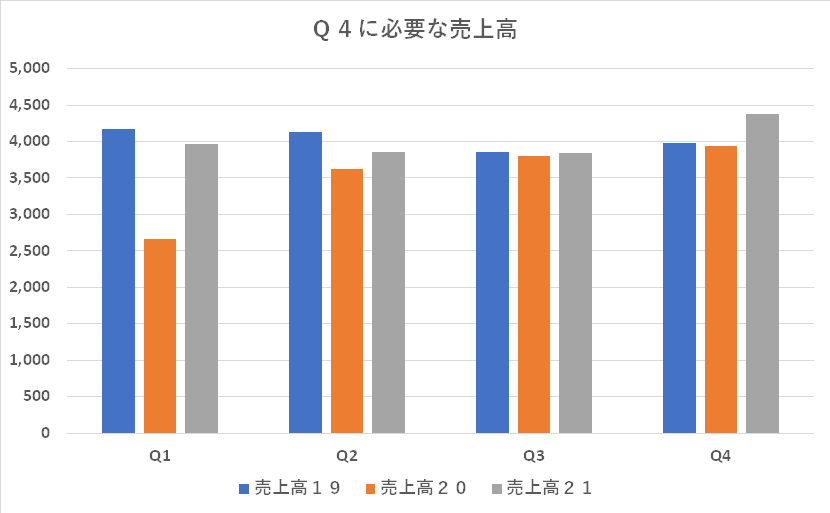

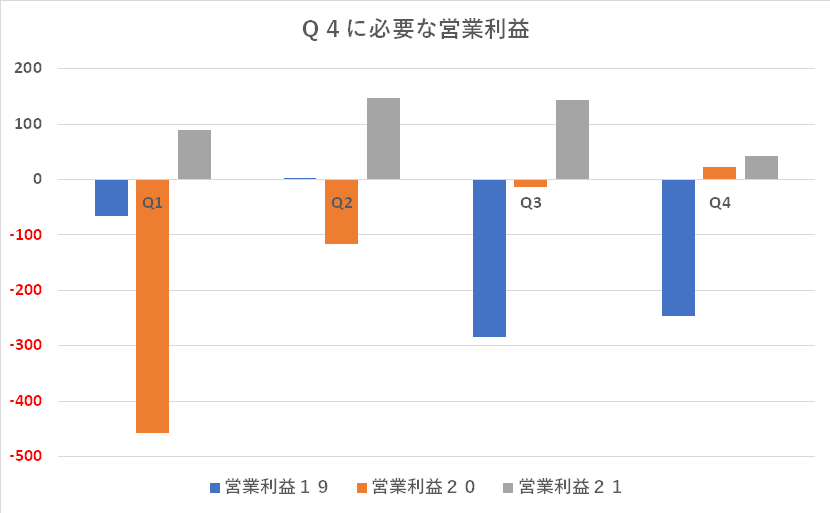

↓↓ この年間見通しの売上高を達成するために必要な第4四半期の売上高と営業利益は下のグラフの通りで、殆ど無理なく達成可能と見えます。

同社の決算短信には下記のようなポジティブな記述があります(太線は大野)

「当期の売上高は、部品・原材料不足による製品供給面での影響や、物流の混乱によるリードタイム長期化等の影響を受けたものの、世界各地とりわけ北米や欧州での景気回復に伴う顧客のプリント需要の回復や設備投資の再開等の機を捉え、SG(サイングラフィックス)市場、IP(インダストリアルプロダクツ)市場、TA(テキスタイル・アパレル)市場のいずれも、前年同期を大幅に上回りました。既存の主力製品が、SG市場やIP市場向けを中心に販売数量を大幅に伸ばしたことに加え、SG市場向けのJV/UJV100-160や、TA市場向けのTS100-1600等のエントリーモデルも売上高伸長に大きく寄与しました。また、顧客における印刷需要の拡大に伴い、インク及び保守部品の売上も大幅に伸長しました。地域別では、為替の円安効果もあり、全ての地域で前年同期を上回る結果となりました。なお、一昨年同期との比較では、日本や中南米では減収となった一方で、北米や欧州で大幅な増収となったことから、全社ではコロナ禍前の水準を上回りました。」

「利益面では、期間を通じて輸送費の高騰による影響を受けるとともに、第1四半期後半から部品・原材料の高騰影響が顕在化しましたが、売上原価率は、徹底した在庫削減を実施するための費用や、コロナ禍影響による工場の操業停止に伴う費用を計上した前年同期との比較で、改善しました。また、販管費は、顧客における製品の稼働率上昇及び新製品の立ち上げに伴う製品補修費や、前年同期に実施した計画休業の解除に伴う人件費、「Mimaki V10」戦略に沿った新製品開発のための研究開発費等が増加しましたが、全体の水準は一昨年同期以下に抑えています。これに加え、増収効果及び為替の円安効果により、営業利益以下の各利益は大幅な増益となりました。以上の結果、当期における当社グループの売上高は437億3百万円(前年同期比26.9%増)、営業利益は22億85百万円(前年同期は営業損失8億36百万円)、経常利益は22億94百万円(前年同期は経常損失2億18百万円)、親会社株主に帰属する四半期純利益は20億76百万円(前年同期は親会社株主に帰属する四半期純損失6億97百万円)となりました。」

ローランドDG

同社は暦年決算のため、今回は 年間決算発表となります。

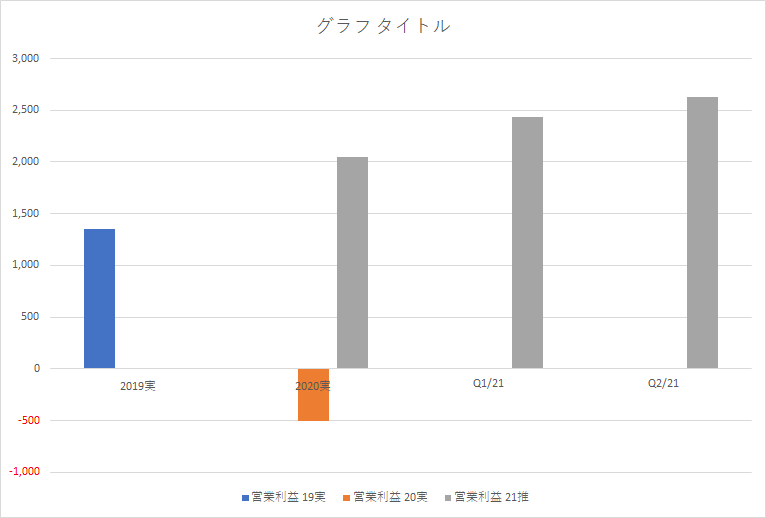

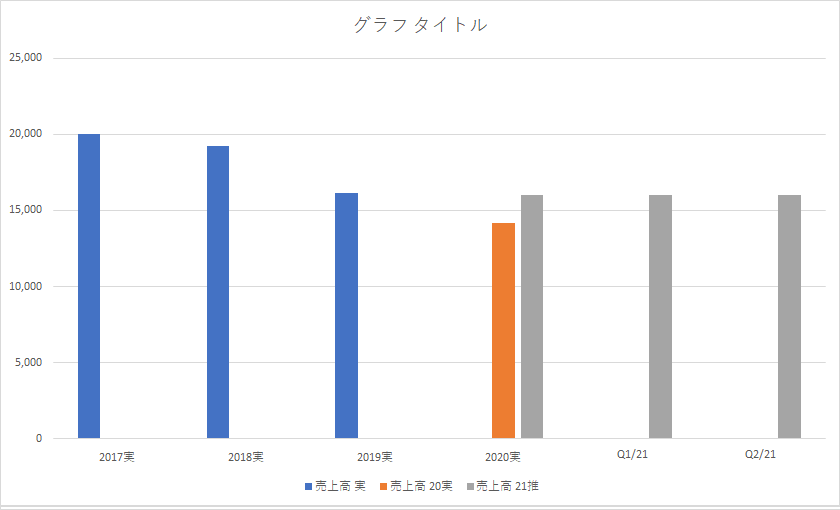

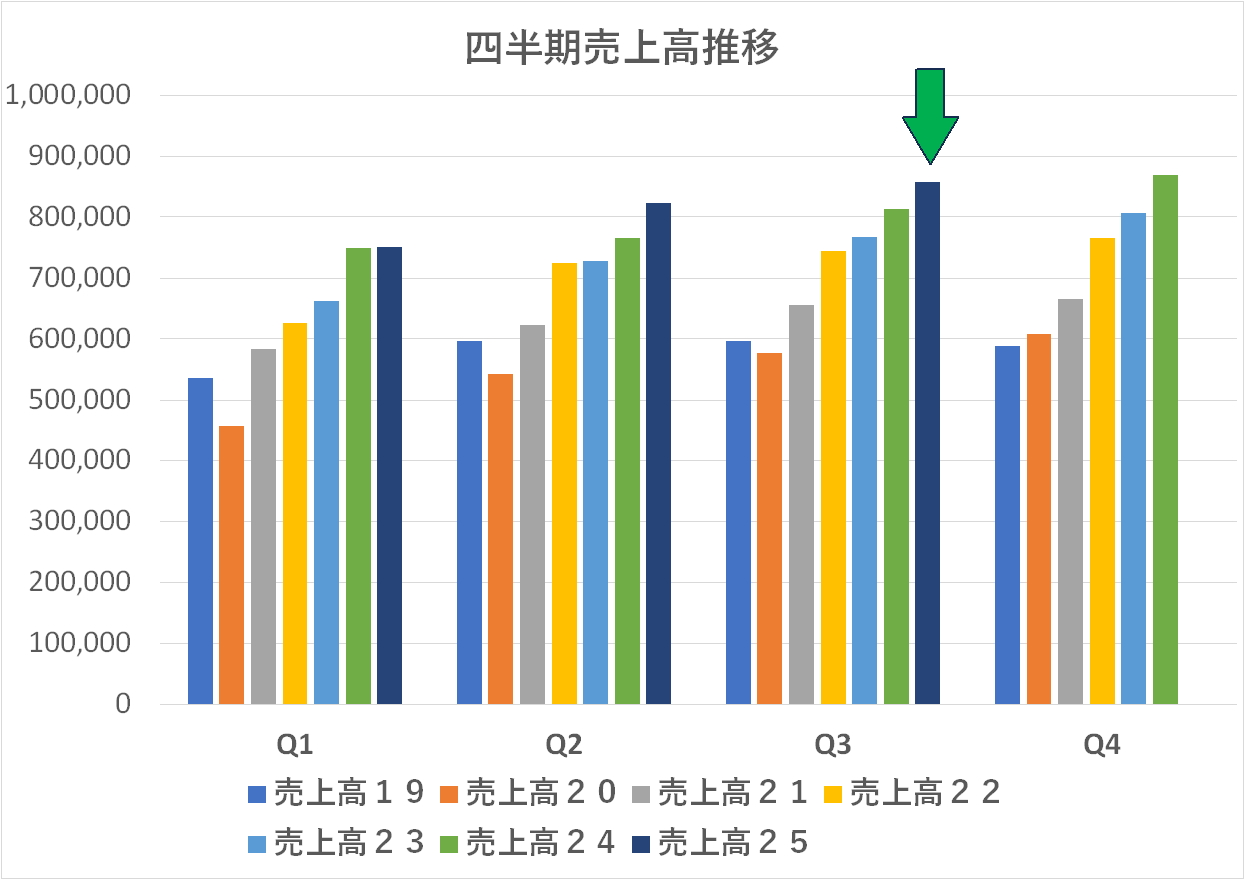

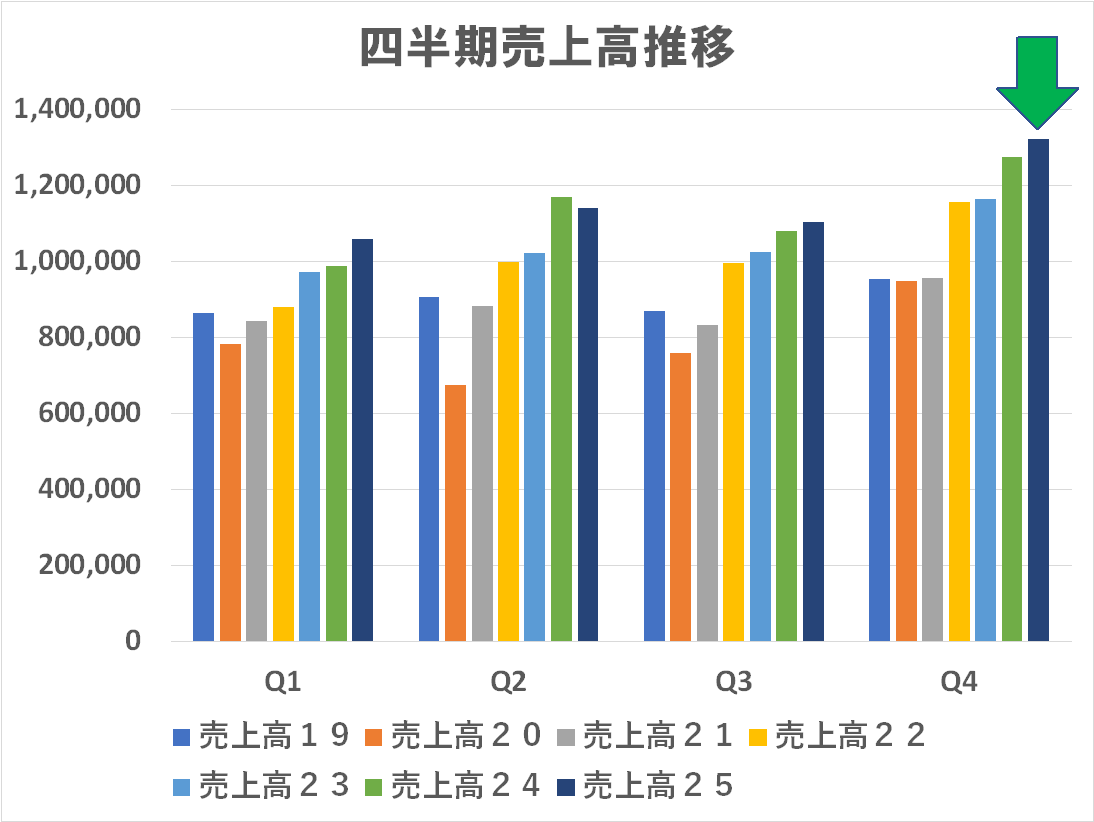

↓↓ ローランドDGも好調な年間決算で、四半期売上高、四半期営業利益ともすべての四半期で、コロナ前の 2019年を上回りました。

年間見通し推移も期中を通じで上振れ基調、特に営業利益は上方修正を繰り返してきていました。決算と同時に発表された 2022年度の見通しは、売上高は 9.5%、営業利益は 20.5%と強気の伸長を提示しています。

同社の決算短信には下記のようなポジティブな記述があります(太線は大野)

「当期は、当社グループでは新型コロナウイルス感染症の感染予防・感染拡大の抑制と、事業活動の推進との両立に取り組みました。コロナ禍においてオンラインを活用したセールスプロモーション活動をより一層強化するとともに、展示会やイベントのリアル開催が再開したことから、オンラインと対面の融合を図り、顧客接点の拡大に努めました。また、経済活動の再開に伴う急速な需要回復のため一部製品で受注残を抱えていたものの、増産体制を整え安定供給に努めた結果、徐々に受注残が解消したことが売上増加の一因となりました。一方、世界的なコンテナ不足に起因する船便不足や納期の遅延、海上輸送費の高騰といった影響や、半導体をはじめとする電子部品等の部品調達リスクが顕在化しましたが、適宜対策を講じることで業績への影響を最小限に留めることができました。このように、供給面においては不安定な状況が続きましたが、需要面では、経済活動の正常化に向けた設備投資需要とイベントや屋外広告などの出力需要は高い水準で推移しました。」

「これらの結果、新型コロナウイルス感染症の影響が大きかった前期と比べ、当期の経営成績は大幅な増収増益となりました。主力市場のサイン市場と成長分野のデンタル(歯科医療)市場での販売増加に加えて為替の円安効果もあり、売上高は前期比29.7%増の450億95百万円となりました。売上原価率は、売上高が大幅に増加したことに加えて増産効果などもあり、前期と比べて6.3ポイント改善しました。販売費及び一般管理費は、主に人件費や広告宣伝費、手数料が増加しましたが、売上高に対する比率は前期から5.6ポイント低下しました。これにより、営業利益は60億56百万円(前期は営業利益5億円)、経常利益は60億82百万円(前期は経常利益4億22百万円)となりました。親会社株主に帰属する当期純利益は、第1四半期に早期希望退職者の募集に伴う費用を、第4四半期に老朽化したR&Dセンターの解体費用等の減損損失を特別損失として計上したこともあり、37億33百万円(前期は親会社株主に帰属する当期純利益2億51百万円)となりました。」

また、同社は「中期経営計画(2021年度~2023年度)の見直しに関するお知らせ」として、中期計画の上方修正も発表しました。どこまでもポジティブな攻めの姿勢です。アメリカやイスラエルあたりの企業が、こういうモードに入るときは「何かの前兆」だったりすることが多いんですが・・・(笑)

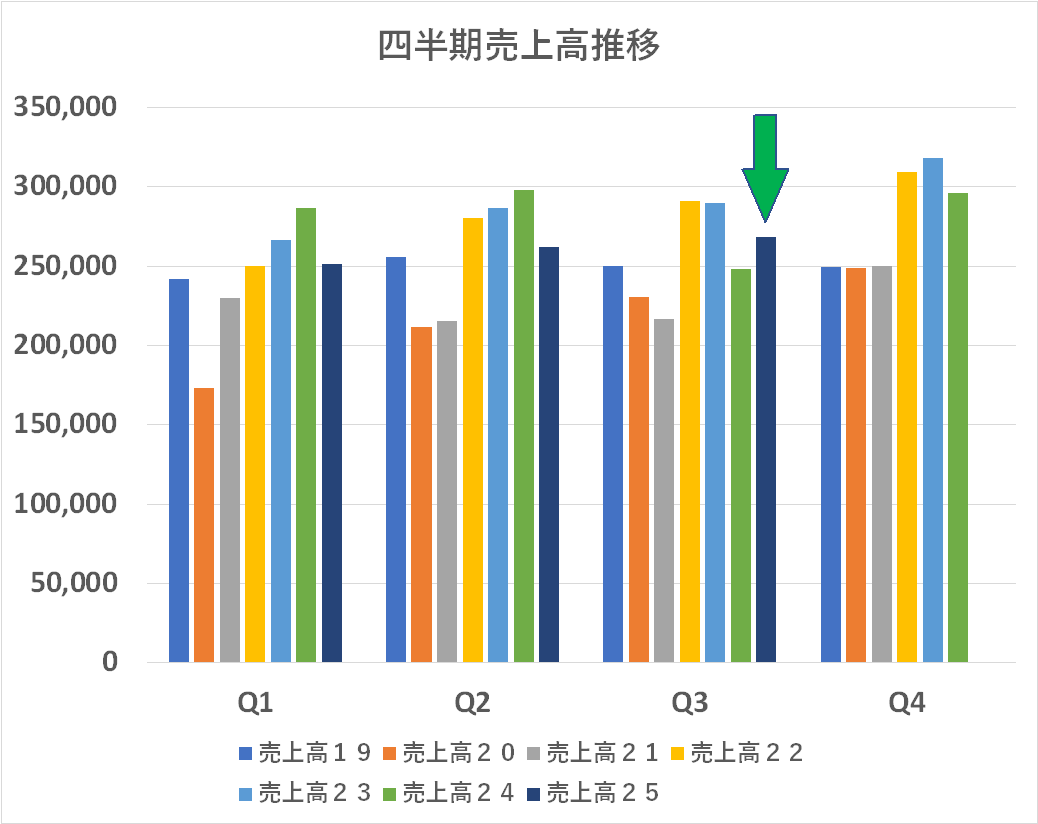

遅れて発表のあった武藤ホールディングスも、上記2社と比べて特に変わったことはなく、業績は回復基調と見えます。売上高はコロナ前の 2019年度には届いておらず、昨年の 2020年に比べて勢いがあるかといえば必ずしもそうは感じませんが、営業利益は黒字基調になっています。

年間売上高の見通しは据え置いていますが、営業利益の見通しは上方修正しました。

この年間見通しを達成するための、第4四半期に必要な売上高と営業利益も無理があるようには見えません。営業利益などは超過達成もあるのではないでしょうか?なお武藤ホールディングスの今回の決算短信には、事業環境や自社の状況に関する詳しい記述はありません。

この項、続きます。