- 2024-12-2

- トピックス

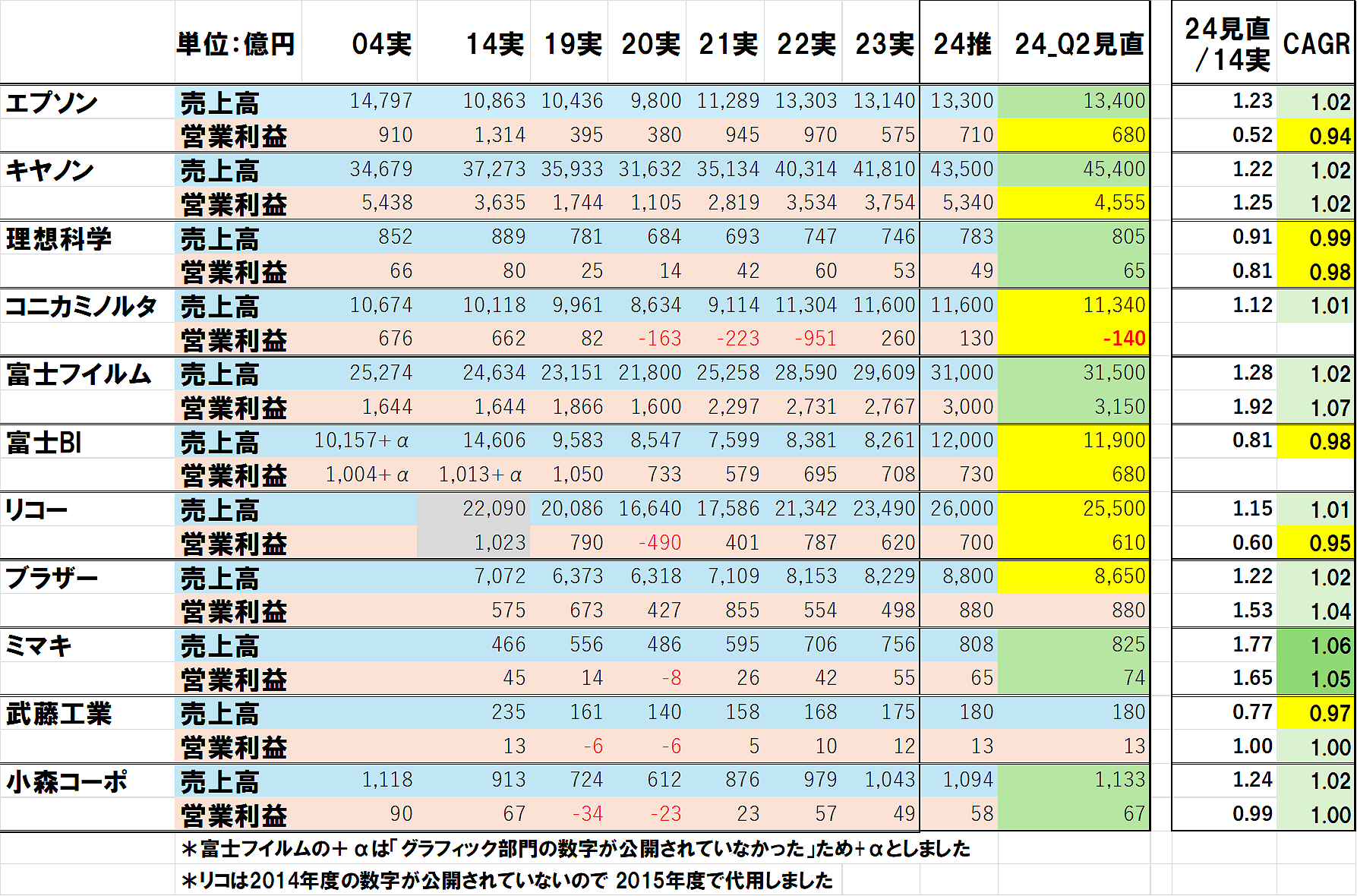

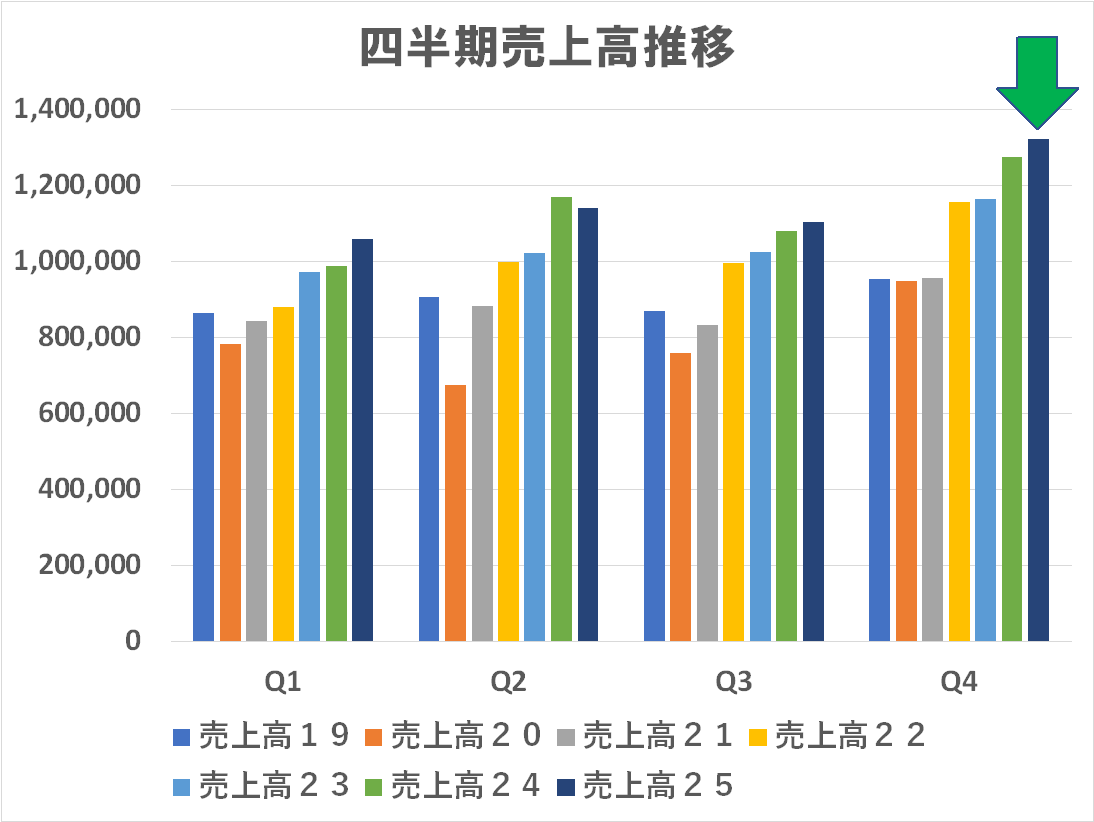

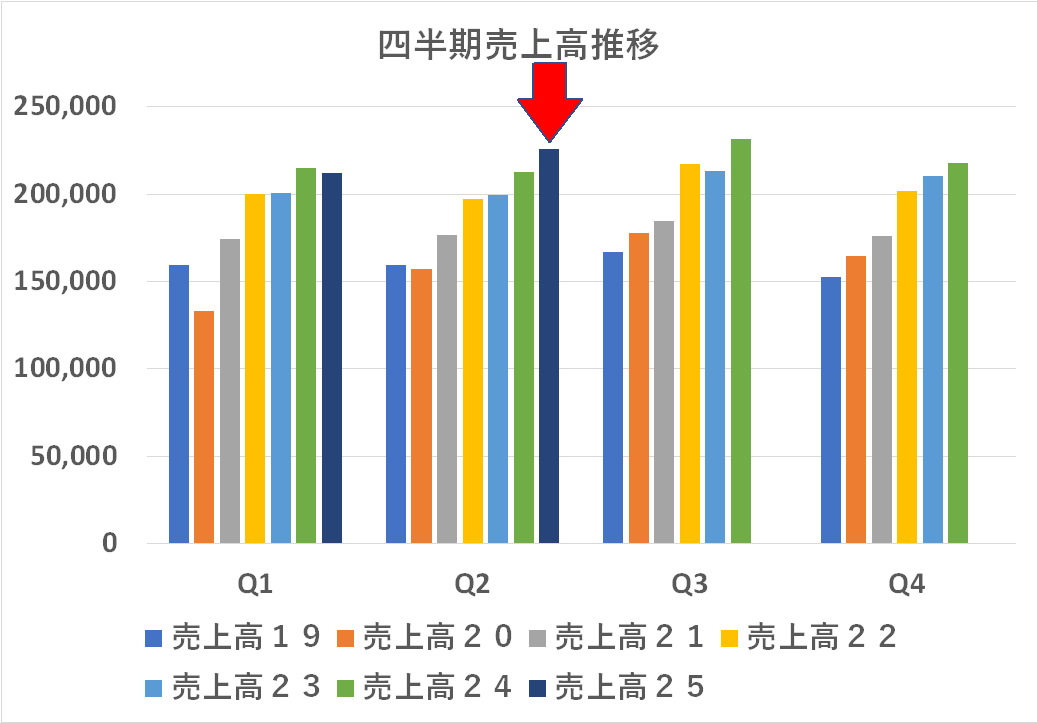

前章ではこの10年で、業界各社の CAGR(Compound Annual Growth Rate、年平均成長率)がなんと、ミマキの6%を覗けば殆どすべてが2%以下に留まっていることに愕然としました。経営環境が厳しい2~3年ならともかく、10年のレンジで見ればそこは流石にサムシングであろうと思います。

また一部の例外を除けば「社長が10年以上に亘って君臨するというのは例外と思われる=社長一個人だけの問題ではない」と考えられます。中にはマイナス成長の企業もありますが、10年のレンジでシュリンクしているということになり、由々しき事態と言えるでしょう。CAGRの表はこの章の最後に再掲しておきます。

あ、またまた念のために言っておきますが為替レートは「2014年 105円/$・140円/€、今年は150円/$・160円/€」くらいで一般的には日本企業の円建て表記に有利に働く環境ですよ!

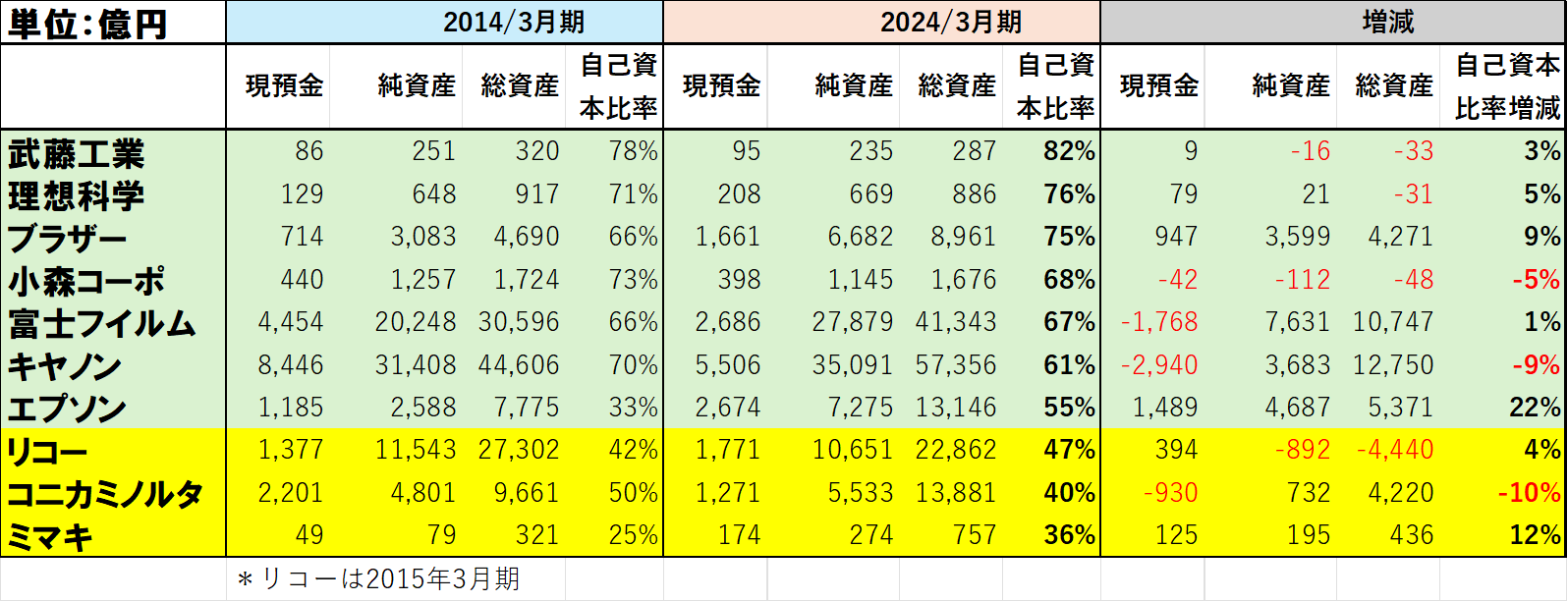

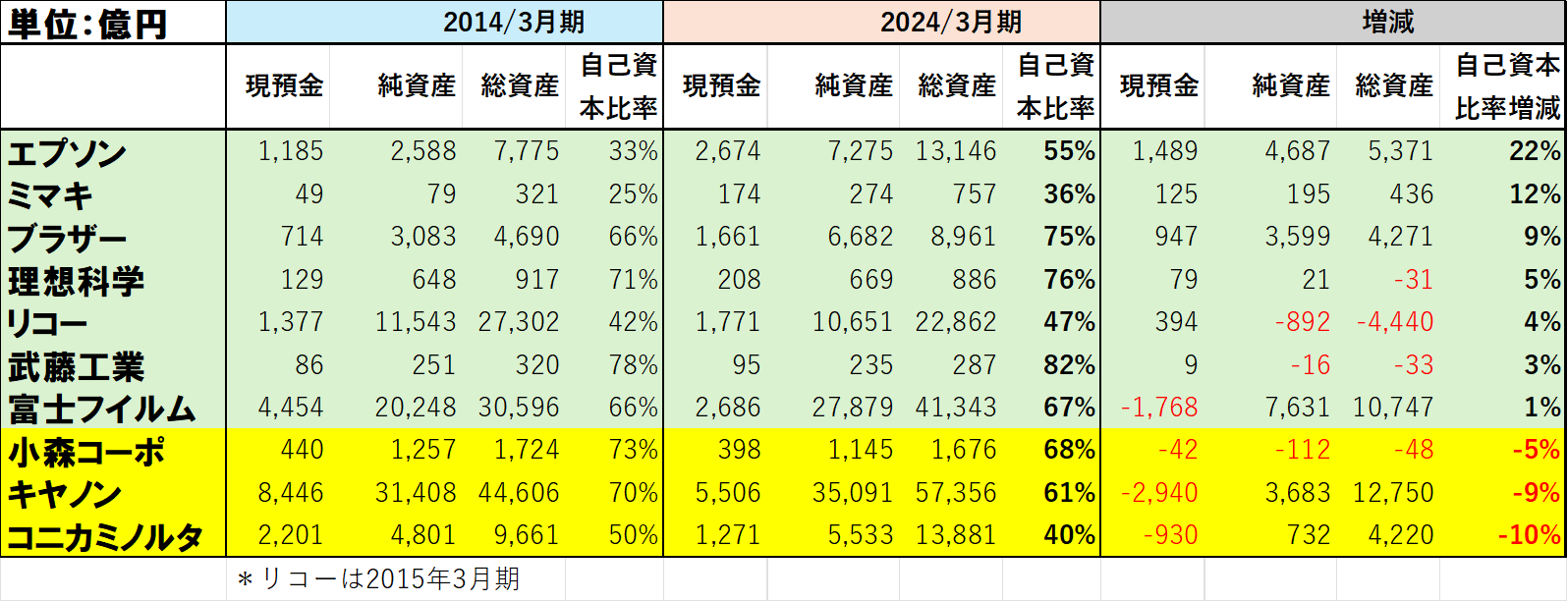

今回は「じゃ、何故伸びていないのさ?」ということを突っ込んでみるべく、ベタではありますが自己資本比率を 2014年3月期と 2024年3月期(リコーは 2015年3月期)で並べて差分を取ってみました。

まずは直近 2024年3月期の自己資本比率が高い順に並べて見ました。なんだ、こりゃ!(笑)こんなに高いの?自己資本比率って、今はあまり流行らない指標だとは思いますが・・・

基本的にはバランスシートの右側(貸方)というのは「事業をする上でどこからお金を調達したか?」が表現されているワケですが、大きく分けて「負債:銀行やサプライヤー(買掛金)や社債(社債の買い手)など、他人のおカネ」と「自己資本:返す必要のない株式や自分で稼いで貯めたおカネ」に分類されます。金利が上がったり経営環境が厳しくなると「他人のおカネ」は金利を上げられたり返済を求められたりするので一般的には「自己資本の比率が多い方が安全」と教科書で習った記憶があります。

ただ、闇雲に増やせばいいというものでもなく、金利が安い状況があったり、自己資本の株式に対しては配当という資本コストを求められるので「バランスが大事」とも教わった記憶があります。

上の表では 50%を越えている企業を薄緑で色付けしてみましたが・・・殆どが 60~80%もあります!しかも対 2014年3月期から(一部例外を除き)増えているんですよ!CAGRは 10年間で 2%以下なのにシコシコと自己資本を充実させてきたわけですよ・・・なんなんだ、これ?

一応、自己資本比率が大きく伸びた企業の順に並べておきます。エプソンが傑出していますね。ミマキは 12%も増やしましたが、元が 25%でそれを 36%にしたわけで、かつ10年 CAGRが 6%伸びてますから、全てうまく回っているようだということでオッケーでしょう。ブラザーも 9ポイントも伸ばして 75%にまで高めました。その他は一桁台ですが、元のベースがそもそも高いので、まだ増やすのかよ!という印象です。

もう一つの注目点は「現預金」です。

バランスシートの左側(借方)は、右側(貸方)で調達してきたおカネをどう運用しているか?を報告する体裁となっています。まあ、売掛債権(バイヤーに貸している)・棚卸資産(その後、売るための在庫に使っている)・設備や建屋(固定資産)に回している・・・みたいな話ですが、現預金というのは稼いだお金をそのまま持っているというものです。まあ、銀行の口座に入れて超々低金利の利息を貰ってるとか(笑)

これで見るとエプソンとブラザーの現預金が突出していますね。エプソンは総資産の実に 20.3%が、ブラザーも 18.5%が現預金です。大企業で比べてみると、キヤノンで 9.6%、リコーで 7.7%、富士フイルムで 6.5%でいずれも一桁台です。売掛や在庫や固定資産などに散らして運用しているのでしょう。

エプソンとブラザーは超々低金利の利息しかもらえない現預金で握ったままにしている・・・なんだ、それって?(笑)私が組合の委員長だったら「もっと労働者に分配してくださいよ」とネゴりますね。最近は組合もすっかりネコのように大人しくなり、経営者のヘルパーみたいになり下がっていますが、健全な緊張関係はあった方がいいと思うし、なにより経営者の怠慢を労働者の立場から監視する・対案を提案をする気概を失った組合は御用組合となにが違うのでしょうか?

おお、そういえば・・・エプソンとブラザーはその貯まったお金を一気に使う手段として「買収」という挙にでましたね?ブラザーはローランド dgを、エプソンは Fieryを!

ブラザーはローランド dgに拒否されて失敗に終わりました。拒否反応は十分に予想の範囲だったと思いますが、それで断念してしまうようでは「覚悟」を問われても仕方がないですね(大野個人としては「ウチはエプソンに見捨てられると生きていけないくらい技術のない会社なんです」と告白したに等しい会社を買わなくてよかったのでは?という見解ですが・・・)

エプソンの Fiery買収はまだ成果を出すにはここから先の長~~い道のりとなりそうなのでコメントはしませんが、過去に失敗した数多くの日本企業(高値で掴まされて減損せざるを得なくなる=お金をドブに捨てるに等しい)の轍を踏まないことを切に祈るばかりです。減損、ウォッチしてますからね(笑)

纏めると、一部の例外企業を除いては 10年レンジで見た CAGR 2%以下、いくつかの企業はマイナス成長というなかでシコシコと自己資本比率を増加させて(内部留保を貯め込んで)きたと見えます。一部は「そんなに貯め込んでどうすんのさプレッシャー(・・・そんなのあるのか?(笑)」に負けて「買収ありき」での企業買収に走ってしまったようにも見えてしまいます。次回はこのあたりの過去事例をレビューしてみようかなんて思っています。ホンマ、いい加減に学習して頂戴よね(笑)おれおれ詐欺もどきのコンサルや投資銀行には注意したいものです。

あと、企業の経営者達をこれだけダメにした原因(複数)にも迫りたいとも思ってます。コンプライアンスなんてその A級戦犯ですね(笑)おりしも、今日は流行語大賞の発表で「ふてほど:不適切にも程がある」が選ばれたようです。まったく・・・最近の世の中、不適切にも程がある!というか、そんな言葉におびえて何もしないのが是とされている!適切な受賞と歓迎します(笑)

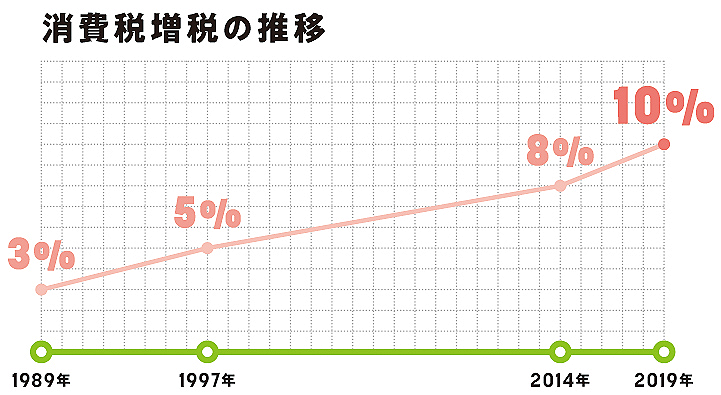

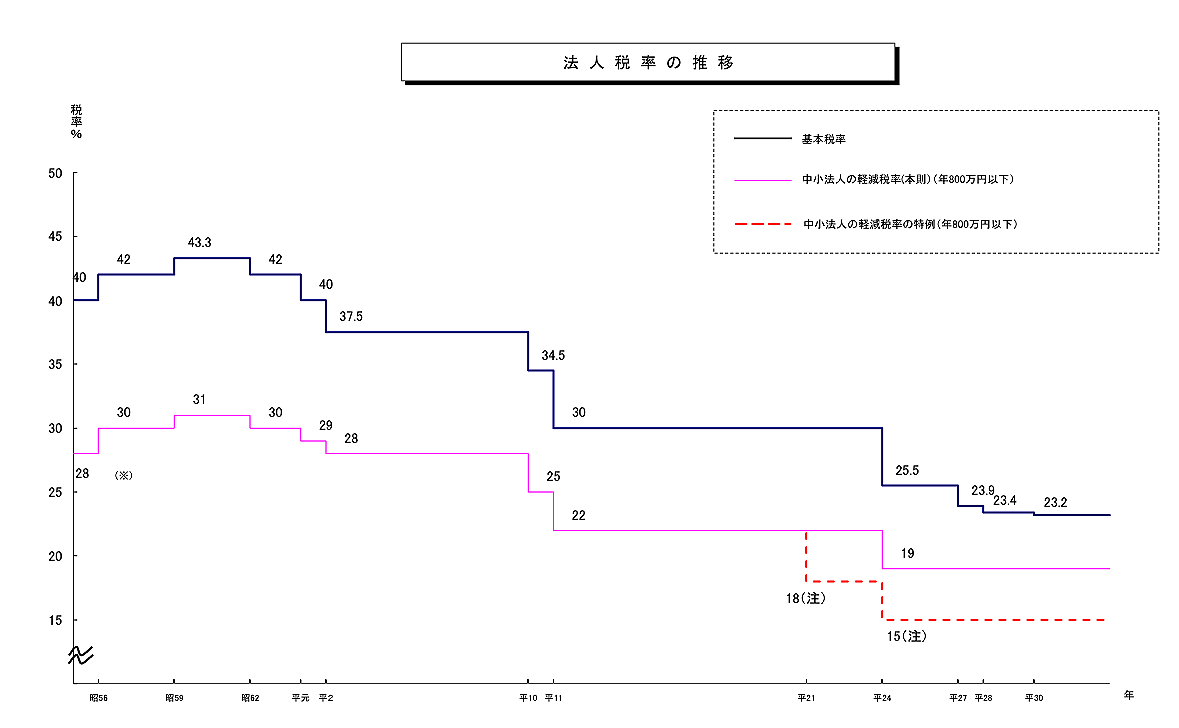

余談です:これは先般のエプソンの大研究でも触れましたが「この何十年か、政府は消費税を上げて一般庶民から税金を巻き上げる一方で、法人税はどんどん下げて企業を優遇してきた。その結果、内部留保は膨らんだが賃金は上がらない状況を生み出している・・・これってなにもエプソンだけではなく、この業界全般にいえる話ですね!

イシバ氏の経済音痴にはガッカリではありますが、少数与党となったのを千載一遇のチャンスとして、失われた何十年かの日本を再生させる政策提言が野党からも活発に出てくることを期待しています。

———————————–

【再掲:10年レンジで見た CAGR(Compound Annual Growth Rate、年平均成長率)】