- 2024-2-18

- トピックス

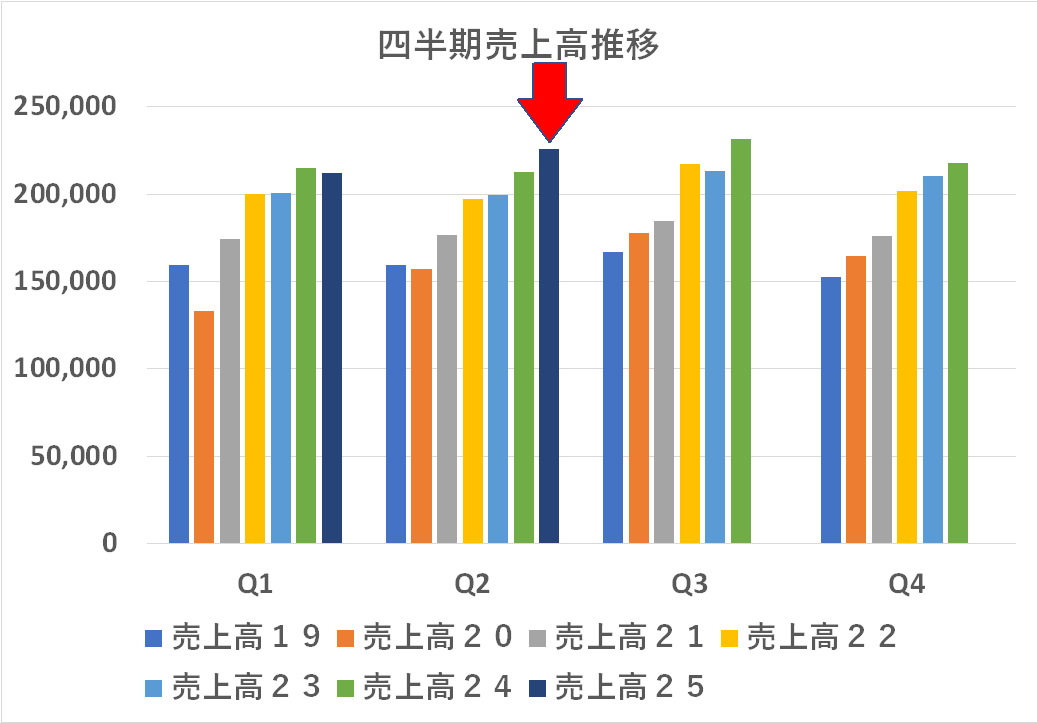

ワイドフォーマット機有力3社の決算状況を見ておきます。

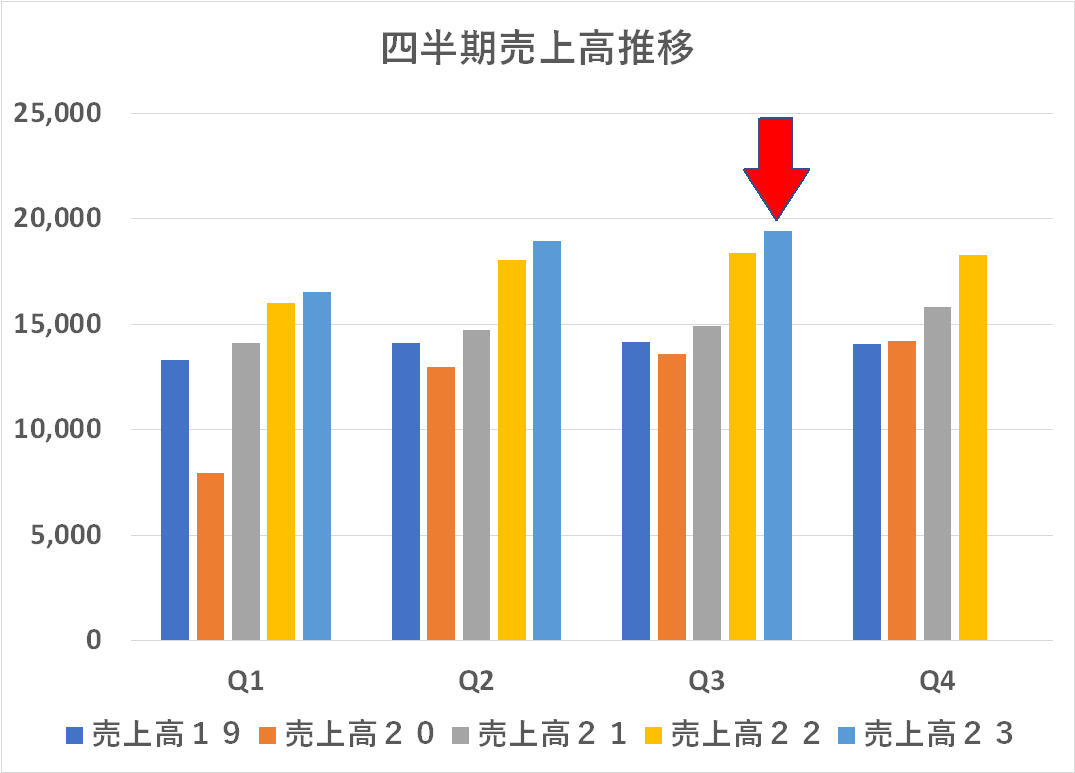

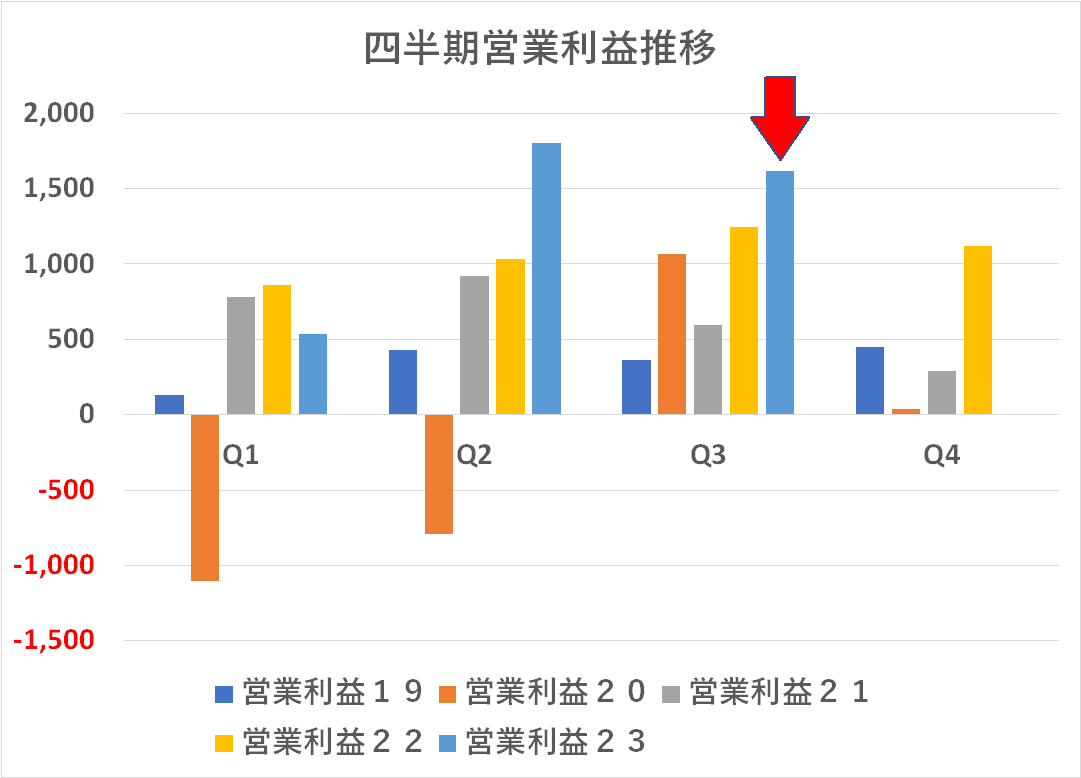

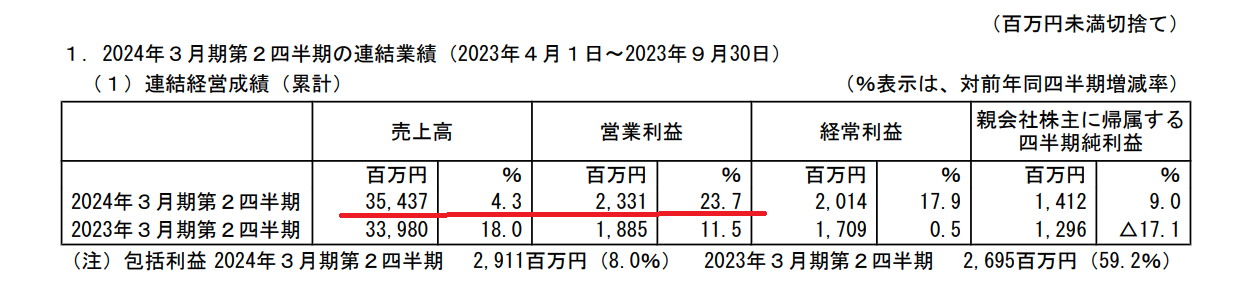

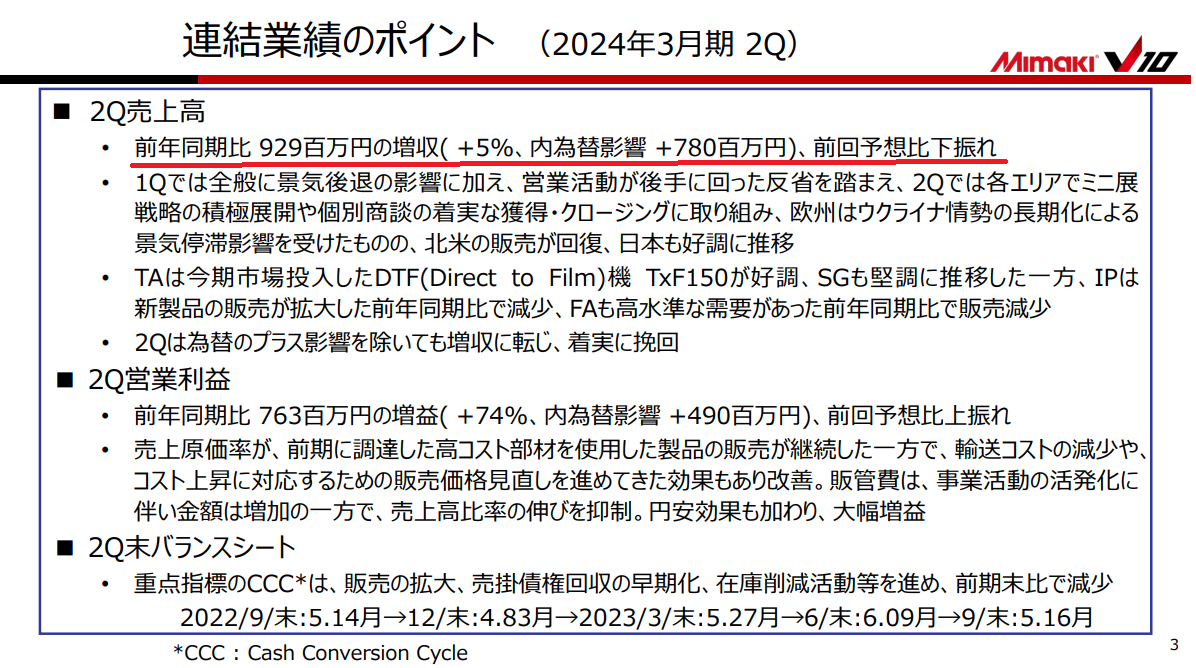

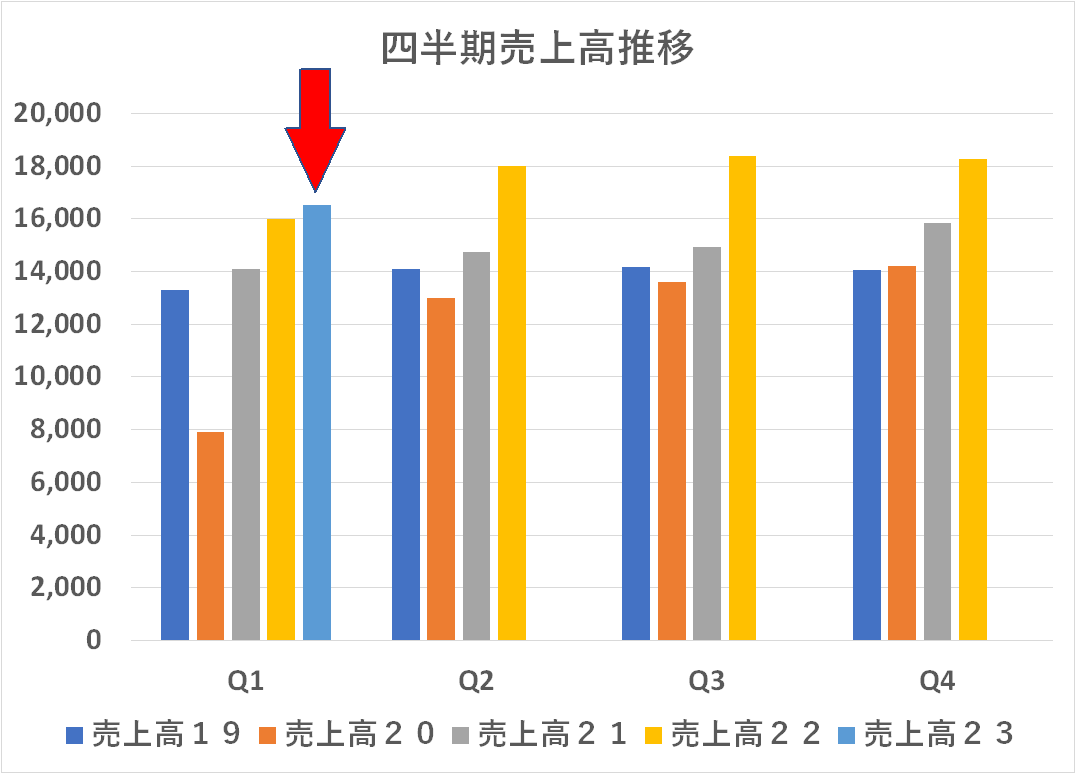

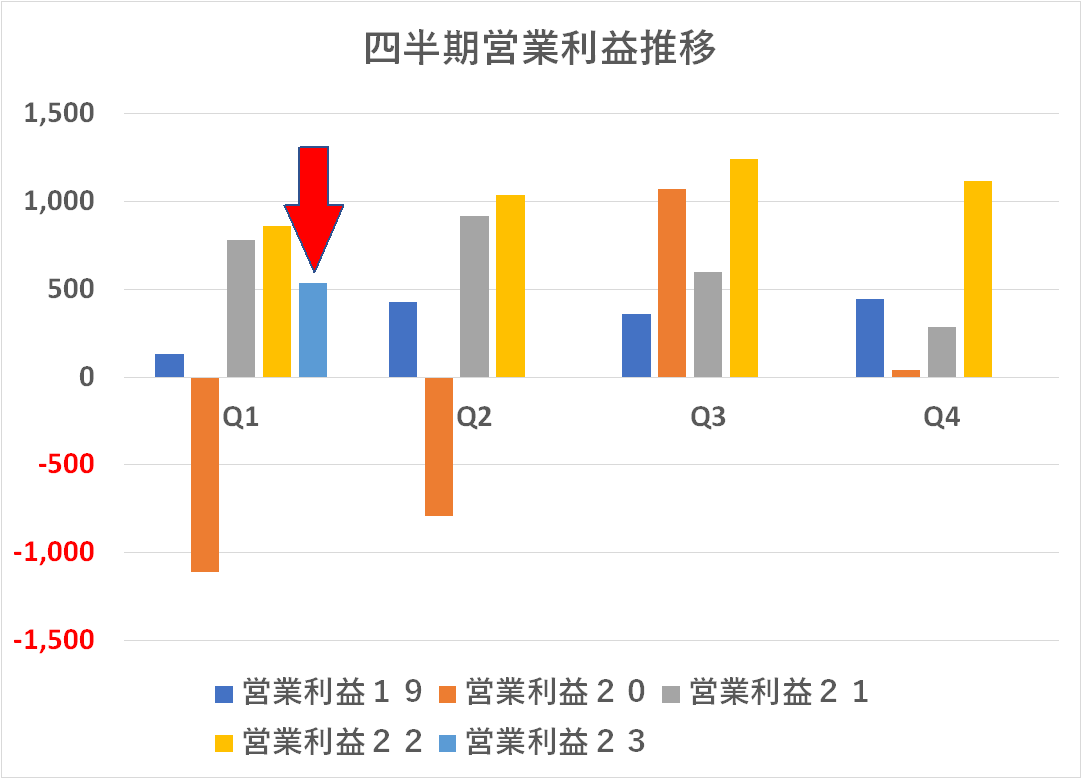

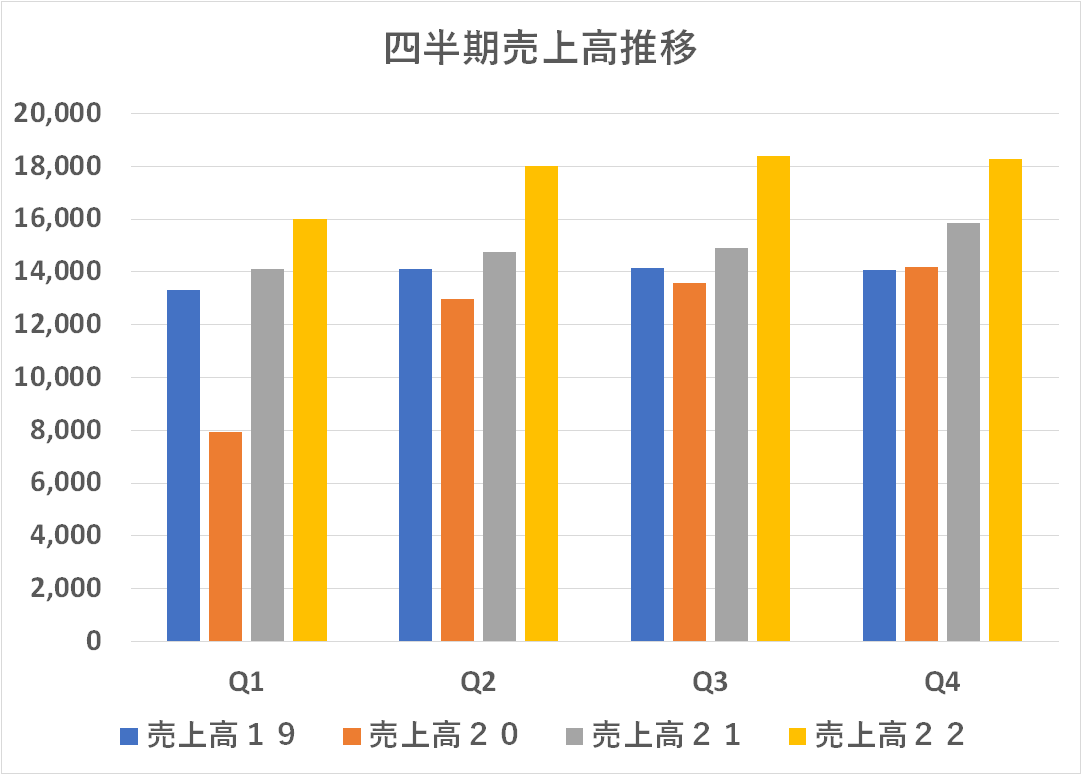

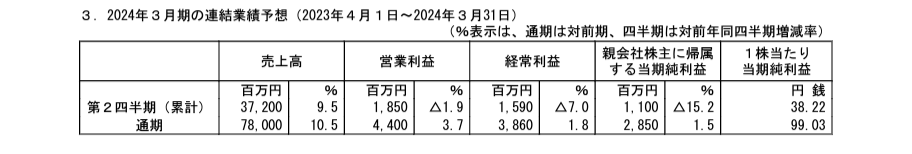

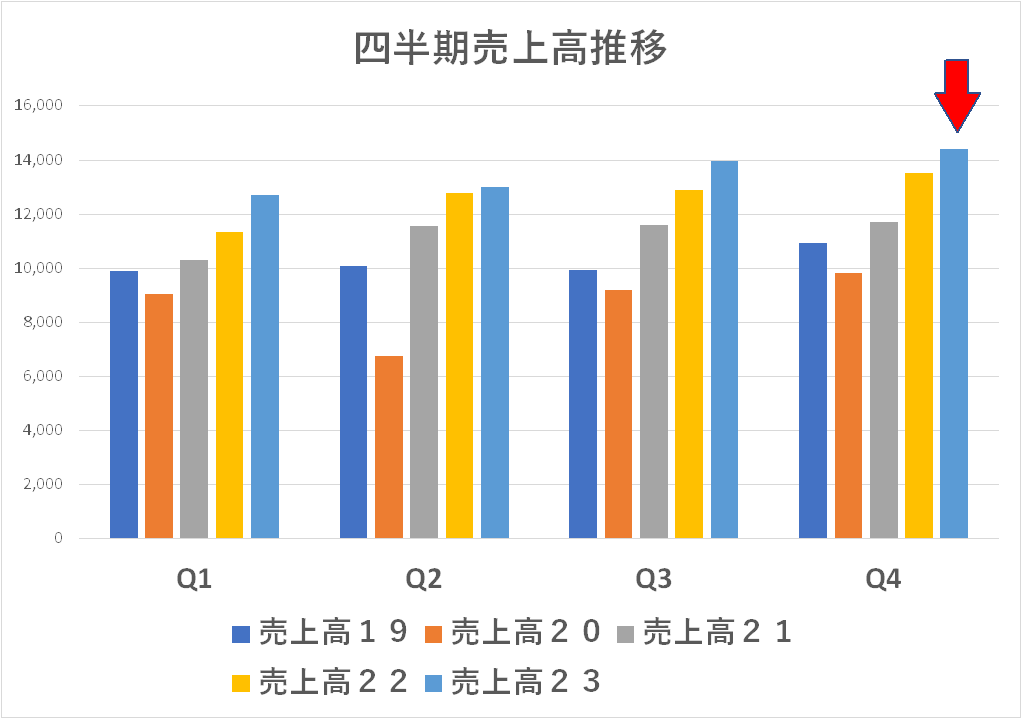

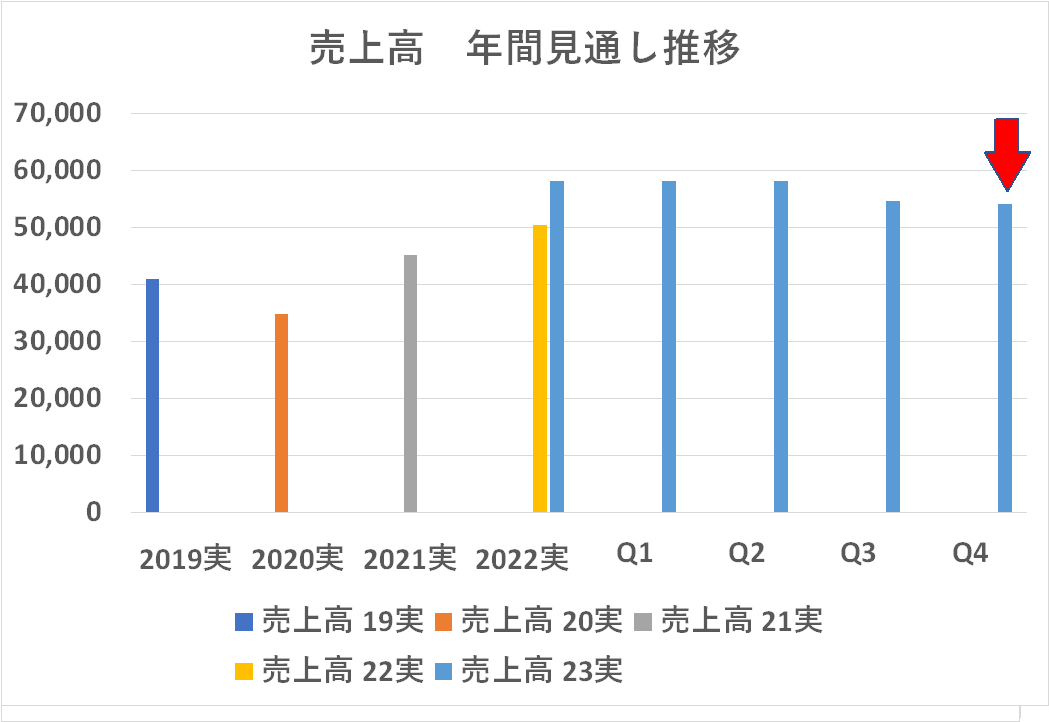

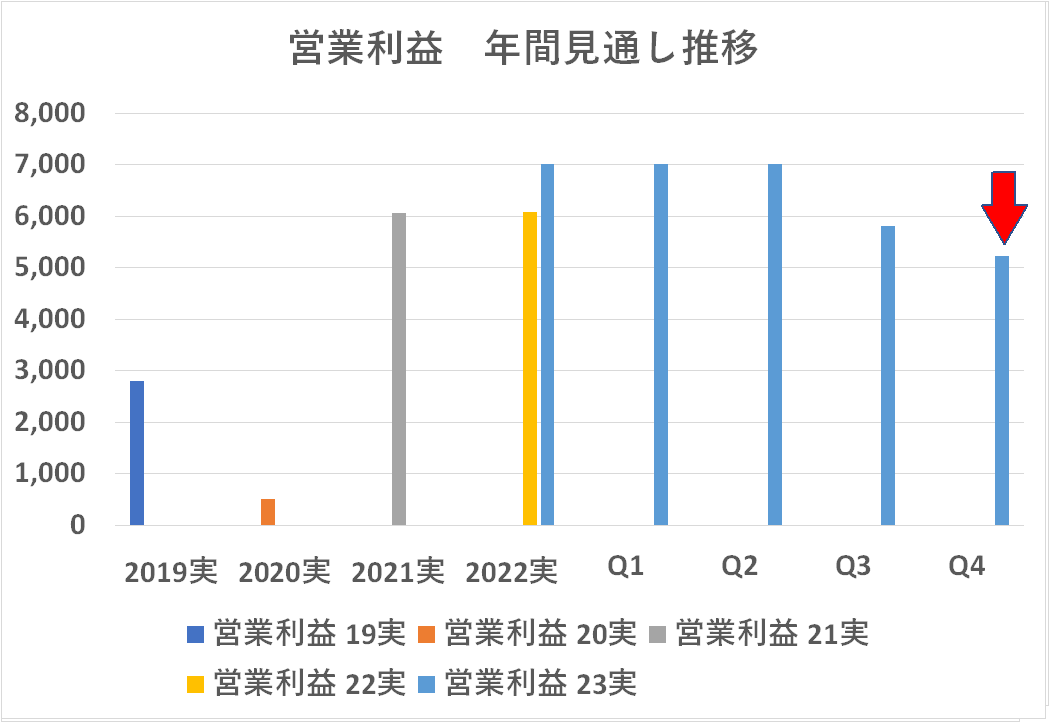

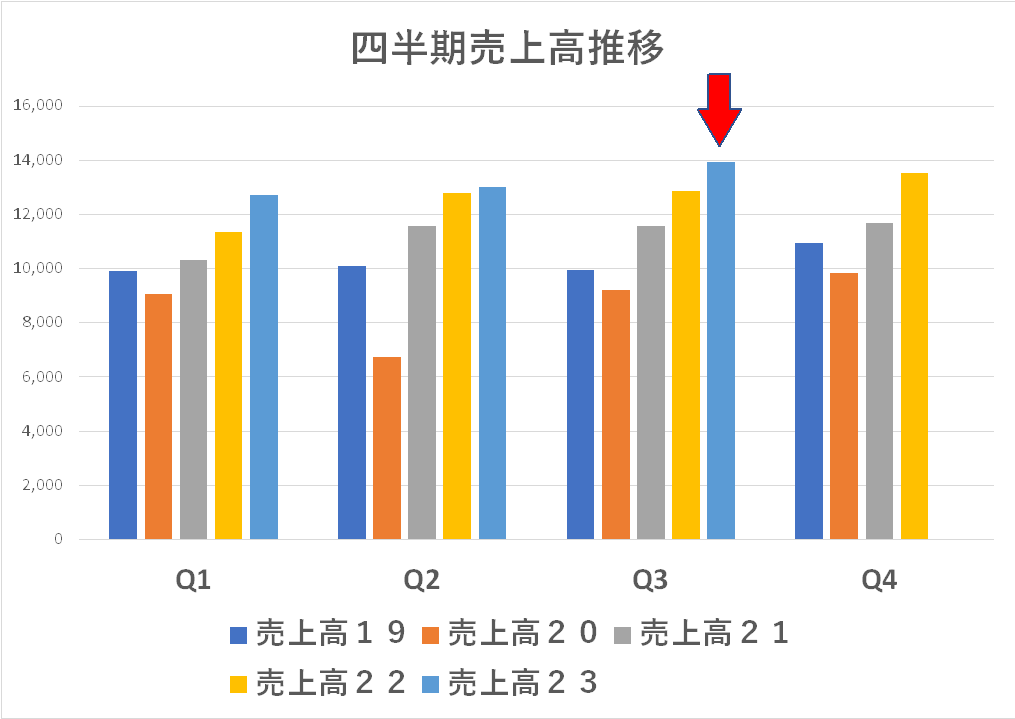

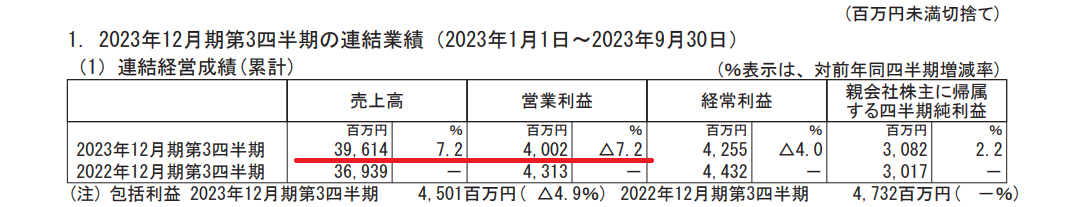

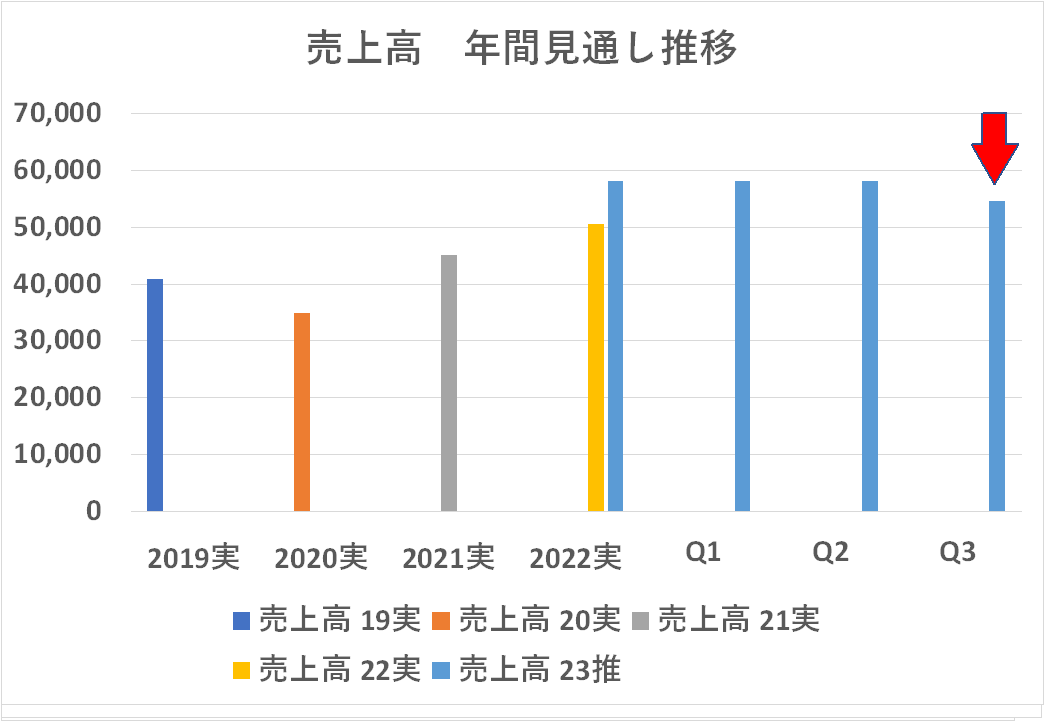

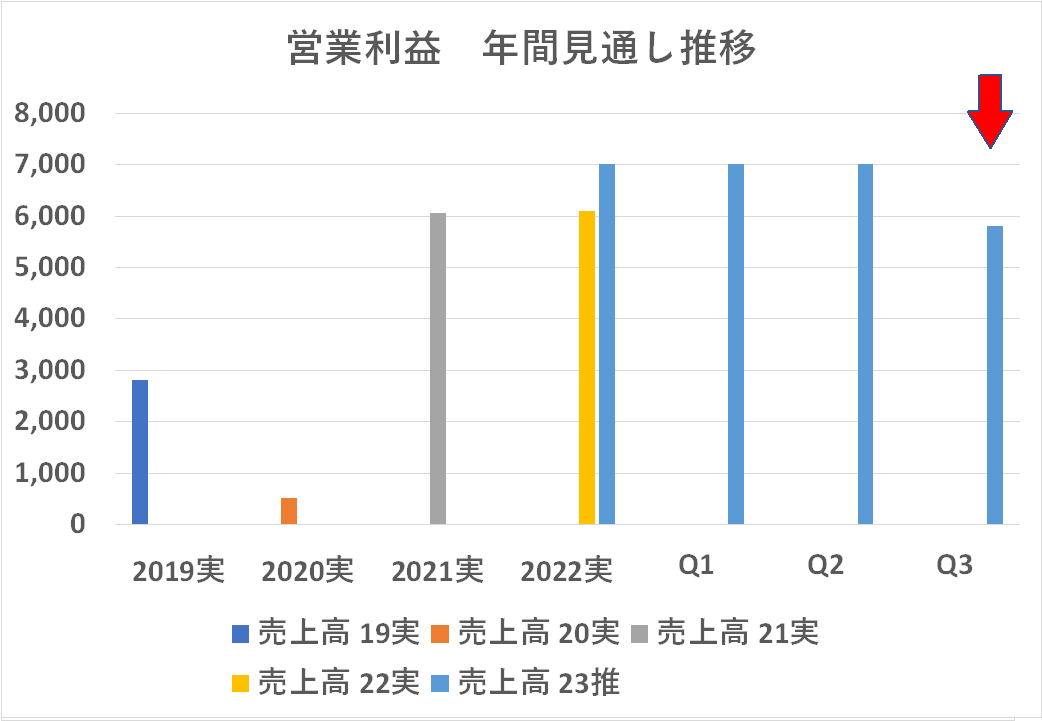

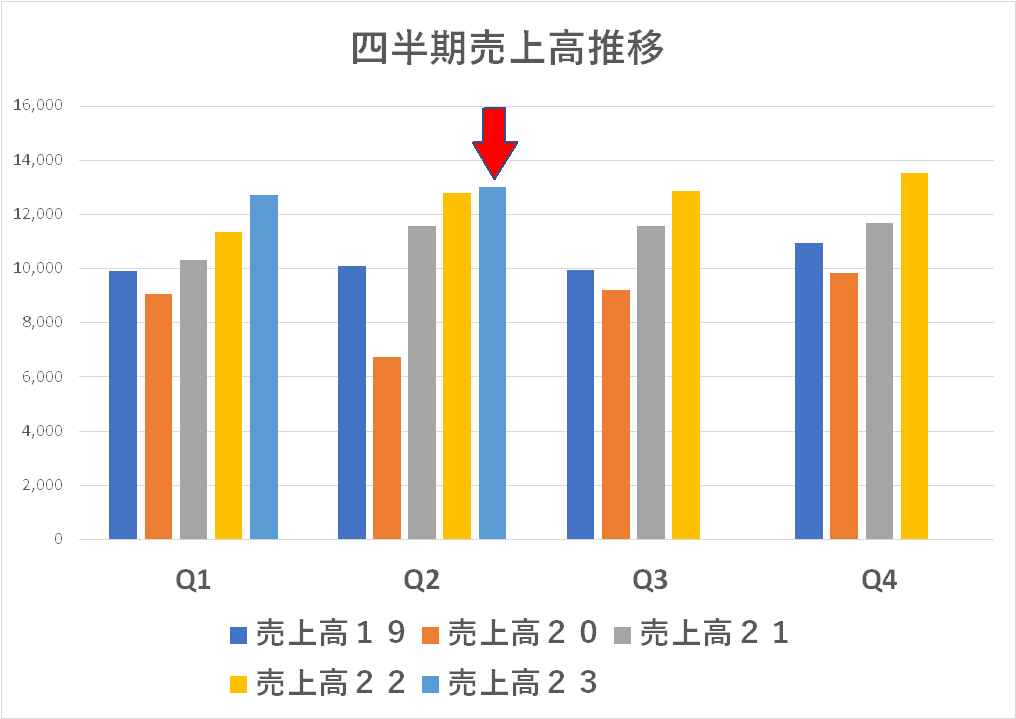

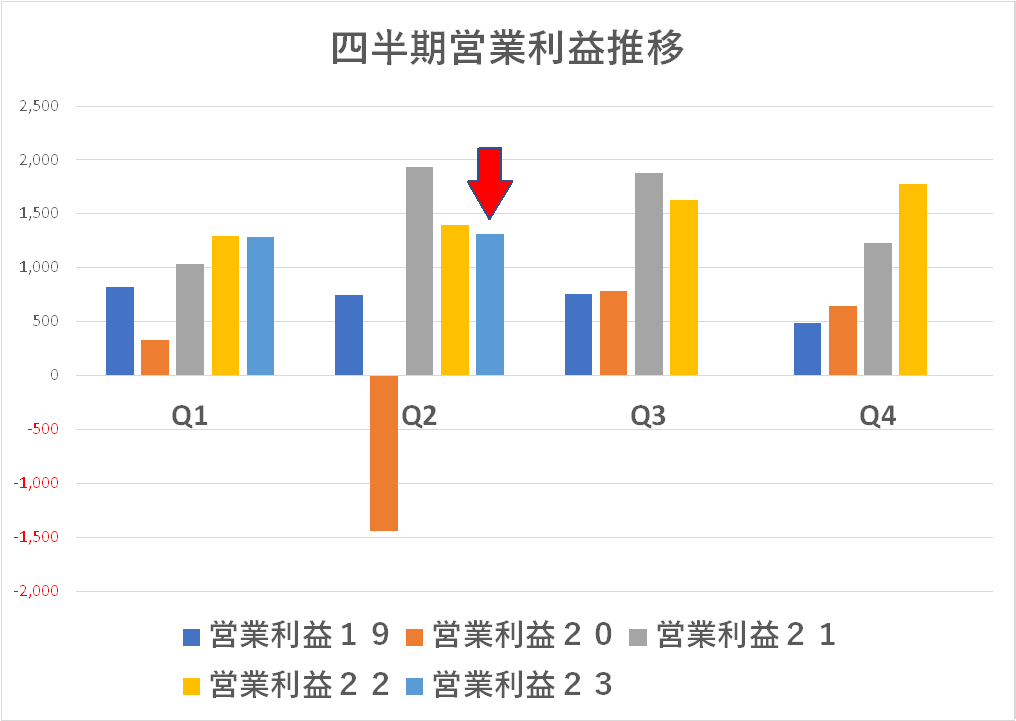

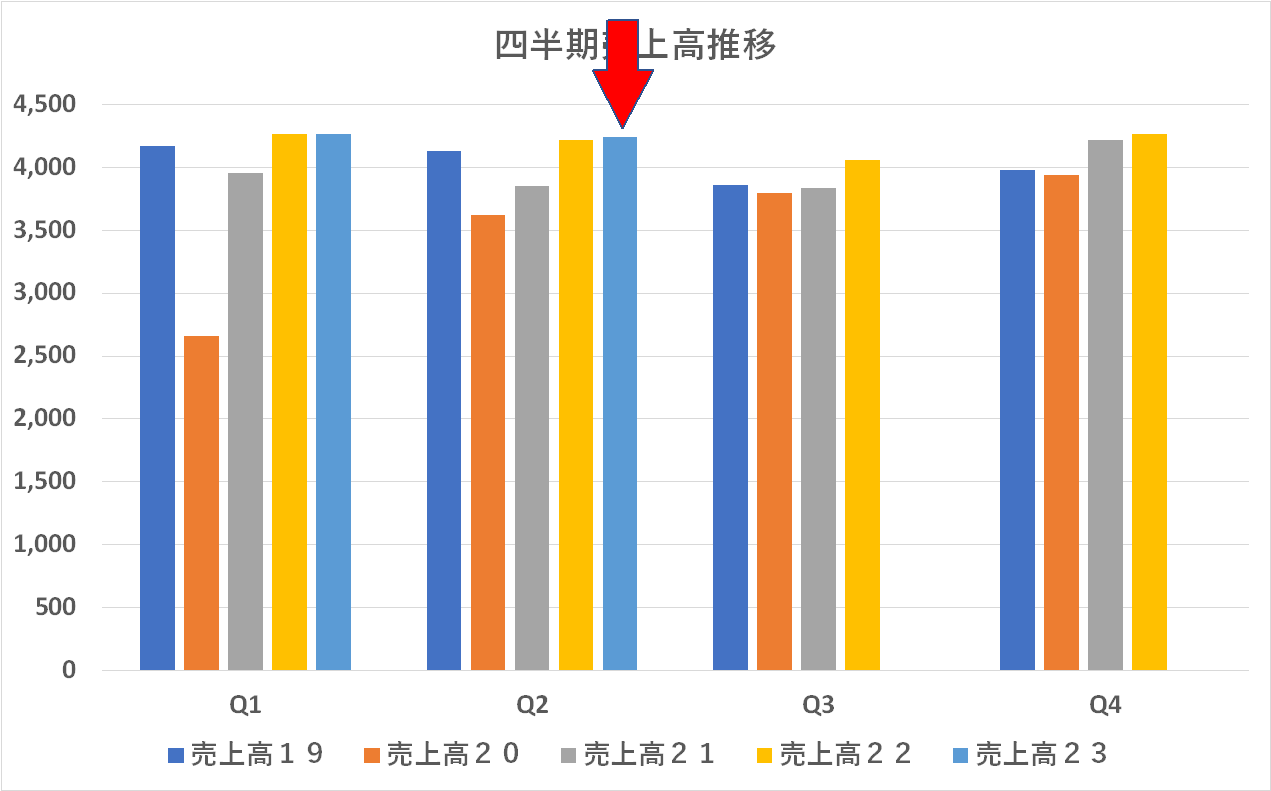

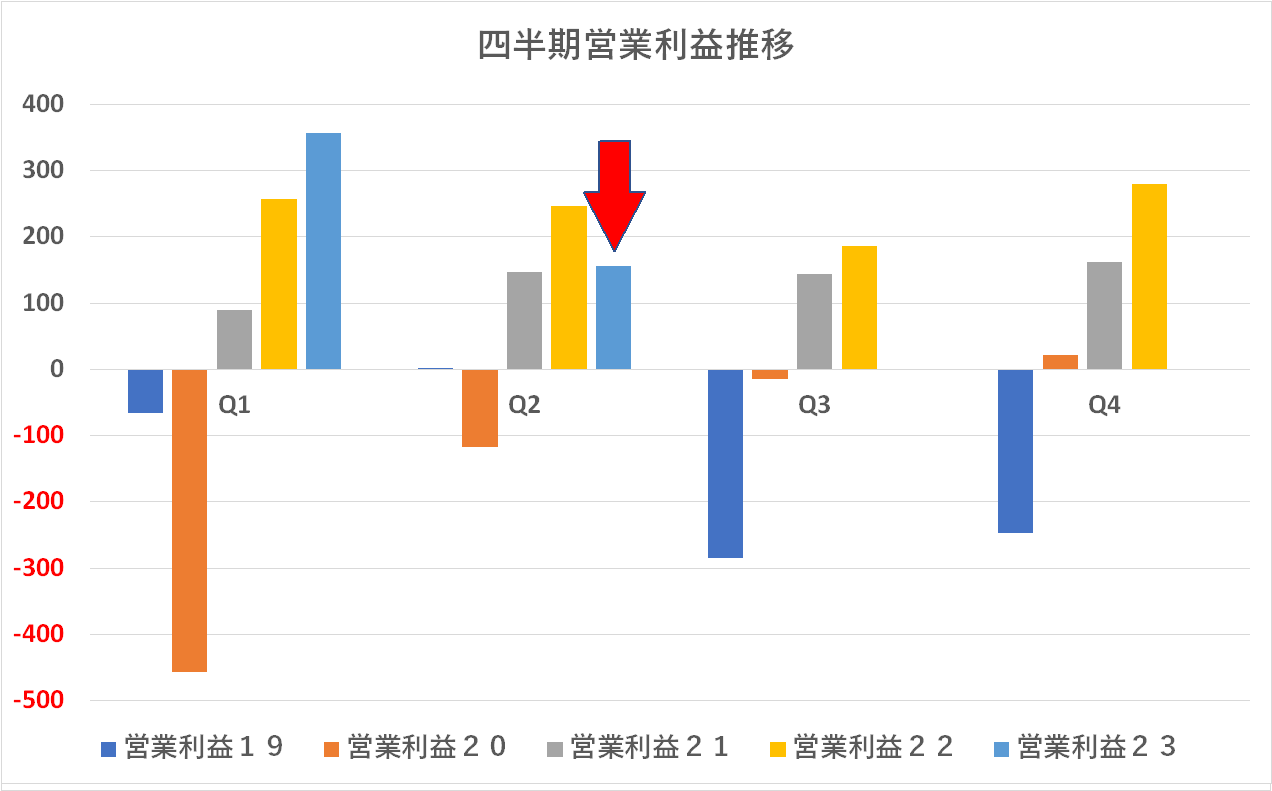

Q3の売上高・営業利益はまあ順調に見えます

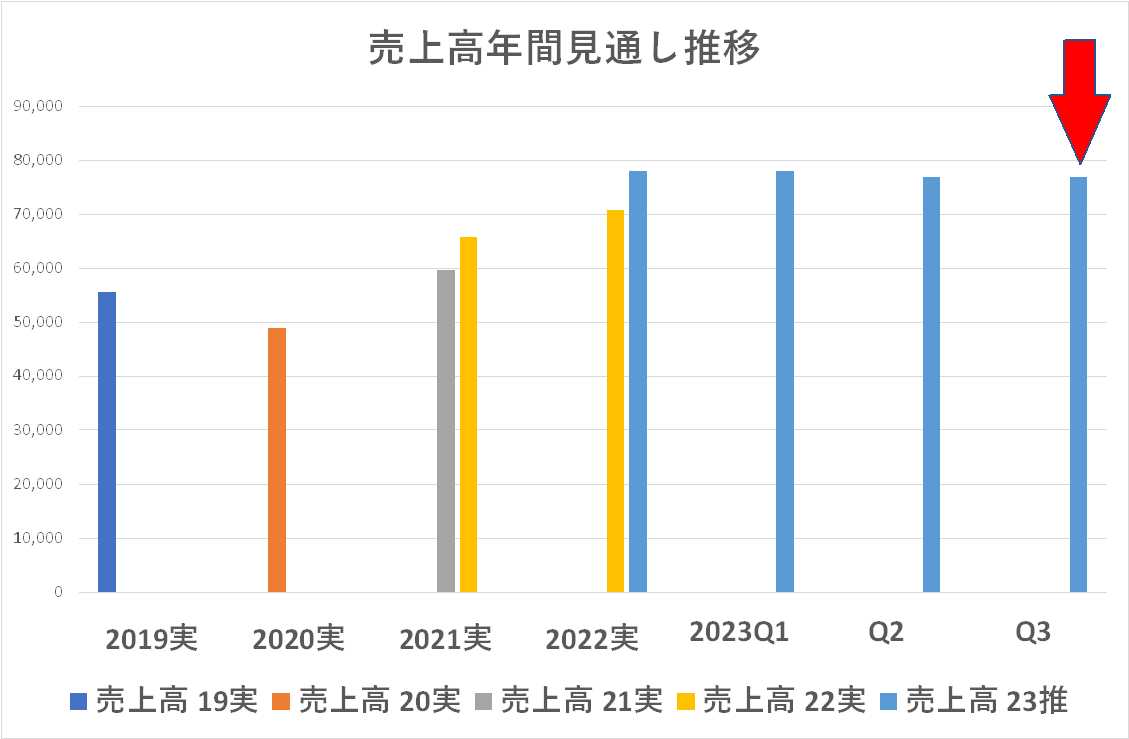

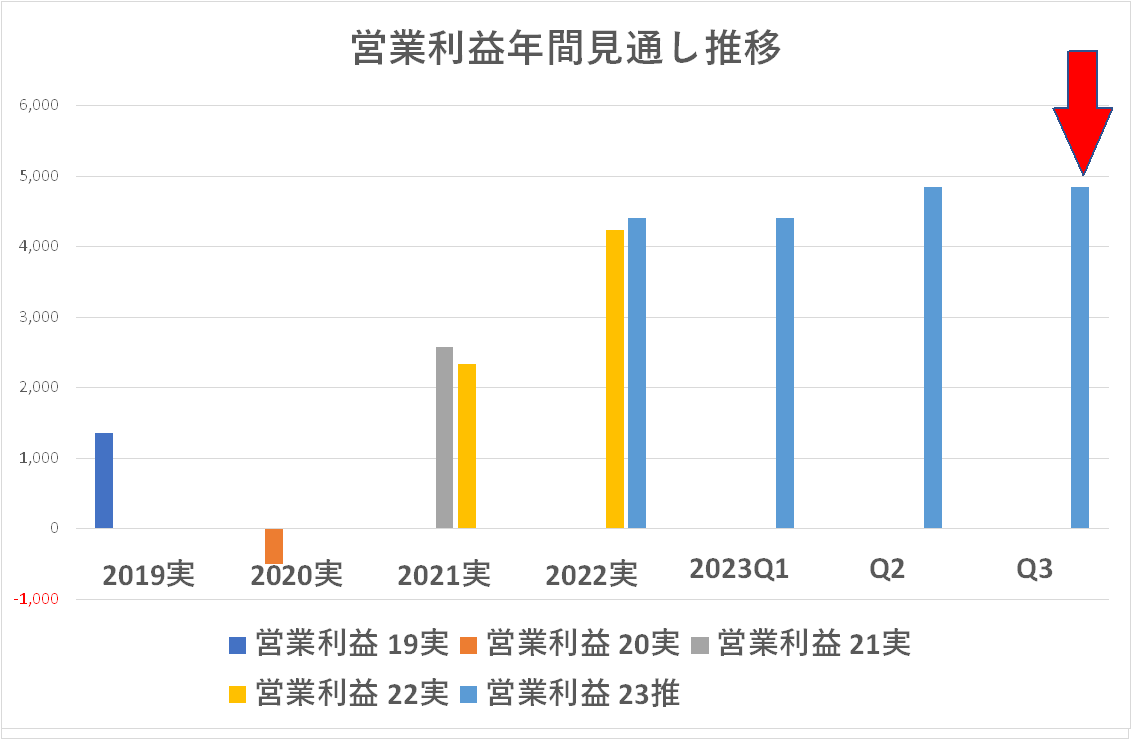

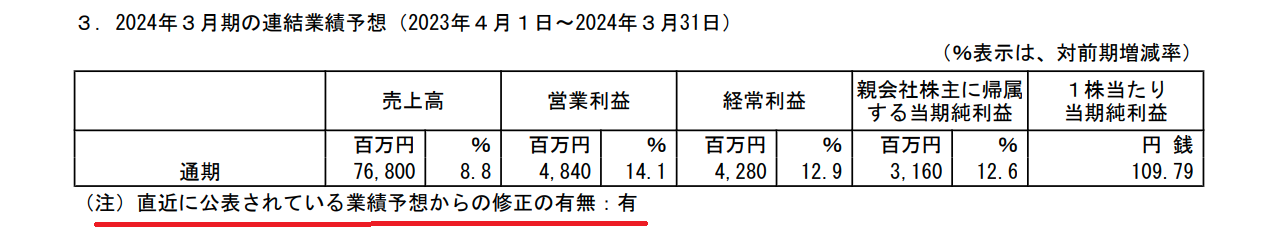

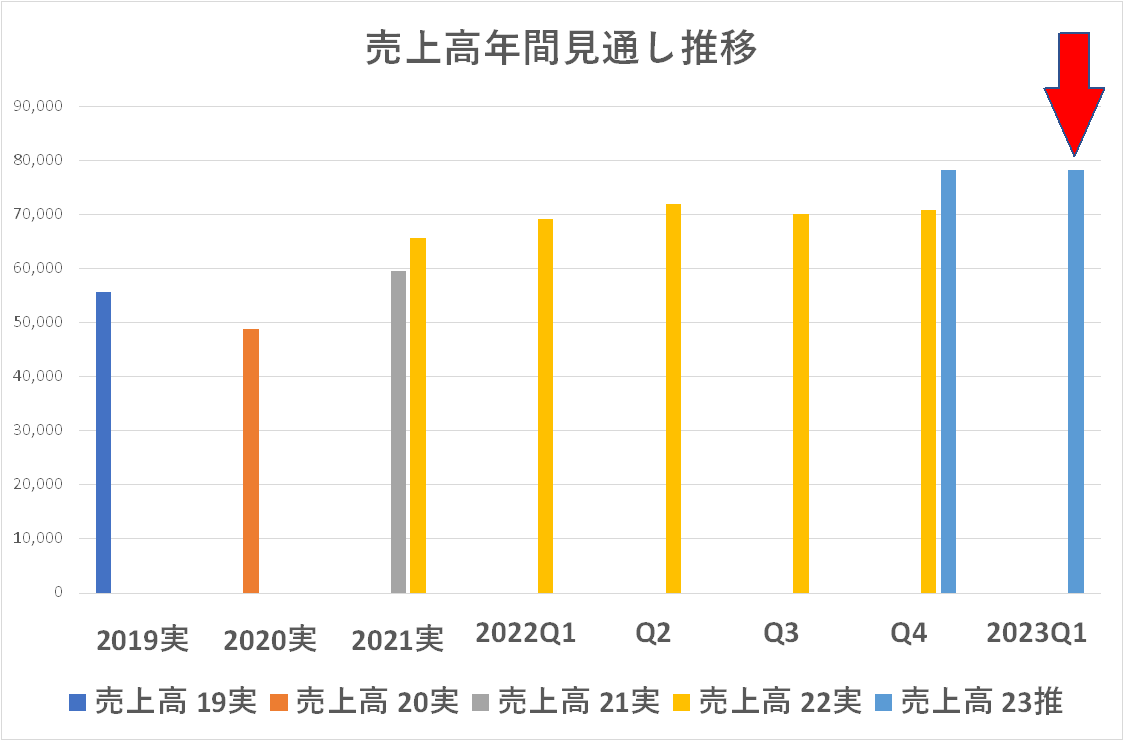

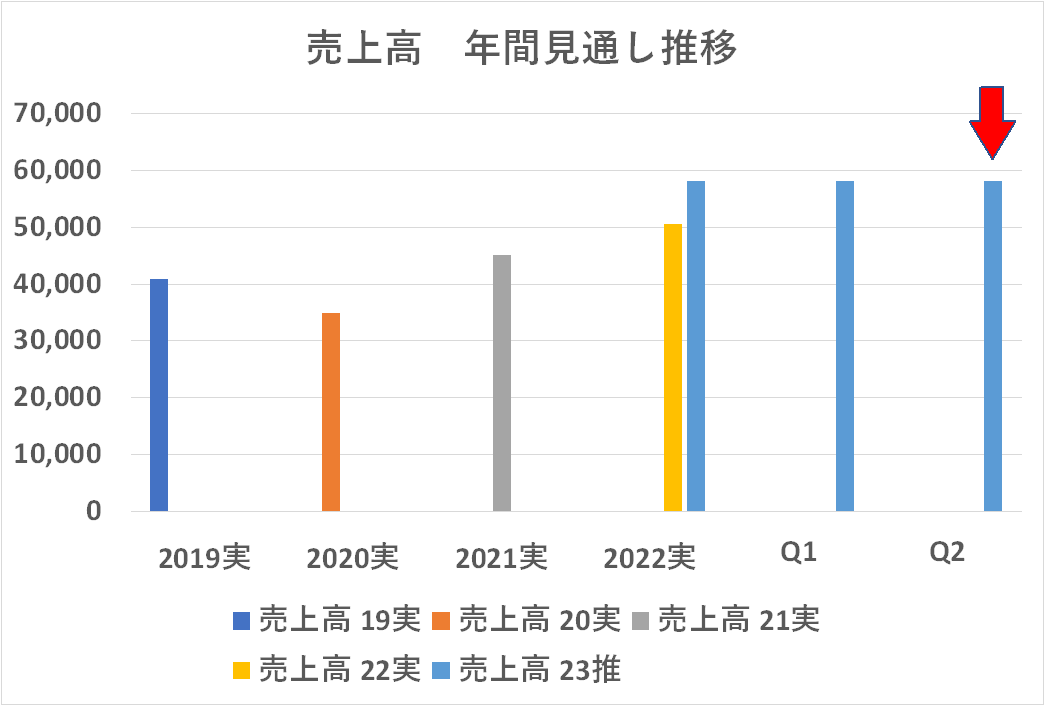

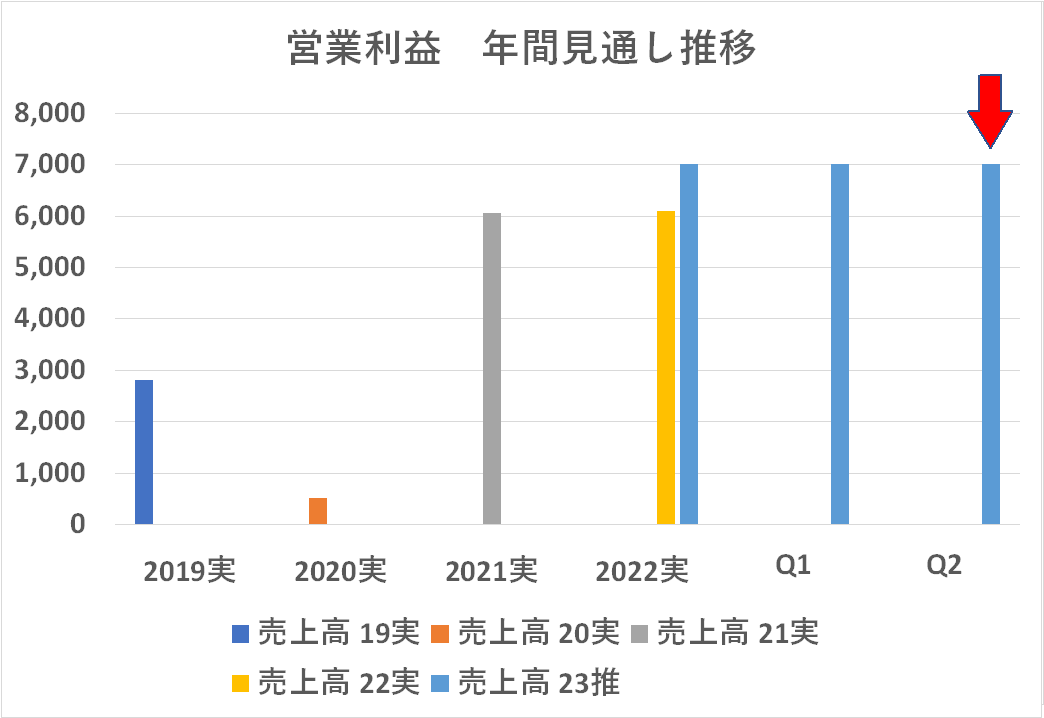

Q3時点の年間予想は前回(Q2時点)の予想を据え置いています。

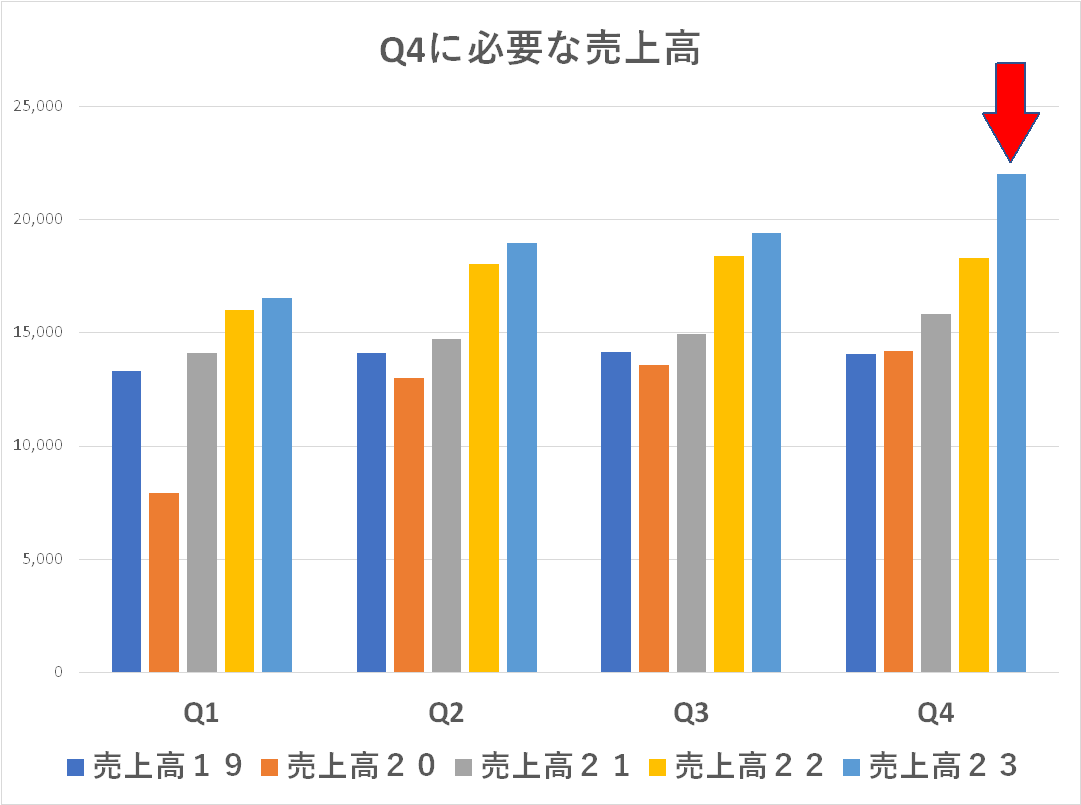

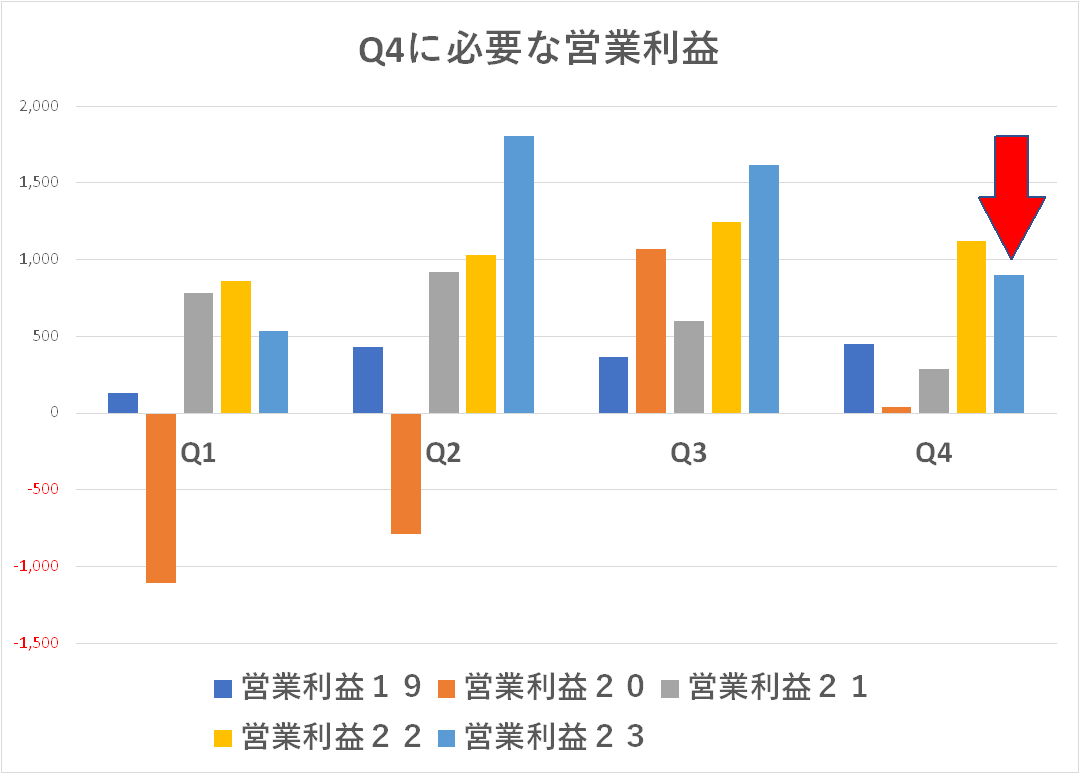

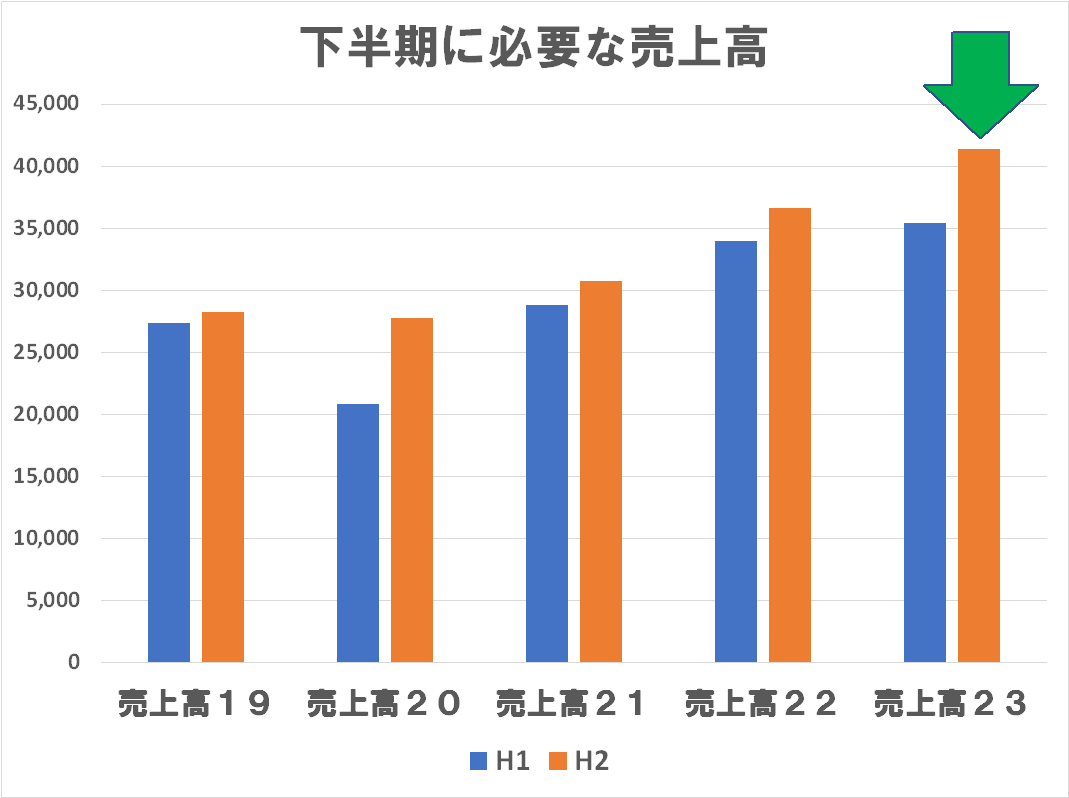

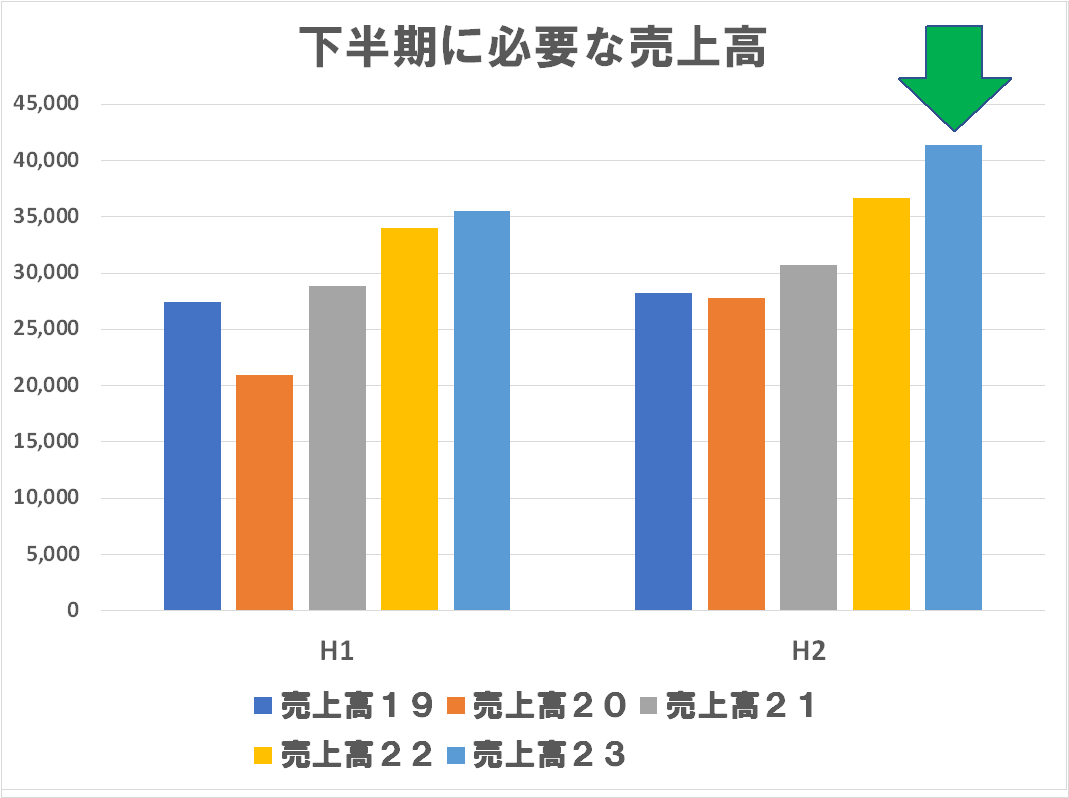

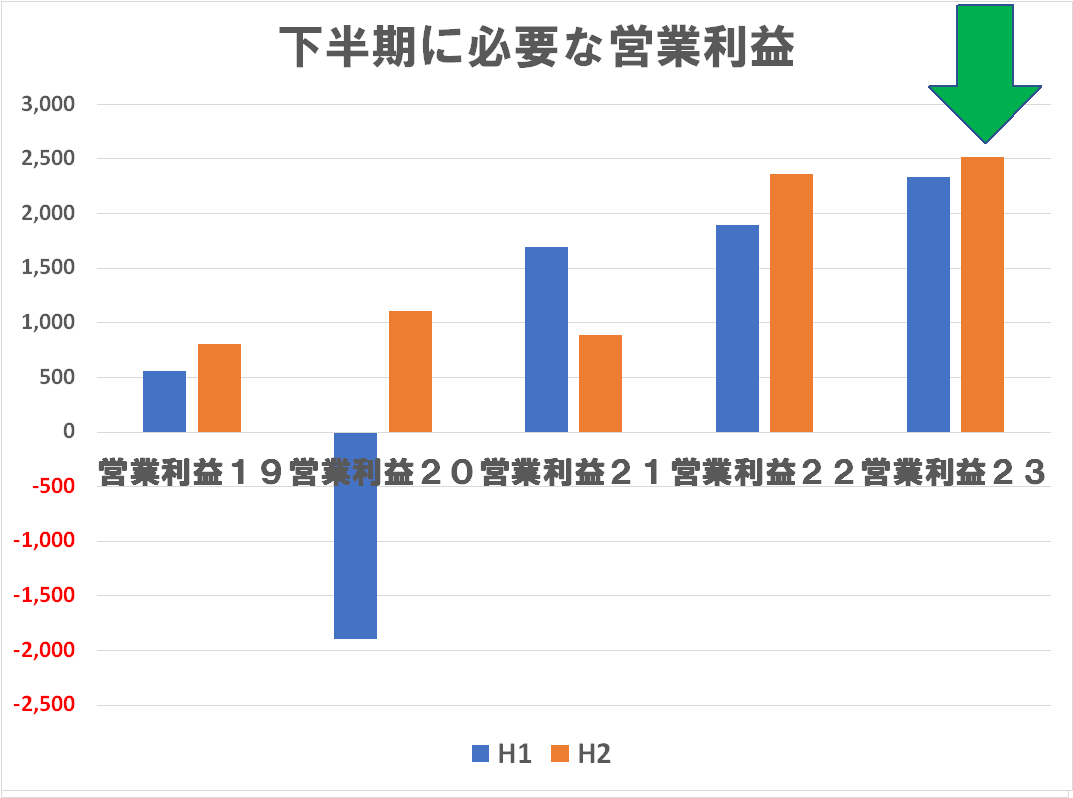

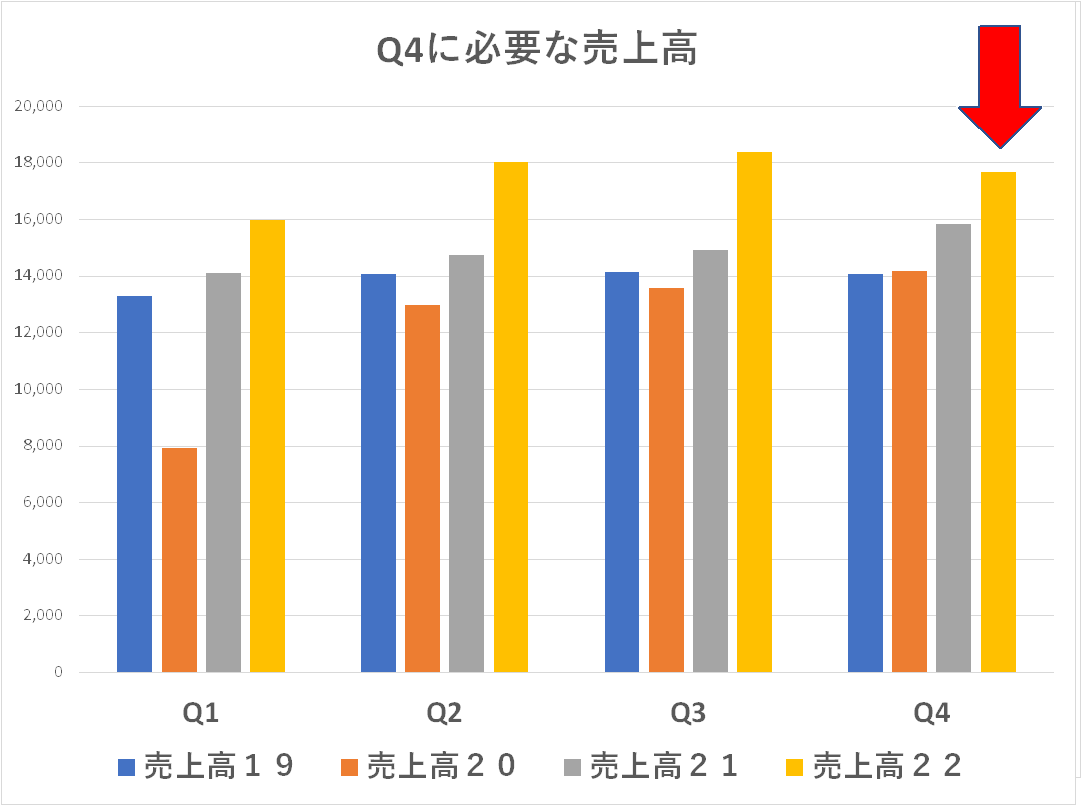

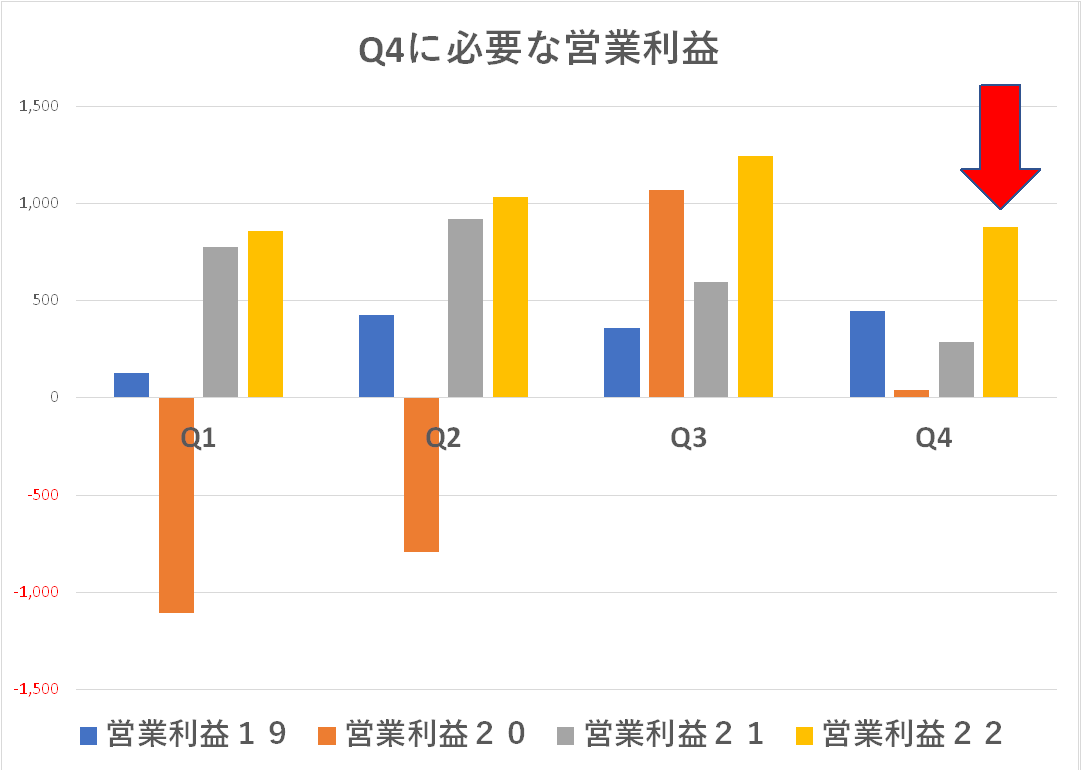

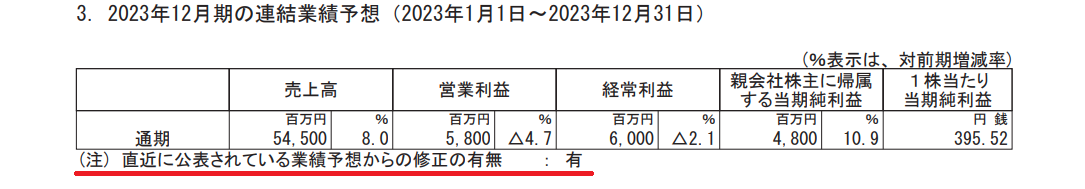

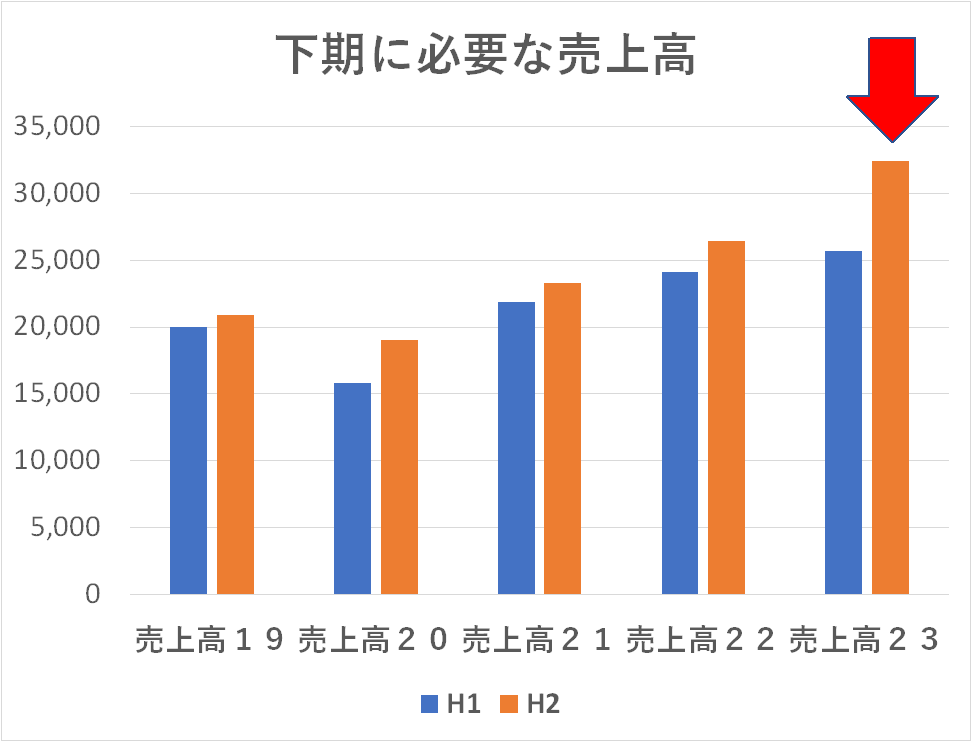

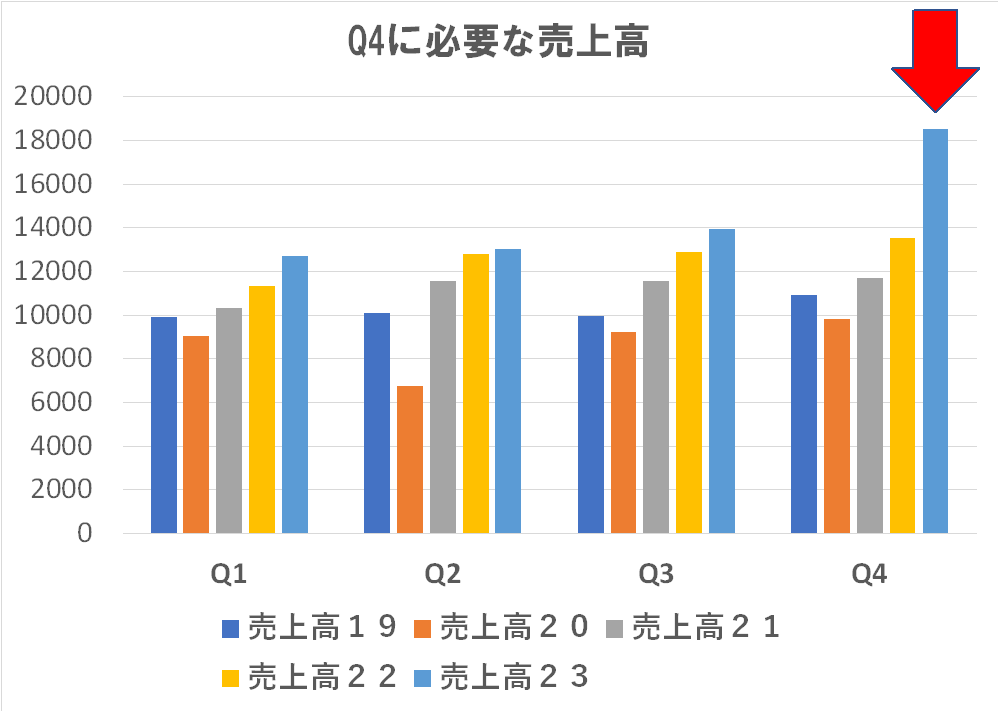

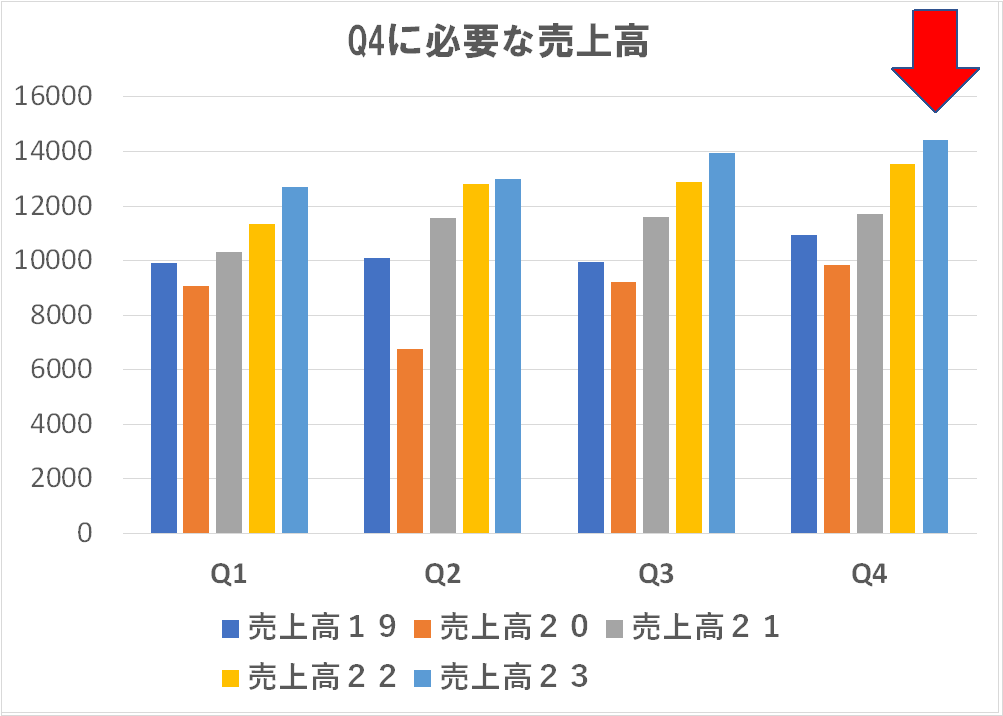

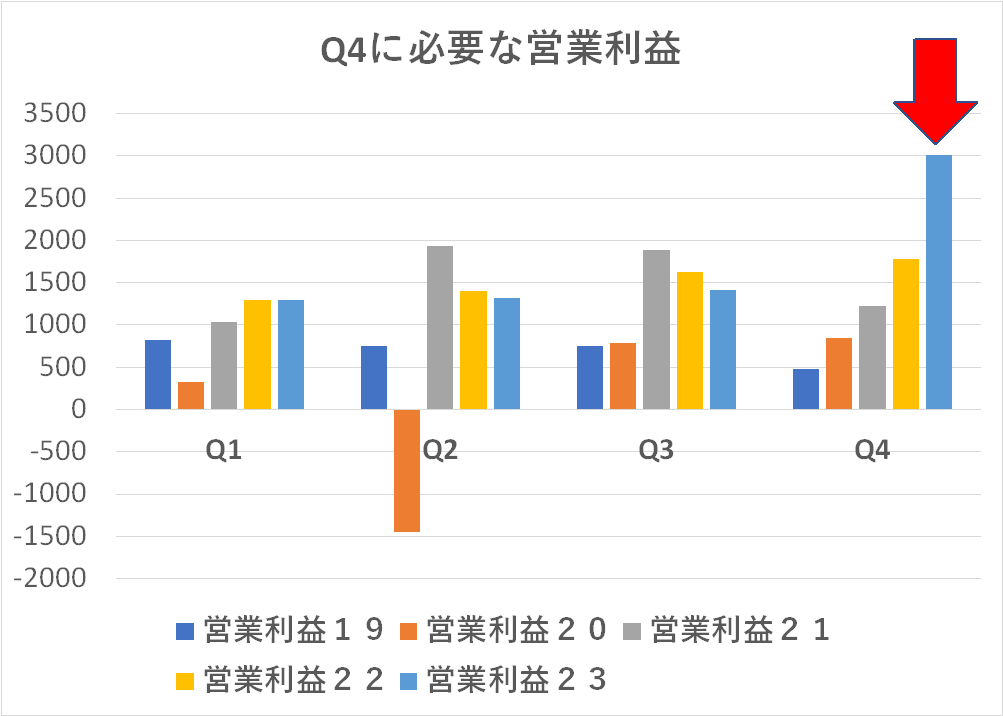

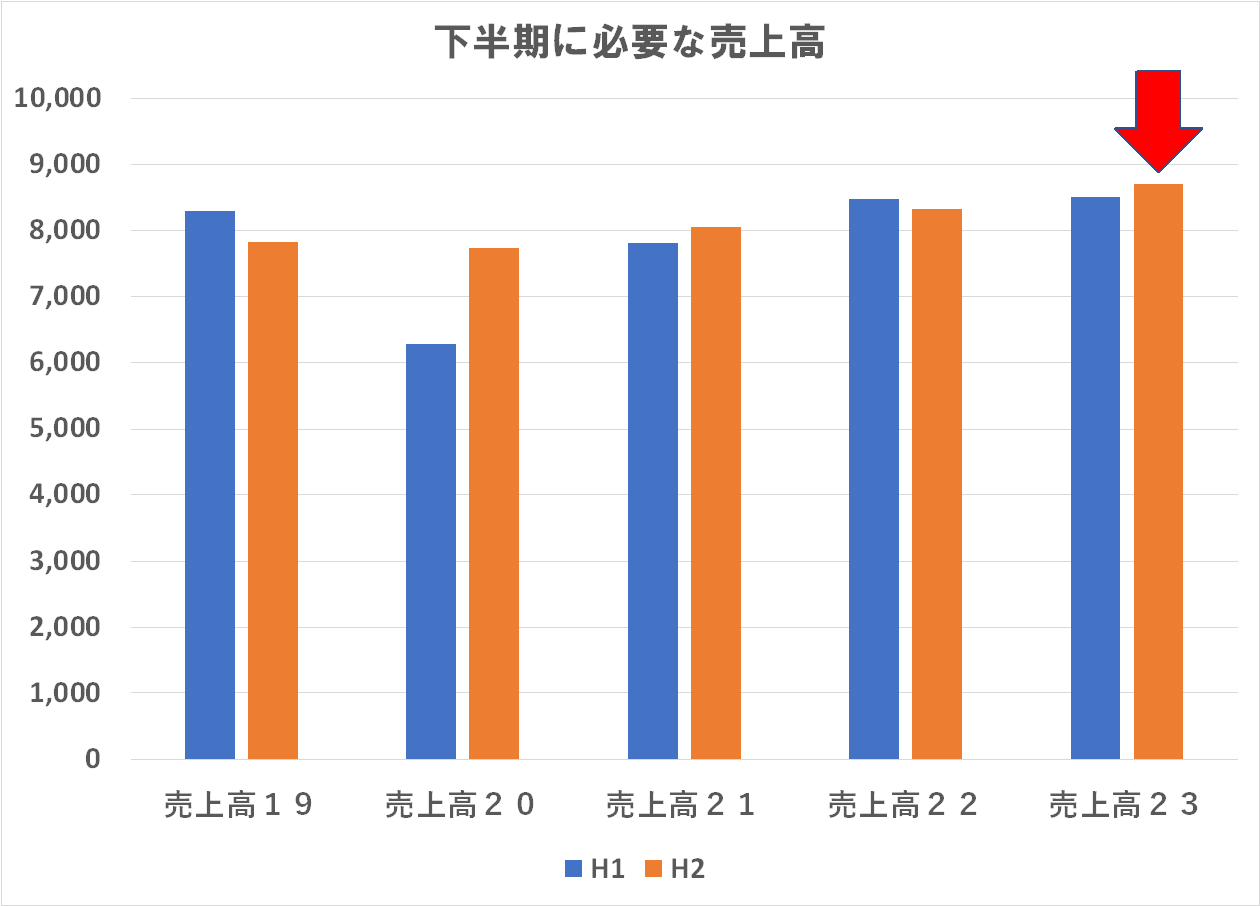

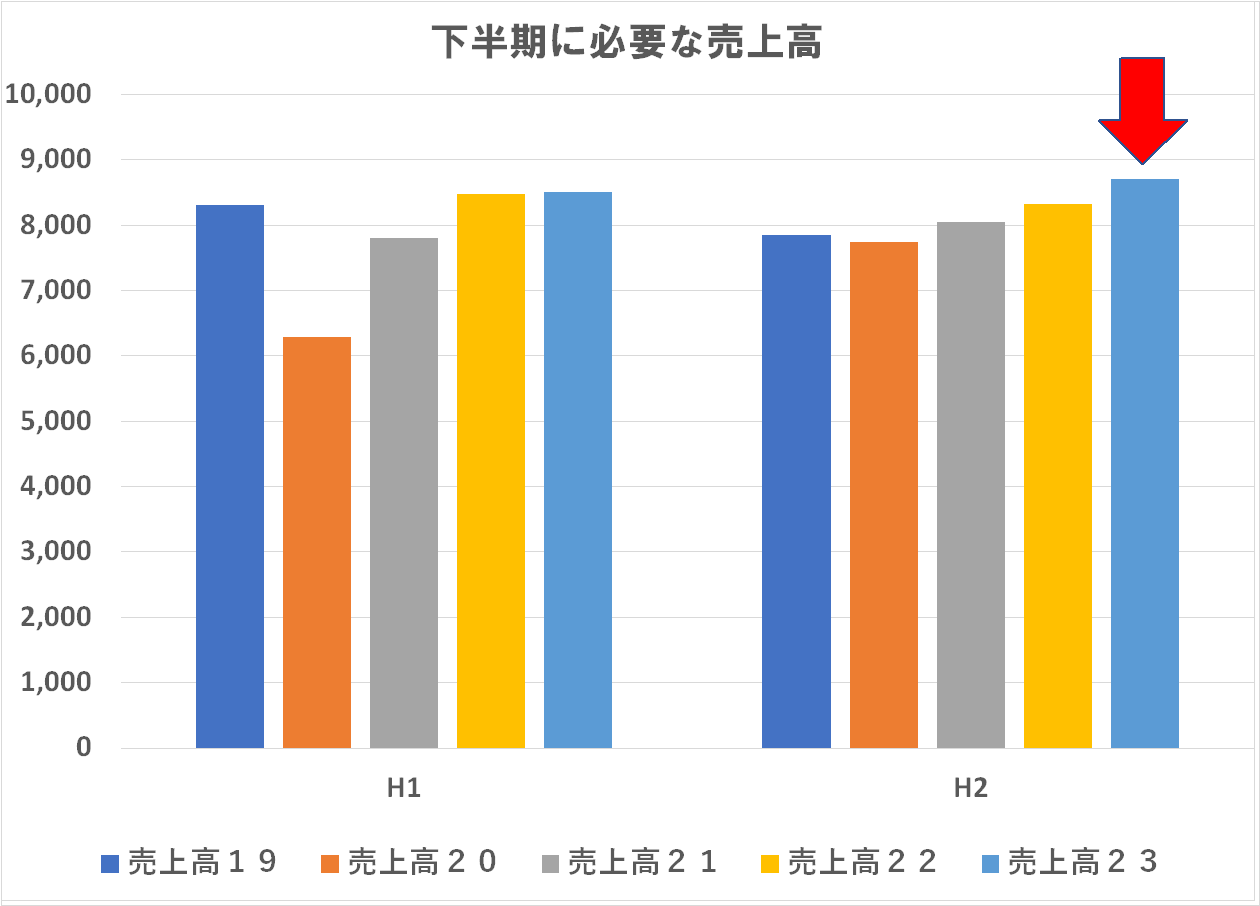

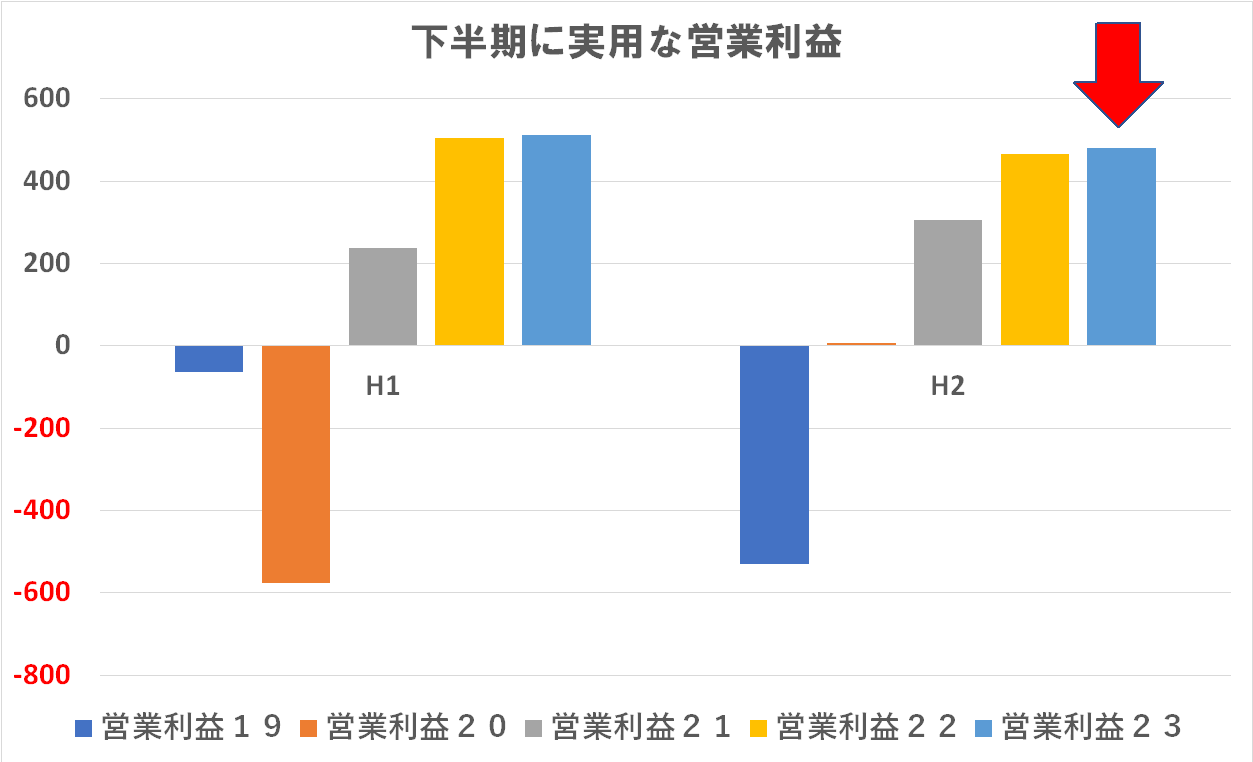

これを達成するのに必要なQ4に必要な数字は、売上高はちょっと高目ですが、営業利益は無理をしているようには見えません。

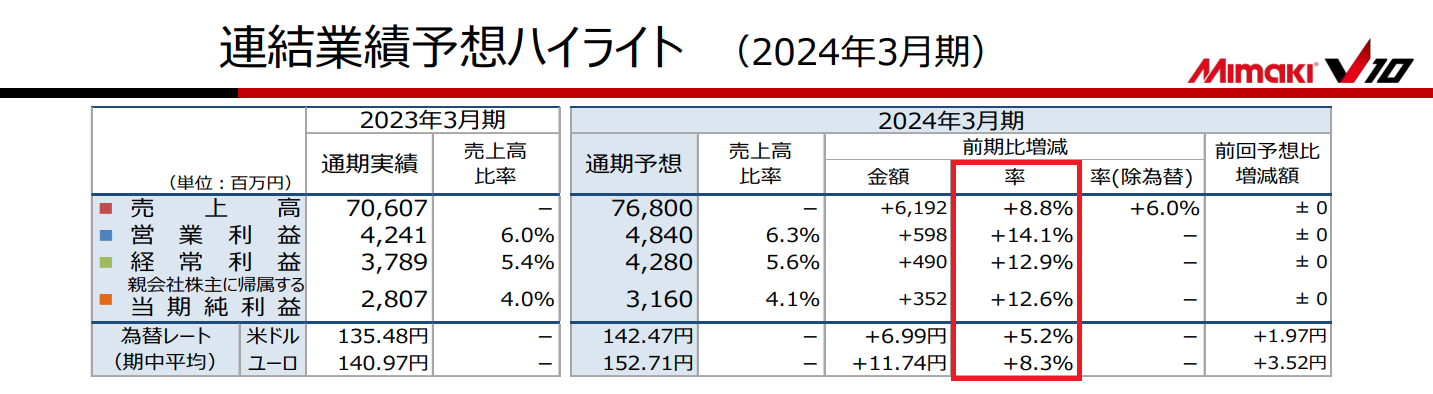

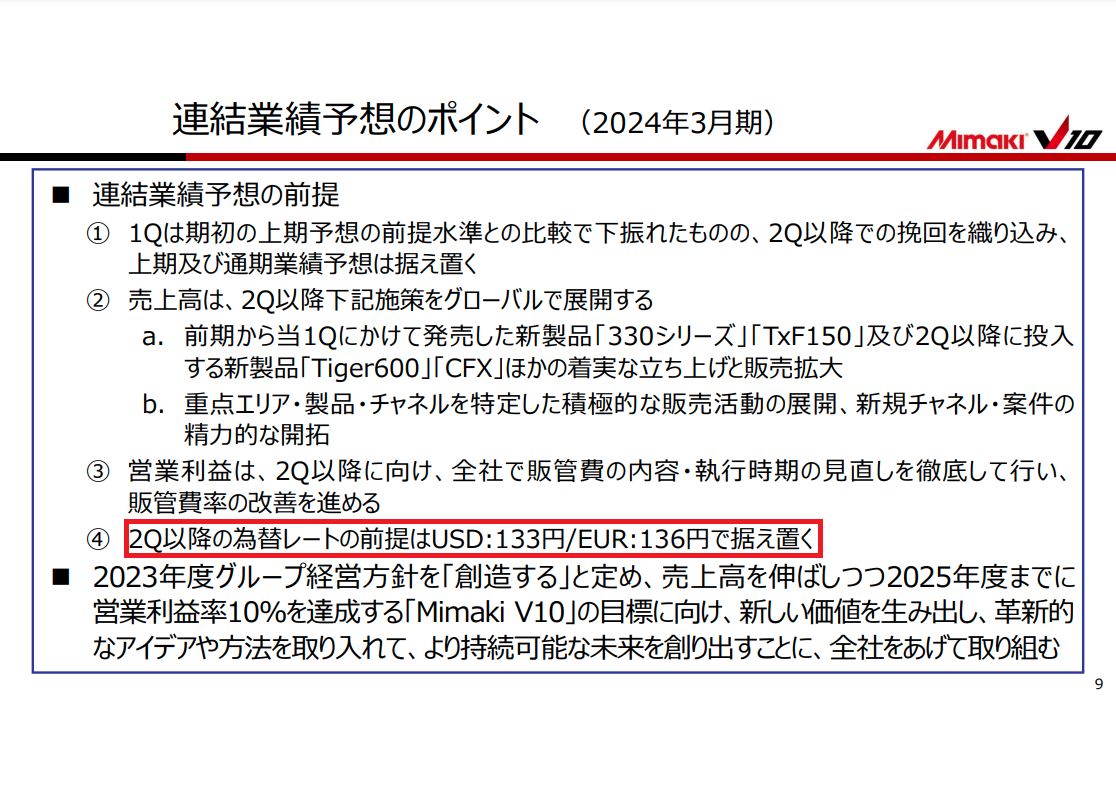

例によってミマキは為替を非常にコンサバにみるので、ちょっと高めに見える売上高予想も達成してしまうのではないかと思います。日経などで盛んに報じられているように、大方の日本企業はこの時点で為替を実態に合わせて見直して上方修正するのですが・・・ミマキはあくまで手堅くいくのでしょう。

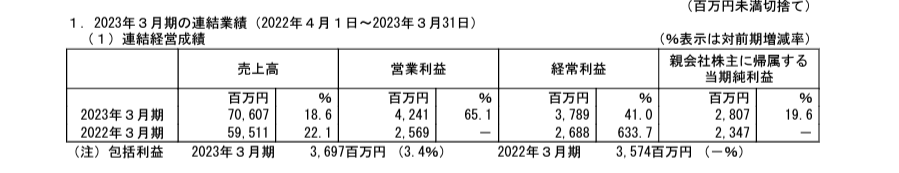

対前年度で増収増益の予想です。まあ、この円安でこの程度の増収でいいのかというのは別途検証しましょう。

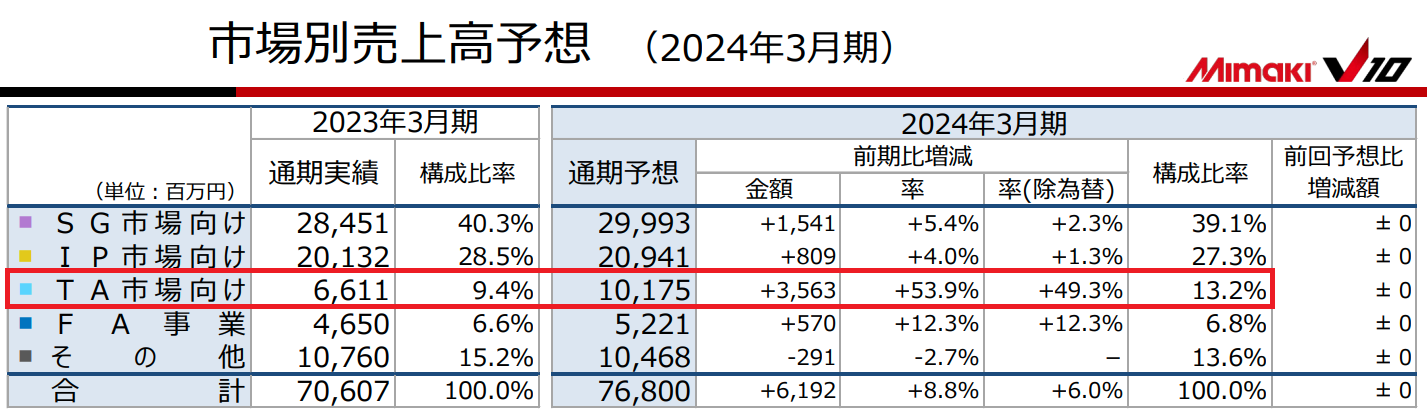

分野別ではテキスタイルが大きく伸びるという予想です。長年5~60億円くらいで推移していた記憶がありますが、今年度は百億円の大台をクリアするようです。

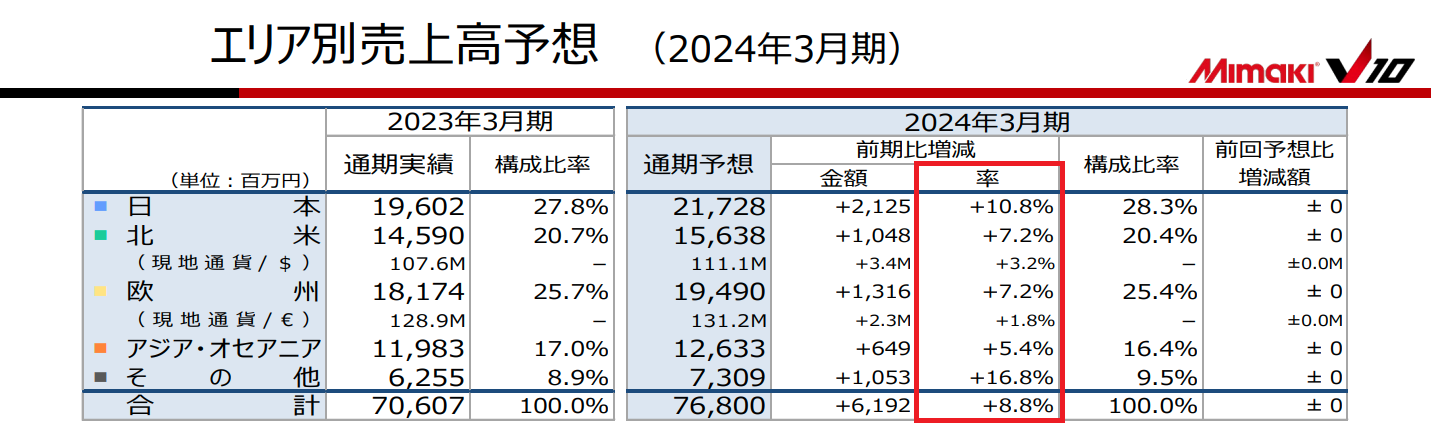

地域別では国内が伸びています。円安の恩恵のありそうな欧米はさほどの伸びではありません(現地通貨ベースの数字も開示されています)

いろいろな見方はあるのでしょうが、真面目に事業を伸ばしている感じが伝わってきます。

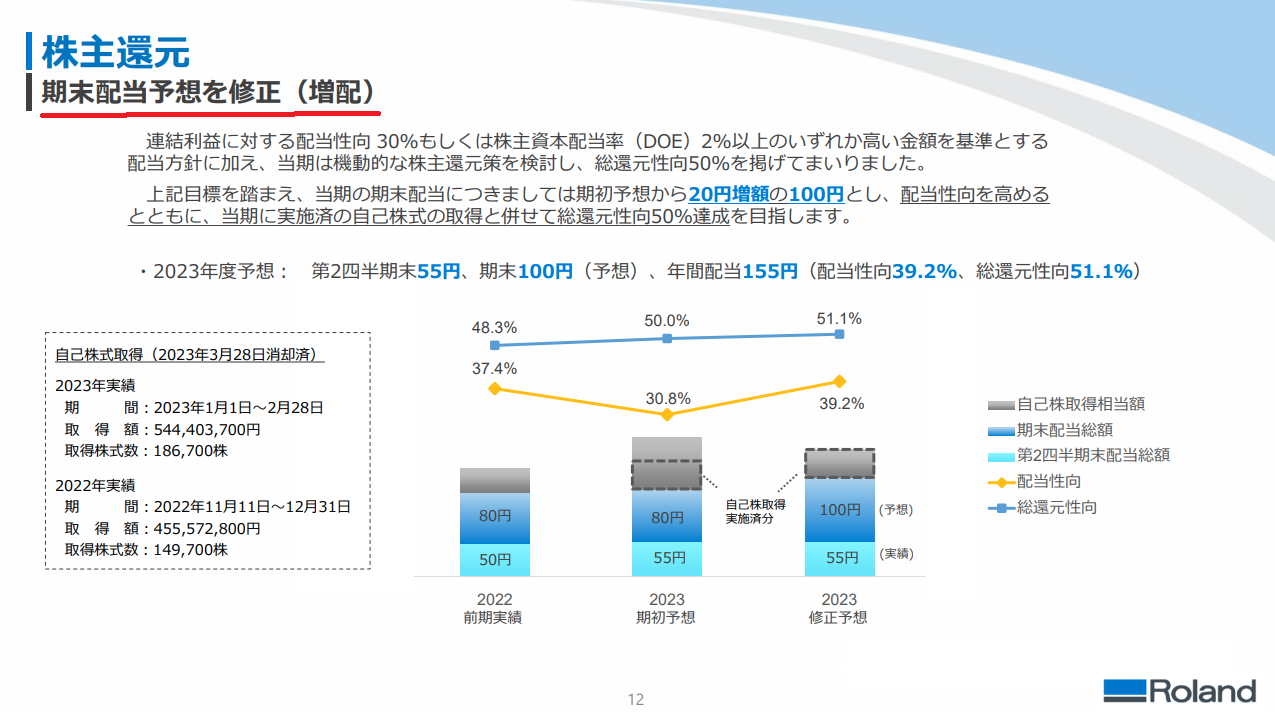

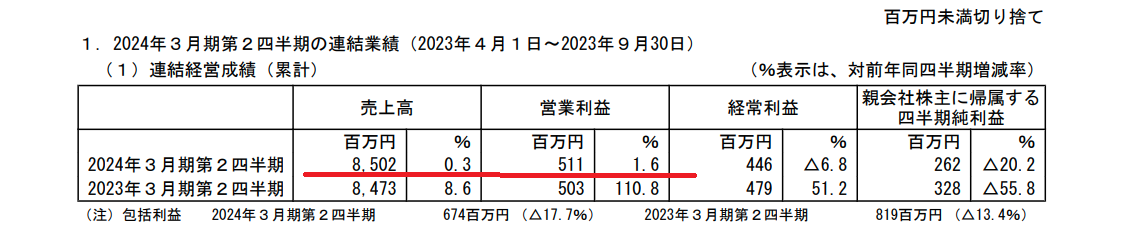

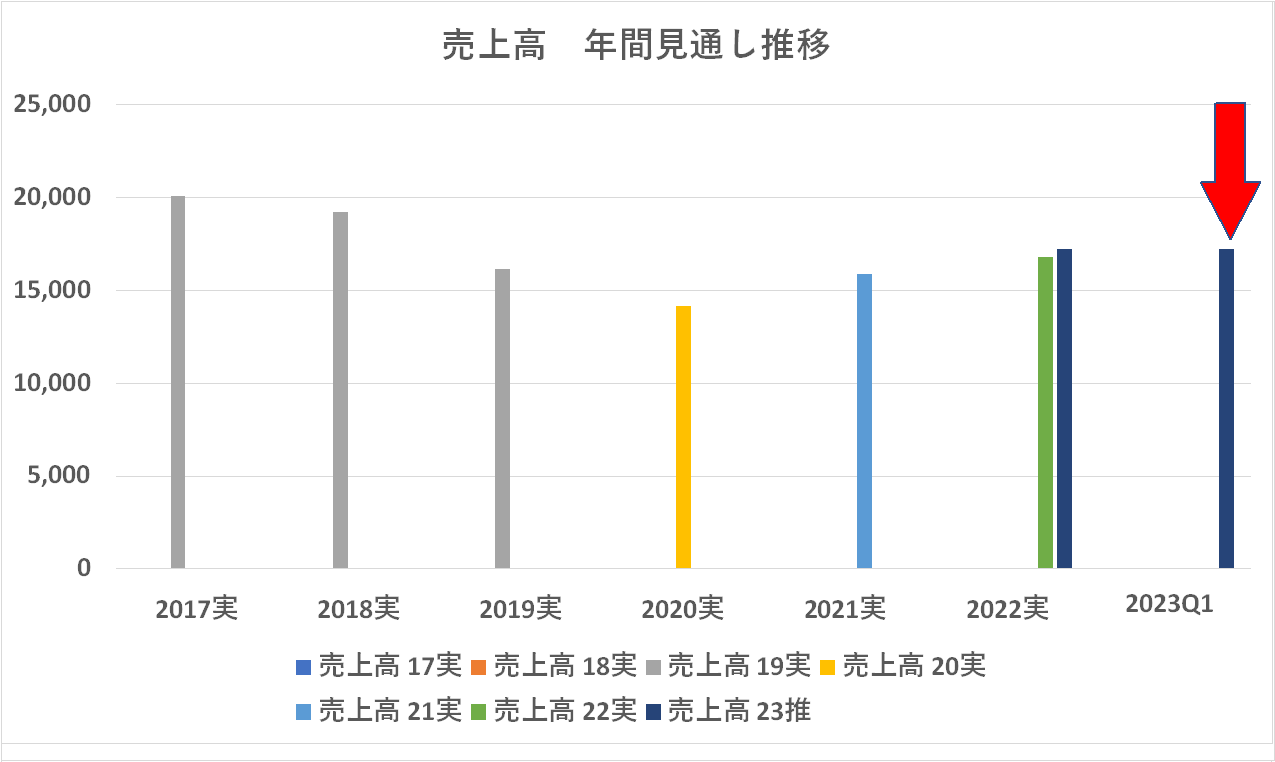

ローランドdgは暦年決算なので今回の発表は年間決算発表となります。なお同社は MBO(Magagement Buy Out:経営陣が絡んで会社を買収)をして上場廃止に向かうことを公表しました。こちらをご参照ください。

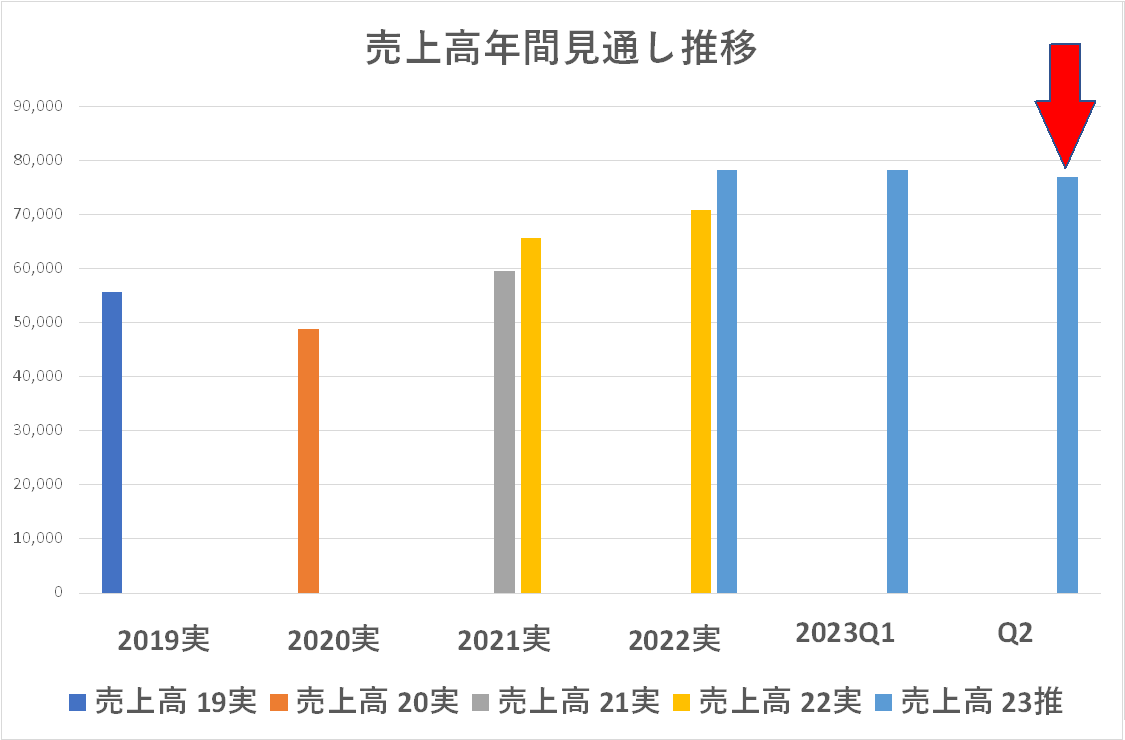

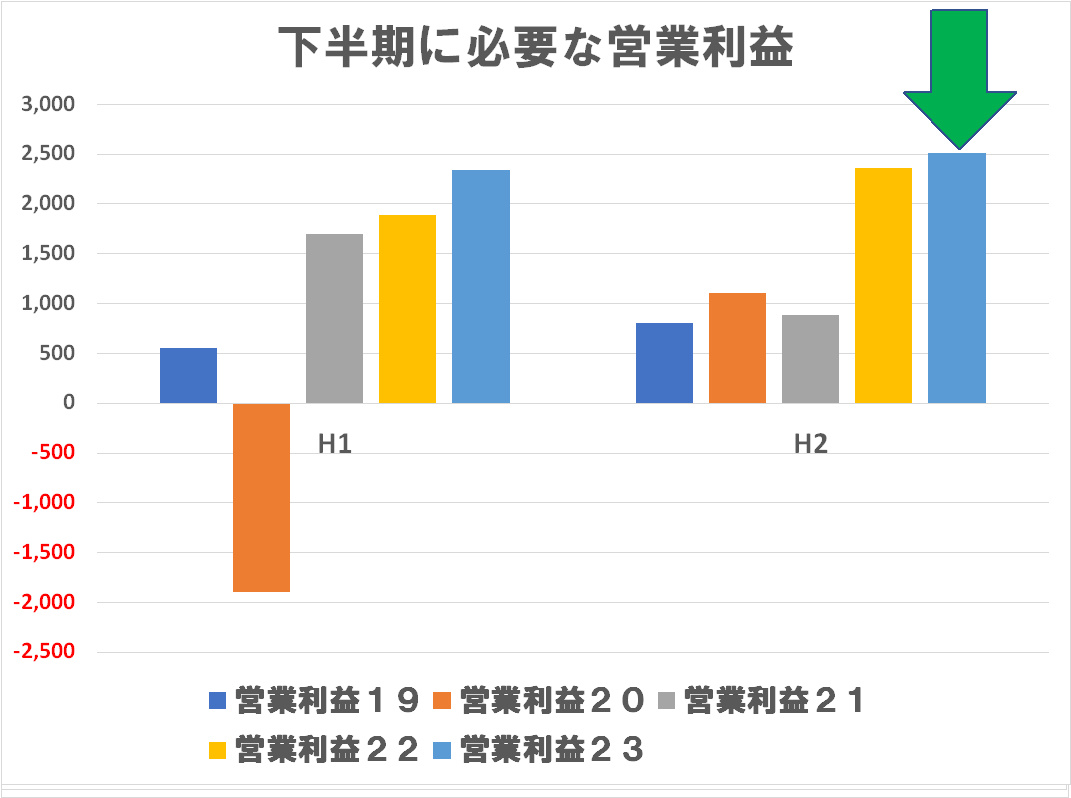

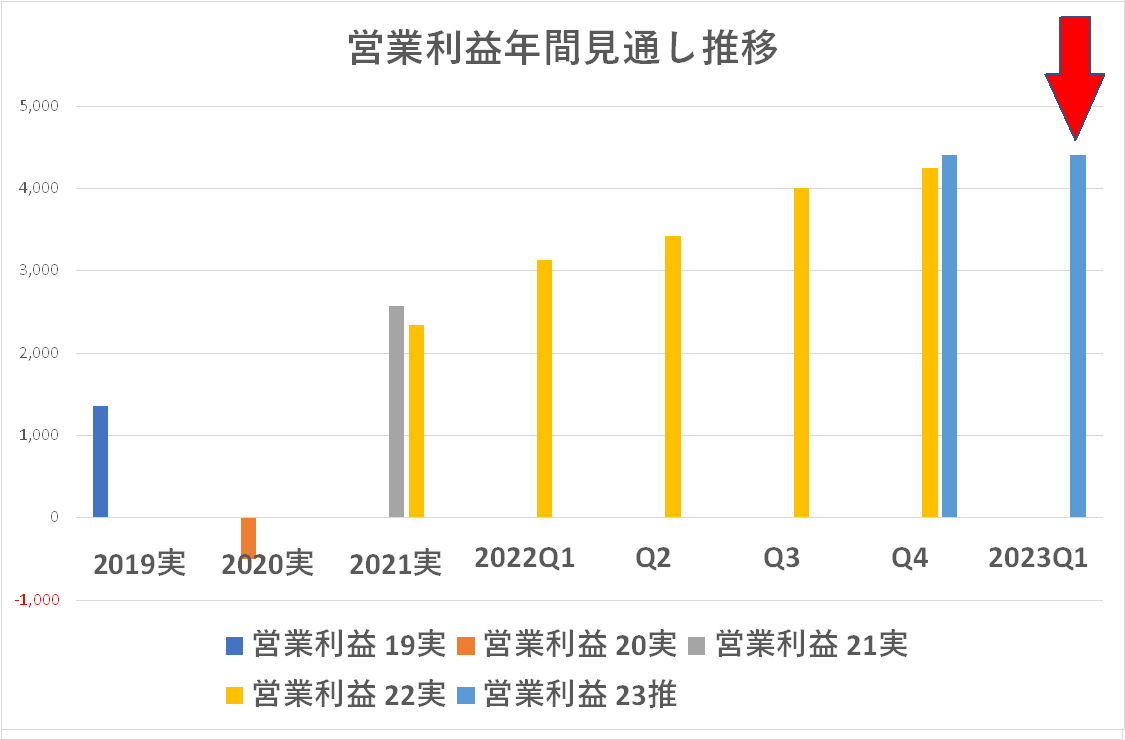

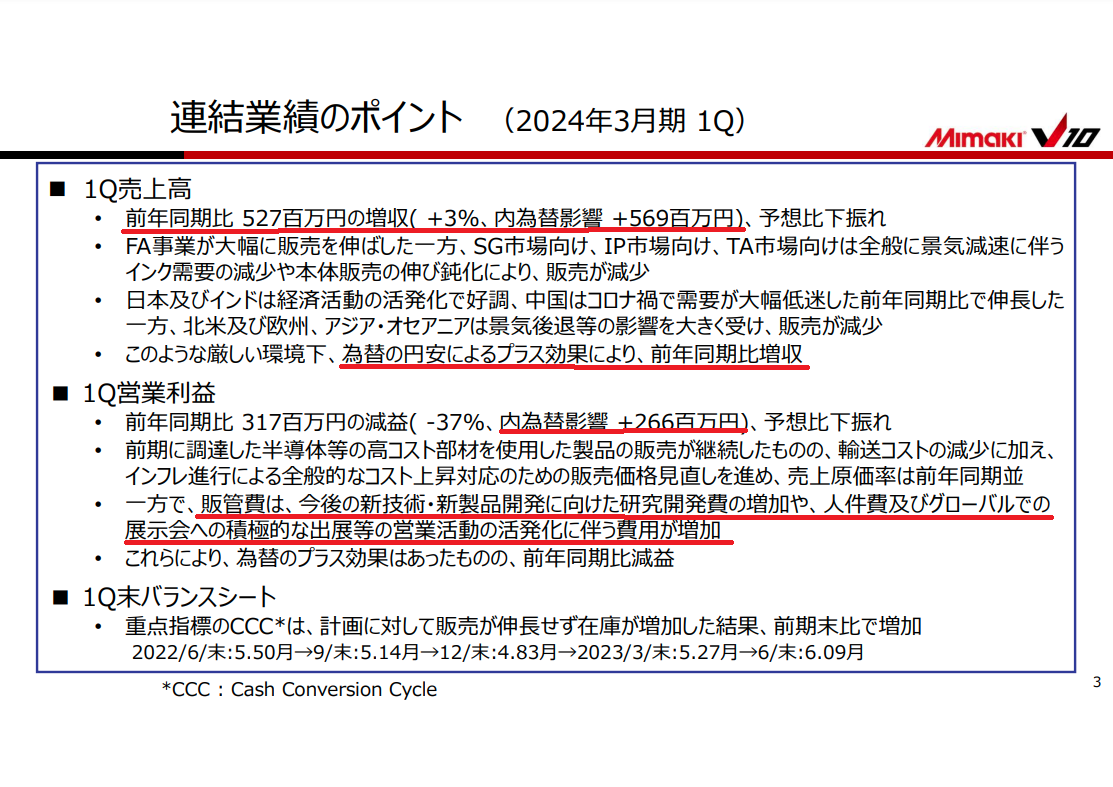

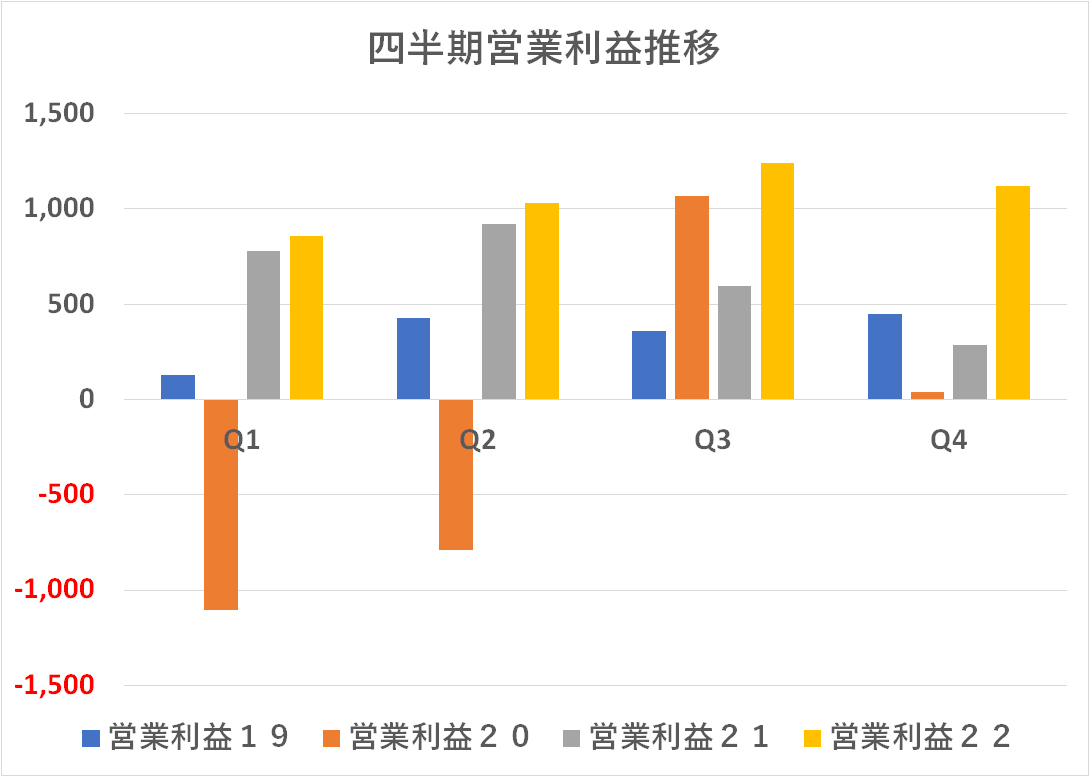

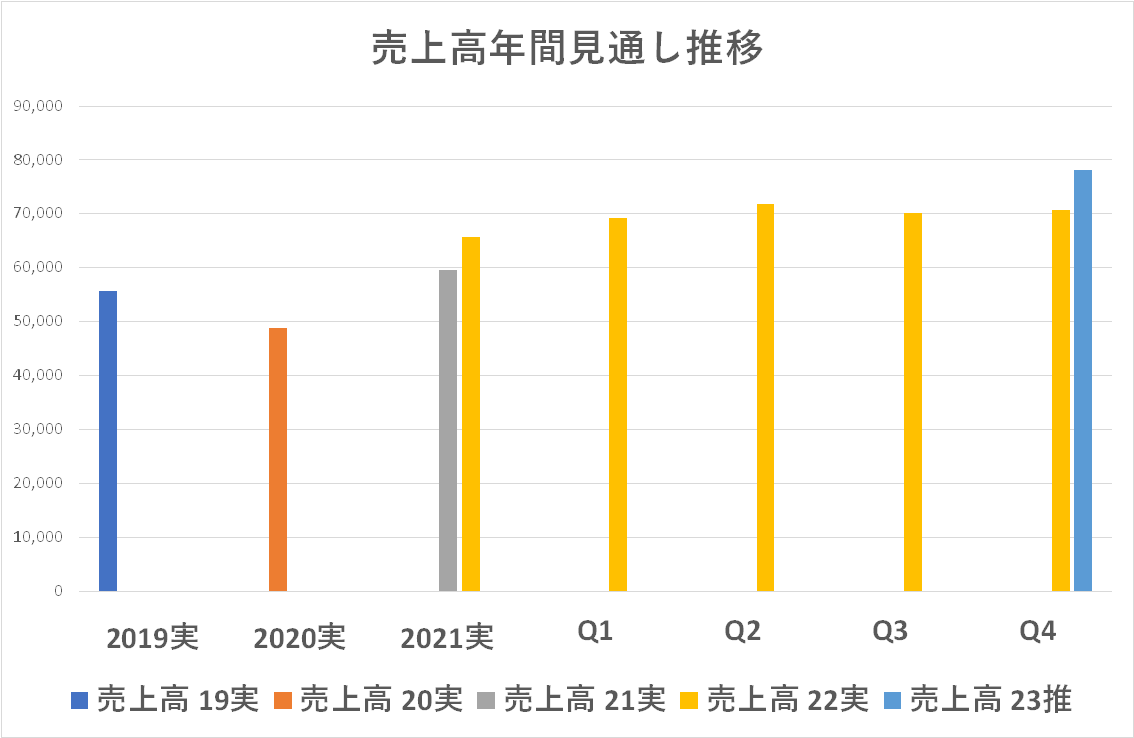

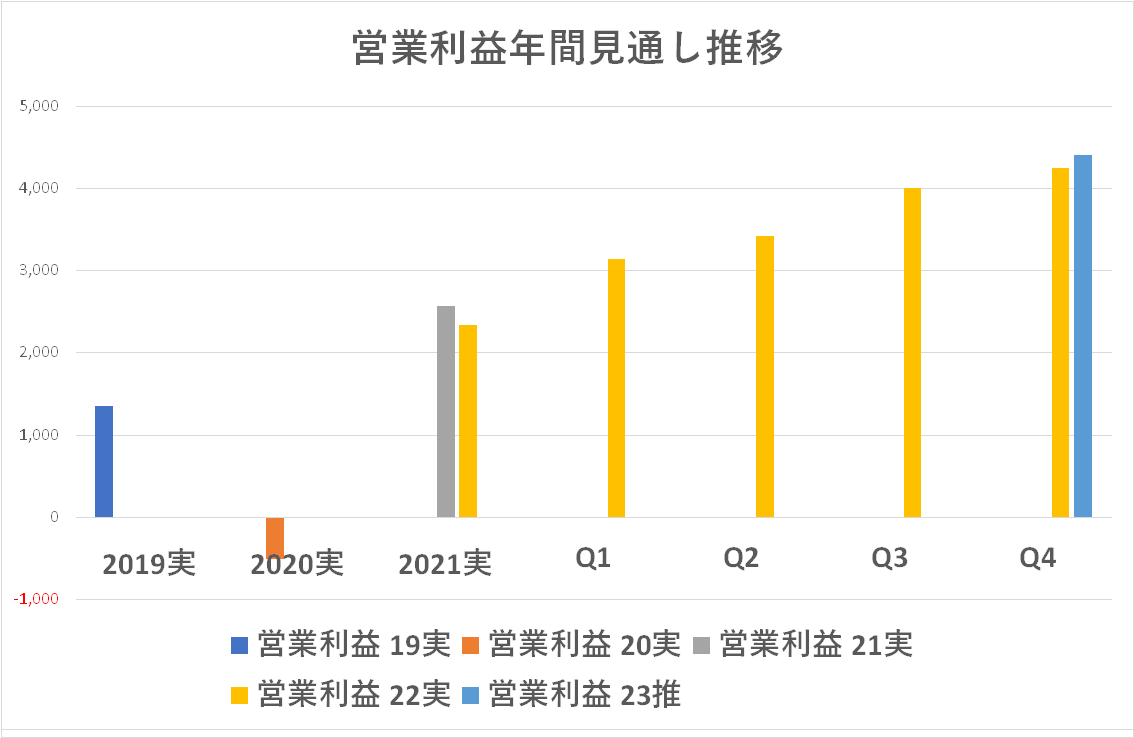

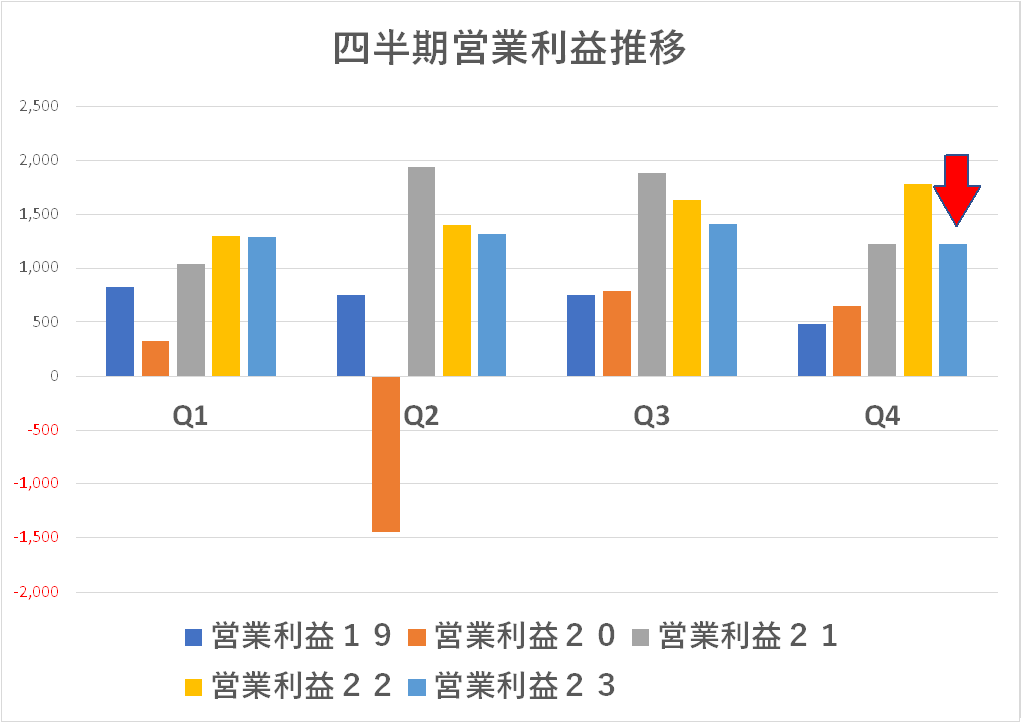

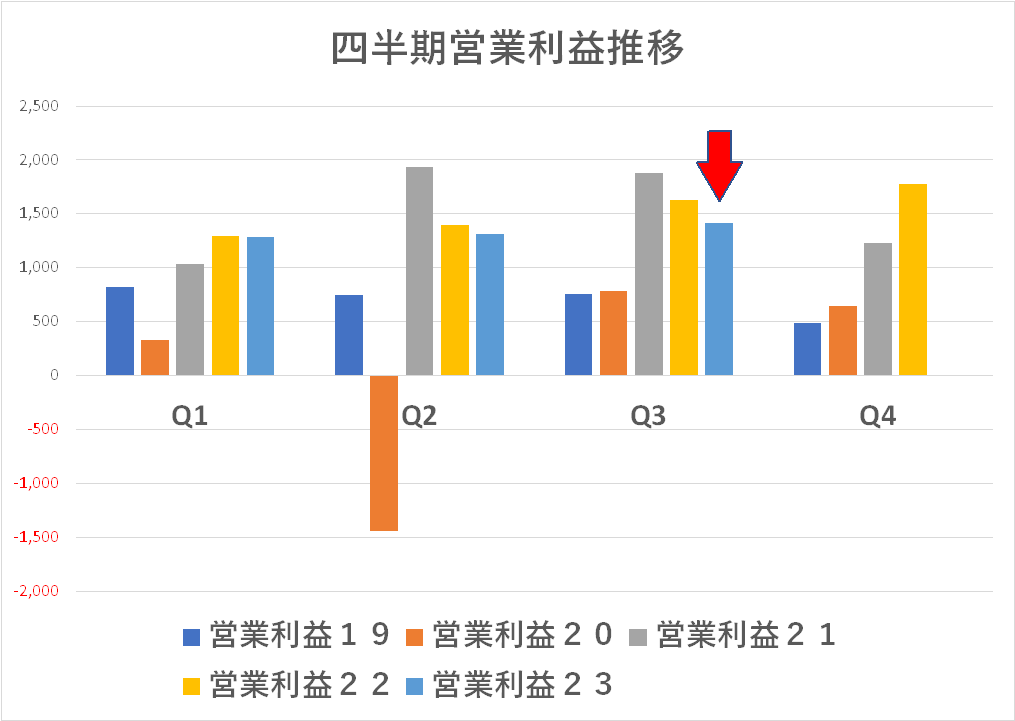

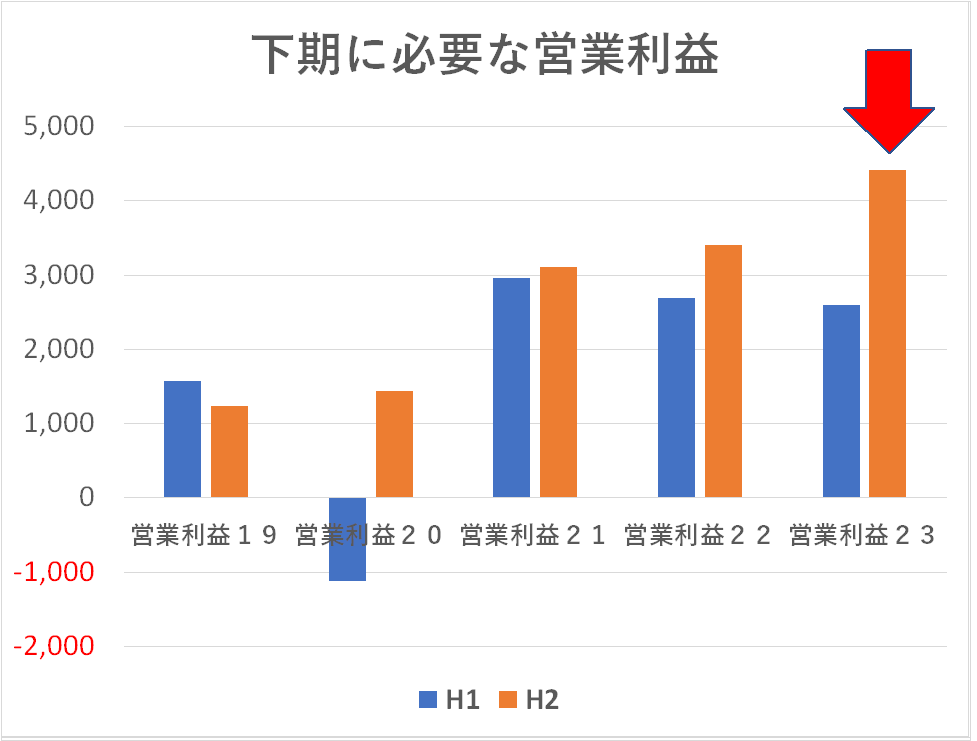

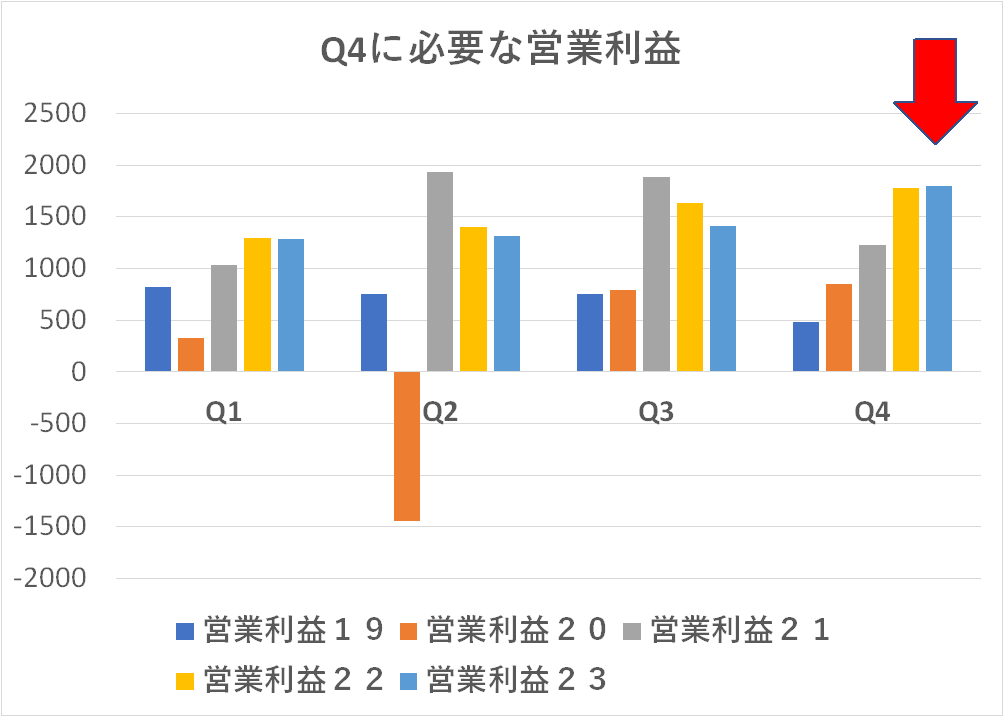

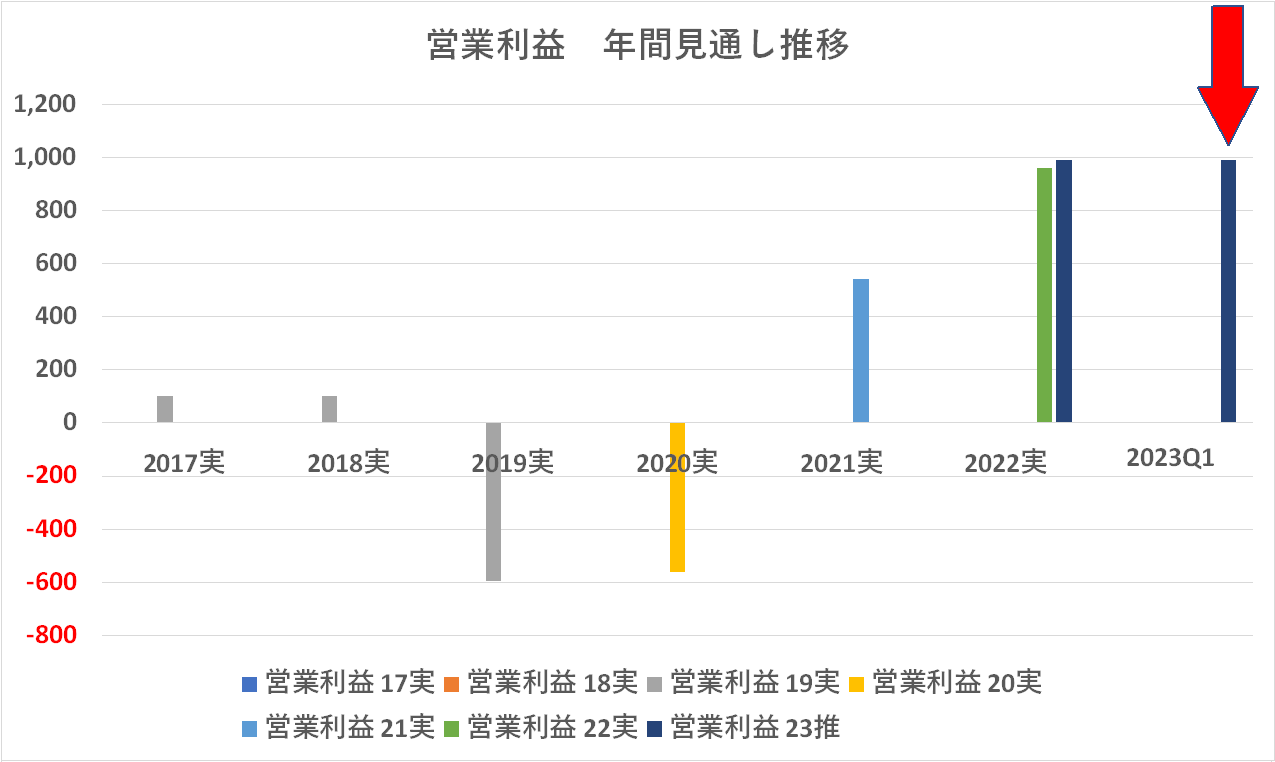

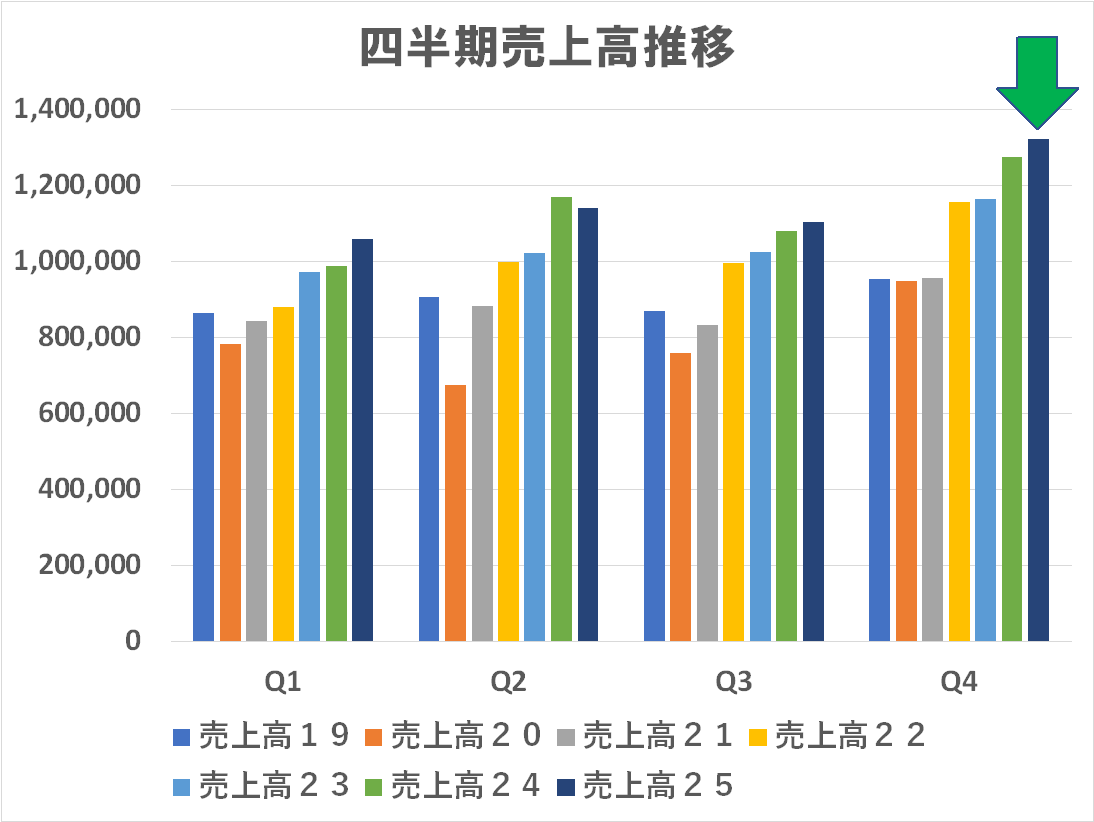

もう上場廃止するので、今更コメントしても大した意味を持ちませんが・・・棒グラフで明らかなように、前年度の決算発表時に公表した 2023年の予想は増収増益でしたが、締めて見れば売上高も途中で下方修正、営業利益は2度も下方修正を繰り返して最終的には前年どころか、前前年にも届いていません。