- 2024-3-16

- Nessan Cleary 記事紹介

2024年3月15日

ブラザー工業がローランド ディー.ジー.買収のために敵対的買収提案を行う意向を明らかにした。

この話は、ベンチャーキャピタルのパシフィック・パートナーズから始まった。パシフィック・パートナーズは、タイヨウ・パシフィック・パートナーズLPという投資ファンドを子会社に持っている。米国ワシントン州に拠点を置くこのファンドは 2001年に設立され、2003年から日本企業に投資している。タイヨウ・パシフィックパートナーズは、ローランド ディー.ジー.にアプローチするために、2024年 1月 19日に XYZ株式会社という会社を設立し、2024年 2月 9日に最初の公募を行った。その時点で、タイヨウ・パシフィック・パートナーズはローランド ディー.ジー.の株式 2,390,800株(19.41%相当)を保有していた。2023年 12月現在のローランド ディー.ジーの発行済み株式総数は 12,319,911株。

タイヨウ・パシフィックパートナーズは、2014年に三木淳一 CEO率いるローランド社のマネジメント・バイアウトを支援した経緯がある。その際、大判プリント部門のローランド ディー.ジー.は切り離され、ローランド株式会社は本業の音楽業界に専念することになった。タイヨウ・パシフィックパートナーズのブライアン・ヘイウッド CEOが 2020年 3月からローランド ディー.ジー.の社外取締役に就任していることを考えれば、ベンチャーキャピタルが同様の MBOでローランド ディー.ジー.に戻ってくるのは必然だったのかもしれない。

この時点で、タイヨウ・パシフィックパートナーズは残りの株式を取得し、ローランド ディー.ジー.の東京証券取引所からの上場を廃止し、田部公平氏率いる現経営陣がローランド ディー.ジー.を経営する予定である。また、ローランド ディー.ジー.の前経営者である冨岡昌宏氏が 2.65%、ローランド株式会社が 1.03%の株式を保有しており、両氏とも株式の売却を表明しているため、タイヨウ・パシフィックパートナーズは合計で 23.12%の株式を保有することになる。ローランド ディー.ジー.の取締役会は、この提案と MBOを推奨している。

しかし、その背景には、ブラザーが以前からローランド ディー.ジー.買収の意向を示していたことがあり、ローランドが太陽太平洋パートナーズとの MBOに踏み切ったことで、意表を突かれた格好だ。

ブラザーは 1908年にミシンの修理会社として設立され、当初は安井ミシン株式会社という社名であったが、1934年 1月に日本ミシン製造株式会社に変更され、1962年にブラザー工業株式会社に再度変更された。

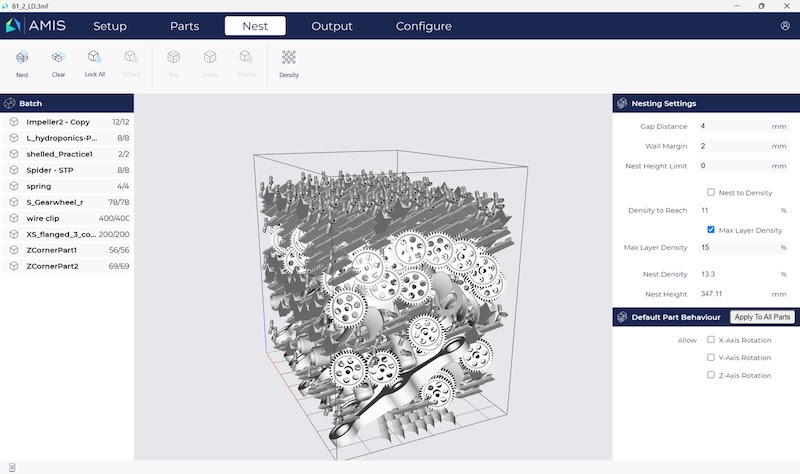

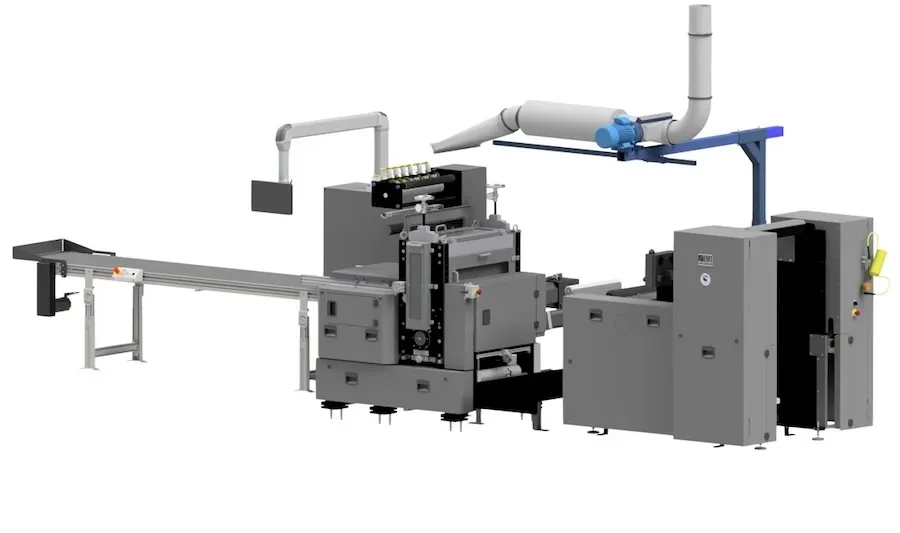

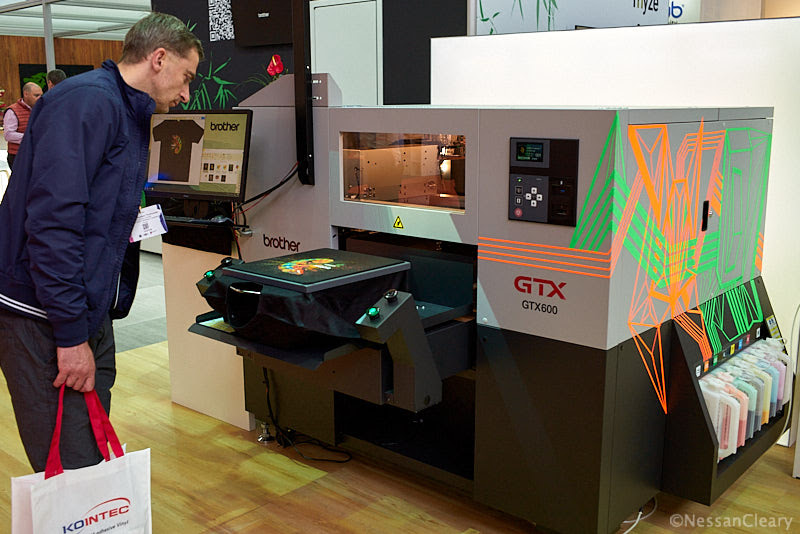

ブラザーはプレスリリースの中で、両社の事業上の親和性が高いと判断し、買収に踏み切った経緯を詳しく説明している。こうしてブラザーとローランド ディー.ジー.は、2019年 12月頃からインクジェットプリンターの共同開発プロジェクトをスタートさせた。ブラザーは昨年の Fespaショーで、ローランドの樹脂プリンター「TrueVis AP640」の筐体をベースにしたラテックスプリンター「WF1」を発表し、ワイドフォーマットプリント市場に参入した。

ブラザーによると、この展開と並行して、両社は「協業や共同開発を含めた両社の企業価値向上策」について協議していたという。その結果、ブラザーは 2022年 2月 10日に書面による提案を行い、その後数ヶ月かけて全面的な買収へと具体化した。その後、ブラザーは 2023年 9月 1日に、ローランド ディー.ジーの全株式を 1株 4,800円で取得する提案を行った。

ブラザーは、ローランド ディー.ジー.が子会社として恩恵を受けることができるプリントヘッドとインクの両方の技術や、ローランド ディー.ジー.の歯科事業に役立つ精密加工の技術をすでに保有していることも指摘している。また、ブラザーは、両社の統合により、製造コストの削減や販売チャネルの合理化が可能になると考えている。

しかし、ローランドは「シナジー効果が損なわれる可能性がある」としてこれを拒否したため、ブラザーは 2024年 1月 23日に秘密保持契約を締結し、ローランドと機密情報を共有することで懸念を払拭しようとした。しかし、ローランドは 2024年 2月 2日にこれを拒否した。それでもなお、ブラザーは 2024年 2月 6日に再提案を行い、今度は1株当たり 4,850円を提示した。ブラザーは、太陽パシフィックパートナーズからの MBOを知らなかったことを明らかにしている。

それにもかかわらず、ブラザーは 1株当たり 5,200円の再提案を行った。これは、XYZ/タイヨウ・パシ フィック・パートナーズが提示した 5035円よりも 165円高いが、XYZや他のプ レーヤーがより高い価格を提示する可能性もあるとしている。今のところ、ブラザーは、ローランド ディー.ジー.の取締役会は株主の最善の利益を考慮しなければならないため、敵対的買収であるにもかかわらず、ブラザーの提示額は MBO案を阻止するのに十分な高値であるとそれなりに自信を持っているようだ。当然のことながら、ブラザーの介入を受けて株価は上昇し、本稿執筆時点では 5,340円となっている。

また、ブラザーは、最低限必要な株式数は 6,159,600株であると指摘しているが、現時点では 100株しか保有していない。資金調達については、自己資金と金融機関からの借り入れを予定しているという。ブラザーは、ローランド ディー.ジー.の上場廃止と完全子会社化を目指し、ローランド ディー.ジー.の現在の経営体制は維持するとしている。

ブラザー自身は、ガーメントプリンターやミシンなどのコンシューマー向けのポートフォリオを多く持つが、2030年までに売上の半分を産業用製品で占めるように事業を再編するという野心的な計画を発表しており、これにはブラザーの子会社であるドミノの成長や、インクジェットを中心としたプリンティングソリューションのさらなる成長が含まれる。

ローランド ディー.ジー.も製品構成の転換を図っており、製品のパーソナライゼーションや製品装飾のための DtoOプリンターを多数開発している。ブラザーは、ローランド ディー.ジー.がグループに加わることで、ブラザー自身の成長計画の実現に貢献できると指摘している。また、タイヨウ・パシフィックパートナーズは、ローランドの上場を廃止し、同社を再建させた後、東京証券取引所に高値で再上場させた実績がある。もちろん、MBOによってローランド ディー.ジー.は独立性を保つことができる。従って、今後数ヶ月間、これがどのように展開されるのか興味深い。

また、ローランドは最近、リトアニアの UABヴェイカ社の子会社である UABディメンセ社の株式の 50.1%の過半数を取得したことも注目に値する。Veika社は壁紙用の素材を製造しており、Dimense社は質感の高いデジタル壁紙ソリューションを担当している。ローランドは 2022年からディメンセ社のプリンターを販売しており、同社の経営権を取得することは理にかなっている。ローランドは 2022年からダイメンセの印刷機を販売しており、同社の経営権を取得することは理にかなっている。

いずれにせよ、ブラザーとローランドの両社は、来週アムステルダムで開催される Fespa見本市に出展する予定だ。それまでは、rolanddg.com、global.brother、taiyofunds.comで詳細を見ることができる。

■大野註:ローランドdgの先週の終値は「5,370円」、一方でローランドdgが提示している買取価格は「4,850円」、ブラザーはそれより高いとはいえ「5,200円」・・・これは何を意味するのでしょうか?普通は買取価格は市場価格の少し上に設定する=だから「まあ、売ってもいいか」という気になり買取に応じるという構図ですが、今回は現状でそれを上回っています=え、それで買い取りに応じたら損するじゃん(笑)・・・要は市場が買い取り価格のつり上げを要求していることになります。もっと高く買ってよ!って(笑)

さて、これを受けてロ-ランドはどうするのでしょうか?ブラザーは「ローランドの TOBが不成立になる」ことを前提に5月頃に・・・といっているので、まずはローランドdgが次の一手を打つことになるのでしょう。今日の寄りつきが楽しみです(笑)