- 2022-11-11

- トピックス

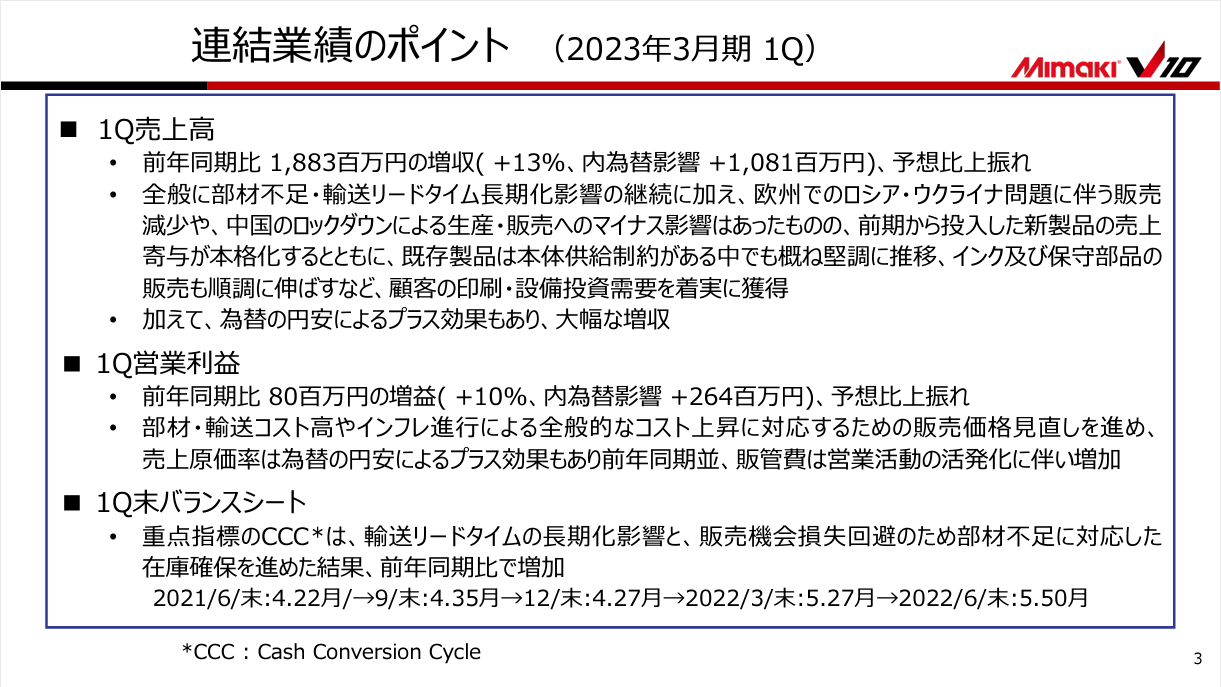

ワイドフォーマット機有力3社の決算状況を見ておきます。総じて円安効果を享受しているように見受けられます。今回はまず 11月9日に第2四半期の決算を公表したミマキエンジニアリングの状況をざっと見ておきます。来週、湯祐があればその詳細と、既に発表を終えているローランドDG、その後に武藤工業(武藤HD)を加筆していこうと思います。

ミマキエンジニアリング

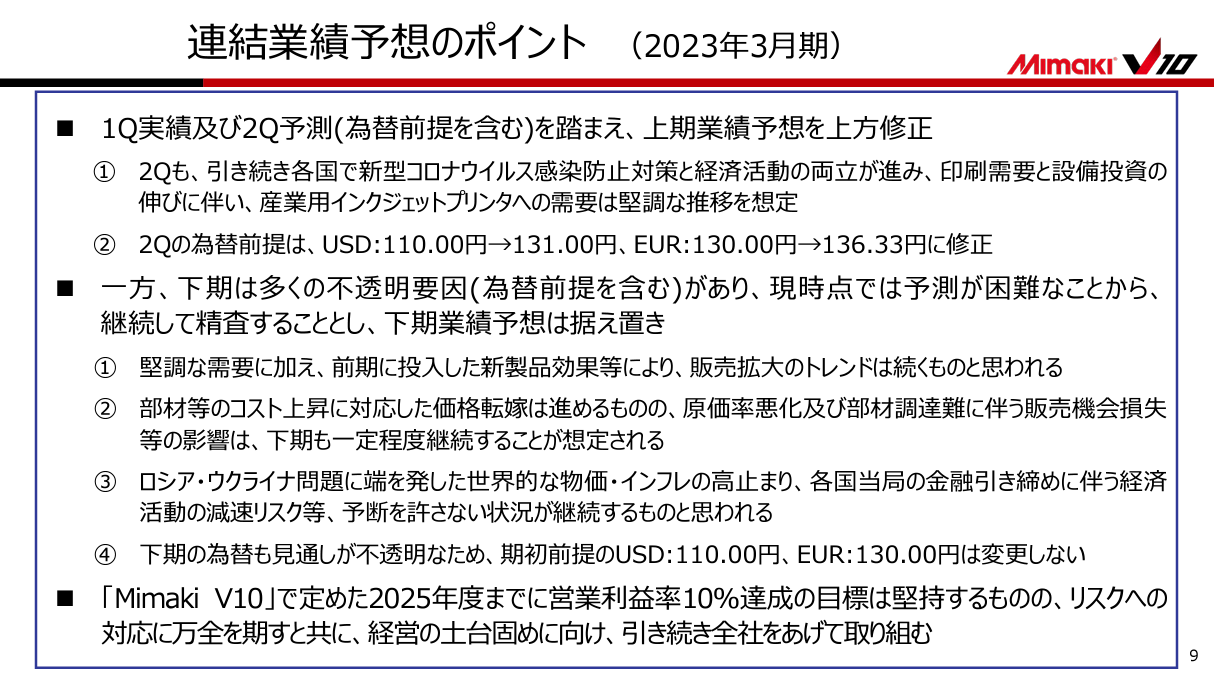

第1四半期のコメントの最後に「え?サラッと書いてありますが・・・下期の見通しは基本のまま据え置いている?為替も 110円/$、130円/€のままで据え置いている?勿論、戦争はまだ終わらず、冬になると欧州のエネルギー事情も逼迫し、物価上昇も・・・不透明極まりない状況なのでこのくらい手堅く見ておくのは正解でしょう・・・でも、結果としてはまた為替影響分や経営努力分を吐き出して上方修正すると見ました!」・・・と書きました。随分手堅い見通しですね~・・・と。さて、どうなったのでしょうか?

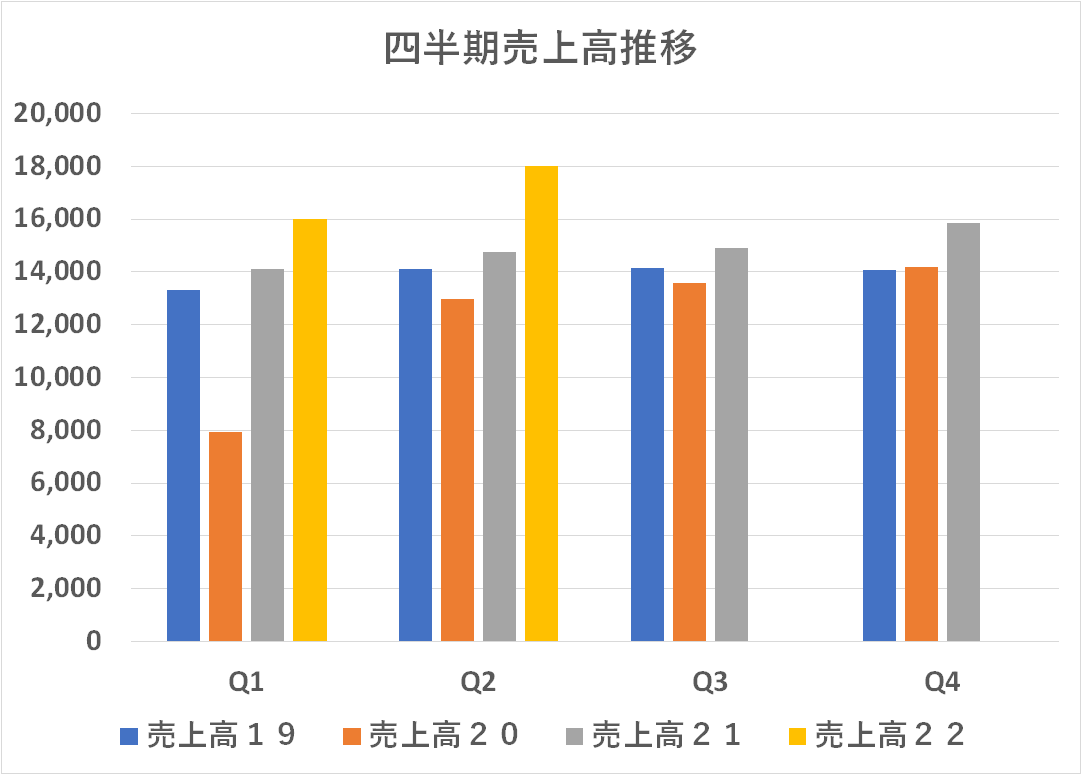

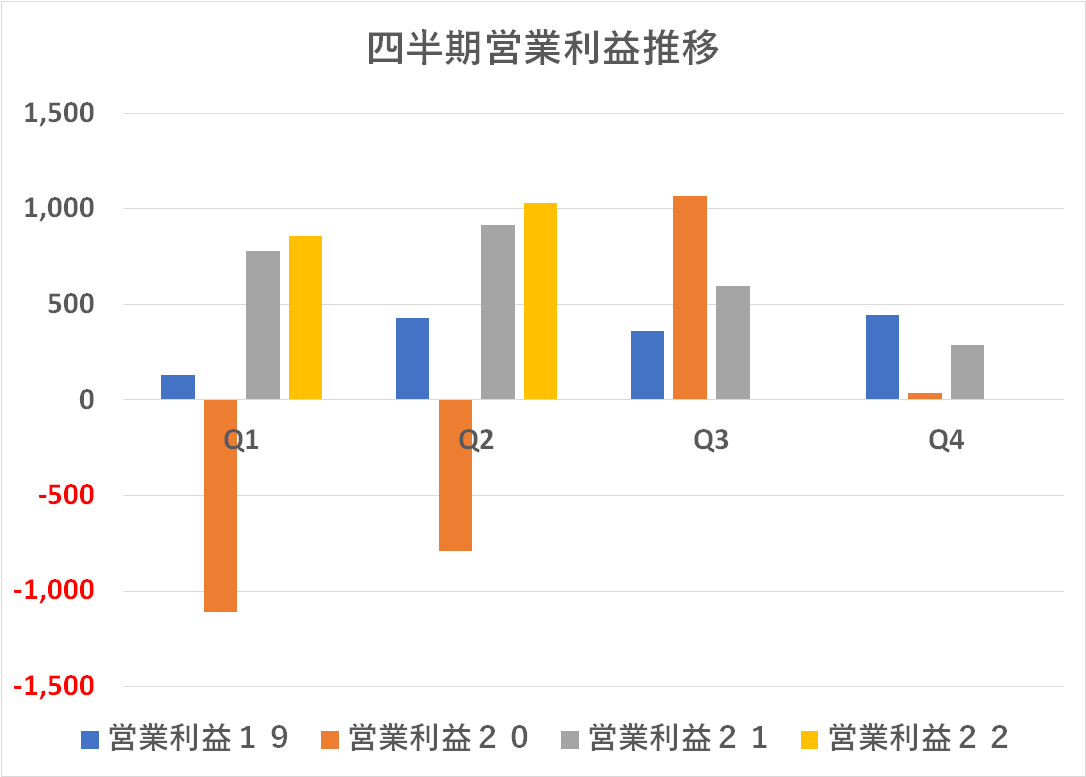

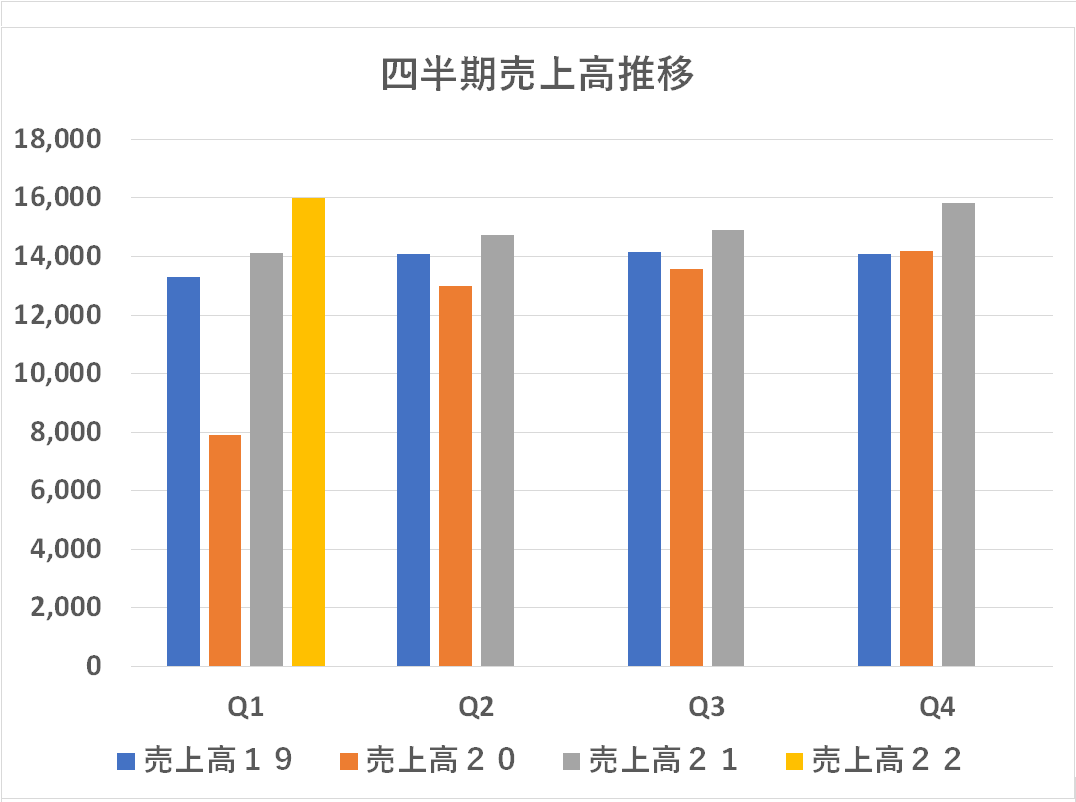

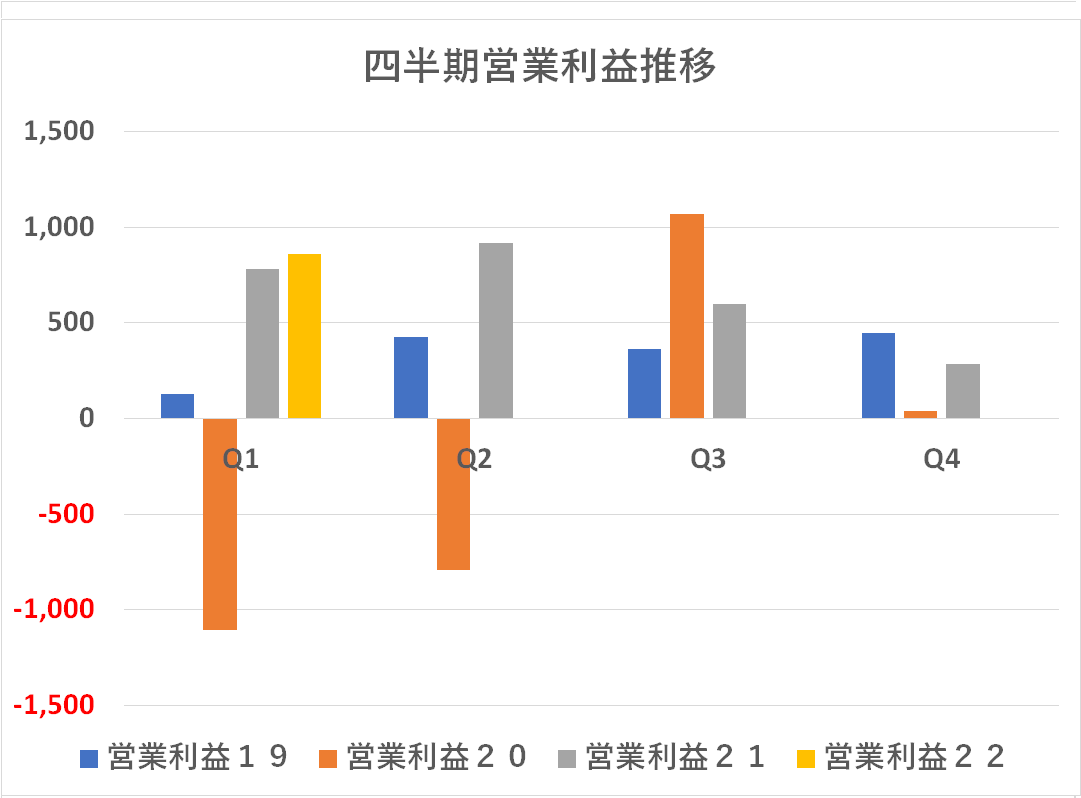

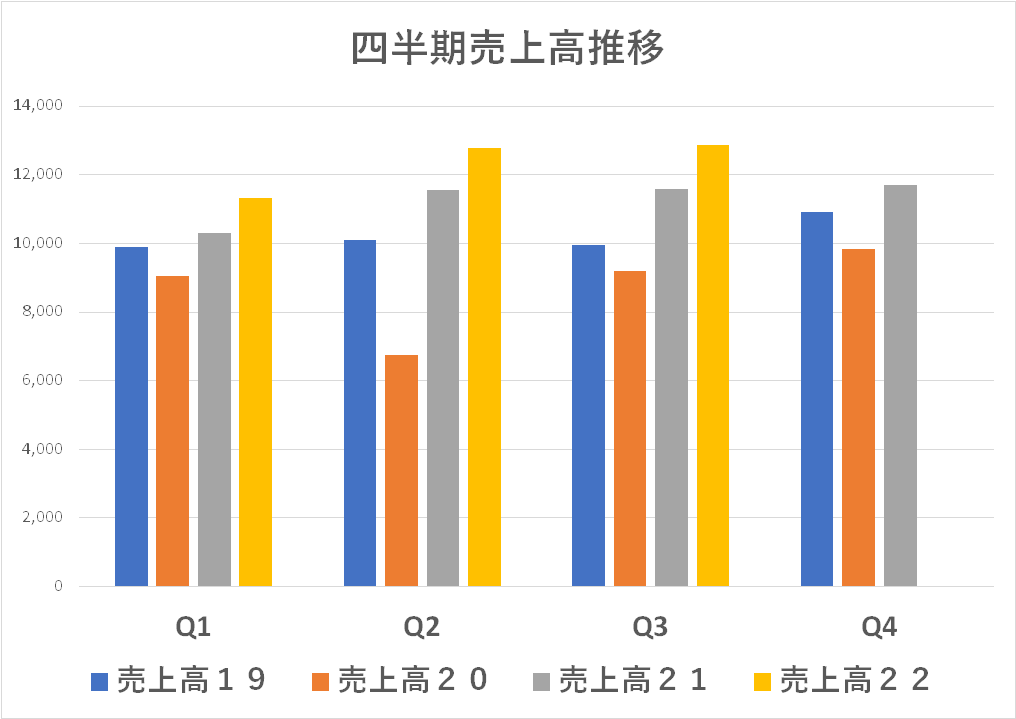

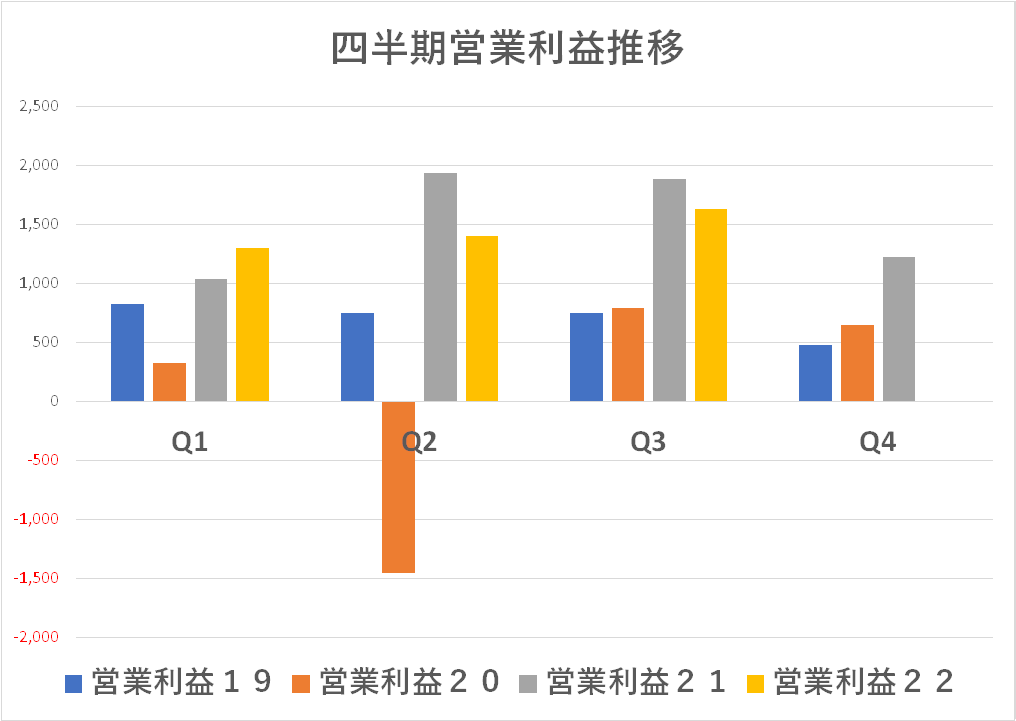

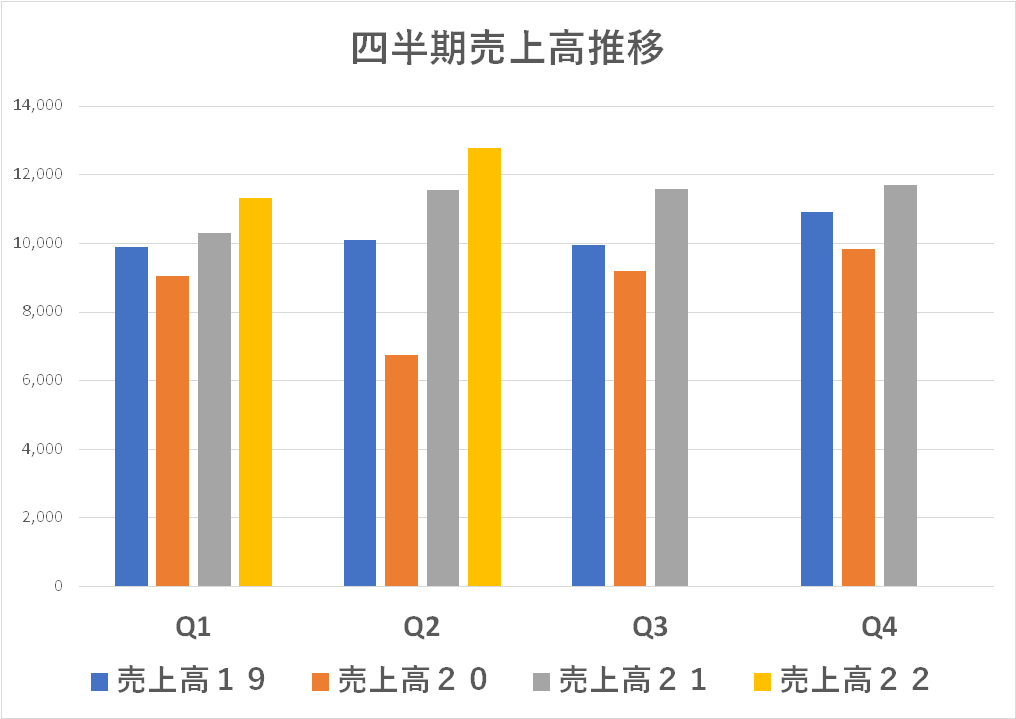

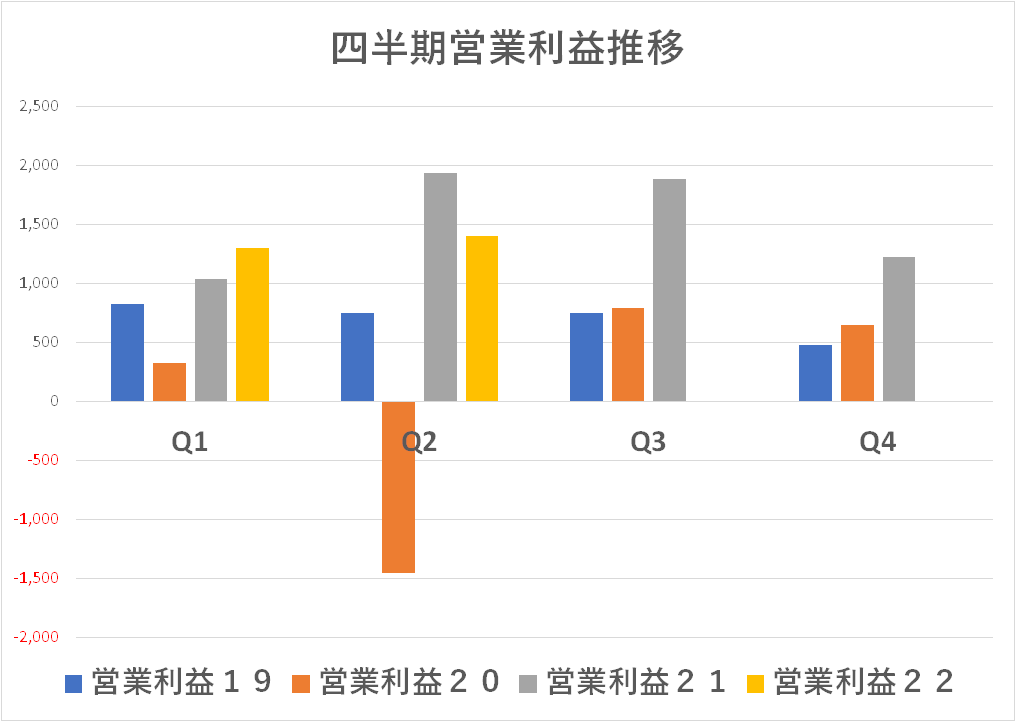

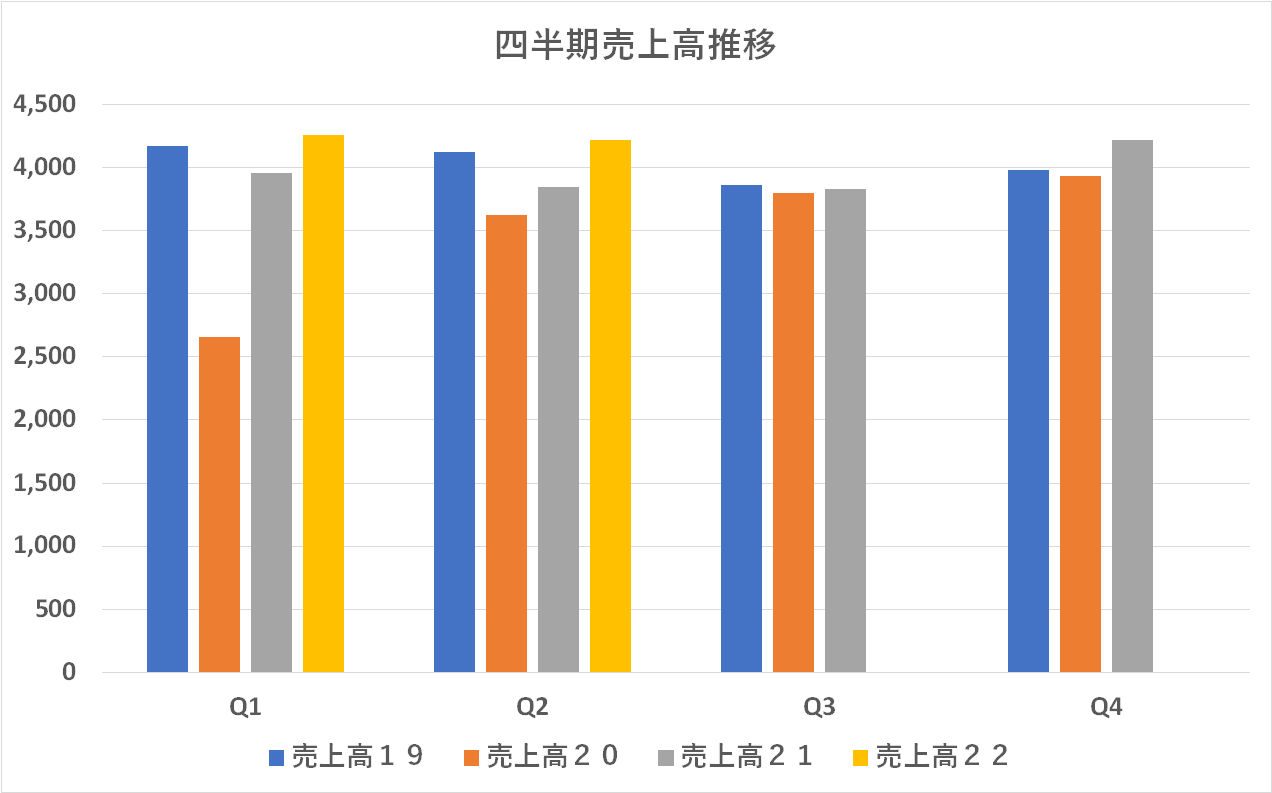

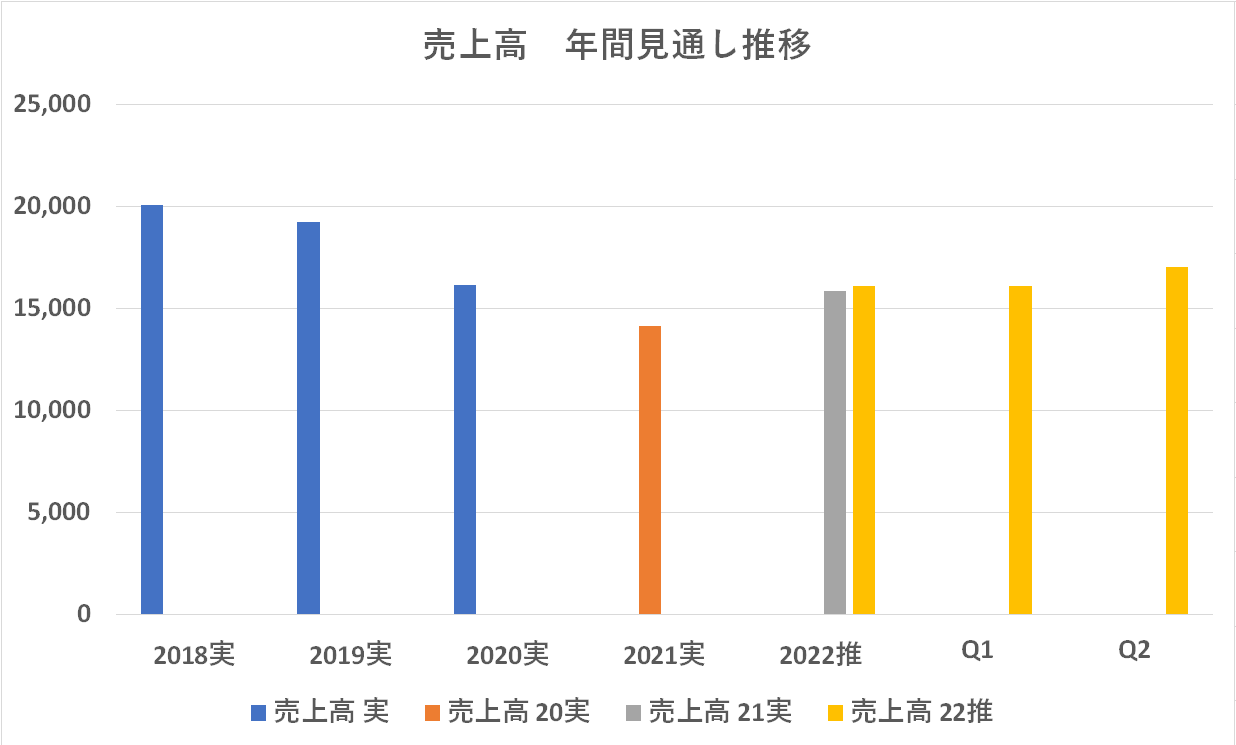

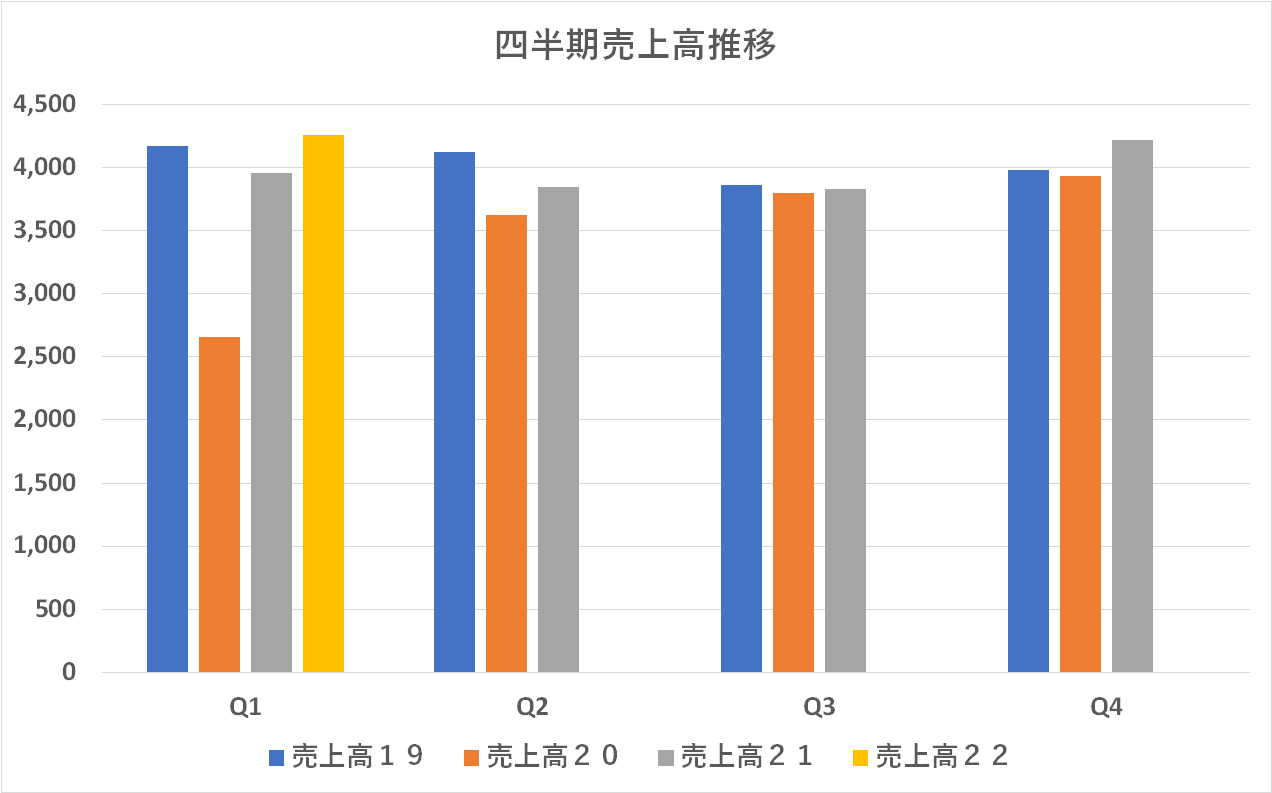

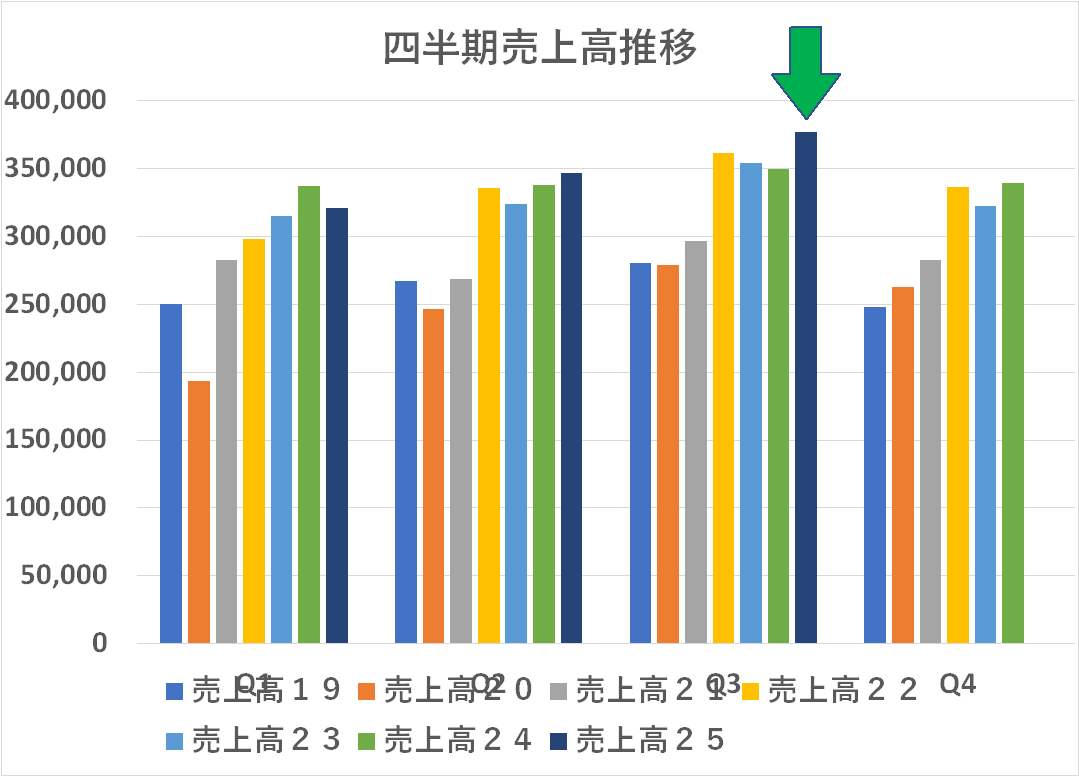

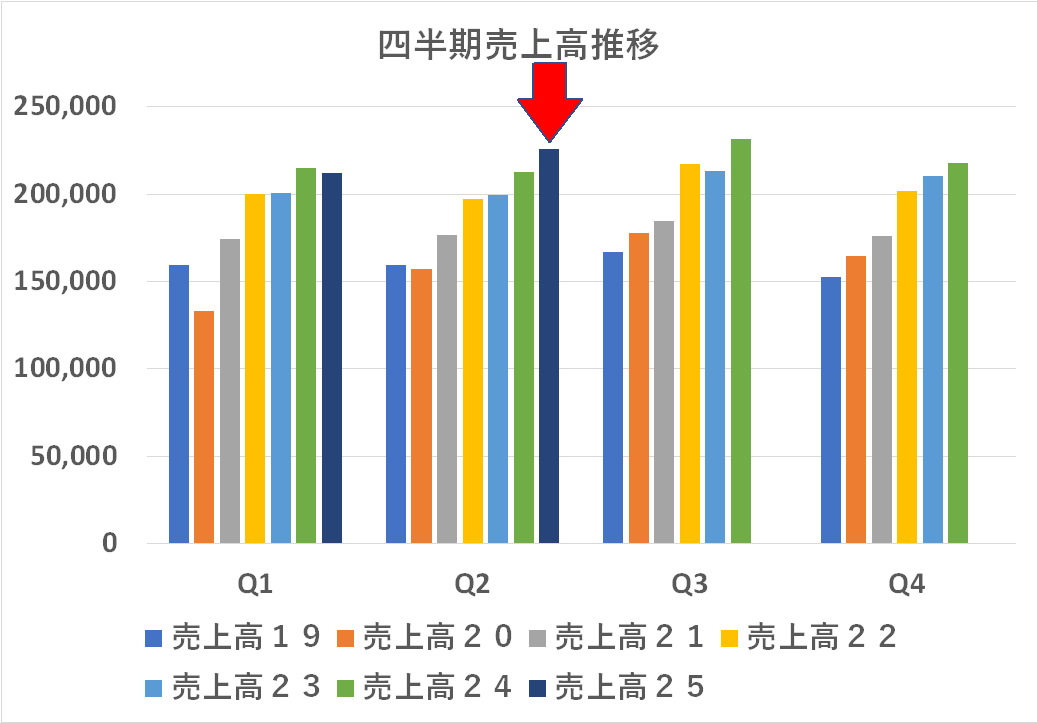

売上高は四半期の記録更新です。営業利益も順調に出ています。ただ、昨年(グレー)の売上高・営業利益と比べれば、目分量ですが営業利益率は低下しているように見えます。昨年と比べるとかなりの円安レートなのに営業利益率が低下している・・・何故?このあたりは詳しく掘り下げないとなんとも言えません。後日、時間を見つけて掘り下げましょう。

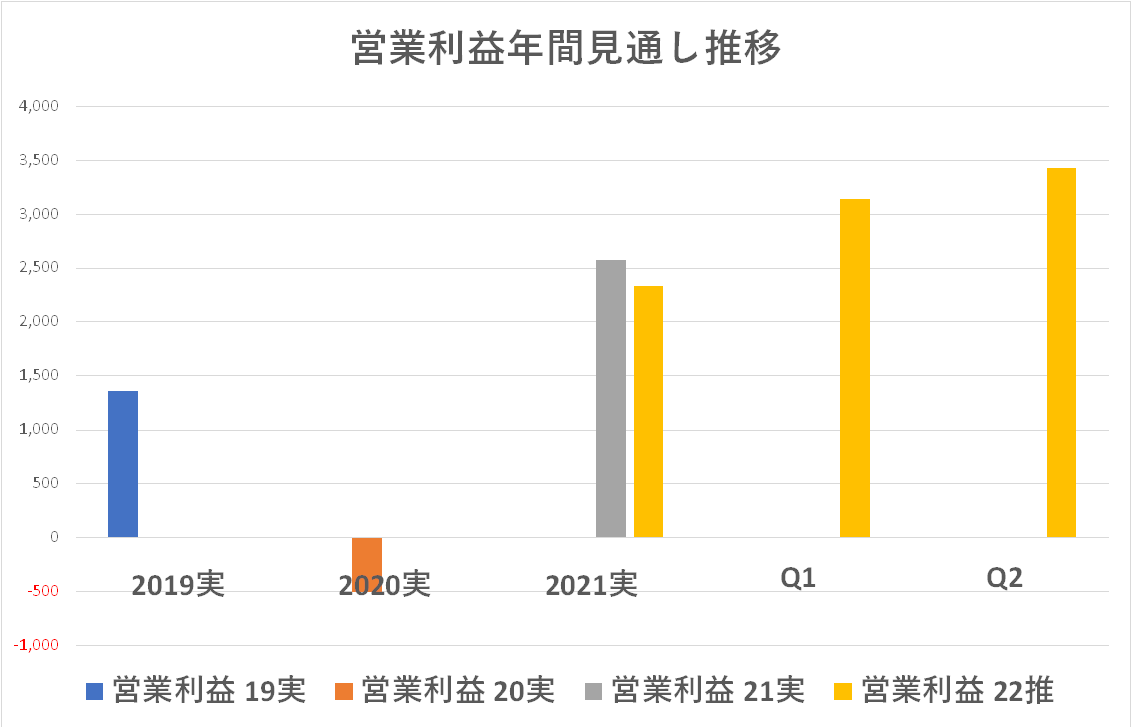

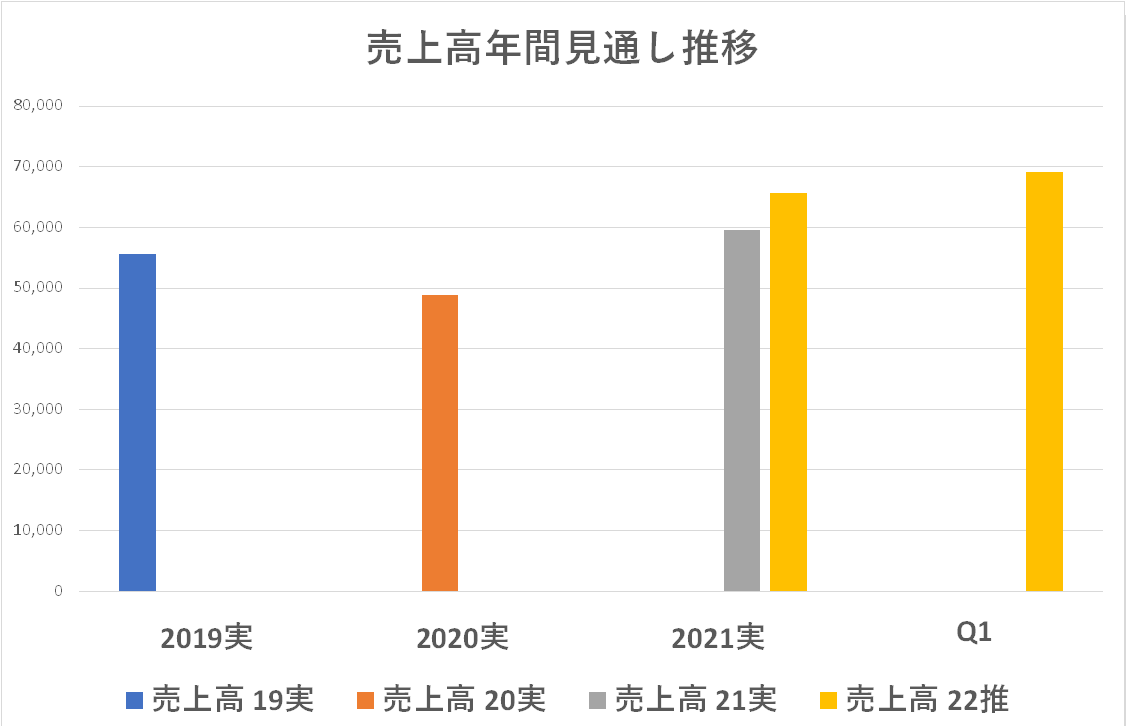

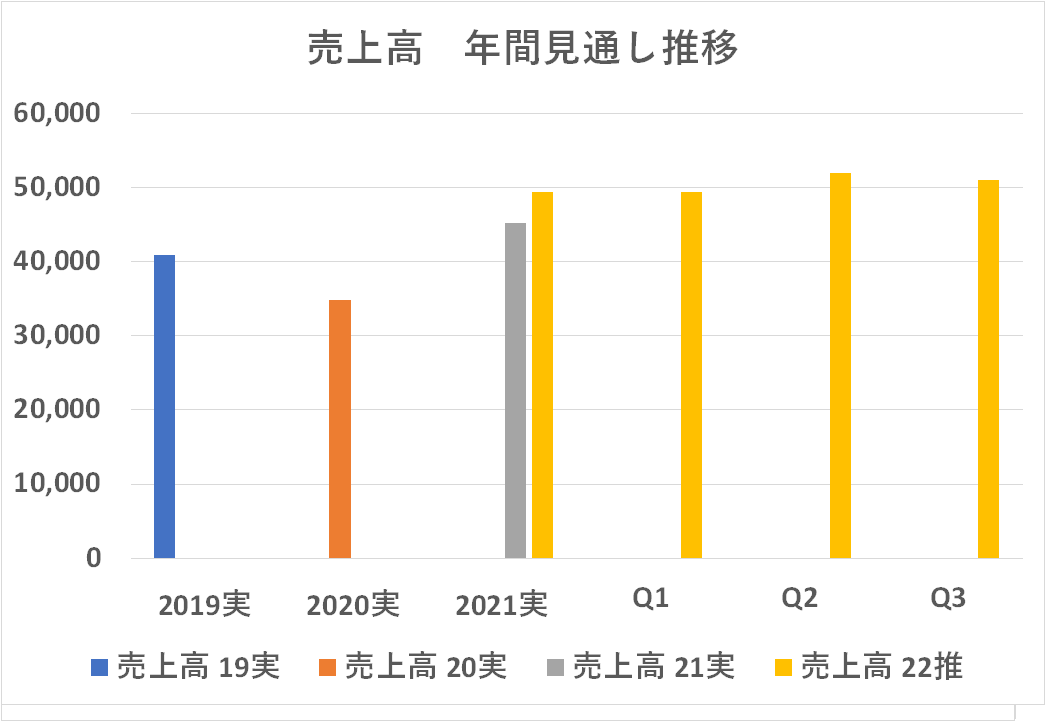

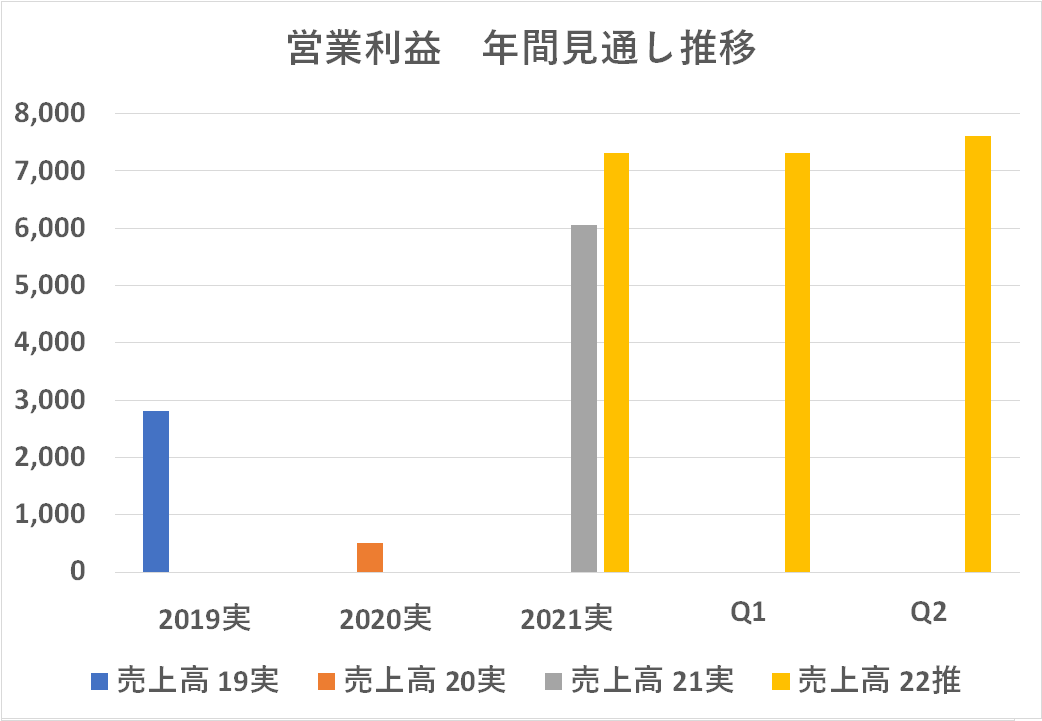

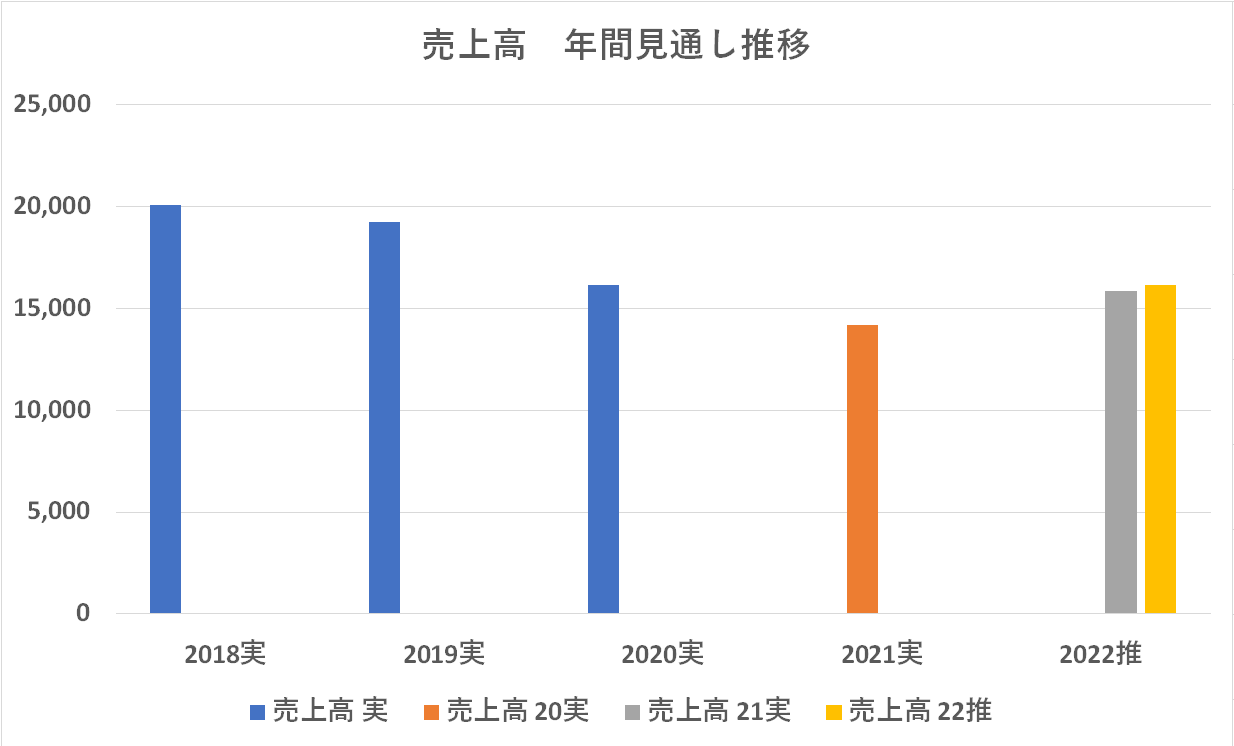

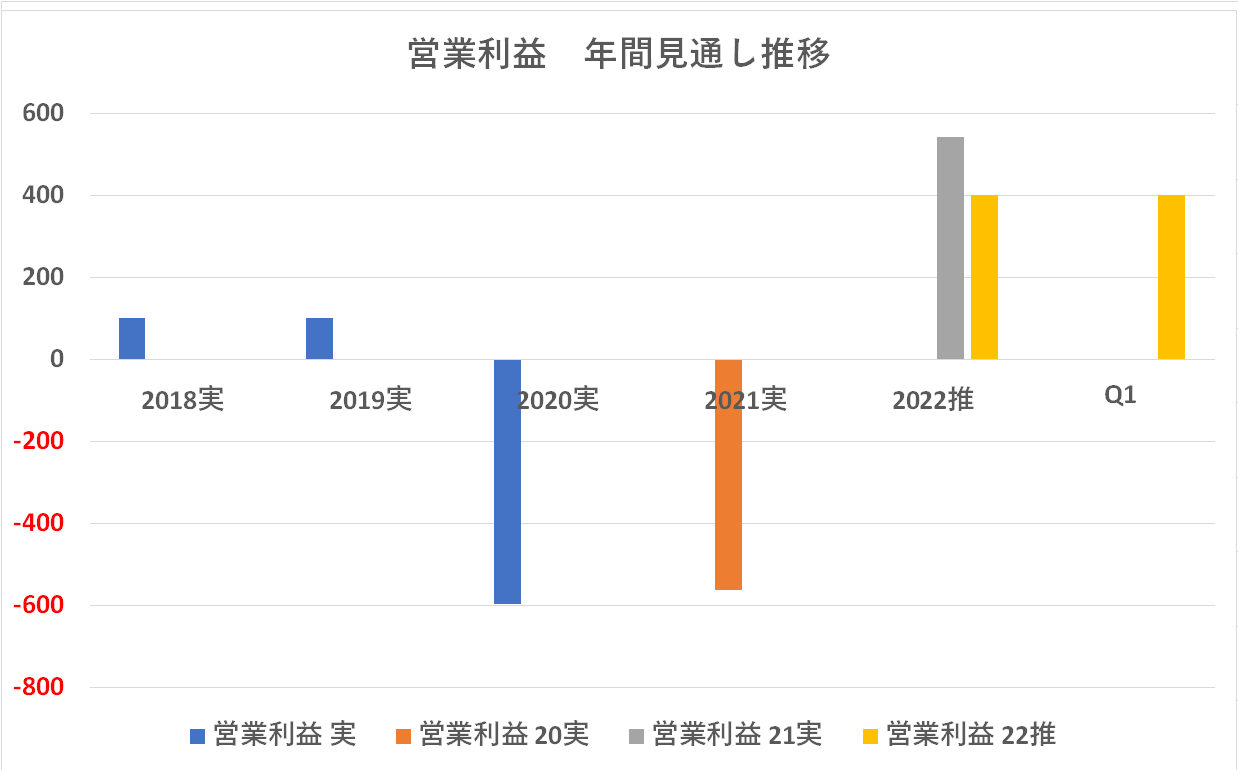

ほらね、予想通り、売上高も営業利益も年間見通しを上方修正しています(笑)そういえば、セイコーエプソンもこのパターンでしたね・・・「小さくコミット、大きく達成」(笑)長野県の気風なのか?(笑)・・・でも、余裕があればこそ出来る話です。前向きな経費や投資まで抑えて、とにかく利益を絞り出せ!・・・というような状況では、こういうことは出来ません。結構なことだと思います。多分、昨日発表した富士フイルムもそうなんだろうなあ・・・まだ見ていませんが、賭けてもいいです(笑)・・・あ、長野県だけではないということですね(笑)まあ、これだけ円安なんだから、本来は日本全国で同じようなものでしょう・・・

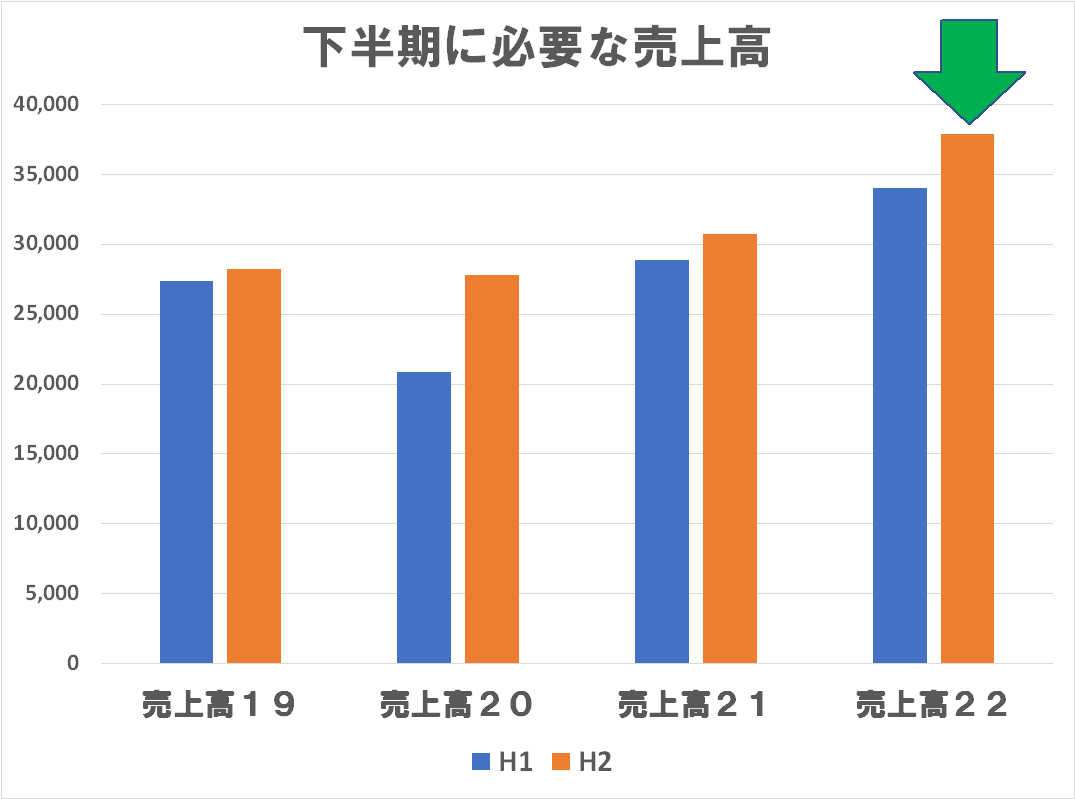

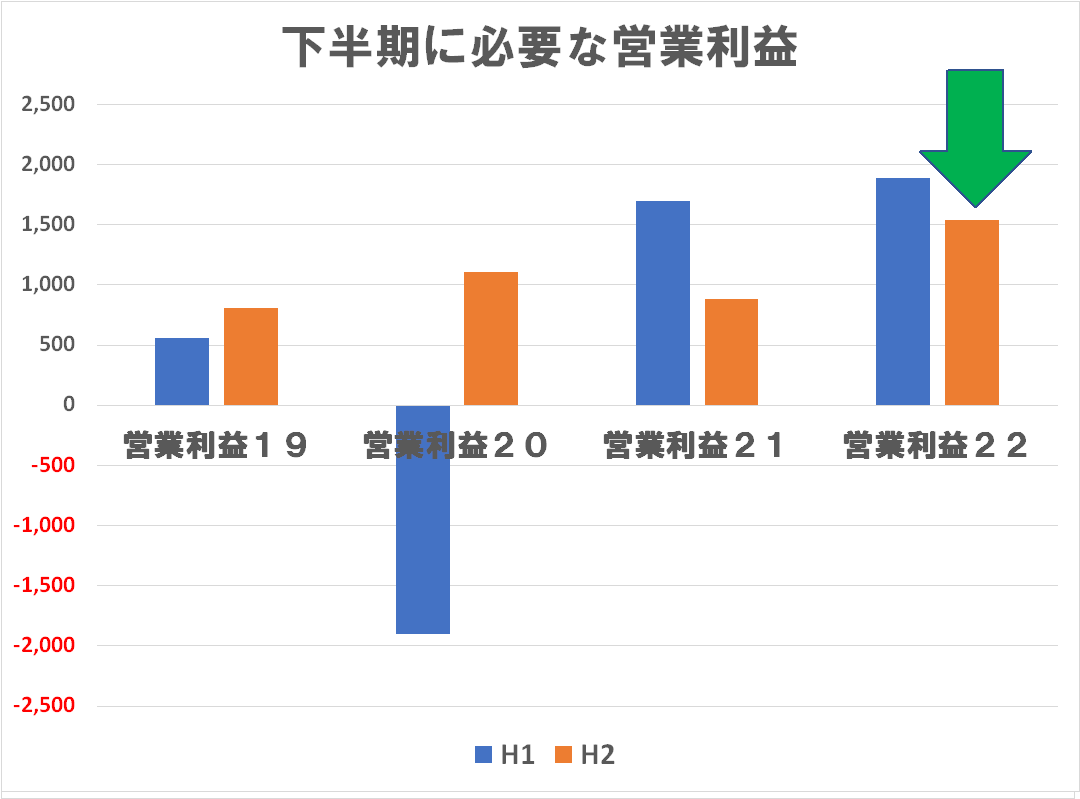

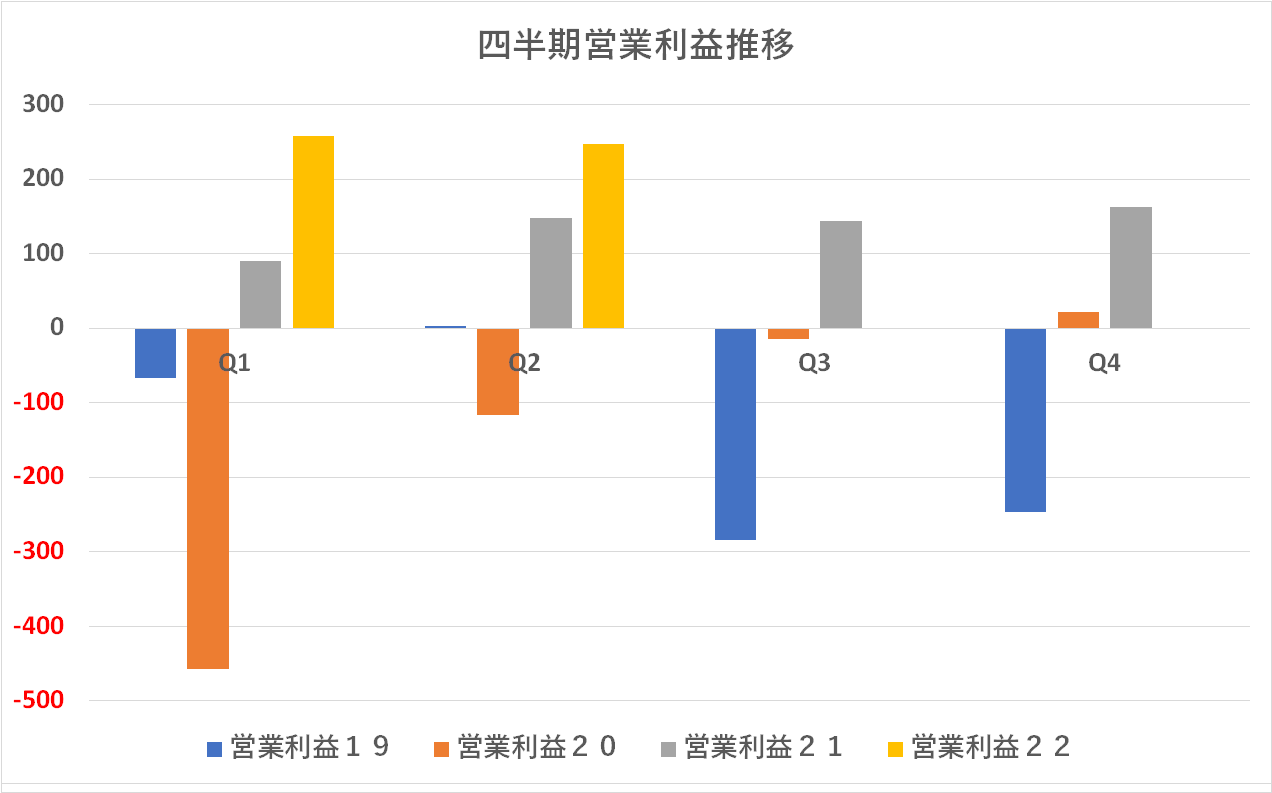

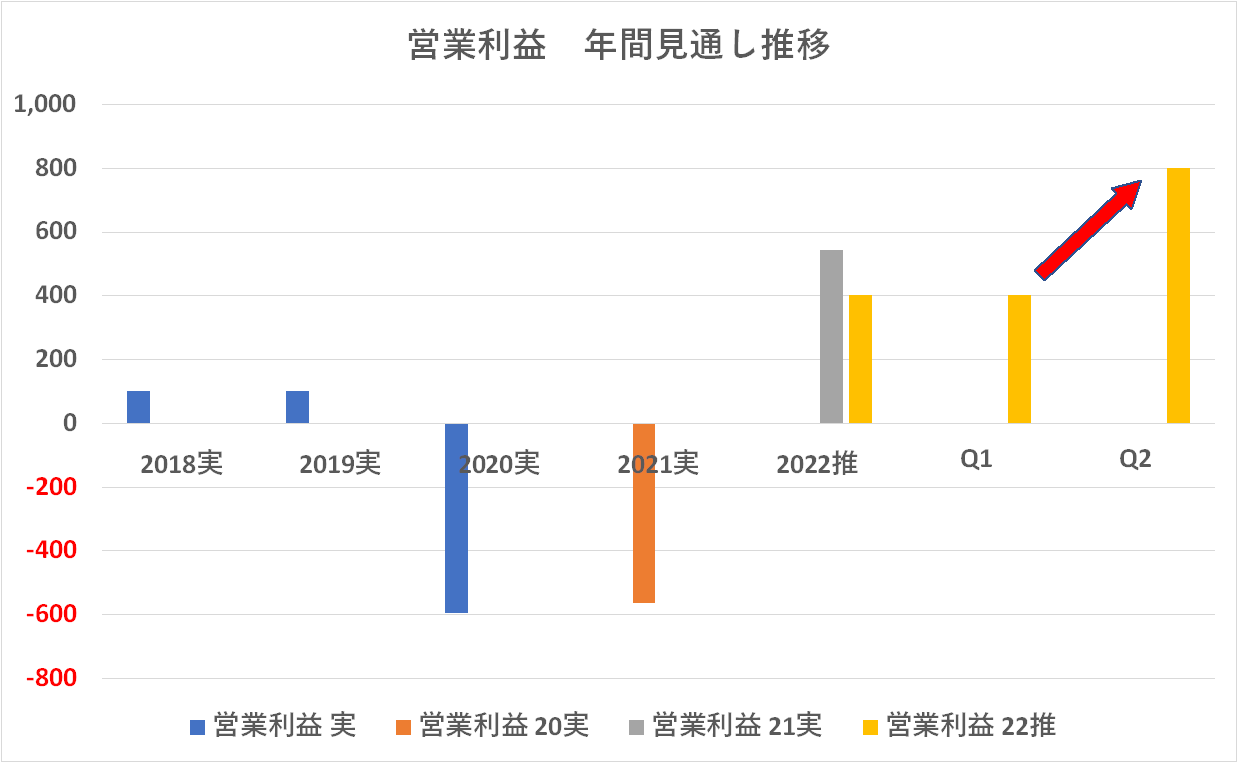

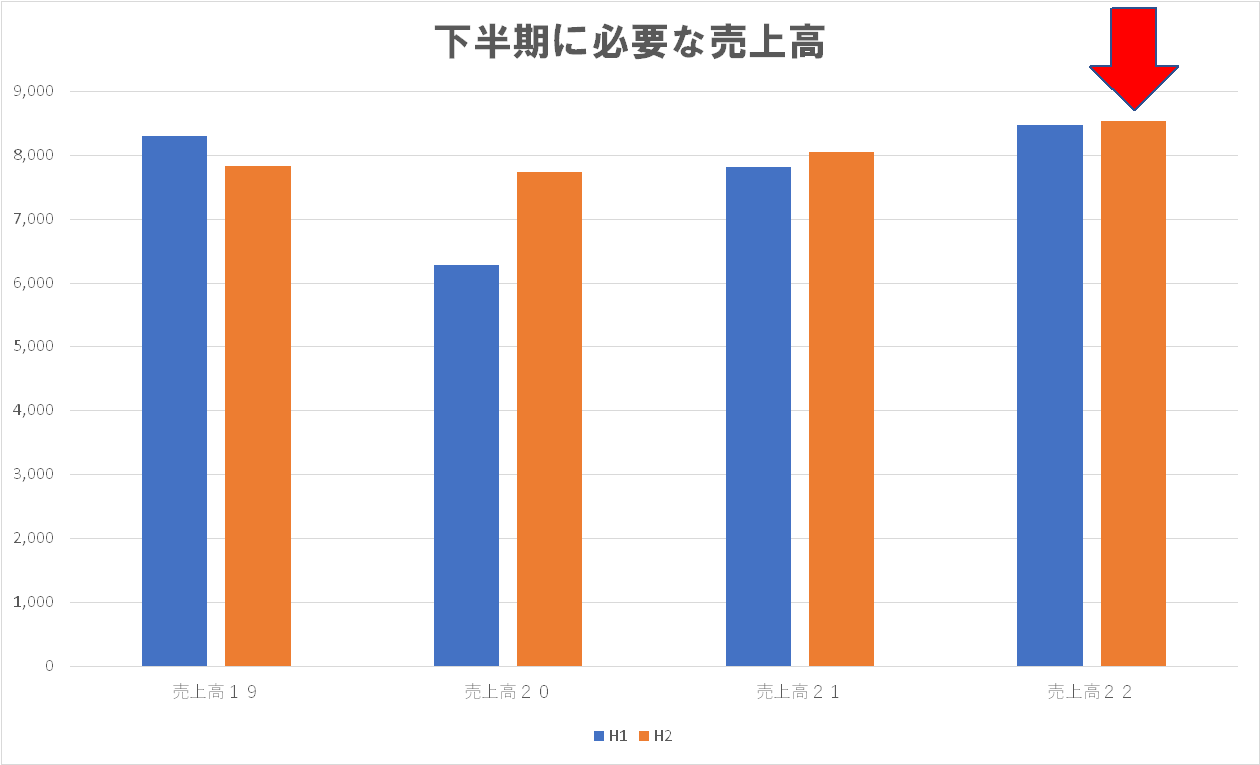

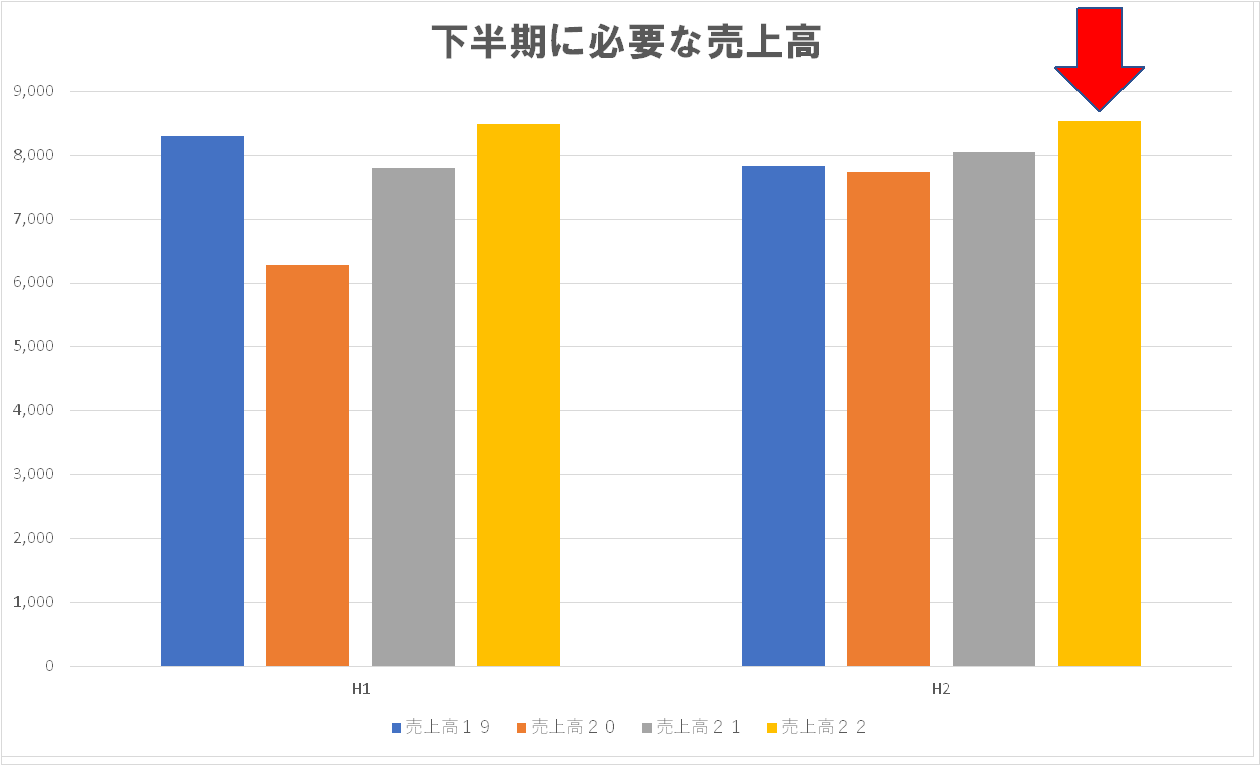

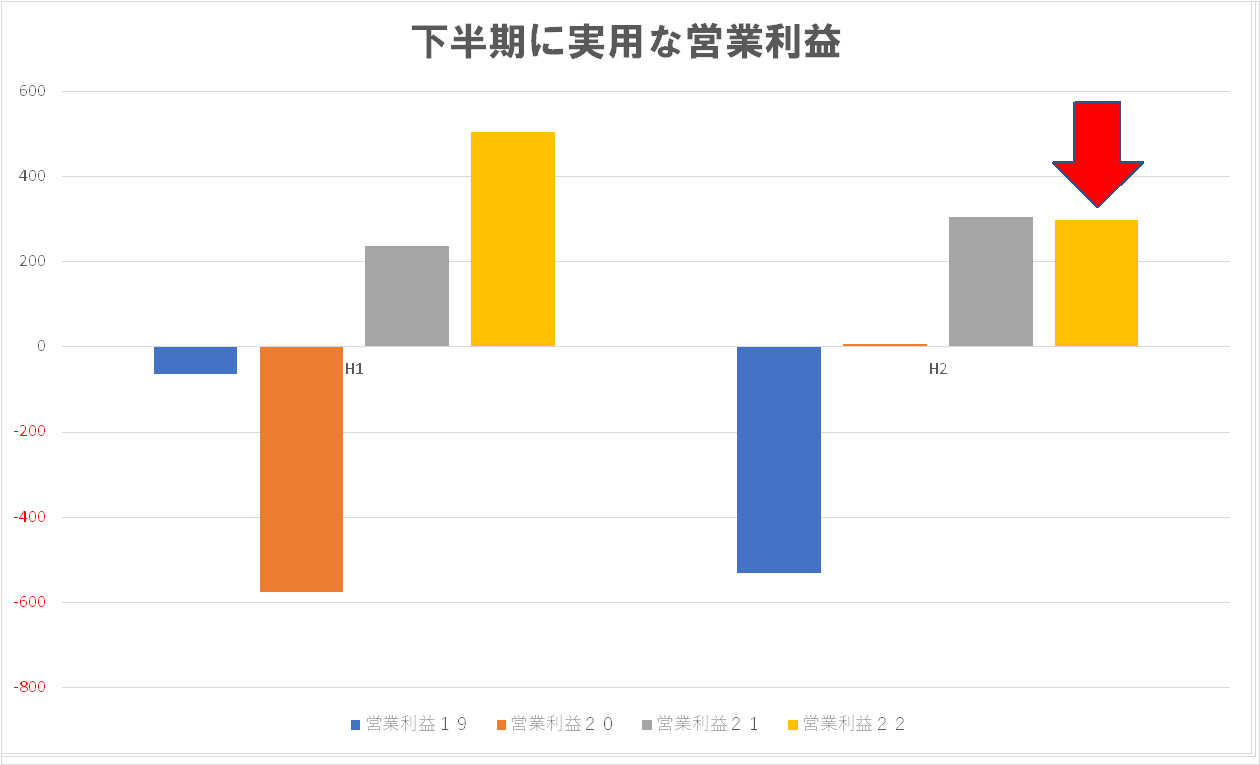

例によって{年間見通しー(Q1+Q2実績)}=下半期に必要な数値・・・という単純な数式で、同社が下期の売上高・営業利益をどう読んでいるかというのを求めグラフ化しておきます。売上高はまあ妥当に伸ばしているように見えます。

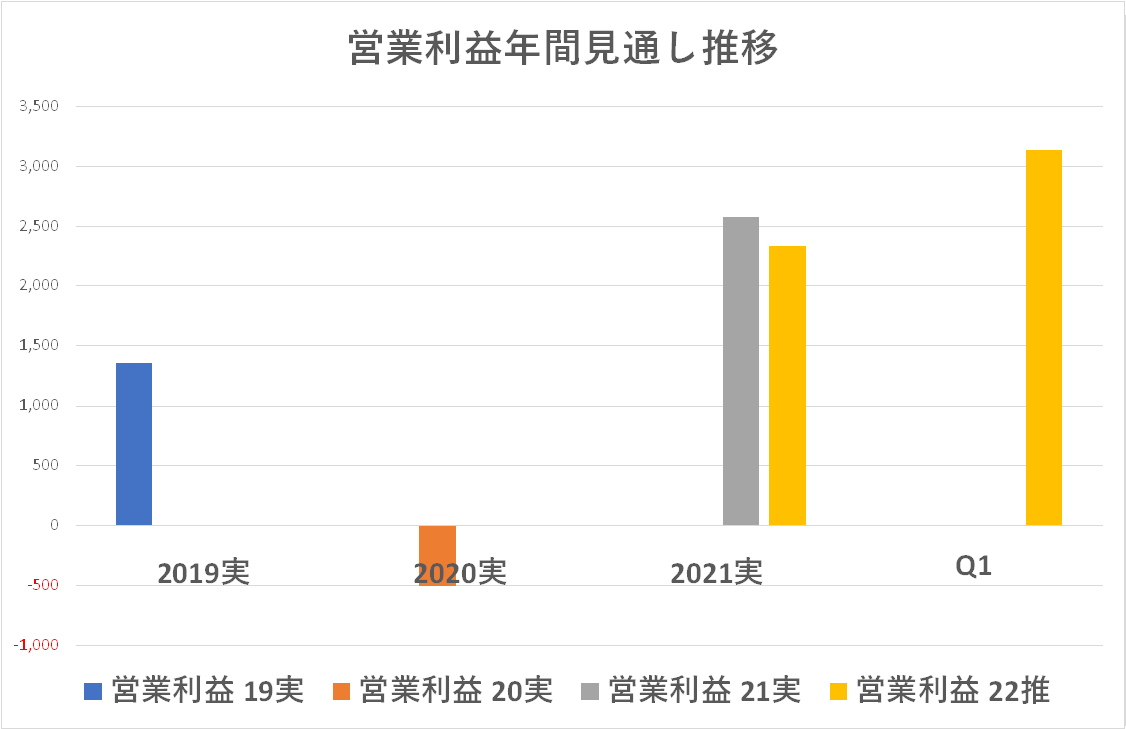

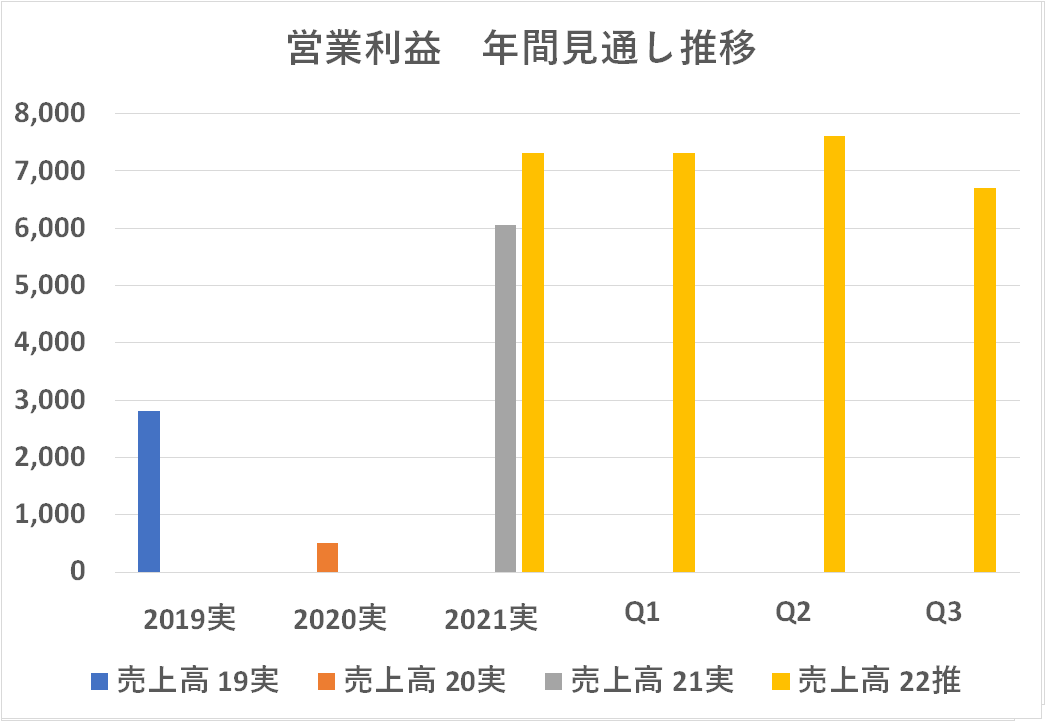

が・・・営業利益は上期を下回ると言っています!え、なんで?グラフなので細かい数字は出ていませんが、元データで見ると、上期の営業利益率 5.6%が下期には 4.1%に下がる・・・って言ってるんですよ、このグラフ・・・池田社長、ホンマでっか?(笑)

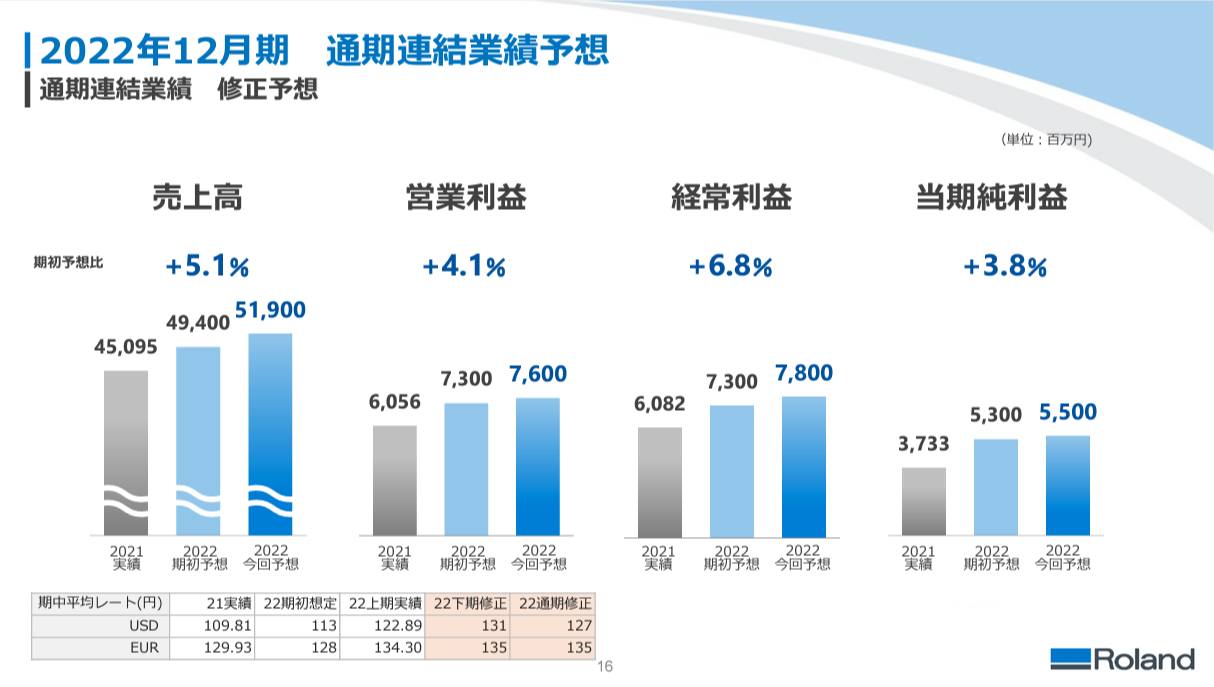

見通しの前提を見てみると「下期の為替前提は USD:135円 / EUR:135円・・・」とあります。ほらね、ここでもう 10円分違うでしょ?まあ、でも私はこれはいいと思うんです。今、恰好をつけて下期はすごい利益がでますよと言わざるを得ないような苦しい局面ではないわけだし、為替はそもそも水モノだし・・・このくらい手堅く計算しておいて、結果として上方修正する方が、その逆よりは余程いいですし、余裕があっての話です。

その下の項目に「地政学的なリスクへの対応に万全を期す」・・・これは何を言っているんだろう?まさか台湾有事?いやいや、それが真面目に織り込んだらこんなもんじゃないでしょうし、ミマキだけの問題でもないでしょう。よくある政府発表とか NHKニュースみたいに「日米韓の緊密な連携を確認した」・・・みたいな、毎度毎度結局ナニを言ってるのかよくわからん表現がありますが。ここでいう「地政学的リスク」ってナニを想定しているのか?もうちょっと具体的だといいですねえ・・・

いずれにしても、次回はまた上方修正すると見ました、池田社長、賭けてもいいです(笑)

同社は暦年決算なので、今回は 第3四半期決算発表となります。もう、この段階に来れば、発表の段階で残りは2か月足らず・・・3ヵ月リードタイムとしても今年度分の確定オーダーは受領済みで、生産計画・出荷計画も固まっているハズなので、見通しなどでに誤魔化しは利かなくなります。(他の大方の4月~3月決算の日本企業も、今日(12月9日)段階で、向こう3月末までの確定オーダーやクリティカルなパーツの在庫は確定しているので、今年度に関してはもうジタバタする余地は実質的に無いのです・・・このあたり、おわかりでしょうか?)

売上高は前年同期をクリアして一見順調に見えます。が、営業利益は第3四半期も前年同期を下回り、ここまでの累計では前年に届いていません。増収減益という形です。

年間の見通しは(上述のように)ここまでくるとかなり正確に見通せているハズで、売上高・営業利益とも下方修正しました。第2四半期ではその両方とも上方修正したというのに、たった3ヵ月で下方修正・・・ちょっと、いかがなものでしょうか?同社は年間の為替前提を「113円/ドル・128円/ユーロ」としていたのでかなりの恩恵はあってしかるべきとは思うのですが・・・決算説明資料では数量要因(思ったほど売れなかった)との説明があります。

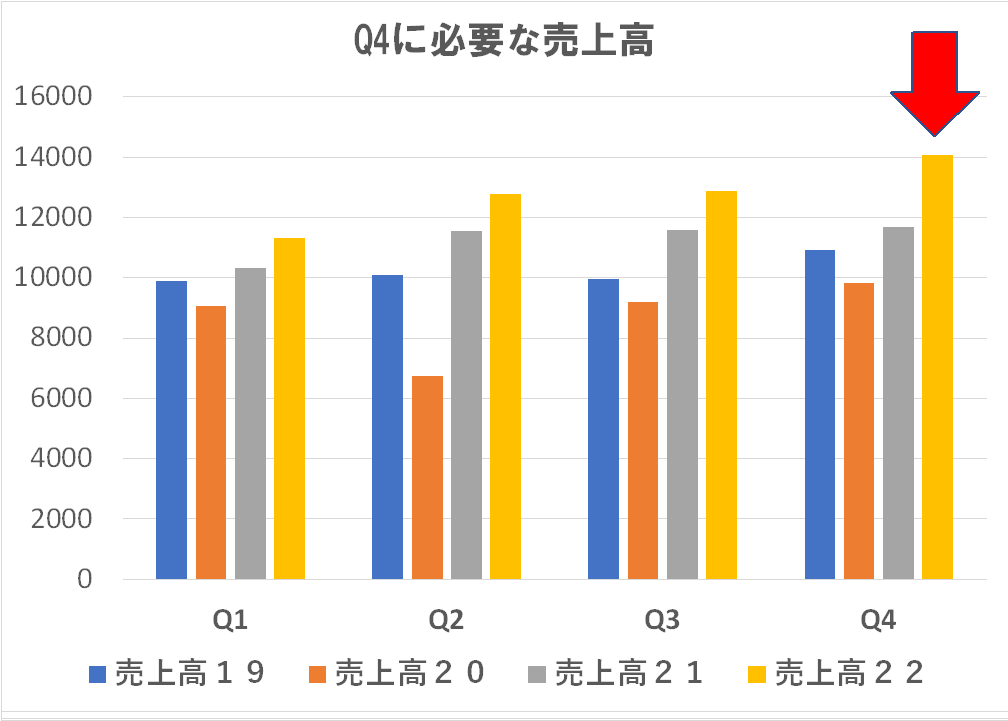

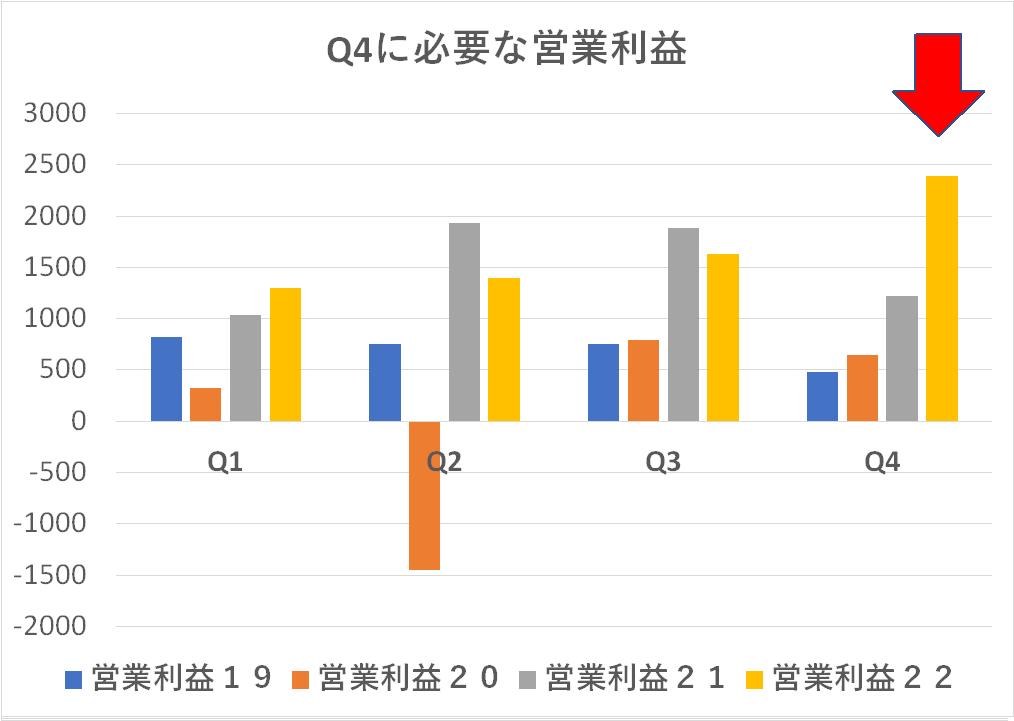

では、例によって「年間見通し-Q3までの累計実績=Q4に必要な数字」という単純な算式で、Q4に必要な売上高・営業利益を求めてみましょう。上のグラフです。年間見通し(目標)を下げたのだから、Q4は確実に達成できるような数字となっているハズ・・・と考えるのが普通ですが・・・

売上高は、またまた四半期の記録的な数字、営業利益も同じく四半期としては記録的な元気な数字となっています・・・というか、これを達成しないと、下方修正までした売上高・営業利益に届かないということです・・・ホントに出来るんでしょうか?まあ、2月初の年間決算を待ちましょう。

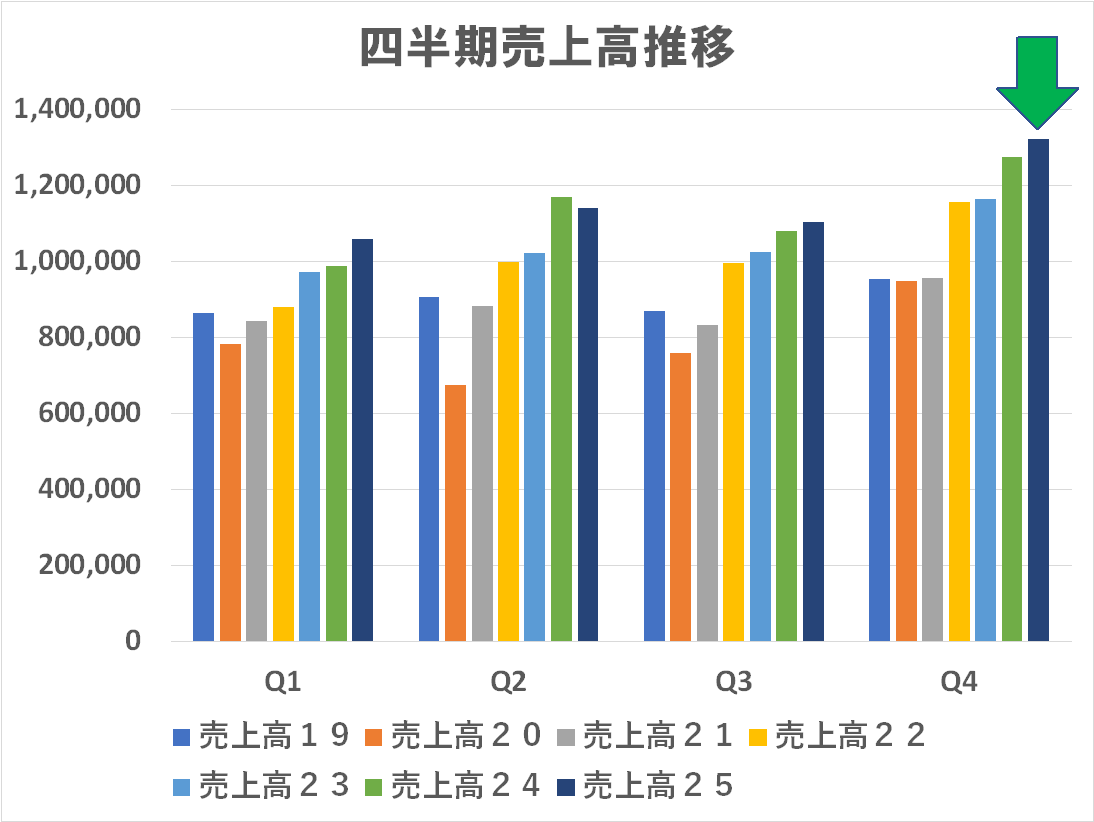

売上高は前年をクリアし、コロナ前の水準まで戻り、営業利益も前年をクリアして黒字基調が安定しているように見えます。まあ、あまりドラマチックなグラフではありませんが、まずは同慶の至りです。

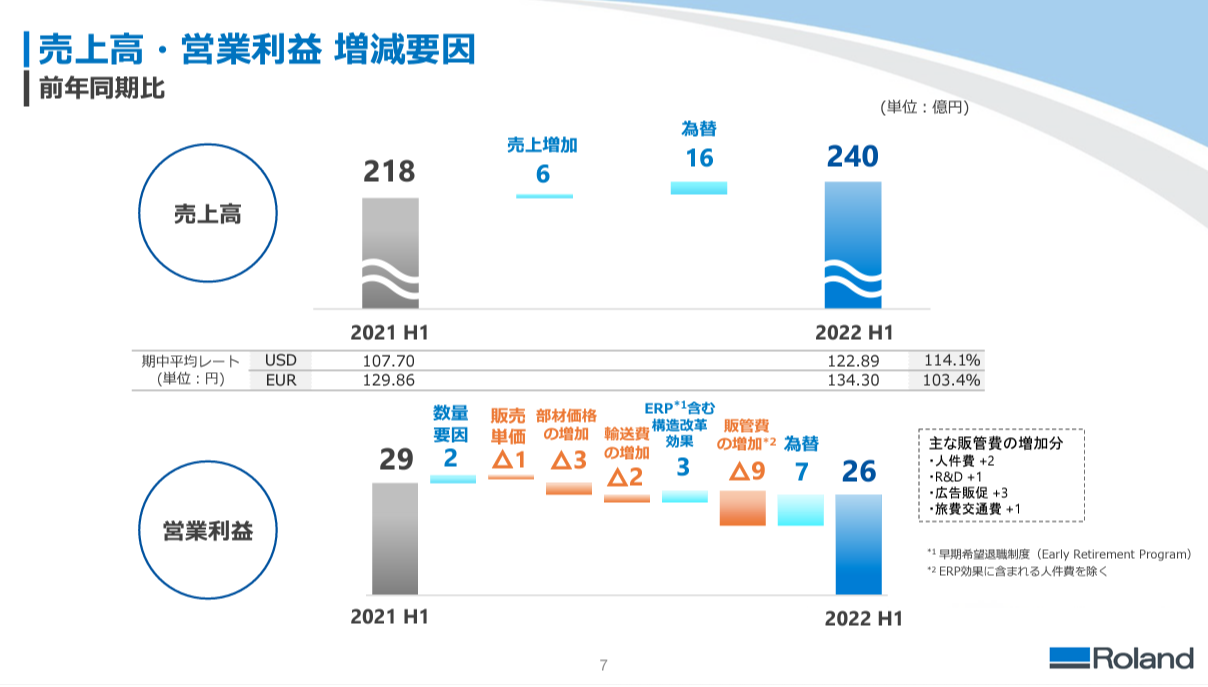

年間見通しは売上高・営業利益ともに上方修正しています。営業利益は上期(Q1+Q2)で年間分を達成してしまったので、期初の見通しの倍に上方修正しています。まあ、期初の見通しが低過ぎたとも考えられるので、こういうのがいいのか、そうでないのかは別の話ですけどね。

同社の場合はまだQ2決算(上期決算)なので「年間見通しー上期実績=下期に必要な数字」ということで売上高と営業利益をグラフ化しました。上で書いたローランドDGとは逆に、下期の数字を無理しているフシはありません。売上高に過度の期待をしている様子もなく、営業利益については上期の6割程度でいいという数字に見えます。まあ、締めてみれば十分達成可能のように見えます。