- 2018-4-22

- Nessan Cleary 記事紹介

The ongoing saga of Fujifilm’s planned takeover of Xerox has taken a bizarre twist with an allegation that Xerox had planned to fire its CEO, Jeff Jacobson, though Xerox itself has denied this.

富士フイルムが計画していたXeroxの買収計画は、XeroxがCEOのJeff Jacobsonを解雇しようと計画していたとの申し立てによって奇妙な歪みを受けています。Xerox はそれを否定してはいますが。

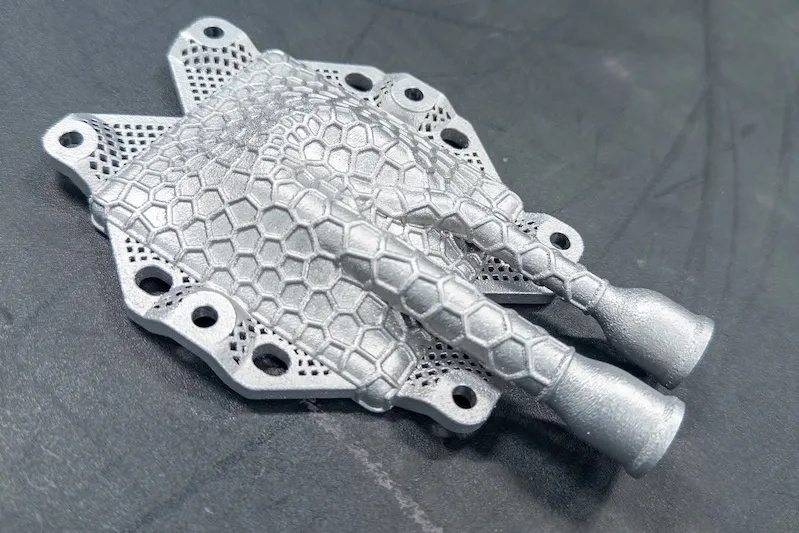

Jeff Jacobson, CEO of Xerox, pictured here at the company’s Drupa 2012 press conference.

The Wall St Journal reported a few days ago that Darwin Deason, the third largest shareholder in Xerox, had amended his previously filed lawsuit against Xerox with an allegation that the Xerox Corporation board had told Jacobson last November to stop negotiations with Fujifilm because it was considering firing him. This lawsuit further alleges that Jacobson instead hurried to put a complex deal in place that would leave him in charge of the company. Robert Keegan, chairman of Xerox, says that Jacobson was “fully authorized to engage in discussions with Fujifilm.”

ウォール・ストリート・ジャーナルは数日前、「Xeroxの第3大株主であるDarwin Daeson氏が『Xerox Corporationの取締役会がCEOのJacobsonの解雇を考えており、昨年11月に、富士フイルムとの交渉を中止するようにJacobson氏に伝えた』と主張し、その前に提出していたXeroxに対する訴状内容を変更した」と報道しました。この訴訟では更に Jacobson氏 が自分が引き続き会社に残れるように、複雑な取引を急いでいると主張しています。 Xeroxの会長であるRobert Keeganは、Jacobson氏は「Fujifilmとのディスカッションを担当することに関し完全な信認を受けている」と述べています。

This lawsuit comes ahead of the next planned meeting of Xerox’s shareholders in May, when they will elect new directors to the board of directors. Xerox is hoping that the shareholders will then follow the board of directors recommendation to accept the proposed $6.1bn deal with Fujifilm. Deason and Carl Icahn, the largest individual Xerox shareholder, have argued against this deal from the start claiming that it undervalues Xerox and that their shares in Xerox will count for less because Xerox itself will be in a minority position with Fujifilm controlling 50.1 percent of the new company.

この訴訟は、新任取締役を選任する5月の Xerox 株主総会に先立って行われます。Xerox は、富士フイルムとの61億ドルの買収提案を受け入れるため、株主が取締役会の提案を支持することを希望しています。 Xeroxの株主最大手であるDeason氏とCarl Icahn氏は、Xeroxを過小評価していること、彼らの Xeroxの持株(の価値)が少なくなると主張しています。これは、Xerox自身は、富士フイルムが50.1%を所有する新会社に於いてマイノリティのポジションに置かれるということからです。

However, before the meeting and the election of the new directors, those directors must first be nominated but the deadline for doing this passed last December. Deason is suing Xerox for the right to nominate a whole slate of new directors, claiming that there has been a material change in circumstances, which is significant enough to waive the deadline for nominating new directors.

しかし、株主総会と新任取締役の選任に先立って、取締役候補者が指名されなければなりませんが、昨年12月にこれを行う期限は過ぎています。Deason 氏は、新任取締役候補者を指名するための期限を守るための状況の重大な変更があったと主張して、新任取締役全員を指名する権利について Xerox を訴えています。

This allegation of material change is based upon a previously secret crown-jewel lock up clause in the existing Fuji Xerox joint venture that prevents Xerox from selling its stake to anyone other than Fujifilm by giving Fujifilm control over Xerox’s intellectual property and manufacturing rights in the Asia-Pacific market if Xerox sells a 30 percent stake to another company. Xerox has said that Deason and Icahn have had access to all this information for some time, saying that Deason’s allegations “are without merit and the company will vigorously defend itself.”

この重大な変更という主張は、「富士ゼロックスの合弁契約の中に、ゼロックスが30%の株式を別の会社に売ったなら、富士フイルムが知的財産の支配権とアジアパシフィック市場における製造権を差し出すということが含まれ、これによってXeroxは富士フイルム以外に株を売ることができないという『クラウンジュエルロックアップ条項』が明らかになった」ということが根拠とされます。 Xeroxは、DeasonとIcahnがこの情報すべてに既にアクセスしていると述べ、Deasonの主張は「メリットがなく、会社が積極的に防御する」と述べています。

Deason also alleges that the terms of the proposed deal with Fujifilm were only revealed after the nomination deadline. Deason’s lawsuit also alleges a pattern of other failure such as not dealing properly with the recent accounting scandal at Fuji Xerox. In reply, Xerox has stated: “After having considered all strategic alternatives available to the company, Xerox’s Board of Directors remains steadfast in its belief that the combination with Fuji Xerox is the best path to create value for the company and its shareholders.”

Deason氏はまた、Fujifilmとの提案されたディールの条件は、指名締め切り後になってから明らかにされたと主張しています。Deason氏の訴訟では、最近の富士ゼロックスの会計スキャンダルを考慮しないなど、他の失敗のパターンもあると主張しています。 Xeroxは「Xeroxにとってのあらゆる取りうる戦略的選択肢を検討した結果、Xeroxの取締役会は、引き続き富士ゼロックスとのコンビネーションが、会社と株主のための価値を創り出す最良の道だと考えています」と回答しています。

Deason and Icahn have been quite open in their intention to nominate new directors, replace Jacobson and cancel the Fujifilm deal. This week, the pair released a new open letter to their fellow Xerox shareholders arguing the need to replace some of the directors and oppose the proposed Fujifilm deal. They write: “Fuji – with the able assistance of Xerox CEO Jeff Jacobson – appears to have been successful in putting one over on the board of directors of Xerox. However, the market cannot be so easily tricked. The closing price of Xerox stock last Friday (April 13, 2018), before many of the sordid details came to light, was $28.17 per share, which is approximately 14% below the closing price on the day prior to the announcement of the scheme and approximately 37% below management’s purported deal value of $45.00 per share.”

DeasonとIcahnは、新しい取締役を指名し、Jacobsonを交代させ、Fujifilmの取引をキャンセルさせようとしていることは明らかです。今週二人は、ゼロックスの株主に取締役の一部を置き換え、提案されている富士フイルムの取り引きに反対する必要があると主張する公開書簡を発表しました。彼らは次のように書いています。「Xerox CEOのJeff Jacobsonの助けを借りて富士は、Xeroxの取締役会を騙す成功したようです。しかし、市場はそれほど簡単に騙されることはありません。先週の金曜日(2018年4月13日)のXerox株式の終値は(多くの厄介な詳細が明らかになる前)1株当たり28.17ドルであった。これは、スキームの発表前日の終値の約14%安であり、 経営陣が1株当たり45.00ドルと主張しているディールの株価と比べて約37%も下回っている。」

Instead they suggest that new management at Xerox could capitalise on untapped value within the company, partner with PC manufacturers and monetize some of Xerox’s intellectual property as well as rethinking the Fuji Xerox joint venture.

代わりに、Xeroxの新しい経営陣は、PCメーカーと提携し、Xeroxの知的財産の一部を収益化し、Fuji Xeroxの合弁事業を再考することで、会社に眠っている価値を生かすことができると提案しています。