- 2019-4-20

- Nessan Cleary 記事紹介

EFIは、プライベートエクイティ会社の Siris Capital Groupの関連会社により、約17億ドル(1,870億円)全てキャッシュにて買収されました。

EFI acquired by Siris for $1.7bn

EFI has been acquired by an affiliate of private equity firm Siris Capital Group in an all-cash transaction valued at approximately $1.7 billion.

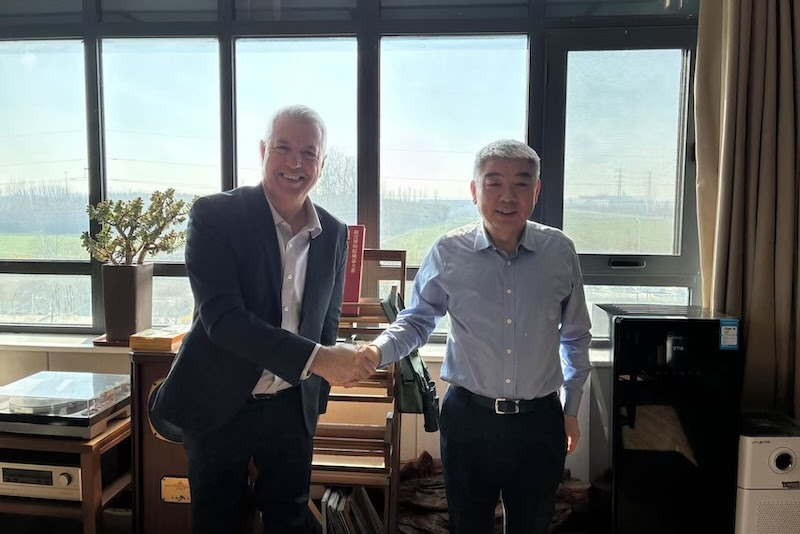

Bill Muir is to become CEO at EFI.

契約条件によると、Sirisの関連会社は 1株当たり 37.00ドルを現金で支払うことにより、EFIの発行済普通株式をすべて購入します。これは、2019年 4月 12日の取引終了時の EFIの 90日加重平均価格に対し約 45%のプレミアムが上乗せされています。EFIの株価がニュースで上昇し、1株あたり 38.31ドルという最高値を記録したことから、市場は明らかに感銘を受けました。

Under the terms of the deal, the Siris affiliate will buy all of EFI’s outstanding common stock by paying $37.00 per share in cash, roughly a 45% premium over EFI’s 90-day volume-weighted average price at the end of play on April 12th 2019. The market was obviously impressed as EFI’s share price rose on the news, hitting a highpoint of $38.31 per share.

Sirisは、主に北米に拠点を置く、データ、電気通信、テクノロジー、およびテクノロジー対応企業への制御投資に主に集中しています。同社のマネージングパートナーである Frank Bakerは、この提案の背後にある理由を説明し、「EFIは、強力なソフトウェアの歴史と革新の文化に支えられ、イメージングおよびプリント業界におけるデジタル移行の最前線にあります。Sirisとの提携により、EFIはデジタルインクジェットの普及、産業オートメーション、ソフトウェアの普及など、このような変革の機会を捉えるのに適したポジションになるでしょう。当社が戦略的目標を達成するのを支援するために、当社は経営陣とのパートナーシップを切望しています。」と述べています。

Siris mainly concentrates on making control investments in data, telecommunications, technology and technology-enabled companies, mostly located in North America.Frank Baker, who co-founded Siris and is a Managing Partner to the company, explained the reason behind this offer, saying: “EFI is at the forefront of the digital transition in the imaging and print industry, underpinned by a strong software heritage and culture of innovation. We believe that, by partnering with Siris, EFI will be well positioned to capture this transformational opportunity associated with increased digital inkjet penetration, industrial automation and software enablement. We are eager to partner with management to help the Company achieve its strategic objectives.”

EFIの取締役会はこの申し出を満場一致で受け入れましたが、今後 45暦日、いわゆる「買い物」期間にわたって他の企業からの代替提案を求める可能性があります。他の誰かがより良いオファーをした場合には、EFIは Sirisとの契約を終了する権利を有します。EFIは、できるだけ早く臨時株主総会を開催する予定です。

EFI’s board has unanimously accepted this offer but may still seek alternative proposals from other companies over the next 45 calendar days, a so-called “go-shop” period. If someone else makes a better offer, then EFI still has the right to terminate the agreement with Siris, though Siris also has the right to attempt to match any better offers. EFI has said it will hold of special meeting for its shareholders as soon as possible.

昨年 10月に Guy Gechtから EFIの最高経営責任者に就任したばかりの Bill Muirは、次のように述べています。「この取引は、優れた価値を迅速に株主の皆様にもたらし、また我々には戦略的かつ実務的な専門知識を我々にもたらすものと確信じています。」

Bill Muir, who only took over from Guy Gecht to become Chief Executive Officer of EFI back in October last year, commented: “We believe this transaction delivers superior and immediate value to our shareholders while providing us with a partner that can add strategic and operational expertise to our business.”

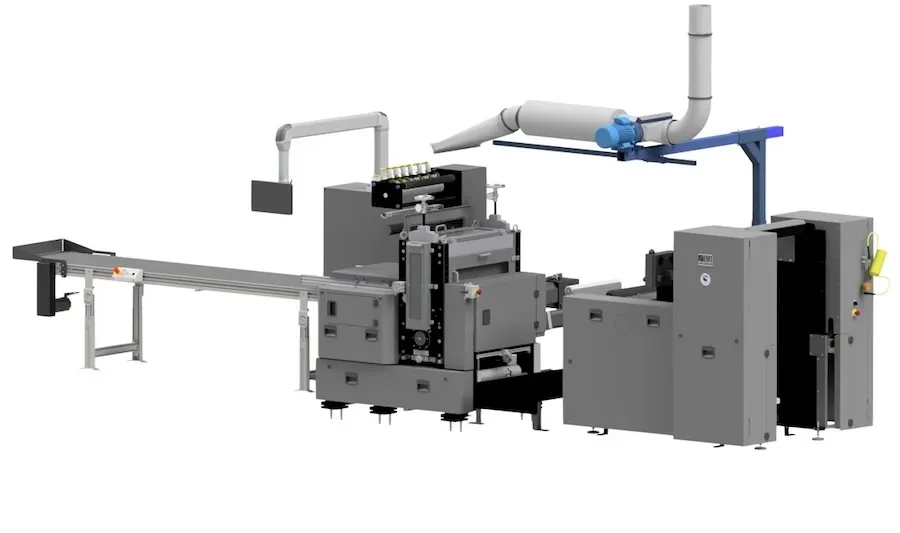

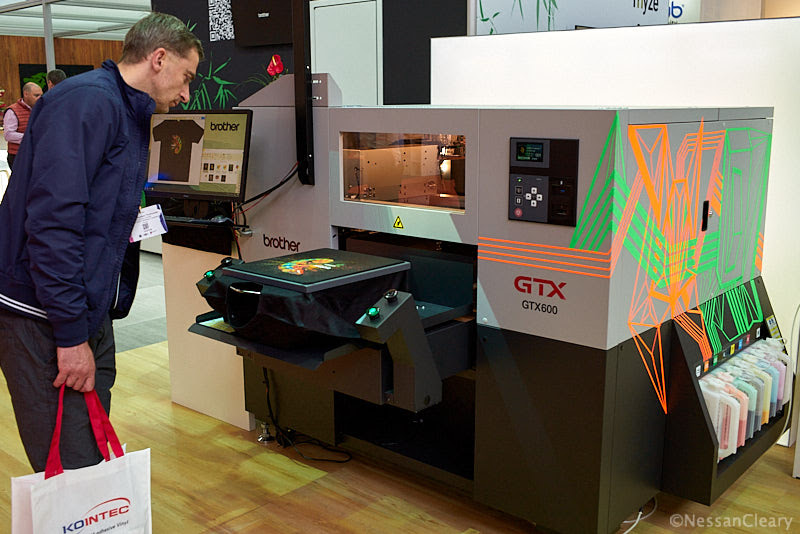

EFIはここ数年でかなりの変革を遂げ、Nozomiデジタル段ボールプリンター、子会社の Reggianniを通じた産業用テキスタイルプリンター、更に Vutekワイドフォーマットと creataprintのをセラミックプリンタ含む、ニッチなインクジェット印刷機の主要開発者になるために多大な投資をしてきました。同社はまた、長年に渡って他の MIS開発者を数多く買収してきた MIS市場の主要プレーヤーであり、ゼロックスからランダまで、他のプリンター開発メーカーにその Fieryフロントエンド RIPサーバーを供給し続けています。昨年は、景気の悪化に対応して顧客が投資を遅らせることが原因で、困難な最終四半期を経験したものの、10億ドルの売上高を達成しました。今年の第1四半期の暫定的な結果は 2億 2000万ドルから 2億 2500万ドルで、これは前四半期の 2億 5690万ドル、2018年第 1四半期の 2億 3,990万ドルから大幅に減少したことを示しています。

EFI has been through a considerable transformation in the last few years, investing heavily to become a major developer of niche inkjet presses, including its Nozomi digital corrugated press, as well as industrial textile machines through its Reggianni subsidiary, plus the Vutek wide format and creataprint ceramic printers. The company is also a major player in the MIS market, having acquired quite a few other MIS developers over the years, and continues to supply its Fiery front end RIP servers to other press developers, ranging from Xerox to Landa. Last year the company achieved revenues of $1 billion, though it experienced a difficult final quarter, attributed to customers delaying investment in response to weakening economic conditions. The preliminary results for the first quarter of this year are $220-$225 Million, which would indicate a significant drop from the $256.9 million of the previous quarter, or the $239.9 million for Q1 2018.

EFIの株主による承認および通常の規制条件を条件として、この取引は今年の第 3四半期までに完了する予定です。ただし「go-shop」期間に他のオファーがないと仮定しての話です。

The deal is expected to close by the third quarter of this year, subject to approval by EFI’s shareholders as well as the usual regulatory conditions, all assuming that there’s no other offer in the “go-shop” period.